Банк видит ли кредиты в других банках: Кредит в нескольких банках одновременно — хорошо или плохо для заемщика

Содержание

Как банк проверяет заемщика, способы проверки

Почему важно проверять добросовестность заемщиков

Каждый банк должен внимательно следить за финансовой дисциплиной своих заемщиков, и отказывать в кредите кандидатам, не вызывающим доверия. Если этого не делать, розданные в виде займов деньги не вернутся и кредитную организацию признают неплатежеспособной. Именно поэтому финансовое благополучие банка зависит от того, насколько хорошо он работает со своими заемщиками, тщательно ли проверяет их кредитоспособность, и насколько надежную использует для этого систему.

Что такое скоринговая система

Системой скоринга (от английского scoring – «подсчет, оценка») обычно называют программу, которая на основе внесенных данных при помощи математической модели осуществляет проверку заемщика: оценивает его платежеспособность и вероятность того, что кредит не будет погашен вовремя.

При создании таких программ используются рекомендации не только экономистов, но и психологов, поэтому скоринг обладает встроенной защитой от аферистов, которые хотят обманным путем получить высокий балл. Кроме того, рекомендация системы хоть и является основным фактором при принятии решения банком, но все же не единственным. Например, положительный скоринговый балл может быть не принят в расчет, если у сотрудника банка, проводящего анкетирование, есть серьезные сомнения в честности, адекватности или платежеспособности заемщика.

Кроме того, рекомендация системы хоть и является основным фактором при принятии решения банком, но все же не единственным. Например, положительный скоринговый балл может быть не принят в расчет, если у сотрудника банка, проводящего анкетирование, есть серьезные сомнения в честности, адекватности или платежеспособности заемщика.

Роль бюро кредитных историй в ходе проверки

Для снижения своих рисков по кредитованию банки постоянно совершенствуют системы скоринга. Серьезным препятствием здесь служит то, что проверка должна проводиться быстро, в течение короткого отрезка времени, так как добросовестные клиенты не должны страдать, а лишнее время, потраченное сотрудниками, приводит к дополнительным издержкам и отрицательно отражается на стоимости кредита.

Поэтому большое значение для надежной и безубыточной работы системы кредитования населения имеет институт кредитных историй, появившийся в 2005 году.

Кредитную историю имеет любой человек, привлекавший кредит. В ней описываются все аспекты кредитования конкретного заемщика:

В ней описываются все аспекты кредитования конкретного заемщика:

- у кого он брал кредит,

- в каком объеме,

- как расплачивался,

- допускал ли при обслуживании просрочки по платежам.

Сюда же заносятся все попытки, даже неудачные, обращения за новыми займами и долги перед нефинансовыми организациями (например, по оплате жилищно-коммунальных услуг или алиментов), если они взыскивались в судебном порядке.

То есть в кредитную историю вписывают все существенные факты взаимоотношений с кредиторами, которые могут рассказать банкиру, насколько добросовестно человек исполнял прежде свои долговые обязательства. Информация, полученная банками на основании запроса кредитной истории, составляет самую значимую часть данных, анализируемых скоринг-системами при рассмотрении заявки на кредит.

Значение кредитной истории при проверке заемщика

Кредитные истории значительно упростили задачу финансовых организаций по построению доступной и безубыточной системы кредитования. Проверка заемщика стала быстрой и дешевой.

Проверка заемщика стала быстрой и дешевой.

Однако для сохранения в тайне персональных данных доступ к кредитным историям третьим лицам, в том числе банкам, предоставляется только с согласия самого заемщика. Также в определенных законом случаях кредитная история может быть доступна некоторым государственным органам и нотариусам, ведущим дела о наследстве.

Где востребованы скоринг-системы

Скоринговая модель наиболее широко применяется в микрофинансировании и экспресс-кредитовании, где время проверки потенциального заемщика и принятия решения должно занимать несколько минут. Система автоматически сравнивает указанные потенциальным заемщиком сведения о себе со статистикой. Если база показывает, что люди с аналогичными анкетными данными часто не возвращают кредит, решение по заявке может быть отрицательным. При этом банк или микрофинансовая организация имеют право даже не называть потенциальному заемщику причин отказа (но обязаны указать эти причины в его кредитной истории).

Скоринговые системы сильно различаются по используемым алгоритмам, параметрам и выставляемым оценкам в зависимости от того, в какой организации они применяются. Микрофинансовым организациям, например, важна скорость, каким-то банкам – род занятий заемщика, а кто-то из кредиторов может настроить свою систему на кредитование многодетных семей. Возможны почти любые настройки, главное – все они приносят результат в виде положительного или отрицательного решения.

Как понять, хороший ли у вас балл

Для заемщика трудность заключается в сложности понимания, какие именно требования предъявляет банк к своим заемщикам. Это действительно непросто, так как у каждого кредитора есть свои нюансы. Едиными остаются только общие принципы – и именно из них следует исходить. Так, поскольку для любого кредитора всегда во главе угла стоят добросовестность и пунктуальность клиента, первоочередное значение приобретает качественная кредитная история. И здесь важны инструменты, помогающие оценить ее качество.

Чтобы облегчить заемщикам задачу чтения кредитной истории, Национальное бюро кредитных историй рассчитывает на основе записей из нее Персональный кредитный рейтинг (ПКР). ПКР выставляется в баллах от 1 до 999 единиц. При помощи нового инструмента любой человек может самостоятельно проверить шансы на привлечение кредита, в случае необходимости приняв меры к повышению рейтинга и улучшению кредитной истории.

Вам также может быть интересно: Что учитывается при формировании скорингового балла

Как повысить Персональный кредитный рейтинг и получить высокий скоринг-балл в банке

Есть несколько способов повышения Персонального кредитного рейтинга и увеличения шансов на получение кредита на хороших условиях. Потенциальный заемщик может применить их или все вместе, или любой по отдельности. При комплексном подходе эффект от принятых мер будет максимальным.

- Во-первых, следует исключить просрочки по займам. Зафиксированные кредитной историей факты опоздания с платежами по обслуживанию кредита сильно ухудшают кредитную историю, потому что свидетельствуют о недостаточно высокой финансовой дисциплине заемщика.

У претендента на новый кредит не должно быть просрочек по другим займам или непогашенных долгов. Поэтому даже при возникновении финансовых трудностей важно следить за своей кредитной историей. Лучше вовремя предоставить банку документальное подтверждение временной неплатежеспособности и разработать схему реструктуризации долга или отсрочки. Это позволит закрыть текущий кредит и повысить вероятность одобрения нового.

У претендента на новый кредит не должно быть просрочек по другим займам или непогашенных долгов. Поэтому даже при возникновении финансовых трудностей важно следить за своей кредитной историей. Лучше вовремя предоставить банку документальное подтверждение временной неплатежеспособности и разработать схему реструктуризации долга или отсрочки. Это позволит закрыть текущий кредит и повысить вероятность одобрения нового. - Во-вторых, можно перед обращением за крупным кредитом привлечь небольшую ссуду и аккуратно и в срок ее погасить. Даже если у вас были просрочки по кредитам в прошлом, своевременность погашения последнего займа сможет значительно поднять ваш кредитный рейтинг и послужит свидетельством улучшения кредитной истории. Важно только, чтобы это был именно банковский кредит, а не микрозайм МФО «до зарплаты» — на такие ссуды банки смотрят очень косо.

- В-третьих, вы можете открыть вклад в банке, где собираетесь брать кредит. Это не повысит Персональный кредитный рейтинг, но существенно улучшит шансы на получение кредита в этом банке.

У большинства кредиторов при наличии текущего счета можно получить дополнительные скоринг-баллы.

У большинства кредиторов при наличии текущего счета можно получить дополнительные скоринг-баллы. - В-четвертых, уделить особое внимание правдивости информации и актуальности контактов при заполнении анкеты на новый кредит. Информация должна быть объективной и правдивой: сомнения в этом могут стать причиной для отказа в кредите. Кроме того, сотрудник банка должен иметь возможность дозвониться до всех абонентов, телефоны которых вписал потенциальный клиент. Если связаться с ними не удастся, указанные данные могут признать недостоверными. Это один из поводов отказать в кредите.

Чтобы лучше оценить свои шансы на получение кредита, воспользуйтесь правом получения бесплатного Персонального кредитного рейтинга. С его помощью можно лучше контролировать состояние своей кредитной истории, а постоянный мониторинг ПКР поможет оценить результативность принятых мер и привлечь кредит на оптимальных условиях.

Что делать, если откажут в кредите

При низком скоринг-балле система обычно просто отклоняет заявку. Сотрудники банка в этом случае рекомендуют повторить обращение через несколько месяцев. В качестве альтернативы можно попробовать подать заявку в другую финансовую организацию. Однако делать это следует с осторожностью: все отказы фиксируются в кредитной истории, а если их слишком много, оценка снижается.

Сотрудники банка в этом случае рекомендуют повторить обращение через несколько месяцев. В качестве альтернативы можно попробовать подать заявку в другую финансовую организацию. Однако делать это следует с осторожностью: все отказы фиксируются в кредитной истории, а если их слишком много, оценка снижается.

Отказ в получении кредита в банке: как узнать причину

Правильное использование таких инструментов, как Персональный кредитный рейтинг и кредитная история, помогут увеличить шансы на получение кредита.

Где можно узнать причину отказа банка в кредите?

По закону банки не обязаны сообщать потенциальному клиенту причины отказа в кредите. Но с 1 марта 2015 года их обязали записывать эти причины в кредитную историю заемщика. Запросив кредитный отчет, можно узнать, почему банк не выдал заем, и попытаться улучшить качество истории. Кроме того, можно поискать альтернативные способы решения проблемы. В соответствии с законом 218-ФЗ причины банковских отказов по заявке на кредит помещаются в информационной части кредитной истории.

Как узнать причину отказа в кредите самому заемщику?

Все просто: в соответствии с законом «О кредитных историях» причины банковских отказов по заявке на кредит помещаются в информационной части кредитной истории. Любой заемщик после неудачного обращения может запросить свою историю (дважды в год это можно делать бесплатно), чтобы знать, как банк аргументировал свое решение.

Узнав причину отказа, уже можно определить дальнейшие действия и целенаправленно работать над улучшением анкетных характеристик и кредитной истории, чтобы через некоторое время повторить попытку.

Какие причины указывают банки при отказе в кредите?

Алексей Волков, директор по маркетингу Национального бюро кредитных историй, в интервью сайту vsezaimyonline.ru:

Основными пользователями кредитных историй являются кредиторы (банки, микрофинансовые компании и т.д.). Поэтому кредитные истории заемщиков в НБКИ они запрашивают прежде всего для определения кредитного риска при рассмотрении кредитной заявки того или иного гражданина. При этом основанием для предоставления кредитору кредитной истории гражданина является согласие на это самого гражданина, данное в форме, предусмотренной с законом 218-ФЗ «О кредитных историях».

Список возможных оснований отрицательного решения рассмотрения кредитной заявки определен Банком России.

Наиболее часто, примерно в половине случаев, банк указывает кредитную политику заимодавца (то есть банка).

В этом случае узнать какие-то подробности нельзя. Возможно, банк кредитует людей только с высшим и средним специальным образованием, проживающих в собственной квартире, а у вас только средняя школа и съемное жилье. Формулировка максимально размыта, и заемщику в этом случае можно посоветовать обратиться в другую кредитную организацию, потому что этот пункт означает невозможность получить кредит в этом банке из-за часто неустранимых причин.

Кроме собственной кредитной политики, частыми причинами отказа физическим лицам в кредите являются:

- Плохая кредитная история. Почти такая же частая причина отказа, как кредитная политика банка. Но здесь заемщик может улучшить качество кредитной истории, аккуратно обслуживая имеющиеся кредиты. Главное – не допускать просрочки и соблюдать график. Некоторые заемщики специально для этих целей открывают кредитную карту, чтобы пользоваться грейс-периодом и не переплачивать за рост Персонального кредитного рейтинга.

- Недостоверные сведения, подаваемые заемщиком. Еще одна, хоть и не такая частая причина. Что такое недостоверные сведения, всем понятно. Как правило, любая ошибка в анкете может стать причиной негативного отношения, поэтому следует внимательно относиться к заполнению бумаг.

- Чрезмерная долговая нагрузка. Четвертая причина отказов в кредитах. Она указывается, если возникают сомнения, что доходы заемщика достаточны, чтобы обслуживать кредит и при этом поддерживать привычный образ жизни.

Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что если совокупные ежемесячные выплаты по всем обязательствам, включая новый кредит, превысят 50% дохода, риск невозврата сильно повышается. И банк должен будет создавать дополнительные резервы. Или – отказать в кредите.

Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что если совокупные ежемесячные выплаты по всем обязательствам, включая новый кредит, превысят 50% дохода, риск невозврата сильно повышается. И банк должен будет создавать дополнительные резервы. Или – отказать в кредите. - Подозрительное поведение заемщика при подаче заявки. Отказ в получении кредита может быть связан со странным поведением человека. Например, ответы невпопад, излишняя нервозность, состояние алкогольного опьянения и другие факторы. Дело в том, что нередко кредиты пытаются взять мошенники: они используют при этом подставных людей или поддельные документы. Если у банка возникает подозрение на мошенничество, он обычно отказывает в кредитовании.

- Отсутствие официального трудоустройства. Человек, работающий неофициально, не может достоверно подтвердить собственный доход, поэтому банк лишен возможности правильно оценить его платежеспособность.

Это делает слишком высоким риск невозврата. Потому большинство организаций стремится не иметь дела с заемщиками, не имеющими справки по форме 2-НДФЛ.

Это делает слишком высоким риск невозврата. Потому большинство организаций стремится не иметь дела с заемщиками, не имеющими справки по форме 2-НДФЛ. - Недавний отказ. Банки изучают кредитную историю претендента, где в том числе отображаются все его предыдущие заявки в других банках и МФО. Если оказывается, что не так давно человек получил отказ – это повод насторожиться. Особенно плохо влияет на кредитную историю большое количество неудовлетворенных заявок. Это может вызвать подозрение, что от вашего имени пытаются действовать мошенники. Потому, кстати, не рекомендуется отправлять сразу несколько заявок в разные кредитные организации.

- Несоответствие требованиям банка. Если вы все еще думаете, как узнать причину отказа в кредите, а предыдущие пункты для вас неактуальны – просмотрите кредитную историю. Скорее всего, причина лежит в несоответствии каким-либо внутренним требованиям банка. Например, там могут не выдавать кредиты представителям определенных профессий, в одной из которых вы как раз заняты.

Или кредит выдают с 25 лет, а вам только 23.

Или кредит выдают с 25 лет, а вам только 23.

Влияние кредитных каникул на отказ в кредите

Это относительно новый повод для отказа, который стал актуальным сравнительно недавно. Кредитные каникулы – это услуга, позволяющая отложить или уменьшить выплаты по кредитам из-за ухудшения материального положения. Она призвана уменьшить финансовую нагрузку должника, дать время для восстановления платежеспособности.

Закон определяет, что кредитные каникулы не влияют на качество кредитной истории и не снижают Персональный кредитный рейтинг. Однако если в ходе кредитных каникул человек обратится в банк (независимо, в тот же, где брал каникулы или другой), то он с высокой вероятностью получит отказ. Потому что нельзя, с одной стороны, просить каникулы на основании резкого (не менее чем на 30%) падения доходов, а с другой – убеждать нового кредитора, что твоих доходов хватит еще на один кредит. Потому что, несмотря на то что каникулы не влияют на качество кредитной истории, соответствующая запись в ней есть и скрыть ее не получится.

Как принимается решение по кредитованию физлица?

В банках, привыкших работать с множеством неизвестных претендентов на кредит, есть скоринг-системы. Так называют программы, которые по анкетным данным потенциального клиента и его кредитной истории при помощи математических моделей прогнозируют поведение заемщика по обслуживанию кредита и дают ответ на вопрос, насколько высока вероятность погашения долга в установленные сроки. Если риски небольшие, скоринг-система дает рекомендацию по кредитованию. Если нет, заемщик кредит не получает. В спорных случаях возможно участие сотрудников банка, которые смотрят на дополнительные факторы и принимают окончательное решение.

Вам также может быть интересно: Как узнать кредитную историю через интернет

На что обратить внимание при запросе кредитной истории?

В том случае, если банк указал в качестве причины отказа плохую кредитную историю, можно попытаться ее улучшить. Но перед этим обязательно проверьте, все ли записи кредитного отчета корректны и соответствуют действительности.

Но перед этим обязательно проверьте, все ли записи кредитного отчета корректны и соответствуют действительности.

Не исключено, что отказ в кредите вызван недостоверными сведениями в результате действий мошенников. Это могло произойти, если ваши документы или паспортные данные попали в третьи руки и их использовали для получения кредита, о котором вы ничего не подозреваете. В этом случае надо обратиться к кредитору, выдавшему такой заем, чтобы он аннулировал запись в кредитной истории и снял с вас требования. Трудностей с исправлением такого рода ошибок быть не должно.

Если все записи в кредитной истории сделаны корректно, можно попытаться ее улучшить.

Как понять, что у вас хорошая кредитная история?

Качество кредитной истории оценивается Персональным кредитным рейтингом (ПКР). Это инструмент, который при помощи математической модели оценивает все записи вашей истории и выставляет заемщику оценку в баллах от 1 до 999.

Для удобства самостоятельной оценки НБКИ ввело четыре цветовых индикатора качества, за каждым из которых будет закреплен определенный диапазон рейтинговой шкалы. Красный цвет (от 1 до 149 баллов) означает низкое качество кредитоспособности, желтый (от 150 до 593 баллов) – среднее качество, светло-зеленый (от 594 до 903 баллов) – высокое, а ярко-зеленый (от 904 до 999 баллов) – очень высокое качество кредитоспособности.

При помощи рейтинга любой заемщик может не только оценить качество своей кредитной истории, но и следить за ее изменением, которое будет фиксироваться рейтингом.

Важно, что ПКР может быть запрошен бесплатно неограниченное количество раз, то есть следить за состоянием своей кредитной истории можно в режиме реального времени.

Как повысить Персональный кредитный рейтинг?

Как правило, история ухудшается из-за того, что при обслуживании кредитов человек не соблюдал график платежей и допускал просрочки. Эти записи удалить нельзя, однако снизить их негативное воздействие можно, если соблюдать финансовую дисциплину при дальнейшем обслуживании кредита.

Эти записи удалить нельзя, однако снизить их негативное воздействие можно, если соблюдать финансовую дисциплину при дальнейшем обслуживании кредита.

- Если активных кредитов у заемщика нет, для повышения рейтинга можно привлечь небольшой заем или оформить кредитную карту. Главное условие при этом – строго в соответствии с договором обслуживать эти кредиты, выплачивая долг. После каждого платежа вы сами сможете следить, как растет Персональный кредитный рейтинг, увеличивая ваши шансы на получение крупного кредита на выгодных условиях.

Может оказаться, что заемщику отказывают в кредите не потому, что у него недостаточно хорошая кредитная история, а из-за ее отсутствия.

- Если человек раньше не брал кредиты и обращается за ними впервые, то истории у него и не может быть. В этом случае можно посоветовать ту же стратегию, что при улучшении кредитной истории. То есть лучше сразу не претендовать на крупную сумму (например, ипотеку или автокредит), а запросить небольшой потребительский кредит или оформить кредитную карту.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

Как ипотечные кредиторы проверить и проверить банковские выписки?

Оглавление

Содержание

Как кредиторы проверяют банковские выписки

Типы проверенной информации

Зачем проверять банковские выписки

Особые соображения

По

Лиза Гетц

Полная биография

Лиза Гетц — автор финансовых материалов для Investopedia. Обычно она покрывает страхование, недвижимость, бюджет и кредит, а также банковское дело и налоги.

Узнайте о нашем

редакционная политика

Обновлено 09 апреля 2022 г.

Рассмотрено

Леа Д. Ураду

Рассмотрено

Леа Д. Ураду

Полная биография

Леа Ураду, доктор юридических наук, выпускница юридического факультета Университета Мэриленда, специалист по подготовке налоговых деклараций, зарегистрированный в штате Мэриленд, сертифицированный нотариус штата, сертифицированный специалист по подготовке налоговых деклараций VITA, участник программы ежегодного сезона подачи налоговых деклараций IRS, налоговая служба. Писатель и основатель L.A.W. Услуги по урегулированию налогов. Леа работала с сотнями федеральных частных лиц и иностранных налоговых клиентов.

Узнайте о нашем

Совет финансового контроля

Факт проверен

Тимоти Ли

Факт проверен

Тимоти Ли

Полная биография

Тимоти Ли — консультант, бухгалтер и финансовый менеджер со степенью магистра делового администрирования Университета Южной Калифорнии и более чем 15-летним опытом работы в сфере корпоративных финансов. Тимоти помог предоставить генеральным и финансовым директорам глубокую аналитику, рассказав красивые истории о цифрах, графиках и финансовых моделях.

Тимоти помог предоставить генеральным и финансовым директорам глубокую аналитику, рассказав красивые истории о цифрах, графиках и финансовых моделях.

Узнайте о нашем

редакционная политика

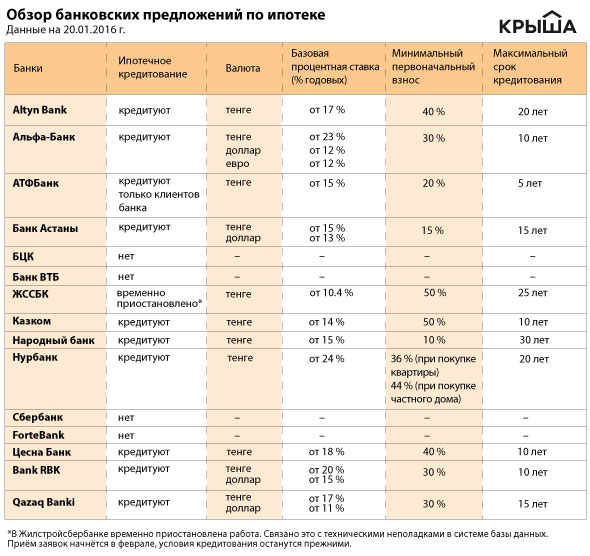

Заемщики, ищущие ипотечный кредит для покупки или рефинансирования дома, должны быть одобрены кредитором, чтобы получить кредит. Банки должны проверить финансовую информацию заемщика и могут потребовать заполнить форму подтверждения или подтверждения депозита (POD/VOD) и отправить ее в банк заемщика. Подтверждение депозита может потребовать от заемщика предоставить ипотечному кредитору банковские выписки не менее чем за два месяца.

Key Takeaways

- Ипотечные кредиторы требуют от потенциальных заемщиков финансовой информации при принятии решения о предоставлении кредита.

- Подтверждение депозита используется кредиторами для проверки финансовой информации заемщика.

- Ипотечные кредиторы используют POD для проверки наличия достаточных средств для оплаты первоначального взноса и затрат на закрытие недвижимости.

Понимание того, как кредиторы проверяют банковские выписки

Банки и ипотечные кредиторы выдают кредиты на основе различных критериев, включая доход, активы, сбережения и кредитоспособность заемщика. При покупке дома ипотечный кредитор может попросить заемщика подтвердить наличие депозита. Кредитор должен убедиться, что средства, необходимые для покупки дома, были накоплены на банковском счете и доступны для кредитора.

Подтверждение депозита является свидетельством того, что деньги были депонированы или накоплены на банковском счете. Ипотечная компания или кредитор использует подтверждение депозита, чтобы определить, накопил ли заемщик достаточно денег для первоначального взноса за дом, который он хочет приобрести.

Например, в типичной ипотеке заемщик может внести 20% на покупку дома. Если это дом стоимостью 100 000 долларов, заемщику придется внести авансом 20 000 долларов. Ипотечный кредитор будет использовать подтверждение депозита, чтобы убедиться, что заемщик действительно имеет 20 000 долларов на своем банковском счете для первоначального взноса. Кроме того, кредитор должен будет обеспечить наличие достаточных средств для оплаты расходов на закрытие, связанных с новой ипотекой. Расходы на закрытие — это дополнительные расходы, которые могут включать в себя сборы за оценку, налоги, поиск правового титула, страхование правового титула и сборы за регистрацию документов. Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Кроме того, кредитор должен будет обеспечить наличие достаточных средств для оплаты расходов на закрытие, связанных с новой ипотекой. Расходы на закрытие — это дополнительные расходы, которые могут включать в себя сборы за оценку, налоги, поиск правового титула, страхование правового титула и сборы за регистрацию документов. Ипотечный калькулятор может показать вам влияние различных ставок на ваш ежемесячный платеж.

Заемщик обычно предоставляет банку или ипотечной компании две самые последние банковские выписки, в которых компания свяжется с банком заемщика для проверки информации.

Типы проверенной финансовой информации

Кредитор, который отправляет форму VOD в банк, получает подтверждение финансовой информации заявителя. Хотя требования могут варьироваться от банка к банку, некоторые из наиболее распространенных типов информации, требуемой при проверке банковских выписок, включают:

- Номер счета

- Тип счета, например текущий, сберегательный, индивидуальный пенсионный счет (IRA) или депозитный сертификат (CD)

- Статус открытия или закрытия и дата открытия

- Имена владельцев учетных записей, которые являются авторизованными лицами, подписывающими учетную запись

- Информация о балансе, включая текущий баланс, а также историю среднего баланса за последние два отчетных периода

- Текущая процентная ставка (если применимо), а также проценты, выплаченные за два последних отчетных периода

- Дата закрытия счета и остаток на момент закрытия (если применимо)

- Если это сберегательный или депозитный сертификат, банк может запросить срок действия, процентную ставку, уплаченные проценты и любые штрафы за досрочное снятие

.

Кредитор может отказать в финансировании ипотеки или разрешить потенциальному покупателю использовать средства со счета для целей ипотеки и расходов на закрытие, если финансовая информация не соответствует надлежащим требованиям проверки.

Зачем нужна проверка банковских выписок

Кредиторы могут по своему усмотрению запрашивать ваши банковские выписки или запрашивать VOD в вашем банке; некоторые кредиторы делают и то, и другое. Кредиторы, которые используют как VOD, так и банковские выписки для определения права на ипотеку, делают это для удовлетворения требований некоторых застрахованных государством кредитов, где для одобрения ипотеки должен быть известен источник средств первоначального взноса.

При выполнении процесса проверки некоторые кредиторы могут отклонять редкие овердрафты по счетам. Однако потребитель с многочисленными овердрафтами в течение двух-трех месяцев до закрытия дома может рассматриваться как риск для банка.

Особые указания

Банк или ипотечная компания может также захотеть увидеть доказательства того, как средства были депонированы на банковский счет заемщика. Банк или кредитор также могут запросить доказательства или аудиторский след того, откуда взялся депозит заемщика, особенно если это был подарок. Некоторые финансовые учреждения устанавливают ограничения на сумму, которую можно подарить заемщику, чтобы помочь с первоначальным взносом. В результате банк может запросить письмо от лица, подарившего деньги.

Кроме того, банк может захотеть увидеть подтверждение резерва наличности в течение нескольких месяцев на другом счете, чтобы заемщик мог по-прежнему выплачивать ипотечный кредит, если он потеряет свой поток дохода.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Fannie Mae — Руководство по продажам. «B3-4.2-01, Проверка депозитов и активов».

Ракетная ипотека. «Подтверждение наличия средств: что такое письмо POF в сфере недвижимости?»

3 вещи, которые не хотят видеть ипотечные кредиторы

Когда вы подаете заявку на получение ипотечного кредита, кредиторы просматривают ваши банковские выписки, чтобы убедиться, что вы можете позволить себе первоначальный взнос, расходы на закрытие и ипотечные платежи.

У вас гораздо больше шансов получить одобрение, если в ваших банковских выписках нет ничего сомнительного.

К проблемам, вызывающим тревогу для ипотечных андеррайтеров, относятся:

- Плата за возврат чеков или нехватку средств

- Крупные депозиты без четко документированного источника

- Ежемесячные платежи на индивидуальный или нераскрытый кредитный счет

К счастью, многие проблемы можно решить до того, как они станут, ну, вопросы. Вот что нужно искать и как решать проблемы, которые вы обнаружите.

Вот что нужно искать и как решать проблемы, которые вы обнаружите.

В этой статье (Перейти к…)

- Как далеко назад заглядывают кредиторы?

- На что обращают внимание андеррайтеры

- Проверяют ли кредиторы выписки перед закрытием?

- Чего не хотят видеть кредиторы

- Банк «VODs»

- FAQ

- Лучшие курсы на сегодня

>По теме: Как купить дом за 0 долларов: Первый покупатель дома

В процессе выдачи ипотечного кредита кредиторы обычно просматривают последние банковские выписки за два месяца.

Вам необходимо предоставить банковские выписки по любым счетам, на которых хранятся средства, которые вы будете использовать для получения кредита, включая счета денежного рынка, расчетные и сберегательные счета.

Кредитные специалисты используют эти банковские выписки для:

- Проверьте свои сбережения и денежные потоки

- Проверьте необычные депозиты, снятие средств или другую активность на ваших счетах

- Убедитесь, что вы не влезли в недавние долги

Банковские выписки за два месяца являются нормой, потому что любые кредитные или депозитные счета старше этого должны были быть указаны в вашем кредитном отчете.

Одно редкое исключение касается самозанятых заемщиков, которые надеются получить право на получение кредита на основании банковских выписок, а не налоговых деклараций. В этом случае вам нужно будет предоставить банковские выписки за последние 12-24 месяца.

Однако даже в этом случае кредитные специалисты могут по-разному относиться к крупным депозитам.

Андеррайтер — человек, который оценивает и утверждает заявки на ипотеку — будет искать четыре ключевых момента в ваших банковских выписках:

- Денежные средства, накопленные в достаточном количестве для первоначального взноса и закрытия расходов

- Источник вашего первоначального взноса, который должен быть приемлемым в соответствии с руководящими принципами кредитора

- Достаточность денежного потока или сбережений для ежемесячных платежей по ипотеке

- Денежные резервы, которые представляют собой дополнительные средства на случай чрезвычайной ситуации

Андеррайтер, как правило, хочет убедиться, что средства на ваших банковских счетах принадлежат вам, а не взяты взаймы у кого-то другого (за исключением случаев, когда в качестве авансового платежа должным образом оформлены документы). ).

).

Другими словами, любые средства, используемые для получения ипотечного кредита, должны быть «приобретены и выдержаны».

- ‘ Sourced’ означает, что ясно, откуда пришли деньги, и любые необычные депозиты объясняются в письменной форме. Опять же, большие депозиты все еще могут потребовать объяснения

- ’ Опытный’ обычно означает, что деньги находились на вашем счете не менее 60 дней. (Таким образом, средства должны быть указаны в банковских выписках за два месяца, которые вы должны предоставить).

Ваш кредитный специалист, как правило, , а не , перепроверит ваши банковские выписки прямо перед закрытием. Кредиторы должны только проверить, когда вы первоначально подаете заявку на кредит и начинаете процесс утверждения андеррайтинга.

Однако есть несколько вещей, которые ваш кредитор повторно проверит перед закрытием, в том числе:

- Кредитный рейтинг

- Кредитный отчет

- Занятость и доход

Вам следует избегать финансирования любых крупных покупок или открытия новых кредитных линий (например, кредитной карты) в период между одобрением ипотечного кредита и его закрытием.

Новые долги могут повлиять на ваш кредитный рейтинг, а также на соотношение долга к доходу (DTI) и серьезно повлиять на одобрение кредита и процентную ставку.

Кроме того, если что-либо изменится в вашем доходе или занятости до закрытия, немедленно сообщите своему кредитору. Ваш кредитный специалист может решить, повлияют ли какие-либо изменения в вашем финансовом положении на одобрение вашего кредита, и помочь вам понять, как действовать дальше.

Возможно, вы захотите взглянуть на свои банковские выписки глазами ипотечного страховщика, прежде чем отправлять их в свою ипотечную компанию.

Это связано с тем, что кредитор ищет тревожные сигналы, которые, если они будут обнаружены, могут потребовать пространных объяснений.

Ипотечные андеррайтеры обучены выявлять неприемлемые источники средств, нераскрытые долги и неэффективное управление финансами при проверке ваших банковских выписок.

Вот три вещи, которые вы можете найти в своих банковских выписках, которые могут стать тревожным сигналом для финансового учреждения.

1. Возвращенные чеки

Если ваш текущий счет завален многочисленными овердрафтами или сборами NSF (недостаточно средств), андеррайтеры, скорее всего, придут к выводу, что вы не умеете управлять своими финансами.

Нормотворческое агентство Freddie Mac заявляет, что требуется дополнительная проверка, когда банковские выписки включают сборы NSF.

Ссуды

FHA требуют, чтобы кредиторы повторно одобряли заемщиков вручную с помощью NSF, даже если заемщик уже был одобрен компьютеризированной системой.

2. Крупные недокументированные месторождения

Крупногабаритные или нерегулярные банковские депозиты могут указывать на то, что ваш первоначальный взнос, обязательные резервы или расходы на закрытие поступают из неприемлемого источника.

Средства могут быть взяты взаймы. Например, вы можете взять аванс наличными на свою кредитную карту, которая может не отображаться в вашем кредитном отчете.

Большой депозит также может указывать на незаконный подарок.

Покупатель дома не может воспользоваться помощью стороны, которая может выиграть от сделки, например, продавца дома или агента по недвижимости.

Покупатель дома не может воспользоваться помощью стороны, которая может выиграть от сделки, например, продавца дома или агента по недвижимости.Итак, что ипотечные кредиторы считают «крупным» банковским вкладом?

- В Руководстве по продажам Fannie Mae говорится: «Когда используются банковские выписки (обычно охватывающие последние два месяца), кредитор должен оценивать крупные депозиты, которые составляют определяется как разовый депозит, который превышает 50% от общего ежемесячного дохода, необходимого для получения кредита».

- Аналогичным образом, Freddie Mac перечисляет «недавние крупные депозиты без приемлемого объяснения» в качестве красных флажков о том, что кредиторы должны связаться с заявителем

Если вы не можете документально доказать, что источник Согласно руководящим принципам программы, кредитор должен игнорировать средства и использовать все, что осталось, чтобы претендовать на получение вами кредита.

Если проверенных средств недостаточно для получения кредита, вам нужно будет накопить еще одну сумму наличных — из приемлемого источника.

Допустимые недокументированные депозиты

Тем не менее, первоначальный взнос разрешен большинством кредитных программ. Вы просто должны раскрыть, откуда взялись деньги для первоначального взноса. Это следует считать «приемлемым» источником, например:

.

- Первоначальный взнос в подарок от члена семьи или другого родственника

- Первоначальный взнос и/или средства на покрытие расходов по программе помощи при первоначальном взносе

В случае подаренных денег ваша ипотечная компания потребует подарочное письмо, в котором объясняется, что средства выдаются бесплатно и не являются ссудой.

Если вы недавно получили крупный депозит — и он не из одного из этих источников — вы можете подождать 60 дней, прежде чем подавать заявку на ипотеку.

В этот момент средства становятся «приправленными», то есть теперь они ваши средства, независимо от источника.

По-прежнему не рекомендуется брать средства у стороны, заинтересованной в сделке.

Это нарушает множество других правил.

Это нарушает множество других правил.Но если член вашей семьи вернул вам деньги за недавний отпуск или вы продали машину своей тете и не задокументировали это, 60-дневное ожидание может быть решением.

3. Регулярные платежи, нерегулярная деятельность

Следите за ежемесячным платежом, который не соответствует кредитному счету, указанному в вашем заявлении.

Как правило, в ваш кредитный отчет включаются кредитные карты, автокредиты, студенческие кредиты и другие долговые счета. Но некоторые кредиторы не отчитываются перед крупными кредитными бюро.

Например, если вы получили частный, личный или бизнес-кредит от физического лица, а не от финансового учреждения, эти сведения о долге могут не отображаться в вашем кредитном отчете.

Однако ежемесячный автоматический платеж в размере 300 долларов США, указанный в вашей банковской выписке, скорее всего, предупредит кредитора о нераскрытом кредитном счете.

Проверки депозита или VOD — это формы, которые кредиторы могут использовать вместо банковских выписок.

Вы подписываете разрешение, позволяющее вашему банковскому учреждению вручную заполнить форму, в которой указывается владелец счета и его текущий баланс.

Вы подписываете разрешение, позволяющее вашему банковскому учреждению вручную заполнить форму, в которой указывается владелец счета и его текущий баланс.VOD годами использовались, чтобы «обойти» правила банковских выписок. Но не рассчитывайте на них в решении вышеупомянутых проблем.

- Во-первых, кредитор может запросить актуальную банковскую выписку и проигнорировать VOD, если он подозревает потенциальные проблемы.

- Во-вторых, депозитарии также обязаны указывать средний баланс счета. Это, вероятно, обнажит недавние крупные депозиты

Например, если текущий баланс составляет 10 000 долларов, а средний двухмесячный баланс составляет 2 000 долларов, вероятно, был очень недавний и значительный депозит.

Кроме того, есть поле, в котором банку предлагается «включить любую дополнительную информацию, которая может помочь в определении кредитоспособности».

Здесь могут быть перечислены ваши NSF.

Есть веские причины перепроверить свои банковские выписки и заявление перед отправкой их вашему кредитору.

Суть в том, что вы не просто хотите быть честным — вы хотите не показаться нечестным.

Суть в том, что вы не просто хотите быть честным — вы хотите не показаться нечестным.Ваш кредитор не будет закрывать глаза ни на что, что сочтет подозрительным.

Зачем ипотечным кредиторам нужны банковские выписки?

Ипотечным кредиторам нужны банковские выписки, чтобы убедиться, что вы можете оплатить первоначальный взнос и расходы на закрытие, а также ежемесячный платеж по ипотеке. Кредиторы используют все типы документов, чтобы проверить сумму, которую вы сэкономили, и источник этих денег. Сюда входят платежные квитанции, подарочные письма, налоговые декларации и банковские выписки. Кредитные инспекторы хотят убедиться, что это действительно ваши деньги — или, по крайней мере, деньги из приемлемого источника, — а не сдержанный кредит или подарок, который заставляет ваше финансовое положение выглядеть лучше, чем оно есть на самом деле.

Сколько банковских выписок мне нужно для ипотеки?

Ипотечные кредиторы обычно хотят видеть банковские выписки за последние два месяца.

Должен ли я раскрывать все банковские счета ипотечному кредитору?

Если на банковском счете есть средства, которые вы будете использовать для получения ипотечного кредита, вы должны сообщить об этом своему ипотечному кредитору. Это включает в себя любой счет со сбережениями или регулярным денежным потоком, который поможет вам покрыть ваши ежемесячные платежи по ипотеке.

Что страховщики ищут в банковских выписках?

Когда андеррайтеры просматривают ваши банковские выписки, они хотят убедиться, что у вас достаточно денег, чтобы покрыть авансовый платеж и расходы на закрытие. Для некоторых видов кредитов требуется остаток платежей по ипотеке на несколько месяцев на счету резерва наличности на случай непредвиденных обстоятельств. Другими словами, первоначальные затраты не могут опустошить ваш счет.

Что такое источники и опытные средства?

Андеррайтеры также хотят видеть, что все средства на ваших счетах были «получены и проверены».

Это означает, что источник каждого депозита является приемлемым и проверенным, а средства находятся на счете достаточно долго, чтобы показать, что они не были ссудой в последнюю минуту или сомнительным депозитом.

Это означает, что источник каждого депозита является приемлемым и проверенным, а средства находятся на счете достаточно долго, чтобы показать, что они не были ссудой в последнюю минуту или сомнительным депозитом.Ипотечные кредиторы смотрят на сбережения?

Да, ипотечный кредитор проверит все депозитные счета в ваших банковских выписках, включая текущие счета, сберегательные счета и любые открытые кредитные линии.

Зачем андеррайтеру отказывать в кредите?

Существует множество причин, по которым андеррайтеры могут отказать в кредите на покупку жилья. Двумя наиболее распространенными являются недостаточный кредит и высокое отношение долга к доходу. Что касается банковских выписок, андеррайтер может отказать в выдаче кредита, если источники средств не могут быть проверены или неприемлемы. Это может привести к тому, что у заемщика будет слишком мало поддающихся проверке денежных средств, чтобы соответствовать требованиям.

Сколько времени требуется страховщику для принятия решения?

Сроки андеррайтинга зависят от кредитора. Время, которое требуется андеррайтеру для одобрения вашей ипотеки, может составлять всего два-три дня или целую неделю. Крупные банки, как правило, действуют медленнее, чем небанковские ипотечные кредиторы.

Вы имеете право на получение ипотечного кредита?

Банковские выписки — это лишь один из многих факторов, на которые обращают внимание кредиторы, когда вы подаете заявку на ипотеку.

Почти все области ваших личных финансов будут находиться под пристальным вниманием; включая ваш кредитный рейтинг и отчет, ваши существующие долги и любой источник дохода, который вы будете использовать для получения кредита.

Эти факторы помогают определить, сколько жилья вы можете себе позволить, сумму кредита и процентную ставку. Чем чище ваша финансовая ситуация выглядит по всем направлениям, тем более выгодную сделку вы, вероятно, получите по своему новому ипотечному кредиту или рефинансированию.

У претендента на новый кредит не должно быть просрочек по другим займам или непогашенных долгов. Поэтому даже при возникновении финансовых трудностей важно следить за своей кредитной историей. Лучше вовремя предоставить банку документальное подтверждение временной неплатежеспособности и разработать схему реструктуризации долга или отсрочки. Это позволит закрыть текущий кредит и повысить вероятность одобрения нового.

У претендента на новый кредит не должно быть просрочек по другим займам или непогашенных долгов. Поэтому даже при возникновении финансовых трудностей важно следить за своей кредитной историей. Лучше вовремя предоставить банку документальное подтверждение временной неплатежеспособности и разработать схему реструктуризации долга или отсрочки. Это позволит закрыть текущий кредит и повысить вероятность одобрения нового. У большинства кредиторов при наличии текущего счета можно получить дополнительные скоринг-баллы.

У большинства кредиторов при наличии текущего счета можно получить дополнительные скоринг-баллы. д.). Поэтому кредитные истории заемщиков в НБКИ они запрашивают прежде всего для определения кредитного риска при рассмотрении кредитной заявки того или иного гражданина. При этом основанием для предоставления кредитору кредитной истории гражданина является согласие на это самого гражданина, данное в форме, предусмотренной с законом 218-ФЗ «О кредитных историях».

д.). Поэтому кредитные истории заемщиков в НБКИ они запрашивают прежде всего для определения кредитного риска при рассмотрении кредитной заявки того или иного гражданина. При этом основанием для предоставления кредитору кредитной истории гражданина является согласие на это самого гражданина, данное в форме, предусмотренной с законом 218-ФЗ «О кредитных историях».

Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что если совокупные ежемесячные выплаты по всем обязательствам, включая новый кредит, превысят 50% дохода, риск невозврата сильно повышается. И банк должен будет создавать дополнительные резервы. Или – отказать в кредите.

Еще недавно банки самостоятельно могли определять, какие доходы достаточны для того, чтобы удовлетворить заявку на кредит. Но с 2019 года Банк России начал рассчитывать показатель долговой нагрузки (ПДН) для заемщика, определив, что если совокупные ежемесячные выплаты по всем обязательствам, включая новый кредит, превысят 50% дохода, риск невозврата сильно повышается. И банк должен будет создавать дополнительные резервы. Или – отказать в кредите. Это делает слишком высоким риск невозврата. Потому большинство организаций стремится не иметь дела с заемщиками, не имеющими справки по форме 2-НДФЛ.

Это делает слишком высоким риск невозврата. Потому большинство организаций стремится не иметь дела с заемщиками, не имеющими справки по форме 2-НДФЛ. Или кредит выдают с 25 лет, а вам только 23.

Или кредит выдают с 25 лет, а вам только 23.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

После того как такой заем будет погашен в полном соответствии с условиями договора, у вас сформируется хорошая кредитная история, и вероятность отказа в выдаче более крупного кредита существенно уменьшится.

Покупатель дома не может воспользоваться помощью стороны, которая может выиграть от сделки, например, продавца дома или агента по недвижимости.

Покупатель дома не может воспользоваться помощью стороны, которая может выиграть от сделки, например, продавца дома или агента по недвижимости.

Это нарушает множество других правил.

Это нарушает множество других правил. Вы подписываете разрешение, позволяющее вашему банковскому учреждению вручную заполнить форму, в которой указывается владелец счета и его текущий баланс.

Вы подписываете разрешение, позволяющее вашему банковскому учреждению вручную заполнить форму, в которой указывается владелец счета и его текущий баланс. Суть в том, что вы не просто хотите быть честным — вы хотите не показаться нечестным.

Суть в том, что вы не просто хотите быть честным — вы хотите не показаться нечестным.

Это означает, что источник каждого депозита является приемлемым и проверенным, а средства находятся на счете достаточно долго, чтобы показать, что они не были ссудой в последнюю минуту или сомнительным депозитом.

Это означает, что источник каждого депозита является приемлемым и проверенным, а средства находятся на счете достаточно долго, чтобы показать, что они не были ссудой в последнюю минуту или сомнительным депозитом.