Банковская кредитная история: Кредитная история онлайн – проверить кредитную историю бесплатно и быстро, запрос на получение отчета и уведомлений об изменениях кредитной истории

Содержание

Просто о финансах. Урок 10-й. Онлайн-банкинг — Просто о финансах. Урок 9-й. Реструктуризация займа — Просто о финансах. Урок 8-й. Договор о выдаче и обслуживании кредитной карты — Мұрагерлікке несие — Несие тарихыңызға мұқият болыңыз — Просто о финансах. Урок 7-й. Договор с банком — Просто о финансах. Урок 6-й. Деньги конвертируются в счастье — Просто о финансах. Урок 5-й. Семейный бюджет — Просто о финансах. Урок 4-й. Не только сохранить, но и заработать — Просто о финансах. Урок 3-й. Депозит — Просто о финансах. Урок 2-й. Кредитная история — Просто о финансах. Урок 1-й. Потребительские кредиты

БАНКОВСКИЙ

ОМБУДСМАН

www.bank-ombudsman.kz

+7 (727) 261-22-16

+7 (708) 983-30-16

+7 (727) 983-30-16

Просто о финансах. Урок 1-й. Потребительские кредиты

Forbes. kz и Kaspi Bank начинают совместный проект «Просто о финансах», который расскажет об азах финансовой грамотности и науке управлять семейным бюджетом. Тема …

kz и Kaspi Bank начинают совместный проект «Просто о финансах», который расскажет об азах финансовой грамотности и науке управлять семейным бюджетом. Тема …

Подробнее

Просто о финансах. Урок 2-й. Кредитная история

Можно ли допустить просрочку по кредиту? Половина опрошенных в ходе республиканского исследования считает, что можно. Что будет? Только 43%понимают, что ухудшится кредитная …

Подробнее

Просто о финансах. Урок 3-й. Депозит

Свободные средства, понятно, не всегда, но есть у всех, — признались все опрошенные в ходе республиканского исследования. При этом две трети людей …

Подробнее

Просто о финансах. Урок 4-й. Не только сохранить, но и заработать

Собственный уровень финансовой грамотности в ходе республиканского исследования на «удовлетворительно» оценили 44% опрошенных казахстанцев, на «неуд» — 36%. Причем более половины мужчин …

Причем более половины мужчин …

Подробнее

Просто о финансах. Урок 5-й. Семейный бюджет

По результатам исследования Международного центра экономической грамотности, у 63% казахстанцев деньги «начинают заканчиваться» за несколько дней до зарплаты. 60% из них при …

Подробнее

Просто о финансах. Урок 6-й. Деньги конвертируются в счастье

Деньги и власть — два самых сильных мужских афродизиака. Поэтому традиционно в казахстанских семьях мужчины управляют «большими» деньгами, а женщины – бюджетами …

Подробнее

Просто о финансах. Урок 7-й. Договор с банком

Договор — соглашение об установлении, изменении или прекращении гражданских прав и обязанностей по займу, купле-продаже, подряду. Договор — часть делового оборота. При …

Подробнее

Несие тарихыңызға мұқият болыңыз

Банктерге несие тарихы туралы сұрап қоңырау шалатындар көп. Несие бойынша төлемді бір апта кешіктірсем несие тарихым бүліне ма? Несие тарихымды қайдан біле …

Несие бойынша төлемді бір апта кешіктірсем несие тарихым бүліне ма? Несие тарихымды қайдан біле …

Подробнее

Мұрагерлікке несие

Несие алған адам қайтыс болған жағдайда туған-туыстары, мұрагерлері не істеуі керек? Несие жабыла ма, жоқ, төлеу керек пе?

Фото: hostingkartinok.com

Кейде өмірден өткен адамдардың …

Подробнее

Просто о финансах. Урок 8-й. Договор о выдаче и обслуживании кредитной карты

Ужин в кредит: с десертом и сигарой

В 90-х редкие бизнесмены и крупные чиновники щеголяли золотыми кредитками. Сейчас счет кредитных карт в Казахстане …

Подробнее

Просто о финансах. Урок 9-й. Реструктуризация займа

Кто рискует, тот и оплачивает судебные издержки

Даже американцы с их 300-летней банковской культурой финансово не очень грамотны. Там тоже есть люди, которые …

Там тоже есть люди, которые …

Подробнее

Просто о финансах. Урок 10-й. Онлайн-банкинг

Потребитель выбирает самый простой способ купить

Зарабатывает муж — да, неплохо — да, она предпочитает онлайн-банкинг и ненавидит шопинг в супермаркетах — да. …

Подробнее

Национальный Банк Республики Казахстан

Агентство Республики Казахстан по регулированию и развитию финансового рынка

Ассоциация Финансистов Казахстана

Первое кредитное бюро

Страховой Омбудсман

R-Style Softlab | 5 неоднозначных ситуаций, с которыми могут столкнуться банки при передаче данных в НБКИ

Елена Дьяченко, ведущий аналитик проекта RS-Loans V.6 департамента банковского ПО RS-Bank, R-Style Softlab

Вы специалист кредитного отдела, а ваш банк заключил договор об оказании информационных услуг с Национальным бюро кредитных историй (НБКИ) и передает ему все имеющиеся данные по выданным кредитам (как того требует Федеральный закон РФ № 218-ФЗ от 30. 12.2004 «О кредитных историях»)? Вам хорошо знакомы форматы передачи данных TransUnion (TUTDF) и руководство по их применению, но в то же время у вас есть сомнения, связанные с трактовкой принципов заполнения полей? Мы подготовили подборку из пяти неоднозначных ситуаций, с которыми можно столкнуться при формировании транспортных файлов в НБКИ, и обратились за разъяснением к кураторам из Национального бюро кредитных историй, которые по долгу службы знают TUTDF, как свои пять пальцев. Теперь предлагаем вашему вниманию мини-инструкции, следуя которым вы избежите ненужных ошибок.

12.2004 «О кредитных историях»)? Вам хорошо знакомы форматы передачи данных TransUnion (TUTDF) и руководство по их применению, но в то же время у вас есть сомнения, связанные с трактовкой принципов заполнения полей? Мы подготовили подборку из пяти неоднозначных ситуаций, с которыми можно столкнуться при формировании транспортных файлов в НБКИ, и обратились за разъяснением к кураторам из Национального бюро кредитных историй, которые по долгу службы знают TUTDF, как свои пять пальцев. Теперь предлагаем вашему вниманию мини-инструкции, следуя которым вы избежите ненужных ошибок.

1. Как формировать сегмент «Сделка» (Trade) по банковской гарантии?

При формировании кредитной истории нужно четко помнить, на основании какого договора она создается — договора банковской гарантии или гарантийной линии.

Дело в том, что сегмент «Сделка» для этих видов договоров формируется по-разному. Так, при формировании кредитной истории по гарантийной линии, предоставленной на основании отдельного договора банковской гарантии, вы создаете один сегмент «Сделка» по договору в целом. Если же банковская гарантия выдана в рамках договора гарантийной линии, то по каждой гарантии нужно формировать отдельный сегмент «Сделка», указывая в поле «Номер счета» уникальный номер для каждой выданной гарантии в рамках одного договора.

Если же банковская гарантия выдана в рамках договора гарантийной линии, то по каждой гарантии нужно формировать отдельный сегмент «Сделка», указывая в поле «Номер счета» уникальный номер для каждой выданной гарантии в рамках одного договора.

Пример. В банковской системе кредитования заведен Договор гарантии № 555. По нему выданы две банковские гарантии:

- Банковская гарантия № 555/1,

- Банковская гарантия № 555/2.

При создании транспортного файла в НБКИ по такому договору вам придется сформировать два сегмента «Сделка» — по количеству банковских гарантий, при этом в поле «Номер счета» по каждой банковской гарантии указывается <Номер договора банковской гарантийной линии>/<Номер банковской гарантии>.

2. Нужно ли указывать индекс в сегменте «Адрес»?

В документе НБКИ «Спецификация качества данных» от 3 апреля 2015 года (версия 1.29r) в числе возможных ошибок при заполнении адреса имеется следующая: «В адресе отсутствует индекс». В то же время в описании форматов TUTDF поле «Индекс» является необязательным. Как же быть?

В то же время в описании форматов TUTDF поле «Индекс» является необязательным. Как же быть?

Обратившись за разъяснением в НБКИ, мы получили такой ответ: «Индекс — это составная часть адреса, источник обязан предоставлять в БКИ всю имеющуюся информацию. Поэтому, если индекс известен — его надо предоставлять, а если неизвестен — данную ошибку отчета качества следует игнорировать».

Таким образом, отсутствие индекса в сегменте «Адрес» ошибкой не считается.

3. Как отразить обеспечение в кредитной истории поручителя?

В форматах TUTDF алгоритмы заполнения полей сегмента «Сделка» по поручителю различаются в зависимости от того, приступил поручитель к исполнению обязательств заемщика или нет.

Если на момент создания транспортного файла с кредитной историей поручитель уже начал платить по обеспечению, то при формировании транспортного файла нужно учитывать, что передаче подлежит информация только по обеспечению, которое является таковым относительно данного поручителя. Поясню на примерах.

Поясню на примерах.

Пример 1. По кредитному договору принято обеспечение в виде гарантии и поручительства. Часть задолженности будет востребована по договору гарантии, а оставшуюся часть заплатит поручитель. В этом случае никакого обеспечения по договору не будет, так как второй договор обеспечения был также востребован в оплату задолженности по договору.

Пример 2. Рассмотрим такую ситуацию: в обеспечение по кредитному договору оформлены договор залога и договор поручительства. Залог не реализуется, и поручитель начинает платить за заемщика. Тогда (если это не противоречит условиям договоров залога и поручительства) договор залога может быть предъявлен как обеспечение по кредитному договору, по которому начал платить поручитель.

4. Как передать кредитную историю по физическому лицу, объявившему себя банкротам?

В форматах TUTDF сегмент «Банкротство» был всегда. Но поскольку законодательной базы по банкротствам физических лиц не было, данный сегмент заполнялся только по юридическим лицам. После принятия Закона о банкротстве физических лиц в форматы были внесены изменения: прежний сегмент «Банкротство» был переименован в «Банкротство юридических лиц», плюс был добавлен новый сегмент — «Банкротство физических лиц». Но, банкам этот сегмент заполнять не нужно, поскольку он предназначен только для финансовых управляющих. Возникает вопрос: так как же передавать информацию о банкротстве физических лиц, если таковая имеется? Оказывается, её нужно передавать в сегменте «Юридический статус».

После принятия Закона о банкротстве физических лиц в форматы были внесены изменения: прежний сегмент «Банкротство» был переименован в «Банкротство юридических лиц», плюс был добавлен новый сегмент — «Банкротство физических лиц». Но, банкам этот сегмент заполнять не нужно, поскольку он предназначен только для финансовых управляющих. Возникает вопрос: так как же передавать информацию о банкротстве физических лиц, если таковая имеется? Оказывается, её нужно передавать в сегменте «Юридический статус».

То есть, если физическое лицо объявило себя банкротом, и об этом стало известно банку, то в НБКИ передается транспортный файл, в котором сегмент «Сделка» отсутствует, а вместо него формируется сегмент «Юридический статус», в котором и передается данная информация.

5. Как формируется сегмент «Сделка» при наличии просрочки?

В руководстве по применению формата TUTDF особое внимание уделяется просроченным задолженностям. При наличии просрочки алгоритм формирования сегмента «Сделка» (Trade) будет отличаться в зависимости от того, когда именно создается транспортный файл.

Формат предусматривает следующие правила:

Пример 1. Договор открыт 15.03.15, выдача – 15.03.15, просрочка – 01.05.15. Других операций нет.

Если вы создаете транспортный файл 01.05.15, то должен формироваться один сегмент Trade за 15.03.15, причем «Состояние счета» в сегменте Trade за 15.03.15 должно быть равно «00» (Активный), а в поле «Своевременность платежей» указываем «0» (Новый, оценка невозможна).

Если же транспортный файл создается, скажем, 05.05.15, то необходимо сформировать два сегмента Trade — за 15.03.15 и за 01.05.15, причем «Состояние счета» в сегменте Trade за 01.05.15 = «52» (Просрочен), а «Своевременность платежей» = «A» (Просрочка от 1 до 29 дней).

Пример 2. Договор открыт 15.03.15, выдача – 15.03.15, частичное погашение и просрочка – 01.05.15. Других операций нет.

При создании транспортного файла 01.05.15 формируем два сегмента Trade — за 15.03.15 и 01.05.15, параметр «Состояние счета» за обе даты = «00» (Активный), а «Своевременность платежей» = «0» (Новый, оценка невозможна).

Если транспортный файл создается 05.05.15, то также следует сформировать два сегмента Trade — за 15.03.15 и за 01.05.15, но параметр «Состояние счета» в сегменте Trade за 01.05.15 будет равен «52» (Просрочен), а «Своевременность платежей» = «A» (Просрочка от 1 до 29 дней).

Пример 3. Договор открыт 15.03.15, выдача – 15.03.15, просрочка – 01.05.15, полное погашение просрочки – 01.05.15.

При создании транспортного файла 01.05.15 нужно сформировать один сегмент Trade за 15.03.15, «Состояние счета» в этом сегменте за 15.03.15 = «00» (Активный), а «Своевременность платежей» = «0» (Новый, оценка невозможна).

Если же транспортный файл создается 05.05.15, то будем формировать два сегмента Trade — за 15.03.15 и 01.05.15, «Состояние счета» в сегменте Trade за 01.05.15 = «00» (Активный), а «Своевременность платежей» = «1» (Оплата без просрочки).

Итак, вы теперь знаете, на какие моменты нужно обратить особое внимание при формировании транспортного файла для НБКИ, содержащего информацию по кредитным историям клиентов. Для вас не составит труда, следуя форматам TUTDF, заполнить сегмент «Сделка» по договорам банковской гарантии и гарантийной линии, вы не ошибетесь с формированием этого сегмента при наличии просрочки, знаете, как поступать с физическими лицами — банкротами и можете не тратить время на поиски почтового индекса при заполнении адреса заемщика. Надеюсь, проблема с некорректной передачей данных, ведущая к искажению реальной ситуации по кредитам, обойдет вас стороной.

Для вас не составит труда, следуя форматам TUTDF, заполнить сегмент «Сделка» по договорам банковской гарантии и гарантийной линии, вы не ошибетесь с формированием этого сегмента при наличии просрочки, знаете, как поступать с физическими лицами — банкротами и можете не тратить время на поиски почтового индекса при заполнении адреса заемщика. Надеюсь, проблема с некорректной передачей данных, ведущая к искажению реальной ситуации по кредитам, обойдет вас стороной.

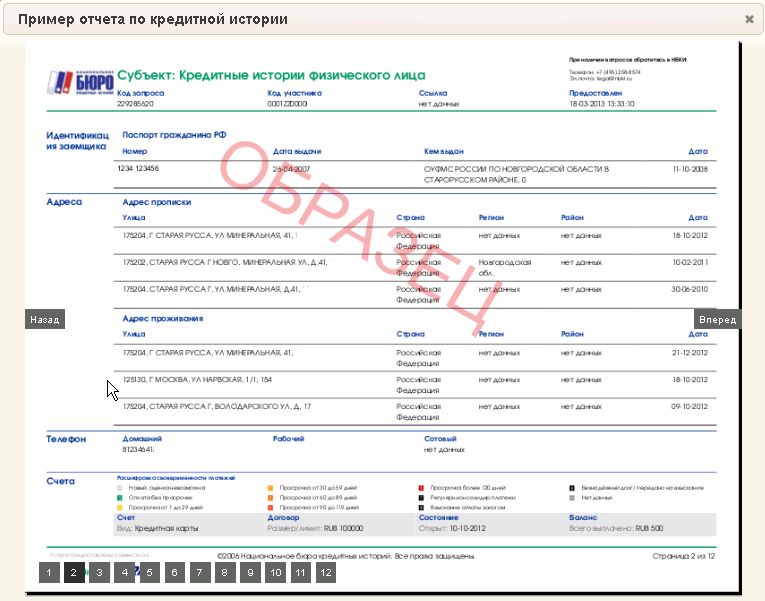

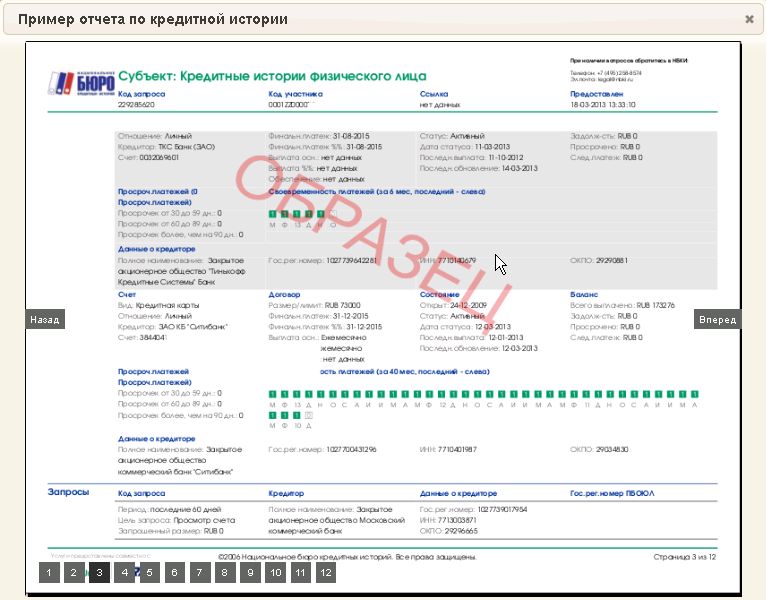

Кредитные отчеты и кредитные рейтинги

Потребительские новости FDIC

август 2021 г.

Кредитный отчет — это запись ваших текущих и прошлых долгов, включая вашу историю платежей. Он используется банками, другими финансовыми учреждениями и предприятиями для принятия решений о вашем кредите, аренде и даже заявлениях о приеме на работу. Понимание информации в вашем кредитном отчете может помочь вам достичь и сохранить хорошую кредитную историю; хороший кредит открывает двери для возможностей.

Что содержится в вашем кредитном отчете?

В вашем кредитном отчете указано, какие кредиты у вас есть, как долго они у вас есть, а также остатки. Он включает информацию о том, что вы должны по кредитным картам и насколько хорошо вы выплачиваете эти долги. В отчете также содержится информация о кредитах, по которым вы, возможно, не выполнили свои обязательства, а также о любых действиях по взысканию долгов и судебных решениях (судебное решение — это судебное решение о выплате долга). Банки, суды и другие предприятия сообщают информацию агентствам кредитной информации. Агентства кредитной информации собирают информацию из этих различных источников для создания вашего кредитного отчета. Хороший сайт для бесплатного заказа кредитного отчета — AnnualCreditReport.com.

Что такое кредитный рейтинг?

Кредитный рейтинг — это число, основанное на информации, доступной в вашем кредитном отчете. На самом деле у вас более одного кредитного рейтинга, потому что разные кредитные агентства рассчитывают ваш балл по-разному. Как правило, ваши оценки похожи, но, как правило, не идентичны. Кредитные баллы также меняются со временем по мере поступления информации. Например, когда вы выплачиваете кредит или получаете новый кредит, эта информация передается в агентства кредитной информации, и ваш кредитный рейтинг пересчитывается. Хорошей новостью является то, что вы можете улучшить свой кредитный рейтинг.

На самом деле у вас более одного кредитного рейтинга, потому что разные кредитные агентства рассчитывают ваш балл по-разному. Как правило, ваши оценки похожи, но, как правило, не идентичны. Кредитные баллы также меняются со временем по мере поступления информации. Например, когда вы выплачиваете кредит или получаете новый кредит, эта информация передается в агентства кредитной информации, и ваш кредитный рейтинг пересчитывается. Хорошей новостью является то, что вы можете улучшить свой кредитный рейтинг.

Для получения дополнительной информации о кредитных рейтингах посетите сайт FDIC Explains Credit Scores.

Какие факторы влияют на кредитный рейтинг?

Многие критерии учитываются при оценке кредитоспособности, в том числе:

- Ваша история оплаты счетов, текущий непогашенный долг, а также количество и тип кредитов и счетов, которые у вас есть.

- Как долго у вас открыты кредитные счета и сколько доступного кредита вы используете.

- Был ли ваш долг направлен на взыскание, обращение взыскания или банкротство, и как давно.

- Если вы недавно подали заявку на новый или более кредит.

Почему важна хорошая кредитная история?

Хорошие кредитные рейтинги свидетельствуют банкам и другим финансовым учреждениям о том, что вы хорошо распоряжаетесь своими финансами. Кредитный рейтинг показывает, насколько велика вероятность того, что вы погасите кредит вовремя. Скоринговая модель использует информацию из вашего кредитного отчета для создания кредитного рейтинга. С хорошей кредитной историей вам могут предложить более выгодные условия кредита, чем человеку с плохой кредитной историей, например, более низкую процентную ставку или больше времени для погашения кредита. Низкий кредитный рейтинг указывает на то, что существует более высокий риск того, что человек не погасит кредит. По той же причине арендодатели могут посмотреть на вашу кредитную историю. Они хотят знать, готовы ли вы вовремя платить за аренду. Некоторые потенциальные работодатели также учитывают кредитные рейтинги при приеме на работу. Агентства кредитной отчетности предоставляют рекомендации о том, что такое хороший результат. Вы можете уточнить у своего кредитора их требования к кредитному рейтингу.

Они хотят знать, готовы ли вы вовремя платить за аренду. Некоторые потенциальные работодатели также учитывают кредитные рейтинги при приеме на работу. Агентства кредитной отчетности предоставляют рекомендации о том, что такое хороший результат. Вы можете уточнить у своего кредитора их требования к кредитному рейтингу.

Могу ли я повлиять на свой кредитный рейтинг и мой кредитный отчет?

То, как вы управляете своими кредитами, существенно влияет на ваш кредитный рейтинг. Чтобы добиться и поддерживать хорошие кредитные рейтинги, имейте в виду следующее:

- Убедитесь, что вы оплачиваете свои счета и долги вовремя. Возможно, вы захотите рассмотреть автоматические платежи по кредитам и кредитным картам с помощью службы оплаты счетов вашего банка. Это поможет вам платить вовремя, а своевременные платежи хорошо отразятся на вашем кредитном отчете.

- Создайте бюджет. Отслеживайте, когда причитаются ваши платежи, сколько к оплате и сколько денег поступает каждый месяц, чтобы помочь вам не сбиться с пути.

Рекомендации по составлению бюджета см. в образце, доступном в выпуске FDIC Consumer News за февраль 2019 г.

Рекомендации по составлению бюджета см. в образце, доступном в выпуске FDIC Consumer News за февраль 2019 г. - Погаси свой долг. Иметь баланс кредита и кредитной карты на своих лимитах дорого и может иметь негативное влияние на ваш кредитный рейтинг. Используйте стратегию, например, сначала погасите задолженность с наименьшим балансом, затем погасите следующую задолженность по наименьшей сумме, чтобы вы могли погасить ее быстрее, и так далее. Другая распространенная стратегия заключается в том, чтобы сначала погасить долг с самой высокой процентной ставкой, чтобы все ваши с трудом заработанные деньги пошли на погашение вашего долга, а не только на выплату процентов.

- Когда вы платите по кредитной карте или кредиту, вы можете подумать, что вам следует закрыть их, и это нормально, если у вас их много. С другой стороны, сохранение кредитной карты, которая у вас была в течение длительного времени, вероятно, улучшит ваш кредитный рейтинг.

- Если вы не можете оплатить кредит или кредитную карту, немедленно позвоните своему банкиру или кредитору.

Они могут помочь вам с решением, прежде чем это станет проблемой, которая повлияет на ваш кредитный рейтинг. У каждого время от времени случаются финансовые затруднения. Не бойтесь обращаться, когда это происходит с вами. Для получения информации о том, как справиться с финансовыми трудностями, посетите раздел «Новости потребителей FDIC», июль 2020 г.

Они могут помочь вам с решением, прежде чем это станет проблемой, которая повлияет на ваш кредитный рейтинг. У каждого время от времени случаются финансовые затруднения. Не бойтесь обращаться, когда это происходит с вами. Для получения информации о том, как справиться с финансовыми трудностями, посетите раздел «Новости потребителей FDIC», июль 2020 г. - Занимайте деньги только на то, что вам нужно. Сделайте погашение или погашение ваших кредитов и кредитных карт приоритетом, прежде чем добавлять новый долг, когда это возможно.

- Делайте покупки в кредит только тогда, когда он вам нужен. Подача многочисленных заявок на получение кредита также сообщается агентствам кредитной информации и может снизить ваш кредитный рейтинг.

- Следите за своим кредитным отчетом. Вы можете ежегодно получать бесплатный кредитный отчет от всех трех основных кредитных агентств: Equifax, TransUnion и Experian. Узнайте, как заказать бесплатный кредитный отчет, посетив Бюро финансовой защиты потребителей (CFPB).

- Исправьте все ошибки, обнаруженные в кредитном отчете. Чтобы узнать, как исправить ошибки кредитной карты, посетите страницу FDIC Consumer News за октябрь 2018 г.

.

Как получить кредит, если у меня нет кредитной истории?

Вы начинаете с малого и создаете кредитную историю, выполняя одно из следующих действий:

- Получите защищенную кредитную карту. Защищенная кредитная карта работает как кредитная карта, но обычно начинается с низкого лимита, например, 400 долларов. Вы вносите деньги в банк, как правило, на ту же сумму, что и ваш кредитный лимит. Вы должны заплатить минимальный платеж, и если вы этого не сделаете, банк использует часть вашего депозита для осуществления платежа. Обязательно получите карту в банке, который сообщит об этом агентствам кредитной информации, чтобы вы начали строить свою кредитную историю.

- Вы также можете начать с получения традиционной кредитной карты с низким кредитным лимитом и поручителем.

Если вы этого не сделаете, поручитель должен будет произвести платеж, поэтому важно, чтобы вы вносили платежи вовремя. Кроме того, просроченные платежи приведут к снижению кредитного рейтинга. Если вы платили вовремя в течение длительного периода, не только улучшится ваш счет, но и ваш банк может рассмотреть вопрос об увеличении вашего кредитного лимита.

Если вы этого не сделаете, поручитель должен будет произвести платеж, поэтому важно, чтобы вы вносили платежи вовремя. Кроме того, просроченные платежи приведут к снижению кредитного рейтинга. Если вы платили вовремя в течение длительного периода, не только улучшится ваш счет, но и ваш банк может рассмотреть вопрос об увеличении вашего кредитного лимита. - Независимо от того, получаете ли вы кредитную карту с обеспечением или обычную кредитную карту, всегда узнавайте все условия, включая любые сборы и штрафы, которые вы можете понести. Это поможет гарантировать, что выбранная вами кредитная карта и способ ее использования улучшат вашу кредитную историю.

Обязательно узнайте в своем банке об инструментах построения кредитной истории, чтобы успешно создать хорошую кредитную историю и получить хорошие кредитные рейтинги.

Дополнительные ресурсы

Новости потребителей FDIC, февраль 2021 г.: выходя из трудных времен

Бюро финансовой защиты потребителей (CFPB): что такое кредитный рейтинг?

CFPB: где я могу получить свой кредитный рейтинг?

Федеральная резервная система: кредитные отчеты и кредитные рейтинги

Федеральная торговая комиссия (FTC): кредитные рейтинги

FTC: понимание вашего кредита

Для получения дополнительной помощи или информации посетите сайт FDIC. gov или позвоните в FDIC по бесплатному номеру 1-877-ASK-FDIC (1-877-275-3342). Пожалуйста, присылайте свои идеи или комментарии по адресу [email protected].

gov или позвоните в FDIC по бесплатному номеру 1-877-ASK-FDIC (1-877-275-3342). Пожалуйста, присылайте свои идеи или комментарии по адресу [email protected].

Справка в формате PDF

Что такое кредитная история и как ее получить?

Разное

Кредитная история представляет собой набор записей, показывающих суммы, которые лицо заняло или профинансировало, а также сведения о том, были ли платежи произведены вовремя, с опозданием или вообще не были произведены. Если у вас когда-либо была кредитная карта, платежная карта магазина или кредит, у вас, вероятно, есть кредитная история. Ваша кредитная история может включать в себя количество учетных записей, которые у вас были, независимо от того, являются ли они возобновляемыми или кредитными счетами в рассрочку, а также размер задолженности по каждой учетной записи. Включает в себя как открытые, так и закрытые счета, а также своевременность проведения платежей.

Агентства кредитной информации (CRA) собирают и ведут записи о погашении потребительских кредитов, предоставленные компаниями-эмитентами кредитных карт, банками и кредитными союзами, хранят комиссионные счета, коллекторские агентства и информацию из других источников, включая общедоступные записи о налоговых залогах и информацию о банкротстве. Кредитная история является основой вашего кредитного отчета, который также включает ваше имя, номер социального страхования, текущий и прошлый адреса, а также имена ваших работодателей.

Три основных агентства кредитной информации, Equifax, Experian и TransUnion, упаковывают и продают кредитную информацию компаниям, которые проводят предварительный отбор продуктов и услуг, а также предприятиям, имеющим уважительную причину для ее проверки, например компании, в которую вы подали заявку кредит. В дополнение к личной информации и кредитной истории в кредитном отчете перечислены организации, которые запросили просмотр кредитного отчета (так называемые кредитные запросы).

Вы имеете право просматривать свои кредитные отчеты и получать бесплатный отчет от каждого из основных CRA один раз в год. Если вы подали заявку на получение кредита и получили отказ, вы имеете право бесплатно получить копию своего отчета в течение 60 дней после отказа в кредите.

Кредитная история и кредитный рейтинг

Кредитная история становится частью кредитного рейтинга, который является числовым фактором, полученным в результате анализа и математического алгоритма, применяемого к кредитному отчету и другим источникам информации. Кредитная история и кредитный рейтинг человека учитываются кредиторами при принятии решения о выдаче кредита в магазине, автокредита, кредитной карты, ипотеки или другой формы задолженности.

Кредитные рейтинги различаются в зависимости от подотчетного агентства, и у вас может быть более одного кредитного рейтинга в зависимости от того, какую информацию агентство использует для расчета рейтинга. Как правило, кредитные рейтинги варьируются от 300 до 850. Высокий кредитный рейтинг указывает на то, что на основе поведения при погашении, отраженного в кредитной истории, человек имеет высокую вероятность погасить долг. Низкий кредитный рейтинг может указывать на то, что кредитная история человека показывает просроченные платежи или пропущенные платежи, но это также может означать, что у человека нет кредитной истории, потому что он никогда раньше не брал кредит и не использовал его.

Высокий кредитный рейтинг указывает на то, что на основе поведения при погашении, отраженного в кредитной истории, человек имеет высокую вероятность погасить долг. Низкий кредитный рейтинг может указывать на то, что кредитная история человека показывает просроченные платежи или пропущенные платежи, но это также может означать, что у человека нет кредитной истории, потому что он никогда раньше не брал кредит и не использовал его.

Кредитная история и кредитные рейтинги со временем меняются по мере осуществления платежей и изменения остатков по существующему кредиту, а также по мере открытия и закрытия счетов. Некоторые кредиторы отчитываются перед агентствами ежемесячно, что может быстро повлиять на кредитный рейтинг. Не все кредиторы отчитываются перед всеми агентствами, поэтому оценка человека может различаться в разных агентствах. Действия, которые могут положительно повлиять на кредитный рейтинг, включают своевременные платежи и сокращение долга. Просроченные или пропущенные платежи, счета в коллекциях и налоговые удержания могут негативно повлиять на кредитный рейтинг.

Рекомендации по составлению бюджета см. в образце, доступном в выпуске FDIC Consumer News за февраль 2019 г.

Рекомендации по составлению бюджета см. в образце, доступном в выпуске FDIC Consumer News за февраль 2019 г. Они могут помочь вам с решением, прежде чем это станет проблемой, которая повлияет на ваш кредитный рейтинг. У каждого время от времени случаются финансовые затруднения. Не бойтесь обращаться, когда это происходит с вами. Для получения информации о том, как справиться с финансовыми трудностями, посетите раздел «Новости потребителей FDIC», июль 2020 г.

Они могут помочь вам с решением, прежде чем это станет проблемой, которая повлияет на ваш кредитный рейтинг. У каждого время от времени случаются финансовые затруднения. Не бойтесь обращаться, когда это происходит с вами. Для получения информации о том, как справиться с финансовыми трудностями, посетите раздел «Новости потребителей FDIC», июль 2020 г.

Если вы этого не сделаете, поручитель должен будет произвести платеж, поэтому важно, чтобы вы вносили платежи вовремя. Кроме того, просроченные платежи приведут к снижению кредитного рейтинга. Если вы платили вовремя в течение длительного периода, не только улучшится ваш счет, но и ваш банк может рассмотреть вопрос об увеличении вашего кредитного лимита.

Если вы этого не сделаете, поручитель должен будет произвести платеж, поэтому важно, чтобы вы вносили платежи вовремя. Кроме того, просроченные платежи приведут к снижению кредитного рейтинга. Если вы платили вовремя в течение длительного периода, не только улучшится ваш счет, но и ваш банк может рассмотреть вопрос об увеличении вашего кредитного лимита.