Человек взял кредит и скончался как быть: Кто выплачивает кредит в случае смерти заемщика Если человек умирает, кто платит его кредит — Оренбург

Содержание

Бизнес после смерти предпринимателя | Кому достанется бизнес после кончины владельца

Люди умирают, а бизнес остаётся. Из нашей статьи вы узнаете, кому по закону достанется бизнес в наследство, что будет с ИП и ООО после смерти предпринимателя и как с помощью завещания и наследственного договора оставить бизнес выбранному человеку.

Раздел V части 3 Гражданского кодекса «Наследственное право»

Кому достанется бизнес без завещания: наследники по закону

Наследование бывает по закону, завещанию и наследственному договору.

Если человек при жизни не выбрал наследника, за него это сделает закон.

Наследники — это родственники, которые встают в очередь на наследство по степени родства. Среди родственников нет гражданских мужа и жены. Это значит, без завещания им ничего не полагается.

Всего есть восемь очередей. Каждая следующая очередь подходит, только когда нет ни одного человека из предыдущей.

- Первая очередь — супруг, дети и родители.

Важно, что к детям относится зачатый, но ещё не родившийся ребёнок. Для раздела наследства ждут его появления.

Важно, что к детям относится зачатый, но ещё не родившийся ребёнок. Для раздела наследства ждут его появления. - Вторая очередь — родные братья и сёстры с двумя или одним общим родителем, дедушки и бабушки.

- Третья очередь — дяди и тёти.

- Следующие очереди — более дальние родственники.

Наследство одинокого человека получит государство.

Наследники одной очереди получают наследство поровну. Но сначала выделяют так называемую супружескую долю и отдают супругу. Это половина от наследства, которое появилось в браке.

Наследники бывают недостойные — они ничего не получат. К ним относят:

- Близких, которые угрозами или побоями заставляли человека написать завещание, если случай дошёл до суда.

- Лишённых прав родителей.

- Неплательщиков алиментов и детей, которые не заботились о родителях в старости.

Что будет с ИП и ООО после смерти предпринимателя

Бизнес — это собственность человека, которая после смерти переходит к наследникам так же, как квартира и машина. Что достанется наследникам, зависит от формы бизнеса — ИП или ООО.

Представим, что у человека был магазин. Помещение в аренде, есть товар на продажу, деньги на счёте, продавцы в найме и зарегистрирован товарный знак. Наследниками являются жена и три сына.

Если человек вёл бизнес как ИП

Статус ИП прекращается со смертью человека.

Налоговая выписывает предпринимателя из реестра. Наследники не получают статус ИП в наследство. Юридически бизнес закрывается. По наследству переходят только активы. Если жена и дети хотят продолжить дело, надо открывать своё ИП или ООО.

Договор аренды прекратится по ст. 418 ГК РФ. Для продолжения торговли нужно заключать новый договор с арендодателем.

Товар и деньги на счёте перейдут к наследникам в равных долях.

С продавцами трудовой договор прекратится по п. б ст. 83 ТК РФ. Долг по зарплате обязаны погасить наследники, которые забрали товар и деньги. Иначе это заставит сделать суд как в деле № 33-2497/2017. Наследники могут нанять работников заново в своё ИП или ООО.

б ст. 83 ТК РФ. Долг по зарплате обязаны погасить наследники, которые забрали товар и деньги. Иначе это заставит сделать суд как в деле № 33-2497/2017. Наследники могут нанять работников заново в своё ИП или ООО.

Товарный знак переходит по наследству. В течение года наследник может продать его или оформить на своё ИП. После на товарный знак прекращается правовая охрана. Так сказано в п. 85 Постановления Пленума ВС РФ от 29.05.2012 № 9.

Если человек был участником ООО

После смерти участника ООО продолжает работать. Договор аренды действует, товар остаётся на балансе, а деньги на счёте, продавцы работают, товарный знак в силе.

Наследники не имеют прав на активы ООО. К наследникам переходит доля умершего. Это значит, теперь они управляют ООО и получают прибыль.

Есть разница, был ли партнёр по бизнесу.

Когда человек работал с партнёром, порядок входа в ООО надо смотреть в уставе. Может оказаться, что наследники входят в бизнес с его согласия.

Если партнёр не хочет работать вместе, он выкупает у наследников долю по рыночной цене. Сам бизнес наследники не получат. Захочет — даёт согласие и наследники регистрируется как участники ООО.

Например, умер участник с долей 51 % уставного капитала.

Долю покупал будучи женат. Сейчас его наследники — жена и три сына. Партнёр согласился взять в бизнес всех четверых.

Доля поделятся так. Сначала жена получит супружескую половину — 25,5 %. Оставшиеся 25,5 % поделятся поровну между сыновьями и женой по 6,375 %. Сыновья получат по 6,375 %, а жена 31,875 % (25,5 % + 6,375 %).

Если человек владел ООО один, его доля в 100 % перейдёт к наследникам. Арифметика долей будет как в предыдущем примере. Наследники зарегистрируются в налоговой и без проблем продолжат торговлю в магазине.

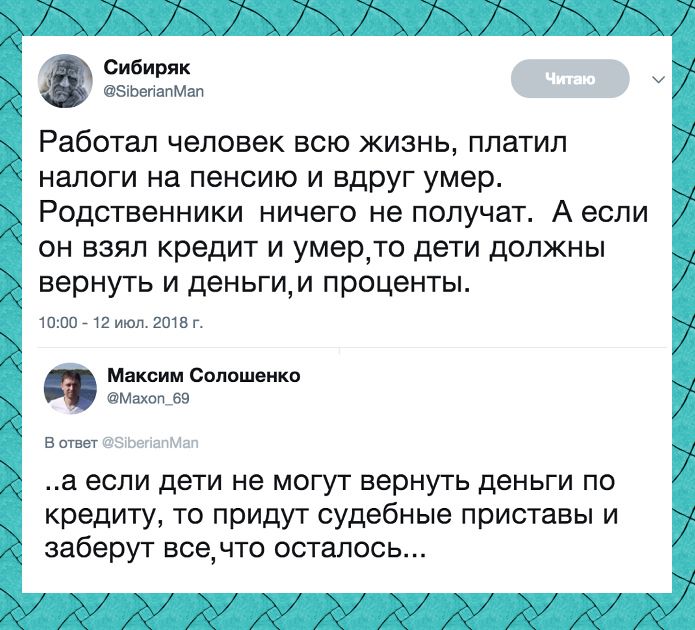

Что будет с кредитами и долгами

Кредиты и дебиторка предпринимателя переходят наследникам. Но только в пределах стоимости полученного наследства. Стоимость считают общую — и бизнес, и квартиры с машинами.

К примеру, если человеку достался товар из магазина умершего на 1000 000 ₽ и долг по кредиту на 2000 000 ₽, то отдать нужно только миллион.

В жизни это значит, что наследникам придётся платить банкам, поставщикам и арендодателям. При этом наследники не обязаны возвращать кредит досрочно. Есть график платежей — по нему и платят. Это правило из п. 59 Постановления Пленума ВС РФ от 29.05.2012 № 9.

Единственный способ не получить долги — отказаться от наследства. Забрать квартиру, но отказаться от доли ООО нельзя, только от всего наследства целиком. Отказ оформляют у нотариуса.

Опасность: бизнес раздробится между наследниками

Если наследников несколько, бизнес распадётся на кусочки. Между родственниками возникнет так называемая общая долевая собственность.

Наследники могут переделить наследство как хотят. Например, отдать бизнес тому, кто разбирается. Для этого оформляют соглашение. Если один забирает бизнес, он отдает что-то другое из наследства или платит компенсацию.

Совсем не факт, что наследники договорятся. Бизнес может так и остаться в нескольких руках. И здесь часто возникают две проблемы. Первая — наследники не умеют вести дела. Вторая — наследники будут спорить, как надо вести бизнес. Итог один — бизнес погибнет.

🎁

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно.

Хочу попробовать

Как передать бизнес выбранному человеку

Завещание и наследственный договор отменяют наследование по закону. Имущество человека получают не родственники, а выбранный наследник.

Завещание

Завещанием удобно назначить наследника, которому предприниматель готов оставить своё дело. Сообщать о выборе ему самому и родственникам необязательно. Получать чьё-то разрешение тоже не нужно. После смерти наследника найдёт нотариус и позовёт оформлять наследство.

Если бизнес в форме ООО, завещают долю. ИП завещает активы, но не статус.

ИП завещает активы, но не статус.

Назначить наследником можно кого угодно: сына, гражданскую жену, делового партнёра или благотворительный фонд. (Кота, если что, нельзя). Выбрать можно сразу несколько наследников и каждому завещать что-то. Например, сыну долю ООО, а жене квартиру.

Принцип «завещаю, кому захочу» ограничен правилом обязательной доли. Несовершеннолетние дети и родители на пенсии получают наследство, даже когда в завещании о них ни слова. Их доля — половина того, что полагалось бы без завещания.

Чтобы обязательную долю не отрезали от бизнеса, нужно оставить семье другое имущество.

Завещание составляют у нотариуса. Но когда человек при смерти в больнице, можно позвать главврача — он заверит завещание и передаст нотариусу. Кто ещё заменяет нотариуса, написано в ст. 1127, 1129 ГК РФ.

В общем, завещание — это свободный выбор наследника. И у него есть другие полезные опции:

- Подназначить наследника на случай, если первый тоже умрёт или откажется от бизнеса.

- Завещать актив или целый бизнес, которого ещё нет, но вдруг появится.

- Лишить наследства конкретного родственника (нельзя только лишить обязательной доли).

- Переписать или отменить завещание в любой момент.

- Назначить исполнителя завещания — человека, который проследит за переоформлением бизнеса.

Наследственный договор

В России наследственные договоры заключают с 1 июня 2019 года.

Наследственным договором человек выбирает наследника, который обязан что-то сделать взамен. Наследник в курсе, что он получит наследство. Звонок нотариуса не станет сюрпризом.

Договор подойдёт, когда предприниматель хочет оставить бизнес на условиях. Например, долю ООО получает партнёр. Взамен он обязан половину прибыли отдавать сыну или взять на работу жену умершего.

Встречная обязанность отличает договор от завещания. Наследник по завещанию ничем не обязан, кроме кредитов и долгов.

Условия договора ограничены обязательной долей. Поэтому маленьким детям и родителям на пенсии хорошо оставить часть наследства. Иначе от бизнеса отщипнут несмотря на договор.

Поэтому маленьким детям и родителям на пенсии хорошо оставить часть наследства. Иначе от бизнеса отщипнут несмотря на договор.

Наследственный договор оформляют у нотариуса, куда предприниматель и наследник приходят вместе. В больнице или где-то ещё, если смерть близко, нельзя.

У договора тоже есть интересные опции:

- С каждым наследником можно заключить отдельный договор. Сообщать одному о другом не обязательно.

- Предприниматель может отменить договор, если передумал. Но когда наследник успел что-то заплатить, всё придётся вернуть.

- Предприниматель может спокойно продать, подарить или закрыть обещанный наследнику бизнес. Запрет в договоре не сработает.

Статья актуальна на

Кто должен платить кредит за умершего человека: 24 февраля 2019, 09:57

По состоянию на декабрь 2018 года казахстанцы набрали только потребительских кредитов на сумму почти 310 миллиардов тенге. В долг «залезли», как свидетельствуют данные Нацбанка, более 3,3 миллиона человек. Расплатиться по кредитам могут не все. Корреспондент Tengrinews.kz разбиралась, кто должен уплатить долг в случае смерти человека.

В долг «залезли», как свидетельствуют данные Нацбанка, более 3,3 миллиона человек. Расплатиться по кредитам могут не все. Корреспондент Tengrinews.kz разбиралась, кто должен уплатить долг в случае смерти человека.

Продолжение

Может ли банк просить родственников выплатить кредит за умершего человека?

Банки, конечно, могут закрыть глаза на невыплаченный кредит и не беспокоить родственников умершего. Если такие случаи и есть, то очень редки. По закону неоплаченный кредит вместе с наследством передается близким родственникам. Наследники имеют право отказаться от кредита, но тогда придется отказаться и от наследства полностью.

«Согласно пункту 2 статьи 1038 Гражданского кодекса, наследство умершего гражданина переходит к другим лицам на условиях универсального правопреемства как единое целое и в один и тот же момент, если из правил настоящего раздела не вытекает иное. В соответствии с частью первой пункта 1 статьи 1040 Гражданского кодекса, в состав наследства входит принадлежащее наследодателю имущество, а также права и обязанности, существование которых не прекращается с его смертью», — говорится в сообщении Национального банка.

Банки имеют право предъявить свои требования наследникам по правилам статьи 1081 Гражданского кодекса. В статье закона говорится, что, если наследники, принявшие наследство, уклоняются от регистрации имущества, входящего в состав наследства, или прав на него, банк вправе требовать принудительной регистрации.

«Согласно разъяснению Верховного суда, наследники, принявшие наследство, согласно требованиям статьи 1081 Гражданского кодекса, отвечают по обязательствам наследодателя как солидарные должники в пределах стоимости имущества, перешедшего каждому наследнику. Таким образом, наследники отвечают перед кредиторами наследодателя по его обязательствам в размере стоимости перешедшего к ним в порядке наследования имущества», — пояснили в Нацбанке.

В свою очередь наследники, ответственные за выплату кредита, вправе получать от банков полную информацию по кредиту умершего человека. Выплачивать кредит наследники должны с момента приобретения наследства.

Фото ©Турар Казангапов

Кто должен выплачивать кредит, если родственников нет?

Возможны такие ситуации, когда у умершего человека нет наследников ни по завещанию, ни по закону, либо никто из наследников не имеет права наследовать, либо все они отказались от наследства. В таком случае наследство признается судом выморочным имуществом в порядке, предусмотренном статьей 1083 Гражданского кодекса Казахстана.

В таком случае наследство признается судом выморочным имуществом в порядке, предусмотренном статьей 1083 Гражданского кодекса Казахстана.

Выморочное имущество – это наследуемое имущество, на которое в силу определенных обстоятельств не могут претендовать или отказываются от получения наследники умершего. К выморочному имуществу может относиться как все наследство целиком, так и его часть. В таком случае имущество переходит в коммунальную собственность по месту открытия наследства.

«По правилам статьи 1081 Гражданского кодекса кредиторы умершего человека вправе предъявить свои требования, вытекающие из обязательств договора, к исполнителю завещания или к наследникам, отвечающим как солидарные должники в пределах стоимости имущества, перешедшего к каждому наследнику», — говорится в разъяснении Нацбанка.

То есть если даже у человека нет родственников, кто мог бы заплатить его кредит, то банк имеет право претендовать на имущество умершего.

Фото ©Турар Казангапов

Кто должен сообщить банку о смерти клиента?

В Национальном банке пояснили, что законодательством страны не предусмотрено информирование банков о смерти клиента, даже государственные органы не могут предоставлять им такой информации.

«Полагаем, что родственникам следует своевременно информировать кредиторов умершего в целях соблюдения кредиторами морально-этических норм поведения», — ответили в финрегуляторе на вопрос, может ли банк беспокоить родственников во время траура. Отношения между клиентом и банком носят договорной характер.

Вместе с тем в разъяснениях Национального банка указано, что в Казахстане защищается и охраняется банковская тайна в отношении банковских счетов клиентов.

кредитов: кто погашает кредиты покойника?

Ответственность законного наследника по выплате кредита зависит от вида кредита и наличия страховки, покрывающей его.

Написал Sanjeev Sinha

Обновлено:

Заемщик должен погасить весь кредит кредитору в течение запланированного срока погашения. Если он терпит неудачу, кредитор может обратиться в суд, чтобы восстановить непогашенную сумму. Однако что происходит, когда заемщик умирает во время срока кредита? Кто тогда обязан погасить задолженность по кредиту? Это зависит от вида кредита и залога. Давайте выясним, как обязательство по выплате смещается в зависимости от типа кредита со смертью заемщика.

Давайте выясним, как обязательство по выплате смещается в зависимости от типа кредита со смертью заемщика.

Погашение жилищного кредита

В случае смерти основного заемщика банк сначала проверяет наличие созаемщика, который мог бы погасить задолженность. В случае отсутствия созаемщика или если созаемщик не может обслуживать непогашенный кредит, банк может обратиться к поручителю или законному наследнику. Предположим, умерший заемщик застраховал ипотечный кредит. В этом случае сумма требования выплачивается непосредственно кредитору для корректировки непогашенной ссуды.

Читайте также | 7-я комиссионная плата: 5 Пособие по бездорожью (DA) Повышение Последние новости Государственные служащие должны знать сегодня

Предположим, что заемщик взял только срочную страховку. В этом случае сумма требования зачисляется на счет номинального держателя и присуждается законному наследнику после надлежащей правовой процедуры. Законный наследник имеет право использовать сумму срочного страхового возмещения для погашения ипотечного кредита умершего и других обязательств. При отсутствии страхования жилищного кредита банк не может взыскать с созаемщика, законного наследника или поручителя непогашенную сумму. Он может арестовать имущество и ликвидировать его, чтобы вернуть деньги.

Законный наследник имеет право использовать сумму срочного страхового возмещения для погашения ипотечного кредита умершего и других обязательств. При отсутствии страхования жилищного кредита банк не может взыскать с созаемщика, законного наследника или поручителя непогашенную сумму. Он может арестовать имущество и ликвидировать его, чтобы вернуть деньги.

Погашение автокредита

Если заемщик умирает в течение периода кредита, банк связывается с семьей заемщика, чтобы взыскать непогашенную сумму. Если есть законный наследник, который хочет владеть автомобилем, то он должен вернуть банку оставшуюся сумму. Если законный наследник отказывается погасить непогашенную сумму кредита, банк конфискует автомобиль и продает его с аукциона, чтобы возместить свои взносы.

Читайте также | Предупреждение ITR! Декларация о подоходном налоге за 2022-23 AY станет недействительной, если вы не сделаете этого в ближайшее время

Обязательство по погашению личных кредитов, кредитов по кредитным картам

В отличие от обеспеченных кредитов, в необеспеченных кредитах, таких как персональные кредиты или кредиты по кредитным картам, залог не передается кредитору.![]() Если заемщик умирает в течение периода кредита, кредитор не может взыскать непогашенную сумму с законного наследника или члена семьи заемщика. Если созаемщик доступен для кредита, банк может инициировать процедуру возврата денег. Однако при отсутствии созаемщика и других вариантов возмещения непогашенной суммы кредита у кредитора остается единственная возможность пометить такой кредит как NPA.

Если заемщик умирает в течение периода кредита, кредитор не может взыскать непогашенную сумму с законного наследника или члена семьи заемщика. Если созаемщик доступен для кредита, банк может инициировать процедуру возврата денег. Однако при отсутствии созаемщика и других вариантов возмещения непогашенной суммы кредита у кредитора остается единственная возможность пометить такой кредит как NPA.

Что делать законному наследнику?

Если банк обращается к законному наследнику с уведомлением с просьбой погасить непогашенную сумму кредита умершего заемщика, наследник должен оценить финансовый результат. На законного наследника может быть возложена обязанность погасить непогашенную сумму кредита в пределах стоимости всех активов, полученных от умершего заемщика. В таком случае законный наследник должен сначала оценить, превышает ли стоимость полученного имущества/активов общее обязательство по погашению непогашенной суммы кредита. Если значение выше, это может быть хорошей идеей погасить непогашенный кредит. В противном случае он может передать имущество кредитору и позволить им вернуть свои деньги путем его ликвидации.

В противном случае он может передать имущество кредитору и позволить им вернуть свои деньги путем его ликвидации.

Адхил Шетти, генеральный директор Bankbazaar.com, объясняет: «Более высокие риски, связанные с необеспеченными кредитами, приводят к более высокой процентной ставке. Во многих случаях добавление созаемщика может снизить процентную ставку по необеспеченным кредитам, поскольку это в значительной степени снижает риск возврата банка».

Наличие надлежащего страхового покрытия кредита может быть беспроигрышной ситуацией для заемщика и кредитора. Кредитор может взыскать непогашенную ссуду со страховой компании, а законный наследник может пользоваться свободным правом на имущество, которое он получил от умершего заемщика.

Страхование жилищного кредита помогает членам семьи погасить кредит, не сталкиваясь с финансовыми трудностями, когда заемщик умирает. Однако заемщик также должен создать определенные финансовые активы, чтобы обеспечить выплату своих долгов в случае его преждевременной кончины.

Взносы умерших

— Законный наследник может использовать термин сумма страхового возмещения для погашения ипотечного кредита умершего и других обязательств;

— Для необеспеченных кредитов, таких как личные кредиты или кредиты по кредитным картам, кредиторы не могут взыскать непогашенную сумму с законного наследника;

— Законный наследник должен сначала оценить, превышает ли стоимость активов умершего общее обязательство по погашению.

Получайте в режиме реального времени обновления рынка акций, последние новости Индии и деловые новости на Financial Express. Загрузите приложение Financial Express, чтобы быть в курсе последних деловых новостей.

Должен ли я возвращать кредит тому, кто умер?

По

Рэйчел

/ 5 минут чтения

Родственники и друзья часто одалживают друг другу деньги, чтобы помочь тем, кто им небезразличен. Но это может привести к раздражению и спорам, когда дело доходит до погашения. Как выразился Шекспир: ‘Ни заемщиком, ни кредитором быть’ ( Акт 1 Сцена 3, Гамлет).

Но что происходит с долгом, когда кредитор перестал быть?

Когда вы получили кредит от друга или родственника, который умер, вы все еще обязаны погасить свой долг?

Юридически возможен ли возврат кредита?

Как правило, долги не исчезают просто так, когда кто-то умирает. Это имеет место независимо от того, был ли умерший кредитором или должником (т. Е. Одалживал ли он деньги или брал их взаймы).

Когда кто-то умирает, все его активы, имущество, имущество и деньги становятся частью его имущества. Долги также становятся частью их имущества. Долг, который умерший был должен кому-то другому, подлежит оплате из его имущества.

В принципе, долг, который вы должны покойному, будет рассматриваться как «актив» его имущества. Это деньги или ценность, на которые имеет право имущество. Личные представители умершего будут нести ответственность за внесение этого в фонды наследства. Это будет частью их обязанностей по сбору всего имущества поместья.

Для пояснения, термин «личные представители» охватывает душеприказчиков и управляющих имуществом. Если личные представители были назначены в действительном завещании, то они являются душеприказчиками, а если такого завещания не существует, они будут администраторами. Роль любого личного представителя в целом одинакова.

Что делать, если я являюсь единственным бенефициаром имущества?

Это все хорошо с точки зрения теории права, но нужно ли возвращать кредит на имущество умершего, если вы являетесь единственным бенефициаром этого имущества? В конце концов, если вы все равно получите все имущество покойного, какой смысл возвращать деньги, если вы просто собираетесь получить их обратно при разделе наследства?

Личные представители несут юридические обязанности по отношению к владениям, которыми они управляют. Их обязанности связаны с имуществом, а не с бенефициарами. Личные представители должны собрать все активы наследства, оплатить любые долги и налоговые обязательства, которые могут быть у наследства, а затем распределить оставшиеся активы в соответствии с завещанием умершего (или правилами отсутствия завещания, если завещания нет). Это включает в себя осуществление платежей от имени наследства, ведение четких счетов наследства и действия в целом в интересах наследства.

Это включает в себя осуществление платежей от имени наследства, ведение четких счетов наследства и действия в целом в интересах наследства.

Чтобы гарантировать выполнение этих обязательств, личные представители должны настаивать на погашении любых займов. В противном случае счета имущества могут быть неточными. Это может звучать педантично, но для полного и законного выполнения своих обязанностей личные представители имеют право и должны требовать возврата кредитов, полученных вами от умершего (иногда и с процентами), даже если вы являетесь единственным бенефициаром.

Знаете ли вы, что делать, когда кто-то умирает?

Загрузите наше удобное руководство, в котором объясняются все юридические обязанности, с которыми вы столкнетесь, когда умрет близкий вам человек.

Загрузить сейчас

Как я узнаю, что это кредит?

Может быть трудно определить, был ли платеж вам кредитом или подарком. Подарки от родителей своим взрослым детям бывает сложно идентифицировать. Даже то, что называют ссудой, возможно, на самом деле не было задумано как таковое.

Даже то, что называют ссудой, возможно, на самом деле не было задумано как таковое.

Без какого-либо письменного кредитного договора или документального подтверждения определение того, является ли платеж кредитом или подарком, является вопросом мнения или толкования — ситуация, которая может легко привести к спору. Например, в интересах бенефициара наследственного имущества было бы утверждать, что умерший дал ссуду, а не подарок, поскольку в этом случае предполагаемая ссуда должна быть возвращена в наследство.

Относительно редко друзья или родственники оформляют кредитную документацию между собой. С юридической точки зрения, однако, желательно подготовить какую-либо форму документации для любых кредитов, которые вы делаете, независимо от того, насколько они неофициальны. Подобные документы действуют как запись ваших намерений и точно определяют, какие условия были согласованы. Это позволит избежать юридических споров в будущем.

Могу ли я сделать так, чтобы кредиты, причитающиеся мне, были «списаны» после моей смерти?

Чтобы избежать таких трудностей с вашими близкими, когда вы умрете, вы можете указать в своем завещании, что некоторые кредиты, которые вы могли сделать, не подлежат погашению.

Важно, что к детям относится зачатый, но ещё не родившийся ребёнок. Для раздела наследства ждут его появления.

Важно, что к детям относится зачатый, но ещё не родившийся ребёнок. Для раздела наследства ждут его появления.