Центробанк бюро кредитных историй: Как проверить кредитную историю онлайн: способы узнать свою кредитную историю через Госуслуги, БКИ или посредников

Содержание

Для чего нужен код субъекта кредитной истории

Кредиты

от Данис Казанцев

/ 7 октября 08:20

9 мин.

Текст изменился /

7 октября 2022

Код субъекта кредитной истории (КСКИ) – это финансовый инструмент, который поможет вам разобраться, где хранится ваша КИ, кто может получить к ней доступ. Разбираемся в деталях.

- Что представляет собой код субъекта

- Для чего нужен КСКИ

- Как получить доступ к кредитной истории через ЦККИ

- Как узнать свой код субъекта кредитной истории

- Найти код в кредитном договоре

- Направить запрос в банк

- Обратиться в БКИ

- Как получить код субъекта кредитной истории

- Как аннулировать или изменить КСКИ

- Зачем нужен дополнительный КСКИ

Код субъекта кредитной истории можно найти на лицевой стороне кредитного договора

Речь идет об аналоге пин-кода. Каждый школьник знает, что этот маленький шифр позволяет защитить смартфон (или какой-нибудь другой гаджет) от недоброжелателей.

Каждый школьник знает, что этот маленький шифр позволяет защитить смартфон (или какой-нибудь другой гаджет) от недоброжелателей.

В наш век высоких технологий информация превратилась в мощнейшее оружие, а значит нуждается в постоянной защите. В случае с кредитной историей (КИ) охране подлежат сведения о кредитоспособности гражданина и его взаимоотношениях с финансовыми учреждениями.

Код субъекта КИ – ключ к этой конфиденциальной информации. Без него сторонний человек не сможет получить доступ.

Субъект кредитной истории в данном случае – это физическое лицо, на которое заведено кредитное досье.

Что представляет собой код субъекта

Разберемся, как выглядит код субъекта кредитной истории.

Большинство россиян хоть раз в жизни брали денежные займы в банке (потребительские, ипотечные или автокредиты). Однако при изучении кредитного договора далеко не все обращают внимание на короткую запись на полях страниц. Она представляет собой набор символов до 15 знаков.

Этот шифр можно встретить не в любом банковском договоре. Как правило, он отражается только на тех из них, которые были впервые заключены субъектом после 2005 года.

Эта запись и есть КСКИ – специальный пароль, который выдается человеку при первом оформлении кредита. При желании клиент банка имеет право сгенерировать его самостоятельно, но при этом нужно придерживаться следующих правил.

- Размер пароля от 4 до 15 знаков.

- В состав кода могут входить только определенные символы: арабские цифры и буквы латинского алфавита. Допускается также использование букв кириллицы, но смешивать символы разных алфавитов нельзя. Регистр букв (прописные или заглавные) значение не имеет.

Некоторые браузеры или сайты могут неправильно интерпретировать кириллицу. Поэтому надежнее обойтись без этих символов.

Примеры корректных КСКИ:

- 0396 (можно использовать пин-код от банковской карты – так легче запомнить),

- DGK35HR561,

- МКАЮ19КЩ92ГЗ301.

А вот такой код система не пропустит: ПД68YZ (использованы буквы разных алфавитов).

Чем сложнее пароль, тем он надежнее. Поэтому лучше отказаться от использования имени и даты рождения.

Для чего нужен КСКИ

Для того, чтобы разобраться с этим вопросом, следует понять, как работает система учета денежных займов в России. Для этого на территории страны действует специальная инфраструктура, включающая как учреждения, так и виртуальные базы данных.

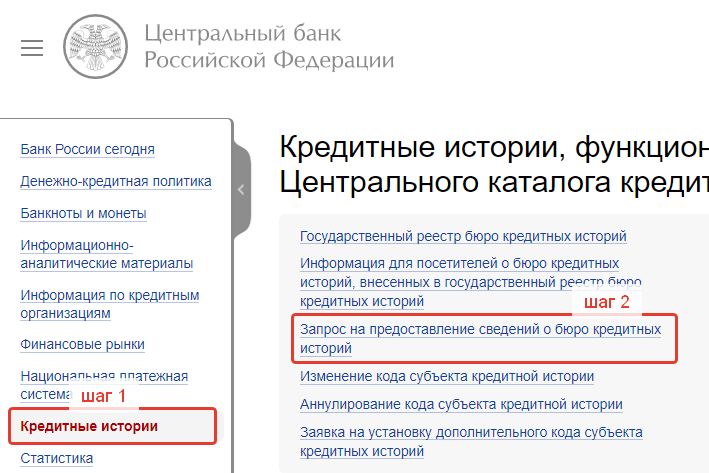

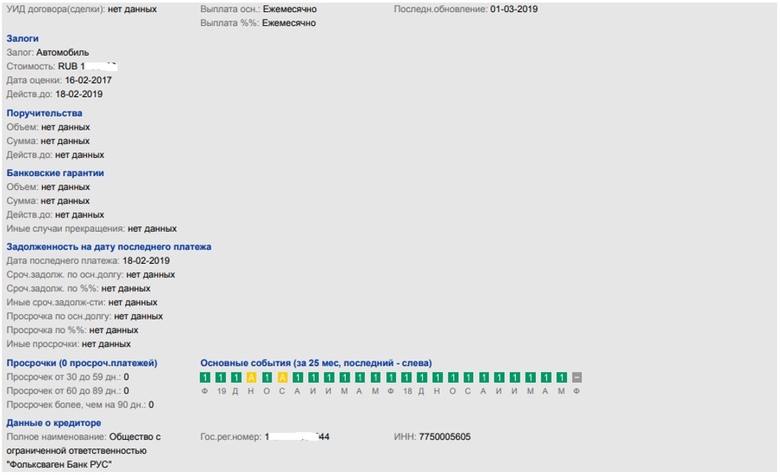

Информация обо всех заемщиках хранится в ЦККИ – центральном каталоге кредитных историй. Когда человек направляет запрос на предоставление сведений о своей КИ в ЦБР, он должен приложить код субъекта КИ.

Система сверяет его с данными в ЦККИ и определяет, в каком конкретно бюро хранится его история.

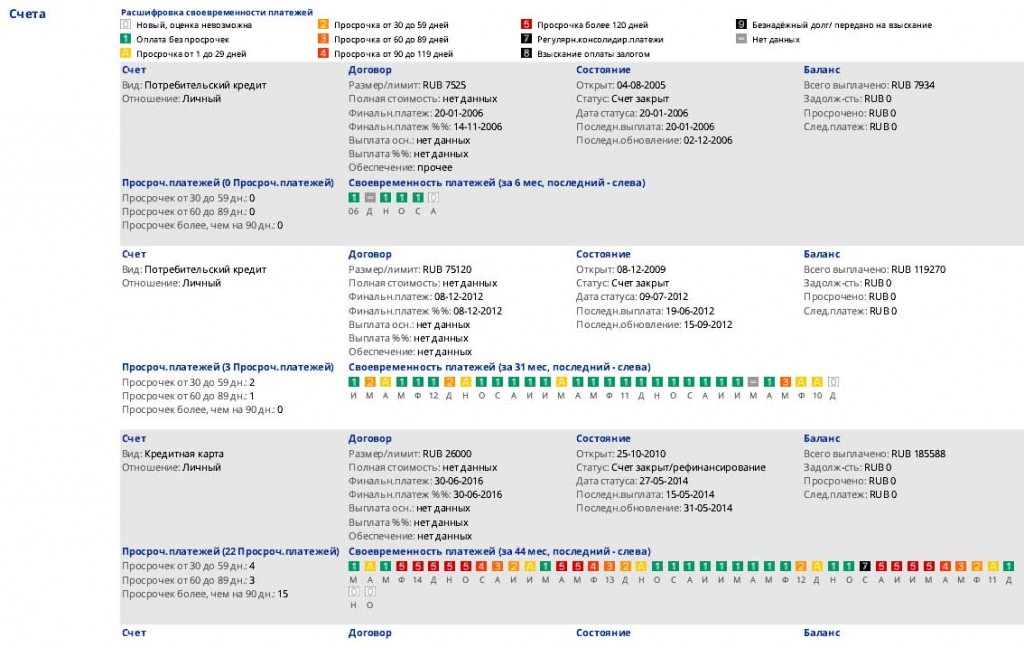

В настоящее время в России зарегистрировано семь таких бюро (БКИ). С 1 января 2022 года каждая кредитная история должна храниться не менее, чем в двух БКИ.

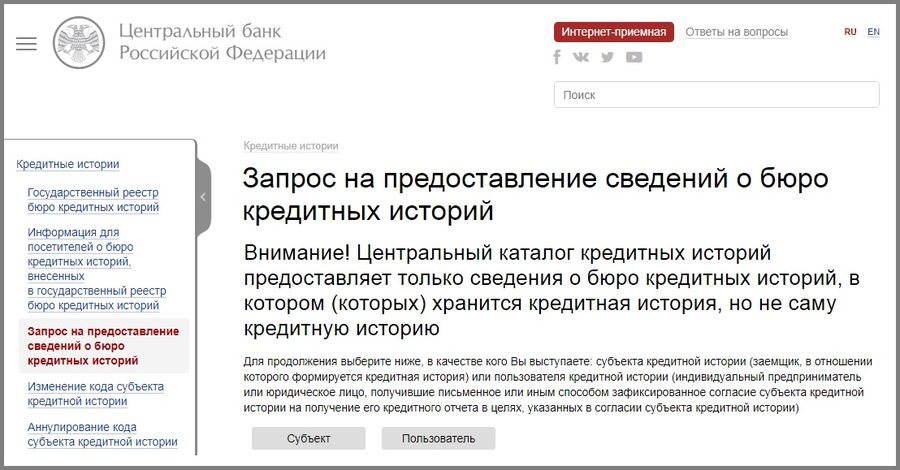

Центробанк РФ утверждает перечень функционирующих бюро кредитных историй

Получать доступ к сведениям в КИ могут как сам субъект или его законный представитель (попечитель), так и различные финансовые организации с согласия человека. Помимо банков к ним относятся разного рода микрофинансовые организации.

Помимо банков к ним относятся разного рода микрофинансовые организации.

Имейте ввиду, что ваша кредитная история содержит информацию не только о выплаченных и текущих займах, но и о долгах, которые числятся за вами в Федеральной службе судебных приставов. В том числе за неоплаченные жилищно-коммунальные услуги и услуги связи.

Зная КСКИ, можно получить доступ ко всем этим сведениям. Однако этого не достаточно, чтобы внести изменения в историю. Информация надежно защищена от исправлений.

Код субъекта не может существовать без кредитной истории. Его можно аннулировать (удалить из всех баз), изменить, а также при необходимости завести дополнительный КСКИ.

Финансовые организации могут получить доступ к вашей КИ с письменного согласия и без этого пароля.

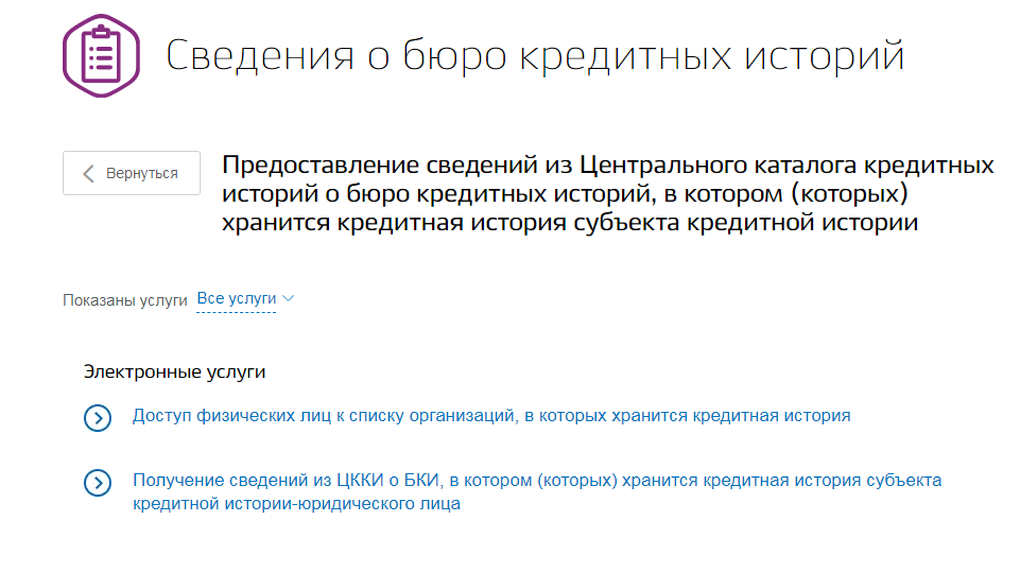

Как получить доступ к кредитной истории через ЦККИ

Следует составить запрос по установленной форме (выложена на сайте ЦБР) и направить его по электронной почте, приложив обязательно код субъекта КИ и реквизиты удостоверяющего документа.

Сведения в ЦККИ привязаны к данным того паспорта, который вы предъявляли при открытии своей кредитной истории. Если они изменились, то по новым данным информацию вам не предоставят.

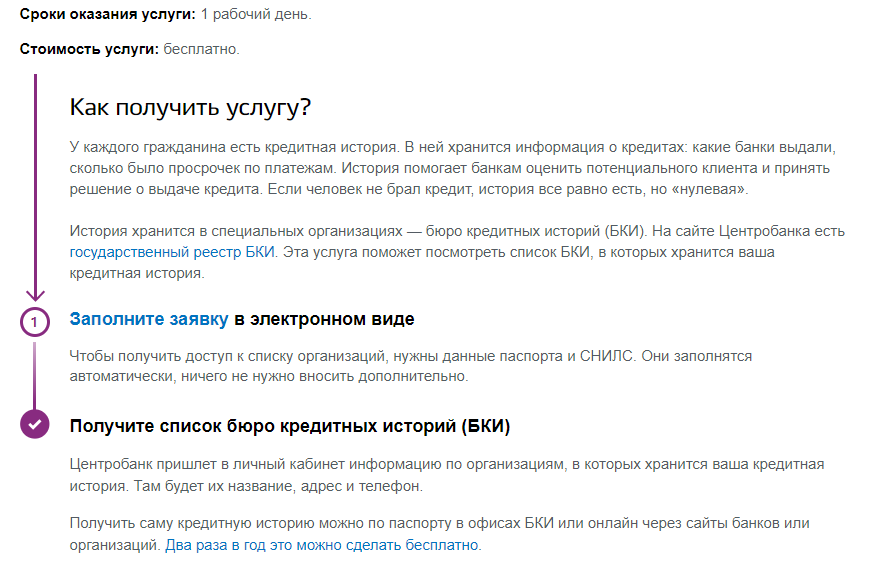

Также можно воспользоваться сервисом «Госуслуги». В этом случае в запрос автоматически добавятся актуальные реквизиты документов.

Подать заявление на создание, изменение и удаление КСКИ можно через сайт ЦБ РФ

Из ЦККИ вы получите сведения о том, в каком конкретно БКИ хранится ваша история. В дальнейшем вы сможете направлять запросы напрямую в бюро как самостоятельно, так и через финансовые организации.

В первом случае дважды в год вы можете это сделать бесплатно. Начиная с третьего раза придется платить. Банки и МФО предоставляют эту услугу, как правило, только за деньги.

Как узнать свой код субъекта кредитной истории

Для этого существует несколько способов, как бесплатных, так и нет.

Найти код в кредитном договоре

Этот метод далеко не стопроцентный, но кому-то может помочь. Для этого следует отыскать самый старый договор кредитования, который был заключен между вами и любой финансовой организацией после 2005 года.

Для этого следует отыскать самый старый договор кредитования, который был заключен между вами и любой финансовой организацией после 2005 года.

Внимательно осмотрите первую страницу документа. Если код напечатан, то он будет располагаться на полях.

Многие кредитные учреждения намеренно не отражают КСКИ на договоре, чтобы снизить вероятность того, что нежелательное лицо сможет завладеть конфиденциальной информацией.

Направить запрос в банк

Если вы ранее оформляли заем в данной кредитной организации, то вполне возможно, что в ее базе данных уже хранится ваш КСКИ.

Кроме того, любой банк может за вас обратиться в ЦККИ с подобной просьбой. Для этого потребуется составить заявление в письменном виде и оплатить комиссию. Каждый банк самостоятельно устанавливает размер оплаты.

Обратиться в БКИ

Если вы уже знаете, в каком бюро хранится ваша кредитная история, то можно попытаться получить сведения из его базы данных. Однако интернет здесь не поможет. Вся переписка с БКИ ведется по старинке.

Вся переписка с БКИ ведется по старинке.

В письме придется указать реквизиты документов и причину запроса КСКИ. Документ следует заверить нотариально, оплатить услугу и приложить квитанцию, после чего отправить по почте адресату.

Переписка с БКИ ведется только через бумажные носители

Таким образом, мы получили ответ на вопрос: как узнать код субъекта кредитной истории онлайн. В настоящее время это невозможно.

Как получить код субъекта кредитной истории

Бывает такая ситуация, что кредитная история у человека есть, а КСКИ на него не заведен. По большому счету ничего страшного в этом нет. Однако если вы считаете необходимым ее исправить, то можно подать заявление на формирование личного кода.

Проще всего обратиться в НБКИ (национальное бюро кредитных историй) – учреждение, которое обладает самой большой базой КИ в России. В заявлении сразу укажите код, который вы желаете завести. Чтобы снизить вероятность неуникальности набора символов, придумайте сложный пароль.

Хотя есть способ проще – оформить кредит в любом банке. При заключении договора вы можете обратить внимание менеджера на отсутствие у вас КСКИ и необходимость его создания.

Лучше всего обратиться в Совкомбанк. Тогда эта процедура станет не только простой, но и выгодной. Среди большого количества тарифов кредитования вы, без сомнения, найдете подходящий именно вам.

«Кредитный доктор» Совкомбанка выручит в случае проблем с кредитной историей. Выполнив 3 простых шага, вы улучшите свое положение и сможете взять кредит на крупную сумму!

Как аннулировать или изменить КСКИ

Пароль не имеет ограничений по сроку действия. Но при желании его можно удалить либо поменять. Есть два варианта действий:

- аналогично предыдущему пункту направить в письменном виде соответствующее заявление в бюро КИ, в котором хранится ваше кредитное досье. Если речь идет об изменении, придется указать старый и новый пароль;

- подать заявку в ЦККИ онлайн через сайт ЦБ РФ.

Зачем нужен дополнительный КСКИ

Заемщик имеет право создать дополнительный одноразовый КСКИ для передачи юридическому лицу. С помощью этого пароля банк или МФО сможет единоразово получить сведения о вашем кредитном прошлом.

Чтобы создать дополнительный КСКИ, нужно подать обращение в ЦККИ онлайн, заполнив форму на сайте ЦБР.

Подведем итог. Код субъекта кредитной истории стоит на страже конфиденциальности ваших взаимоотношений с финансовыми организациями. Зная его, вы сможете облегчить себе доступ к этой информации.

С 1 сентября вступает в силу положение закона «О кредитных историях»

С 1 сентября начинает работу также Центральный каталог кредитных историй (ЦККИ) при Банке России, в котором будет храниться информация о том, в каком кредитном бюро лежит кредитная история того или иного клиента. Регулятором рынка кредитных бюро правительство недавно назначило Федеральную службу по финансовым рынкам (ФСФР). И для полноценной работы кредитных бюро Центробанку и ФСФР осталось создать соответствующие структурные подразделения и принять ряд документов.

Закон N218-ФЗ «О кредитных историях» вступил в силу 1 июня. Он дает право каждому заемщику накапливать кредитную историю и обязывает банки передавать данные о кредитных историях клиентов с их согласия в кредитные бюро. В них будет храниться информация, описывающая заемщика и своевременность погашения взятых им кредитов. Обобщенные данные заемщиков должны храниться в ЦККИ, который ведет Центробанк. Согласно закону, в ЦККИ будут накапливаться «титульные листы» кредитных историй, с помощью которых можно будет найти то кредитное бюро, где хранится кредитная история заемщика. В «титульных листах» указываются лишь фамилия и имя или наименование заемщика, ИНН и данные о регистрации.

О необходимости создания базы данных, где хранились бы кредитные истории граждан и юрлиц, равно как и о необходимости формирования этих историй на системной основе, начали говорить более шести лет назад. И формы предлагались самые разные – от единого государственного кредитного бюро до множества частных. В итоге был принят закон «О кредитных историях», который позволяет создавать кредитные бюро на коммерческой основе и в любых количествах. Согласно ему, кредитные бюро будут получать от банков и других организаций информацию о платежеспособности заемщиков, обрабатывать ее, а потом недорого продавать.

В итоге был принят закон «О кредитных историях», который позволяет создавать кредитные бюро на коммерческой основе и в любых количествах. Согласно ему, кредитные бюро будут получать от банков и других организаций информацию о платежеспособности заемщиков, обрабатывать ее, а потом недорого продавать.

В экономике практически всех развитых стран кредитные бюро играют очень важную роль. Они позволяют принципиально снизить риски в области кредитования, упростить банкам проверку заемщиков, а гражданам – получение кредита.

«Введение института кредитных бюро – обоюдовыгодная необходимость как для самих банков, так и для их клиентов, так как содержащаяся в них информация поможет максимально сократить время принятия решения о выдаче кредита, с одной стороны, и снижения процентной ставки по кредиту – с другой»,– считает вице-президент Инвестсбербанка Максим Чернущенко.

Новый закон рассчитан в первую очередь на либерализацию движения именно той информации, которая составляет банковскую тайну – то есть информации по счетам и вкладам. Он дает кредитным организациям возможность обмена информацией о кредитоспособности их клиентов. Предполагается, что это поможет банкам избежать выдачи кредитов уже проштрафившимся гражданам. Ведь уже сейчас нередки случаи, когда заемщик для возврата ссуды перекредитовывается в другом банке. А банку приходится оценивать платежеспособность заемщика лишь на основе сообщенных им самим сведений. При этом в случае экспресс-кредитования на проверку этих сведений у банка есть не более часа.

Он дает кредитным организациям возможность обмена информацией о кредитоспособности их клиентов. Предполагается, что это поможет банкам избежать выдачи кредитов уже проштрафившимся гражданам. Ведь уже сейчас нередки случаи, когда заемщик для возврата ссуды перекредитовывается в другом банке. А банку приходится оценивать платежеспособность заемщика лишь на основе сообщенных им самим сведений. При этом в случае экспресс-кредитования на проверку этих сведений у банка есть не более часа.

Одним из ключевых элементов системы кредитных бюро является Центральный каталог. И сейчас при департаменте банковского лицензирования ЦБ создано подразделение, отвечающее за организацию ЦККИ. Возглавил его бывший начальник отдела корпоративного и финансового законодательства МЭРТа Борис Воронин. Отметим, что он стоял у истоков создания закона «О кредитных историях», поэтому его назначение на эту должность вполне закономерно. Банк России надеется, что ЦККИ заработает к 1 сентября: разработка программного комплекса каталога завершена, и теперь настала очередь нормативных документов.

Согласно проектным документам ЦБ, опубликованным на его сайте, из бюро кредитных историй в ЦККИ в форме электронного сообщения будет поступать информация, содержащаяся в титульных частях кредитных историй, информация об изменениях в них и код субъекта кредитной истории. Бюро кредитных историй будет предоставлять эту информацию в течение двух рабочих дней со дня начала формирования кредитной истории или со дня внесения изменений в титульную часть. Заемщик же сможет направить запрос через интернет-сайт Банка России.

По мнению банкиров, использование в информационном обмене электронной почты и сайта Банка России повысит доверие населения к кредитным бюро и предоставит заемщикам широкие возможности для поиска своей кредитной истории. Однако введение «кода субъекта кредитной истории» (пин-кода), по мнению экспертов рынка, является совершенно излишним. «ЦККИ не хранит всю кредитную историю, а лишь предоставляет информацию, в каком бюро она хранится. А для того чтобы получить ее из бюро, необходимо письменное согласие заемщика»,– считает гендиректор Национального кредитного бюро Владимир Малеев. К тому же в соответствии с принятыми поправками генерация пин-кодов заемщиков ляжет на банки, поскольку пин-код присваивается клиенту в момент получения первого кредита. А это, по мнению господина Малеева, может привести к дополнительным издержкам.

А для того чтобы получить ее из бюро, необходимо письменное согласие заемщика»,– считает гендиректор Национального кредитного бюро Владимир Малеев. К тому же в соответствии с принятыми поправками генерация пин-кодов заемщиков ляжет на банки, поскольку пин-код присваивается клиенту в момент получения первого кредита. А это, по мнению господина Малеева, может привести к дополнительным издержкам.

В России уже существует несколько кредитных бюро. Крупнейшие из них – Национальное бюро кредитных историй (НБКИ), Национальное кредитное бюро (НКБ) и «Экспириан-Интерфакс». НБКИ образовано при участии Ассоциации российских банков и международной корпорации Transunion CRIF, «Экспириан-Интерфакс» – одним из крупнейших мировых кредитных бюро Experian совместно с группой «Интерфакс», НКБ – Торгово-промышленной палатой, Госкомстатом и международным кредитным агентством Dun & Bradstreet. Также в России существует ряд региональных бюро, чаще всего возникших на базе местных банковских ассоциаций.

ФСФР в качестве надзорного органа за бюро кредитных историй правительство определило только в августе. В соответствии с законом она будет вести госреестр бюро, осуществлять нормативное правовое регулирование, устанавливать требования к финансовому положению и деловой репутации участников бюро и регулировать проведение торгов при реорганизации бюро. Кроме того, на службу возложено проведение контрольно-ревизионных проверок качества предоставляемых кредитными бюро услуг и соблюдение прав участников информационного обмена. Но пока службе надзирать не за кем: для того чтобы кредитные бюро появились официально, ФСФР должна разработать требования по их регистрации, а на это потребуется время. Только после этого бюро могут зарегистрироваться и начать работать – собирать информацию о заемщиках. Чтобы организовать работу бюро, ФСФР сейчас формирует специальное подразделение.

Впрочем, служба, похоже, готова пойти навстречу кредитным бюро. Еще в середине июля замглавы ФСФР Бембя Хулхачиев заявлял, что если функции надзорного органа лягут на службу, то она будет настаивать на сдвиге начала срока действия штрафов для банков, не заключивших договоры с бюро, с 1 сентября на более позднее время. Однако штрафы для банков – не самое важное.

Еще в середине июля замглавы ФСФР Бембя Хулхачиев заявлял, что если функции надзорного органа лягут на службу, то она будет настаивать на сдвиге начала срока действия штрафов для банков, не заключивших договоры с бюро, с 1 сентября на более позднее время. Однако штрафы для банков – не самое важное.

По мнению гендиректора Национального бюро кредитных историй Александра Викулина, и для кредитных бюро, и для банков очень важно, чтобы к означенной дате ФСФР успела создать спецподразделение и разработать необходимые документы. «Обмен информацией мы сможем начать только после того, как будем внесены в госреестр – а его ведет ФСФР. И пока не будет реестра, банки не имеют права предоставлять нам информацию, а мы не можем ее принимать»,– заявил Александр Викулин. По его словам, многие банки уже включили в свои кредитные договора пункт об обязательном предоставлении информации о заемщике в одно из кредитных бюро. Но передавать эту информацию в создающиеся кредитными бюро базы данных они пока не могут.

Впрочем, по мнению гендиректора кредитного бюро «Экспириан-Интерфакс» Владимира Герасимова, 1 сентября не является критичной датой. «Времени осталось мало, но даже если и будут задержки с регистрацией кредитных бюро, закон дает нам возможность функционировать, подписывать контракты с банками и создавать базу данных»,– заявил Владимир Герасимов.

Самое интересное, что кредитные бюро окажутся полезны не только банкам. Они смогут существенно облегчить жизнь операторам мобильной связи, страховщикам, ЖКХ, интернет-провайдерам. Пользуясь услугами кредитных бюро, торговые сети сами смогут принимать решение – отпускать ли товар в кредит тому или иному лицу. Ведь они будут аккумулировать информацию не только банковского сектора. А обмениваться (с согласия клиентов) информацией о платежах по коммерческим кредитам законодательством не возбраняется. В свою очередь, информация, полученная кредитными бюро от этих организаций, несомненно, пригодится банкирам.

Согласно наиболее оптимистичному прогнозу, максимально эффективными кредитные бюро станут лишь через 1,5-2 года – именно столько времени уйдет на формирование всеобъемлющей базы данных физических лиц. Ведь в большинстве случаев речь идет о подключении банков к «пустым» базам – информацией о физических лицах обладают единицы кредитных бюро.

«В первые полгода работы база данных у кредитных бюро будет только наполняться, поэтому серьезной отдачи в этот период не будет,– считает директор департамента администрирования кредитных продуктов БИН-банка Александр Лукин.– Но по мере накопления данных роль кредитных бюро на рынке будет возрастать».

И кредитные бюро уже начали работать в этом направлении. Недавно НКБ запустило систему по обмену информацией о недобросовестных клиентах и мошенниках для ведущих операторов сотовой связи – МТС, «Билайна» и «МегаФона». Система называется D-Telekom, и операторы уже вносят неплательщиков в этот объединенный черный список. В него попадают абоненты, которые не оплатили задолженность в размере более $10 в течение 60 дней.

В него попадают абоненты, которые не оплатили задолженность в размере более $10 в течение 60 дней.

По словам главы НКБ Владимира Малеева, данные о злостных неплательщиках одной из компаний будут размещаться оператором на сервере партнерства. При подключении нового абонента в другой компании его данные будут проверяться по этой базе. И если абонент уже «стоит на учете», компания сможет по своему усмотрению применить к нему санкции. Кроме того, у D-Telekom предусмотрены возможности для расширения: по условиям соглашения к системе смогут подключаться и другие участники рынка, в том числе торговые компании и коммерческие банки.

«Вся информация будет сохраняться в базе данных независимо от того, расплатится ли должник впоследствии или нет, то есть включаться в кредитную историю клиентов,– поясняет Владимир Малеев.– Ведь информация о неплатежах за телефон также является определенным индикатором». Кстати, по словам господина Малеева, ряд банков, активно занимающихся розницей, уже изъявили желание сотрудничать с НКБ в этой области.

Есть и обратная сторона вопроса. Далеко не все банки заинтересованы в создании архива или бюро кредитных историй. У крупных банков, имеющих постоянных клиентов, есть свои архивы. И поделиться ими – значит поделиться хорошими клиентами. Что же касается плохих клиентов, не вернувших вовремя кредит, то рассказывать о них другим банкам тоже не стоит. Во-первых, можно подмочить свою репутацию, а во-вторых, и плохой клиент может перекредитоваться в другом месте и вернуть долг банку. Если же информацией о плохом клиенте будут обладать все, денег ему никто не даст, и банк свой кредит не вернет.

Впрочем, участники рынка сходятся во мнении, что для добросовестных заемщиков бюро окажутся очень полезными. «Для клиентов, у которых высокие ‘белые’ зарплаты, процедура получения кредита заметно упростится. Особенно в банках, подразделяющих заемщиков на разные категории»,– уверен Валерий Торхов. Кроме того, заемщики вправе ожидать от банков снижения ставок по кредитам: раз риск кредитования снижается, банку нет необходимости чрезмерно повышать процент, закладывая в него возможные убытки от невозврата средств.

В перспективе банку достаточно будет сделать запрос в кредитное бюро и получить от него информацию по электронной почте. Причем информация эта может быть выдана уже в обработанном виде – бюро просто оценит платежеспособность заемщика в баллах. Получив оценку, банк оперативно открывает (или не открывает) клиенту соответствующий кредитный лимит. Пока же заемщикам при более или менее значительной сумме кредита приходится собирать документы и доказывать банку свою платежеспособность самостоятельно.

Есть и еще одна проблема: распространение финансовой информации. Конечно, добросовестные заемщики заинтересованы в создании кредитной истории, однако многие опасаются, что их кредитные истории, а фактически информация о финансовых возможностях и доходах, станут достоянием широкой общественности.

В законе сказано, что защита данных производится «сертифицированными средствами», но, насколько известно, на данный момент ни одна из программ, планируемых к использованию в кредитных бюро, сертификацию не прошла. Правда, сами банки и кредитные бюро считают эти опасения напрасными. «С точки зрения безопасности при передаче и хранении данных обязательно будет использоваться криптография, так что граждане могут быть уверены в информационной безопасности»,– утверждает Александр Лукин.

Правда, сами банки и кредитные бюро считают эти опасения напрасными. «С точки зрения безопасности при передаче и хранении данных обязательно будет использоваться криптография, так что граждане могут быть уверены в информационной безопасности»,– утверждает Александр Лукин.

При этом закон может и вовсе не заработать. Конечно, с 1 сентября членство хотя бы в одном кредитном бюро станет для банков обязательным, но вовсе не факт, что эти бюро начнут получать какую-то информацию. Ведь банку для ее передачи в бюро необходимо согласие заемщика. А граждане пока не очень рвутся это согласие давать. И хотя сейчас многие банки включают в кредитные договора пункт об обязательном предоставлении информации о заемщике в кредитное бюро, уже есть случаи, когда клиенты после подписания договора отказывались от этого обязательства. И в настоящее время многие банки стремятся разработать кредитные документы таким образом, чтобы сам заемщик в письменной форме подтвердил свое согласие о передаче информации в кредитное бюро.

«Кредитные бюро не смогут приступить к работе в силу целого ряда причин, касающихся основ деятельности бюро,– резюмирует начальник управления организации кредитования частных лиц Промсвязьбанка Сергей Кризько.– Во-первых, пока не создан государственный орган, регулирующий, согласно закону, деятельность кредитных бюро. Во-вторых, в Банке России не создан центральный каталог кредитных историй. В-третьих, статья 5 закона предписывает кредитным организациям предоставлять всю имеющуюся информацию хотя бы в одно бюро, включенное в государственный реестр. Таких бюро пока нет, как нет и самого каталога».

«1 сентября – это еще не крайний срок,– успокаивает Владимир Малеев.– Ведь с момента вступления закона в силу кредитным бюро дано шесть месяцев на приведение своей деятельности в соответствие с нормами закона».

Источник: Коммерсантъ.»Банк»

http://www. gazeta-unp.ru/

gazeta-unp.ru/

Возврат к списку

Как повысить свой кредитный рейтинг

Ваш кредитный рейтинг является ключевым фактором, когда речь идет о кредиторах, решивших предоставить вам кредит, и важно узнать, что составляет ваш рейтинг, прежде чем вы решите подать заявку на кредит. Ваш кредитный рейтинг рассчитывается с использованием информации в вашем кредитном отчете.

Итак, что именно влияет на ваш кредитный отчет?

Ваш кредитный рейтинг представляет собой комбинацию следующих компонентов:

- История платежей . Своевременная оплата счетов напрямую влияет на ваш кредитный рейтинг. Несвоевременные платежи или оплата только минимальной суммы может иметь негативные последствия.

- Суммы, которые вы должны — Сумма денег, которую вы должны по отношению к доступной кредитной линии.

- Продолжительность вашей кредитной истории .

Сюда входит возраст вашей самой старой и самой новой учетной записи, как долго у вас были определенные учетные записи и как давно вы использовали определенные учетные записи.

Сюда входит возраст вашей самой старой и самой новой учетной записи, как долго у вас были определенные учетные записи и как давно вы использовали определенные учетные записи. - Набор кредитов, которыми вы пользуетесь в настоящее время . Сюда входят существующие ипотечные кредиты, кредиты под залог жилья, персональные кредиты, розничные кредитные счета и кредитные карты. Большое разнообразие кредитных счетов является положительным признаком для кредиторов, когда дело доходит до вашей кредитоспособности.

- Сумма нового кредита, который у вас есть — Если вы подаете заявление на получение кредита в ближайшее время, рекомендуется воздержаться от подачи заявки на меньшую форму кредита, такую как кредитная карта.

Можно построить свой кредитный рейтинг; однако это займет некоторое время. Это не то, что можно сделать за ночь. Помните об этих советах, когда пытаетесь поднять свой балл:

- Регулярно проверяйте свой кредитный отчет.

Важно знать, на каком месте вы стоите, когда дело доходит до вашего кредита. Никогда не бывает весело быть в замешательстве, особенно в процессе покупки нового дома или новой машины. Вы можете получить бесплатную копию своего кредитного отчета, чтобы проверить наличие ошибок и просто быть в курсе вашего счета. Ошибки, которые следует искать, включают неправильные просроченные платежи, необычные кредитные запросы и неправильные суммы платежей. - Создание напоминаний об оплате и предупреждений.

Использование онлайн-сервиса оплаты счетов и мобильных оповещений поможет вам быть в курсе предстоящих платежей или просто перевести регулярные платежи на автопилот. Жизнь становится напряженной, но это не повод пропускать или просрочивать платежи. С просроченными платежами также приходят штрафы за просрочку платежа. - Уменьши свой долг.

Если ваш долг слишком велик, пора перестать пользоваться кредитными картами. Кредитные карты работают против вас, если они используются безответственно. Если у вас несколько счетов, не забудьте в первую очередь погасить те, на которые начисляются самые высокие проценты.

Кредитные карты работают против вас, если они используются безответственно. Если у вас несколько счетов, не забудьте в первую очередь погасить те, на которые начисляются самые высокие проценты. - Держите остатки на низком уровне.

Один из лучших способов улучшить свой кредитный рейтинг, чтобы погасить свой долг и купить только то, что вы можете себе позволить. Например, используйте свою кредитную карту для покупок и вносите еженедельные платежи или даже ежемесячные платежи. Когда вы начинаете возобновляемые балансы, это может привести к увеличению баланса и начислению процентов, если вы не будете осторожны. - Своевременно оплачивайте счета.

Если вы оплатите счета с опозданием, это отрицательно скажется на вашей кредитной истории. Обязательно вовремя оплачивайте счета. Если вы платите на остаток, постарайтесь заплатить больше, чем минимальный платеж, когда это возможно. Это не только поможет вам быстрее погасить остаток, но и хорошо выглядеть перед кредиторами.

- Погасить долг, а не переводить его на другие карты.

Воздержитесь от использования одной кредитной карты для погашения остатка на другой кредитной карте. Вместо этого сосредоточьтесь на карте с более высоким процентом. - Связаться с кредиторами.

Если вам кажется, что вы не можете справиться со своим долгом, принятие мер по управлению вашей кредитной историей может помочь вам повысить свой балл. Ваш банк или кредитное учреждение могут порекомендовать организации, которые помогут вам встать на правильный путь.

Понимание того, что составляет ваш кредитный рейтинг и как его улучшить, является важным шагом на пути к вашему финансовому будущему. Потратьте время сейчас, чтобы получить ваш кредит на ходу. Ваше будущее скажет вам спасибо.

Отслеживайте свой кредитный рейтинг и получайте доступ к отчету каждые 90 дней с помощью MaxMoney® Checking.

Информация, представленная в этих статьях, предназначена только для информационных целей. Это не должно толковаться как мнение Central Bancompany, Inc. и/или ее дочерних компаний и не подразумевает одобрения или поддержки какой-либо из упомянутой информации, продуктов, услуг или поставщиков. Вся представленная информация не содержит каких-либо заверений или гарантий в отношении точности, актуальности или полноты информации.

Это не должно толковаться как мнение Central Bancompany, Inc. и/или ее дочерних компаний и не подразумевает одобрения или поддержки какой-либо из упомянутой информации, продуктов, услуг или поставщиков. Вся представленная информация не содержит каких-либо заверений или гарантий в отношении точности, актуальности или полноты информации.

Как оставаться на вершине кредитного рейтинга

Выполнение планового технического обслуживания автомобиля или его оплата является хорошей практикой для тех, кто пытается сохранить свой автомобиль в рабочем состоянии как можно дольше. То же самое относится и к домашнему осмотру или походу к врачу: лучше всего быть в курсе и опережать события, когда дело доходит до важных решений в вашей жизни.

А как насчет проверки кредитного рейтинга? Это трехзначное число так же важно для ваших шансов на получение кредита, как и любой другой определяющий фактор, но большинство людей не тратят время на просмотр своих кредитных отчетов и истории.

Согласно Daily Finance [1], потребители должны периодически проверять свой кредитный отчет, чтобы убедиться, что их кредитный рейтинг точно отражает их историю. Вы не уедете, не заменив масло в своем автомобиле, так что не забывайте проверять свой кредитный отчет. Это не будет казаться чем-то большим, пока, наконец, не станет таковым, будь то попытки получить ипотечные кредиты или поломка двигателя на шоссе.

Важно оставаться на вершине кредитной истории, потому что оценки могут меняться быстрее, чем можно подумать, сказал Daily Finance Джон Ульцгеймер, эксперт по оценке кредитоспособности, работавший в FICO, Equifax и Credit.com.

«Хороший кредит может стать плохим всего за месяц», — сказал он. «Слишком много незаметных факторов, которые могут повлиять на ваш результат, чтобы просто предположить, что вы проплывете через годы с большим успехом».

Как не отставать от своей кредитной истории

Получение копии вашего кредитного отчета и поддержание вашего счета — это первый шаг к сохранению хорошего кредитного рейтинга, согласно Experian, глобальной информационной группе и агентству кредитного скоринга [2]. ].

].

Лучше иметь некоторую репутацию, но не слишком напрягаться, сообщает Experian. Кредитная история показывает кредиторам, как вы можете управлять своими долгами, что может иметь большое значение для того, чтобы кредитор принял или отклонил ваш кредит. Тем, у кого нет кредитной истории, может быть трудно получить кредит, потому что у кредиторов не будет никакой справочной информации для работы, что может сделать вас рискованным.

Несколько активных кредитных счетов помогут кредиторам увидеть, насколько хорошо вы обращаетесь со своими кредитами, сообщает Experian.

«Слишком много людей не знают обо всех компонентах, которые входят в их оценку», — сказала Daily Finance Мэри Бет Сторджоханн, сертифицированный специалист по финансовому планированию. «Когда вы не осведомлены об этом, более вероятно, что вы совершите ошибку, даже не осознавая этого».

Лучше всего иметь одну или две кредитные карты для большинства расходов, сообщает Bankrate [3]. В то время как некоторые люди считают, что лучше иметь несколько карт с небольшим балансом, это может на самом деле повредить вашей кредитной истории.

Сюда входит возраст вашей самой старой и самой новой учетной записи, как долго у вас были определенные учетные записи и как давно вы использовали определенные учетные записи.

Сюда входит возраст вашей самой старой и самой новой учетной записи, как долго у вас были определенные учетные записи и как давно вы использовали определенные учетные записи.

Кредитные карты работают против вас, если они используются безответственно. Если у вас несколько счетов, не забудьте в первую очередь погасить те, на которые начисляются самые высокие проценты.

Кредитные карты работают против вас, если они используются безответственно. Если у вас несколько счетов, не забудьте в первую очередь погасить те, на которые начисляются самые высокие проценты.