Центробанк кредитная история узнать бесплатно: Как проверить кредитную историю онлайн: способы узнать свою кредитную историю через Госуслуги, БКИ или посредников

Содержание

что изменилось и как это касается вас — новости

31 января вступили в силу поправки в законе о кредитных историях. И СМИ разорвало от радости: ну наконец-то россияне смогут узнать свою кредитную историю и даже — внезапно — кредитный рейтинг. Писали всякую дичь: что раньше такого не было или что теперь все делается через госуслуги.

Источник:

Федеральный закон

от 03.08.2018 № 327-ФЗ

На самом деле кредитную историю любой человек может получить уже много лет. Один раз в каждом бюро это можно было сделать бесплатно. Но получить этот отчет через портал госуслуг невозможно, потому что там нет такой услуги. Рассказываем, что изменилось на самом деле и в чем польза для вас.

Что нового на самом деле

Нового не так много, как об этом пишут СМИ. Или оно совсем не так работает. Вот правда:

- Кредитные истории и рейтинг можно проверять уже много лет.

- Раньше бесплатный запрос в каждое бюро можно было сделать только раз в год, а теперь — два раза.

- Вместе с кредитной историей можно узнать и кредитный рейтинг, если он есть. Так было и раньше.

- Единых правил для рейтинга нет. Разные бюро кредитных историй присваивают его сами, как хотят. Еще и банки оценивают своих клиентов по собственным правилам.

- Теперь можно будет делать бесплатные запросы через банк, если он предоставляет услугу по проверке кредитной истории. Но только два раза в год в одном бюро.

- На портале госуслуг можно бесплатно узнать, где хранится кредитная история. Вам дадут список бюро кредитных историй, в которые нужно будет обращаться за самими историями. Эта услуга работает уже несколько месяцев.

- На портале госуслуг нельзя проверить саму кредитную историю. Ни раньше, ни сейчас: таких поправок в законе нет и услуги такой никогда не было. Нам тоже очень жаль.

Что такое кредитная история?

Кредитная история — это такой отчет с данными о ваших кредитах, заявках на кредиты, о том, как вы платите по долгам и кто вас проверяет. Этот отчет хранится в бюро кредитных историй. Сейчас в России тринадцать бюро, Центробанк их контролирует и ведет реестр.

Этот отчет хранится в бюро кредитных историй. Сейчас в России тринадцать бюро, Центробанк их контролирует и ведет реестр.

Екатерина Мирошкина

экономист

Профиль автора

Когда вы подаете заявку на кредит через интернет-магазин или в банке, то соглашаетесь на проверку кредитной истории. Банк отправляет запрос в кредитное бюро: а что там вот у этого человека с долгами и платит ли он их? Данные из отчета могут повлиять на решение банка.

Проверить свою кредитную историю может любой человек. А другие люди и организации могут проверять ее только с его согласия. То есть ничего нового тут нет: кредитная история была и проверять ее россияне могли и год назад, в том числе бесплатно. И банки кредитные истории тоже проверяли. Никаких резонансных изменений тут нет.

Бесплатная кредитная история — два раза в год

Проверять кредитную историю можно бесплатно или за деньги. Бюро кредитных историй зарабатывают на запросах, а количество бесплатных заявок ограничено.

Раньше. Бесплатно кредитную историю можно было взять только один раз в год в одном БКИ.

С 31 января. Теперь бесплатные запросы можно делать два раза в год. При этом на бумаге — только один раз. Раньше про бумажные отчеты в законе не было конкретики.

/getreport/

Как получить кредитную историю

То есть добавили возможность еще раз бесплатно взять кредитную историю. И ничего больше. Ограничение распространяется на каждое бюро кредитных историй. Если досье хранится в четырех бюро, то всего можно отправить восемь бесплатных запросов в год.

Кредитную историю можно получить через банк — бесплатно

Вот это действительно новое условие.

Некоторые банки предоставляют услугу по получению кредитной истории. Это удобнее, чем узнавать свой личный код, заверять подпись или оформлять электронную, чтобы делать запросы через бюро. Запрос можно сделать в личном кабинете банка, даже если нет специального личного кода. Но обычно это платная услуга. Потому что банк — это не бюро кредитных историй. Он оказывает клиенту информационную услугу за деньги.

Но обычно это платная услуга. Потому что банк — это не бюро кредитных историй. Он оказывает клиенту информационную услугу за деньги.

/credithistory/

Что такое кредитная история

Теперь бесплатный запрос можно будет сделать и через банк. Но с теми же ограничениями — не больше двух раз в год в одном бюро. Банк проверит, не превышен ли лимит запросов, — если превышен, придется заплатить. Пока банки готовятся исполнять новые требования. Скорее всего, бесплатные запросы появятся не сразу, потому что нужно внести изменения в договоры с БКИ и наладить обмен информацией о количестве бесплатных проверок.

Что делать? 26.04.18

Хочу подать запрос на бесплатную выдачу кредитной истории. Как это сделать?

А с кредитным рейтингом что?

С кредитным рейтингом ничего не изменилось. Он и раньше присваивался: БКИ формировали его по своим критериям. Единых правил к рейтингу нет.

По поводу рейтинга нет совершенно никаких новостей. Для простоты оценки такие рейтинги формировались и год, и пять лет назад. И выглядели точно так же. Их можно было запросить когда захочется. Просто теперь в законе упоминается это понятие: мол, вместе с кредитной историей можно узнать и рейтинг, если он вообще есть.

Для простоты оценки такие рейтинги формировались и год, и пять лет назад. И выглядели точно так же. Их можно было запросить когда захочется. Просто теперь в законе упоминается это понятие: мол, вместе с кредитной историей можно узнать и рейтинг, если он вообще есть.

Так отображается кредитный рейтинг при запросе кредитной истории через банк. В других БКИ будет по-другому, это нормально Так выглядит рейтинг того же человека при запросе в другом банке. При этом просрочек по кредитам никогда не было, но рейтинг ниже

Возможно, Центробанк придумает единую шкалу и внедрит общие критерии для оценки, чтобы в разных бюро рейтинг был одинаковым. Но пока ничего такого нет. На рейтинг влияет что угодно, вплоть до семейного положения и места прописки. Как это скажется на ответе по кредиту, решает банк.

Что делать? 08.06.18

Нет просрочек, а кредитный рейтинг падает

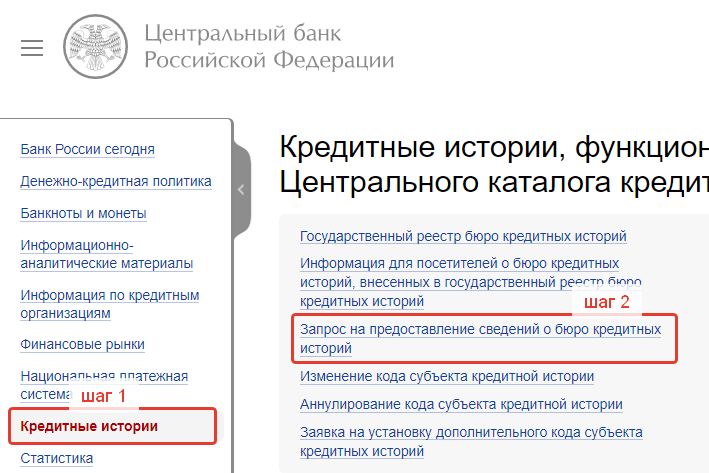

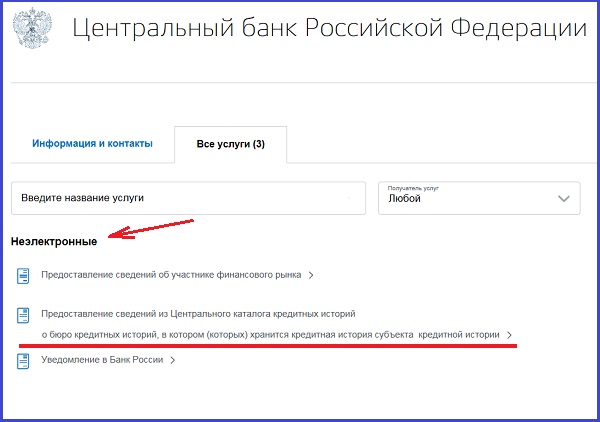

На портале госуслуг можно узнать, где хранится кредитная история

На портале госуслуг уже несколько месяцев можно узнать, где хранится ваша кредитная история. Дело в том, что из тринадцати БКИ она может храниться только в двух или, например, пяти. Чтобы узнать, куда отправлять бесплатный запрос для получения кредитного отчета, надо проверить этот список. На портале это можно сделать бесплатно, причем еще с ноября 2018 года.

Дело в том, что из тринадцати БКИ она может храниться только в двух или, например, пяти. Чтобы узнать, куда отправлять бесплатный запрос для получения кредитного отчета, надо проверить этот список. На портале это можно сделать бесплатно, причем еще с ноября 2018 года.

В закон внесли уточнение про этот способ доступа к списку БКИ, хотя Центробанк рассказал об услуге еще в прошлом году, и тогда она уже работала. А вот 31 января ничего нового в этом плане не произошло.

/quest/

Как узнать кредитную историю

Так выглядит ответ на запрос через сайт госуслуг. Здесь только список БКИ, но самой кредитной истории нет

На портале госуслуг нельзя проверить кредитную историю

Чего только не писали об этом уважаемые издания. В соцсетях росла волна возмущения: почему не работает проверка кредитных историй? Да она и не должна работать. Такой услуги на портале никогда не было, и в законе она не предусмотрена.

На портале госуслуг можно проверить только список БКИ, а саму кредитную историю — нет. Возможно, какие-то бюро сделают авторизацию по учетной записи ЕСИА на своих сайтах — по закону это допускается. Но это не имеет отношения к услугам портала. Долги по налогам там проверить можно, автоштрафы — тоже можно, а вот кредитную историю — нет. Но никто этого и не обещал.

Возможно, какие-то бюро сделают авторизацию по учетной записи ЕСИА на своих сайтах — по закону это допускается. Но это не имеет отношения к услугам портала. Долги по налогам там проверить можно, автоштрафы — тоже можно, а вот кредитную историю — нет. Но никто этого и не обещал.

Как отправлять запросы на кредитную историю

Раньше в законе вообще не было конкретики по этому поводу. Теперь есть.

Вот законные способы обратиться в БКИ, чтобы узнать свою кредитную историю:

- Написать запрос на бумаге и передать в БКИ лично с паспортом.

- Отправить электронный запрос: с усиленной КЭП; с простой подписью, но которую выдали при личной явке или которую БКИ проверило и подтвердило личность; через свой банк.

- Отправить письменный запрос в БКИ с заверенной нотариусом подписью.

- Отправить телеграмму, которую заверит оператор связи.

Счета, которые могут уходить в минус, приравняли к займам

В бюро кредитных историй передают информацию о том, что вот этот клиент банка взял в долг такую-то сумму. Но раньше под формулировки в законе попадали именно договоры займа, то есть они так и должны называться.

Но раньше под формулировки в законе попадали именно договоры займа, то есть они так и должны называться.

Теперь к ним приравняли договоры банковского счета, по которым клиент может уйти в минус, а платежи все равно проводятся. Но это формальность, банки и так передавали информацию о таких долгах в бюро кредитных историй. Если долго не погашать овердрафт, это могло повлиять на оценку заемщика.

Что делать? 21.07.17

Влияет ли овердрафт на кредитную историю?

Поручительство тоже влияет на кредитную историю

Если вы не заемщик, а поручитель по кредиту, информация об этих обязательствах тоже попадает в бюро. Но раньше ее туда включали, когда поручитель реально начинал платить по долгам того, за кого поручился, — то есть стал выполнять обязанности заемщика.

Теперь кредитная история поручителя будет формироваться с того момента, когда он должен заплатить. То есть заемщик не платит, вы за него поручились, вам сказали: теперь платите вы, — и это уже влияет на вашу личную кредитную историю. Но изменение тоже скорее формальное: нужно внимательнее относиться к поручительству — тут все серьезно.

Но изменение тоже скорее формальное: нужно внимательнее относиться к поручительству — тут все серьезно.

Что делать? 09.08.18

Друг просит стать поручителем по кредиту. Чем мне это грозит?

Согласие действует шесть месяцев

Раньше клиент давал согласие при оформлении заявки на кредит и оно действовало только два месяца. Теперь — полгода. А если договор оформлен, то согласие продлевается на весь срок действия кредита.

Есть еще одно изменение в сроках хранения согласия: раньше БКИ могло запросить согласие и его нужно было хранить пять лет, а теперь — только три. На клиентов банков это как-то принципиально не повлияет, и делать с этим ничего не надо. Рассказываем вам, чтобы вы понимали «масштаб» изменений.

Это все поправки в закон о кредитных историях, которые заработали с 31 января. Подпишитесь, чтобы узнавать, как обстоят дела с вашими правами в России. Мы читаем законы за вас и рассказываем, что они значат на самом деле.

что делать, если вы не знаете, кому возвращать кредит?

Взыскатель затерялся

Зачастую заёмщики не интересуются своей кредитной историей, пока не обратятся в банк за кредитом. При проверке КИ могут вскрыться долги, о которых человек не знал или забыл. Например, если несколько лет назад выступал поручителем по кредиту или брал деньги для другого человека и не проследил за тем, погасили заём или нет.

Подобную историю разместил на банковском форуме один из заёмщиков. Он обратился в зарплатный банк за кредитом. Получив отказ, заёмщик удивился, ведь числится клиентом банка давно. Выяснилось, что в кредитной истории виден долг 15-летней давности.

Деньги заёмщик брал не для себя, а для знакомых. Он передал им полученную в банке сумму, график платежей и забыл о кредите. Но оказалось, что платежи по займу не вносили.

Чтобы улучшить КИ, нужно было погасить долг. Но в банке заявили, что давно продали долг коллекторам. Найти коллекторскую компанию по названию удалось, но выяснилось, что несколько лет назад её ликвидировали. Заёмщик обратился в ЦБ, где ему посоветовали позвонить в ФССП. Однако никаких исполнительных производств по нему не было возбуждено. В итоге осталось неясным, кому отдавать долг.

Заёмщик обратился в ЦБ, где ему посоветовали позвонить в ФССП. Однако никаких исполнительных производств по нему не было возбуждено. В итоге осталось неясным, кому отдавать долг.

Почему так могло произойти? Основная причина обычно заключается в том, что коллекторы не смогли связаться с должником. Он сменил номер телефона, адрес, город или даже страну проживания и не уведомил об этом кредитора.

Как найти непогашенные долги

Если не знаете причин отказа в кредите, проверьте кредитную историю. Найти БКИ, в которых хранятся данные, можно через портал «Госуслуги». Авторизуйтесь, зайдите на страницу услуги и заполните электронную заявку. Сведения о заёмщике будут заполнены автоматически. Понадобятся данные паспорта и СНИЛС.

В течение 1 рабочего дня Центробанк пришлет в личный кабинет информацию по организациям, в которых хранится кредитная история заёмщика. Там будут названия, адреса и телефоны.

Далее обратитесь в БКИ и по паспорту запросите кредитную историю. Два раза в год это можно сделать бесплатно.

Если обнаружены забытые или неизвестные долги, их нужно погасить, чтобы впредь не получать отказы в банках.

Что делать

Такие ситуации происходят довольно редко. Обычно кредитор и взыскатели активно напоминают заёмщикам о долгах. Поэтому забыть о кредите сложно. Но если вы попали в подобную описанной выше ситуацию, обратитесь в Национальную ассоциацию профессиональных коллекторских агентств (НАПКА). Оставить обращение можно онлайн на сайте zhaloba.napca.ru.

В форме оставьте следующие данные: ФИО, дата рождения, адрес, телефон, e-mail, регион, а также информацию о том, в чём суть просьбы или жалобы.

Каждое обращение рассматривает контрольный комитет. НАПКА разошлёт запросы участникам ассоциации и выяснит, у кого находится долг. Когда коллекторское агентство будет найдено, нужно вернуть долг и убедиться, что информацию об этом внесли в кредитную историю.

Если кредит погашен, но в КИ это не отражено, напишите официальный запрос в бюро кредитных историй и укажите на недостоверные сведения. Если информация о возврате долга подтвердится, в КИ внесут коррективы. Если коллекторская компания не согласится с претензиями, заёмщику придётся идти в суд.

Если информация о возврате долга подтвердится, в КИ внесут коррективы. Если коллекторская компания не согласится с претензиями, заёмщику придётся идти в суд.

Если кредитора не удаётся найти

Если поиск через НАПКА не дал результатов и стало ясно, что вторичного кредитора не существует на рынке, нужно инициировать процедуру корректировки записи в бюро кредитных историй. Это делается через суд. Перед внесением изменений БКИ проведёт тщательную проверку, а итоговое решение вынесет суд.

Сначала обратитесь в БКИ, в котором хранится информация о спорном долге. В течение 30 дней будет идти проверка. БКИ направит запрос кредитору. Если связаться с коллекторами не получится или выяснится, что компания закрылась, бюро откажет в исправлении КИ из-за того, что кредитор не подтвердил и не опроверг оспариваемую информацию.

В этом случае обращайтесь в суд. К иску приложите отрицательный ответ из БКИ. Если суд примет решение в пользу заёмщика, в КИ внесут изменения.

Обратите внимание: это не означает, что долг списали. Если позже кредитор объявится, придётся вернуть кредит.

Если позже кредитор объявится, придётся вернуть кредит.

Ещё один вариант решения проблемы с непогашенным кредитом – внесение денег на депозит нотариуса. Так делают, когда некому возвращать долг и не хочется столкнуться с начислением неустойки. Однако на деле КИ это не исправит.

Бесплатный кредитный рейтинг | Получите отчет прямо сейчас

Не подключены к мобильному и онлайн-банкингу?

Узнать больше и записаться

Проверить и понять свой кредитный рейтинг стало еще проще.

Частота проверки кредитного рейтинга не ограничена. Информационная панель CreditView™ дает вам возможность:

Просматривайте свой счет в любое время.

Ваш счет 1 обновляется один раз в месяц при входе в систему, и его проверка не повлияет на счет.

Используйте симулятор счета.

Этот инструмент оценивает, какой может быть ваша оценка, если вы внесете определенные изменения.

Просмотрите свой прогресс.

Используйте диаграмму тенденций оценки, чтобы просмотреть историю своей кредитной истории за последние 12 месяцев.

Доступ к кредитному образованию.

Изучите основы кредита, как повысить свой балл и многое другое.

Зарегистрируйтесь сегодня, чтобы получить бесплатный кредитный рейтинг

1 в мобильном приложении банка США или в онлайн-банке.

Войдите в систему ниже и выберите «Кредитный рейтинг» в разделе Ярлыки на правой боковой панели.

Авторизоваться

Часто задаваемые вопросы

Большинство, но не все кредитные счета (кредиты, кредитные карты, коммунальные услуги и т. д.) регулярно отчитываются по крайней мере в одно из трех основных кредитных бюро. Но поскольку кредиторы не обязаны предоставлять эту отчетность по определенному графику, каждый кредитор делает это в своем собственном темпе. Таким образом, ваш кредитный рейтинг может часто меняться в зависимости от того, сколько новой информации получено за определенный период времени. Чем больше кредитных счетов вы используете, тем чаще сообщаются данные и тем выше вероятность того, что ваш кредитный рейтинг может измениться в краткосрочной перспективе — в некоторых случаях даже ежедневно.

Таким образом, ваш кредитный рейтинг может часто меняться в зависимости от того, сколько новой информации получено за определенный период времени. Чем больше кредитных счетов вы используете, тем чаще сообщаются данные и тем выше вероятность того, что ваш кредитный рейтинг может измениться в краткосрочной перспективе — в некоторых случаях даже ежедневно.

Для вашего бесплатного кредитного рейтинга 1 в мобильном банке и онлайн-банкинге США ваш рейтинг обновляется ежемесячно в зависимости от даты регистрации в службе. Вы будете автоматически получать ежемесячное уведомление по электронной почте, когда ваш счет будет обновлен.

Как клиент мобильного и онлайн-банкинга банка США, вы можете проверять свой кредитный рейтинг так часто, как хотите (но учтите, что ваш рейтинг будет обновляться только один раз в месяц). Это отличный способ отслеживать изменения в вашей кредитоспособности и следить за неожиданными последствиями, вызванными ошибками отчетности или мошенническими транзакциями, которые могут указывать на то, что ваша личность была скомпрометирована.

Нет. Вы можете следить за своим кредитным рейтингом так тщательно, как хотите, не подвергая свой кредит «удару». Кредитный рейтинг VantageScore, предоставляемый в мобильном и онлайн-банкинге банка США, предназначен только для образовательных целей и не используется банком США для принятия кредитных решений.

Кредитный рейтинг, который вы видите в мобильном и онлайн-банкинге банка США, — это уникальный показатель, полученный на основе модели VantageScore 3.0, который помогает вам понять свою кредитоспособность. Модель включает те же данные, которые рассматривались тремя основными кредитными компаниями (TransUnion, Equifax и Experian). Баллы, полученные этими компаниями, составляют часть вашего кредитного отчета, который представляет собой более полный набор информации о вашей финансовой деятельности и кредитной истории.

В соответствии с федеральным законом вы имеете право один раз в год бесплатно получать и оценивать свой кредитный отчет от каждой кредитной компании. Вы можете запросить бесплатный кредитный отчет на www.annualcreditreport.com.

Вы можете запросить бесплатный кредитный отчет на www.annualcreditreport.com.

Начало раскрытия содержания

Сноска

Вернуться к содержанию, сноска

Раскрытие информации

Бесплатный доступ к кредитному рейтингу, оповещениям и симулятору оценки через CreditView 9 от TransUnionПанель инструментов 0015 ™ доступна только для клиентов банка США, использующих онлайн и мобильный банкинг. Предупреждения требуют совпадения с базой данных TransUnion. Возможно, что некоторые зарегистрированные участники могут не иметь права на функцию оповещения. Бесплатный кредитный рейтинг VantageScore ® от TransUnion ® предназначен только для образовательных целей и не используется Банком США для принятия кредитных решений.

Начало раскрытия содержания

Депозитные продукты предлагаются Национальной ассоциацией банков США. Член FDIC.

Проверка кредитного рейтинга: Как проверить свой кредитный рейтинг

Мы хотим, чтобы у вас был отличный опыт, пока вы здесь. Пожалуйста, включите JavaScript.

Получение копии вашего кредитного отчета — это не то же самое, что просмотр вашего кредитного рейтинга. Вы можете проверить свой кредитный рейтинг несколькими способами:

- . Вы можете запросить один бесплатный кредитный отчет в год в каждом из трех основных кредитных бюро, зайдя на AnnualCreditReport.com, позвонив по телефону 1-877-322-8228 или заполнив форму. Форма запроса годового кредитного отчета и отправка ее по почте в Службу запросов годового кредитного отчета, P.O. Ящик 105281, Джорджия 30348-5281.

Кредитные отчеты крупных кредитных бюро обычно не содержат кредитных рейтингов. Тем не менее, вы можете получить свой счет от них за определенную плату.

Кредитные отчеты крупных кредитных бюро обычно не содержат кредитных рейтингов. Тем не менее, вы можете получить свой счет от них за определенную плату. - Некоторые финансовые учреждения указывают ваш кредитный рейтинг в выписке или через свои онлайн-порталы.

- Некоторые некоммерческие кредитные консультанты предоставляют бесплатные кредитные рейтинги и помогают вам просмотреть их.

- Существует ряд сторонних веб-сайтов, которые предоставляют вам доступ к вашей кредитной истории. Некоторые из этих веб-сайтов бесплатны, а за другие взимается плата. Перед регистрацией обязательно ознакомьтесь с условиями.

Что означает ваш кредитный рейтинг

Ваш кредитный рейтинг — это число, которое используется для оценки вашей кредитоспособности. Существуют различные типы кредитных рейтингов. Многие кредиторы используют вашу оценку FICO ® , которая представляет собой кредитную информацию, предоставленную одним из трех основных агентств кредитной информации и созданную Fair Isaac Corporation. Баллы FICO учитывают вашу платежную историю, размер вашей задолженности, типы использованных кредитов, продолжительность кредитной истории и новые кредитные счета, чтобы определить вашу кредитоспособность. Другие кредиторы используют другие оценки, такие как VantageScore 9.0015 ® , которая представляет собой модель оценки кредитоспособности, которая использует информацию бюро кредитных историй, чтобы предсказать, насколько вероятно, что вы будете ежемесячно своевременно оплачивать свои кредитные обязательства. Кредитные баллы по некоторым моделям варьируются от 300 до 850. Знание числа — это первый шаг к пониманию того, что означает ваш кредитный рейтинг. Чем выше балл, тем более кредитоспособным считается человек. По данным Бюро финансовой защиты потребителей, средний балл FICO по стране на март 2015 г. составлял 721 9.0015 1 .

Баллы FICO учитывают вашу платежную историю, размер вашей задолженности, типы использованных кредитов, продолжительность кредитной истории и новые кредитные счета, чтобы определить вашу кредитоспособность. Другие кредиторы используют другие оценки, такие как VantageScore 9.0015 ® , которая представляет собой модель оценки кредитоспособности, которая использует информацию бюро кредитных историй, чтобы предсказать, насколько вероятно, что вы будете ежемесячно своевременно оплачивать свои кредитные обязательства. Кредитные баллы по некоторым моделям варьируются от 300 до 850. Знание числа — это первый шаг к пониманию того, что означает ваш кредитный рейтинг. Чем выше балл, тем более кредитоспособным считается человек. По данным Бюро финансовой защиты потребителей, средний балл FICO по стране на март 2015 г. составлял 721 9.0015 1 .

Как используется ваш кредитный рейтинг

Кредитный рейтинг используется для определения кредитоспособности потребителя. Иногда арендодатели используют кредитные рейтинги, чтобы помочь им принять решение об аренде. Потребители с более высоким кредитным рейтингом с большей вероятностью будут одобрены для кредитов и ипотечных кредитов, и они с большей вероятностью получат более низкие процентные ставки по этим кредитным продуктам. Более низкая процентная ставка может сэкономить деньги заемщика в течение срока кредита. Некоторые кредиторы специализируются на кредитовании людей с более низким кредитным рейтингом, однако процентные ставки и сборы, связанные с такими кредитами, как правило, выше.

Потребители с более высоким кредитным рейтингом с большей вероятностью будут одобрены для кредитов и ипотечных кредитов, и они с большей вероятностью получат более низкие процентные ставки по этим кредитным продуктам. Более низкая процентная ставка может сэкономить деньги заемщика в течение срока кредита. Некоторые кредиторы специализируются на кредитовании людей с более низким кредитным рейтингом, однако процентные ставки и сборы, связанные с такими кредитами, как правило, выше.

Кредитные баллы также могут использоваться для определения типа счета, предлагаемого финансовым учреждением. Банк может предложить обеспеченную карту, которую предлагают банки, когда чей-то кредит не соответствует порогу принятия, заявителю с более низким кредитным рейтингом или без кредитного рейтинга. Людям с более низким кредитным рейтингом может потребоваться поручитель по кредиту.

Как рассчитывается ваш кредитный рейтинг

Ваш кредитный рейтинг рассчитывается на основе следующих 5 основных элементов вашего кредитного отчета:

- история платежей

- сумма долга и использование кредита

- длина кредитной истории

- вид кредита

- новый кредит

Другие оценки учитывают различные элементы.

Если вы пытаетесь заработать кредит, важно понимать, как эти факторы работают вместе. Одной из наиболее важных категорий для оценки FICO является история платежей. Наличие просроченных платежей, залогов, списаний и банкротств в вашем кредитном отчете может серьезно повредить вашей оценке FICO. Другой важной категорией является сумма вашего долга и коэффициент использования кредита. Если у вас уже есть большой долг в виде ипотеки, автокредита, студенческого кредита и/или исчерпанных кредитных карт, то потенциальные кредиторы могут быть обеспокоены тем, что у вас больше долга, чем вы можете справиться.

Продолжительность вашей кредитной истории умеренно влияет на ваш балл FICO. Это показывает потенциальным кредиторам, как вы обращаетесь с кредитом с течением времени. Тип кредита и новые кредитные запросы играют меньшую роль в расчете вашей оценки FICO. Если вы подаете заявку на ипотеку или готовитесь финансировать автомобиль, вы можете рассмотреть возможность не подавать заявку на другие виды кредита.

Кредитные отчеты крупных кредитных бюро обычно не содержат кредитных рейтингов. Тем не менее, вы можете получить свой счет от них за определенную плату.

Кредитные отчеты крупных кредитных бюро обычно не содержат кредитных рейтингов. Тем не менее, вы можете получить свой счет от них за определенную плату.