Если банк предварительно одобрил заявку на кредит может ли отказать: Что значит «предварительно одобрен кредит»

Содержание

Условно одобрено: что такое предодобренный кредит

Что такое предодобренный кредит

Предодобренный кредит – это предложение, которое может прийти заёмщику в СМС, на почту, по телефону и в приложении банка. Такую информацию направляют проверенным клиентам, которые активно пользуются услугами банка и имеют хорошую репутацию. Предложение, как правило, содержит сумму кредита, контактные данные банка и приглашение обратиться в офис. Часто банк дополнительно указывает возможную процентную ставку.

Это распространённое определение, однако банки могут понимать под этим термином разные вещи.

Комментирует Сурен Айрапетян, управляющий партнёр Rebridge Capital: «Единого стандарта нет. Одни банки под «предодобренным кредитом» понимают тот кредит, который они реально готовы дать клиенту после предоставления лишь паспорта. Вторые – высокую вероятность выдачи кредита по этим условиям при предоставлении большого пакета документов, а третьи вообще используют это клише лишь как маркетинговый ход, разбрасываясь им без остановки».

Важно понимать, что подобное предложение не является публичной офертой, так как адресовано конкретному лицу, а не неопределенному кругу лиц.

По сути, это рекламная акция, поданная в привлекательной для клиента форме.

Кому банки высылают спецпредложения

Кто из клиентов банка получит спецпредложение, зачастую решают не люди, а роботы. Алгоритм анализирует действия заёмщиков и выбирает тех, кому можно выдать кредит.

Первичные вычисления учитывают:

- оборот средств по счетам и картам;

- кредитную историю;

- опыт использования банковских продуктов;

- возраст;

- иную информацию о клиенте.

«Если система даёт добро, клиенту высылается СМС с условиями, также предварительно рассчитанными автоматически. Но на самом деле правильно читать это СМС следует таким образом: «Наша система считает, что вы потенциально можете быть хорошим заёмщиком и у вас есть шанс получить … сумму под … процент в нашем банке».

Реальная же оценка заёмщика стартует только тогда, когда предоставлены все документы, позволяющие оценить риски для банка. И вот тут может выясниться, что у клиента, например, недостаточно высокий стаж или нет стабильного оклада. Или размер зарплаты не позволяет выдать изначально рассчитанную сумму (по негласному правилу ежемесячный платёж не должен превышать 20-30% дохода заёмщика). В результате предложение меняется или и вовсе приходит отказ», – поясняет эксперт компании Financer.com Давид Шарковский.

И вот тут может выясниться, что у клиента, например, недостаточно высокий стаж или нет стабильного оклада. Или размер зарплаты не позволяет выдать изначально рассчитанную сумму (по негласному правилу ежемесячный платёж не должен превышать 20-30% дохода заёмщика). В результате предложение меняется или и вовсе приходит отказ», – поясняет эксперт компании Financer.com Давид Шарковский.

В чём преимущества

Преимущества банка понятны: привлечь клиента заманчивым предложением. Но какова выгода для самого заёмщика? Наши эксперты уверены: максимум, на что может рассчитывать заёмщик, так это на такие же условия, как и по стандартным продуктам. Работать себе в убыток банки не будут. О других подвохах читайте в следующем комментарии.

«Несмотря на то, что под маской предодобренных кредитов может скрываться разное, существуют общие правила игры, которые помогут вам посмотреть на полученное предложение правильно. Во-первых, условия предодобренного кредита редко будут лучше, чем у стандартного с полным пакетом документов. Максимум – они могут быть такими же, какими были бы в случае, приди вы в банк самостоятельно с просьбой о выдаче кредита. Это происходит потому, что банк берёт на себя больше рисков, нежели в стандартной ситуации, и поэтому усиленно страхуется. Банку приходится оглашать условия заранее, не зная всей картины. Естественно, он предполагает худшее, чтобы обезопасить себя на всякий случай.

Максимум – они могут быть такими же, какими были бы в случае, приди вы в банк самостоятельно с просьбой о выдаче кредита. Это происходит потому, что банк берёт на себя больше рисков, нежели в стандартной ситуации, и поэтому усиленно страхуется. Банку приходится оглашать условия заранее, не зная всей картины. Естественно, он предполагает худшее, чтобы обезопасить себя на всякий случай.

Во-вторых, предодобренные кредиты предлагаются банками текущим или прошлым клиентам. Допустим, у клиента есть кредитная карта банка. Тогда за маской предодобренного кредита стоит ожидать завуалированное увеличение лимита. В таком случае лимит может быть увеличен мгновенно после получения подтверждения клиента», – комментирует Сурен Айрапетян.

Без плюсов также не обходится. Банки любят лояльных клиентов и относятся к ним так же. Кроме того, условия могут оказаться выгоднее, чем у конкурентов.

«Реагируя на предложение, клиент демонстрирует поведенческий фактор – даже если сейчас условия не устроят или будет выдан отказ, он покажет активность и то, что называется «готовность к сотрудничеству». Подобные вещи отмечаются в системе мониторинга клиентов. И это «плюс в карму», который может в будущем повлиять на одобрение кредита, кредитной карты, на формирование индивидуальных предложений и т.д.», – рассказывает Давид Шарковский.

Подобные вещи отмечаются в системе мониторинга клиентов. И это «плюс в карму», который может в будущем повлиять на одобрение кредита, кредитной карты, на формирование индивидуальных предложений и т.д.», – рассказывает Давид Шарковский.

Почему банки меняют условия

Если клиент в числе надёжных, почему иногда банки отказывают в выдаче займа или требуют дополнительные документы? После детальной проверки заёмщика могут всплыть подробности, которые испортят мнение банка о клиенте.

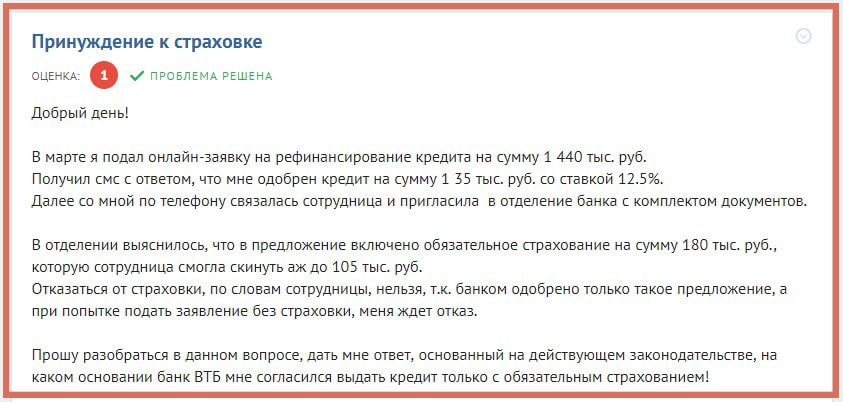

«Нередко после проверки документов банки отказывают клиенту в кредите. Это происходит потому, что положение дел не соответствует ожиданиям банка. Допустим, женщина постоянно пользуется дебетовой картой для оплаты покупок. Банк видит, что клиентка на регулярной основе тратит большие суммы в магазинах и, соответственно, предлагает предодобренный кредит. Но когда эта женщина предоставляет запрашиваемые менеджером документы, выясняется, что постоянного дохода нет. А деньги, появляющиеся на дебетовой карте, взяты у мужа. Конечно, банк в данном случае откажет в кредите. Или же возможна ситуация, когда банк этой клиентке кредит одобрит, увеличив процентную ставку или интегрировав дополнительные платежи или обязательное страхование жизни. Так происходит от того, что риски оказываются выше, чем предполагалось банком», – поясняет Сурен Айрапетян.

Конечно, банк в данном случае откажет в кредите. Или же возможна ситуация, когда банк этой клиентке кредит одобрит, увеличив процентную ставку или интегрировав дополнительные платежи или обязательное страхование жизни. Так происходит от того, что риски оказываются выше, чем предполагалось банком», – поясняет Сурен Айрапетян.

Эксперты напоминают: предодобренный кредит ещё не значит, что банк уже отложил для заёмщика деньги.

«Предодобренный кредит направлен на то, чтобы активизировать клиента на приобретение банковских продуктов (кредит, открытие банковского счёта и т.д.). Но это вовсе не означает полную готовность выдать денежную сумму на предложенных условиях. Банк проанализирует документы и кредитную историю потенциального заёмщика, чтобы не ставить себя в невыгодное положение, при котором задолженность окажется невозвратной», – рассказывает директор юридической службы «Единый центр защиты» Константин Бобров.

Заключение

Информацию о предодобренном кредите банки отправляют действующим или бывшим клиентам (последним даже чаще). Но не стоит полагаться на условия, указанные в предложении. Предодобренный кредит не считается публичной офертой. Это только «возможные условия», как в рекламе. Причём часто условия мало отличаются от стандартных.

Но не стоит полагаться на условия, указанные в предложении. Предодобренный кредит не считается публичной офертой. Это только «возможные условия», как в рекламе. Причём часто условия мало отличаются от стандартных.

Будьте готовы к тому, что банк потребует дополнительные бумаги и сведения. Это стандартная процедура проверки. После неё заёмщику могут отказать или изменить условия ссуды.

Если срочно нужен кредит, обратиться по такому предложению стоит – есть все шансы, что заёмщик получит деньги на более выгодных условиях, чем в другом кредитном учреждении.

Почему банки предварительно одобряют кредит, а потом отказывают: секреты, о которых знают единицы | Кредит для бизнеса

По данным на 2019 год, в России ⅔ жителей имеют кредит. В 2020 году появилось приблизительное число – около 40 млн. человек. Этот показатель продолжает расти, ведь людям хочется хорошо жить, а на собственные сбережения даже в отпуск не съездить.

Приходится брать кредиты – занимать деньги у банков и возвращать их с процентами. Но банки почему-то то одобряют займ, то отклоняют заявку. Почему? Мы собрали информацию из десятка авторитетных источников в одной статье, чтобы сэкономить ваше время. Ответы на все ваши вопросы вы найдете далее.

Но банки почему-то то одобряют займ, то отклоняют заявку. Почему? Мы собрали информацию из десятка авторитетных источников в одной статье, чтобы сэкономить ваше время. Ответы на все ваши вопросы вы найдете далее.

Что означает предварительное одобрение

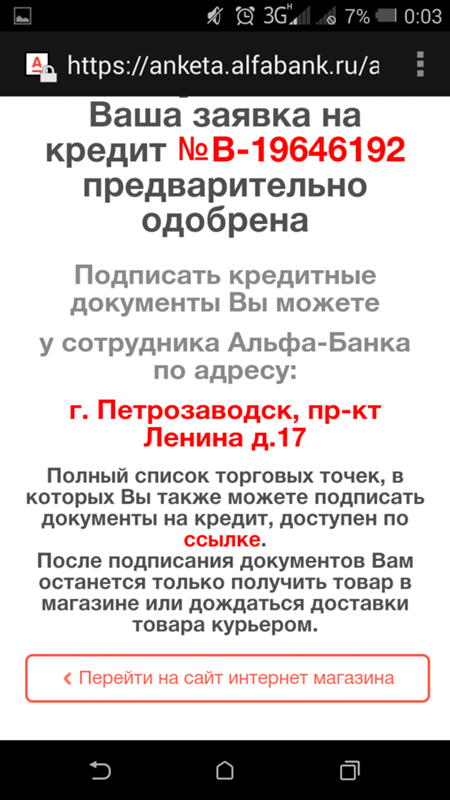

Ситуация с предварительным одобрением возникает, когда человек оставлял заявку в банке или ему просто пришло сообщение на телефон. Банк таким образом сообщает, что вы можете взять у него займ. Но ничего не обещает.

Это очень важный момент. Как только вам придет оповещение об одобрении, вы либо обрадуетесь, либо удивитесь (если не подавали заявку). Но это ровным счетом значит лишь то, что вы можете претендовать на кредит.

Если вам займ все-таки нужен, то вы подадите заявку. Банк будет проверять вашу кредитную историю, доход, семью, в конце концов. И только если вы показались кредитной организации платежеспособным, она предоставит займ.

Одобрение кредита по запросу и без – что делать?

Рассматриваем ситуацию – пришло оповещение, что вам одобрен кредит. Дальше действия зависят от того, подавали вы заявку или нет.

Дальше действия зависят от того, подавали вы заявку или нет.

Если обращались за кредитом

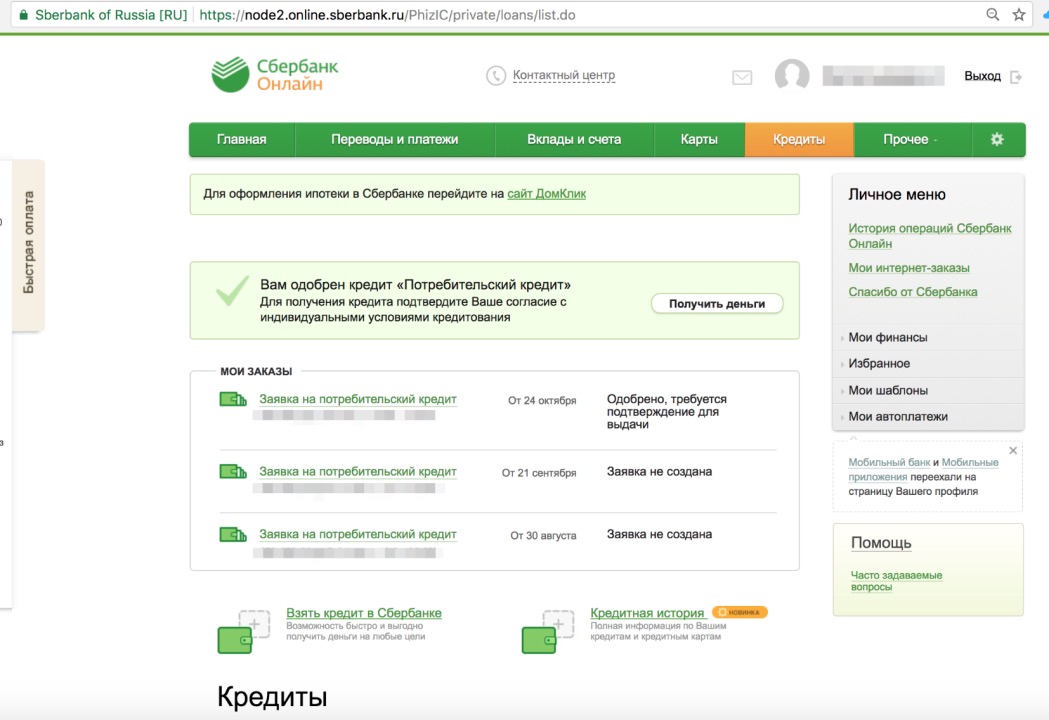

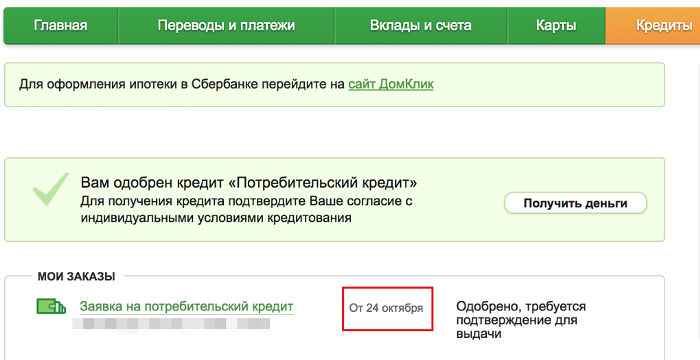

Обычно неожиданные СМС приходят, если вы подавали заявку на сайте банка. В отделении вам бы практически сразу могли сказать, есть шансы или нет. В онлайн-формате системе нужно немного подумать. Отсюда и оповещение.

Представим, что человеку реально нужен кредит. Конечно, он на радостях пойдет в банк и продолжит добиваться получения денег. Если он пройдет проверки, то получит кредит. Если нет – се ля ви.

Если не подавали заявку

Это, кстати, одна из самых распространенных и странных ситуаций.

Неожиданно абонент получает СМС со словами “Вам одобрен кредит”. Он в испуге несется в отделение банка, чтобы узнать, какой-такой кредит, ведь он заявку не подавал. Приветливый персонал объясняет, что это всего лишь предложение банка – он предлагает взять кредит клиенту. Последний выдыхает и со спокойной душой идет по своим делам. Знакомо?

Это всего лишь замануха, маркетинговый ход, привлечение внимания – называйте, как хотите. Суть в том, что это фикция, не имеющая ничего общего с реальностью.

Суть в том, что это фикция, не имеющая ничего общего с реальностью.

Чаще в таком случае банки и имени-то вашего не знают. Так что об одобрении говорить не приходится. Просто маркетологи ждут, что, увидев сообщение, вы реально решите взять кредит, ведь вам его уже одобрили (по факту это не так).

Откуда у банка мой номер, если я не обращался за кредитом?

Вы состоите в базе данных – вот и все. Например, вы клиент банка или когда-то имели с ним дело. У кредитной организации сохранился в базе ваш контакт, и она решила за счет вас заработать.

Почему банки присылают такие сообщения

Заманчивые предложения рассылаются всем контактам из базы без разбора. Взяли 50 человек, отослали им СМС, человек 15 заинтересовалось. Дурно ли получить 15 заявок на кредит из воздуха?

Так что не стоит удивляться пришедшему сообщению. Это не вы особенный (уж простите), это банк так продвигает свои услуги.

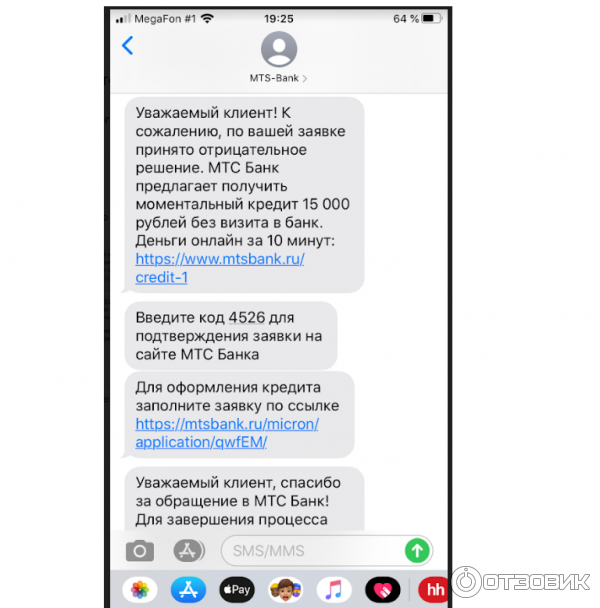

Как вас могут оповестить об одобрении кредита

Если заявку не оставляли, то придет сообщение на мобильный телефон. Сбербанк, например, предлагает интересную формулировку “Проверьте одобрение по ссылке”. Это можно понять, как “Кредит одобрен, убедитесь в этом сами”. А на деле это – “Заполните заявку на сайте и посмотрите, одобрим ли мы вам кредит”. Некоторые банки вообще не заморачиваются, так и пишут: “Вам одобрен кредит”.

Сбербанк, например, предлагает интересную формулировку “Проверьте одобрение по ссылке”. Это можно понять, как “Кредит одобрен, убедитесь в этом сами”. А на деле это – “Заполните заявку на сайте и посмотрите, одобрим ли мы вам кредит”. Некоторые банки вообще не заморачиваются, так и пишут: “Вам одобрен кредит”.

Если заявку вы все же отсылали, то вам может прийти сообщение с вердиктом или же перезвонит специалист. Без ответа точно не останетесь, банк заинтересован в новых клиентах.

Какие банки присылают сообщения об одобрении кредита без запроса

Зайдя на каждый второй форум, встречаются негативные сообщения пользователей о том, что им приходили подобные СМС с якобы одобрением кредита.

Среди таких банков почти каждый:

ВТБ

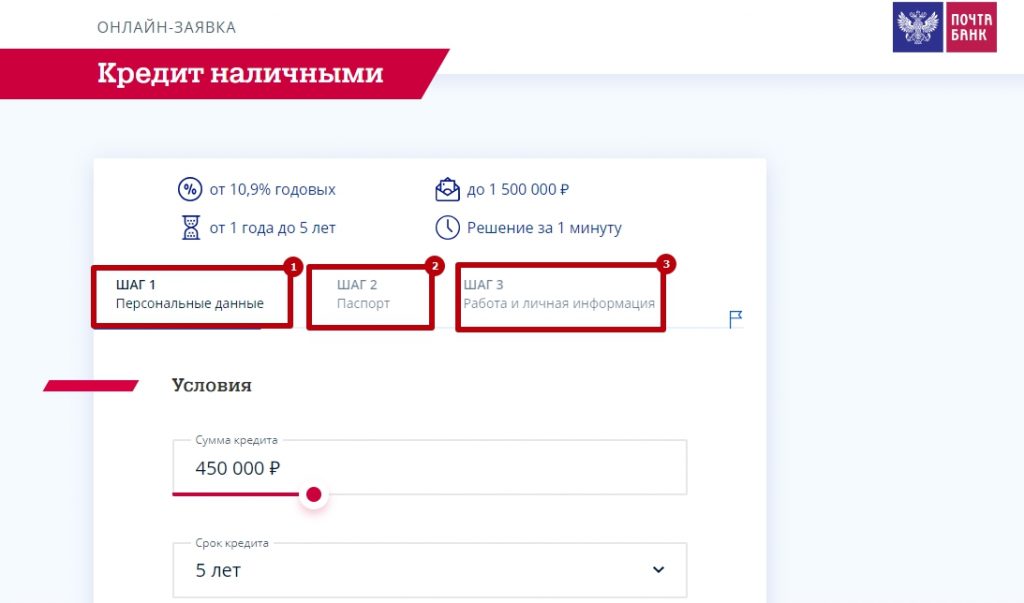

Почта Банк

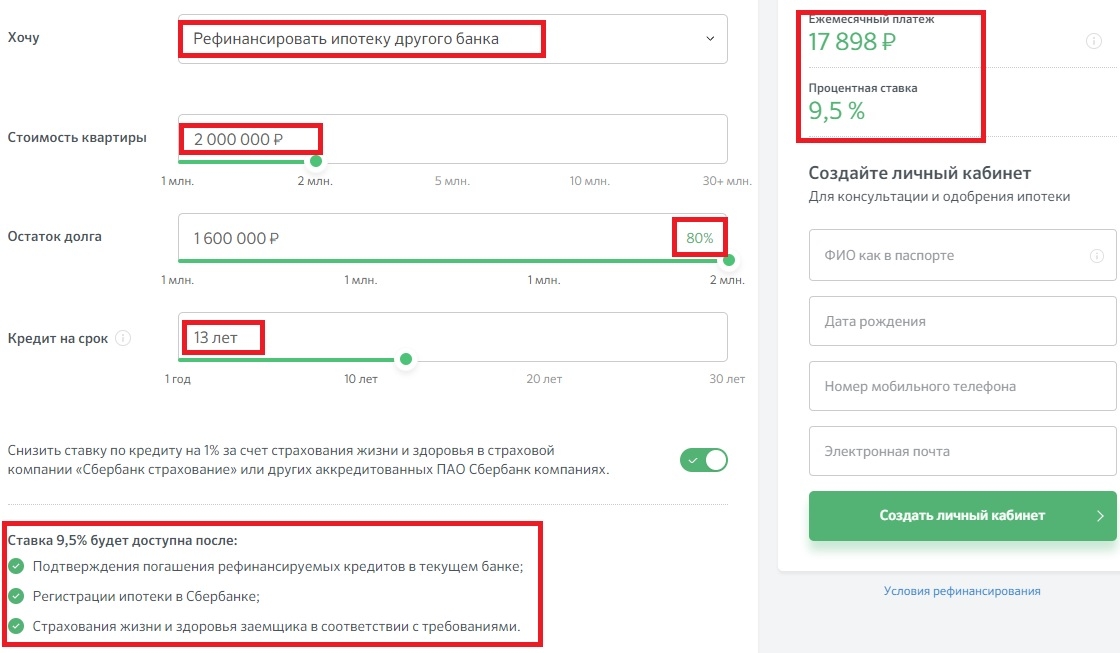

Сбербанк

Тинькофф

Банк Восточный

Хоум Кредит и др.

Это популярная схема, которая начала работать более 10 лет назад. И одобрят ли в дальнейшем кредит – 50/50.

И одобрят ли в дальнейшем кредит – 50/50.

Можно ли считать, что кредит точно дадут?

Нет, нет и еще раз нет. Во-первых, это ПРЕДВАРИТЕЛЬНОЕ одобрение. Оно значит лишь то, что вас допускают к следующей ступени проверки. А там уже может случиться всякое. Банк может не устроить что угодно.

Кстати, статья 821 ГК РФ гласит, что кредитная организация вправе отказать в кредите даже после подписания договора, если у нее появились подозрения в неплатежеспособности клиента.

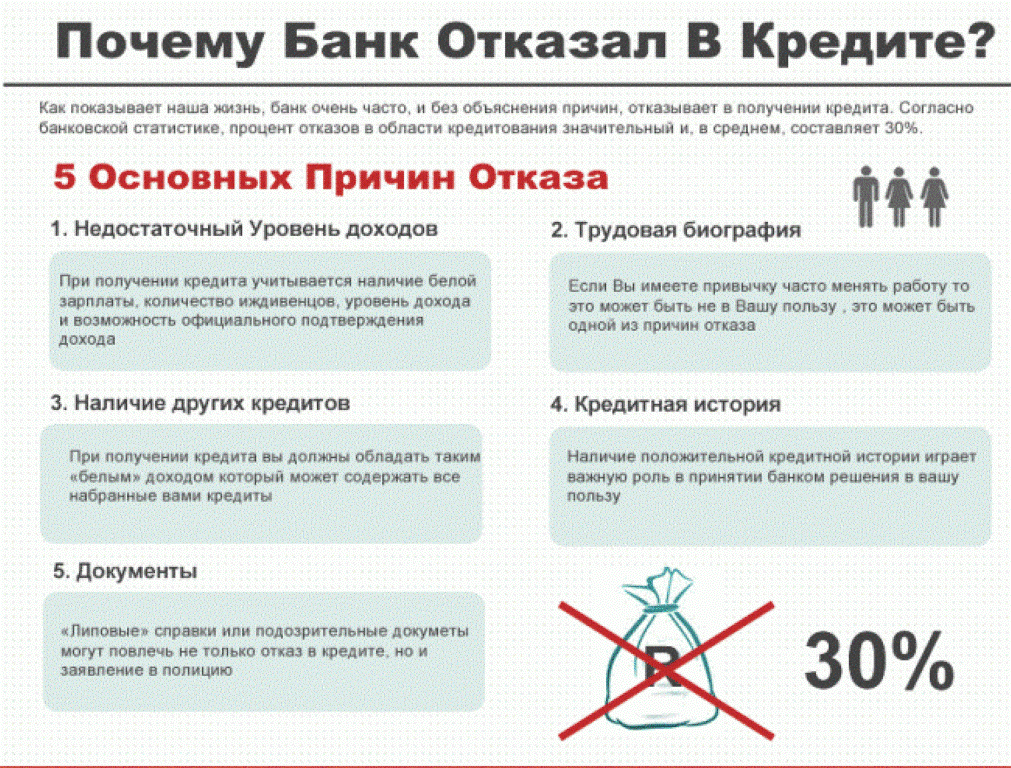

Почему сначала одобряют, а потом отказывают? Причины

Есть ряд объяснений тому, что сначала дали положительный ответ, а потом отказали. Так происходит во многом из-за того, что на первых этапах взаимодействия банки не тщательно проверяют информацию о клиенте.

Только потом специалист по оценке рисков и проверке клиентов глубоко изучает данные о каждом соискателе и решает, достоин ли он получить кредит.

Но роль играют и причины, которые возникли из-за изменений в доходе.

Упал уровень дохода

Если вас уволили с работы, сократили зарплату, перевели на работу на полставки и пр. , то велика вероятность того, что в кредите откажут. Банку нужно вернуть свои деньги без проблем, поэтому он и дает займы только потенциально платежеспособным людям.

, то велика вероятность того, что в кредите откажут. Банку нужно вернуть свои деньги без проблем, поэтому он и дает займы только потенциально платежеспособным людям.

Ухудшилась кредитная история

Кредитная история – это один из основных критериев. Если ее вообще нет, то клиенту будет тяжелее получить одобрение. А если она плохая (клиент нарушал соглашение, был злостным неплательщиком и пр.), то скорее всего денег не видать.

Брали кредитные каникулы

Это услуга, которую банки предоставляют не всем и не всегда. Клиент получает отсрочку платежа по кредитам на определенный срок. Мера крайняя, применяется, когда у плательщика случился форс-мажор и он просто не может платить кредит.

Сменили работу

Перемены в профессиональной деятельности плохо сказываются на должниках. Любая нестабильность – риск. Не зря плательщики кредитов боятся увольнения, как огня.

Появились проблемы с законом

Если у человека не погашена судимость по уголовному делу, то ему могут с легкостью отказать в кредите.

Документы недействительны

Если есть хоть какие-то неточности или ошибки в ваших данных, то автоматически такой документ недействителен. При проверке сведений специалисты не будут разбираться, намеренно вы ввели их в заблуждение или случайно. Вам просто откажут.

Это был маркетинговый ход

О чем мы и говорили почти всю статью. Заявку не подавали, а сообщение пришло. Если вы безработный, с долгами, кредитной историей и пр., то вам займ не дадут.

Как сделать так, чтобы сообщения от банка не приходили?

Если вы принципиально хотите пресечь попытки банков, то обратитесь именно туда. Позвоните в банк и попросите, чтобы вас убрали из рассылки. Но многие заморачиваться не станут – оставят без внимания. Сообщения приходят редко, поэтому не сильно докучают.

Что делать, если отказали?

Следите за оповещениями банка. Время от времени кредитные организации возвращаются к рассмотрению старых заявок.

Могут позвонить и вам.

Могут позвонить и вам.Улучшайте свою кредитную историю, убирая ошибки (об этом вы можете почитать в интернете).

Попробуйте взять кредит под залог недвижимости. Заявки на такие кредиты чаще одобряют.

Не принимайте всерьез сообщения банка об одобрении кредита, если заявку вы не подавали. Даже если вы ждали положительного ответа, то радоваться рано – после предварительного одобрения вас будут тщательно проверять. Чаще всего дают кредит под залог недвижимости, попробуйте этот вариант.

Что делать, если ваша заявка на ипотеку отклонена

Ваша заявка на ипотеку была отклонена. Эти слова звучат жестко, но они не всегда означают, что вы не можете получить ипотечный кредит.

Если ваш кредитор отклонит ваш запрос на получение кредита, не все еще может быть потеряно. Есть несколько шагов, которые вы должны предпринять после отказа в ипотеке, чтобы увидеть, как вы можете улучшить свои шансы и получить ипотеку при следующей заявке.

Распространенные причины отказа в выдаче ипотечного кредита

От проблем с кредитом до изменений в вашем финансовом положении существует множество причин, по которым вам было отказано в выдаче ипотечного кредита при закрытии сделки. Некоторые из наиболее распространенных причин отказа в ипотеке включают в себя:

- Проблемы с кредитом. Кредиторы используют ваш кредитный рейтинг, чтобы оценить, насколько ответственно вы относитесь к кредиту, и определить, насколько рискованным может быть предоставление вам кредита. Если у вас недостаточно высокий балл (как правило, 620 — это минимум для обычных кредитов) или у вас есть уничижительные оценки в вашем кредитном отчете, кредиторы могут отказать вам в ипотеке. Точно так же, если у вас не очень большая кредитная история, кредиторы могут решить, что им недостаточно известно о вашей способности управлять кредитом, и отклонить вашу заявку.

- Изменение статуса занятости. Кредиторы предпочитают, чтобы заемщики имели стабильную работу и доход, поэтому они могут расценить это как тревожный сигнал, если вы недавно получили новую работу или имели опыт смены работы в течение короткого периода времени.

- Высокое отношение долга к доходам. Отношение вашего долга к доходу (DTI) позволяет кредиторам узнать, сколько ежемесячного долга вы должны платить (включая расходы на аренду или ипотеку, студенческие ссуды, долги по кредитным картам и автокредиты) по сравнению с тем, сколько денег вы приносите. , Если у вас слишком большой долг, кредиторы могут беспокоиться о том, что вы не сможете выплатить ипотечный кредит, и отклонят вашу заявку.

- Крупные внезапные денежные вклады. Обычно наличие большого количества наличных является плюсом при оформлении ипотечного кредита, если только вы не получили деньги внезапно и не можете объяснить, откуда они у вас взялись. В этом случае кредиторы могут быть обеспокоены происхождением денег и не решаются одобрить вашу ипотеку.

Что делать, если ваша заявка на ипотеку отклонена

Неприятно узнать, что ваша заявка на ипотеку была отклонена, но есть шаги, которые вы можете предпринять, чтобы понять, почему это произошло, и как предотвратить повторение этого. Вот что делать, если кредитор отклонил вашу заявку на кредит.

Вот что делать, если кредитор отклонил вашу заявку на кредит.

Узнайте, почему вам было отказано

Когда ваша заявка на получение кредита будет отклонена, «это не должно быть сюрпризом», — говорит Брайан Косс, исполнительный вице-президент Mortgage Network, Inc. «Ваш кредитный специалист должен был дать вам хорошая оценка».

Процесс подачи заявки на ипотеку довольно строг, независимо от того, с кем вы подаете заявку. В какой-то момент процесса, если вы получили одно или несколько предупреждений против вас, кредитный инспектор должен указать вам, что вы не соответствуете требованиям.

«Предполагается, что кредитор предоставит вам причины, по которым вам было отказано, чтобы вы могли принять эту информацию близко к сердцу и использовать ее для определения способа решения проблем, чтобы вы могли улучшить свое финансовое положение и переквалифицироваться. позже», — говорит Брюс Макклари, старший вице-президент по коммуникациям некоммерческого Национального фонда кредитного консультирования.

Проверьте свой кредит

Ваш кредитный рейтинг играет большую роль в определении того, какие типы кредитов и ставки вы имеете право. Обязательно внимательно изучите свой кредитный отчет на наличие ошибок, которые могут снизить ваш рейтинг.

«Узнайте свой кредитный рейтинг и примите меры, чтобы обеспечить его высокий уровень», — говорит Дэйв Меле, президент Homes.com.

Если ваш кредитный рейтинг невелик, а кредитор говорит вам, что именно поэтому вам отказали, не думайте, что это конец пути для вас и кредита. Вы по-прежнему можете претендовать на кредит с другим кредитором. Например, кредиты, поддерживаемые государством, такие как Федеральное жилищное управление (FHA), VA или USDA, как правило, имеют более низкие кредитные лимиты, чем частные ипотечные кредиты.

Банки не всегда предлагают все виды кредитов, поэтому, если вам отказал тот же банк, в котором вы хранили наличные, во многих случаях это были не вы; это они.

«Ищите кого-нибудь, кто работает в недепозитном учреждении и работает с прямым ипотечным кредитором, а не с банком», — говорит Корви Урлинг, кредитный консультант LoanDepot. «Ипотечные кредиторы обычно имеют более крупный портфель и могут предложить доступ к различным программам, на которые вы можете претендовать».

«Ипотечные кредиторы обычно имеют более крупный портфель и могут предложить доступ к различным программам, на которые вы можете претендовать».

Вы также можете улучшить свой кредит. Лучший способ сделать это — убедиться, что вы оплачиваете свои счета вовремя, но это также хорошая идея — свести к минимуму количество кредитов, которые вы используете, сохраняя небольшой баланс на своих картах или вообще его не имея. Вы также можете воспользоваться программами повышения кредитоспособности.

Выплата долга

Даже при хорошем кредитном рейтинге кредиторы также смотрят, сколько денег вы должны за такие вещи, как счета по кредитной карте, оплата автомобиля и студенческие ссуды, и сравнивают это с тем, сколько денег вы зарабатываете. Как упоминалось выше, это известно как отношение вашего долга к доходу, или DTI, и оно может сыграть огромную роль в определении кредиторами того, имеете ли вы право на получение нового кредита.

Например, если ваша заработная плата уже в основном тратится на существующие высокие ежемесячные счета, кредиторы не будут уверены, что вы также сможете вносить ежемесячные платежи по ипотеке.

В большинстве случаев кредиторы хотят видеть DTI менее 43 процентов. Если вы не соответствуете этому профилю, есть способы преодолеть это число.

«Одна из важных вещей, которую вы можете сделать, — это погасить некоторые другие долги», — говорит Меле. «Кредитная карта — отличное место для начала».

Узнайте больше о кредитных картах с переводом баланса, которые помогут вам быстрее погасить долги.

Обратитесь за помощью с долгами за учебу

Сегодняшнее поколение покупателей жилья также гораздо чаще обременено долгами за свое образование, но это не значит, что они не могут купить дом.

Если ваш студенческий долг сдерживает вас, рассмотрите план погашения на основе дохода, который может уменьшить ваши обязательства по ежемесячным платежам. Некоторые кредиторы могут также иметь специальные ипотечные продукты только для врачей, у которых могут быть заоблачные студенческие ссуды, но, как правило, после работы они также имеют зарплату выше средней. И не забудьте подать заявку на участие в программе президента Байдена по списанию студенческих кредитов.

И не забудьте подать заявку на участие в программе президента Байдена по списанию студенческих кредитов.

Магазин вокруг

Вы не перестанете покупать одежду только потому, что первая вещь, которую вы примерили, не подошла, так что не совершайте эту ошибку с ипотекой.

«Есть много людей, которые не являются плохими заемщиками, но у них просто проблемы с кредитами», — говорит Рэймонд Эшагиан, президент GreenBox Loans.

Существуют ипотечные кредиты для самых разных категорий покупателей, и только потому, что стандартный 30-летний кредит может подойти паре с соседней улицы, это не значит, что он подходит вам.

«Нельзя держать все яйца в одной корзине. Было бы ужасно, если бы вы дошли до закрытия, а перед вами стоит грузовик, и теперь вы не можете переехать в этот дом», — говорит Урлинг, который рекомендует заполнить заявки как минимум у двух или трех кредиторов, чтобы помочь погасить вероятность полного отказа. «Потребитель не обязан брать кредит в любой момент».

Нет обязательного периода ожидания после того, как вам отказали, но поскольку заявка на ипотеку обычно включает проверку кредитоспособности, которая может снизить ваш балл, может быть хорошей идеей немного подождать, чтобы у нее было время сгладиться. .

Поручительство также может помочь вам пройти квалификацию. Например, если вы молодой покупатель с кредитом ниже номинала, но ваши родители имеют более высокий кредит и готовы подписать ваш кредит, вам может быть легче получить одобрение.

Имейте в виду, однако, что получение поручителя может немного усложнить вашу заявку, поскольку вам нужно будет включить больше подтверждающих документов.

Практический результат

Процесс выдачи ипотечного кредита часто сопряжен с множеством взлетов и падений, поэтому постарайтесь не слишком отчаиваться, если вам откажут в ипотечном кредите. Если это произойдет, найдите время, чтобы понять, почему ваша ипотека была отклонена, решить проблему и изучить другие варианты кредита.

Можно ли отказать в автокредите после одобрения? [И как этого избежать]

Распространяйте любовь

В редких случаях вы можете обнаружить, что ваш кредит на покупку нового автомобиля или рефинансирование автомобиля было отклонено после одобрения! В тупике, почему это произошло? Этот пост прояснит для вас ситуацию.

Получение одобрения на получение кредита на покупку автомобиля (нового или рефинансированного) кажется довольно рутинным делом: необходимо составить список кредиторов, проверить предложения, отправить основные данные для предварительного одобрения, выбрать один из них, а затем заполнить заявку, чтобы получить одобрение. Хотя некоторые кредиторы обычно отклоняют вашу заявку во время предварительное одобрение , они довольно редко отказывают в кредите после всего процесса одобрения !

Если вы обнаружите, что у вас нет кредитного финансирования после одобрения , это означает, что что-то пошло не так с вашим процессом подачи заявления. Вот разбивка того, почему это могло произойти.

Вот разбивка того, почему это могло произойти.

Содержание

Каков процесс одобрения автокредита?

Обычный процесс получения автокредита включает следующее:

- Список банков или дилерских центров , откуда вы можете получить кредит на покупку автомобиля

- Подать заявку на предварительное одобрение в несколько кредиторов/банков

- Сравните ставки и ежемесячные суммы для разных кредиторов

- Выберите одно предложение/кредитора , которое предлагает наибольшую выгоду для вашего бюджета

- Заполните заявку на автокредит , предоставив всю необходимую документацию

- Получить одобрение и подпишите кредитные документы для получения финансирования

Каким образом вам могут отказать в автокредите?

Существует три способа отказа в выдаче автокредита:

- Отказ на этапе предварительного одобрения (очень часто, если вы не соответствуете кредитным требованиям)

- Отказ на этапе подачи заявки (возможен, если у вас слишком большая задолженность, плохая кредитная история или неполная информация)

- Отказ в выдаче автокредита после утверждения (обычно из-за ошибок в договоре)

Предварительное одобрение и одобрение: в чем разница?

Предварительное одобрение — это предварительное предложение от кредитора, основанное на быстрой проверке вашей личной и финансовой информации.

- Получение предварительного одобрения не гарантирует, что вам позже одобрят кредит . Это только предварительный шаг, чтобы оценить вашу пригодность для кредита.

- Однако вы можете подать заявку на предварительное одобрение нескольким кредиторам , а затем сравнить предварительные ставки, суммы кредита и условия, чтобы решить, какой из них лучше всего подходит для вас.

- Поскольку большинство кредиторов не подтверждают ваш доход и не проверяют ваш кредитный профиль, это не повлияет на ваш кредитный рейтинг .

- Предварительное утверждение также является более быстрым процессом , занимающим всего несколько минут.

Одобрение автокредита означает, что кредитор проверил вашу кредитоспособность, подтвердил ваш доход и другую финансовую информацию и признал вас подходящим для кредита.

- Чтобы получить одобрение, вам необходимо предоставить информацию о кредите и другие документы для проверки .

- Сюда входит информация о сумме кредита , типе вашей занятости , номер социального страхования , годовой валовой доход , залогодержатель автомобиля, и остаток (для авто рефинансирования).

- Если все вышеперечисленные документы в порядке, кредит одобрен. Время утверждения может варьироваться от нескольких часов до нескольких дней в зависимости от кредитора.

- Вы получите кредит на свой банковский счет в течение 1-7 дней, в зависимости от кредитора.

Читайте также: Что лучше для автокредита: предварительная квалификация или предварительное одобрение?

Можно ли отказать в автокредите после одобрения?

Да, в очень редких случаях банк/кредитор может отказать в автокредите даже после окончательного одобрения и подписания документов.

Банки с меньшей вероятностью отзовут ваш кредит после одобрения если в составленном договоре нет серьезной ошибки. Тем не менее, дилерские центры с большей вероятностью отзовут одобренный кредит , если у них есть «точечная поставка» или «финансирование по методу yo-yo».

Причины отказа в выдаче автокредита после одобрения

Существуют две основные причины отказа в автокредите после одобрения: надзор со стороны группы обработки. Они могут одобрить вам кредит, несмотря на наличие явных проблем в вашей финансовой истории. В банках ошибки в составленном договоре также могут стать причиной отзыва кредита после одобрения.

Что делать, если вам отказали в автокредите после одобрения?

- Прочтите контракт , чтобы убедиться, что банк/дилерский центр имеет на это право.

- Сдайте автомобиль: Если вы уже приобрели автомобиль с доставкой на месте, дилер может преследовать вас, чтобы вы сдали его. Стоимость. Вы получите обратно свой первоначальный взнос и стоимость предмета обмена, но не другие дилерские сборы, связанные с покупкой.

- Преследовать кредитора за нарушение договора: Даже банки и автосалоны могут ошибаться при составлении договоров. Если они допустили такую ошибку и неправомерно отказали вам в кредите, вы можете подать на них в суд и, по крайней мере, возместить свои финансовые расходы.

- Принять новое предварительно одобренное предложение от другого кредитора: Предварительно одобренные предложения обычно действительны в течение 30–60 дней. Если вы ранее получили несколько предварительно одобренных предложений, вы всегда можете подать заявку на получение нового финансирования. Вы можете использовать финансовые платформы, такие как Way.com, чтобы получить несколько предложений за считанные минуты.

Чего не следует делать, если одобренный кредит на покупку автомобиля аннулирован

- Не принимайте свою ситуацию и ничего не предпринимайте. Игнорирование этого приведет только к тому, что ваш автомобиль будет конфискован, и вы также можете потерять все затраты на покупку, которые вам пришлось сделать.

- Не угрожайте торговцу и не применяйте насилие.

Это только усугубит ситуацию и вызовет судебный иск.

Это только усугубит ситуацию и вызовет судебный иск.

Как повысить шансы на одобрение автокредита

Чтобы процесс одобрения автокредита прошел гладко от начала до конца, следуйте этим рекомендациям:

- Прежде чем подавать заявку, подготовьте свой кредитный профиль до хорошего уровня. Убедитесь, что вы исправили все неточности.

- Иметь стабильную историю платежей как минимум за предыдущий год.

- Убедитесь, что у вас есть стабильный и надежный источник дохода.

- Не оформляйте новые кредитные карты и не совершайте с их помощью крупных покупок.

- Перед подписанием договора проверьте наличие «права продавца на отмену» и внимательно прочитайте его.

Часто задаваемые вопросы (FAQ)

Можно ли аннулировать автокредит?

Да, автокредит может быть аннулирован после одобрения в редких случаях, если есть неполная информация, ошибки в договоре или если вы выбрали доставку на месте от дилерского центра.

Отменит ли банк кредит после одобрения?

Хотя банки очень редко аннулируют кредит после одобрения, иногда это происходило из-за ошибок в договоре и неполной информации со стороны покупателя.

Могут позвонить и вам.

Могут позвонить и вам.