Хоум кредит перевод с карты на карту другого банка: Переводите деньги на карты других банков по номеру телефона

Содержание

Денежные переводы — Home Credit Bank

Главная Сервисы Денежные переводы

На территории Республики Казахстан и в любую точку мира.

бесплатно

открытие/закрытие счета

от 0 ₸

комиссия

оформление

в отделениях

ПЕРЕВОДЫ В ТЕНГЕ*

| Открытие/закрытие счета в любой валюте | Бесплатно |

| Внутри банка | мин. 0 ₸, макс. 1 000 ₸ |

| В другие банки | мин. 250 ₸, макс. 1 700 ₸ |

| — до 5 млн. ₸ (клиринг) | 0,25%, мин. 250 ₸, макс. 750 ₸ |

| — до 5 млн. ₸ (гросс) | 0,25%, мин. 450 ₸, макс. 1 500 ₸ 450 ₸, макс. 1 500 ₸ |

| — свыше 5 млн. ₸ (гросс) | мин. 450 ₸, макс. 1 500 ₸ |

| В другие банки после 13:00 | 0,25%, мин. 450 ₸, макс. 1 700 ₸ |

ПЕРЕВОДЫ В ДОЛЛАРАХ США*

| Внутри банка | Бесплатно |

| В другие банки | до 17:00 с датой валютирования день в день |

| за счет отправителя (OUR-перевод поступает в банк-бенефициара в полном объеме): | |

| — в USD | 0,35% от суммы перевода, мин. 70 USD/макс. 350 USD |

| — в EUR | 0,35% от суммы перевода, мин. 60 EUR/макс. 300 EUR 60 EUR/макс. 300 EUR |

| — в RUB | 0,35% от суммы перевода, мин. 1500 RUB/макс. 15 000 RUB |

| с частичной оплатой бенефициаром (SHA-перевод поступает в банк-бенефициара за минусом комиссий банков-посредников): | |

| — в USD | 0,3% от суммы перевода, мин. 20 USD/макс. 300 USD |

| — в EUR | 0,3% от суммы перевода, мин. 20 EUR/макс. 250 EUR |

| В другие банки * | после 17:00 с датой валютирования следующего дня |

| за счет отправителя (OUR-перевод поступает в банк-бенефициара в полном объеме): | |

| — в USD | 0,3% от суммы перевода, мин. 60 USD/макс. 300 USD 300 USD |

| — в EUR | 0,3% от суммы перевода, мин. 50 EUR/макс. 250 EUR |

| — в RUB | 0,3% от суммы перевода, мин. 1000 RUB/макс. 12 000 RUB |

| с частичной оплатой бенефициаром (SHA-перевод поступает в банк-бенефициара за минусом комиссий банков-посредников): | |

| — в USD | 0,25% от суммы перевода, мин. 15 USD/макс. 250 USD |

| — в EUR | 0,25% от суммы перевода, мин. 15 EUR/макс. 200 EUR |

*Комиссии за перевод взимаются отдельно от суммы перевода, если иное не предусмотрено договором.

Полезно знать

Ответы на частые вопросы и важные документы

Вопросы

Документы

Какие ограничения действуют на переводы между своими счетами?

Какой лимит на перевод с текущего счета на текущий счет другого Банка?

Какой лимит на переводы между клиентами банка?

Какой лимит на исходящие переводы на карту другого банка?

Какой лимит на входящие переводы с карты другого банка?

Переводы

Отправляйте деньги близким теперь и на карты UnionPay в Китай

Быстрые переводы на карты UnionPay

по Казахстану и за рубеж

отправляйте деньги на карту получателя другого банка по номеру телефона с Visa Alias

Денежные переводы в любую точку мира

отправляйте до 4 000 000 тг без комиссии и получайте кешбэк!

Быстро

Ваш перевод будет доставлен за считанные минуты

Просто

Для отправки перевода достаточно ФИО получателя

Надежно

Каждый перевод защищен надежной системой безопасности.

Выгодно

Минимальные комиссии на денежные переводы

Отправляйте и получайте деньги с Forte:

- В ForteBank вы всегда можете отправить деньги в любую точку мира быстро и просто

- Наши сотрудники подберут для Вас самый выгодный и удобный вариант перевода денежных средств

Впервые в Казахстане — запускаем быстрые переводы на карты UnionPay

Впервые в Казахстане — запускаем быстрые переводы на карты UnionPay.

Отправляйте деньги близким на карты UnionPay по Казахстану и за рубеж. Вы можете отправить перевод как на карты казахстанских банков, так и на карты зарубежных банков, кроме Китая, туда переводы появятся позже.

Переводы могут быть в USD и KZT, но по Казахстану отправка работает только в тенге. Деньги зачисляются на карту UnionPay моментально.

Как перевести деньги на карту UnionPay в приложении Forte:

• Выберите раздел «Перевести» на главном экране;

• В разделе «Переводы» выберите вид перевода «На карту»;

• Введите номер карты UnionPay получателя, либо сосканируйте номер с карты получателя;

• Укажите имя и фамилию получателя карты на латинице, как на карте;

• Введите сумму перевода и нажмите «Продолжить», далее «Подтвердить».

Максимальные суммы по переводам на карты UnionPay

| Ограничения | по Казахстану | в другие страны |

|---|---|---|

| В рамках одного перевода | $ 2 500 | $ 3 000 |

| Суммарно в сутки/месяц | $ 20 000 | $ 10 000 |

Тарифы смотрите здесь

Впервые в Казахстане — запускаем быстрые переводы на карты UnionPay

Впервые в Казахстане — запускаем быстрые переводы на карты UnionPay.

Отправляйте деньги близким на карты UnionPay по Казахстану и за рубеж. Вы можете отправить перевод как на карты казахстанских банков, так и на карты зарубежных банков, кроме Китая, туда переводы появятся позже.

Переводы могут быть в USD и KZT, но по Казахстану отправка работает только в тенге. Деньги зачисляются на карту UnionPay моментально.

Как перевести деньги на карту UnionPay в приложении Forte:

• Выберите раздел «Перевести» на главном экране;

• В разделе «Переводы» выберите вид перевода «На карту»;

• Введите номер карты UnionPay получателя, либо сосканируйте номер с карты получателя;

• Укажите имя и фамилию получателя карты на латинице, как на карте;

• Введите сумму перевода и нажмите «Продолжить», далее «Подтвердить».

Максимальные суммы по переводам на карты UnionPay

| Ограничения | по Казахстану | в другие страны |

|---|---|---|

| В рамках одного перевода | $ 2 500 | $ 3 000 |

| Суммарно в сутки/месяц | $ 20 000 | $ 10 000 |

Тарифы смотрите здесь

Частным лицам

Бизнес клиентам

КредитыКартыДепозитыПереводыМобильное приложениеТарифыApple PaySamsung Pay

ИнформацияРуководствоОтчётностьДокументыБанк на картеВакансии

Дополнительно

PremierInvestors RelationsРеализация имуществаПортал оценки

Пресс-центр

НовостиОбъявления[email protected]

Все права защищены © forte 2023

Кредиты

Карты

Депозиты

Переводы

Мобильное приложение

Тарифы

Apple Pay

Samsung Pay

Информация

Руководство

Отчётность

Документы

Банк на карте

Вакансии

Premier

Investors Relations

Реализация имущества

Портал оценки

Новости

Объявления

press@forte. bank

bank

Частным лицам

Бизнес клиентам

Все права защищены © forte 2023

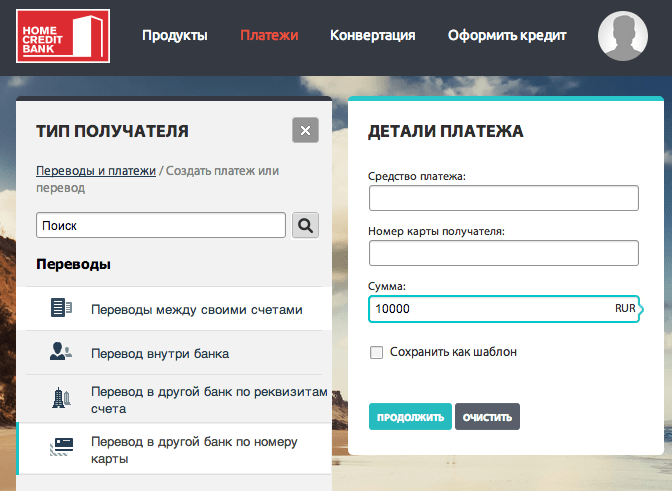

Платежи и переводы | Цифровой банкинг

Перемещайте деньги туда, где они вам нужны, быстро и безопасно

Переводы

Перемещайте деньги между своими счетами

Перемещайте деньги между своими счетами с мобильного телефона, планшета или компьютера.

- Перевод денег с одного счета First Citizens на другой или на счет в другом банкеD

- Платите по кредитной карте или кредиту First Citizens

- Отправляйте деньги напрямую другим клиентам First Citizens

Платежи

Оплачивайте счета или оплачивайте кредиты и кредитные карты на ваших условиях

Планируйте платежи по всем вашим счетам, включая кредиты и кредитные карты First Citizens.

- Используйте Bill Pay для планирования платежей любому предприятию или лицу по вашему выбору, настройки напоминаний о счетах и просмотра истории платежей

- Совершайте разовые или регулярные платежи по кредиту или кредитной карте First Citizens

Отправляйте деньги с помощью Zelle®

Быстрый, безопасный и простой способ отправки денег

Отправляйте и получайте деньги с помощью Zelle® между друзьями, семьей и людьми, которым вы доверяете, независимо от того, где они осуществляют банковские операции в США . D

D

- Все, что вам нужно, это номер мобильного телефона ваших получателей

- Получатели получают платежи непосредственно на свой банковский счет — обычно в течение нескольких минут

- Вы даже можете запланировать будущие и регулярные платежи

Вы можете переводить с любого из ваших чековых, сберегательных, фондовых счетов или счетов денежного рынка.

Вы можете переводить деньги между своими текущими счетами First Citizens, сберегательными счетами или счетами денежного рынка, включая счета в других финансовых учреждениях.

Вы также можете перевести другому клиенту банка First Citizens, используя нашу функцию Pay Bank Client или нашу функцию перевода другому клиенту.

Да. Вы можете совершать исходящие и входящие переводы в Digital Banking. Чтобы сделать внешний перевод в другое финансовое учреждение, вам необходимо добавить информацию о внешней учетной записи и подтвердить учетную запись, прежде чем она появится в вашем списке учетных записей.

Да. First Citizens предлагает платежную систему Bill Pay, которая является безопасной, удобной и бесплатной. С помощью Bill Pay вы можете платить любому человеку в США с любого устройства на одной странице. Вы также можете:

- Оплатить один счет или несколько счетов одновременно за секунды

- Настройка регулярных платежей и напоминаний

- Получайте счета в электронном виде с помощью eBills

- Получите защиту в случае несанкционированных транзакций или задержек обработки

Для оплаты счетов требуется расчетный счет. Если это совместный расчетный счет, каждый владелец счета может использовать один и тот же счет для оплаты счетов. Однако каждый владелец счета должен зарегистрироваться в Digital Banking и Bill Pay независимо — это означает, что оба владельца счета могут использовать один и тот же текущий счет для оплаты своих счетов, но будут видеть только ожидающие платежи, которые планируют индивидуально. После публикации платежей оба клиента увидят их в списке опубликованных транзакций в своей учетной записи.

Пожалуйста, ознакомьтесь с нашей таблицей комиссий за цифровое банковское обслуживание и соглашением о цифровом банковском обслуживании.

First Citizens не взимает комиссию за загрузку или доступ к цифровому банкингу First Citizens, включая приложение мобильного банкинга First Citizens или текстовый банкинг First Citizens. За использование данных и текстовых сообщений может взиматься плата оператора мобильной связи. Обратитесь к своему оператору связи для получения дополнительной информации. За использование определенных услуг в цифровом банкинге First Citizens может взиматься плата.

Zelle® и связанные с Zelle® товарные знаки полностью принадлежат Early Warning Services, LLC , и используются здесь по лицензии.

Чтобы отправлять платежные запросы или раздельные платежные запросы на номер мобильного телефона US , номер мобильного телефона должен быть уже зарегистрирован в Zelle®.

При переводе средств с вашего счета First Citizens на счет в другом финансовом учреждении взимается комиссия за транзакцию в размере 2,99 доллара США.

Для использования Zelle® требуется текущий или сберегательный счет US . Транзакции между зарегистрированными потребителями обычно происходят в течение нескольких минут и, как правило, не требуют комиссий за транзакцию.

Ссылки на сторонние веб-сайты могут иметь политику конфиденциальности, отличную от политики First Citizens Bank, и могут обеспечивать меньшую безопасность, чем этот веб-сайт. First Citizens Bank и его филиалы не несут ответственности за продукты, услуги и контент на сторонних веб-сайтах.

Банковские депозитные продукты предлагает First Citizens Bank. Член FDIC и кредитор с равными правами на жилье. значок: sys-ehl.

Когда вы должны сделать перевод баланса, чтобы сэкономить на процентах?

Getty Images/MirageC

Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Некоторые ссылки на этой странице — четко обозначенные — могут привести вас на партнерский веб-сайт и могут привести к тому, что мы получим реферальную комиссию. Для получения дополнительной информации см. Как мы зарабатываем деньги.

Если у вас есть задолженность по кредитной карте, вы не одиноки.

По данным кредитного бюро Experian, средний баланс кредитной карты для потребителей в 2021 году составлял 5525 долларов. А при средней годовой процентной ставке (годовых) в 17,13% по счетам с начисленными процентами в 2021 году, согласно данным Федеральной резервной системы, вам может быть трудно добиться быстрого прогресса в выплате вашего баланса.

Карты перевода баланса обещают способ быстрее погасить долг и одновременно сэкономить деньги, что делает их такими привлекательными для людей с задолженностью по кредитной карте. Если вы имеете право на получение карты с вводным предложением 0% годовых, у вас могут быть месяцы, чтобы погасить остаток без уплаты процентов, что сэкономит ваши деньги в долгосрочной перспективе.

Но переводы баланса могут быть обоюдоострым мечом: без плана своевременной выплаты долга вы можете в конечном итоге накопить баланс на новой карте и вернуться к тому, с чего начали — или хуже, чем раньше.

Если вы пытаетесь понять, имеет ли смысл для вас перевод остатка и сколько он может сэкономить вам на процентах, вот что вам следует знать.

Что такое перевод баланса?

Перевод остатка — это процесс, при котором вы перемещаете непогашенный остаток с одной кредитной карты на другую. Обычно переводы баланса осуществляются для консолидации долга на один счет и получения более низкой годовой процентной ставки.

«В некоторых случаях вы можете получить лучшую процентную ставку при переводе остатка», — говорит Тодд Кристенсен, менеджер по образованию в Службе сокращения долга, некоммерческом агентстве кредитного консультирования, которое обслуживает потребителей по всей стране. «Может быть рекламная ставка, может быть, 0% на шесть месяцев, девять месяцев или 12 месяцев, с идеей, что вы собираетесь погасить этот долг быстрее с меньшими процентами», — объясняет он.

В течение рекламного периода карта будет иметь 0% годовых. По окончании рекламного периода будет применяться обычная годовая процентная ставка, и будут начисляться проценты.

Хотя перевод баланса может помочь вам сэкономить деньги при погашении долга, поскольку ваши ежемесячные платежи будут полностью поступать на ваш основной баланс, а не на проценты, он не решит вашу проблему с долгами. Перевод баланса вашей кредитной карты на новую карту не решает основную проблему, из-за которой вы влезли в долги; это просто смещает баланс. Без плана погашения долга вы рискуете накопить остаток на новой карте и увеличить свой общий долг.

Pro Tip

Независимо от того, используете ли вы перевод баланса или предпочитаете совершать платежи по своим текущим картам, стремитесь заплатить больше минимально необходимого платежа. В противном случае на то, чтобы расплатиться с долгами, могут уйти годы, а то и десятилетия.

«Что [люди] делают, так это лечат симптом, а не причину своего долга», — говорит Кристенсен. «Перевод баланса — это просто перетасовка долга, а не план ликвидации долга».

«Перевод баланса — это просто перетасовка долга, а не план ликвидации долга».

Должен ли я сделать перевод баланса?

Стоимость перевода остатка зависит от предложения карты, вашего кредита, вашего существующего долга и вашего обязательства своевременно погасить свой долг — в идеале до окончания вводного периода.

«Если это кто-то с высоким кредитным рейтингом с комиссией за перевод баланса в размере 0 долларов США и 0% годовых в течение приличного периода времени, [перевод баланса] — это неплохо!» — говорит Ким Коул, менеджер по взаимодействию с общественностью национального некоммерческого кредитного консалтингового агентства Navicore Solutions. «Это не то, что вы хотите делать часто, — добавляет она, — но вы можете использовать это, чтобы погасить свой долг и сэкономить немного денег».

Помимо подсчета цифр, чтобы понять, сколько вы можете сэкономить на процентах, вы также должны учитывать следующие факторы при принятии решения о том, является ли перенос остатка правильным решением в вашей ситуации:

Получение одобрения на получение карты с нулевой или низкой годовой процентной ставкой

Чтобы претендовать на получение кредитной карты с переводом остатка с предложением по нулевой процентной ставке, вам обычно требуется кредит от хорошего до отличного. В общем, это означает, что вам нужен кредитный рейтинг 670 или выше. Если ваш кредитный рейтинг находится в диапазоне от плохого до удовлетворительного, вы вряд ли сможете претендовать на перевод остатка с рекламной годовой процентной ставкой. По словам Коула, вы не всегда узнаете, имеете ли вы право на предложение 0% годовых, не пройдя полный кредитный запрос.

В общем, это означает, что вам нужен кредитный рейтинг 670 или выше. Если ваш кредитный рейтинг находится в диапазоне от плохого до удовлетворительного, вы вряд ли сможете претендовать на перевод остатка с рекламной годовой процентной ставкой. По словам Коула, вы не всегда узнаете, имеете ли вы право на предложение 0% годовых, не пройдя полный кредитный запрос.

«Страшно то, что вы не знаете, имеете ли вы право на 0%, пока не подадите заявку», — говорит она. «Таким образом, даже если вы получили предложения по почте или предложения по электронной почте, это не означает, что вам предложат 0%. Итак, что произойдет, если вы подадите заявку, и они вернутся с высокой процентной ставкой. Теперь вы находитесь в плохом положении, потому что теперь вы добавили кредитный запрос в свой кредитный отчет», — объясняет она.

Комиссия за перевод остатка

Перед переводом остатка проверьте условия карты и комиссии. Как правило, за перевод баланса на карту взимается комиссия.

«Одна из вещей, на которую люди должны обратить внимание, — это комиссия за перевод баланса», — сказал Коул. «Они могут быть неочевидными и будут как бы скрыты мелким шрифтом».

Комиссия обычно взимается в виде процента от остатка перевода, обычно в диапазоне от 3% до 5% от остатка. Если у вас есть баланс в размере 5000 долларов США, который вы собираетесь перевести, комиссия за перевод остатка в размере 5% будет стоить вам 250 долларов США.

Продолжительность рекламной годовой процентной ставки

Вводная годовая процентная ставка по картам перевода баланса должна оставаться в силе в течение как минимум шести месяцев, если вы не задерживаете платеж более чем на 60 дней, согласно Бюро защиты потребителей (CFPB). Однако есть некоторые карты, которые предлагают более длительные условия 0% годовых, обычно от 18 до 21 месяца. Платиновая карта U.S. Bank Visa® Platinum, лучший выбор NextAdvisor для карт с переводом баланса, предлагает клиентам 0 % начальных годовых на переводы баланса и новые покупки в течение 18 платежных циклов, а затем 18,74–28,74 % с переменной годовой процентной ставкой.

Имейте в виду, что вы потеряете 0% годовых, если задержите платеж более чем на 60 дней. Если это произойдет, эмитент может повысить вашу ставку, и новая годовая процентная ставка будет применяться к общему балансу на карте.

Другие варианты консолидации задолженности по кредитной карте

Хотя перевод остатка может быть эффективным способом управления вашим долгом, это не единственный вариант. Рассмотрите следующие варианты, прежде чем принимать решение:

- Ссуда на консолидацию долга: Ссуда на консолидацию задолженности — это персональный кредит с фиксированной процентной ставкой и сроком погашения. Вы используете кредит, чтобы погасить свой существующий долг, включая остатки на кредитной карте, и погашать кредит ежемесячными платежами. В зависимости от кредитора с вас может взиматься комиссия за создание, которая будет вычтена из ваших кредитных средств.

- Ссуда или кредитная линия под залог недвижимости: С помощью ссуды под залог дома или кредитной линии под залог дома (HELOC) домовладельцы могут использовать собственный капитал для заимствования денег и погашения кредитных карт.

Поскольку эти кредиты и кредитные линии обеспечены вашим домом, вы можете занять больше денег и получить более низкую ставку, чем при других формах кредита. Тем не менее, вы рискуете потерять права выкупа, если вы просрочили платежи.

Поскольку эти кредиты и кредитные линии обеспечены вашим домом, вы можете занять больше денег и получить более низкую ставку, чем при других формах кредита. Тем не менее, вы рискуете потерять права выкупа, если вы просрочили платежи. - План управления долгом: Если вы перегружены своим долгом, вы можете обратиться в некоммерческое консультационное агентство по кредитам для разработки плана управления долгом (DMP). Через DMP вы работаете с консультантом, чтобы заключить соглашение с вашими кредиторами. Вы делаете единовременный платеж агентству, и агентство распределяет средства между кредиторами по договоренности. Большинство людей расплачиваются с долгами с помощью DMP через три-пять лет.

Расчет наименее дорогого варианта

Какой вариант управления вашим долгом является наименее дорогим, зависит от суммы вашего долга, а также от вашего кредитного рейтинга и кредитной истории (от которых зависит, на какой тип APR вы имеете право) .

В целом, перевод остатка может быть более рентабельной стратегией, чем личный кредит, особенно если вы намерены быстро погасить остаток. Если вы сможете погасить свой долг до окончания периода 0% годовых, вы, по сути, получите кредит с нулевой процентной ставкой.

Если вы не можете погасить весь остаток в течение вводного периода, вам нужно будет более тщательно подсчитать цифры с помощью кредитного калькулятора. Какой вариант является самым дешевым в долгосрочной перспективе, будет зависеть от вашего точного баланса, годовой процентной ставки, которую вы получаете, и любых комиссий, которые может взимать кредитная карта или кредитная компания.

Чтобы продемонстрировать, сколько вы можете сэкономить с переводом остатка, рассмотрите следующий пример:

У вас есть кредитная карта с текущим балансом 5000 долларов США и текущей годовой процентной ставкой 17,13%. Ваш бюджет позволяет ежемесячно платить 163 доллара США.

Вы имеете право на получение карты перевода баланса с годовой процентной ставкой 0% в течение 18 месяцев и 17,13% после этого, а также комиссией за перевод баланса в размере 3% от баланса. Если вы переведете свой баланс на новую карту и сохраните текущий ежемесячный платеж в размере 163 долларов США, вы сможете погасить остаток на пять месяцев раньше и сэкономить 1210 долларов США на общих процентных платежах по сравнению с сохранением баланса на вашей текущей карте.

Если вы переведете свой баланс на новую карту и сохраните текущий ежемесячный платеж в размере 163 долларов США, вы сможете погасить остаток на пять месяцев раньше и сэкономить 1210 долларов США на общих процентных платежах по сравнению с сохранением баланса на вашей текущей карте.

| Существующая карта | Перевод баланса | Debt Consolidation Loan | |

|---|---|---|---|

| Original Balance | $5,000 | $5,000 | $5,000 |

| APR | 17.13% | 0% for 18 months, 17.13% thereafter | 10,46% |

| Ежемесячный платеж | 163 долл. США | 163 долл. США | 163 долл. США |

| 90 Перевод баланса0208 – | $150 (3% of balance) | – | |

| Time to Repay in Full | 41 months | 34 months | 36 months |

| Total Paid | $6,625 | $5,415 | $5,847 |

Предположим, вы решили вместо этого использовать ссуду консолидации долга, и вы имеете право на 36-месячный кредит под 10,46% годовых, текущая средняя процентная ставка по личным кредитам в соответствии с Bankrate. Вы будете платить те же 163 доллара в месяц, что в сумме составит 5 847 долларов в течение трех лет, поэтому ссуда на консолидацию долга будет дороже, чем использование балансового перевода.

Вы будете платить те же 163 доллара в месяц, что в сумме составит 5 847 долларов в течение трех лет, поэтому ссуда на консолидацию долга будет дороже, чем использование балансового перевода.

Выбор лучшей карты перевода баланса

Перевод баланса может быть полезен для людей, которые стремятся своевременно погашать свой долг и придерживаются дисциплины, чтобы ограничить будущие покупки. Если вы считаете, что можете достичь этого, и рассматриваете варианты, учитывайте следующие факторы при оценке потенциальных кредитных карт:

- Рекламный годовых: Если у вас хороший или отличный кредит, вы, вероятно, можете претендовать на карту 0% годовых. . Тем не менее, заявители с менее чем звездной кредитной историей вряд ли смогут претендовать на получение карт с начальной ставкой 0%.

- Продолжительность рекламного периода: Продолжительность вводного предложения зависит от карты. В зависимости от вашего кредита и эмитента карты, рекламные годовые могут длиться от шести до 21 месяца.

Ищите карту с рекламным периодом 18 месяцев или дольше, чтобы получить наилучшее соотношение цены и качества.

Ищите карту с рекламным периодом 18 месяцев или дольше, чтобы получить наилучшее соотношение цены и качества. - Комиссия за перевод баланса: Большинство эмитентов карт взимают комиссию за перевод баланса. Комиссия обычно составляет от 3% до 5% от суммы перевода остатка.

- Обычный год: : По окончании рекламного периода обычная годовая процентная ставка будет применяться к вашему балансу и всем новым транзакциям. Если у вас есть баланс, высокий APR может привести к увеличению процентов.

- Годовые сборы: Некоторые кредитные карты взимают ежегодные сборы, поэтому вам, возможно, придется платить деньги, чтобы сохранить счет открытым.

- Вознаграждения: Для некоторых карт перевода баланса основной привлекательностью является 0% годовых на начальный срок. Но некоторые из них предлагают постоянные вознаграждения, такие как возврат денег или баллы за определенные покупки.

Если вы ищете новую карту для перевода баланса, у вас есть три надежных варианта:

- Citi Simplicity: Карта Citi Simplicity® дает вам 21 месяц на 0% в начале годовых.

После этого применяется переменная годовая ставка от 18,24% до 28,99%. Он имеет начальную комиссию за перевод баланса в размере 3% от каждого перевода (минимум 5 долларов США), в зависимости от того, что больше для переводов баланса, совершенных в течение 4 месяцев после открытия счета. Там нет пени за просрочку платежа или штрафа APR.

После этого применяется переменная годовая ставка от 18,24% до 28,99%. Он имеет начальную комиссию за перевод баланса в размере 3% от каждого перевода (минимум 5 долларов США), в зависимости от того, что больше для переводов баланса, совершенных в течение 4 месяцев после открытия счета. Там нет пени за просрочку платежа или штрафа APR. - Золотая карта HSBC Mastercard: С кредитной картой HSBC Gold Mastercard® вы получите 0% годовых в течение 18 месяцев. По истечении срока действия начального предложения будет применяться переменная годовая ставка от 13,99% до 23,99%. Существует комиссия за перевод баланса в размере 10 долларов США или 4%, в зависимости от того, что больше, и переводы баланса должны быть отправлены в течение 60 дней с момента открытия счета. Карта включает в себя такие преимущества, как покрытие аренды автомобиля, страхование от несчастных случаев во время путешествия и скидки на услуги консьержа Mastercard в аэропорту.

- U.S.

Bank Visa Platinum: Если вы совершите перевод баланса с помощью U.S. Bank Visa® Platinum Card, вы получите 0% начального годового дохода в течение 18 циклов выставления счетов. После этого будет применяться переменная годовая ставка от 18,24% до 28,24%. Ежегодная плата не взимается, и карта включает в себя такие преимущества, как защита мобильного телефона и бесплатный доступ к кредитному рейтингу.

Bank Visa Platinum: Если вы совершите перевод баланса с помощью U.S. Bank Visa® Platinum Card, вы получите 0% начального годового дохода в течение 18 циклов выставления счетов. После этого будет применяться переменная годовая ставка от 18,24% до 28,24%. Ежегодная плата не взимается, и карта включает в себя такие преимущества, как защита мобильного телефона и бесплатный доступ к кредитному рейтингу.

Чтобы узнать больше, ознакомьтесь с нашими подборками лучших карт для перевода баланса в 2021 году.

18,24% – 28,99% (переменная)

670-850 (от хорошего до отличного)

наши партнеры

безопасный сайт

- ВНЕШНЕЕ СТРОКОСТЬ СТРОКА БАЛЕНИЯ:

0% Вводной апрель APR по переводам баланса за первые 18 месяцев после открытия счета

- Годовой плата:

$ 00005

- 9 9009 Регулятор APR:

999%

- 449999999999999999 гг.

Поскольку эти кредиты и кредитные линии обеспечены вашим домом, вы можете занять больше денег и получить более низкую ставку, чем при других формах кредита. Тем не менее, вы рискуете потерять права выкупа, если вы просрочили платежи.

Поскольку эти кредиты и кредитные линии обеспечены вашим домом, вы можете занять больше денег и получить более низкую ставку, чем при других формах кредита. Тем не менее, вы рискуете потерять права выкупа, если вы просрочили платежи. Ищите карту с рекламным периодом 18 месяцев или дольше, чтобы получить наилучшее соотношение цены и качества.

Ищите карту с рекламным периодом 18 месяцев или дольше, чтобы получить наилучшее соотношение цены и качества. После этого применяется переменная годовая ставка от 18,24% до 28,99%. Он имеет начальную комиссию за перевод баланса в размере 3% от каждого перевода (минимум 5 долларов США), в зависимости от того, что больше для переводов баланса, совершенных в течение 4 месяцев после открытия счета. Там нет пени за просрочку платежа или штрафа APR.

После этого применяется переменная годовая ставка от 18,24% до 28,99%. Он имеет начальную комиссию за перевод баланса в размере 3% от каждого перевода (минимум 5 долларов США), в зависимости от того, что больше для переводов баланса, совершенных в течение 4 месяцев после открытия счета. Там нет пени за просрочку платежа или штрафа APR. Bank Visa Platinum: Если вы совершите перевод баланса с помощью U.S. Bank Visa® Platinum Card, вы получите 0% начального годового дохода в течение 18 циклов выставления счетов. После этого будет применяться переменная годовая ставка от 18,24% до 28,24%. Ежегодная плата не взимается, и карта включает в себя такие преимущества, как защита мобильного телефона и бесплатный доступ к кредитному рейтингу.

Bank Visa Platinum: Если вы совершите перевод баланса с помощью U.S. Bank Visa® Platinum Card, вы получите 0% начального годового дохода в течение 18 циклов выставления счетов. После этого будет применяться переменная годовая ставка от 18,24% до 28,24%. Ежегодная плата не взимается, и карта включает в себя такие преимущества, как защита мобильного телефона и бесплатный доступ к кредитному рейтингу.