Ипотечные кредиты процентные ставки: Самая выгодная ипотека — ставки банков 2022, где лучше взять ипотеку под низкий процент

Фиксированная ставка на весь срок | до12 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. на последнем месте | Подробнее | ||

Самое время для важного шага | до15 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | Подробнее | ||

Скидка 0,1% при электронной регистрации сделки | до12 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 4 мес. на последнем месте | Подробнее | ||

Льготная ипотека для сотрудников IT-компаний | до18 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 4 мес. | Подробнее | ||

Покупка жилья на льготных условиях | до18 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | Подробнее | ||

Покупка жилья всего по двум документам | до60 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | Подробнее | ||

Доступна для семей с одним ребенком | до12 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 6 мес. на последнем месте | Подробнее | ||

Низкая ставка и разные форматы жилья | до30 млн ₽ | от 15%от 150 000 ₽ | Выдача на счет Стаж работы от 3 мес. | Подробнее | ||

Нужен только паспорт | до15 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 3 мес. на последнем месте | Подробнее | ||

Максимально доступные условия кредитования | до12 млн ₽ | от 15%от 150 000 ₽ | Есть возможность использовать материнский капитал Выдача на счет Стаж работы от 6 мес. на последнем месте | Подробнее | ||

Европейские банки предлагают отрицательные ставки по ипотеке

Неизвестно, сколько их, но они точно существуют в Дании и Бельгии. Речь идет о людях, которые купили в кредит дом и которым теперь банк платит за выданные деньги. Отрицательные процентные ставки для частных заемщиков — еще несколько лет назад такое невозможно было даже представить, а сегодня это реальность. Но не стоит слишком за них радоваться — возможно, новый кризис уже на пороге.

Но не стоит слишком за них радоваться — возможно, новый кризис уже на пороге.

Россиянам, жалующимся на высокие ставки ипотечных кредитов, остается только позавидовать европейцам, некоторым из которых банки доплачивают «в благодарность» за взятый кредит. Первым банком, который перешел к отрицательным ставкам по кредитам, стал Nordea Bank. Дело было в Дании еще в начале прошлого года. С тех пор как минимум еще два банка в Бельгии — BNP Paribas и ING — приплачивали своим клиентам. Об этом, в частности, не так давно сообщало издание Het Neuwsblad. В банках, о которых шла речь, утверждали, что отрицательные ставки касались только «ограниченного числа контрактов».

Указанные ситуации возникают по кредитам с плавающей процентной ставкой (это в основном ипотечные кредиты), зависящей от ключевых и межбанковских ставок, поясняет Наталья Павлунина, начальник управления розничных продуктов департамента розничного бизнеса Локо-банка.

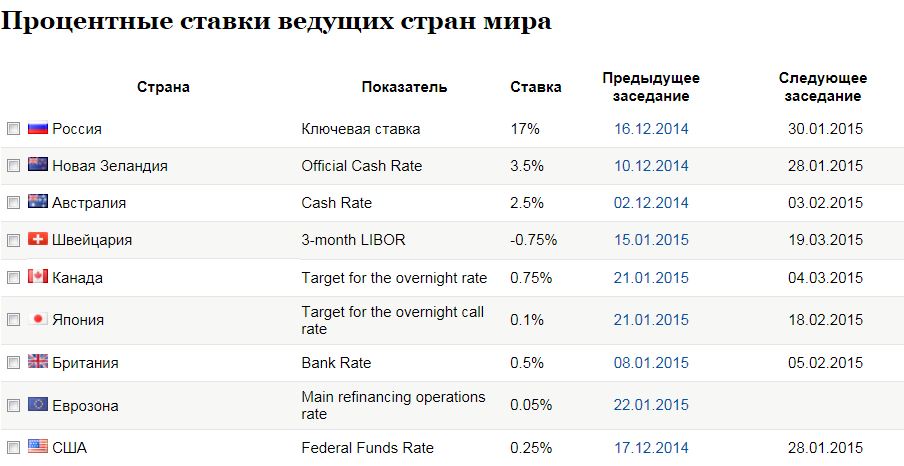

При достижении, например, ключевой ставкой отрицательных значений процентная ставка по кредиту также становится отрицательной. Текущие значения европейской межбанковской ставки предложения Euribor и ряда других стали отрицательными и в зависимости от срока колеблются от –0,348% за месяц до –0,012% за год, отмечает гендиректор АО «ВТБ Регистратор» Константин Петров. Соответственно, если при этом ряд банков в своих кредитных договорах привязали клиентские ставки к Euribor, то получается, что уже не клиент банку, а банк должен платить клиенту за то, что выдал ему кредит.

Текущие значения европейской межбанковской ставки предложения Euribor и ряда других стали отрицательными и в зависимости от срока колеблются от –0,348% за месяц до –0,012% за год, отмечает гендиректор АО «ВТБ Регистратор» Константин Петров. Соответственно, если при этом ряд банков в своих кредитных договорах привязали клиентские ставки к Euribor, то получается, что уже не клиент банку, а банк должен платить клиенту за то, что выдал ему кредит.

Отрицательные значения ставок на межбанковском рынке и весь феномен отрицательных ставок в целом являются следствием проводимой Европейским ЦБ (а также центробанками других развитых стран) сверхмягкой денежно-кредитной политики. «Центробанки большинства развитых стран в последние пять лет проводят стимулирующую денежно-кредитную политику, снизив до минимума ставки по кредитам и вводя отрицательные ставки. Европейский центробанк и Банк Японии с помощью отрицательных ставок пытаются стимулировать экономику. Центробанки европейских стран (Швейцарии, Швеции, Дании) используют отрицательные ставки по депозитам для сокращения притока капитала и корректировки курса национальных валют по отношению к евро», — отмечает Дмитрий Монастыршин, главный аналитик аналитического управления Промсвязьбанка.

Европейский ЦБ предпринял новый виток ослабления своей политики на заседании 10 марта этого года. Он понизил ключевую ставку с 0,05% до нулевого уровня, ставка по депозитам была понижена с –0,3 до –0,4%. Кроме того, был расширен объем выкупа активов с рынка с €60 млрд до €80 млрд в месяц. Глава Марио Драги де-факто не исключил введения и отрицательной ключевой ставки. «Забегая вперед, принимая во внимание текущий прогноз по ценовой стабильности, совет управляющих ожидает, что ключевые процентные ставки ЕЦБ останутся на текущих или более низких уровнях в течение длительного периода времени», — сказал он.

Отрицательная ставка (по депозитам) должна в идеале стимулировать коммерческие банки больше кредитовать, а не копить деньги на счетах в ЦБ. Население же, для которого снижается доходность по вкладам, должно больше тратить, что вкупе с эмиссионной накачкой должно разогнать инфляцию до целевых 2% и повысить доходы корпоративного сектора.

На практике все выходит не так гладко. Население не тратит, а сберегает, но все чаще предпочитает хранить деньги на счетах до востребования (это требует от банков иметь большой объем ликвидности, что невыгодно) или вообще держит их дома в виде наличных. Инфляция не растет (в еврозоне в этом году уже неоднократно фиксировалась дефляция), поскольку дешевые энергоносители тянут потребительские цены вниз.

Население не тратит, а сберегает, но все чаще предпочитает хранить деньги на счетах до востребования (это требует от банков иметь большой объем ликвидности, что невыгодно) или вообще держит их дома в виде наличных. Инфляция не растет (в еврозоне в этом году уже неоднократно фиксировалась дефляция), поскольку дешевые энергоносители тянут потребительские цены вниз.

Аналитики Bank of America считают, что «до сих пор отрицательные процентные ставки не смогли способствовать повышению инфляционных ожиданий в еврозоне, Швейцарии и Японии и показали лишь незначительную эффективность в этом плане в Швеции».

Алан Гринспен, экс-глава ФРС, в одном из своих интервью Bloomberg отмечал, что отрицательные ставки ведут к сокращению объемов капзатрат, а низкие инвестиции не позволяют увеличивать производительность труда. Как результат — низкие темпы роста экономики. Банки вынуждены вкладывать деньги в высоколиквидные гособлигации, но их доходность зачастую также отрицательная. Немецкий журнал Der Spiegel приводит такие данные. В настоящее время в еврозоне обращаются облигации с отрицательной доходностью на сумму €2,6 трлн. При покупке семилетних госбумаг Германии каждый год инвестор будет терять €2 с каждой тысячи. Получается замкнутый круг, который ведет только к падению доходов в банковской системе.

В настоящее время в еврозоне обращаются облигации с отрицательной доходностью на сумму €2,6 трлн. При покупке семилетних госбумаг Германии каждый год инвестор будет терять €2 с каждой тысячи. Получается замкнутый круг, который ведет только к падению доходов в банковской системе.

Опасный эксперимент

Аналитики американского банка Morgan Stanley называли отрицательные ставки ЕЦБ «опасным экспериментом». «Мы считаем, что потенциальное снижение рентабельности банковского бизнеса в связи с низкими базовыми и отрицательными депозитными ставками будет одним из основных факторов риска для европейских банков в 2016 году», — полагают в Morgan Stanley. Российские аналитики также не видят ничего хорошего в отрицательных ставках. Константин Петров полагает, что текущая финансовая политика искусственного экономического стимулирования за счет сверхнизких ставок и наращивания денежной массы в условиях снижения реального производства ведет не к инфляции, а к дефляции и продолжению спекулятивного роста на фондовых рынках, где концентрируется избыточная ликвидность. Это может негативно отразиться на устойчивости банков и вместо стимулирования экономического роста привести лишь к затяжной стагнации. «В итоге это может привести к большим проблемам в финансовой инфраструктуре и очередному витку финансового кризиса», — считает он.

Это может негативно отразиться на устойчивости банков и вместо стимулирования экономического роста привести лишь к затяжной стагнации. «В итоге это может привести к большим проблемам в финансовой инфраструктуре и очередному витку финансового кризиса», — считает он.

Андрей Шенк, аналитик УК «Альфа-Капитал», полагает, что истории с отрицательными клиентскими ставками — это разовые аномалии и массового характера такие кредиты носить не будут, поэтому конкретно эти случаи угрозы для банковской системы не несут. Но глобально отрицательные ставки создают определенные риски, в том числе они вынуждают банки корректировать подход к риск-менеджменту, увеличивая экспозицию на риск для того, чтобы компенсировать снижение доходов от падения ставок и разместить избыточную ликвидность, отмечает он.

«В результате этого на рынках могут надуваться пузыри, которые в конечном счете как минимум осложнят процесс нормализации денежно-кредитной политики, а при плохом сценарии могут спровоцировать новые волны кризиса», — опасается Андрей Шенк.

В то же время аналитики считают, что банки не станут мириться с отрицательными ставками. «Вряд ли банки допустят, чтобы это явление приобрело массовый характер», — полагает Константин Петров. Дмитрий Монастыршин обращает внимание на то, что, поскольку для банков развитых стран появилась возможность привлекать средства от клиентов и регуляторов по отрицательным ставкам, банкам удается сохранить маржу по клиентским договорам, даже если ставка по ним уходит в минус. При этом стоит обратить внимание, что даже при отрицательных ставках по кредиту клиенту, скорее всего, придется платить банку небольшую сумму помимо основного долга за счет наличия комиссий за обслуживание. «Однако ситуация, когда кредитор платит заемщикам, по своей сути абсурдна и банкиры соответствующих стран уже принимают меры по защите своих капиталов», — отмечает Наталья Павлунина. По ее словам, ряд европейских банков уже дополнили свои условия ипотечного кредитования, зафиксировав минимально возможное значение ставки по кредитам, а также обратились к регулирующим органам для разъяснений и возможности изменения законодательства. Единственный вопрос, на который пока нет ответа, заключается в том, как будет существовать финансовая система, если ЕЦБ и другие регуляторы продолжат смягчать свою денежно-кредитную политику, а инфляция и экономика не восстановятся.

Единственный вопрос, на который пока нет ответа, заключается в том, как будет существовать финансовая система, если ЕЦБ и другие регуляторы продолжат смягчать свою денежно-кредитную политику, а инфляция и экономика не восстановятся.

Спрос на более рискованные ипотечные кредиты высок по мере роста процентных ставок

- Средняя договорная процентная ставка по 30-летней ипотеке с фиксированной процентной ставкой и соответствующим остатком кредита (647 200 долл. США или менее) увеличилась до 6,81% с 6,75%

- Заявки на покупку ипотеки дома упали на 2% за неделю и были на 39% ниже, чем год назад.

смотреть сейчас

Спрос на ипотеку снова упал на прошлой неделе, поскольку ставки поднялись выше, но один вид кредита привлекает заемщиков. Ипотечные кредиты с регулируемой ставкой, или ARM, которые предлагают более низкие ставки, снова пользуются спросом после того, как за последнее десятилетие проценты по ним были очень низкими.

Общий объем заявок на ипотеку упал на 2% на прошлой неделе по сравнению с предыдущей неделей, согласно сезонно скорректированному индексу Ассоциации ипотечных банкиров, что является следствием роста ставок.

Средняя процентная ставка по контракту для 30-летних ипотечных кредитов с фиксированной процентной ставкой с соответствующим остатком кредита (647 200 долларов США или менее) увеличилась до 6,81% с 6,75%, при этом баллы увеличились до 0,97 с 0,95 (включая комиссию за выдачу) для кредитов с 20 % первоначальный взнос. Это самый высокий показатель с 2006 года9.0009

«Новости о том, что рост рабочих мест и рост заработной платы продолжился в сентябре, позитивны для рынка жилья, поскольку более высокие доходы поддерживают спрос на жилье. дополнительное повышение ставок», — написал в пресс-релизе Майкл Фратантони, главный экономист MBA.

Средняя ставка для 5/1 ARM, которая имеет фиксированную ставку в течение первых пяти лет, немного увеличилась, но все еще ниже, на уровне 5,56%. Доля приложений ARM составила чуть менее 12%. Когда в начале этого года ставки были ниже, эта доля составляла едва 3%, как это было в течение нескольких лет.

ARM могут быть зафиксированы на срок до 10 лет, но они считаются более рискованными кредитами, поскольку ставка со временем подстраивается под рыночную ставку. Ставки были настолько низкими так долго, что до того, как ставки начали расти, заемщикам не нужно было брать на себя этот дополнительный риск.

Ставки были настолько низкими так долго, что до того, как ставки начали расти, заемщикам не нужно было брать на себя этот дополнительный риск.

Более высокие общие ставки сокрушили спрос на рефинансирование еще больше: заявки снизились на 2% за неделю и на 86% по сравнению с предыдущей неделей. По данным Black Knight, компании, занимающейся ипотечными технологиями и аналитикой, при таком уровне ставки едва ли найдется 150 000 заемщиков, которые могут получить выгоду от рефинансирования, потому что у многих людей уже есть кредиты по гораздо более низким ставкам.

Заявки на ипотеку на покупку дома, которые за неделю упали на 2%, оказались на 39% ниже, чем год назад. Покупатели отступили этой осенью, так как более высокие ставки сделали доступность еще хуже. Цены на жилье начинают снижаться, но потенциальные покупатели также обеспокоены тем, что, если они купят сейчас, их новый дом может упасть в цене в следующем году. Опасения по поводу рецессии также заставляют покупателей опасаться таких крупных инвестиций.

Ипотечные ставки с начала этой недели выросли еще выше; другое исследование от Mortgage News Daily показало, что 30-летняя фиксированная процентная ставка теперь значительно превышает 7%. Все внимание сейчас приковано к последнему отчету по инфляции, который должен быть опубликован в четверг. Он мог решительно изменить ставки в любом направлении.

СМОТРЕТЬ ПРЯМОЕ ПРОСМОТР В ПРИЛОЖЕНИИ

СМОТРЕТЬ ПРЯМОЕ ОБЪЯВЛЕНИЕ В ПРИЛОЖЕНИИ

Процентные ставки | СДГДА

| Правительство (FHA, VA и USDA Rural Development) | Правительство (FHA, VA и USDA Rural Development) Налоговый кредит SDHDA (MCC) ** или повторный покупатель жилья | Обычный (застрахованные и незастрахованные PMI) | Обычный (застрахованные и незастрахованные PMI) Налоговый кредит SDHDA (MCC) ** или повторный покупатель жилья | |

|---|---|---|---|---|

Выкуп с фиксированной ставкой | Н/Д | Н/Д | 5,375%1% Дисконтный балл | 6.

1% Дисконтный балл |

Фиксированная ставка | 5,375% | 6.000% | 5,750% | 6,375% |

Фиксированная ставка плюс кредит 3%* | 6,125% | 6,750% | 6,875% | 7,500% |

Фиксированная ставка плюс кредит 5%* | 6,625% | 7,250% | 7,250% | 7,875% |

| Процентная ставка (флаер для печати) |

|---|

Действует со 2 декабря 2022 г.

|

на последнем месте

на последнем месте на последнем месте

на последнем месте 000%

000%