Ипотечный кредит на вторичное жилье процентная ставка: Ипотека на вторичное жилье 2022 — процентные ставки от 4,3%, взять выгодный ипотечный кредит на вторичку

Содержание

Ипотека на приобретение готового жилья на вторичном рынке в Москве. «АбсолютБанк»

от 11,04%

Покупка квартиры на вторичном

рынке недвижимости

Оформить заявку

Заявка на кредит

Шаг 1

Шаг 2

Фамилия

Укажите Фамилию

Имя

Укажите Имя

Отчество

Укажите Отчество

Регион покупки недвижимости/нахождения объекта залога

Москва и Московская областьМосква и Московская область 1Москва и Московская область 2Москва и Московская область 3

Укажите Регион

Бауманское отделениеБауманское отделение 1Бауманское отделение 2Бауманское отделение 3

Укажите Регион

Мобильный телефон

Укажите Телефон

Электронная почта

Укажите Email

Пол

МужскойЖенский

Укажите Пол

Дата рождения

Укажите Дату рождения

Желаемая сумма

Укажите Сумму

Я согласен(a) на обработку моих персональных данных при оформлении заявки

Нужно согласиться

Заявка отправлена

Уважаемый Иванов Иван Иванович

Благодарим за обращение в Абсолют Банк

Ваша заявка № 15688 принята к рассмотрению.

В ближайшее время наш специалист свяжется с Вами для уточнения деталей.

Печать

У Вас остались вопросы?

Звоните по бесплатному номеру

8 800 200-200-5

Быстрое решение по кредиту

Персональный менеджер от подачи заявки до закрытия кредита

Оптимальное решение нестандартных ситуаций

Бесплатная аккредитивная форма расчетов по сделке

Гибкие условия обслуживания кредита

Условия кредитования

Как взять кредит

- Оформить заявку онлайн или в отделении банка

и собрать необходимые документы - Получить одобрение по кредиту

- Оформить сделку и стать владельцем квартиры

Другие программы по ипотеке

Тарифы и Документы

Тарифы по ипотечному кредитованию физических лиц на вторичном рынке недвижимости в рамках программы «СТАНДАРТ»

211 КБ, pdf

Условия по ипотечному кредитованию физических лиц на вторичном рынке недвижимости в рамках программы «СТАНДАРТ»

418 КБ, pdf

Тарифы по ипотечному кредитованию физических лиц на вторичном рынке недвижимости в рамках программы «СТАНДАРТ»

186 КБ, pdf Минимальный процентный взнос

Условия по ипотечному кредитованию физических лиц на вторичном рынке недвижимости в рамках программы «СТАНДАРТ»

515 КБ, pdf Минимальный процентный взнос

Анкета-заявление на получение ипотечного кредита

775 KБ, pdf

Справка по форме Банка

260 КБ, pdf

Список документов для принятия решения о предоставлении ипотечного кредита

314 КБ, pdf

Требования Банка к страховым организациям и условиям предоставления страховой услуги заемщикам

289 КБ, pdf

Закладная

550 КБ, pdf

Общие требования к объектам недвижимости

226 КБ, pdf

Список городов, по которым возможно кредитование объектов

110 КБ, pdf

Список документов на приобретаемый в залог Банку Объект недвижимости

397 КБ, pdf

Общие условия кредитного договора

647 КБ, pdf

Индивидуальные условия кредитного договора

384 КБ, pdf

Выгодные условия

для клиентов Банка

Скидки по продуктам и привилегии для держателей карт,

зарплатных клиентов, сотрудников РЖД

Подробнее

Ипотека на вторичное жилье — от 4.

4%! До 200 000 000 руб.

4%! До 200 000 000 руб.

buy-purchase-card-paymentArtboard 6

Для лучшего отображения на сайте фото должно быть сделано на белом фоне

- Кредит

наличными

- Кредит под залог

недвижимости

- Кредит под залог

автомобиля

- Рефинансирование

- Ипотека

- Кредит для

бизнеса

- Помощь

в кредите

Рассчитайте свой кредит

Сумма кредита

Срок кредита

Годовая ставка

Дополнительные параметры

Вид платежа

Дата получения кредита

| № платежа | Дата платежа | Сумма платежа | Основной долг | Начисленные проценты | Остаток задолженности |

|---|

Онлайн-эфир решений по заявкам на кредит

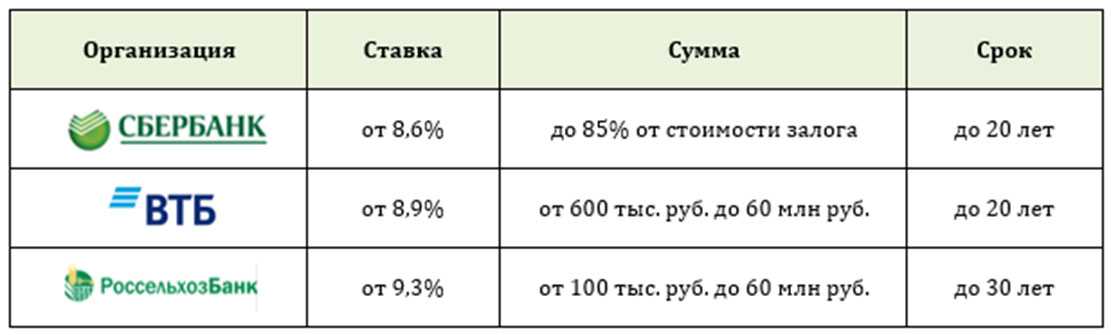

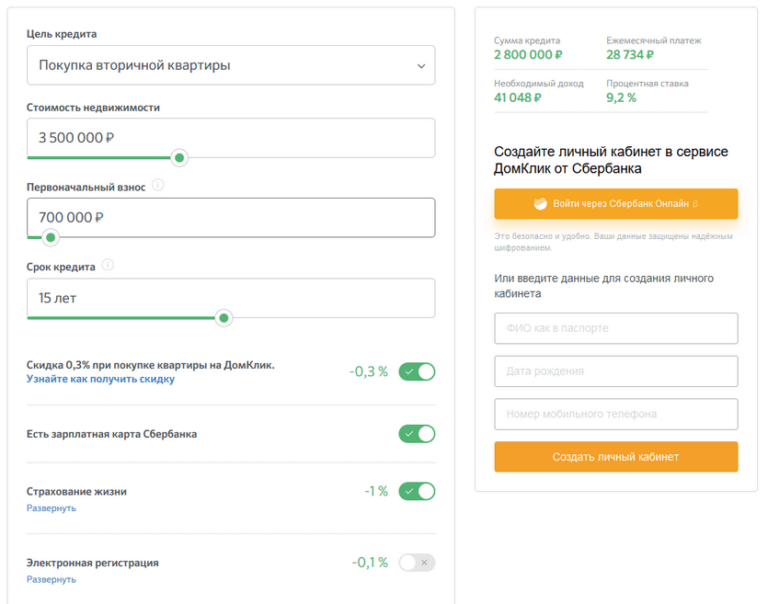

Лучшие предложения по ипотекам на вторичное жилье

Ипотека без посещения офиса (дистанционное открытие)

от от 5 % %

годовых

от 16 499₽/мес

Платеж

Получить кредит

Лиц. № 1354

№ 1354

На покупку квартиры

от от 11.49 % %

годовых

от 26 644₽/мес

Платеж

Получить кредит

Лиц. № 7706450420

Госпрограмма 2020

от от 6.35 % %

годовых

от 18 419₽/мес

Платеж

Получить кредит

Лиц. № 3251

Готовое жилье

от от 8.4 % %

годовых

от 21 538₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 1326

Льготная ипотека

от от 6.2 % %

годовых

от 18 200₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 354

№ 354

Новостройка

от от 8.4 % %

годовых

от 21 538₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2272

Господдержка

от от 6.3 % %

годовых

от 18 346₽/мес

Платеж

Получить кредит

Лиц. № 1481

Господдержка 2020

от от 6.3 % %

годовых

от 18 935₽/мес

Платеж

Получить кредит

Лиц. № 1000

Готовое жилье

от от 9.99 % %

годовых

от 24 109₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 1810

№ 1810

Новая квартира за маленькую ипотеку

от от 8 % %

годовых

от 24 126₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 3124

Ипотека по-семейному

от от 0.1 % %

годовых

от 10 522₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2518

Ипотека без справок

от от 1.9 % %

годовых

от 12 529₽/мес

Платеж

Получить кредит

Лиц. № 2312

Сельская ипотека

от от 2. 75 % %

75 % %

годовых

от 13 554₽/мес

Платеж

Получить кредит

Лиц. № 2225

Сельская ипотека

от от 3 % %

годовых

от 13 865₽/мес

Платеж

Получить кредит

Лиц. № 3349

Рефинансирование ипотеки

от от 4.6 % %

годовых

от 23 960₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2268

Льготная новостройка

от от 4.95 % %

годовых

от 16 430₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 2272

№ 2272

Квартира в новостройке

от от 5 % %

годовых

от 18 055₽/мес

Платеж

- Условия

- Требования

- Документы

- Пример расчета

Условия

Требования

Документы

Пример расчета

ПодробнееПодробнее

Получить кредит

Лиц. № 429

Новостройка с господдержкой 2020

от от 5.25 % %

годовых

от 16 846₽/мес

Платеж

Получить кредит

Лиц. № 963

Квартира в новостройке с господдержкой

от от 6.25 % %

годовых

от 18 273₽/мес

Платеж

Получить кредит

Лиц. № 3255

Обновлено 02.12.22

Вопрос-ответ!

Ипотека по двум документам.Обещаем уложиться в 2 минуты

2020-12-21

Кредитная история

Экспертное заключение по вашей кредитной историина основе данных из двух бюро

Акционерное общесвто ОКБ

Крупнейшее бюро кредитных историй, возглавляет список БКИ России.

Решение за 20 минут!

услуга предоставляется

в офисе компании

Проверить кредитную историюрасширенная версия из НБКИ

Национальное бюро кредитных историй

Стоимость 1000 ₽

необходимо письменное согласие

на обработку данных

Инвестиционная недвижимость и ставки по ипотеке на второй дом

Ставки по ипотеке на второй дом выше?

Если у вас есть ипотечный кредит на ваше основное место жительства (дом, в котором вы живете), вы можете рассчитывать на те же процентные ставки или предложения по кредиту на второй дом. Но это не так часто.

Независимо от того, покупаете ли вы второй дом, загородный дом или инвестиционную недвижимость, вы будете платить несколько более высокие процентные ставки и, возможно, должны будете соответствовать более строгим правилам, чтобы соответствовать требованиям. Вот что вы можете ожидать и что вы можете сделать, чтобы получить более низкую ставку по ипотеке на второй дом.

В этой статье (Перейти к…)

- Ставки по ипотеке

- Вторые дома

- Инвестиционная недвижимость

- Первичные дома

- Почему правила разные

- Как избежать более высоких ставок

- Второй дом против инвестиций

- FAQ

5

Ставки по ипотеке на второе жилье в сравнении со ставкой по ипотеке на инвестиционную недвижимость

Ипотечные ставки для вторых домов и инвестиционной недвижимости выше, чем для дома, в котором вы живете.

Как правило, ставки на инвестиционную недвижимость примерно на 0,5-0,75% выше рыночных ставок. Для второго дома или загородного дома они лишь немного выше, чем ставка, на которую вы имеете право на основное место жительства.

- Ставки по ипотеке на вторичное жилье: До 0,50% выше, чем ставки на первичное жилье

- Ставки по ипотеке на инвестиционную недвижимость: На 0,50–0,75% выше, чем ставки на первичное жилье

Конечно, инвестиционная недвижимость и ипотека на второе жилье ставки по-прежнему зависят от тех же факторов, что и ставки по ипотечным кредитам на первичное жилье. Ваши будут варьироваться в зависимости от рынка, вашего дохода, кредитного рейтинга, местоположения и других факторов.

Ваши будут варьироваться в зависимости от рынка, вашего дохода, кредитного рейтинга, местоположения и других факторов.

Если ваше финансовое положение изменилось с тех пор, как вы купили свой первый дом, ваша новая ипотечная ставка может варьироваться в большую сторону, чем в среднем. Это может относиться как к покупке жилья, так и к ставкам рефинансирования вторых домов и сдаваемой в аренду недвижимости.

| Второй дом | Инвестиционная недвижимость | Первичная резиденция | ||||||||||||||||||||||

| Ставки ипотеки | Немного над рынком | .0059 | 0.50% to 0.75% above market | Standard market | ||||||||||||||||||||

| Occupancy | Part-time | None | Full time | |||||||||||||||||||||

| Down Payment | 10% | 15-25% | Начиная с 0% | |||||||||||||||||||||

| Кредитный рейтинг | 640 | 640 | Начиная с 500-620 |

| Second Home | Investment Property | Primary Residence | |

| Mortgage Rates | Slightly above market | 0. 50% to 0.75% above market 50% to 0.75% above market | Standard market |

| Занятость | Частичная занятость | Нет | Полная занятость |

| Первоначальный взнос | 10% | 15-25% | Начиная с 0% |

| Кредитный балл | 640 | 640 | Начиная с 500-620 | .Ставки и правила ипотечного кредитования второго домаВот что вам нужно знать о ставках и требованиях по ипотеке на второе жилье, если вы хотите купить загородный дом, в котором вы будете жить часть года, но не полный рабочий день. Занятость: требуется неполный рабочий день Кредиторы ожидают, что вы, ваша семья и друзья будете использовать дом для отпуска или второй дом по крайней мере часть года. Тем не менее, вам часто разрешается получать доход от аренды дома, когда вы его не используете. Правила дохода от аренды варьируются в зависимости от кредитора. Процентные ставки на второе жилье: немного выше рыночныхВторой дом не является основным местом жительства, поэтому кредиторы видят больший риск и взимают более высокие процентные ставки. Но не так высоко, как ставки инвестиционной недвижимости. Процентная ставка по вашему второму дому должна быть менее чем на полпроцента выше, чем та, на которую вы имеете право по основному ипотечному кредиту. Первоначальный взнос: обычно 10% или болееНекоторые кредиторы хотят 10% первоначальный взнос за дом для отдыха. И если ваша заявка не такая надежная (скажем, у вас более низкий кредитный рейтинг или меньшие денежные резервы), вам, возможно, придется внести 20% или более. Кредитный рейтинг: 640 или выше Покупка второго дома или загородного дома требует более высокого кредитного рейтинга: обычно 640 и выше, в зависимости от кредитора. Кредиторы также будут стремиться к меньшему долгу и большей доступности, что означает более жесткое соотношение долга к доходу. Ставки и правила ипотечного кредитования инвестиционной собственностиВот что вам следует знать о правилах ипотеки, если вы покупаете инвестиционную недвижимость: такую, в которой вы вообще не будете жить и планируете сдавать ее в аренду круглый год. Занятость: Не требуетсяЕсли вы финансируете дом как инвестиционную недвижимость и планируете сдавать его в аренду на полный рабочий день, вы лично не обязаны проживать в здании какое-то время. Ставки по кредитам на инвестиционную недвижимость: от 0,50% до 0,75% выше рыночных Ставки по ипотечным кредитам немного выше для инвестиционной недвижимости. Часто ваша процентная ставка будет на 0,5–0,75% выше для инвестиционной недвижимости, чем если бы вы покупали тот же дом в качестве основного места жительства. Это связано с тем, что ипотечные кредиторы считают аренду домов более рискованной с точки зрения кредитования. Первоначальный взнос: от 15% до 25%Требования к первоначальному взносу часто составляют около 25% или более для инвестиционной собственности. Вы можете положить всего 15% вниз, но ожидайте, что заплатите более высокие ставки, если вы это сделаете. Это эмпирическое правило применимо как к одноквартирным, так и к двух-, трех- и четырехквартирным домам. От вас также может потребоваться внести больший первоначальный взнос в зависимости от вашего заявления и типа кредита, на который вы имеете право. Частные кредиторы, которых иногда называют кредиторами «твердых денег», также могут предоставлять кредиты под залог активов. Заемщик вносит 30% или 40% от покупной цены, а кредитор обеспечивает баланс. Flippers часто используют такие краткосрочные ипотечные кредиты для финансирования своих сделок. Однако это может быть рискованно. Если имущество не продается по цене, достаточной для покрытия суммы кредита, или не продается вообще, заемщик может столкнуться с потерей права выкупа и потерей всего капитала. Кредитный рейтинг: 640 или вышеКредиторы обычно требуют, чтобы заемщики имели кредитный рейтинг выше 640 для кредита на инвестиционную недвижимость. Тем не менее, ставки могут быть очень высокими из-за низкого кредитного рейтинга. Надеюсь, вы наберете от 680 до 700 или больше, прежде чем задумаетесь об инвестировании в недвижимость. Для сравнения: ипотека на первичное жильеПри обсуждении ипотечных кредитов на вторичное жилье и инвестиционную недвижимость ставки и правила сравниваются с ставками и правилами для основного жилья. Чтобы дать вам четкое представление об этих контрольных показателях, вот типичные правила кредитования для ипотечных кредитов на первичное жилье: Занятость: Требуется Заемщики могут приобретать недвижимость с количеством квартир от одной до четырех, используя жилищное финансирование, при условии, что они проживают в одной из этих квартир. Как правило, дом должен быть заселен в течение 60 дней после закрытия. Процентные ставки: Стандартные рыночные ставкиПоскольку финансирование жилья сопряжено с небольшим риском, ставки по ипотечным кредитам ниже по сравнению с домами для отдыха и инвестиционной недвижимостью. Рыночные ставки, которые вы видите в рекламе банков и кредиторов, применяются к основным местам жительства. Конечно, ваша собственная ставка зависит от таких факторов, как ваш кредитный рейтинг и первоначальный взнос, и может быть выше или ниже, чем то, что вы видите в рекламе. Первоначальный взнос: от 0% до 3% Первичные ипотечные кредиты поставляются с широким спектром вариантов первоначального взноса. Жилищные заемщики могут финансировать с нулевым первоначальным взносом для заемщиков, имеющих квалификацию VA, 3,5% по ипотечным кредитам FHA, 5% по обычному финансированию и 3% по программе Freddie Mac Home Possible или ипотеке Fannie Mae HomeReady. Кредитные баллы: от 500 до 620Вы можете финансировать основное место жительства с более низким кредитным рейтингом, чем в случае инвестиции или недвижимости для отдыха. Кредиты FHA позволяют получить кредитный рейтинг от 500 (с 10% вниз) или 580 (с 3,5% вниз). Большинство кредиторов позволяют кредитные баллы, начиная с 620 для обычного кредита. Почему ставки по ипотеке на второй дом вышеДом, в котором вы живете, считается вашим основным местом жительства и считается наименее рискованным видом недвижимости. Скорее всего, это будет единственный счет, который заплатят домовладельцы, даже если времена станут тяжелыми. Загородный дом или инвестиционная недвижимость, с другой стороны, более рискованны. Заемщики гораздо чаще отказываются от платежей по ипотеке, когда денег не хватает. Из-за того, что вторые дома представляют повышенный риск, к ним применяются более строгие правила финансирования. Как показано выше, эти правила включают процентные ставки выше рыночных, более крупные авансовые платежи, более высокие кредитные рейтинги и многое другое. Конечно, заемщики найдут разные стандарты кредитования для разных типов недвижимости, в зависимости от кредитора и ипотечной программы. Например, даже при финансировании второго дома с помощью обычного кредита вы будете платить страховые взносы по ипотечному кредиту, если внесете менее 20% первоначального взноса. Кроме того, кредиты FHA и VA вообще не позволяют покупать недвижимость для сдачи в аренду. Поэтому важно сравнить варианты кредита, прежде чем финансировать второй дом. Можно ли избежать более высоких ставок по ипотеке на второй дом?Когда вы подаете заявку на ипотечный кредит, вы должны указать, как вы собираетесь использовать недвижимость. Ипотечные кредиторы серьезно относятся к таким заявлениям. Это потому, что они не хотят финансировать более рискованную инвестиционную недвижимость за счет жилищного финансирования. Может возникнуть соблазн указать свой второй дом в качестве основного места жительства и получить прибыль от более низких процентных ставок или более легкой квалификации. Так что всегда будьте правдивы со своим кредитором и задавайте много вопросов, если вам неясны правила кредита. Например:

Получите ответы в письменной форме, чтобы убедиться, что вы полностью понимаете требования для вашей второй ипотеки. Если у вас возникли проблемы с квалификацией одного кредитора или поиском нужной кредитной программы, попробуйте другого кредитора. Все они имеют разные варианты кредита и ставки. Нужна ли мне ипотека на второй дом или инвестиционную недвижимость? Рынок недвижимости меняется, а вместе с ним и правила ипотеки. Если вы хотите сдать в аренду часть или весь свой дом или другое здание на вашей территории, это может повлиять на финансирование. См. несколько примеров ниже. Если вы не уверены, как ваше жилищное положение повлияет на ваш ипотечный кредит, свяжитесь с кредитором, чтобы узнать больше о применимых правилах. Дома как гостиницы (Airbnb и VRBO)Рост Airbnb и подобных сервисов означает, что дома можно использовать для получения дохода новыми способами. Запасная спальня, подвальная квартира или переоборудованный гараж теперь могут сдаваться в аренду. В основных туристических направлениях основные места проживания превращаются в сдаваемые в аренду на ночь, что приводит к повышению цен на жилье. Как правило, вы можете сдавать часть своего дома в аренду и по-прежнему финансировать его как основное место жительства. Но если вы планируете использовать дом для отдыха самостоятельно, и и сдайте в аренду, вам понадобится ипотека на второй дом. «В большинстве случаев, если вы используете Приложение E (Форма 1040) для отчета о доходе от аренды недвижимости, тогда вашему кредитору потребуется финансирование в виде кредита на инвестиционную недвижимость», — говорит Джон Мейер, кредитный эксперт The Mortgage Reports и лицензированный MLO. Вспомогательные жилые единицы или крошечные домаНехватка доступного жилья во многих районах заставляет целые штаты менять законы о зонировании. Многие домовладельцы теперь могут строить или покупать дома меньшего размера на тех же земельных участках, что и отдельные дома на одну семью. Например, в штате Нью-Гемпшир теперь разрешены «дополнительные жилые единицы» (ADU) площадью до 750 квадратных футов на участках для одной семьи. Орегон отменил зонирование на одну семью во многих сообществах. в частные дома Это может быть плохой дорогой для домовладельцев, которые хотят приобрести инвестиционную недвижимость без ипотеки инвестиционной собственности. В любом случае, вы можете сдать в аренду побочную собственность за дополнительные деньги, хотя формально она была куплена по ипотеке на основной дом. Вторые дома как первые домаВ наши дни некоторые покупатели жилья покупают загородный дом в качестве своего первого дома. Это может быть хорошим обходным путем для молодых специалистов, которые хотят купить недвижимость, но не могут себе этого позволить в своем родном городе. Но помните: в этой ситуации, даже если вы покупаете загородный дом с помощью своей первой ипотеки, он все равно считается ипотекой на второй дом. Это потому, что вы не будете использовать недвижимость в качестве основного места жительства. Часто задаваемые вопросы по ставкам по ипотечным кредитам на недвижимость и вторичное жильеЧто такое второй дом? Второй дом — это недвижимость, в которой вы не живете постоянно, а используете ее неполный рабочий день или посещаете в качестве дома для отдыха. Что такое инвестиционная недвижимость? Инвестиционная недвижимость обычно представляет собой сдаваемую в аренду собственность или дом, приобретенный для ремонта и перепродажи с целью получения прибыли. Они отличаются от вторых домов тем, что покупатель обычно не проживает в инвестиционной собственности. Кроме того, они также могут быть больше, чем свойства с одной единицей. Всегда ли ставки по ипотечным кредитам на покупку второго дома выше? Хотя невозможно ответить на этот вопрос, не зная процентной ставки по существующему ипотечному кредиту, ипотечные кредиты на второе жилье и инвестиционную недвижимость обычно имеют более высокие процентные ставки. Каковы альтернативные способы финансирования второго дома? Заемщики, у которых есть достаточный капитал в своем первом доме, могут использовать его для финансирования второго дома. Покупатели жилья могут использовать рефинансирование с выплатой наличных, кредит под залог дома или кредитную линию под залог дома (HELOC), чтобы получить капитал из своей текущей собственности. Эта сумма может быть использована в качестве первоначального взноса за ваш второй дом или, если у вас достаточно капитала, для оплаты второго дома наличными. Другие стратегии финансирования второго дома или инвестиционной собственности включают промежуточные кредиты и кредиты на твердые деньги, хотя они, как правило, более рискованны и имеют гораздо более высокие ставки. Каковы риски ипотеки на второй дом? Неспособность вносить ежемесячные платежи по ипотеке на второй дом или кредиту на инвестиционную недвижимость является одним из самых больших рисков для покупателей жилья. |

Часто ваша процентная ставка будет на 0,5–0,75% выше для инвестиционной недвижимости, чем если бы вы покупали тот же дом в качестве основного места жительства. Это связано с тем, что ипотечные кредиторы считают аренду домов более рискованной с точки зрения кредитования.

Часто ваша процентная ставка будет на 0,5–0,75% выше для инвестиционной недвижимости, чем если бы вы покупали тот же дом в качестве основного места жительства. Это связано с тем, что ипотечные кредиторы считают аренду домов более рискованной с точки зрения кредитования.

Как правило, дом должен быть заселен в течение 60 дней после закрытия. Если они женаты, оба супруга должны владеть имуществом. Имущество может быть домом для одной семьи или частью многоквартирного дома, например, многоквартирного дома.

Как правило, дом должен быть заселен в течение 60 дней после закрытия. Если они женаты, оба супруга должны владеть имуществом. Имущество может быть домом для одной семьи или частью многоквартирного дома, например, многоквартирного дома.

Но делать это неразумно. Ложь в заявке на ипотеку может привести к тысячам штрафов. В очень серьезных случаях мошенничество с ипотекой может привести даже к тюремному заключению.

Но делать это неразумно. Ложь в заявке на ипотеку может привести к тысячам штрафов. В очень серьезных случаях мошенничество с ипотекой может привести даже к тюремному заключению. Люди используют свои дома по-новому и по-разному, что может повлиять на тип жилищных кредитов, в которых они нуждаются.

Люди используют свои дома по-новому и по-разному, что может повлиять на тип жилищных кредитов, в которых они нуждаются.

Вы можете приобрести дом с уже подключенным ADU и жить в основном блоке. Или вы можете взять второй ипотечный кредит на свой нынешний дом, чтобы построить ADU на своей территории — при условии, что вы продолжаете жить в первоначальном здании.

Вы можете приобрести дом с уже подключенным ADU и жить в основном блоке. Или вы можете взять второй ипотечный кредит на свой нынешний дом, чтобы построить ADU на своей территории — при условии, что вы продолжаете жить в первоначальном здании. Домовладельцы должны проживать в своих вторых домах по крайней мере часть календарного года. Хотя каждый ипотечный кредитор будет иметь свои собственные требования приемлемости, IRS говорит, что второй дом — это место жительства, которое вы посещаете не менее 14 дней в году или 10 процентов от общего числа дней, которые вы сдаете в аренду.

Домовладельцы должны проживать в своих вторых домах по крайней мере часть календарного года. Хотя каждый ипотечный кредитор будет иметь свои собственные требования приемлемости, IRS говорит, что второй дом — это место жительства, которое вы посещаете не менее 14 дней в году или 10 процентов от общего числа дней, которые вы сдаете в аренду. Ставка, на которую вы имеете право, будет варьироваться в зависимости от вашего дохода, кредитного рейтинга, местоположения и многого другого.

Ставка, на которую вы имеете право, будет варьироваться в зависимости от вашего дохода, кредитного рейтинга, местоположения и многого другого. Вот почему так важно присмотреться к вашей второй ипотеке. Ищите более низкие процентные ставки и выгодные условия кредита, чтобы получать доступные ежемесячные платежи. Кроме того, следите за более высокими процентными ставками по ипотеке — даже небольшое увеличение вашей ставки может стать бременем в течение срока действия кредита.

Вот почему так важно присмотреться к вашей второй ипотеке. Ищите более низкие процентные ставки и выгодные условия кредита, чтобы получать доступные ежемесячные платежи. Кроме того, следите за более высокими процентными ставками по ипотеке — даже небольшое увеличение вашей ставки может стать бременем в течение срока действия кредита. Но это не так часто.

Но это не так часто. Для второго дома или загородного дома они лишь немного выше, чем ставка, на которую вы имеете право на основное место жительства.

Для второго дома или загородного дома они лишь немного выше, чем ставка, на которую вы имеете право на основное место жительства.

Существенные резервы наличности (дополнительные средства в банке после закрытия) также являются большим подспорьем.

Существенные резервы наличности (дополнительные средства в банке после закрытия) также являются большим подспорьем.

Если они женаты, оба супруга должны владеть имуществом. Имущество может быть домом для одной семьи или частью многоквартирного дома, например, многоквартирного дома.

Если они женаты, оба супруга должны владеть имуществом. Имущество может быть домом для одной семьи или частью многоквартирного дома, например, многоквартирного дома.

Но делать это неразумно. Ложь в заявке на ипотеку может привести к тысячам штрафов. В очень серьезных случаях мошенничество с ипотекой может привести даже к тюремному заключению.

Но делать это неразумно. Ложь в заявке на ипотеку может привести к тысячам штрафов. В очень серьезных случаях мошенничество с ипотекой может привести даже к тюремному заключению. Люди используют свои дома по-новому и по-разному, что может повлиять на тип жилищных кредитов, в которых они нуждаются.

Люди используют свои дома по-новому и по-разному, что может повлиять на тип жилищных кредитов, в которых они нуждаются.

Вы можете приобрести дом с уже подключенным ADU и жить в основном блоке. Или вы можете взять второй ипотечный кредит на свой нынешний дом, чтобы построить ADU на своей территории — при условии, что вы продолжаете жить в первоначальном здании.

Вы можете приобрести дом с уже подключенным ADU и жить в основном блоке. Или вы можете взять второй ипотечный кредит на свой нынешний дом, чтобы построить ADU на своей территории — при условии, что вы продолжаете жить в первоначальном здании. Домовладельцы должны проживать в своих вторых домах по крайней мере часть календарного года. Хотя каждый ипотечный кредитор будет иметь свои собственные требования приемлемости, IRS говорит, что второй дом — это место жительства, которое вы посещаете не менее 14 дней в году или 10 процентов от общего числа дней, которые вы сдаете в аренду.

Домовладельцы должны проживать в своих вторых домах по крайней мере часть календарного года. Хотя каждый ипотечный кредитор будет иметь свои собственные требования приемлемости, IRS говорит, что второй дом — это место жительства, которое вы посещаете не менее 14 дней в году или 10 процентов от общего числа дней, которые вы сдаете в аренду. Ставка, на которую вы имеете право, будет варьироваться в зависимости от вашего дохода, кредитного рейтинга, местоположения и многого другого.

Ставка, на которую вы имеете право, будет варьироваться в зависимости от вашего дохода, кредитного рейтинга, местоположения и многого другого.