Ипотечный кредит на вторичном рынке: Ипотека на вторичное жилье 2022 — процентные ставки от 4,3%, взять выгодный ипотечный кредит на вторичку

Содержание

Ипотека на вторичном рынке СПб – Ипотечный брокер INFULL

Максимум

по сумме ипотечного кредита

1 день

Срок принятия решения

от 15.000 ₽

Стоимость

услуг

Требования к квартире

Требования к заемщикам

Этапы получения ипотеки

Чем удобна покупка «вторички» в ипотеку?

Чтобы банк одобрил ипотеку с хорошей процентной ставкой на вторичном рынке, выбранное жилье должно быть ликвидным (в случае невыплаты кредита заемщиком оно должно быть легко продаваемым). Основные требования к домам:

- Износ жилплощади – не более 70% на момент окончания срока действия ипотечного договора (он нередко достигает 20-30 лет).

- Фундамент – кирпичный, железобетонный или каменный.

- Перекрытия из металла или железобетона.

- Дом не предназначен для сноса, не подлежит капремонту или реконструкционным работам.

Квартиры также должны соответствовать критериям:

- В наличии должны быть санузел и кухня.

- Отсутствие перепланировок, которые не были согласованы в соответствующих инстанциях.

- Полная исправность инженерных коммуникаций.

Банк никогда не одобрит ипотечный кредит, если основной объект договора – коммунальная квартира с проживающими на ее территории другими собственниками.

Каждая финансовая организация предъявляет определенные требования. Специалисты Infull во время работы с клиентом сравнивают условия, подбирая наиболее выгодные и удобные.

Не только квартира, но и заемщик должен соответствовать определенным требованиям. Банки не могут рисковать, одобряя ипотеку каждому второму физическому или юридическому лицу. Основные критерии:

- Гражданство Российской Федерации.

- Возраст – от 23 до 60 лет.

При наличии созаемщика или поручителя рамки расширяются.

При наличии созаемщика или поручителя рамки расширяются. - Места проживания и трудоустройства должны находиться в регионе нахождения выбранного банка.

- Трудовой стаж – от 1 года.

- Отсутствие просрочек по предыдущим кредитным обязательствам.

- Отсутствие судимостей.

Требования могут быть скорректированы с учетом полученной от потенциального заемщика информации.

Как получить кредит по ипотеке при продаже квартиры с выбранным метражом на вторичном рынке? Основные этапы оформления сделки после того, как недвижимость найдена:

- Сбор пакета документации для последующего заполнения и подачи заявки.

- Поиск кредитного учреждения. Для большей вероятности одобрения заявки подают сразу в несколько банков.

- Ожидание решения из банка.

- В случае одобрения – поиск недвижимости. Этот этап занимает много времени, поэтому искать квартиру следует параллельно предыдущим шагам.

- Оценка недвижимости.

- Оформление ипотеки – заключение договора с кредитной организации.

Конечно, можно попробовать самостоятельно пройти все шаги, но нет никакой гарантии, что на каком-нибудь этапе не возникнут трудности. Сохраните свое время и деньги, воспользуйтесь профессиональным сервисом Infull.

Оформление ипотеки на покупку любой желаемой квартиры на вторичном рынке – отличный вариант с минимальным набором риском и многочисленными преимуществами:

- Нет рисков попасть в «сети» недобросовестной строительной компании. Нередки случаи приобретения жилья в новом строящемся доме с последующей заморозкой объекта на неопределенный срок и потерей больших денег – высокий риск вообще остаться без недвижимости и личных финансовых активов. Со вторичным жильем такого не бывает. Квартира в СПб уже есть, и на момент заключения ипотечного договора ее можно посмотреть.

- Заселение в день покупки. Как только подписаны все необходимые документы, заемщик имеет право переехать в жилье, купленное на кредит-ипотеку на вторичном рынке.

В случае с новостройкой заселение невозможно. Пришлось бы платить деньги по ипотечным обязательствам, а также за съем на время подготовки жилплощади.

В случае с новостройкой заселение невозможно. Пришлось бы платить деньги по ипотечным обязательствам, а также за съем на время подготовки жилплощади. - Наиболее выгодные условия. При ипотеке обеспечением выступает сама квартира. «Вторичка» — это реальный объект, поэтому банки охотно идут на оформление подобного варианта кредита. В некоторых случаях многие финансовые организации значительно снижают процентные ставки или предлагают более лояльные условия по программам.

- Выгодное расположение. «Вторичка» находится в благоустроенных районах, с развитой инфраструктурой и транспортной развязкой.

Если вы все еще колеблетесь с выбором ипотеки на первичном или вторичном рынке, менеджеры Infull подробно расскажут об особенностях каждого из вариантов.

Выгодное предложение

Помогаем взять ипотеку на выгодных условиях, ставка от 5,7% и дополнительным сервисом INFULL.

Быстрое оформление ипотеки

Рассмотрение заявки в 20+ банках партнёрах. Срок рассмотрения от 3 дней.

Срок рассмотрения от 3 дней.

Решение сложных вопросов

Бесплатная консультация специалиста, подготовка необходимого комплекта документов.

Прозрачное дистанционное взаимодействие

Информируем по всем стадиям согласования сделки без посещения офиса

Акция

Ипотека для IT от 5%

Ипотека для IT-специалистов с государственной поддержкой

Примсоцбанк

Стоимость жилья

Первоначальный взнос

Нет первого взноса

4.7%

Срок ипотеки

Ваша ставка

Ежемесячный платеж

36 843₽

Проценты по кредиту

5 599 502₽

Итоговая сумма кредита

2 298 339₽

Расчет является предварительным

График погашения

Первичная консультация —

бесплатно!

Формируем пакет документов,

выявляем и устраняем

негативные факторы

Подаем заявку в несколько

банков и получаем

положительное решение по ней

Спасибо большое Наталье за быструю и отличную работу. Теперь многие мои знакомые заинтересовались вашими услугами. Буду всем вас рекомендовать.

Теперь многие мои знакомые заинтересовались вашими услугами. Буду всем вас рекомендовать.

Ольга, безмерно благодарна Вам в моем очень сложном вопросе с жильем. Начну по порядку: 1. Спасибо, помогли решить кажись не решаемые вопросы. 2. Одобрили ипотеку. 3. Согласовали объект. 4. И вот я приобрела долгожданное жилье только благодаря Вам. Очень приятна была Ваша поддержка, Вы были всегда на связи, всегда давали ответы на все возникающие у меня вопросы. Просто человеческое спасибо с радостью рекомендую Вас своим знакомым! Вы профи!

Ольга спасибо огромное за одобрение наших клиентов. Не в первый раз работаем с вами и каждый раз восхищаемся вашим профессионализмом. Особо хочется отметить последнюю сделку, когда благодаря вам клиент подписал сразу 2 ипотеки в Москве.

Смотреть все отзывы

Ипотека

16 декабря 2022

Что такое ипотека за 1 рубль в месяц и как она работает?

Ипотека

9 декабря 2022

Дадут ли самозанятому ипотеку в 2022-2023 году?

Ипотека

25 ноября 2022

Подбор ипотечного кредита: как взять ипотеку и не переплатить?

Ипотека

30 сентября 2022

Ипотека под 0,1% годовых: как это работает?

Ипотека

6 сентября 2022

Как купить квартиру в ипотеку — пошаговая инструкция

Ипотека

6 сентября 2022

Ипотека или аренда — что выгоднее?

Закажите

бесплатную

консультацию!

или позвоните

+7 (812) 425-13-87

Обсудите вашу ситуацию

с профессионалом рынка

Ваше имя

Ваш телефон

Я соглашаюсь с условиями обработки и хранения моих персональных данных

Ипотека на квартиру на вторичном рынке

Ипотека на квартиру на вторичном рынке | АН «СОВА»

Звоните с 8:00 до 22:00

Оформить ипотеку просто

Заполните анкету — это поможет оперативнее подобрать для вас оптимальную схему кредитования

Я согласен с условиями обработки персональных данных

Взять ипотечный кредит на покупку жилья стало намного проще

Как выбрать застройщика и не ошибиться? Монолитка или блоки? Какой район больше подходит для проживания с маленькими детьми? Предоставьте ответить на эти вопросы АН “Сове”. Мы поможем определиться с районом, где бы вам больше всего хотелось жить, расскажем обо всех нюансах того или иного жилого комплекса, дадим рекомендации для повышения вероятности получения ипотеки и возьмем на себя все трудности в оформлении сделки. У нас нет дополнительной комиссии на новые квартиры, зато есть огромное желание сделать вашу жизнь лучше.

Мы поможем определиться с районом, где бы вам больше всего хотелось жить, расскажем обо всех нюансах того или иного жилого комплекса, дадим рекомендации для повышения вероятности получения ипотеки и возьмем на себя все трудности в оформлении сделки. У нас нет дополнительной комиссии на новые квартиры, зато есть огромное желание сделать вашу жизнь лучше.

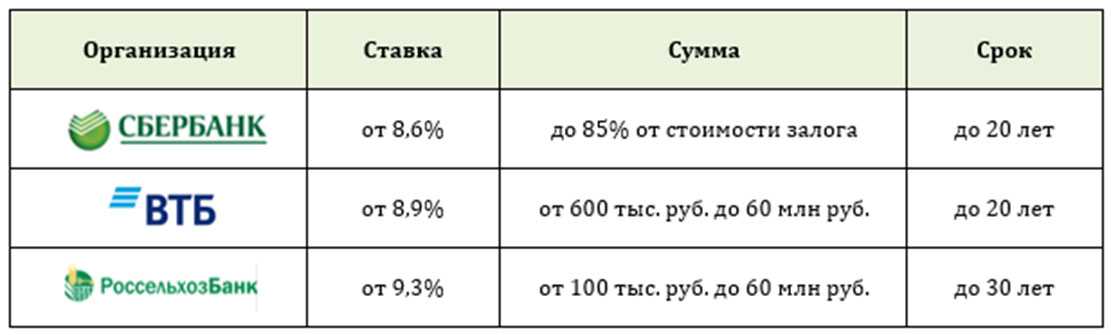

Условия банков для предоставления кредитов

Текущая ставка от 16,4%. Первоначальный взнос от 0%.

Срок кредитования

Схема погашения — аннуитетные платежи

Досрочное погашение — без моратория и ограничений по суммам

Обеспечение — под залог приобретаемой недвижимости

Особенность получения ипотеки на вторичное жилье

При ипотеке на вторичное жилье процент износа дома не имеет никакого значения, за исключением случаев, когда в качестве первоначального взноса используются субсидии по государственным программам.

Клиент должен предоставить справку об отсутствии обременения и список документов, необходимых для получения ипотеки (обычно минимальный пакет такой: паспорт, страховое свидетельство, или водительские права, и справка о доходах).

Почему для покупки квартиры в ипотеку

к нам обращаются сотни покупателей?

- УдобноПодбор нескольких ипотечных программ не выходя из офиса или по телефону

- ПрофессиональноНаш специалист лично проконтролирует соответствие предъявляемых документов

- СовременноСпециальный сервис подберет наиболее выгодные варианты под ваши индивидуальные условия

- ЭкономичноСбережем ваше время, работая одновременно с несколькими банками

- СоциальноРаботаем со всеми видами государственных социальных программ

- БыстроБыстрое рассмотрение заявок — от 30 минут с момента связи с нашим специалистом

Обратившись за рассмотрением ипотечного кредита к нам, вы получаете скидку на процентную ставку и минимальные сроки рассмотрения заявки от наших банков-партнеров. Следует отметить, что при покупке недвижимости через агентство «СОВА», услуги брокера предоставляются бесплатно.

Следует отметить, что при покупке недвижимости через агентство «СОВА», услуги брокера предоставляются бесплатно.

Отправьте заявку на бесплатную консультацию

Заполните форму и с вами свяжеться наш лучший специалист!

Я согласен с условиями обработки персональных данных

Вторичный ипотечный рынок: определение, цель и пример

Что такое вторичный ипотечный рынок?

Вторичный ипотечный рынок — это рынок, на котором кредиторы и инвесторы покупают и продают жилищные кредиты и права обслуживания. Большой процент недавно выданных ипотечных кредитов продается кредиторами, которые их выпускают, на этом вторичном рынке, где они упаковываются в ценные бумаги, обеспеченные ипотекой, и продаются инвесторам, таким как пенсионные фонды, страховые компании и хедж-фонды.

Вторичный ипотечный рынок чрезвычайно велик и ликвиден и помогает сделать кредит в равной степени доступным для всех заемщиков в разных географических точках.

Key Takeaways

- Вторичный ипотечный рынок – это рынок, на котором ипотечные кредиты и права обслуживания покупаются и продаются различными субъектами.

- На вторичном ипотечном рынке участвуют несколько игроков: инициаторы ипотечных кредитов (которые создают кредиты), агрегаторы ипотечных кредитов (которые покупают и секьюритизируют кредиты), дилеры/брокеры по ценным бумагам (которые продают секьюритизированные кредиты) и, наконец, инвесторы (которые покупают кредиты). секьюритизированные кредиты для их процентного дохода).

- Вторичный ипотечный рынок чрезвычайно велик и ликвиден, что помогает сделать кредит в равной степени доступным для всех заемщиков в разных географических точках.

Как работает вторичный ипотечный рынок

На вторичном ипотечном рынке участвуют несколько игроков: инициаторы ипотеки, ипотечные агрегаторы (секьюритизаторы) и инвесторы.

Когда человек берет ипотечный кредит, кредит выписывается, финансируется и обслуживается финансовым учреждением, обычно банком. Банки, известные как ипотечные кредиторы, используют свои собственные средства для выдачи ссуды, но они не могут рисковать тем, что в конечном итоге у них закончатся деньги, поэтому они часто продают ссуду на вторичном рынке, чтобы пополнить свои доступные средства, чтобы они могли продолжать предлагать финансирование другим клиентам.

Банки, известные как ипотечные кредиторы, используют свои собственные средства для выдачи ссуды, но они не могут рисковать тем, что в конечном итоге у них закончатся деньги, поэтому они часто продают ссуду на вторичном рынке, чтобы пополнить свои доступные средства, чтобы они могли продолжать предлагать финансирование другим клиентам.

В зависимости от своего размера и сложности ипотечный кредитор может агрегировать ипотечные кредиты на определенный период времени перед продажей всего пакета; он также может продавать отдельные кредиты по мере их выдачи.

Кредит или кредиты часто продаются крупным агрегаторам. Затем агрегатор распределяет тысячи подобных кредитов в ценной бумаге с ипотечным покрытием (MBS). После формирования MBS (а иногда и до его формирования, в зависимости от типа MBS) он продается торговцу ценными бумагами. Этот дилер, часто являющийся брокерской фирмой с Уолл-стрит, дополнительно упаковывает MBS различными способами и продает его инвесторам, которые часто ищут инструменты, ориентированные на доход. Эти инвесторы не получают контроль над ипотечными кредитами, но они получают процентный доход от выплат заемщиков.

Эти инвесторы не получают контроль над ипотечными кредитами, но они получают процентный доход от выплат заемщиков.

История вторичного ипотечного рынка

До того, как был создан вторичный рынок, только более крупные банки располагали обширными средствами, необходимыми для предоставления средств на срок ссуды, обычно от 15 до 30 лет. Из-за этого потенциальным покупателям жилья было трудно найти ипотечных кредиторов. Поскольку конкуренция между ипотечными кредиторами была меньше, они могли взимать более высокие процентные ставки.

Закон о городском жилищном строительстве и развитии 1968 года решил эту проблему, реорганизовав Fannie Mae в коммерческую компанию, принадлежащую акционерам. Freddie Mac был основан в 1970 с Законом о чрезвычайном жилищном финансировании, чтобы помочь сберегательным организациям управлять процентным риском.

Вторичный ипотечный рынок позволяет эмитентам кредитов продолжать финансировать больше кредитов. Если бы этого рынка не существовало, ставки по ипотечным кредитам были бы намного выше, чем сейчас, и большинство людей не смогли бы позволить себе купить дом.

Эти спонсируемые государством предприятия функционировали как агрегаторы, способные покупать банковские ипотечные кредиты и перепродавать их другим инвесторам. Вместо того, чтобы перепродавать кредиты по отдельности, они были объединены в ценные бумаги, обеспеченные ипотекой, что означает, что их стоимость обеспечена или поддерживается стоимостью пакета базовых кредитов.

Особые указания

Конкуренция и риск всегда являются частью игры, когда частные инвесторы выводят ипотечные кредиты на вторичный ипотечный рынок, потому что частные инвесторы начинают влиять на ставки и сборы по ипотечным кредитам. Это означает, что если у вас низкий кредитный рейтинг и вы ищете кредит, вас могут счесть рискованным, поэтому могут взимать более высокие ставки и сборы.

После кризиса субстандартного ипотечного кредитования индивидуальные инвесторы стали неохотно рисковать своим капиталом в отношении низкопроцентных ценных бумаг, обеспеченных ипотекой. Затем федеральному правительству пришлось вмешаться, чтобы заполнить пустоту на вторичном ипотечном рынке.

Какова цель вторичного ипотечного рынка?

Этот рынок расширяет возможности домовладельцев, создавая постоянный поток денег, который кредиторы могут использовать для создания большего количества ипотечных кредитов.

Что является примером вторичного ипотечного рынка?

Если вы покупаете дом с помощью ипотечного кредита, ваш кредитор может продать его на вторичном рынке, чтобы вернуть ссуду и снизить кредитные риски. В зависимости от покупателя ипотечный кредит может удерживаться для сбора ваших платежей или секьюритизироваться вместе с другими ипотечными кредитами в ценные бумаги, основанные на ипотечных кредитах, для покупки инвесторами.

Что такое вторичный ипотечный кредит?

Вторичный ипотечный кредит – это кредит, реализуемый на вторичном ипотечном рынке. Практика продажи ипотечных кредитов позволяет кредиторам продолжать кредитование и снижать стоимость заимствования.

Исправление — 30 июня 2022 г.: В предыдущей версии этой статьи неверно указан год основания Fannie Mae и Freddie Mac.

Как работает вторичный ипотечный рынок

Freddie Mac является частью вторичного ипотечного рынка, который объединяет кредиторов, покупателей жилья и инвесторов со всего мира в единую эффективную систему, которая делает жилье возможным для миллионов американских семей и арендаторов.

Создание вторичного ипотечного рынка

Конгресс США создал вторичный ипотечный рынок в 1930-х годах, чтобы предоставить кредиторам более крупный, стабильный и более равномерно распределенный поток ипотечных денег, чтобы стабилизировать национальные рынки жилищной ипотеки и расширить возможности для домовладельцев и доступное арендное жилье.

Чтобы поддержать вторичный ипотечный рынок Америки, Конгресс США в 1970 году учредил Freddie Mac, чтобы поддерживать поток денег через ипотечную систему, как в хорошие экономические времена, так и в плохие.

Цикл вторичного ипотечного рынка

Вторичный ипотечный рынок представляет собой непрерывный цикл, в котором триллионы долларов перемещаются по всему миру и от глобальных инвесторов к местным кредиторам, заемщикам по всей стране и обратно.

Кредитор продает ваш кредит

Когда вы берете ипотечный кредит на покупку дома, ваш кредитор может либо держать кредит в своих книгах, либо продать его.

Продав ваш кредит, ваш кредитор пополняет свой запас ипотечных средств, что позволяет ему выдавать кредиты большему количеству заемщиков. Продажа ссуды также устраняет риск, который взял на себя кредитор, предоставляя ссуду.

Для остальных шагов в этом примере предположим, что ваш кредитор продает ваш кредит Freddie Mac.

Инвесторы покупают акции объединенных ипотечных кредитов

Freddie Mac объединяет купленные ипотечные кредиты, объединяя аналогичные типы. Затем он продает акции пула инвесторам со всего мира, например,

.

- пенсионные фонды

- взаимные фонды

- страховые компании

- банки, включая иностранные центральные банки

Инвесторы охотно покупают эти акции, потому что Freddie Mac гарантирует, что они будут получать стабильный доход в течение всего срока действия ипотечных кредитов в пуле.

Вы платите по ипотеке

Когда вы ежемесячно производите платеж по ипотечному кредиту, банк, который управляет вашим кредитом, известный как servicer , отправляет платеж Freddie Mac, которому в этом примере принадлежит ваш кредит.

Сервисная служба удерживает небольшую часть вашего платежа в обмен на управление вашей ипотекой.

Если вы арендуете свой дом, ежемесячная арендная плата обычно помогает выплатить ипотечный кредит на имущество. И этот ипотечный платеж затем проходит через систему вторичного ипотечного рынка так же, как и в случае жилищного кредита на одну семью.

Инвесторы получают доход

Freddie Mac объединяет ваш платеж с другими платежами по ипотеке и отправляет их инвесторам. Сумма дохода, которую получат инвесторы, зависит от основной суммы и процентов, начисленных по ипотечным кредитам.

Узнайте о роли, которую Freddie Mac играет в вашей ипотеке.

Где Freddie Mac получает деньги для покупки ипотечных кредитов

Freddie Mac получает деньги для покупки ипотечных кредитов и финансирования аренды жилья по:

- Взимание платы за управление и гарантии за принятие и управление рисками, связанными с ипотечными кредитами, которые он покупает.

При наличии созаемщика или поручителя рамки расширяются.

При наличии созаемщика или поручителя рамки расширяются.

В случае с новостройкой заселение невозможно. Пришлось бы платить деньги по ипотечным обязательствам, а также за съем на время подготовки жилплощади.

В случае с новостройкой заселение невозможно. Пришлось бы платить деньги по ипотечным обязательствам, а также за съем на время подготовки жилплощади.