Как можно рефинансировать ипотечный кредит: Рефинансирование ипотеки :что это, зачем нужно, как оформить

Содержание

Особенности рефинансирования ипотечного кредита в Германии

Обновлено

Автор

Сергей Афанасьев

Рефинансирование ипотечного кредита в Германии, как правило, возможно через 10 лет после оформления кредитного договора. Существует возможность оформить рефинансирование как у текущего кредитора, так и в сторонних банках/организациях. Ряд клиентов могут претендовать на форвардную ипотеку, в рамках которой они могут зафиксировать процентную ставку до начала действия кредитного договора.

В данной публикации освещаются вопросы рефинансирования ипотеки в Германии: какой вариант рефинансирования стоит выбрать, в каких случаях и как можно сменить кредитора и каковы процесс и стоимость изменения ипотечной сделки.

Содержание публикации

1. Зачем рефинансировать ипотеку в Германии?

2. Какую ипотеку выбрать в Германии?

3. Когда следует рефинансировать свою ипотеку в Германии?

4. Процесс рефинансирования ипотечного кредита в Германии

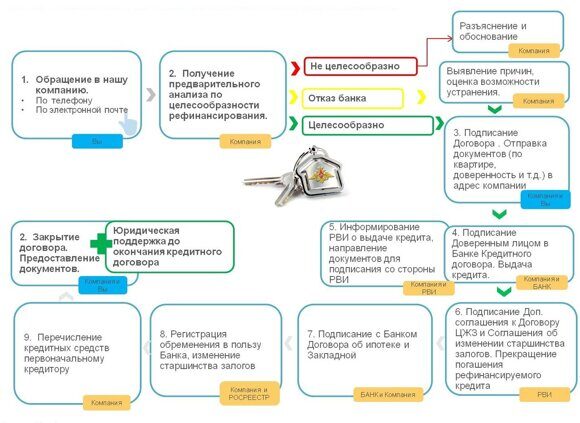

Процесс рефинансирования ипотечного кредита в Германии

5. Сколько времени требуется для рефинансирования ипотеки?

6. Сколько стоит рефинансирование ипотеки?

7. Онлайн консультация эксперта в области финансов и страхования

1. Зачем рефинансировать ипотеку в Германии?

Есть несколько причин, по которым владельцы недвижимости в Германии стремятся рефинансировать свои ипотечные кредиты.

1.1. Сокращение платежей по ипотеке

Ипотечные кредиты в Германии, как правило, имеют более длительный фиксированный срок, чем в других европейских странах, причём наиболее распространенными являются 10- и 15-летние сроки.

В большинстве случаев рефинансирование осуществляется тогда, когда фиксированный срок подходит к концу, и заёмщик хочет перейти на более выгодную процентную ставку.

При рефинансировании также можно использовать накопленный капитал.

По мере ипотечных выплат заёмщик наращивает долю недвижимости, которой владеет напрямую.

Например, если ипотечный кредит было выдан на сумму, эквивалентную 60% от стоимости объекта недвижимости, 40% недвижимости уже принадлежит заёмщику.

После 10 лет выплат заёмщик будет владеть большей долей – следовательно, он сможет рефинансировать ипотечный кредит по более низкой процентной ставке, так как он уже владеет большей частью недвижимости (например, 70%).

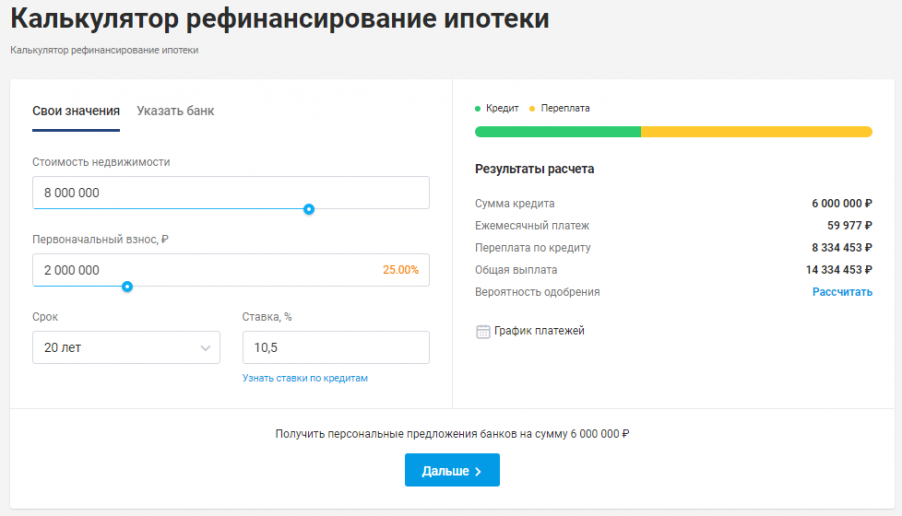

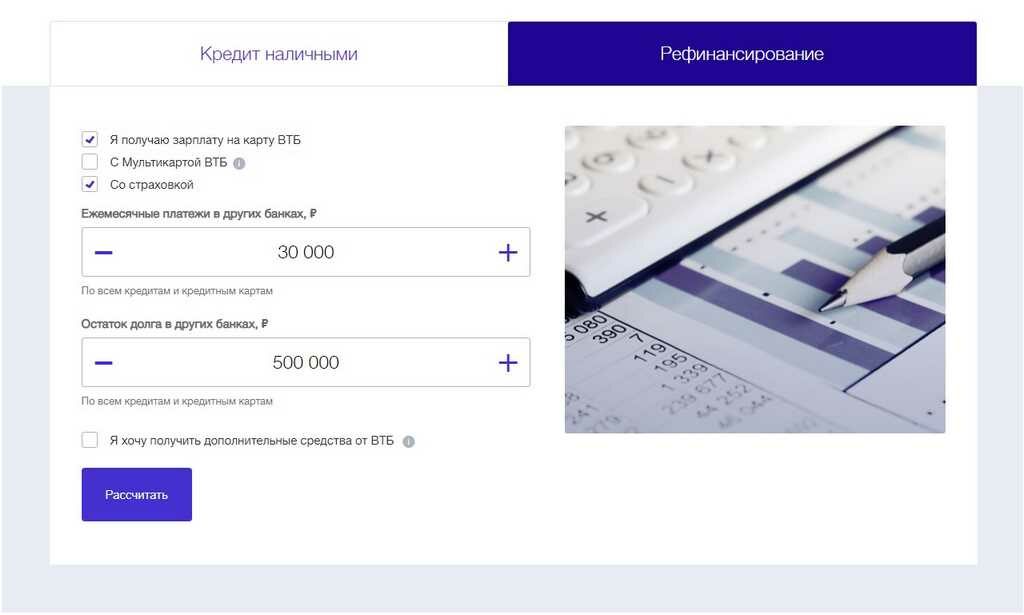

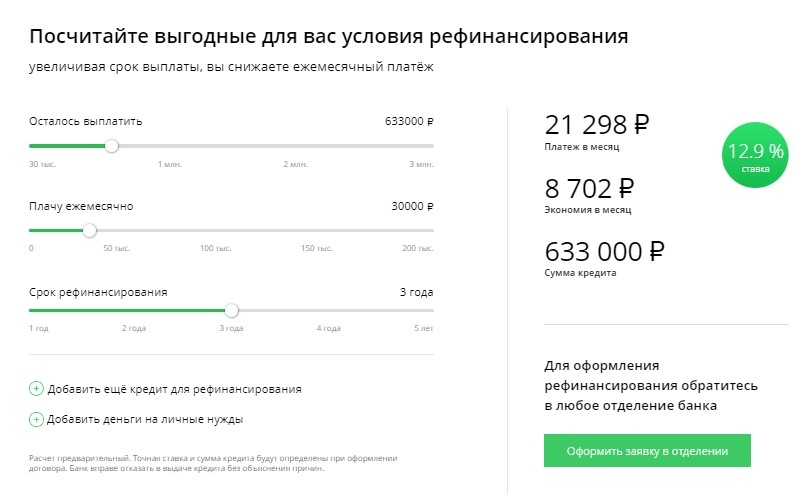

1.2. Немецкие ипотечные калькуляторы

Онлайн-калькуляторы ипотечных кредитов в Германии помогают определить возможный размер займа и оценить ежемесячную ставку:

- Ипотечный калькулятор Hypofriend[1]

- Интерактивный немецкий ипотечный калькулятор LoanLink[2]

1.3. Сокращение срока ипотеки

В качестве альтернативы, если стоимость собственности значительно выросла или финансовое положение заёмщика существенно изменилось, заёмщик может сократить срок ипотечного кредита. Иными словами, несмотря на то что размер ежемесячных платежей может не измениться, срок выплаты кредита может быть сокращён на несколько лет, и заёмщик сможет закрыть ипотеку раньше запланированного срока.

Иными словами, несмотря на то что размер ежемесячных платежей может не измениться, срок выплаты кредита может быть сокращён на несколько лет, и заёмщик сможет закрыть ипотеку раньше запланированного срока.

По условиям ряда ипотечных кредитов, заёмщик может переплачивать до 5% или 10% от общего непогашенного остатка каждый год.

Однако не по всем кредитным договорам допускается добровольная переплата (Sondertilgung): требуется проверить это в договоре.

1.4. Финансирование благоустройства дома

В некоторых ситуациях имеет смысл улучшить недвижимость, добавив пристройки или дополнительные спальни.

Многие владельцы недвижимости финансируют эти улучшения за счёт либо своих сбережений, либо личного кредита.

Однако существует возможность финансировать благоустройство путём рефинансирования ипотечного кредита.

Этот вариант стоит рассмотреть в случае, если ставка по ипотеке будет значительно ниже, чем ставка по личному кредиту.

Однако, следует иметь в виду, что увеличение суммы займа приведёт к увеличению ежемесячных выплат, и на погашение ипотеки потребуется больше времени.

2. Какую ипотеку выбрать в Германии?

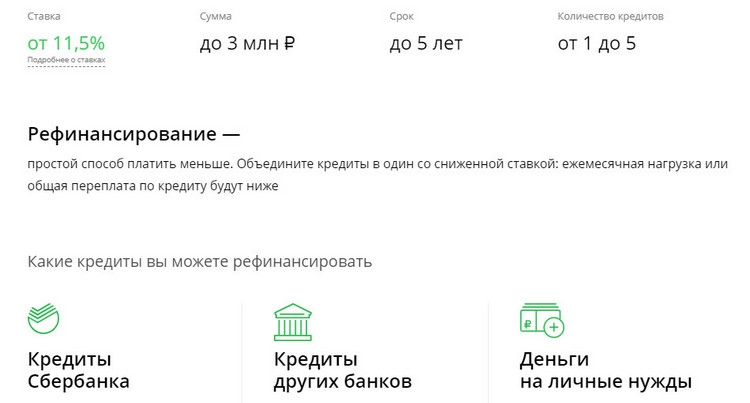

Для рефинансирования ипотечного кредита в Германии существует три основных варианта:

- Рефинансирование: является распространенным вариантом для владельцев недвижимости, когда фиксированный период их ипотеки должен закончиться в ближайшие 6-12 месяцев, или если они выплачивают ипотеку более десяти лет;

- «Форвардная» ипотека, которую можно взять на пять лет вперёд, чтобы обеспечить хорошую ставку;

- Продление ипотеки подходит для владельцев недвижимости, желающих продлить свою текущую ипотеку у своего существующего кредитора.

2.1. Рефинансирование ипотечного кредита

Рефинансирование ипотеки (Umschuldung) означает заключение нового договора ипотечного кредитования с текущим или другим банком в конце фиксированного срока.

При смене банка может требоваться оплата комиссии, однако расходы на оплату в большинстве случаев ниже, чем потенциальная экономия, возникающая при получении более выгодной ставки по кредиту, на которую переходит заёмщик.

Даже небольшое снижение процентной ставки может существенно сократить расходы заёмщика в течение срока действия ипотеки.

Следует принимать решение о смене банка взвешенно, предварительно проанализировав все возможности.

Также может быть полезно обратиться к ипотечному брокеру.

2.2. Форвардные ипотечные кредиты

Форвардные ипотечные кредиты уникальны для немецкого рынка недвижимости.

Иными словами, форвардная ипотека позволяет согласовать процентную ставку по ипотечному кредиту заранее (до пяти с половиной лет – 66 месяцев), до заключения договора ипотечного кредитования.

Преимущество форвардной ипотеки заключается в том, что согласование процентной ставки по кредиту осуществляется заранее, что застраховывает заёмщика от повышения ставок в будущем.

Однако при оформлении форвардной ипотеки на длительный срок (например, более 3-4 лет) следует ожидать более высокую ставку, поскольку банки будут учитывать ожидаемое повышение процентных ставок, чтобы снизить свой риск.

О форвардной ипотеке можно договориться за период от шести до 66 месяцев до окончания фиксированного срока.

Чтобы избежать штрафов, необходимо будет предоставить шестимесячный срок уведомления.

Форвардные ипотечные кредиты подходят не всем.

Одним из недостатков является то, что, если ставки по ипотечным кредитам упадут, заёмщик будет привязаны к согласованной процентной ставке в долгосрочной перспективе.

И если заёмщик захочет отказаться от ипотечного кредита или продать свою недвижимость, с него может взиматься большая плата.

2.3. Продление ипотеки

Продление ипотеки происходит, когда заёмщик подписывает новое соглашение с текущим кредитором о продолжении текущего кредита после окончания установленного периода.

Процесс продления ипотеки прост, но часто не подходит заёмщикам, поскольку другие банки могут предложить более привлекательный тариф.

С учётом этого рекомендуется рассмотреть возможность привлечения ипотечного брокера для поиска наиболее выгодного предложения.

3. Когда следует рефинансировать свою ипотеку в Германии?

Чаще всего рефинансирование ипотечного кредита осуществляется по истечении текущего срока договора, однако это не всегда так.

В Германии существует закон, позволяющий владельцам недвижимости рефинансировать свой кредит без штрафов после того, как они выплачивали его в течение 10 лет.

По истечении 10 лет заёмщик должен предоставить уведомление о желании рефинансировать текущий кредит не позднее чем за шесть месяцев до начала действия нового договора.

3.1. Досрочное погашение ипотечных кредитов в Германии

Если заёмщик выплачивает долгосрочную ипотеку с фиксированной ставкой менее 10 лет, он может столкнуться с комиссией за досрочное погашение (Vorfaelligkeit-Sentschaedigung), если попытается погасить кредит или изменить условия договора.

Как правило, комиссия рассчитывается в процентах от первоначальной суммы кредита и может составлять достаточно большую сумму.

В качестве альтернативы, некоторые кредиторы могут взимать разницу между текущими ставками по государственным облигациям и процентной ставкой, по которой в настоящее время заёмщик оплачивает кредит.

В связи с этим, рекомендуется либо дождаться окончания срока действия текущего кредитного договора и затем внести изменения в договор, либо рефинансировать ипотечный кредит у другого кредитора.

Также существует возможность воспользоваться опцией форвардной ипотеки, если у заёмщика есть такая возможность.

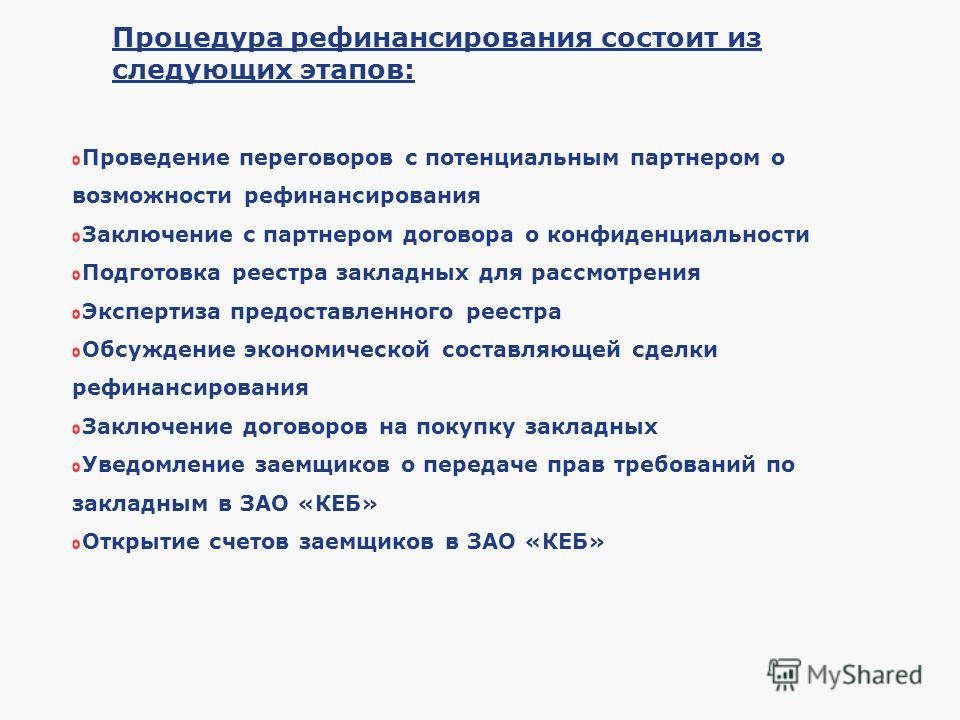

4. Процесс рефинансирования ипотечного кредита в Германии

Самый простой способ изменить условия ипотечного кредита – проконсультироваться с независимым ипотечным брокером.

Брокер, как правило, сравнивает условия договоров ипотечного кредитования от разных кредиторов и может помочь найти самый подходящий вариант в соответствии с пожеланиями клиента.

Данная услуга обычно предоставляется бесплатно, однако, если клиент принимает решение заключить кредитный договор в соответствии с рекомендациями брокера, ему будет необходимо оплатить комиссионные брокеру.

Как только ипотека будет согласована, брокер составляет кредитный договор, и новый кредитор организует перевод ипотеки из текущего банка заёмщика.

Изменить условия ипотечного кредита самостоятельно можно, сравнив предложения и обратившись напрямую в банки, однако привлечение эксперта поможет комплексно проанализировать предложения на рынке.

5. Сколько времени требуется для рефинансирования ипотеки?

При рефинансировании ипотеки банк обычно требует предоставить ряд документов, таких как подтверждение права собственности на недвижимость, подтверждение дохода и удостоверение личности.

Все эти документы у заёмщика, как правило, уже подготовлены, так как договор ипотечного кредитования заключался ранее.

После того как заёмщик дал согласие на рефинансирование, ему может потребоваться несколько недель на получение одобрения и обработку заявки; сроки будут варьироваться в зависимости от текущего банка заёмщика, нового банка и ипотечного брокера.

Прежде чем одобрить ипотеку, новый кредитор должен будет провести проверку кредитоспособности заёмщика.

Это может включать проверку кредитного отчёта и финансового положения заёмщика.

Следует понимать, что текущий банк заёмщика, стремясь предотвратить переход своего клиента в другой банк, может предлагать сделку, выгодную лишь на бумаге, или пытаться убедить заёмщика в том, что смена банка может повлечь слишком много расходов.

6. Сколько стоит рефинансирование ипотеки?

При оформлении рефинансирования ипотечного кредита плата за досрочное погашение может не взиматься, однако существуют некоторые другие сборы, подлежащие оплате.

Прежде всего, некоторые ипотечные кредиты сопровождаются комиссией за административную работу; величина комиссии варьируется в зависимости от условий договора.

Следует обращать на это внимание при сравнении ипотечных предложений: некоторые кредиты могут иметь весьма выгодные процентные ставки, но сопровождаться дорогостоящими сборами, в результате чего суммарные расходы будут выше.

При рефинансировании также может потребоваться оплатить брокерские и нотариальные сборы, поэтому рекомендуется разобраться с тем, сколько это будет стоить в конкретной ситуации, прежде чем решать принимать решение о рефинансировании.

7. Онлайн консультация эксперта в области финансов и страхования

Лица проживающие на территории или планирующие переезд в Германию имеют право записаться на первичную онлайн консультацию на русском языке по вопросам налогообложения, страхования, открытия банковских счетов и вкладов и иным финансовым вопросам.

Перейти на страницу онлайн записи на консультацию

Читайте также

в чем суть, плюсы и минусы

25 июня 2022

1754

Экономическая система с течением времени претерпевает множество изменений. Неожиданные скачки или спады процентной ставки влияют на общую сумму выплаты ипотечного кредита. Представьте, вы оформили ипотеку под 10%, а через 2 месяца узнали, что ставка снизилась до 6,5%. Какие действия можно предпринять в этом случае и получить выгоду для себя? Один из рабочих вариантов – это рефинансирование ипотеки.

Неожиданные скачки или спады процентной ставки влияют на общую сумму выплаты ипотечного кредита. Представьте, вы оформили ипотеку под 10%, а через 2 месяца узнали, что ставка снизилась до 6,5%. Какие действия можно предпринять в этом случае и получить выгоду для себя? Один из рабочих вариантов – это рефинансирование ипотеки.

В чем суть рефинансирование ипотеки

Для тех, кто еще не слышал или не до конца разбирается в концепции данной услуги, объясним ее значение подробнее.

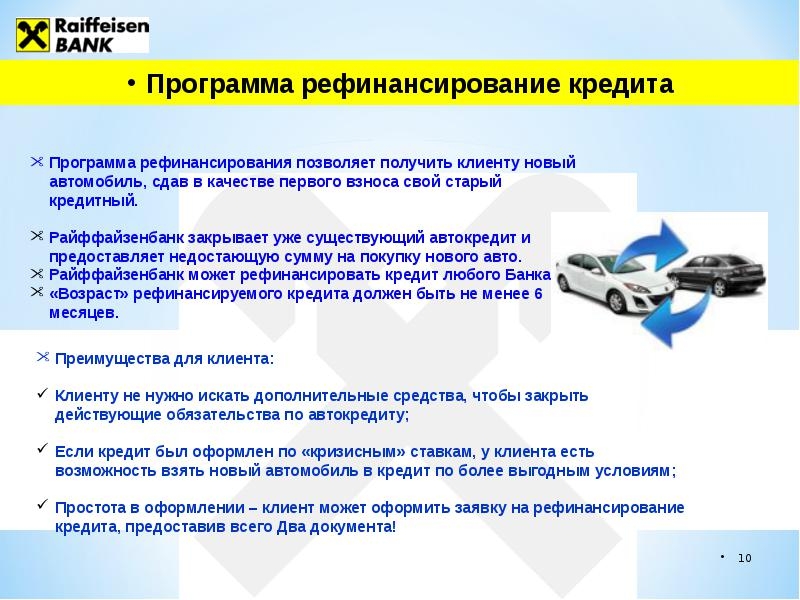

Рефинансирование – способ улучшения условий ипотечного кредита, то есть перерасчет процентной ставки на более выгодную для заемщика. Иными словами, банк дает ему новый кредит для погашения существующего.

На выбор вам могут предложить:

- объединение займов в один;

- снижение ставки по кредиту;

- сокращение суммы ежемесячного платежа;

- уменьшение/увеличение срока выплат.

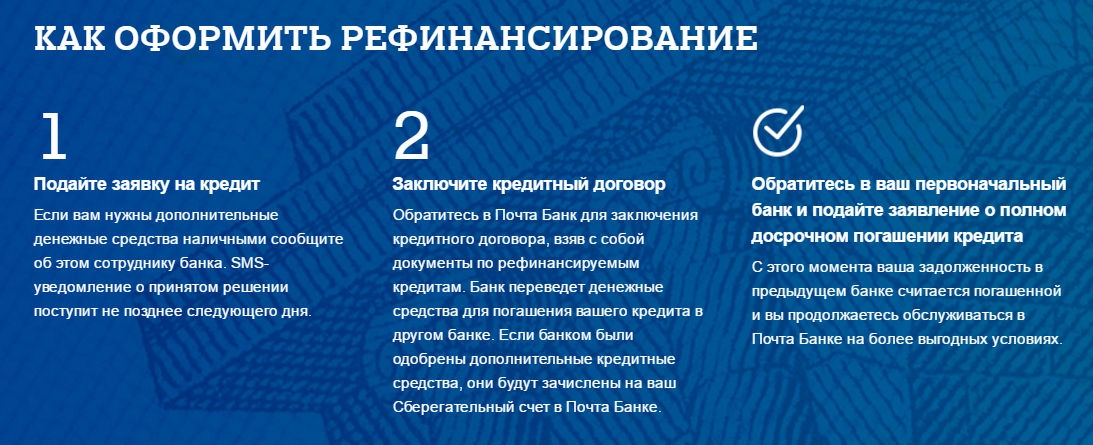

Суть рефинансирования ипотеки и его стандартная схема выглядит следующим образом:

Гражданин оформляет новый заем →Новый банк переводит деньги на закрытие действующей ипотеки →После этого недвижимость переходит в залог к новому кредитору.

Особенности рефинансирования

Перед тем как использовать такой способ улучшения текущей финансовой ситуации, вы должны грамотно оценить потенциальное сокращение расходов. Если сделка будет для вас невыгодной или существенных изменений по факту не произойдет, то лучше отказаться от нее совсем и рассмотреть другой вариант.

Затем вы должны выбрать подходящий для операции банк, который согласится одобрить заявку. После вынесенного вердикта требуется проверить, совпадают ли ваши желания с предоставленными условиями. Если экономия очевидна, то можно делать перекредитовку.

Другие особенности:

- Будьте готовы к дополнительным затратам на оформление документов.

- Во время переходного периода новый банк устанавливает повышенный процент для заемщика, чтобы дать ему стимул для оперативного сбора нужных документов.

- Рефинансирование все равно считается новым кредитом, поэтому лучше заранее позаботиться об оформлении отчета по оценке недвижимости, страховки, а также зарегистрировать право собственности на имущество.

Теперь перейдем непосредственно к описанию плюсов и минусов рефинансирования ипотеки.

Плюсы

- Изменение срока кредита на более выгодный или возможность выплачивать каждый месяц меньшую сумму.

- Передача недвижимости в собственность заемщика.

- Уменьшение общего размера кредита.

Минусы

- Более высокий процент от банка в начале сделки.

- Если выплачено более 50%, то рефинансирование уже не выгодно, так как снова придется платить проценты.

- Повторное прохождение всех этапов оформления займа.

- Трата времени и сил на сбор документов и посещение необходимых организаций.

Когда стоит делать рефинансирование

Если платежи по ипотеке у вас аннуитетные или уже заплачена половина суммы, то такую процедуру можно не рассматривать. Если вы находитесь только в начале пути, то весь платеж по большей части состоит из процентов. Чем дольше вы платите, тем меньше становится процентов.

Если с момента оформления ипотеки прошло больше 6 месяцев, то вы можете сделать финансирование, когда:

- Вам тяжело справляться с выплатами, а банк не одобряет реструктуризацию – изменение условий действующего кредита в том банке, в котором он был взят.

- Вы являетесь добросовестным плательщиком, не пропускаете сроки и т. д., но хотите найти более выгодную программу.

- Ваши доходы не изменились и в результате сделки удастся снизить ставку не менее чем на 1,5-2%.

Ответим еще на несколько важных вопросов, которые могут возникнуть у желающих выгодно сделать рефинансирование ипотеки.

1. Как избежать начисления пени?

Чтобы не испортить свою кредитную историю и защитить себя от возможных технических ошибок, возьмите в банке справку после оформления нового займа. Она будет служить официальным подтверждением погашения старой задолженности.

2. Какие документы потребуется подписывать в другом банке?

Вы подпишите два договора – кредитный и подтверждающий передачу квартиры под залог.

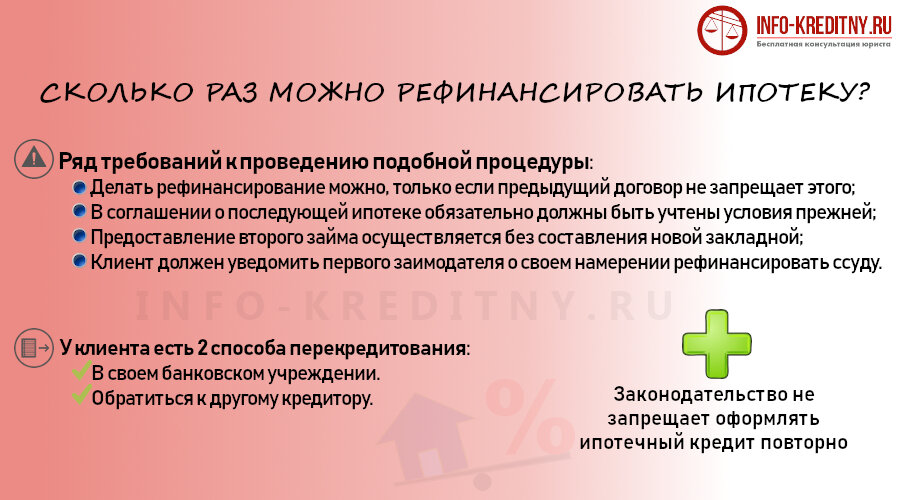

3. Можно ли рефинансировать ипотеку в том же банке?

Да, это возможно, но операция будет называться по-другому – реструктуризация (это понятие мы уже описали выше). От вас потребуется подать заявление о снижении ставок в банк, где вы изначально брали ипотеку. Сотрудники должны рассмотреть его в течение 90 дней.

В случае одобрения услуги собирать документы и оплачивать их заново вам не придется. Но учтите, что шансы на пересмотр ставки в своем же банке крайне малы.

Какие документы нужны

Сбор и оформление документов на рефинансирование ипотеки – это одна из самых ответственных и важных частей все сделки. Для одобрения нового кредита вам понадобятся следующие документы:

- заявление в банк;

- кредитный договор, справка об остатке платежей, выписка, подтверждающая пополнение ипотечного счета и другие документы, касающиеся действующего кредита:

- паспорт, военный билет для мужчин;

- СНИЛС;

- справка 2-НДФЛ;

- трудовая книжка, справка с места работы или договор ГПХ.

Лучше всего заранее обратиться к сотрудникам банка и узнать точный перечень необходимой документации.

Если банку будет достаточно предоставленной информации, то он одобрит вашу заявку. Обычно на это уходит около 2-5 рабочих дней. Все зависит от скорости менеджера, который будет проверять все данные.

В случае разрешения на перекредитовку они дают вам 3-4 месяца на урегулирование ситуации с бывшим банком, а также на сбор следующего пакета документов:

- выписки из ЕГРН или домовой книги;

- график платежей;

- договор купли-продажи квартиры;

- договор страхования и квитанция об оплате страховой премии;

- кадастровый паспорт;

- кредитный договор;

- свидетельство о собственности;

- справка об отсутствии задолженности по коммунальным платежам из расчетного центра;

справка Ф40 из паспортного стола.

Вы предоставляете эти документы банку и выполняете его требования. В случае положительного результата деньги перечисляют на ипотечный счет по старому кредиту. Для перестраховки берется справка из первого банка: о том, что они не имеют к плательщику никаких претензий и все финансовые вопросы закрыты.

В случае положительного результата деньги перечисляют на ипотечный счет по старому кредиту. Для перестраховки берется справка из первого банка: о том, что они не имеют к плательщику никаких претензий и все финансовые вопросы закрыты.

Банк может также потребовать застраховать объект залога от возможной невыплаты по кредиту – в большинстве случае приходится заключать новый договор. После завершения этой процедуры можно приступать к погашению нового займа.

Причины отказа банка

В любых ситуациях, связанных с одобрением займа, вы должны быть готовы к возможному отказу. Каждая кредитная история влияет на результат банковского обращения и есть ряд веских оснований, которые не позволят гражданину получить согласие на рефинансирование ипотеки.

Так почему же банки могут вам отказать?

- В квартире сделали перепланировку и не оформили это официально.

- Ежемесячный доход семьи плательщика не соизмерим с размером ипотечного платежа (около 40-60% зарплаты уходит на оплату счетов).

- Если созаемщики – бывшие супруги, но раздел жилплощади они не оформили.

- Есть долги по другим счетам. Например, по штрафам ГИБДД, алиментам, коммунальным услугам и т. д. Тогда доверие банка к клиенту автоматически пропадает.

- Жилье пришло в негодность.

- Отказ оформлять страховку.

- Ранее уже была произведена перекредитовка, поэтому банк не готов взять на себя повторные обязательства.

- Финансовое положение плательщика ухудшилось – он стал пропускать ежемесячные расчеты. Просрочки, пени, штрафы – не лучшие друзья для участия в любой программе лояльности. В этом случае даже не стоит тратить время на поход в банк.

Выводы

Ипотечное рефинансирование – это длительная и сложная процедура, которая требует расчета всех возможных рисков и преимуществ для ее получателя. Перекредитование значительно отличается от реструктуризации и важно учитывать это во время поиска наиболее выгодного варианта.

Узнать разницу в процентных ставках вы можете сами, например, на сайтах «Сравни.ру» или «Банки.ру».

Операция не может подходить любому желающему. Банк может отказать вам в услуге и предупредить о нецелесообразности сделки, например, если вы находитесь в середине пути или до конца кредита остался всего 1 год.

Минимальные требования к плательщику – это хорошая кредитная история, официально подтвержденное трудоустройство и отсутствие выделенных долей на детей.

Можно делать рефинансирование ипотеки на покупку льготного жилья, в котором использовались государственные субсидии. Исключение составляют жилищный кредит с материнским капиталом и ипотека, которую дают военным. Также сохраняется право на получение налогового вычета на покупку квартиры, а также на проценты по ипотечному кредиту.

Примечание: Для тех, кто еще находится в поиске жилья, мы предлагаем купить новостройку в ипотеку в Санкт-Петербурге и Ленинградской области. На сайте вы можете рассмотреть все доступные варианты квартир и выбрать наиболее выгодный вариант.

На сайте вы можете рассмотреть все доступные варианты квартир и выбрать наиболее выгодный вариант.

Не стоит думать, что рефинансирование – это способ получить отсрочку по ежемесячным выплатам, а тем более уменьшить сумму задолженности. Переплата будет меньше, но только за счет сниженной процентной ставки. Если человеку до этого было тяжело справляться с кредитами, то рефинансирование ему не подойдет.

Как рефинансировать ипотечный кредит

Как домовладелец, вы можете принимать решения о том, хотите ли вы сохранить имеющийся у вас ипотечный кредит или заменить его другим. Возможно, вы захотите сделать это, чтобы получить более низкую процентную ставку или вывести часть капитала, который вы накопили в своей собственности.

Существует множество причин, по которым рефинансирование вашего кредита может вам понравиться. Прежде чем вы решите рефинансировать, вы должны рассмотреть все ваши варианты и затраты, чтобы убедиться, что вы принимаете правильное решение для своих финансовых целей.

Что такое рефинансирование ипотеки?

Рефинансирование ипотеки — это когда вы используете деньги от нового ипотечного кредита для погашения существующего. Вы можете воспользоваться рефинансированием, чтобы сэкономить на ежемесячном платеже, рефинансировав его на другой срок или по более низкой процентной ставке. Вы также можете использовать рефинансирование, чтобы получить доступ к собственному капиталу в вашем доме, чтобы улучшить имущество, консолидировать долг с более высокими процентами или помочь оплатить более крупные расходы, такие как обучение в колледже или свадьба.

Четыре причины рефинансировать ипотеку

Вот некоторые из наиболее распространенных причин, по которым домовладельцы хотят рефинансировать свою ипотеку:

- Получите меньший ежемесячный платеж. Более низкие процентные ставки уменьшают ваш ежемесячный платеж, а также общую сумму, которую вы будете платить в течение срока действия кредита. Хотя вы можете получить более низкий платеж, просто продлив срок кредита, многие заемщики также стремятся уменьшить свой платеж путем рефинансирования на новую процентную ставку, которая ниже, чем их текущая.

- Погасите ипотеку быстрее. Ваше финансовое положение может быть лучше, чем когда вы впервые получили ипотечный кредит, и вы хотите перейти от 30-летнего кредита к 15-летнему кредиту. Ваш ежемесячный платеж может быть выше, но вы будете платить меньше процентов в течение срока действия кредита.

- Изменение ипотечного кредита с регулируемой процентной ставкой. В отличие от ипотечных кредитов с фиксированной процентной ставкой, кредиты с регулируемой процентной ставкой могут меняться со временем. Возможно, вы думаете, что ставки не могут быть намного ниже. Или вам не нужна неопределенность изменения ставок, и вы хотели бы зафиксировать установленную ставку на весь срок действия кредита. Ипотека с фиксированной процентной ставкой предлагает более предсказуемый ежемесячный платеж, который может помочь при составлении бюджета.

- Справедливость доступа. Если вам нужны деньги для проекта по благоустройству дома, или вы хотите консолидировать долг под более высокие проценты, или помочь оплатить более крупные расходы, такие как свадьба или учеба, одним из способов получения средств является вывод капитала из вашего дома.

Это называется рефинансированием наличными. Когда вы делаете это, вы получаете ипотечный кредит на сумму больше, чем вы в настоящее время должны за вашу собственность, и ваш кредитор дает вам разницу. Вывод акций имеет свои риски, особенно если стоимость недвижимости упадет в будущем, поэтому убедитесь, что вы учитываете эти риски, прежде чем получать рефинансирование наличными.

Это называется рефинансированием наличными. Когда вы делаете это, вы получаете ипотечный кредит на сумму больше, чем вы в настоящее время должны за вашу собственность, и ваш кредитор дает вам разницу. Вывод акций имеет свои риски, особенно если стоимость недвижимости упадет в будущем, поэтому убедитесь, что вы учитываете эти риски, прежде чем получать рефинансирование наличными.

Почему вы можете не захотеть рефинансировать свою ипотеку

В некоторых случаях вы не захотите рефинансировать кредит, так как затраты превысят выгоды. К ним относятся:

- Если вы скоро переедете. Вы не сможете воспользоваться сбережениями от более низкой процентной ставки, потому что может потребоваться несколько лет, чтобы окупить деньги, которые вы потратили на закрытие расходов на рефинансирование кредита.

- Вы увеличиваете проценты, которые вы платите. Если у вас есть существующая 30-летняя ипотека в течение 15 лет, и вы рефинансируете ее в другую 30-летнюю ипотеку, у вас будет более низкий ежемесячный платеж, но в конечном итоге вы будете платить немного больше процентов по сравнению с срок действия вашего кредита.

Возможно, лучше искать более короткий срок кредита или придерживаться существующей ипотеки, чем резко увеличивать срок кредита.

Возможно, лучше искать более короткий срок кредита или придерживаться существующей ипотеки, чем резко увеличивать срок кредита. - Стоимость закрытия может быть высокой. Типичные затраты на закрытие могут быть значительными. Возможно, не имеет смысла брать на себя эти дополнительные затраты или включать их в новую ссуду.

Как происходит рефинансирование ипотечного кредита?

При рефинансировании ипотечного кредита вы берете новый ипотечный кредит, чтобы погасить существующий ипотечный кредит. Когда вы получили свой первый кредит на покупку дома, деньги, которые вы заняли, пошли продавцу; на этот раз деньги, которые вы получаете от кредита, идут к вашему текущему кредитору. Этот процесс может быть таким же сложным, как и при получении первоначальной ипотеки. Но во многих случаях требований меньше, а сроки сокращены. Вот шаги:

1. Подготовьте свои финансы и документацию

Как и в случае с существующей ипотекой, при подаче заявления на рефинансирование вам необходимо будет предоставить подтверждение дохода и другую финансовую информацию. Вам могут понадобиться такие документы, как банковские выписки, платежные квитанции и налоговые декларации, чтобы подать заявку на большинство кредитов рефинансирования. Соберите их вместе, прежде чем подавать заявку, чтобы процесс прошел гладко.

Вам могут понадобиться такие документы, как банковские выписки, платежные квитанции и налоговые декларации, чтобы подать заявку на большинство кредитов рефинансирования. Соберите их вместе, прежде чем подавать заявку, чтобы процесс прошел гладко.

Вы также можете проверить свой кредитный рейтинг, особенно если вы близки к тому, чтобы перейти на более высокий уровень, например, с хорошего на отличный. Разница в процентной ставке может еще больше уменьшить ваш платеж. Более низкий кредитный рейтинг может означать более высокую процентную ставку и ежемесячный платеж, и вам, возможно, придется платить значительную сумму дополнительных денег в течение срока действия вашего кредита.

Также полезно знать, сколько акций у вас есть в вашем доме. Например, если вы должны 300 000 долларов по кредиту, а ваш дом стоит 400 000 долларов, ваш собственный капитал составляет 100 000 долларов. Все, что превышает 20% собственного капитала, может сделать вас менее рискованным для потенциальных кредиторов; Кроме того, вы можете претендовать на более низкие процентные ставки, если у вас больше капитала в собственности.

2. Определение кредитора

Для многих домовладельцев процесс начинается с поиска кредитора. Ваш текущий ипотечный кредитор может предложить вам лучшие ставки и самые простые требования из-за вашей истории в качестве клиента, особенно если вы сделали все свои платежи вовремя. Вы также можете подать заявку на рефинансирование с другими кредиторами. Некоторые онлайн-сервисы позволяют вам отправлять информацию, которая передается нескольким кредиторам, которые затем конкурируют за ваш бизнес.

Приобретайте ипотечные кредиты в кратчайшие сроки. Это гарантирует, что агентства кредитной отчетности учитывают несколько запросов как один, что сводит к минимуму влияние на ваш кредитный рейтинг. Вы можете выбрать кредитора, основываясь на том, кто может дать вам самую низкую процентную ставку, но вы также должны учитывать сумму затрат на закрытие. Каждый потенциальный кредитор даст вам документ оценки кредита. Этот документ показывает условия кредита и дает оценку ваших расходов на закрытие, ваш новый ежемесячный платеж и другие сборы, которые вам придется платить. Оценка может быть неточной, но она должна быть слишком далека от того, что вы фактически заплатите.

Оценка может быть неточной, но она должна быть слишком далека от того, что вы фактически заплатите.

3. Зафиксируйте свою процентную ставку

Многие заемщики рефинансируют кредит, чтобы получить более низкую процентную ставку, что потенциально может сэкономить тысячи долларов в течение периода кредита. Это означает, что вы хотите получить самую низкую ставку.

Фиксация процентной ставки означает, что вы получите гарантированную процентную ставку в течение установленного времени. В течение этого периода времени вы должны быть в состоянии закрыть свой кредит.

Знающий специалист по кредитам поможет вам определить наилучший момент для фиксации вашей процентной ставки.

4. Подготовьтесь к закрытию

Для некоторых кредитов рефинансирования вам не нужно будет делать многого, кроме как предоставить любую запрошенную документацию и дождаться готовности документов по кредиту. В других случаях ваш кредитор может потребовать оценку имущества или дополнительную информацию для закрытия кредита.

Вам также следует собрать наличные деньги, которые вам понадобятся для закрытия сделки. В смете кредита должно быть указано, какую сумму вам нужно будет заплатить, и можно ли включить расходы на закрытие кредита в сумму кредита. Ваш кредитор предоставит заключительную информацию с окончательными затратами за 3 дня до закрытия.

5. Завершите процесс закрытия сделки

День закрытия кредита, вероятно, не принесет вам тех эмоций, которые вы испытали при первой покупке дома, но все же он может быть захватывающим.

После завершения процесса закрытия важно сохранить копии кредитных документов в надежном месте. Вы также захотите обновить любые автоматические платежи, которые вы делаете для своей ипотеки, чтобы отразить нового кредитора и сумму.

Чтобы получить самую свежую информацию о рефинансировании и помочь решить, подходит ли оно вам, обратитесь к консультанту по жилищному кредитованию.

6 шагов процесса рефинансирования ипотеки

Как рефинансировать ипотеку

Рассмотрение рефинансирования ипотеки? Вы можете захотеть рефинансировать по разным причинам, в том числе для того, чтобы быстрее приобрести свой дом, использовать собственный капитал или снизить ежемесячный платеж.

Но как работает рефинансирование вашего дома? К счастью, процесс рефинансирования относительно прост. Легко изучить ваши варианты и подать заявку на новый ипотечный кредит.

Обладая четким пониманием процесса рефинансирования, вы будете лучше подготовлены к тому, чтобы получить одобрение и найти лучшую сделку. Вот как начать.

В этой статье (Перейти к…)

- Как работает рефинансирование

- Постановка целей рефинансирования

- Получить котировки

- Сравнить курсы

- Подать документы

- Андеррайтинг

- День закрытия

- Рефинансирование FAQ

- Рефинансирование

- Часто задаваемые вопросы

Как работает рефинансирование ипотеки?

Рефинансирование ипотеки заменяет ваш текущий кредит новым, как правило, с условиями, которые лучше соответствуют вашим потребностям. Вы подаете заявку на новую ипотеку, и, если она будет одобрена, вы погасите существующую ипотеку новым кредитом.

Ваше рефинансирование должно каким-то образом принести вам пользу — возможно, вы будете платить меньше процентов, снизите платеж по ипотеке или быстрее приобретете свой дом.

Ваше рефинансирование должно каким-то образом принести вам пользу — возможно, вы будете платить меньше процентов, снизите платеж по ипотеке или быстрее приобретете свой дом.Вот шесть шагов процесса рефинансирования.

- Ставьте перед собой четкие финансовые цели. Вы рефинансируете ипотеку с регулируемой процентной ставкой на ссуду с фиксированной процентной ставкой? У вас есть другие цели? В любом случае, имейте четкое представление о том, чего вы надеетесь достичь с помощью рефинансирования

- Получите котировки по нескольким ставкам. Запрос котировок как минимум от трех кредиторов в течение двухнедельного периода. Это снижает влияние на ваш кредитный рейтинг.

- Сравните ставки и сборы. Исследования показали, что те, кто запрашивает как минимум три котировки, экономят в среднем 300 долларов в год на выплатах по ипотеке

- Подайте документы. Соберите документы по кредиту и заполните заявку.

- Запланируйте оценку дома. Большинству кредиторов требуется оценка рефинансирования для определения текущей рыночной стоимости вашего дома

- Закрытие кредита рефинансирования. Вам нужно будет оплатить расходы на закрытие рефинансирования. Хотя вы можете включить эти расходы в кредит, чтобы не платить их авансом

Процесс рефинансирования в шесть шагов

Рассмотрим подробнее каждый этап процесса рефинансирования.

1. Установите цели рефинансирования

Первым шагом в процессе рефинансирования является постановка четкой цели. Выясните, какие выгоды вы хотите получить от рефинансирования ипотечного кредита и какой тип кредита поможет вам в этом.

Домовладельцы выбирают рефинансирование по ряду причин. Например:

- Вы пытаетесь сразу сэкономить, снизив ежемесячный платеж?

- Вы хотите сэкономить деньги в долгосрочной перспективе, сократив свой 30-летний кредит до 15 лет?

- Вы хотите удалить частное ипотечное страхование (PMI) или ипотечное страхование FHA?

- Вы хотите обналичить свой собственный капитал?

Получение нового ипотечного кредита может помочь вам достичь любой из этих целей.

Но вы должны выбрать правильную стратегию рефинансирования для того, чего вы надеетесь достичь. Существует три основных вида кредитов на рефинансирование:

Но вы должны выбрать правильную стратегию рефинансирования для того, чего вы надеетесь достичь. Существует три основных вида кредитов на рефинансирование:- Тариф и срок: Снизьте процентную ставку, сократите срок кредита или, возможно, и то, и другое. Вы можете уменьшить ежемесячный платеж по ипотечному кредиту и сэкономить на процентах в течение срока действия кредита

- Рефий на обналичивание: Получите доступ к собственному капиталу и используйте наличные деньги для улучшения дома, консолидации долгов, резервного фонда или любых других целей

- Преобразование ставок: Преобразуйте свою ипотеку с плавающей процентной ставкой (ARM) в ипотеку с фиксированной процентной ставкой, чтобы избежать повышения вашей процентной ставки или платежа по ипотеке в будущем

Вы также должны выбрать, какой кредитный продукт вы будете использовать: обычный, большой, FHA, VA или USDA. Многие домовладельцы придерживаются того же типа кредита, который у них есть в настоящее время.

Но переход на другой тип кредита мог бы принести дополнительные преимущества.

Но переход на другой тип кредита мог бы принести дополнительные преимущества.Ваш специалист по кредитам может помочь вам понять варианты рефинансирования и выбрать лучший кредит для вашего финансового положения.

2. Получите ставки рефинансирования от нескольких кредиторов

Теперь, когда вы решили, что имеет смысл рассмотреть вопрос о рефинансировании, пришло время узнать котировки ипотечных кредитов. Вы захотите подать заявку на предварительное одобрение у нескольких разных кредиторов, чтобы убедиться, что вы получаете лучшее предложение по своему новому кредиту.

Ставки рефинансирования могут значительно варьироваться от кредитора к кредитору. А более низкая процентная ставка может означать большую экономию, особенно в долгосрочной перспективе.

Но помните, что это больше, чем просто самая низкая скорость. Затраты на закрытие рефинансирования обычно составляют несколько тысяч долларов — точно так же, как при покупке дома. Чем выше ваши авансовые платежи, тем больше они съедают ваши сбережения.

Так что ищите самые низкие затраты на закрытие , а также самые низкие процентные ставки.

Так что ищите самые низкие затраты на закрытие , а также самые низкие процентные ставки.Также имейте в виду, что разные кредитные программы имеют разные ставки рефинансирования. Например, ставки VA, обычные ставки и ставки по кредитам FHA могут сильно различаться. Ставки также могут меняться изо дня в день, поэтому полезно получать котировки рефинансирования в тот же день.

3. Сравните тарифы и сборы

Чтобы убедиться, что вы получаете наилучшую возможную сделку, вы должны получить несколько котировок от разных кредиторов. Но как узнать, предлагает ли кредитор лучшее предложение?

Сравнить оценки ссуды

Оценка займа (LE) представляет собой стандартный трехстраничный документ, предоставляемый кредиторами. Эта форма содержит важную информацию, в том числе расчетную процентную ставку, ежемесячный платеж и общую стоимость нового кредита.

LE также предоставляет дополнительную важную информацию, которая может быть полезна при совершении покупок и сравнении котировок рефинансирования.

Например, на второй странице вы сможете увидеть и сравнить комиссии за выдачу кредита. Они существенно различаются от кредитора к кредитору, поэтому покупка по самой низкой комиссии за создание может сэкономить вам много денег заранее.

Например, на второй странице вы сможете увидеть и сравнить комиссии за выдачу кредита. Они существенно различаются от кредитора к кредитору, поэтому покупка по самой низкой комиссии за создание может сэкономить вам много денег заранее.После того, как вы сравните свои ЮЛ рядом, у вас будет гораздо более полное представление о том, какой кредитор действительно предлагает лучшее предложение по вашей новой ипотеке.

Проценты и погашение основной суммы долга

Еще один полезный инструмент для ипотечных заемщиков находится на третьей странице. В разделе «Сравнения» вы можете увидеть и сравнить, сколько вы заплатите за пять лет, а также какая часть этих платежей пойдет на погашение основного долга по сравнению с процентами. Вы также найдете свой APR (годовая процентная ставка), который отражает «истинную» стоимость кредита с учетом авансовых платежей.

Поиск штрафов за досрочное погашение

Наконец, не забудьте посмотреть, есть ли какие-либо штрафы за досрочное погашение, связанные с вашим кредитом.

Большинство ипотечных кредитов сегодня не имеют штрафов за досрочное погашение, но проверьте, чтобы быть уверенным.

Большинство ипотечных кредитов сегодня не имеют штрафов за досрочное погашение, но проверьте, чтобы быть уверенным.4. Подать документы

Теперь, когда вы выбрали своего кредитора и тип кредита на рефинансирование, который лучше всего соответствует вашим потребностям, пришло время заполнить заявку на кредит и представить финансовые документы. Это важная часть процесса, которая может повлиять на количество времени, необходимое для закрытия кредита.

Время закрытия кредита важно по ряду причин. Главное — блокировка скорости. Не закрытие до истечения срока действия блокировки ставки может привести к дорогостоящим сборам за продление или более высокой процентной ставке.

Своевременная сдача всех документов поможет обеспечить своевременное закрытие кредита. Необходимые документы для рефинансирования обычно включают:

- Платежные квитанции за 30 дней

- Банковские выписки за последние два месяца

- W-2 и/или 1099s за последние два года

- Налоговые декларации за последние два года

- Отчеты об имуществе за последние 60 дней

- Доказательство страхования домовладельцев

Другие документы могут потребоваться в зависимости от типа кредита, на который вы подаете заявку и детали, связанные с вашим кредитным профилем.

Например, тому, кто работает не по найму, потребуется предоставить больше документов, чем тому, кто является наемным работником по форме W-2. У тех, кто вышел на пенсию и получает социальное обеспечение или пенсию, также будут другие требования.

Например, тому, кто работает не по найму, потребуется предоставить больше документов, чем тому, кто является наемным работником по форме W-2. У тех, кто вышел на пенсию и получает социальное обеспечение или пенсию, также будут другие требования.В зависимости от вашей ситуации и типа кредита, на который вы подаете заявку, могут потребоваться дополнительные документы. Ваш кредитор предоставит вам полный список необходимых документов.

5. Оценка и андеррайтинг

Следующим шагом в процессе рефинансирования является оценка дома и андеррайтинг. Ваш кредитор закажет новую оценку дома, чтобы проверить вашу текущую стоимость дома. Андеррайтер рассмотрит ваши документы и предложит условное и / или окончательное одобрение вашего нового кредита.

Сроки выполнения андеррайтинга могут сильно различаться. Некоторые кредиторы могут гарантировать рефинансирование кредита в течение нескольких дней, в то время как другим может потребоваться несколько недель. Время, необходимое для андеррайтинга, зависит от текущего объема кредитора, сложности вашего заявления и наличия оценщиков.

Одна только оценка может занять от одной до двух недель.

Одна только оценка может занять от одной до двух недель.Как заемщик, эта часть процесса рефинансирования в основном представляет собой игру ожидания. Но вы часто можете сократить время утверждения, предоставив все свои документы сразу и отвечая на дополнительные запросы как можно быстрее.

6. Закрытие дня

Закрытие вашего рефинансирования является последним шагом в этом процессе. Ну, почти.

При рефинансировании вы столкнетесь с «Правом отказа». Это обязательный трехдневный период ожидания, прежде чем ваш кредит будет профинансирован. Это дает домовладельцам небольшое окно, в котором они могут отменить свой рефинансированный кредит, если они передумают.

Если вы продолжите оформление кредита, у вас будет заключительный день и вы подпишете окончательные документы, как и в случае с вашей первой ипотекой. Чтобы ваш заключительный день прошел максимально гладко, рассмотрите следующие шаги:

- Оставайтесь на связи со своим кредитором в дни, предшествующие закрытию сделки.

Это может помочь удостовериться, что все необходимые документы и финансовые механизмы для ипотеки на месте.

Это может помочь удостовериться, что все необходимые документы и финансовые механизмы для ипотеки на месте. - Будьте особенно осторожны, чтобы не подавать заявку на дополнительный кредит или использовать кредитные карты больше, чем обычно

- Андеррайтеры обычно проверяют ваш кредитный отчет еще раз непосредственно перед расчетом. Убедитесь, что ваш кредитный профиль максимально приближен к тому, каким он был, когда вы подали заявку на кредит

В наши дни кредиторы обязаны выпустить заключительное раскрытие информации (CD) в течение трех дней после закрытия. Процентная ставка, условия и затраты на закрытие в вашем компакт-диске должны точно соответствовать тем, которые указаны в вашей оценке кредита. Заемщики ипотечных кредитов должны сравнить оценку ссуды и заключительную информацию на наличие ошибок. Вам следует внимательно изучить эти документы вместе с вашим кредитором.

Преимущества рефинансирования ипотеки

При рефинансировании важно понимать свои финансовые цели.

Вот несколько сценариев, в которых имеет смысл рассмотреть возможность рефинансирования вашего дома.

Вот несколько сценариев, в которых имеет смысл рассмотреть возможность рефинансирования вашего дома.- Отмена ипотечного страхования: Большинство обычных держателей ипотечных кредитов могут отказаться от частного ипотечного страхования (PMI), когда они достигают 20% собственного капитала. Но заемщикам FHA не так повезло. Они будут платить страховые взносы по ипотечному кредиту (MIP) до тех пор, пока кредит не будет выплачен или рефинансирован в кредит другого типа гораздо раньше. И если вы можете сделать это с более низкой процентной ставкой, то экономия может быть значительной

- Уменьшите платеж по ипотечному кредиту: Если вам посчастливилось получить более низкую ставку по новому ипотечному кредиту, вы можете сократить свои ежемесячные потребности в наличных деньгах способ доступа к капиталу вашего дома. Вы можете использовать единовременную сумму практически для любых целей, включая покупку инвестиционной недвижимости, улучшение дома или консолидацию долга

Недостатки рефинансирования ипотеки

Рефинансирование ипотечного кредита не всегда имеет финансовый смысл.

Некоторые домовладельцы могут в конечном итоге платить больше денег в виде сборов и процентов. Вот несколько причин, по которым рефинансирование может не иметь смысла для вас.

Некоторые домовладельцы могут в конечном итоге платить больше денег в виде сборов и процентов. Вот несколько причин, по которым рефинансирование может не иметь смысла для вас.- Вы снова оплатите расходы на закрытие: Оформление ипотечного кредита недешево. Как и при покупке дома, рассчитывайте заплатить от 2% до 6% от суммы кредита в качестве закрытия расходов

- Расходы по займам могут возрасти: Ваша новая ипотека может привести к еще большему процентному платежу. Например, если вы рефинансируете свой 30-летний кредит в новый 30-летний кредит, вы, вероятно, заплатите больше процентов, чем если бы вы не продлили срок погашения кредита

- Ваша процентная ставка может увеличиться: Если ставки в целом выросли с тех пор, как вы взяли свой первоначальный жилищный кредит, возможно, вы не сможете рефинансировать на более низкую ставку. Обычно нет смысла рефинансировать, если ваша процентная ставка вырастет

Имейте в виду, что рефинансирование — не единственный вариант.

Если вы хотите использовать собственный капитал, кредит на домашний капитал или кредитная линия на домашний капитал (HELOC) могут помочь вам обналичить деньги без рефинансирования существующей ипотеки. Внимательно поработайте со своим кредитным специалистом, чтобы определить, какой тип кредита лучше всего подходит для вашей уникальной ситуации.

Если вы хотите использовать собственный капитал, кредит на домашний капитал или кредитная линия на домашний капитал (HELOC) могут помочь вам обналичить деньги без рефинансирования существующей ипотеки. Внимательно поработайте со своим кредитным специалистом, чтобы определить, какой тип кредита лучше всего подходит для вашей уникальной ситуации.Часто задаваемые вопросы о процессе рефинансирования

Как работает процесс рефинансирования?

Рефинансирование предполагает замену текущего кредита на новый. Когда вы рефинансируете, вы подаете заявку на новую ипотеку так же, как когда вы купили свой дом. После одобрения средства от вашего нового кредита будут использованы для погашения существующей ипотеки. Это эффективно заменяет ваш старый ипотечный кредит на новый — как правило, с более низкой процентной ставкой, более низким ежемесячным платежом или какой-либо другой выгодой.

Сколько времени занимает процесс рефинансирования?

Некоторым кредиторам требуется больше времени, чем другим, для завершения рефинансирования.

Как правило, банки и кредитные союзы могут занять немного больше времени, чем онлайн-кредиторы. Большинство кредиторов в среднем где-то от 30-45 дней для рефинансирования ипотечного кредита.

Как правило, банки и кредитные союзы могут занять немного больше времени, чем онлайн-кредиторы. Большинство кредиторов в среднем где-то от 30-45 дней для рефинансирования ипотечного кредита.Как я могу претендовать на рефинансирование дома?

Вы должны соответствовать определенным критериям для рефинансирования ипотеки. Для рефинансирования потребуются стабильный доход, хороший кредитный рейтинг, приемлемое соотношение долга к доходу и, по крайней мере, некоторый собственный капитал.

Сколько стоит рефинансирование?

Затраты на рефинансирование ипотечного кредита аналогичны расходам, связанным с покупкой дома. Затраты на закрытие в США обычно составляют в среднем от 2 до 5 процентов от суммы кредита. Это от 2000 до 5000 долларов на каждые 100 000 долларов, которые вы занимаете. Тем не менее, есть определенные расходы, такие как страхование титула владельца, которые вы не понесете при рефинансировании, что делает сборы за рефинансирование немного ниже, чем сборы за покупку дома.

Вам возвращают деньги при рефинансировании?

Если вы одобрены для этого, вы можете получить деньги обратно при рефинансировании. Такие кредиты считаются рефинансированием наличными. Ставки и сборы иногда могут быть выше для них. Обязательно уточните у своего кредитора, хотите ли вы вернуть деньги.

Должен ли я рефинансировать с моим текущим ипотечным кредитором?

Если вы довольны своим нынешним кредитором, это может быть достаточной мотивацией для рефинансирования в той же компании. Но, хотя преимущества хорошего обслуживания клиентов важны, вы все равно должны убедиться, что ваш существующий ипотечный кредитор может достичь ваших целей рефинансирования, прежде чем двигаться вперед. Проконсультируйтесь с несколькими другими кредиторами, прежде чем подписывать контракт, чтобы убедиться, что ваш текущий кредитор действительно предлагает самые низкие ставки и сборы.

Влияет ли рефинансирование на мой кредитный рейтинг?

Согласно FICO, жесткий запрос от кредитора снизит ваш кредитный рейтинг на пять пунктов или меньше. Если у вас сильная кредитная история и нет других кредитных проблем, влияние может быть еще меньше. И падение временное. Ваши баллы снова поднимутся, обычно в течение нескольких месяцев, при условии, что все остальное в вашей кредитной истории останется положительным. К счастью, большинство кредитных скоринговых бюро засчитывают несколько запросов на получение ипотечного кредита как один, если они сделаны в течение определенного периода времени (14-30 дней). Таким образом, вы можете подать заявку в несколько разных кредиторов, и при этом ваш кредит не будет многократно испорчен.

Что плохого в рефинансировании?

Основным недостатком любого типа рефинансирования является стоимость, связанная с кредитом.

Даже рефинансирование без затрат на закрытие по-прежнему сопряжено с расходами в виде более высокой процентной ставки или большей суммы кредита. Другим недостатком рефинансирования является то, что он начинает ваш кредит заново. Поэтому, если ваш дом почти оплачен, и вы хотите обналичить свой капитал, вы можете предпочесть кредит под залог дома или кредитную линию под залог дома (HELOC), а не рефинансирование.

Даже рефинансирование без затрат на закрытие по-прежнему сопряжено с расходами в виде более высокой процентной ставки или большей суммы кредита. Другим недостатком рефинансирования является то, что он начинает ваш кредит заново. Поэтому, если ваш дом почти оплачен, и вы хотите обналичить свой капитал, вы можете предпочесть кредит под залог дома или кредитную линию под залог дома (HELOC), а не рефинансирование.Нужна ли оценка для рефинансирования?

Некоторые программы рефинансирования не требуют оценки. FHA Streamline Refinances и ссуды рефинансирования со снижением процентной ставки VA (VA IRRRL) обычно не требуют оценки. Для большинства других потребуется оценка.

Как часто вы можете рефинансировать?

В большинстве случаев вы можете рефинансировать так часто, как пожелаете. Тем не менее, некоторые кредиторы ищут период выдержки между ипотечными кредитами или определенное время между оценками.

2

Это называется рефинансированием наличными. Когда вы делаете это, вы получаете ипотечный кредит на сумму больше, чем вы в настоящее время должны за вашу собственность, и ваш кредитор дает вам разницу. Вывод акций имеет свои риски, особенно если стоимость недвижимости упадет в будущем, поэтому убедитесь, что вы учитываете эти риски, прежде чем получать рефинансирование наличными.

Это называется рефинансированием наличными. Когда вы делаете это, вы получаете ипотечный кредит на сумму больше, чем вы в настоящее время должны за вашу собственность, и ваш кредитор дает вам разницу. Вывод акций имеет свои риски, особенно если стоимость недвижимости упадет в будущем, поэтому убедитесь, что вы учитываете эти риски, прежде чем получать рефинансирование наличными. Возможно, лучше искать более короткий срок кредита или придерживаться существующей ипотеки, чем резко увеличивать срок кредита.

Возможно, лучше искать более короткий срок кредита или придерживаться существующей ипотеки, чем резко увеличивать срок кредита. Ваше рефинансирование должно каким-то образом принести вам пользу — возможно, вы будете платить меньше процентов, снизите платеж по ипотеке или быстрее приобретете свой дом.

Ваше рефинансирование должно каким-то образом принести вам пользу — возможно, вы будете платить меньше процентов, снизите платеж по ипотеке или быстрее приобретете свой дом.

Но вы должны выбрать правильную стратегию рефинансирования для того, чего вы надеетесь достичь. Существует три основных вида кредитов на рефинансирование:

Но вы должны выбрать правильную стратегию рефинансирования для того, чего вы надеетесь достичь. Существует три основных вида кредитов на рефинансирование: Но переход на другой тип кредита мог бы принести дополнительные преимущества.

Но переход на другой тип кредита мог бы принести дополнительные преимущества. Так что ищите самые низкие затраты на закрытие , а также самые низкие процентные ставки.

Так что ищите самые низкие затраты на закрытие , а также самые низкие процентные ставки. Например, на второй странице вы сможете увидеть и сравнить комиссии за выдачу кредита. Они существенно различаются от кредитора к кредитору, поэтому покупка по самой низкой комиссии за создание может сэкономить вам много денег заранее.

Например, на второй странице вы сможете увидеть и сравнить комиссии за выдачу кредита. Они существенно различаются от кредитора к кредитору, поэтому покупка по самой низкой комиссии за создание может сэкономить вам много денег заранее. Большинство ипотечных кредитов сегодня не имеют штрафов за досрочное погашение, но проверьте, чтобы быть уверенным.

Большинство ипотечных кредитов сегодня не имеют штрафов за досрочное погашение, но проверьте, чтобы быть уверенным. Например, тому, кто работает не по найму, потребуется предоставить больше документов, чем тому, кто является наемным работником по форме W-2. У тех, кто вышел на пенсию и получает социальное обеспечение или пенсию, также будут другие требования.

Например, тому, кто работает не по найму, потребуется предоставить больше документов, чем тому, кто является наемным работником по форме W-2. У тех, кто вышел на пенсию и получает социальное обеспечение или пенсию, также будут другие требования. Одна только оценка может занять от одной до двух недель.

Одна только оценка может занять от одной до двух недель. Это может помочь удостовериться, что все необходимые документы и финансовые механизмы для ипотеки на месте.

Это может помочь удостовериться, что все необходимые документы и финансовые механизмы для ипотеки на месте. Вот несколько сценариев, в которых имеет смысл рассмотреть возможность рефинансирования вашего дома.

Вот несколько сценариев, в которых имеет смысл рассмотреть возможность рефинансирования вашего дома. Некоторые домовладельцы могут в конечном итоге платить больше денег в виде сборов и процентов. Вот несколько причин, по которым рефинансирование может не иметь смысла для вас.

Некоторые домовладельцы могут в конечном итоге платить больше денег в виде сборов и процентов. Вот несколько причин, по которым рефинансирование может не иметь смысла для вас. Если вы хотите использовать собственный капитал, кредит на домашний капитал или кредитная линия на домашний капитал (HELOC) могут помочь вам обналичить деньги без рефинансирования существующей ипотеки. Внимательно поработайте со своим кредитным специалистом, чтобы определить, какой тип кредита лучше всего подходит для вашей уникальной ситуации.

Если вы хотите использовать собственный капитал, кредит на домашний капитал или кредитная линия на домашний капитал (HELOC) могут помочь вам обналичить деньги без рефинансирования существующей ипотеки. Внимательно поработайте со своим кредитным специалистом, чтобы определить, какой тип кредита лучше всего подходит для вашей уникальной ситуации. Как правило, банки и кредитные союзы могут занять немного больше времени, чем онлайн-кредиторы. Большинство кредиторов в среднем где-то от 30-45 дней для рефинансирования ипотечного кредита.

Как правило, банки и кредитные союзы могут занять немного больше времени, чем онлайн-кредиторы. Большинство кредиторов в среднем где-то от 30-45 дней для рефинансирования ипотечного кредита.

Даже рефинансирование без затрат на закрытие по-прежнему сопряжено с расходами в виде более высокой процентной ставки или большей суммы кредита. Другим недостатком рефинансирования является то, что он начинает ваш кредит заново. Поэтому, если ваш дом почти оплачен, и вы хотите обналичить свой капитал, вы можете предпочесть кредит под залог дома или кредитную линию под залог дома (HELOC), а не рефинансирование.

Даже рефинансирование без затрат на закрытие по-прежнему сопряжено с расходами в виде более высокой процентной ставки или большей суммы кредита. Другим недостатком рефинансирования является то, что он начинает ваш кредит заново. Поэтому, если ваш дом почти оплачен, и вы хотите обналичить свой капитал, вы можете предпочесть кредит под залог дома или кредитную линию под залог дома (HELOC), а не рефинансирование.