Как оформить в кредит: Какие документы нужны для оформления потребительского кредита на любые цели

Содержание

Займ на покупку товаров в салоне Мегафона для иностранных граждан

- Займы

- Получить займ на смартфон

Без первоначального взноса

Выбрать пунктПогасить займ

Выбрать пунктПогасить займ

Сумма займа от 5 000 ₽ до 30 000 ₽¹

Сумма займа от 5 000 ₽ до 30 000 ₽¹

Сумма займа от 5 000 ₽ до 30 000 ₽¹

Сумма займа от 5 000 ₽ до 30 000 ₽¹

Без первоначального взноса

Без первоначального взноса

Без первоначального взноса

Без первоначального взноса

6 месяцев

6 месяцев

6 месяцев

6 месяцев

0% на 1 или 3 месяца¹

0% на 1 или 3 месяца¹

0% на 1 или 3 месяца¹

0% на 1 или 3 месяца¹

Условия получения

Кто может взять займ на покупку телефона

Граждане Таджикистана, Кыргызстана, Узбекистана, Азербайджана, Казахстана, Молдовы и Армении

От 18 до 75 лет включительно

Документы

С собой нужно взять следующие документы:

- Национальный или заграничный паспорт, ID карта иностранного гражданина

- Миграционная карта или ВНЖ

- Уведомление о прибытии (регистрация по месту пребывания)

Как получить займ на покупку смартфона

Найдите ближайший салон Мегафон

Выберите модель телефона

Подайте заявку

Скажите сотруднику, что хотите оплатить телефон с помощью займа от ООО МКК «Страна Экспресс».

Если стоимость товара превышает предоставленную сумму займа, вы можете доплатить разницу собственными средствами².

Если стоимость товара превышает предоставленную сумму займа, вы можете доплатить разницу собственными средствами².Дождитесь решения

Если займ одобрен, подпишите индивидуальные условия договора, назвав сотруднику код из полученного сообщения

Получите покупку

Оплачивайте займ в приложении KoronaPay, на сайте, а также в офисах партнеров системы «Золотая Корона»

Выбрать пункт

Как погасить займ

Частые вопросы

Все вопросы

Как получить займ на товар?

Займ на товар – это один из способов оплаты товаров и услуг, который в нашем случае работает таким образом: вы приобретаете товар и оплачиваете его стоимость суммой предоставленного вам займа. Вы можете оформить займ на товар в одном из салонов торговой сети МегаФон.

Какие документы требуются для получения займа на товар?

Для того, чтобы оформить и получить займ, вам потребуются следующие документы:

- национальный или заграничный паспорт/ID карта иностранного гражданина;

- виза, миграционная карта или ВНЖ (для иностранцев).

Как долго рассматривается заявка на займ на товар?

После того, как вы отправили заявку, решение по ней принимается, как правило, в течение нескольких минут, реже – часов.

Как узнать сумму и дату ежемесячного платежа?

Сумма вашего ежемесячного платежа отражается в разделе «Займы» мобильного приложения «Денежные переводы KoronaPay» (6+).

Кроме того, сумму платежа можно уточнить по номеру 8 495 234 28 34 (звонок оплачивается согласно тарифам вашего оператора связи).

Что будет, если я не оплачу весь займ/платеж по займу?

В случае неоплаты займа вам будут продолжать начисляться проценты за пользование займом, а также будет начислена и предъявлена к оплате неустойка на сумму просроченного долга, согласно условий договора. Ваш Договор займа будет передан в службу взыскания задолженности. Кроме того, долг может быть взыскан с Вас в судебном порядке, а ваша кредитная история будет испорчена, что может оказать влияние на получение займов в будущем.

Все вопросы

Если не хватает денег на новый смартфон¹ или нужно срочно заменить старый из-за порчи или потери, не нужно долго ждать. ООО МКК «Страна Экспресс» совместно с сетью салонов МегаФон предоставляют, в том числе не только гражданам РФ2, возможность оформить займ на смартфон¹.

ООО МКК «Страна Экспресс» совместно с сетью салонов МегаФон предоставляют, в том числе не только гражданам РФ2, возможность оформить займ на смартфон¹.

Займы на товары¹ в МегаФоне — услуга для иностранных граждан², желающих приобрести товары¹, например, смартфон. Оформить займ на товар¹ можно, не предоставляя справку о доходах, что удобно для иностранца². Для того, чтобы подать заявку, потребуется всего несколько документов³.

Займ на смартфон¹ в МегаФоне — быстрая и удобная возможность для мигрантов² приобрести телефон¹. Услуга доступна для граждан СНГ² от 18 лет и до 75 лет включительно. Для того, чтобы мигранту² подать заявку на оформление займа, нужно выбрать смартфон¹ в сети салонов МегаФон и обратиться в салон сети Мегафон с необходимыми документами³. Совершить покупку можно сразу после одобрения займа ООО МКК «Страна Экспресс». Займ можно погасить онлайн в приложении KoronaPay (6+).

Как давать своим покупателям рассрочку и кредит

⚡ Все статьи

/

⚡ Ближе к делу

Ирина Максимук

Предложение воспользоваться товарами или услугами сейчас, а заплатить позже привлекает покупателя: оно помогает решиться на дорогие покупки или купить даже, если сейчас нет денег. Продавец же в свою очередь получает новых постоянных клиентов и увеличивает оборот.

Продавец же в свою очередь получает новых постоянных клиентов и увеличивает оборот.

Вы можете предложить покупателю оформить кредит или рассрочку. А рассрочка бывает с помощью банка и без его участия.

Содержание

Кредит

Рассрочка без участия банка

Рассрочка при помощи банка

Кредит

Кредит обычно дают физлицам с помощью банка по кредитному договору.

Особенности кредитного договора:

- Договор заключается между кредитной организацией и заёмщиком.

- Банк бесплатно не работает. Сумма, которую заёмщик должен будет вернуть банку, включает в себя не только основной долг, но и проценты.

- В договоре прописывается размер процентной ставки, сумма и срок.

- Срок его может быть любым от 1 месяца.

Платежи вносятся по графику.

Платежи вносятся по графику. - Риск невозврата суммы кредита ложится на банк.

Сейчас многие продавцы, чтобы привлечь покупателя и не дать ему уйти к конкурентам, предлагают оформить кредит на выбранную вещь прямо в магазине. Для этого в точке продаж организуется рабочее место специалиста по кредитованию. Это быстрый потребительский кредит — POS-кредит (с английского point of sale — точка продажи). Он подходит тем, кто торгует популярными товарами или услугами, например, техникой, стройматериалами, дорогой одеждой, мебелью, туристическими путёвками.

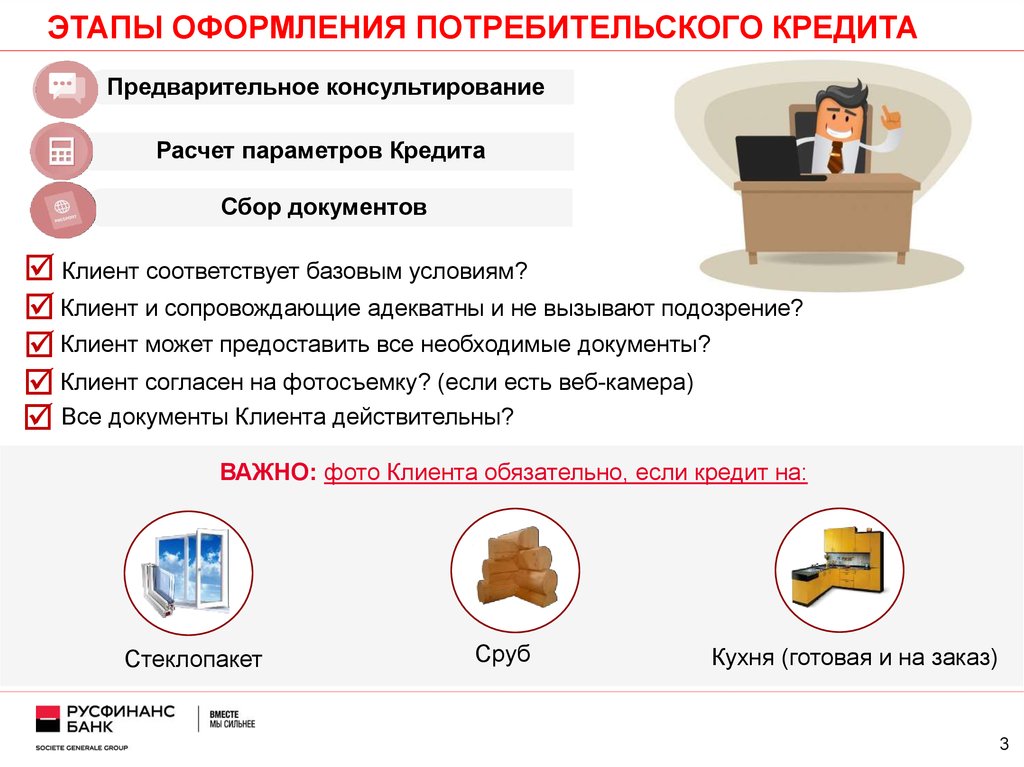

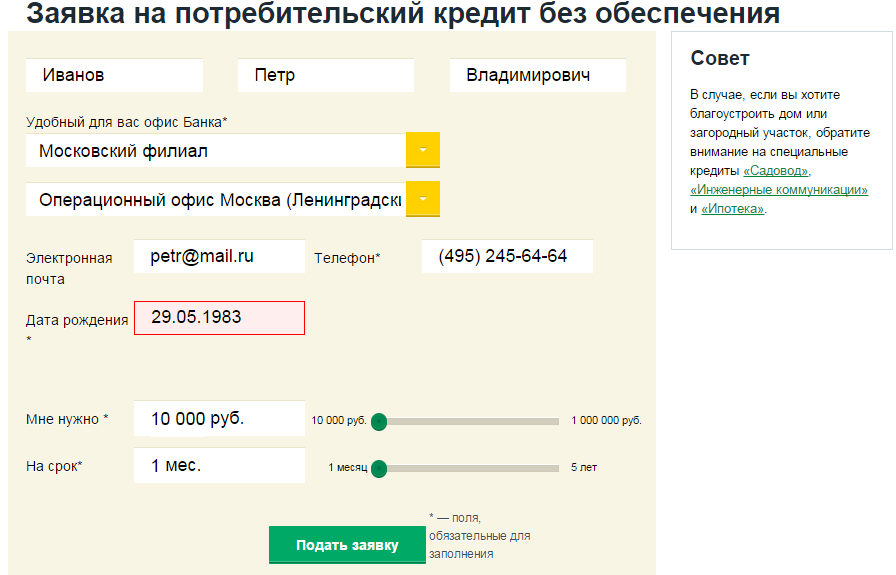

Для оформления покупателю достаточно двух документов, например, паспорта и СНИЛС, а одобрение банка можно получить всего за несколько минут. При положительном решении клиент подписывает кредитный договор, получает его на руки вместе с графиком платежей и сразу забирает покупку. Проценты за пользование кредитом платит покупатель. Деньги вы получите от банка через 1-3 дня.

В условиях «быстрого кредита» банк не может тщательно оценить заёмщика, поэтому ставки по таким кредитам обычно повышены — в них заложены риски невозврата. Срок может быть от 3 месяцев до 3 лет.

Срок может быть от 3 месяцев до 3 лет.

Для подключения к системе POS-кредитования:

- заключите договор с банком;

- организуйте рабочее место с компьютером, необходимым программным обеспечением, выходом в интернет и принтером.

Вы можете обучить своих сотрудников или воспользоваться услугами банковских специалистов.

В интернет-магазине после выполнения специалистами банка всех процедур по настройке в форме для оплаты появится кнопка «купить в кредит». Она будет переводить покупателя на банковского удалённого менеджера.

Рассрочка без участия банка

Рассрочка — способ оплаты товаров или услуг, при котором покупатель оплачивает покупку не сразу, а частями. Сумма делится на несколько платежей.

Особенности договора с рассрочкой без участия банка:

- Это договор купли-продажи, стороны: покупатель и продавец.

- В нём не предусмотрены проценты.

- Обычно срок выплат не превышает 1-1,5 лет.

- В договоре нужно описать, каким образом и в какой срок товар передается. Например, «товар доставляется силами продавца на склад покупателя до 31 октября 2021 года».

- До полной оплаты товар считается в залоге у продавца. Если покупатель перестанет платить, вы можете вернуть товар, но только, если ещё не выплачена половина его стоимости.

- Если вы не передадите товар в срок, покупатель имеет право отказаться платить.

По закону в договоре с рассрочкой обязательно должны быть:

- полная стоимость товара,

- порядок оплаты — например, на расчётный счёт или в кассу,

- сроки и размеры платежей — график платежей.

Эти условия описаны в ст. 489 ГК РФ.

Обычно такую рассрочку предлагают покупателям-юрлицам или ИП.

Например, вы поставщик, розничный магазин — ваш постоянный клиент. Для запуска нового магазина он хочет купить сразу много, но просит рассрочку. Перед заключением договора на всякий случай проверьте контрагента.

Рассрочка выгодна для покупателя: он не переплачивает проценты, получает товар, при этом платит позже. Но он может просто перестать вносить платежи, тогда придётся писать претензию и идти в суд. Для суда может понадобиться юрист.

Продажа в рассрочку — это риск: вы выводите часть денег из оборота и рискуете не получить их обратно. Но с другой стороны, рассрочка даёт возможность приобрести лояльных покупателей и увеличить продажи товара.

Если хотите применять такую рассрочку в розничной торговле, обязательно заключите договор в письменной форме и учтите все требования к нему.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Рассрочка при помощи банка

Рассрочка при помощи банка — популярный инструмент. Для покупателя выглядит как рассрочка, а на деле является обычным POS-кредитом. В этом случае покупатель выплачивает банку только стоимость покупки ежемесячно равными частями, а проценты вам придётся платить самостоятельно. Зато все риски по невозврату кредита банк берёт на себя.

В этом случае покупатель выплачивает банку только стоимость покупки ежемесячно равными частями, а проценты вам придётся платить самостоятельно. Зато все риски по невозврату кредита банк берёт на себя.

Обычно банки устанавливают минимальный процент. Такая рассрочка привлекает покупателей. Несмотря на то, что с каждого клиента вы зарабатываете меньше, но в целом за счёт повышения оборота — больше. Если у конкурентов есть подобный инструмент, наверное, вам тоже стоит им пользоваться. Сейчас это стандарт для многих рынков, например, для продажи дорогой мебели.

Преимущества для вас при продаже в кредит или в рассрочку:

- Продажа в кредит или в рассрочку позволяет вам увеличивать оборот товара и прибыль.

- Товар не лежит большими партиями на складе. Можно уменьшить размеры склада и сэкономить на аренде.

- С помощью кредитования покупателя продаются даже дорогие вещи.

- Покупатель может получить необходимый товар, не имея сейчас финансовой возможности.

Благодаря этому у вас появляются новые покупатели и расширяется клиентская база.

Благодаря этому у вас появляются новые покупатели и расширяется клиентская база. - В случае заключения кредитного договора вы сразу получаете всю сумму. Если покупатель перестанет платить, разбираться с этим придётся банку.

Статья актуальна на

Продолжайте читать

Все статьи

Уличная торговля: нужно ли разрешение, онлайн‑касса и регистрация?

Самозанятым: какой товар продавать можно, а какой нет?

Открыл ИП и не пользовался им. Как узнать про долги и что делать дальше?

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Беспроцентный кредит — Moneysmart.

gov.au

gov.au

Беспроцентный кредит поможет вам быстро занять деньги, чтобы снова встать на ноги.

Погашение доступно по доступным ценам, без комиссий и комиссий, и это намного дешевле, чем ссуда до зарплаты.

Если вы изо всех сил пытаетесь свести концы с концами, обратитесь за неотложной помощью с деньгами на бесплатные услуги, которые могут помочь.

Как работают беспроцентные ссуды

Беспроцентная ссуда позволяет вам занять до 2000 долларов США для оплаты предметов первой необходимости. Погашение является доступным и срок кредита составляет от 12 до 18 месяцев. Кредитных проверок нет.

Самое приятное то, что вы не платите ни процентов, ни комиссий, ни комиссий. Вы возвращаете только то, что берете взаймы.

Схема беспроцентного займа предоставляет отдельным лицам и семьям с низкими доходами доступ к безопасным, справедливым и доступным кредитам. Сумма кредита составляет до 1500 долларов США на товары и услуги первой необходимости, такие как холодильники, стиральные машины или ремонт автомобилей.

Кто может получить беспроцентный кредит

Чтобы получить беспроцентный кредит, вы должны:

- иметь карту медицинского обслуживания, льготную карту пенсионера или доход менее 45 000 долларов США в год после уплаты налогов

- проживали по вашему текущему адресу более трех месяцев

- показать, что вы можете погасить кредит

Как получить беспроцентную ссуду

Получите беспроцентную ссуду в два этапа:

Шаг 1. Посетите Беспроцентные ссуды (NILS) на веб-сайте Good Shepherd и позвоните своему местному поставщику NILS, чтобы договориться о встрече.

Шаг 2. Когда вы встретитесь, они помогут вам с вашим заявлением и выработают ваши выплаты.

Сколько времени это займет?

Оценка кредита обычно занимает от 45 до 90 минут.

Беспроцентные кредиты обычно утверждаются в течение 2 дней. Если вы принесете все свои документы, они могут быть одобрены в тот же день.

Что можно купить в беспроцентный кредит

Вы можете использовать беспроцентный кредит для оплаты:

- предметов домашнего обихода, таких как холодильник, стиральная машина, компьютер или мебель

- учебные материалы, такие как планшет или учебники

- некоторые медицинские и стоматологические услуги

- ремонт автомобилей и шины

Спросите своего поставщика NILS, если вам нужно что-то, чего нет в этом списке.

Беспроцентные ссуды не являются ссудами наличными. Поставщик NILS обычно выдает вам чек, адресованный поставщику.

Moneysmart не ссужает деньги и не предоставляет ссуды, но с удовольствием ответит на ваши вопросы. Свяжитесь с нами для получения дополнительной информации.

Грузия оплачивает ремонт автомобиля беспроцентным кредитом

У Джорджии сломалась машина, и ей понадобилось 900 долларов, чтобы ее починить. У нее не было денег, но друг предложил беспроцентный кредит.

Джорджия позвонила своему местному поставщику услуг NILS и узнала, что имеет право на участие. Грузия встретилась с поставщиком NILS, чтобы обсудить стоимость ремонта автомобиля и погашения кредита.

Грузия встретилась с поставщиком NILS, чтобы обсудить стоимость ремонта автомобиля и погашения кредита.

Вместе они заполнили анкету онлайн. На следующий день Джорджия получила чек на 900 долларов, выписанный ее механику.

Грузия согласилась погасить беспроцентный кредит раз в две недели в размере 34,60 долларов США в течение одного года. Ее выплаты автоматически списываются с ее банковского счета после выплаты пенсии. Она вернет только ту сумму, которую взяла взаймы — 9 долларов.00.

Как открыть кредитную компанию для плохой кредитной истории | Малый бизнес

Открытие кредитной компании для людей с плохой кредитной историей открывает нишу потребителей, которые хотят получить кредит по разным причинам, но могут не иметь права на получение кредита по традиционным программам кредитования. Плохой кредит является относительным и варьируется в зависимости от кредиторов и кредитных отраслей. Например, кому-то легче получить автокредит с оценкой FICO 480, чем получить ипотечный кредит. Чтобы открыть кредитную компанию, вам необходимо определить типы кредитов, которые вы хотите предложить, и получить для них правильное лицензирование.

Чтобы открыть кредитную компанию, вам необходимо определить типы кредитов, которые вы хотите предложить, и получить для них правильное лицензирование.

Выберите нишу

Несмотря на то, что вы можете организовать широкий кредитный бизнес для личных, автомобильных и жилищных кредитов, разумно сначала создать одну нишу. Сосредоточьтесь на получении правильного лицензирования и создании клиентской базы по мере того, как вы расширяетесь в другие области.

Ваша ниша определяет, где вы начнете обучение лицензированию и соблюдению нормативных требований. Личные частные ссуды не требуют лицензии, но ограничены законами штата о ростовщичестве. Автокредиты регулируются Бюро финансовой защиты потребителей. Ипотечные кредиты регулируются Национальной системой лицензирования ипотечных кредитов.

Найдите финансирование для своего бизнеса

Если вы планируете одолжить деньги, вам понадобится достаточный капитал, когда вы начнете свой бизнес. В вашем бизнес-плане должно быть указано, где вы планируете получить этот капитал: вам также понадобится бизнес-план для привлечения инвесторов и кредиторов, которые могут помочь вам и вашему бизнесу начать работу.

В вашем бизнес-плане должно быть указано, где вы планируете получить этот капитал: вам также понадобится бизнес-план для привлечения инвесторов и кредиторов, которые могут помочь вам и вашему бизнесу начать работу.

Поскольку вы будете давать деньги в долг группе людей с высоким уровнем риска, вам нужно будет убедить своих инвесторов, что вы сможете возместить свои кредиты. Просмотрите тематические исследования других кредиторов и узнайте, как они собирали платежи и оставались прибыльными. Установите эффективные методы в качестве политики, задокументируйте эти политики в своем бизнес-плане и заверите потенциальных кредиторов и инвесторов в том, что вы готовы проявлять должную осмотрительность в отношении потенциальных клиентов.

Зарегистрируйте бизнес

Кредитование является строго регулируемой отраслью. Начните с надлежащей регистрации вашего бизнеса в штате. Ваше коммерческое предприятие, будь то компания с ограниченной ответственностью или корпорация, регистрируется у государственного секретаря.

Оплатите регистрационные сборы, которые варьируются от штата к штату, а затем получите идентификационный номер налогоплательщика на веб-сайте IRS, используя форму SS-4. Эти два элемента являются основными при регистрации любого бизнеса на законных основаниях и необходимы для лицензирования, местных разрешений, открытия банковских счетов и получения коммерческого кредита.

Получение соответствующей лицензии

Национальная система лицензирования ипотечных кредитов является лицензирующим и регулирующим органом для всех ипотечных кредиторов. Неважно, предоставляете ли вы кредиты людям с идеальной или плохой кредитной историей. Завершите все курсы для предварительного лицензирования и сдайте экзамен NMLS. После того, как вы сдадите экзамен, вы сможете выдавать кредиты. Как бизнес, заполните форму MU1 на веб-сайте NMLS, чтобы заявить о своем бизнесе в качестве кредитора.

Любой человек, работающий в сфере ипотечного кредитования, как деловой, так и частный, должен пройти все проверки биографии и кредитоспособности. Также требуется снятие отпечатков пальцев. Если вы планируете делать больше, чем просто брокерские кредиты, вам нужно стать инициатором ипотечного кредита в вашем штате. Следуйте контрольному списку, предоставленному NMLS для вашего региона.

Также требуется снятие отпечатков пальцев. Если вы планируете делать больше, чем просто брокерские кредиты, вам нужно стать инициатором ипотечного кредита в вашем штате. Следуйте контрольному списку, предоставленному NMLS для вашего региона.

Понимание регулирующих органов

Основные программы, которые ипотечные кредиторы предлагают лицам с плохой кредитной историей, включают кредитные программы с федеральной страховкой, такие как кредиты Федерального управления жилищного строительства с отсечением FICO 500. Вы также можете предоставлять субстандартные кредиты с более высоким риском и более высокой процентной ставкой. ставки для лиц с оценкой FICO ниже 500.

Бюро финансовой защиты прав потребителей проводит экспертизу автокредитов и программ лизинга. Автофинансовые компании могут предоставлять кредиты для банков и кредитных союзов или предоставлять финансирование самостоятельно. Страхование разрыва и расширенные гарантии — это другие элементы, которые могут быть добавлены к кредитам во время финансирования.

Это не типичная проверка, через которую проходит кредитор, а скорее обзор принципов и процедур андеррайтинга, раскрытия информации и рекламы. CFPB проверяет договоры о сделках, контракты с инициаторами и серверные системы, обеспечивая конфиденциальность и добросовестную практику кредитования.

Законы о ростовщичестве

Лимиты ростовщичества для частного кредитования варьируются от штата к штату, при этом некоторые штаты ограничивают количество кредитов и общую допустимую процентную ставку. Например, Аризона не может взимать более 10 процентов, в то время как Делавэр ограничен пятью процентами сверх федеральной учетной ставки.

Установите правила кредитования и финансирования

Открытие собственной кредитной компании не обязательно означает, что вам нужно иметь все деньги самостоятельно. Установите отношения с банками, кредитными союзами, автодилерами и инвесторами. Наличие более чем одной области для покупки плохой кредитной ссуды поможет вам найти правильный продукт для клиента.

Наличие более чем одной области для покупки плохой кредитной ссуды поможет вам найти правильный продукт для клиента.

После того, как у вас есть финансирование, установите правила кредитования. Например, если вы предоставляете кредиты FHA, рекомендации должны соответствовать правилам FHA. Если вы предоставляете автокредиты с плохой кредитной историей, установите параметры для оценки FICO, требования к долгу и доходу, а также пороговые значения, которые регулируют ставки и затраты на выдачу. Запишите все рекомендации, чтобы убедиться, что вы относитесь к каждому кандидату справедливо.

Надлежащая деловая практика

Независимо от типа кредита, который вы предлагаете, любая реклама и условия кредита должны соответствовать правилам и положениям. Защитите личные и личные данные ваших клиентов. Позвольте андеррайтингу, а не личным отношениям, принимать решения о кредитовании, чтобы избежать дискриминационной практики.

Прочтите и поймите основы Закона о достоверной кредитной отчетности, Закона о достоверности кредитования, Закона о равных кредитных возможностях и Правила ценообразования с учетом риска.

Если стоимость товара превышает предоставленную сумму займа, вы можете доплатить разницу собственными средствами².

Если стоимость товара превышает предоставленную сумму займа, вы можете доплатить разницу собственными средствами².

Платежи вносятся по графику.

Платежи вносятся по графику.

Благодаря этому у вас появляются новые покупатели и расширяется клиентская база.

Благодаря этому у вас появляются новые покупатели и расширяется клиентская база.