Как определить мошенника при оформлении кредита онлайн: Мошенничество при оформлении кредита

Содержание

какие новые способы обмана придумывают мошенники

В поисках кредита с весьма заманчивыми условиями вы можете столкнуться с финансовыми мошенниками. К примеру, на вас может выйти менеджер банка или микрофинансовой организации (МФО), которых вообще не существует. Fingramota.kz расскажет подробнее.

Через мобильное приложение «Fingramota Online» в Агентство РК по регулированию и развитию финансового рынка (далее – Агентство) поступил вопрос от пользователя, является ли организация, с которой он столкнулся, мошеннической. Он рассказал, что подавал заявки через интернет-сайты финансовых организаций на получение онлайн-кредита. И к нему позвонил «онлайн-кредитор», который сообщил об одобрении займа на сумму 300 тыс. тенге, но для получения денег потребовал перечислить на карту 60 тыс. тенге якобы для страховки от возможной просрочки. Как сообщил «менеджер» этой «кредитной» организации, деньги будут перечислены на карточку, которая впоследствии достанется ему, как клиенту, и будет в скором времени доставлена курьером. Видимо, пользователь заподозрил неладное, он выяснил, что онлайн-кредитор не включен в официальный реестр финрегулятора.

Видимо, пользователь заподозрил неладное, он выяснил, что онлайн-кредитор не включен в официальный реестр финрегулятора.

Как вывести кредитных мошенников на чистую воду?

Злоумышленники могут прикрываться сотрудниками банков второго уровня (БВУ), МФО. Чаще всего они используют названия и логотипы крупных и известных финансовых организаций, но, как оказалось, мошенники придумали иные схемы обмана. Они выходят на связь к клиентам от лица неизвестных, точнее выдуманных, финансовых структур. Это так называемые кредиторы-призраки. В странах СНГ такой вид мошенничества получил распространение в период пандемии.

У кредитора-призрака есть своя страница в интернете, причем фишинговая. Иногда на подставном сайте даже могут быть указаны контакты организации, размещены нарисованные сертификаты и лицензии, и дизайн веб-страницы может быть разработан довольно грамотно, без видимых грамматических ошибок и с качественной версткой. Несмотря на это, раскусить таких аферистов довольно легко.

Нужно открыть сайт Агентства www.gov.kz, раздел «Финансовые рынки» и далее «Банковский сектор» или «Иные финансовые организации» – это смотря, с какой организации с вами связались, из банка или МФО. В разделе «Реестры разрешений и уведомлений» представлен список кредитных организаций, которые работают в Казахстане легально и имеют соответствующую лицензию от финансового регулятора. Это означает, что, в случае нарушений с их стороны, потребители финансовых услуг могут обратиться за защитой своих прав в Агентство, где им обязательно помогут.

Поэтому при принятии важных решений, связанных с деньгами, нужно взять паузу. Не следует торопиться и следовать инструкциям псевдосотрудников финансовых организаций. Лучше все перепроверить и получить консультацию в Агентстве, обратившись через мобильное приложение «Fingramota Online» или посредством call-центра по короткому номеру «1459» (звонок бесплатный).

Мошенники используют методы социальной инженерии, поэтому некоторые люди при взаимодействии с ними теряют бдительность и могут сообщить свои персональные и платежные данные, перевести деньги на указанные карты, либо скачать различные приложения, таким образом предоставив злоумышленникам дистанционный доступ в свои гаджеты.

Какие схемы еще используют кредитные мошенники?

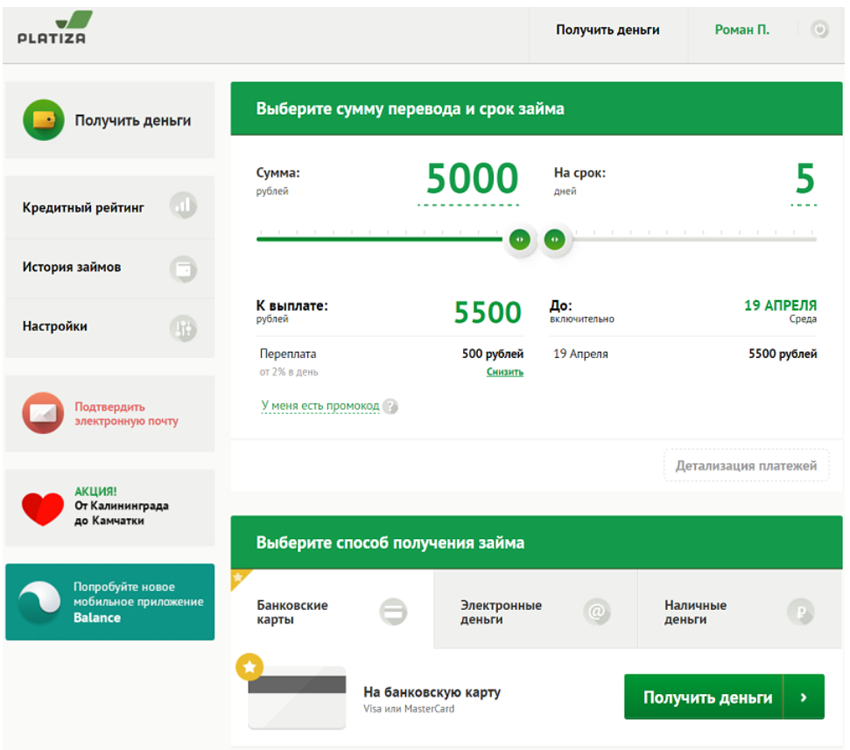

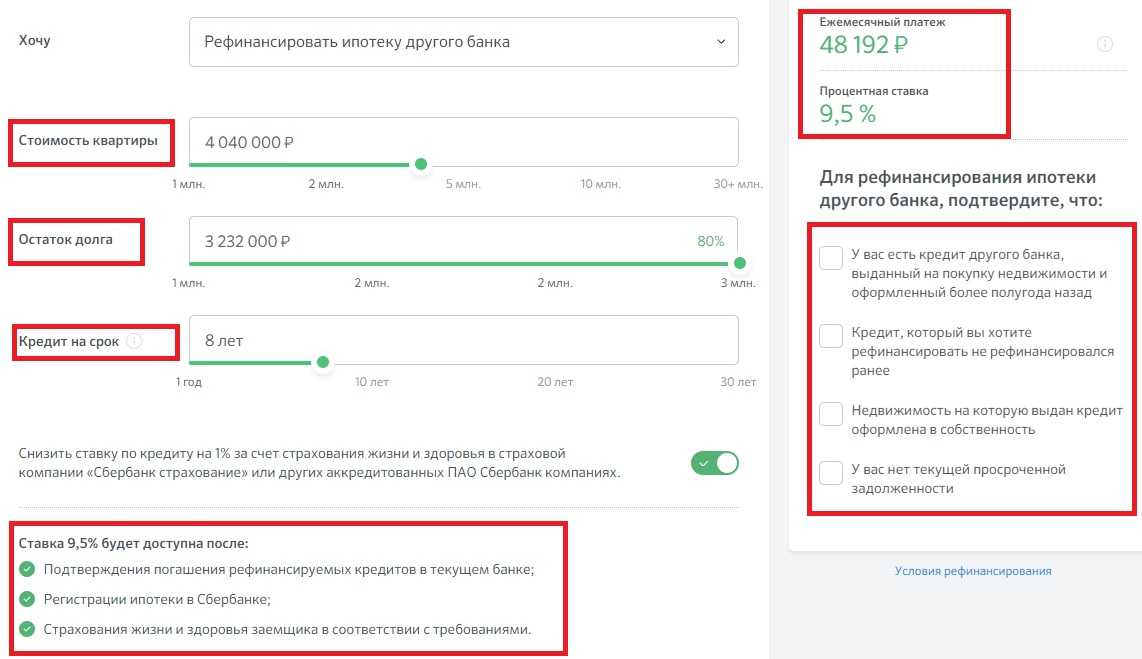

Кредиторы-призраки – один из новых способов мошенничества, который еще не получил широкого распространения. Также существуют другие схемы, с которыми некоторые граждане уже столкнулись, – это «черные кредиторы» или кредитные посредники. Чаще всего они предлагают услуги по оформлению «льготных онлайн-кредитов», «микрозаймов с низкой процентной ставкой», «честных кредитов без переплат». Для них не имеет никакого значения, плохая ли кредитная история у заемщика, каков у него уровень дохода, официально ли он трудоустроен, есть ли у него пенсионные отчисления. Жертвами таких мошенников становятся те, кто находится в поиске «выгодных» кредитов, срочных и легких денег взаймы.

Те заемщики, у которых уже есть действующие кредиты, могут столкнуться с другой «когортой» мошенников – они предлагают взять обязательства по оплате кредита на себя. Для этого заемщику необходимо оплатить только часть от общей суммы займа – от 10 до 40%. К примеру, если у заемщика имеется задолженность по кредиту в размере 300 тыс. тенге, то оплатив всего лишь 50 тыс. тенге данным лицам, он якобы погасит всю сумму займа. Мошенники аргументируют это тем, что у них имеются связи в банках и МФО, либо они сами там работают, или у них проходят различные акции по частичному списыванию задолженности постоянных клиентов.

К примеру, если у заемщика имеется задолженность по кредиту в размере 300 тыс. тенге, то оплатив всего лишь 50 тыс. тенге данным лицам, он якобы погасит всю сумму займа. Мошенники аргументируют это тем, что у них имеются связи в банках и МФО, либо они сами там работают, или у них проходят различные акции по частичному списыванию задолженности постоянных клиентов.

Кредитные посредники высылают клиенту сообщение на мобильный телефон через специальные сервисы подмены номера, что кредит погашен. Или они могут запросить дополнительную сумму денег, якобы необходимую для дальнейшего решения вопроса: оплата комиссии за досрочное погашение, за страховку, доставку карточки и т. д. Мошенники также могут попросить заемщика сообщить код из SMS, с их слов – «для подтверждения процедуры передачи займа». Но на самом деле это код, который высылают дистанционные сервисы финансовых организаций выдачи кредитов для подтверждения личности. Передав его мошенникам, вы даете им ключ к своему мобильному банкингу, а значит, доступ к своим деньгам.

Иногда мошенники-кредиторы могут действительно перечислить на ваш счет деньги, не запросив при этом предоплаты. Но здесь тоже таится опасность, если вы этими деньгами воспользуетесь. Потому что спустя время может «прилететь» требование от настоящего банка, МФО или коллекторов погасить долг. Дело в том, что мошенники успели оформить кредит на ваше имя, а сняв деньги, часть их, либо совершив денежный перевод, вы тем самым подтверждаете, что кредитом воспользовались.

Кроме того, «черные кредиторы» могут предложить почистить информацию, содержащуюся в персональном кредитном отчете заемщика за символическую плату, якобы удалив из нее сведения о просрочках и иную информацию по желанию клиента. Для этого злоумышленники запрашивают конфиденциальные данные своей жертвы, включая реквизиты платежной карты. Пользуясь неосведомленностью заемщиков, аферисты утверждают, что кредитная история хранится всего 5 лет, и все займы ранее этого срока автоматически удаляются. Получив нужные сведения, мошенники получают доступ ко всем банковским счетам, и с помощью онлайн-банкинга оформляют на своего «клиента» крупные кредиты.

Знайте! Никаких посредников между клиентами и БВУ, МФО, которые могут помочь с оформлением банковского займа или микрокредита, не бывает! Это мошенники, которые, заполучив ваши деньги, отключают телефон и исчезают. Никогда не обращайтесь за финансовыми услугами, предусматривающими предоплату. Никому не давайте денежного вознаграждения за оформление кредита и не передавайте посторонним лицам информацию о себе и своей карте.

Что касается кредитной истории – да, с 2022 года при запросе персонального кредитного отчета из кредитного бюро отображается информация за последние 5 лет (ранее было 10 лет). Однако это не означает, что просрочки, допущенные, к примеру, 15–20 лет назад, будут аннулированы. Они будут отображены в полной версии кредитного отчета, которую кредитные бюро обязаны предоставлять по запросам заемщиков, а также банков, МФО, коллекторских агентств и других лиц. Имейте в виду, что запрашивать вашу кредитную историю финансовые институты и другие организации могут исключительно с вашего письменного согласия. Проверяйте свою кредитную историю регулярно – только так вы сможете узнать о мошенничестве и, соответственно, оперативно отреагировать.

Проверяйте свою кредитную историю регулярно – только так вы сможете узнать о мошенничестве и, соответственно, оперативно отреагировать.

Только мошенники предлагают за определенную сумму:

— оформить заем в кредитной организации и передать часть полученных средств посредникам, которые вместо вас будут платить по кредиту;

— списать все долги по всем вашим банковским займам и микрокредитам;

— помощь в оформлении беззалогового кредита под низкий процент с обязательной предоплатой (авансом).

Что делать, если вы стали жертвой кредитных мошенников?

Напишите заявление в полицию и получите постановление о признании вас потерпевшим.

Если вы передали мошенникам свои личные и платежные данные, то нужно незамедлительно заблокировать свою карточку, перевыпустить новую и сменить свои документы. Также желательно изменить пароли во всех своих аккаунтах и личных кабинетах: в мобильном банкинге, электронной почте, соцсетях. Если вы скачали сомнительное приложение, нужно его немедленно удалить и сделать сброс данных до заводских настроек.

Если вы скачали сомнительное приложение, нужно его немедленно удалить и сделать сброс данных до заводских настроек.

Если вы получили деньги по ошибке, то не стоит их переводить самостоятельно. Обратитесь в отделение банка, напишите заявление, чтобы банк сам перевел деньги адресату.

Будьте всегда бдительны и аккуратны, соблюдайте простые правила безопасности, чтобы уберечь свои средства от злоумышленников и не стать заложником «чужого» кредита.

Повышайте свою финансовую грамотность вместе с www.fingramota.kz!

Мошенничество при оформлении кредита сотрудником банка | Мошенничество при оформлении кредита: как с этим бороться?

Можно ли представить себе, что при оформлении кредита в банке человек способен стать жертвой мошенников? Достаточно сложно. Обман может быть системным, в типовые договоры, предлагаемые всем клиентам, ранее могли быть включены незаметные условия, увеличивающие суммы выплат по кредиту. Сейчас за недопущением таких ситуаций пристально следит Центральный банк РФ. Тем не менее случаи мошенничества такого рода в практике встречаются, и их виновниками становятся сотрудники банков.

Тем не менее случаи мошенничества такого рода в практике встречаются, и их виновниками становятся сотрудники банков.

Причины мошенничества

Как ни странно, чаще всего жертвами своих сотрудников становятся сами кредитные учреждения. Банки, специализирующиеся на розничном кредитовании, имеющие сотни и тысячи отделений, ограничены в выборе сотрудников. На работу для оформления кредитов принимаются недавние школьники, бывшие бухгалтеры, иногда и люди с криминальным прошлым. Они не обладают необходимым опытом и компетенцией, поэтому часто заключают договоры с заемщиками, заведомо не способными вернуть долг. Администрация банков рассчитывает на то, что ошибки не допустит скоринговая программа, автоматически определяющая платежеспособность клиента по ответам на поставленные вопросы, и не учитывает человеческий фактор, носителем которого являются сотрудники банков. Но документы – справки о доходах, документы на владение имуществом – смотрят люди, и они иногда не видят подделку. А иногда могут и сами вступить в сговор с клиентом, оформив кредит, который он не получил бы, если бы обратился к другому сотруднику. Конечно, такая деятельность вознаграждается. И если в случае с гражданами суммы и кредитов и мзды невелики, то для юридических лиц размеры ссуд составляют миллионы, а вознаграждение коррумпированного сотрудника иногда достигает 10–20% объема полученных средств.

Конечно, такая деятельность вознаграждается. И если в случае с гражданами суммы и кредитов и мзды невелики, то для юридических лиц размеры ссуд составляют миллионы, а вознаграждение коррумпированного сотрудника иногда достигает 10–20% объема полученных средств.

Типология мошенничества при оформлении кредита

Преступления, имеющие характер мошенничества, должны содержать два основных признака. Целью их совершения должно стать присвоение чужих денежных средств и имущества, а способом совершения – обман или злоупотребление доверием. Если говорить конкретно о мошенничествах, связанных с оформлением или получением кредита, они распадаются на две группы по признаку жертвы, то есть совершаемые в отношении кредитного учреждения или в отношении клиента банка.

Преступником в обоих случаях выступает уполномоченный сотрудник или должностное лицо банка. Банк несет ущерб в виде невозвращенной своевременно суммы кредита, а клиент, гражданин, компания или предприниматель или оказываются должны существенно большую сумму, чем планировали, или теряют заложенное имущество, или просто становятся жертвами контролируемого банкротства, когда их имущество за бесценок переходит в распоряжение банковских структур. Стать жертвой мошенников может практически любой клиент, недостаточно внимательно относящийся к условиям заключаемых им договоров. Досрочное востребование, огромные штрафы за просрочку, требования о введении сотрудников банка в органы управления заемщика – все это может существенно ухудшить его финансовое положение.

Стать жертвой мошенников может практически любой клиент, недостаточно внимательно относящийся к условиям заключаемых им договоров. Досрочное востребование, огромные штрафы за просрочку, требования о введении сотрудников банка в органы управления заемщика – все это может существенно ухудшить его финансовое положение.

Мошенничество в отношении банков

Основным способом хищения средств банков становится заключение кредитного договора на основании недостоверных документов. Поддельные справки о доходах, бухгалтерские балансы, документы на владение имуществом вводят кредитное учреждение в заблуждение в отношении действительной платежеспособности заемщика. Можно выделить следующие группы такого типа мошенничеств, часто невозможных без попустительства сотрудника банка:

- оформление кредита на паспорт третьего лица, потерянный или украденный. Иногда лицо, обратившееся за ссудой, специально гримируется, чтобы добиться совпадения своей внешности с лицом, чья фотография вклеена в документ;

- искажение предоставляемых данных таким образом, чтобы договор оказался недействительным.

В дальнейшем его можно признать таковым в судебном порядке и не уплачивать проценты и другие комиссии. Сумму основного долга вернуть в любом случае придется. Тем же путем может быть оспорен кредит, полученный на чужой паспорт, но преимуществом этого становится то, что лицо, фактически получившее деньги, оказывается неустановленным, и возвращению они не подлежат;

В дальнейшем его можно признать таковым в судебном порядке и не уплачивать проценты и другие комиссии. Сумму основного долга вернуть в любом случае придется. Тем же путем может быть оспорен кредит, полученный на чужой паспорт, но преимуществом этого становится то, что лицо, фактически получившее деньги, оказывается неустановленным, и возвращению они не подлежат; - создание юридического лица специально для оформления на него кредита с последующим его выведением на подставные фирмы и обналичиванием. Сейчас этот механизм используется реже, банки требуют от заемщиков не менее трех лет активной деятельности и сдачи бухгалтерской отчетности;

- подделка финансовой отчетности юридического лица таким образом, чтобы не просто получить заемные средства, а сделать это на наиболее выгодных условиях. При этом банк не видит действительных финансовых показателей компании, и ее внезапная неплатежеспособность оказывается для него откровением;

- выведение активов, как заложенных, так и просто обеспечивающих работу компании.

В этом случае банк не может удовлетворить свои требования за счет имущества заемщика.

В этом случае банк не может удовлетворить свои требования за счет имущества заемщика.

Большинство этих действий могут получить уголовно-правовую квалификацию. В УК РФ в 2012 году была введена статья 159.1, говорящая о мошенничестве именно в сфере кредитования. Важно, что большинство приведенных способов обмана банков невозможны без активного пособничества их сотрудников.

Преступные действия, жертвами которых становятся формальные заемщики

Потребительское кредитование осуществляется на небольшие суммы, и при его оформлении не возникает необходимости представления многочисленных документов. Это создает широкое поле для махинаций, когда деньги получаются с оформлением кредитного договора на паспорт третьего лица, гражданина, который даже не знает о том, что его документы используются. Широко распространены следующие виды использования подставных лиц и чужих документов:

- в качестве заемщика привлекается лицо без работы, постоянного источника дохода, но с действующим паспортом и без испорченной кредитной истории.

Сумма полученных средств делится между ним и организатором схемы. Взыскать долг с такого гражданина бывает невозможно;

Сумма полученных средств делится между ним и организатором схемы. Взыскать долг с такого гражданина бывает невозможно; - паспорт похищается у гражданина, в него вклеивается новая фотография. О том, что человек должен определенную сумму банку, он узнает не сразу и бывает вынужден отбиваться от кредиторов. Такие ситуации говорят о том, что при потере или краже документов необходимо сразу заявлять в полицию, тогда ответственности не возникает;

- мошенничество становится делом рук сотрудника банка, который оформляет кредит на основании копии анкеты одного из предыдущих заемщиков, заявки на кредит и ксерокопии его паспорта или на лицо, просто имеющее в этом банке дебетовую карту;

- данные потенциального заемщика получаются мошенниками при оформлении дисконтной карты магазина, и на основании анкеты получается кредитная карта с небольшим лимитом. Схема также нереализуема без пособничества сотрудника банка;

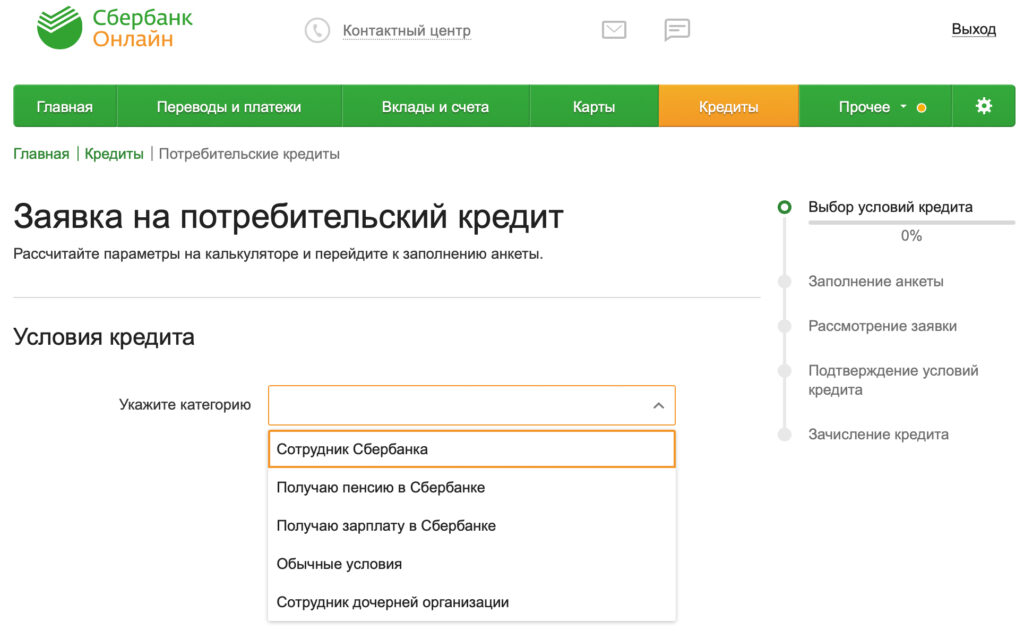

- при оформлении кредита онлайн и получении кредитной карты также могут быть использованы данные чужого паспорта.

Механизмы распространены достаточно широко. Чаще всего они реализуются в региональных филиалах крупных розничных банков. Контроль службы безопасности на местах часто бывает ослаблен, так как суммы мошенники получают небольшие, такие кредитные договоры контролируются существенно слабее, чем связанные с крупными суммами.

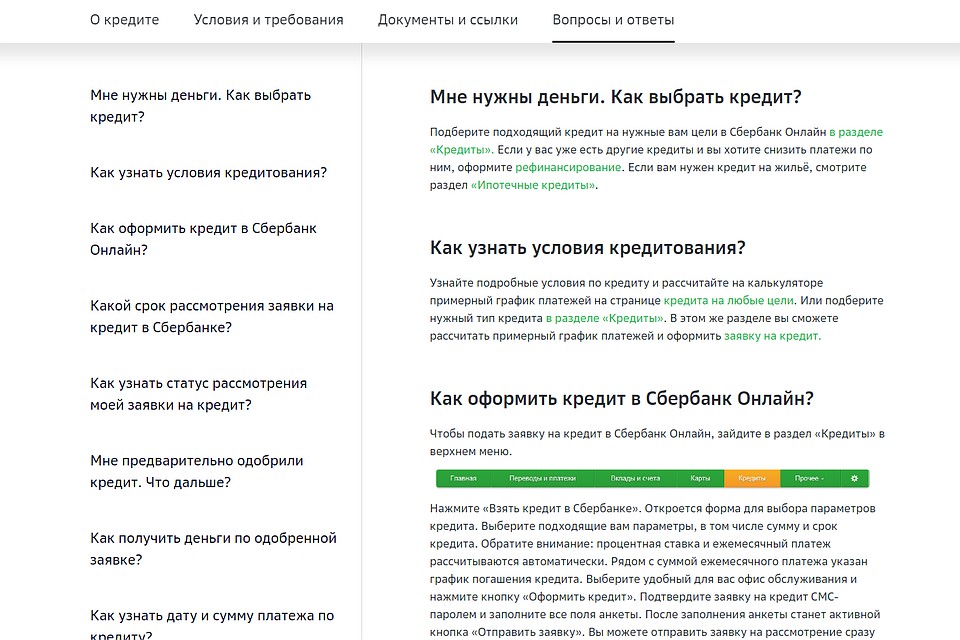

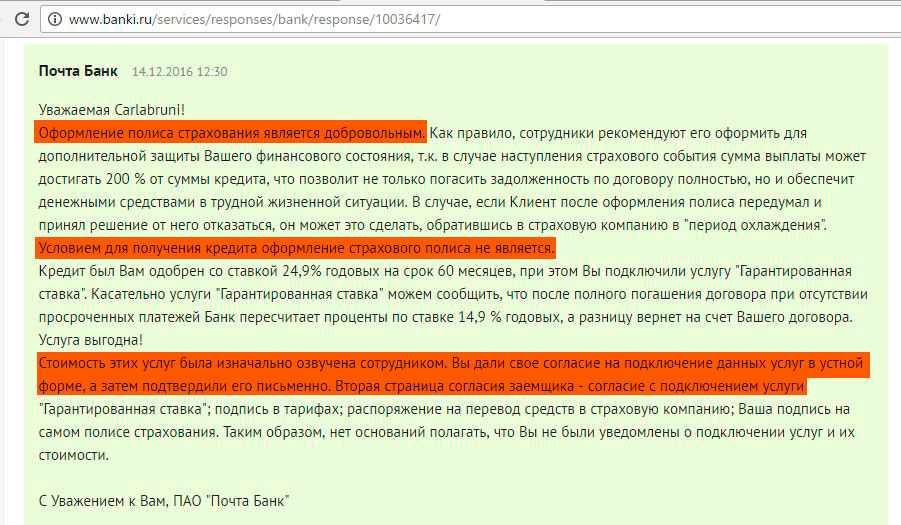

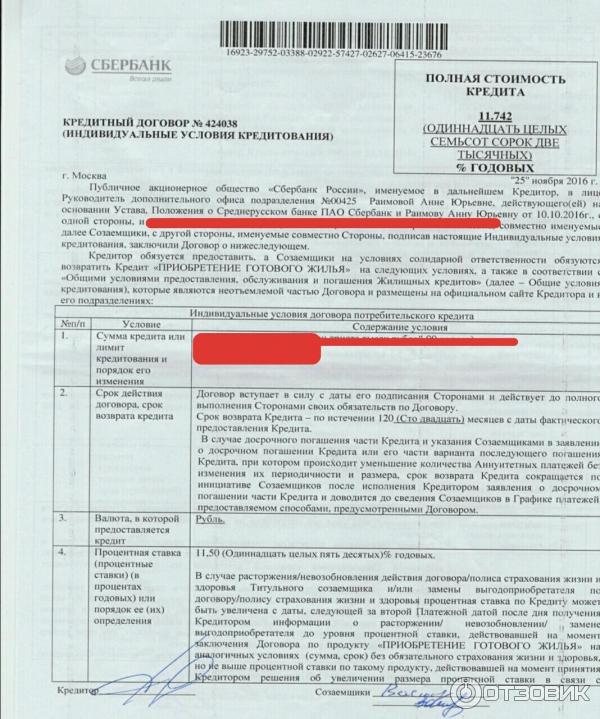

Как обманывают банки

Банковские учреждения также далеко не всегда бывают добросовестными по отношению к заемщику. В кредитном договоре часто можно найти скрытые комиссии и дополнительные платежи, о которых клиента не ставят в известность. Так, некоторые банки вынуждают клиента при оформлении кредита заключать договор страхования жизни и здоровья с их кэптивными страховыми компаниями. Сумма платежа – страхового взноса – не вносится клиентом банка самостоятельно, а уплачивается кредитным учреждением по договорам коллективного страхования. Она увеличивает сумму долга, на страховой взнос уплачиваются проценты. Досрочное погашение кредита при этом не дает возможности вернуть пропорциональную сумму средств страхового платежа. Центральный банк дает возможность расторгнуть такой навязанный договор страхования в течение 14 дней после заключения и вернуть деньги, но не все знают о существовании этой возможности.

Центральный банк дает возможность расторгнуть такой навязанный договор страхования в течение 14 дней после заключения и вернуть деньги, но не все знают о существовании этой возможности.

Вынуждение к заключению таких договоров страхования не является мошенничеством в прямом смысле, но при этом клиент теряет существенные суммы, которые пополняют собой доходы банковских и страховых групп. Существует возможность повлиять на банкиров, написав заявление в Центробанк РФ и попросив проверить корректность действий банка, скрывшего действительную стоимость кредита. В частных случаях такая тактика оказывается действенной.

Особенности расследования и рассмотрения дел подобного рода в судах

Большинство мошенничеств, совершаемых сотрудниками банков при оформлении кредита, расследуются с существенными процессуальными трудностями. Крайне сложно установить факт их совершения при отсутствии документов или свидетельских показаний. Далеко не все офисы банков оборудованы камерами видеонаблюдения, которые могли бы указать на направление поиска виновника правонарушения.

Человек, чьи документы были использованы с целями мошенничества, также оказывается в сложной ситуации. Правоохранительные органы не всегда могут установить истинного виновника, а пострадавший гражданин вынужден отбиваться от кредиторов. При попадании в такую ситуацию профессионалы советуют пострадавшему выполнить следующую последовательность действий:

- получить у банка-кредитора копию кредитного договора и всех приложений к нему. Подпись, совершенная другим человеком, при проведении графологической экспертизы станет хорошим аргументом в пользу пострадавшего;

- далее, опираясь на данные договора, направить в адрес банковского учреждения претензию с изложением всех объективных аргументов, по которым конкретное лицо не было получателем кредитных средств;

- претензия и копия договора с подделанной подписью станут достаточными основаниями для обращения в органы МВД с целью проверки факта совершения преступления неустановленным лицом;

- направить иск в суд о признании кредитного договора недействительным на основании отсутствия правоспособности субъекта.

Важно, что в иске можно потребовать возложить на банк не только оплату почерковедческой экспертизы, но и компенсацию морального ущерба, связанного с постоянными звонками коллекторских агентств, давлением и шантажом. Но крайне сложно убедить суд в том, что кредит взят другим лицом. Банк приложит все усилия для сокрытия ошибок своих сотрудников. Необходимо тесное сотрудничество с правоохранительными органами, выявление рецидива мошенничества, использование всех доступных видов доказательств. Гражданин пока не защищен от агрессивных действий банкиров в полной мере, и ему необходимо использовать весь арсенал доступных способов защиты своих прав.

Мошенничество с приложениями: 5 советов по его обнаружению и предотвращению

Давайте посмотрим, как лучше понять это и как обнаружить его с минимальным трением.

Что такое мошенничество с приложениями?

Мошенничество с заявками происходит, когда физическое лицо использует обманные методы при подаче заявки на финансовый продукт. Его также иногда называют форма мошенничества . Продуктом может быть ипотека, кредит или даже новый банковский счет.

Его также иногда называют форма мошенничества . Продуктом может быть ипотека, кредит или даже новый банковский счет.

Что касается видов обмана, которые считаются мошенничеством с заявками, они могут включать:

- использование украденного или синтетического удостоверения личности

- ложь о вашем доходе

- предоставление поддельных платежных ведомостей

- завышение стоимости того, что вы хотите застраховать

Необанк безопасно выдает 10 000 кредитов в день с помощью SEON

Компания FairMoney, специализирующаяся на финансовых технологиях в Нигерии, может принять решение о кредите менее чем за 8 секунд, с гораздо более низким уровнем неплатежей.

Узнайте, как

Основная проблема мошенничества с приложениями заключается в том, что интернет-компании склонны быстро принимать приложения . Количество новых пользователей часто является KPI, используемым для обоснования роста, что создает стимул быть более снисходительным, когда речь идет об управлении рисками.

К сожалению, это часто оказывается плохой бизнес-стратегией. Принятие большего количества пользователей может выглядеть хорошо на бумаге, но если это мошенники приложений, вы рискуете:

- потерять ценный бизнес

- предоставление кредитов клиентам, которые не выполнят свои обязательства

- оплата штрафов за соблюдение требований KYC или AML. Целевая группа по страховому мошенничеству.

3 Примеры мошенничества с приложениями

Мошенники с приложениями всегда представляют собой проблему, но не все они нацелены на одни и те же компании. Давайте рассмотрим три примера, чтобы изучить диапазон атак, с которыми вы можете столкнуться.

Мошенничество со страховыми заявками

Мошенничество со страховыми компаниями не является чем-то новым, но оцифровка страховых компаний сделала их еще более мишенью для мошенников, открыв больше лазеек и облегчив масштабирование схем.

В этом случае мошенники могут:

- Делать ложные или преувеличенные заявления: Например, завышать свою зарплату, чтобы подать заявку на ипотеку.

- Преднамеренное повреждение предмета для предъявления претензии: Это особенно распространено в отношении высококлассной электроники и гаджетов.

- Ложь о том, для кого предназначен полис: Возьмем, к примеру, вылет автомобиля: это когда кто-то оформляет полис от имени другого водителя.

Следует отметить, что поиск несоответствий в заявлении уже является частью процесса комплексной проверки страховой компании.

Основное отличие, о котором следует помнить, заключается в том, что с онлайн-пользователями вы можете легко получить доступ к интересным новым данным, которые в противном случае не отображались бы в отчете о кредитном скоринге, например, их цифровой след.

Мошенничество с приложением цифрового банковского счета

У нас есть полный пост о том, как мошенники открывают банковские счета, но все сводится к созданию поддельных профилей с использованием украденных документов, удостоверяющих личность.

Их конечной целью может быть использование счета в качестве банковского перевода, использование реферальной акции или отмывание денег.

Необанки и цифровые банки особенно осторожны, чтобы не создавать слишком много трений на этапе регистрации, чтобы обеспечить приятное путешествие клиента — именно поэтому мошенники могут проскользнуть через сеть.

Это может вызвать такие проблемы, как:

- злоупотребление акциями и бонусами

- штрафы KYC и AML

- юридические вопросы

- неуплата кредита

потеря обслуживания клиентов или репутационный ущерб.

Мошенничество с заявками на получение ссуды

Что касается финансовых продуктов, ссуды, вероятно, являются одними из самых рискованных предложений. Они также предлагают самое высокое вознаграждение для мошенников, которым удается обмануть стандартный или альтернативный процесс оценки кредитоспособности.

Мошенники, нацеленные на кредитные компании, обычно создают искусственные идентификаторы.

Это личности, состоящие из данных реальных людей (которые либо добровольно одолжили свои удостоверения личности, либо их украли).

Это личности, состоящие из данных реальных людей (которые либо добровольно одолжили свои удостоверения личности, либо их украли).Причина, по которой эти типы удостоверений личности настолько эффективны для обмана кредиторов, заключается в том, что они предназначены для людей с несуществующей кредитной историей, в том числе для тех, у кого нет банковских счетов и недостаточно банковских. Известно, что мошенники опускались до использования удостоверений личности детей или умерших людей, чтобы обмануть этап кредитного скоринга.

5 советов по обнаружению мошенничества с приложениями

Принимая во внимание все вышеизложенное, кажется очевидным, что мошенничество с приложениями связано с ключевой проблемой: точно знать, с кем вы имеете дело (особенно в Интернете).

Вот наши главные советы.

Использовать обогащение данных в реальном времени

Онлайн-приложения требуют от пользователей заполнения различных полей. Обычно это делается для того, чтобы ответить на вопросы, касающиеся их личности, и часто будет способствовать вашим проверкам KYC, независимо от того, являются ли они юридическим требованием или нет.

Однако такие шаги создают определенные трудности на пути пользователя. Чем больше форм нужно заполнить, тем больше трения. Хуже того, они могут даже создать отток и отправить ваших потенциальных клиентов искать в другом месте.

Более того, как можно доверять тому, что пользователи пишут в этих полях? И как вы можете лучше понять их личность, не требуя веских доказательств с помощью документов, удостоверяющих личность, или биометрических данных?

Ответ может заключаться в обогащении данных. Проще говоря, речь идет о том, чтобы узнать больше о пользователе на основе простых, легко передаваемых данных, таких как адрес электронной почты, номер телефона или IP-адрес.

Дополнительная часть позволяет вам ответить на такие вопросы, как:

- Указывает ли этот IP-адрес на прокси или VPN?

- Этот человек использует виртуальную SIM-карту?

- Присутствует ли пользователь в Интернете, и если да, то как давно?

Последний пункт, в частности, может быть одним из самых сильных сигналов для проверки, имеете ли вы дело с реальным пользователем или нет.

Давайте посмотрим на это дальше.

Давайте посмотрим на это дальше.Как вы можете себе представить, мошенники приложений, как правило, работают быстро и поддерживают несколько схем одновременно, поэтому они не будут прыгать через обручи, чтобы создать правдоподобный онлайн-отпечаток.

Это дает вам прекрасную возможность выявить потенциально мошеннических заявителей за считанные секунды.

Другими словами, полное отсутствие профилей в социальных сетях вызывает большие подозрения .

Изображение выше взято с платформы SEON и указывает, в каких социальных сетях и других веб-платформах зарегистрирован предоставленный нами адрес электронной почты.

В данном случае заявитель зарегистрировал с этим адресом электронной почты профили на Amazon, Twitter, Instagram, Discord, Tumblr и сервисах Microsoft. Результаты, выделенные серым цветом, — это платформы, которые не вернули результат (в то время как время ожидания нескольких платформ красного цвета истекло, так как все это собирается в режиме реального времени).

Таким образом, мы можем сделать вывод, что это реальное лицо, а не мошенническая личность, созданная мошенником для подачи заявки на кредит. Обратное — пользователь, который, по-видимому, не присутствует в социальных сетях — должен заставить нас более внимательно изучить приложение.

Этот тип анализа цифрового следа поиска в социальных сетях уникален для SEON, который проверяет более 50 платформ, чтобы определить, насколько легитимным является клиент. Результаты предоставляются в режиме реального времени на основе только адреса электронной почты или номера телефона и не вызывают дополнительных затруднений со стороны клиента.

Это также позволяет вам сэкономить на затратах на KYC , так как вы можете отфильтровать нежелательных пользователей, прежде чем переходить к дорогостоящим проверкам личности.

Выявление связей между учетными записями

Еще одна вещь, которую нужно помнить о мошенниках приложений: Вероятно, это не первая их попытка .

Вооружившись этими знаниями, вы можете начать искать связи между их многочисленными учетными записями.

Вооружившись этими знаниями, вы можете начать искать связи между их многочисленными учетными записями.Вам нужно просмотреть похожие IP-адреса, адреса электронной почты и номера телефонов, ранее занесенные в черный список, и найти любые сходства, которые указывают на то, что один человек пытается подать заявку с несколькими лицами или учетными записями.

Но технология действительно запускается, когда вы начинаете смотреть на пользовательские конфигурации программного и аппаратного обеспечения. В мире предотвращения мошенничества это делается путем регистрации и отслеживания:

- Хэш файла cookie : Просмотр истории сеансов браузера вашего пользователя как надежного индикатора того, кем он может быть.

- Хэш браузера : Идентификатор, основанный на уникальных функциях веб-браузера, таких как версия, установленные плагины и т. д.

- Хэш устройства: Процесс снятия отпечатков пальцев устройства позволяет нам получить точное представление о том, кто подключается к сайту на основе их устройства и операционной системы.

Хотя ни один из вышеперечисленных методов не является достаточно точным, чтобы уверенно идентифицировать пользователя сам по себе, если вы объедините их, они, безусловно, могут помочь вам обнаружить подозрительные связи между клиентами или даже просто посетителями Интернета.

Понимание поведения кандидатов с помощью проверок скорости

Правила скорости — это самое близкое, что вы можете получить для мониторинга поведения пользователей. Это делается путем просмотра того, какие действия они выполняют на странице вашего приложения в течение определенного периода времени.

Что можно считать подозрительным поведением? Некоторые примеры:

- заполнение формы менее чем за две секунды

- быстро меняющийся IP-адрес

- последовательный ввод более 10 различных полных имен

Идея состоит в том, чтобы найти золотую середину между тем, что сделал бы обычный пользователь на этапе подачи заявки и как будет выглядеть поведение мошенника.

Чтобы использовать один из приведенных выше примеров, законный пользователь, вероятно, займет минуту или две, чтобы заполнить ряд коротких полей в форме. Мошенник, с другой стороны, скорее всего, будет использовать для этого скрипты или другие средства автоматизации, поскольку они помогают им масштабироваться, а это означает, что они будут заполнять формы необычно быстро.

Развернуть обнаружение мошенничества с помощью машинного обучения

И последнее, но не менее важное: вы можете использовать мощь ИИ, чтобы помочь вам отслеживать схемы мошенничества в приложениях.

Механизм машинного обучения будет изучать приложения, которые вы помечаете как мошеннические, и предлагать правила риска на основе их сходства.

Вы даже можете заранее рассчитать ложные срабатывания и протестировать предлагаемые правила на существующих данных в среде песочницы. Чем дольше вы позволяете системе машинного обучения работать, тем точнее становятся ее пользовательские предложения.

Это особенно полезно для компаний с большими объемами приложений, где аналитик-человек с трудом находит неочевидные связи.

Сократите мошенничество с приложениями и сэкономьте на KYC

Сотрудничайте с SEON, чтобы снизить уровень мошенничества в ваших финансовых технологиях с помощью обогащения данных в реальном времени и расширенных API.

Заказать демонстрацию

Как SEON может помочь в борьбе с мошенничеством в приложениях

SEON предоставляет комплексную систему предотвращения мошенничества, основанную на обогащении данных в режиме реального времени, снятии отпечатков устройств и предложениях по машинному обучению. Он идеально подходит для мошенничества с приложениями, а также для мультиаккаунтинга, проверок перед KYC и мошенничества с транзакциями.

Выявляйте схемы мошенничества и открывайте возможности получения дохода с помощью средств предотвращения мошенничества, которые предпочитают такие лидеры, как Revolut, NuBank и Afterpay, независимо от того, являетесь ли вы необанком, BNPL, финтех-компанией или страховой компанией.

Источники

- Страховое мошенничество в Великобритании Traskforce : итоговый отчет

Часто задаваемые вопросы

Какой вид мошенничества представляет собой мошенничество с приложениями?

Мошенничество с заявками охватывает любую ложь или обманные действия, совершаемые людьми при подаче заявки на финансовый продукт. Это может быть автокредит, ипотека, счет в необанке или счет в BNPL, среди прочего.

Как защититься от мошенничества с приложениями?

Большинство компаний могут обнаружить мошенничество с приложениями, сосредоточившись на надежных средствах проверки подлинности. Это может включать программное обеспечение KYC, инструменты проверки личности или решения для обогащения данных в режиме реального времени.

Каковы три примера мошенничества с приложениями?

Ложь в заявке на ипотеку является мошенничеством.

Кроме того, получение полиса страхования автомобиля для кого-либо также является мошенничеством. Открытие цифрового банковского счета с помощью украденного удостоверения личности определенно является мошенничеством с приложениями.

Кроме того, получение полиса страхования автомобиля для кого-либо также является мошенничеством. Открытие цифрового банковского счета с помощью украденного удостоверения личности определенно является мошенничеством с приложениями.Признаки мошенничества с личным кредитом

В этой статье:

- 1. Кредитор гарантирует, что вы будете одобрены

- 2. Кредитор не зарегистрирован в вашем штате

- 3. Кредитор заставляет вас действовать немедленно

- 4. Кредитор не имеет физического адреса

- 5. Кредитор требует предоплату

- 6. Кредитор сначала свяжется с вами

- 7. Веб-сайт кредитора небезопасен

- Что делать, если вы Вас обманули

- Магазин Законные кредиторы по предоставлению личных займов

Личный заем может быть именно тем, что вам нужно для консолидации долга или оплаты крупных расходов, таких как ремонт автомобиля, ремонт дома или свадьба. Однако не все личные кредиты созданы равными.

К сожалению, некоторые из них являются мошенничеством, которое может причинить вам сильную душевную боль и финансовый стресс.

К сожалению, некоторые из них являются мошенничеством, которое может причинить вам сильную душевную боль и финансовый стресс.Зная о наиболее распространенных признаках мошенничества с личным кредитом, вы можете защитить себя и свои деньги. Давайте взглянем на семь контрольных признаков мошенничества с личным кредитом.

1. Кредитор гарантирует, что вы будете одобрены

Если у вас не лучшая кредитная история, вы можете быть взволнованы, когда сталкиваетесь с личным кредитом, который предлагает гарантированное одобрение. Не слишком волнуйтесь, так как законные кредиторы никогда не обещают, что кредитные заявки будут одобрены автоматически.

Поскольку выдача личного кредита сопряжена с риском, авторитетные кредиторы не торопятся, чтобы просмотреть кредитную историю и доход потенциального заемщика, прежде чем одобрить его запрос на кредит. Объявления или веб-сайты, содержащие многословие, такое как «Плохая кредитная история? Нет проблем» или «Все одобрены», являются признаками того, что кредитор может попытаться воспользоваться вами.

2. Кредитор не зарегистрирован в вашем штате

По данным Федеральной торговой комиссии (FTC), кредиторы должны быть зарегистрированы в штатах, где они ведут бизнес. Если кредитор личного кредита не перечисляет какие-либо штаты на своем веб-сайте, возможно, вы имеете дело с мошенником. Рекомендуется обратиться в прокуратуру вашего штата, чтобы узнать, зарегистрирован ли кредитор в вашем штате.

Если кредитор сообщает вам, что он не является американской компанией или не обязан регистрироваться, поскольку ведет бизнес в Интернете, он либо занимается мошенничеством, либо кредитует незаконно.

3. Кредитор заставляет вас действовать немедленно

Одним из наиболее распространенных красных флажков мошенничества с персональным кредитом является кредитор, который устанавливает крайний срок для получения кредита. Если они скажут вам, что их предложение скоро истечет или вы должны действовать до завтра, они, скорее всего, ничего хорошего не замышляют.

Взять личный кредит — это важное решение, и надежный кредитор не будет давить на вас, чтобы вы сделали шаг прямо сейчас.

Взять личный кредит — это важное решение, и надежный кредитор не будет давить на вас, чтобы вы сделали шаг прямо сейчас.4. У кредитора нет физического адреса

Если кредитор указывает физический адрес на своем веб-сайте, найдите адрес на картографическом веб-сайте, таком как Google Maps. Если адрес не существует или кредитор указывает P.O. box в качестве своего адреса, скорее всего, кредитор мошенник. У законного кредитора будет действительный физический адрес, который четко указан на их веб-сайте.

5. Кредитор требует авансового платежа

Кредиторы с хорошей репутацией не требуют от вас уплаты ни цента до получения кредита. Если вы столкнулись с кредитором, который требует плату за обработку, страхование или выдачу кредита, прежде чем он сможет одобрить вас, быстро уходите. Кредитор, скорее всего, мошенник, надеющийся быстро нажиться на вас.

Хотя законные кредиторы могут взимать комиссионные за подачу заявки, оценку и кредитный отчет, они обычно вычитаются из суммы, которую вы занимаете.

6. Кредитор свяжется с вами первым

Если кредитор ссуды на личные нужды свяжется с вами по телефону или по почте, не отвечайте. Надежные кредиторы не рекламируют свои услуги, обзванивая потенциальных заемщиков, отправляя им письма по почте или приходя к ним домой. Если кредитор первым связался с вами, независимо от того, через Интернет, лично или по почте, он может быть мошенником, пытающимся получить доступ к вашей банковской информации.

7. Сайт кредитора небезопасен

Существуют определенные признаки того, что веб-сайт кредитора небезопасен. Если вы не видите «s» после «http» в адресе их сайта или символа замка на страницах, где вас просят предоставить конфиденциальную информацию, вы находитесь на небезопасном веб-сайте. Кредитор либо не заботится о безопасности, либо может быть мошенником, который пытается украсть ваши деньги.

Что делать, если вас обманули

Если вы стали жертвой мошенничества с личным кредитом, обязательно немедленно позвоните в полицию и напишите заявление.

- Делать ложные или преувеличенные заявления: Например, завышать свою зарплату, чтобы подать заявку на ипотеку.

В дальнейшем его можно признать таковым в судебном порядке и не уплачивать проценты и другие комиссии. Сумму основного долга вернуть в любом случае придется. Тем же путем может быть оспорен кредит, полученный на чужой паспорт, но преимуществом этого становится то, что лицо, фактически получившее деньги, оказывается неустановленным, и возвращению они не подлежат;

В дальнейшем его можно признать таковым в судебном порядке и не уплачивать проценты и другие комиссии. Сумму основного долга вернуть в любом случае придется. Тем же путем может быть оспорен кредит, полученный на чужой паспорт, но преимуществом этого становится то, что лицо, фактически получившее деньги, оказывается неустановленным, и возвращению они не подлежат; В этом случае банк не может удовлетворить свои требования за счет имущества заемщика.

В этом случае банк не может удовлетворить свои требования за счет имущества заемщика. Сумма полученных средств делится между ним и организатором схемы. Взыскать долг с такого гражданина бывает невозможно;

Сумма полученных средств делится между ним и организатором схемы. Взыскать долг с такого гражданина бывает невозможно;

Это личности, состоящие из данных реальных людей (которые либо добровольно одолжили свои удостоверения личности, либо их украли).

Это личности, состоящие из данных реальных людей (которые либо добровольно одолжили свои удостоверения личности, либо их украли).

Давайте посмотрим на это дальше.

Давайте посмотрим на это дальше.

Вооружившись этими знаниями, вы можете начать искать связи между их многочисленными учетными записями.

Вооружившись этими знаниями, вы можете начать искать связи между их многочисленными учетными записями.

Кроме того, получение полиса страхования автомобиля для кого-либо также является мошенничеством. Открытие цифрового банковского счета с помощью украденного удостоверения личности определенно является мошенничеством с приложениями.

Кроме того, получение полиса страхования автомобиля для кого-либо также является мошенничеством. Открытие цифрового банковского счета с помощью украденного удостоверения личности определенно является мошенничеством с приложениями. К сожалению, некоторые из них являются мошенничеством, которое может причинить вам сильную душевную боль и финансовый стресс.

К сожалению, некоторые из них являются мошенничеством, которое может причинить вам сильную душевную боль и финансовый стресс.

Взять личный кредит — это важное решение, и надежный кредитор не будет давить на вас, чтобы вы сделали шаг прямо сейчас.

Взять личный кредит — это важное решение, и надежный кредитор не будет давить на вас, чтобы вы сделали шаг прямо сейчас.