Как погасить кредиты если нет денег: Что делать, если нечем платить за кредит

Содержание

Не платить кредит банку — что будет если не платить кредит, нет денег на кредит

Вопрос «как не платить кредит?» возникает в самые драматические моменты личной финансовой истории. Бывает, что клиенты могут рассчитаться с банком, но не желают так поступать. Но большинству нарушителей просто нечем платить кредит. Все написанное ниже, именно для них.

Можно ли не платить кредит, если нет денег?

Чтоб не внушать пустых надежд, сразу предупредим – законных способов не возвращать кредит нет.

Даже если нет денег на кредит, неплательщика все равно ждет давление со стороны кредитора (банка). Возможно привлечение коллекторов. А в конечном итоге будет суд, арест имущества и конфискация или удержания из зарплаты. При этом сумма конфискации и удержания будет выше первоначальных требований банка. К ним добавятся штрафы, пени, оплата издержек на взыскание и пр.

Что делать, и чего не делать, если нечем платить кредит?

Тут у неплательщика есть выгодные и невыгодные способы поведения. Начнем с того, что делать не следует, что для должника вредно или бессмысленно:

Начнем с того, что делать не следует, что для должника вредно или бессмысленно:

- не стоит менять адрес, телефон и прочие реквизиты, современные технологии позволяют очень быстро найти легально живущего гражданина;

- не имеет смысла скрываться, ожидая «пока все забудется», у банков не человеческая память, но оцифрованные реестры, в которых ничего, не стирается, не сгорает и не пропадает;

- не стоит переписывать имущество на родственников, суд может признать такие сделки фиктивными;

- прятать ценное и заметное имущество (например – автомобиль) тоже бессмысленно, потому что оно будет арестовано, когда неплательщик решит им воспользоваться.

Кредитная карта Тинькофф Платинум (с безопасной доставкой карты)Тинькофф Банк, Лиц. № 2673

от 12%

ставка в год

до 700 тыс ₽

на срок до 5 лет

Подать заявку

Прямо сказать: «не плачу кредит, потому что нет денег» и больше ничего не предпринимать тоже нельзя. Но способы облегчить положения заемщика есть. Каждый из них выгоден в определенной ситуации и заслуживает отдельного рассмотрения.

Каждый из них выгоден в определенной ситуации и заслуживает отдельного рассмотрения.

Способ первый – обращение в банк для реструктуризации кредита

В большинстве случае лучше не дожидаться санкций, а самостоятельно обратиться в банк и объяснить свои обстоятельства:

- «не плачу кредит в связи с потерей работы»;

- «не могут платить из-за семейных проблем»;

- «деньги уходят на другие расходы, от которых невозможно отказаться (к примеру – на штраф)».

Свое положение следует обязательно документально подтвердить. В такой ситуации банк может согласиться на реструктуризацию кредита.

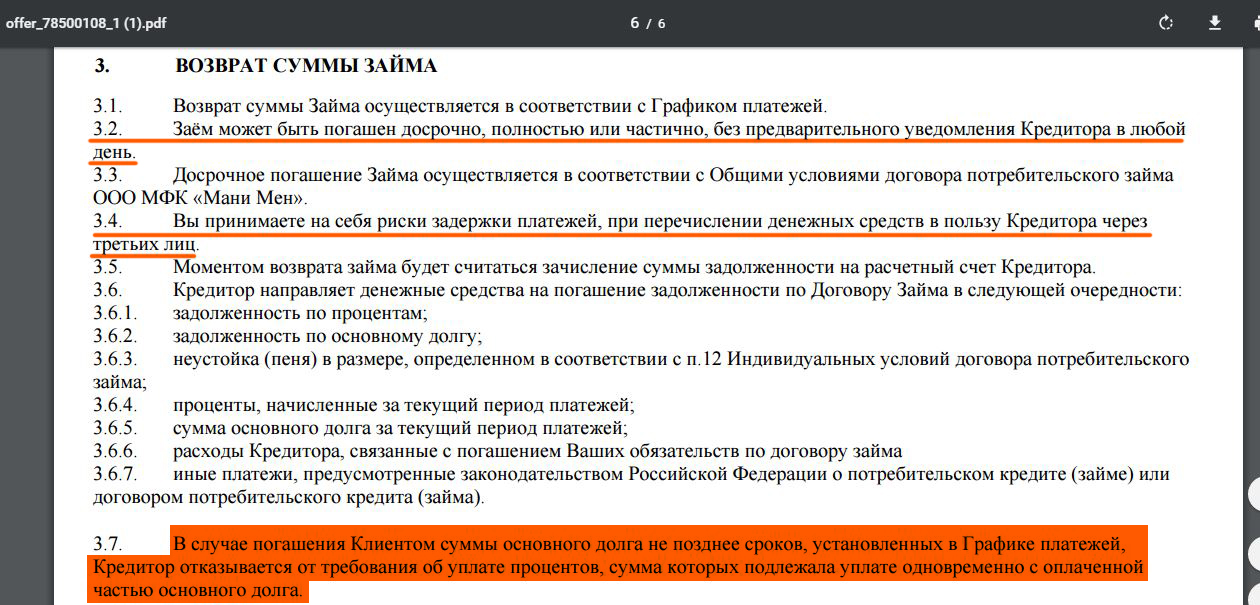

Реструктуризация кредита – это изменение условий погашения кредита, изменение срока, величины обязательных платежей и общей стоимости кредита.

Чаще всего выходом становится уменьшение обязательных выплат и увеличение срока полного расчета. Общая переплата при этом растет. Банки может разрешить отсрочку всех выплат или их части, с переносом на более поздние сроки.

Кредит «Наличными (онлайн заявка)»Альфа-Банк, Лиц. № 1326

от 4.5%

ставка в год

до 7.5 млн ₽

на срок до 5 лет

Подать заявку

Способ второй – рефинансирование

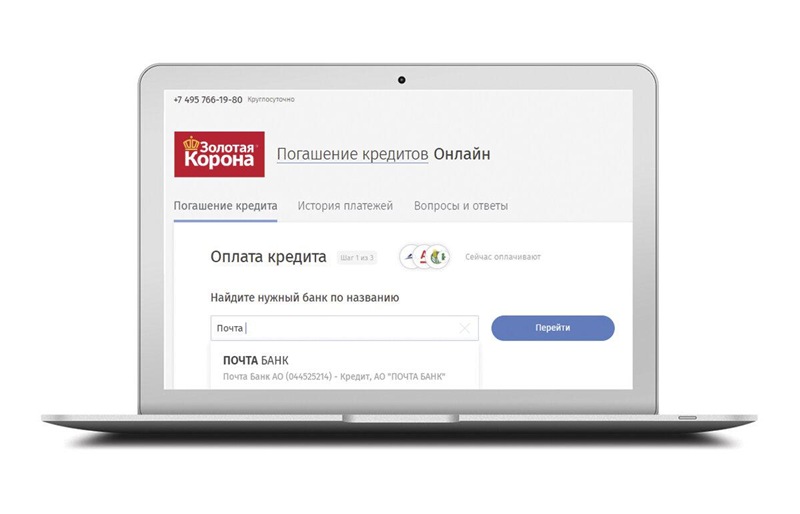

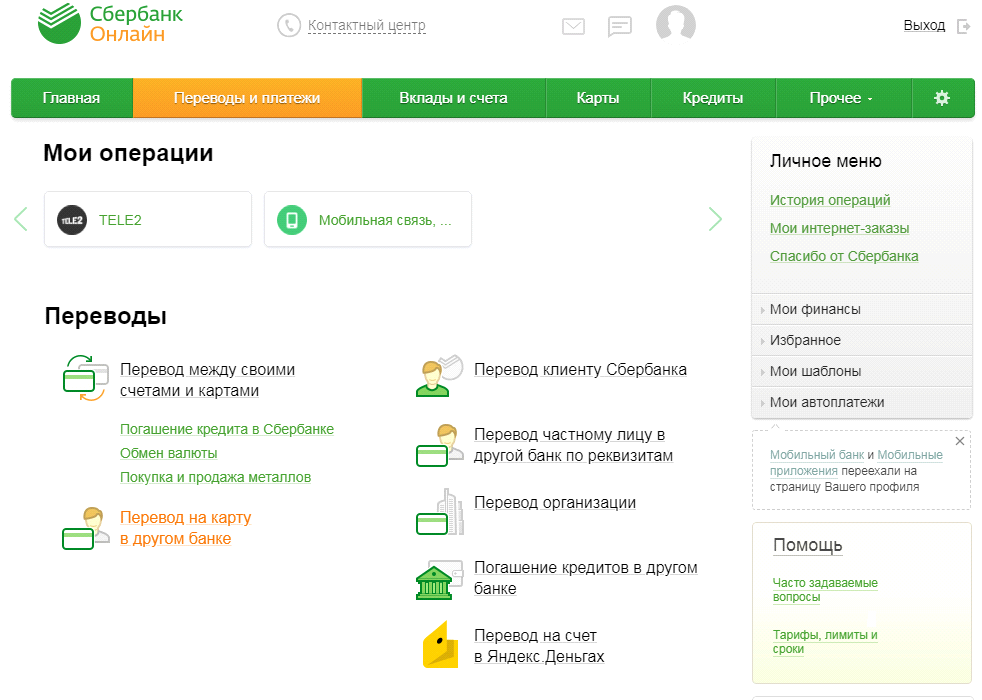

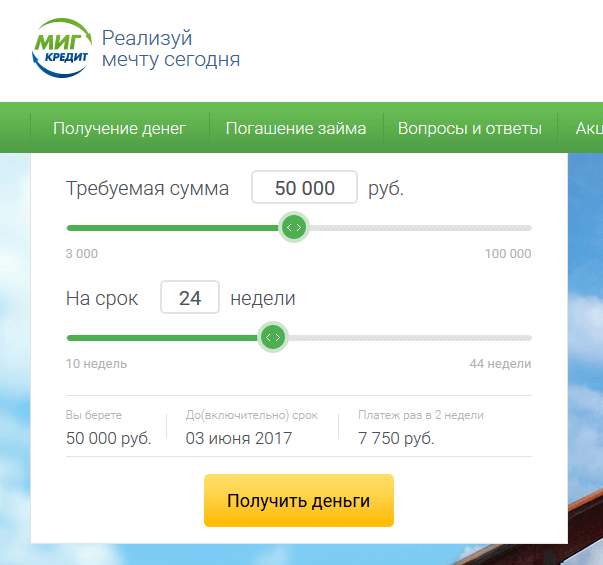

Рефинансирование кредита – это выдача нового кредита на погашение старого. Все делается официально, обычно через другой банк. Деньги не выдаются клиенту на руки, а сразу идут на погашение предыдущего кредита.

Условия кредита на рефинансирование для клиента удобнее, чем условия первой ссуды. При невозможности рассчитаться ищут рефинансирование с меньшими платежами и большим сроком погашения.

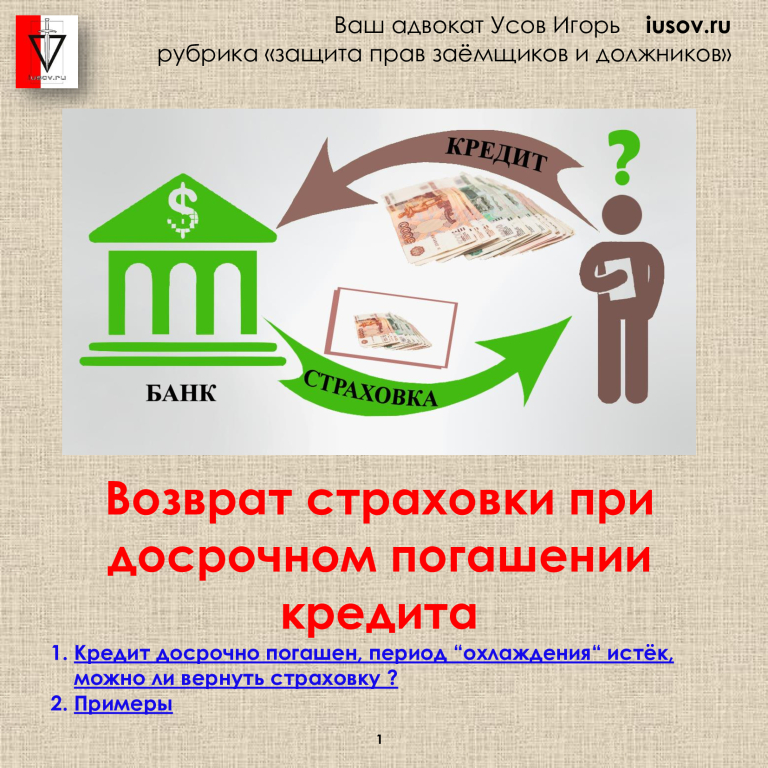

Способ третий – погашение по страховке

Многие банковские кредиты сопровождаются договором страхования. Иногда страхование обязательно, иногда добровольно, но совершается по инициативе банка.

Во всех случаях такое страхование защищает интересы банка в случае неплатежей. Страховым случаем, т.е. ситуацией, когда кредит погашает страховая компания, может быть:

- инвалидность и потеря трудоспособности;

- потеря работы не по собственному желанию, но в связи с сокращением штата и т.

п.;

п.; - ликвидация организации и пр.

Погашение за счет страховки процесс не быстрый, требующий документального обоснования, подтверждения страхового случая и т.д.

Кредит «MTS Cashback»МТС Банк, Лиц. № 2268

от 0.01%

ставка в год

до 1 млн ₽

на срок до 3 лет

Подать заявку

Способ последний – банкротство

Из всех законных способов не платить по кредиту, банкротство – самый последний и самый тяжелый вариант. По сути банкротство это не решение проблем только с кредитом, а признание общей неплатежеспособности по всем обязательствам.

Стать банкротом не слишком легко. Для этого нужно:

- не платить по обязательствам больше 3-х месяцев;

- не иметь имущество, конфискация которого позволяет рассчитаться по долгам;

- иметь доходы, которых не хватает на расчет с кредиторами и прожиточный минимум.

Процедура банкротства не только сложная, но и строго регламентированная. От банкрота потребуется масса документов подтверждающих его честность, попытки рассчитаться и бедственное положение. На банкрота налагаются ограничения по распоряжению имуществом в период банкротства и после его завершения.

На банкрота налагаются ограничения по распоряжению имуществом в период банкротства и после его завершения.

Что следует знать неплательщикам кредитов?

Тем, кто не рассчитался по кредиту в связи с его рефинансированием, реструктуризацией и в связи с наступлением страхового случая, можно не ожидать каких-то негативных последствий. Их кредитная история может не пострадать, т.е. возможность получать новые ссуды не уменьшится.

Кредит «Наличными»Азиатско-Тихоокеанский Банк, Лиц. № 1810

от 4.9%

ставка в год

до 3 млн ₽

на срок до 5 лет

Подать заявку

Тот, кто проходит процедуру банкротства, освобождается от обязательств, но брать новые кредиты таким лицам сложнее. Особенно в первое время после признания финансовой несостоятельности.

Рекомендуем еще

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Часто задаваемые вопросы

Что будет если не платить кредит?

Сначала банк начнет направлять напоминания об уплате задолженности. Если это не замотивирует клиента внести средства, то дело будет передано коллекторам. Они имеют право требовать погасить долг в течение 3 лет. Также запрос может направляться судебным приставам. Они могут не только нанести визит должнику, но и описать его имущество в счет договора или наложить запрет на выезд за границу.

Можно ли объявить себя банкротом, чтобы не платить кредит?

Профессиональные юристы, специализирующиеся на вопросе, берут значительные суммы за помощь. Банкротство физических лиц позиционируют как универсальный рецепт избавления от долгов, но это не так. Объявить себя банкротом может человек, имеющий долг свыше 500 тысяч и не производящий гашения более 3 месяцев. Статус подтверждается арбитражным судом на основании пакета документов. Суд может назначить реструктуризацию долга и реализовать все имущество должника. Это сложная процедура, сопряженная с рисками усугубить финансовую ситуацию. Кроме того, заемщику больше не дадут никаких денежных средств в долг.

Это сложная процедура, сопряженная с рисками усугубить финансовую ситуацию. Кроме того, заемщику больше не дадут никаких денежных средств в долг.

Как не платить кредит, если ты поручитель?

Выход зависит от типа поручительства, прописанного договором. Существует:

- субсидиарная ответственность – поручитель выплачивает долг, если заемщик признан неспособным вносить средства по суду;

- солидарная ответственность – поручитель обязан внести платеж, если этого не сделал основной заемщик, вне зависимости от причин просрочки.

Вне зависимости от типа ответственности, поручитель имеет право отказаться от выплат, если на документах нет его подписи, основной заемщик умер или кредит был передан иному лицу без соответствующего уведомления.

Кредит «Рефинансирование»СберБанк, Лиц. № 1481

от 5.5%

ставка в год

до 10 млн ₽

на срок до 5 лет

Подать заявку

Как погасить кредит в банке, если нет денег в 2022 году

Вы долго о чем-то мечтали, присматривались к необходимому предмету, приценивались и собирали деньги. И вот, добрав недостающую часть банковским кредитом, купили. Но предел для радости наступает тогда, когда за кредит нечем платить. Чем рискует гражданин в таком случае, разбирался «Простобанк Консалтинг».

И вот, добрав недостающую часть банковским кредитом, купили. Но предел для радости наступает тогда, когда за кредит нечем платить. Чем рискует гражданин в таком случае, разбирался «Простобанк Консалтинг».

Кредитные шалости: мелкие недоплаты

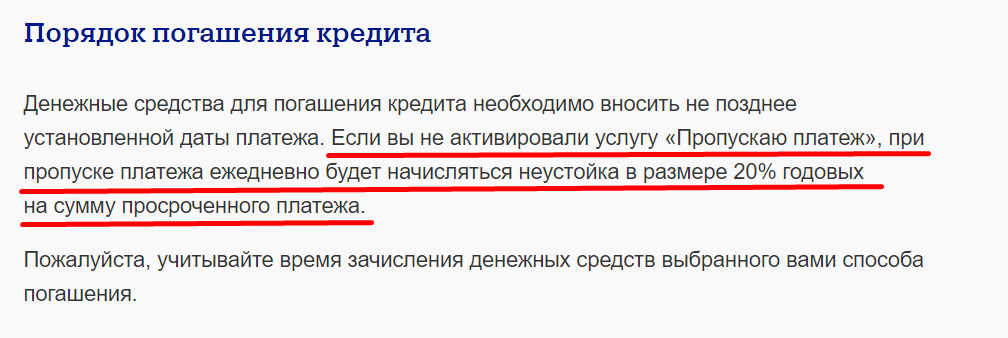

Пеня. Смена работы, выезд за рубеж или элементарная забывчивость могут стать причиной систематических неуплат своих обязательств по кредиту. Вернуть человека на землю может применяемая банком пеня за просрочку – ее сумма растет с каждым месяцем задержки оплаты. Впрочем, на пене взыскания к клиенту могут и закончиться – если речь идет о небольшом долге, скажем, по потребительскому кредитованию. Ну что взять с клиента, если, к примеру, он занял у банка 500 грн. на покупку электрофена?

«Черный список». «Как правило, большинство из таких кредитов выдается оперативно, у банка нет времени (да и необходимости, наверное, также) детально изучать клиента, поэтому средства ему выделяются на экспресс-условиях», — рассказали в одном из банков. По словам представителей финучреждения, в случае, если сумма кредита была небольшой, а платежи по нему систематически не поступают, банки редко тратят время и силы на такого клиента. Они заносят его в так называемый «черный список», и в будущем вполне справедливо могут отказать в предоставлении кредита.

По словам представителей финучреждения, в случае, если сумма кредита была небольшой, а платежи по нему систематически не поступают, банки редко тратят время и силы на такого клиента. Они заносят его в так называемый «черный список», и в будущем вполне справедливо могут отказать в предоставлении кредита.

Психологическое давление. Впрочем, есть и такие, которые не просто подключают собственные силы – внутреннюю службу безопасности, отдел по работе с проблемными клиентами – но и готовы прибегнуть к услугам внешних «влиятельных структур». Разговоры с клиентом, который может платить, но не платит, могут свестись к обращению на фирму, где он трудоустроен. После «воспитательной работы» большинство заемщиков готовы вернуться к исполнению долга перед банком. Если же нет – банк и компания могут договориться о принудительном перечислении части зарплатных средств клиента в пользу банка. Совсем уже хронические случаи решаются с помощью коллекторских компаний.

Юридическую статью о борьбе с коллекторами читайте здесь.

Разборки по-крупному

Две причины неоплаты кредита. По словам директора коллекторской компании XPOINT Василия Голды, это либо временная потеря трудоспособности, либо потеря источника доходов. По его словам, при предоставлении «кредитных каникул» банк принимает во внимание все условия сложившейся ситуации. В ситуации, когда утрачен источник доходов, банк обязательно рассматривает уровень специалиста – клиента, оказавшегося в затруднительной ситуации.

Пути выхода из ситуации. «Если это человек с высшим образованием, имеющий востребованную профессию на рынке труда, то средний срок его трудоустройства 1-4 месяца. Если же существует риск, что на решение вопроса уйдет больший срок, тогда банк предлагает альтернативные решения. В частности, наиболее простым способом является продажа предмета залога по кредиту, и возврат банку денег. Однако этот вариант не совсем подходит при потребительском кредитовании. Когда же в залоге находится автомобиль или квартира, то решить проблему гораздо легче», — разъяснил эксперт.

Причина этому очевидна – залоговое имущество (недвижимость, авто) учреждение, которое выдало кредит, имеет право изъять для того, чтобы впоследствии реализовать, покрыв таким образом задолженность клиента. Впрочем, специалисты сходятся во мнении: если Вы осознаете наступление продолжительного денежного кризиса, лучше сами продайте свое имущество, погасите задолженность, а оставшиеся от продажи средства используйте по своему усмотрению. И не забудьте перед продажей сходить в банк – проконсультироваться по поводу того, как будете осуществлять продажу квартиры и одновременно погашать кредит.

Момент, на который следует обратить внимание: если кредит брался на одного члена семьи, а имущество оформлено на другого, причем имущество было заложено без согласия владельца (нотариально заверенного) – можно судиться. Кроме того, обычно при крупных сделках банк обязуется застраховать заемщика – тогда читайте условия договора страхования. Возможно, в страховых случаях прописана именно нынешняя причина, по которой клиент не может выплатить долг (например, болезнь заемщика).

Привлечение поручителя. В таком случае клиент-родственник (а именно их чаще всего в Украине привлекают к такой роли, потому что популярные за границей поручители, они же – предприятия-работодатели – к этой роли пока не готовы), должен помнить, что если тот, за кого он документально поручается, не погасит кредит, это бремя ляжет на его плечи. Не забывайте также, что для привлечения поручителя придется доказать его платежеспособность тем же пакетом документов, который требуется и от самого заемщика.

На заметку

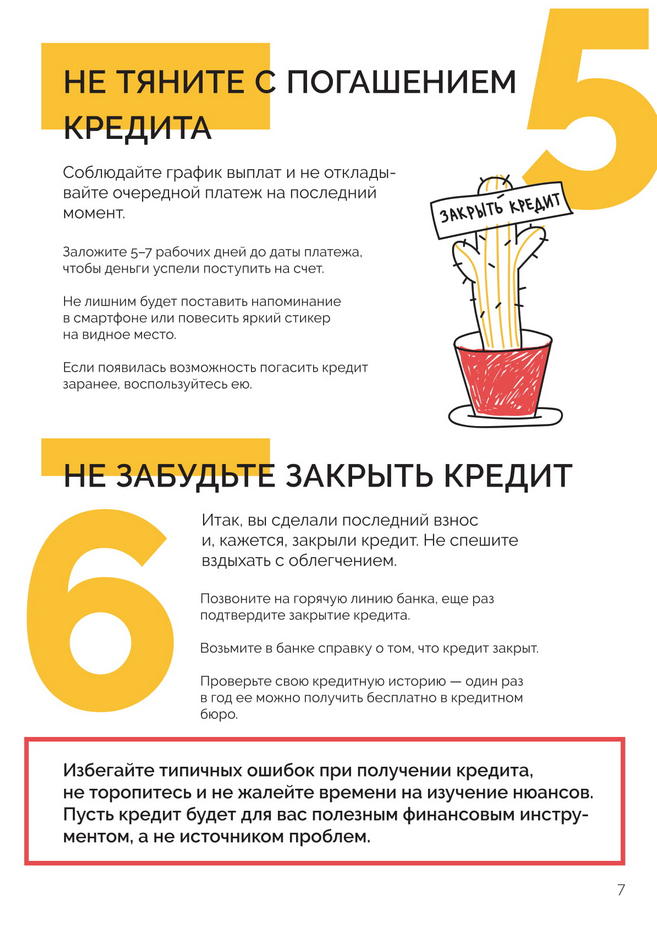

Самый важный момент в общении с банком, когда денег вот-вот будет мало – информировать банк. И сделать это лучше как минимум за одну-две недели до истечения срока внесения очередного ежемесячного платежа. Потому что это время необходимо для поиска наиболее подходящего варианта помощи в сложившейся ситуации. Также учтите, что такая предусмотрительность избавит клиента от штрафных санкций за просрочку и прочих неприятностей вроде повышения процентной ставки на весь срок кредита за несоблюдение условий кредитного договора.

Так, например, если финансовые затруднения носят временный характер, банк может предложить заемщику так называемые «кредитные каникулы».

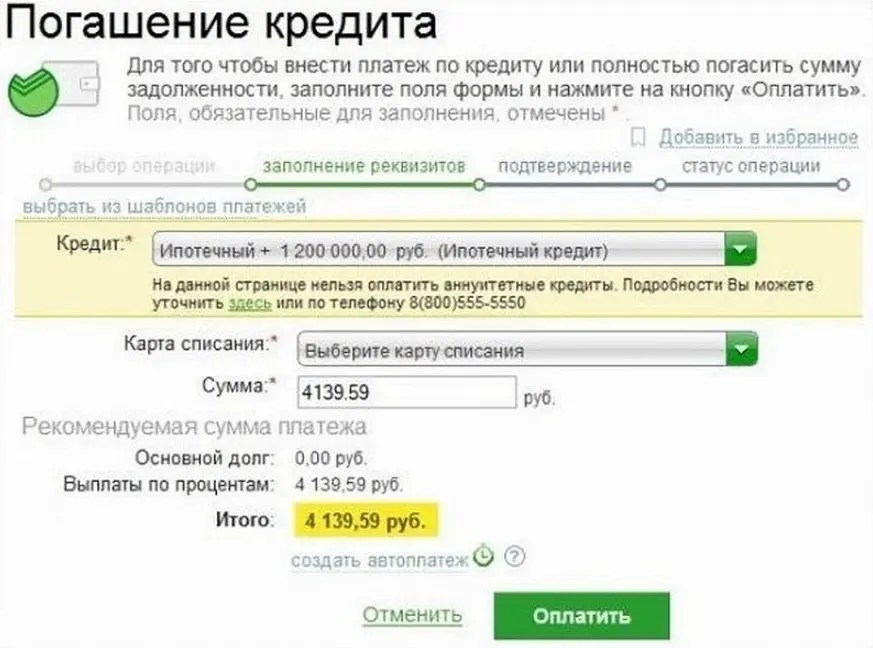

Каждый банк предлагает свои сроки таких «каникул». Максимально известный период отсрочки – шесть месяцев. «Кредитные каникулы» являются своеобразной «заморозкой» кредита, без начисления пени. Однако стандартный вариант таков: в течение «каникул» финучреждение будет требовать от клиента лишь уплаты процентов по кредиту, а погашение суммы основного долга временно приостанавливается.

Перекредитование кредитов. Иногда клиент прибегает к перекредитованию. Так, он берет деньги в другом банке, чтобы закрыть вопрос в первом. «Это наихудший вариант развития событий, поскольку проблему это не решает. Клиенту нужно трезво оценить свое положение, и понять, когда именно у него появятся деньги, и заявить об этом банку – в таком случае ни кредитная история, ни сам клиент не страдает», — рассуждает эксперт.

Как выбраться из долгов с низким доходом

Многие люди хотят выбраться из долгов, но оказываются перегружены. Американцы должны в среднем 5 221 и 17 064 доллара по кредитной карте и личному кредиту соответственно. Добавьте к этому уравнению платежи за автомобиль, медицинские счета и другие формы долга, и вы обнаружите, что найти облегчение от непомерных долгов становится еще сложнее, особенно если ваш доход находится на нижнем уровне.

Американцы должны в среднем 5 221 и 17 064 доллара по кредитной карте и личному кредиту соответственно. Добавьте к этому уравнению платежи за автомобиль, медицинские счета и другие формы долга, и вы обнаружите, что найти облегчение от непомерных долгов становится еще сложнее, особенно если ваш доход находится на нижнем уровне.

К счастью, есть стратегии, которые помогут вам воплотить в жизнь ваши мечты о жизни без долгов.

Как погасить долг при низком доходе

Эти стратегии могут помочь вам справиться с долгами, если у вас низкий доход.

Шаг 1. Прекратите брать новые долги

Если вы занимаете деньги из одного источника, чтобы расплатиться с другим, вы перетасовываете долги, а не выплачиваете их. Иногда это может быть полезно, например, открыть новую кредитную карту для перевода остатка, чтобы воспользоваться вступительным периодом 0% годовых, или объединить свой долг в личный кредит с более низкой процентной ставкой.

Однако, как правило, пытаясь погасить долг, вы должны прекратить брать новый долг. Не открывайте новые кредитные карты и не подавайте заявки на кредиты, если у вас нет стратегических причин, и заморозьте все ненужные расходы.

Не открывайте новые кредитные карты и не подавайте заявки на кредиты, если у вас нет стратегических причин, и заморозьте все ненужные расходы.

Почему это важно: Вы можете оказаться в гораздо большем долгу, чем в начале, и рискуете задержать ежемесячные платежи по кредиту и кредитной карте.

Шаг 2: Определите, сколько вы должны

Если вы перегружены долгами, возникает соблазн игнорировать счета, которые продолжают приходить. Столкновение с тем, что вы должны, может быть пугающим, но если вы собираетесь погасить его, вам нужна точная сумма.

Составьте список всех непогашенных выписок по кредитной карте, медицинских счетов, платежей по кредиту или счетов за коммунальные услуги и подсчитайте, что вы должны. Рядом с основным балансом напишите процентную ставку, штрафы за просрочку платежа и любые возможные штрафы, которые вам, возможно, придется заплатить. Без четкой картины своего финансового положения разобраться, как погасить долг при низком доходе, невозможно.

Почему это важно: Сложно составить жизнеспособный план погашения долга, не зная, сколько вы должны.

Шаг 3. Создайте бюджет

Бюджет позволяет вам видеть, откуда поступает ваш доход и куда он направляется. Начните с перечисления всех ваших источников дохода и повторяющихся постоянных расходов. Постоянные расходы — это такие статьи, как арендная плата или платежи за автомобиль, которые не меняются из месяца в месяц.

Теперь вычтите разницу между вашим общим доходом и фиксированными расходами. Остаток — это деньги, которые у вас есть на переменные расходы, такие как продукты и одежда, а также ваш долг.

Определите, сколько денег ежемесячно откладывать на переменные расходы, которые нельзя исключить, например, на продукты, а затем направьте оставшиеся деньги на погашение долга. Включите в свой бюджет статью для выплаты долга, придерживайтесь ее и увеличивайте ее, когда это возможно.

Почему это важно: Вам нужно будет высвободить наличные в своем плане расходов, чтобы ежемесячно доплачивать по своим долгам и быстрее погашать остатки.

Шаг 4: Сначала погасите наименьшие долги

После сложения всех ваших долгов общая сумма может показаться пугающей. Выбраться из долгов при низком доходе непросто, но празднование небольших вех может поддержать вас, а уменьшение числа кредиторов уменьшит ваше беспокойство.

Вы можете попробовать использовать метод долгового снежного кома, который предполагает погашение самых мелких счетов. Позаботьтесь об этих 200 долларах в автомастерской или, например, на кредитной карте, а затем используйте эти деньги для погашения вашего следующего наименьшего долга. Увидев, что эти небольшие остатки сводятся к нулю, вы почувствуете гордость и веру в то, что в конечном итоге вы сможете жить без долгов и быстрее погасите больше счетов в своей бухгалтерской книге, чем если бы вы сначала взялись за самые большие долги.

С помощью снежного кома долга вы сначала погашаете наименьший долг, а затем используете платежи, которые вы использовали для погашения следующего наименьшего долга.

Почему это важно: Сосредоточив внимание в первую очередь на своих самых маленьких долгах, вы сможете набрать обороты и сохранить мотивацию на пути к выплате долга.

Шаг 5. Начните работать с более крупными долгами

После того, как вы выплатите более мелкие счета, вы можете воспользоваться несколькими подходами к решению крупных долгов. Одним из подходов является метод долговой лавины, когда вы делаете минимальные платежи по каждому векселю, а затем используете остаток для погашения долга с самой высокой процентной ставкой. Эти процентные платежи увеличивают ваш долг каждый месяц, поэтому предотвращение накопления наихудшего счета вернет деньги в ваш карман.

С помощью этого метода вы удерживаете больше денег, которые зарабатываете каждый месяц, увеличивая свою способность выплачивать более крупные долги.

Почему это важно: Переключение внимания на долги с более крупными остатками поможет вам сэкономить кучу процентов.

Шаг 6. Ищите способы дополнительного заработка

Если вы все еще не можете решить, как погасить долг без денег, ищите возможности увеличить свой доход. Хорошо это или плохо, но «гигантская экономика» создала множество онлайн-возможностей, включая присмотр за собаками, совместное использование поездок, доставку еды и графический дизайн. Если вы можете найти творческие способы максимизировать свое свободное время, вложите эти дополнительные деньги в свой долг.

Почему это важно: Даже если вы увеличите свой доход только на короткий период, дополнительные средства, которые вы заработаете, могут помочь вам гораздо быстрее расплатиться с долгами.

Шаг 7: Повысьте свой кредитный рейтинг

Улучшение вашего кредитного рейтинга также может помочь вам избавиться от долгов. Когда у вас низкий балл, вы почти всегда платите более высокие процентные ставки по всему, от кредитных карт до личных кредитов.

«Когда у вас более высокие процентные ставки, больше ваших платежей идет на проценты, а не на выплату основного долга», — говорит Адем Селита, генеральный директор и соучредитель The Debt Relief Company в Нью-Йорке. «Это увековечивает вашу долговую нагрузку и означает, что вам нужно использовать больше своих долларов, чтобы сбить основную сумму по любым остаткам или долгам».

«Это увековечивает вашу долговую нагрузку и означает, что вам нужно использовать больше своих долларов, чтобы сбить основную сумму по любым остаткам или долгам».

Кроме того, когда у вас плохая кредитная история, возможности для консолидации долга или перевода долга на счета с более низкой годовой процентной ставкой гораздо более ограничены. Если вы столкнулись с этой проблемой, существуют различные способы улучшить свой кредитный рейтинг.

К ним относятся проверка ваших кредитных отчетов, чтобы убедиться в отсутствии ошибок, следить за платежами и своевременно оплачивать счета каждый месяц, не слишком часто подавать заявки на новые счета и снижать коэффициент использования кредита.

«Всякий раз, когда использование вашего кредита превышает 30%, то есть ваш баланс на кредитной карте превышает 30% вашего кредитного лимита, это отрицательно скажется на вашем кредитном рейтинге», — говорит Джеймс Ламбридис, генеральный директор DebtMD. «Постарайтесь погасить свои остатки, чтобы вы были как минимум ниже порога в 30%».

Почему это важно: Более высокий кредитный рейтинг может предоставить вам доступ к продуктам консолидации задолженности с более конкурентоспособными условиями и более низкими процентными ставками.

Шаг 8. Изучите варианты консолидации долга и облегчения долгового бремени

Если проценты продолжают накапливаться, вы можете сначала изучить варианты консолидации долга, а затем — в крайнем случае — облегчение долгового бремени.

Консолидация долга

Консолидация долга часто является личным кредитом, который погашает ваш непогашенный долг и объединяет остатки в единый платеж вашему новому кредитору. В идеале процентная ставка по вашему кредиту консолидации долга будет ниже, чем некоторые или большинство ваших непогашенных остатков, что делает кредит более удобным и более рентабельным с течением времени.

Списание долгов

Компании по списанию долгов или «списанию долгов» предлагают вести переговоры с кредиторами от вашего имени и пытаться убедить их уменьшить сумму вашего долга. Прежде чем сделать это, они часто призывают вас вообще прекратить платежи, чтобы использовать рычаги, чтобы убедить кредитора принять какой-то платеж, а не вообще ничего. Хотя эта стратегия может работать, она негативно повлияет на ваш кредитный рейтинг. Таким образом, услуги по облегчению бремени задолженности и списанию долгов всегда должны быть вашим последним средством.

Прежде чем сделать это, они часто призывают вас вообще прекратить платежи, чтобы использовать рычаги, чтобы убедить кредитора принять какой-то платеж, а не вообще ничего. Хотя эта стратегия может работать, она негативно повлияет на ваш кредитный рейтинг. Таким образом, услуги по облегчению бремени задолженности и списанию долгов всегда должны быть вашим последним средством.

Почему это важно: Вы можете получить более предсказуемый ежемесячный платеж, сэкономить на процентах, улучшить свой счет и получить окончательный график погашения долга путем консолидации остатков кредитной карты и личного кредита. Но если вы выберете облегчение бремени задолженности, вы сможете заплатить меньше, чем должны, и быстрее погасить долг.

Практический результат

Даже если у вас низкий доход, избавление от долгов не должно быть надуманным. Вместо этого следуйте этим стратегиям, чтобы начать добиваться успехов в устранении этих надоедливых балансов. Кроме того, подумайте о кредите консолидации долга, если у вас есть несколько долгов с высокими процентными ставками, чтобы помочь вам быстрее выбраться из долгов. В конечном счете, своевременное принятие мер поможет вам улучшить свой кредитный рейтинг и стать на один шаг ближе к достижению финансовой свободы.

В конечном счете, своевременное принятие мер поможет вам улучшить свой кредитный рейтинг и стать на один шаг ближе к достижению финансовой свободы.

Как погасить долг по кредитной карте без денег

В этой статье:

- Составьте бюджет и придерживайтесь его

- Обеспечьте дополнительный источник дохода

- Рассмотрите возможность кредитного консультирования и финансовой помощи для некоммерческих организаций

- Поиск долга Relief

- Понимание того, как ответственно использовать кредит

- Важность сокращения долга

Сделать вмятину в вашей задолженности по кредитной карте может показаться невозможным, когда вы едва выходите на уровень безубыточности в финансовом отношении. Правда в том, что если у вас нет дополнительных денег, чтобы ежемесячно откладывать на погашение долга по кредитной карте, вам, вероятно, придется либо сократить свои расходы, либо увеличить свой доход, чтобы добиться прогресса в погашении долга. Однако с некоторой выработкой стратегии и целенаправленными усилиями можно внести изменения, которые добавят некоторую гибкость вашему бюджету, чтобы вы могли начать расплачиваться по кредитным картам.

Однако с некоторой выработкой стратегии и целенаправленными усилиями можно внести изменения, которые добавят некоторую гибкость вашему бюджету, чтобы вы могли начать расплачиваться по кредитным картам.

Важным шагом в избавлении от задолженности по кредитной карте является прекращение увеличения общей суммы долга или, по крайней мере, уменьшение вашей зависимости от кредита. Это означает, что вы пока не используете свои карты или используете их меньше, что может потребовать полной переоценки вашего бюджета. Это может быть именно то, что вам нужно, чтобы взглянуть на свои финансы свежим взглядом. Вот как сделать вашу цель без долгов реальностью.

Составьте бюджет и придерживайтесь его

Бюджет может стать полезной структурой, когда вы будете готовы изменить свои привычки расходования средств и избавиться от долгов по кредитной карте. Однако это не принесет вам много пользы, если вы не будете следовать правилам, которые сами для себя установили.

Если у вас еще нет бюджета, его создание может внести ясность там, где раньше у вас его не было. Ваш первый шаг в составлении бюджета будет состоять в том, чтобы просмотреть свои расходы за предыдущий месяц (или несколько месяцев), чтобы увидеть, сможете ли вы обнаружить какие-либо закономерности. Один взгляд на ваши расходы может показать вам, что пришло время сократить услуги, которыми вы больше не пользуетесь, или что можно упростить походы в магазин за продуктами, чтобы вы тратили меньше на еду.

Ваш первый шаг в составлении бюджета будет состоять в том, чтобы просмотреть свои расходы за предыдущий месяц (или несколько месяцев), чтобы увидеть, сможете ли вы обнаружить какие-либо закономерности. Один взгляд на ваши расходы может показать вам, что пришло время сократить услуги, которыми вы больше не пользуетесь, или что можно упростить походы в магазин за продуктами, чтобы вы тратили меньше на еду.

Как только вы поймете свои расходы, пора выбрать стратегию составления бюджета, которая вам нравится. Если вы организованы и любите хорошие электронные таблицы, бюджет с нулевой базой, который вы тщательно отслеживаете, может мотивировать вас больше всего. С другой стороны, если планирование каждой копейки, которая приходит и уходит, кажется вам непосильной, вы можете вместо этого попробовать вести бюджет с использованием нескольких учетных записей. Это более невмешательный подход, при котором вы делите свой доход на различные депозитные счета, которые имеют свои конкретные цели.

В любом случае будет полезно следовать плану расходов, который поможет вам определить, куда направить ваши деньги. Эксперты часто рекомендуют метод 50/30/20, который побуждает вас тратить 50% или меньше дохода после уплаты налогов на предметы первой необходимости, такие как жилье и еда, 30% или меньше на товары, которые вам нужны, но в которых вы не нуждаетесь, и 20% или больше на сберегательных целях, таких как выход на пенсию и погашение долга. Это может быть нереалистично прямо сейчас, но это ориентиры, к которым нужно стремиться.

Обеспечение дополнительного источника дохода

Если вы уже придерживаетесь минимального плана расходов или предпочитаете зарабатывать больше, чем тратить меньше, ищите способы заработать больше денег, которые можно использовать для погашения долгов. Например, вы можете продавать вещи, которые вам больше не нужны или в которых вы не нуждаетесь, что может обеспечить вам быстрое вливание денег. Сдача в аренду дополнительной комнаты, вашего автомобиля или парковочного места, когда вы их не используете, через такие платформы, как Airbnb, Turo и JustPark, также может быть прибыльной.

Или зарабатывайте дополнительные деньги, работая дома, занимаясь репетиторством в Интернете, подрабатывая фрилансером или тестируя цифровые продукты на таких сайтах, как UserTesting.com. Вы также можете устроиться на неполный рабочий день или работать в своем собственном темпе с подработкой, например, покупать продукты в Instacart или доставлять еду в DoorDash или Postmates. Посчитайте, сколько вам нужно дополнительно заработать, чтобы начать выплачивать свой долг; выполнение слишком большого объема работы помимо ваших текущих обязательств может привести к выгоранию. Другой вариант — попросить о повышении на работе после того, как вы изучили рынок в своей отрасли и готовы продемонстрировать, как вы принесли пользу компании.

Рассмотрите возможность получения кредитной консультации и финансовой помощи для некоммерческих организаций

Существует множество способов получить помощь в разработке стратегии погашения кредитной карты. С помощью авторитетных финансовых экспертов вы сможете определить свой лучший метод составления бюджета, узнать, как вести переговоры с кредиторами или подать заявку на участие в программах экономических трудностей, чтобы снизить некоторые из ваших счетов.

Хорошим местом для начала является некоммерческое кредитное консультационное агентство. Эти организации предлагают бесплатные первоначальные консультации всем, кому нужна базовая помощь в составлении бюджета или изучении вариантов сокращения долга. Они могут помочь вам рассмотреть вашу ситуацию целостно, наряду с другими вашими долгами, такими как студенческие ссуды или ипотечные кредиты. Консультационное агентство может также предоставить вам план управления долгом, который представляет собой платную услугу, направленную на сокращение вашей задолженности по кредитной карте. Однако планы управления долгом подходят не всем — об этом позже. Найдите местного кредитного консультанта через национальную сеть, такую как Национальный фонд кредитного консультирования.

Если вы обнаружите, что погашение долга затруднено, потому что вы с трудом оплачиваете даже свои ежемесячные счета, такие как квартплата и коммунальные услуги, финансовую помощь можно получить через местные, государственные и национальные организации. Например, 211 — это общенациональная служба, поддерживаемая United Way, которая связывает людей, испытывающих финансовые трудности, с местными ресурсами. Позвоните по номеру 211 с любого телефона, чтобы получить необходимую помощь, будь то руководство по регистрации в федеральных программах пособий или помощь в аренде жилья. Получение пособий, которых вы заслуживаете, может дать вам передышку, чтобы сократить долг, который вас подавляет.

Например, 211 — это общенациональная служба, поддерживаемая United Way, которая связывает людей, испытывающих финансовые трудности, с местными ресурсами. Позвоните по номеру 211 с любого телефона, чтобы получить необходимую помощь, будь то руководство по регистрации в федеральных программах пособий или помощь в аренде жилья. Получение пособий, которых вы заслуживаете, может дать вам передышку, чтобы сократить долг, который вас подавляет.

Поиск списания долгов

Независимо от того, работаете ли вы с кредитным консультантом или самостоятельно, у вас есть несколько вариантов списания долгов, известных как списание долгов:

- Подать заявку на ссуду консолидации долга. Консолидация долга позволяет конвертировать несколько долгов, как правило, остатки по кредитным картам, в один кредит. Это может упростить погашение кредита и помочь вам в составлении бюджета, поскольку от вас потребуется вносить фиксированный платеж по кредиту каждый месяц.

Ссуда консолидации долга лучше всего подходит для тех, у кого хорошие или отличные кредитные рейтинги, которые могут претендовать на самые низкие процентные ставки.

Ссуда консолидации долга лучше всего подходит для тех, у кого хорошие или отличные кредитные рейтинги, которые могут претендовать на самые низкие процентные ставки. - Используйте кредитную карту для перевода остатка. Еще один вариант для тех, у кого хорошая кредитная история, — подать заявку на получение кредитной карты, которая предлагает вводный период 0% годовых на переведенные остатки, известная как карта перевода баланса. Вам нужно будет составить план погашения долга до того, как закончится период нулевой процентной ставки и вступит в силу новая (более высокая) процентная ставка, но если вы это сделаете, вы потенциально сэкономите значительную сумму в виде процентов. Одно предостережение: карты перевода баланса часто взимают комиссию за перевод баланса, которая обычно составляет от 3% до 5% от суммы перевода. Это увеличит вашу долговую нагрузку, но с экономией на процентах вы все равно, скорее всего, выйдете вперед, если будете вносить платежи в срок.

- Выберите метод снежного кома или лавины. Вы также можете взять бразды правления в свои руки и погасить несколько остатков по кредитным картам с помощью определенных стратегий. Наиболее распространенными являются методы долгового снежного кома и долговой лавины. Вы будете использовать дополнительные деньги, чтобы заплатить больше минимального ежемесячного платежа, необходимого по одному долгу, пока он не исчезнет, а затем применить ежемесячный платеж от этого долга к следующему. Используя долговой снежный ком, вы сначала погасите наименьшие остатки; вы не сохраните больше всего в процентах, но вы будете собирать выигрыши быстрее. Используя долговую лавину, вы сначала погасите остатки, которые имеют самые высокие процентные ставки.

- Участие в плане управления долгом. Некоммерческие кредитные консультанты предлагают эти планы, в которых консультант ведет переговоры с вашими кредиторами от вашего имени, чтобы снизить процентные ставки или сборы или, возможно, даже ваши ежемесячные платежи.

Вы будете делать один ежемесячный платеж в кредитное консультационное агентство, и агентство будет платить вашим кредиторам, упрощая ваши счета. Вам придется закрыть счета кредитных карт, включенные в план, что может повлиять на ваш кредитный рейтинг, и вы будете платить плату за установку и ежемесячную плату за участие. Подумайте об этом, если вы не беспокоитесь о потере доступа к своим кредитным картам во время процесса, плата является управляемой для вас, и вы не уверены, что в противном случае у вас не будет долгов.

Вы будете делать один ежемесячный платеж в кредитное консультационное агентство, и агентство будет платить вашим кредиторам, упрощая ваши счета. Вам придется закрыть счета кредитных карт, включенные в план, что может повлиять на ваш кредитный рейтинг, и вы будете платить плату за установку и ежемесячную плату за участие. Подумайте об этом, если вы не беспокоитесь о потере доступа к своим кредитным картам во время процесса, плата является управляемой для вас, и вы не уверены, что в противном случае у вас не будет долгов.

Понимание того, как ответственно использовать кредит

После того, как ваш долг будет погашен, не менее важно сохранить твердые привычки, чтобы избежать повторного накопления долга. Вам не нужно полностью отказываться от кредитных карт, если вы привержены ответственному использованию кредита; на самом деле, регулярно делать покупки с помощью кредитной карты и сразу же оплачивать их — это один из проверенных методов создания хорошей кредитной истории.

п.;

п.;

Ссуда консолидации долга лучше всего подходит для тех, у кого хорошие или отличные кредитные рейтинги, которые могут претендовать на самые низкие процентные ставки.

Ссуда консолидации долга лучше всего подходит для тех, у кого хорошие или отличные кредитные рейтинги, которые могут претендовать на самые низкие процентные ставки.

Вы будете делать один ежемесячный платеж в кредитное консультационное агентство, и агентство будет платить вашим кредиторам, упрощая ваши счета. Вам придется закрыть счета кредитных карт, включенные в план, что может повлиять на ваш кредитный рейтинг, и вы будете платить плату за установку и ежемесячную плату за участие. Подумайте об этом, если вы не беспокоитесь о потере доступа к своим кредитным картам во время процесса, плата является управляемой для вас, и вы не уверены, что в противном случае у вас не будет долгов.

Вы будете делать один ежемесячный платеж в кредитное консультационное агентство, и агентство будет платить вашим кредиторам, упрощая ваши счета. Вам придется закрыть счета кредитных карт, включенные в план, что может повлиять на ваш кредитный рейтинг, и вы будете платить плату за установку и ежемесячную плату за участие. Подумайте об этом, если вы не беспокоитесь о потере доступа к своим кредитным картам во время процесса, плата является управляемой для вас, и вы не уверены, что в противном случае у вас не будет долгов.