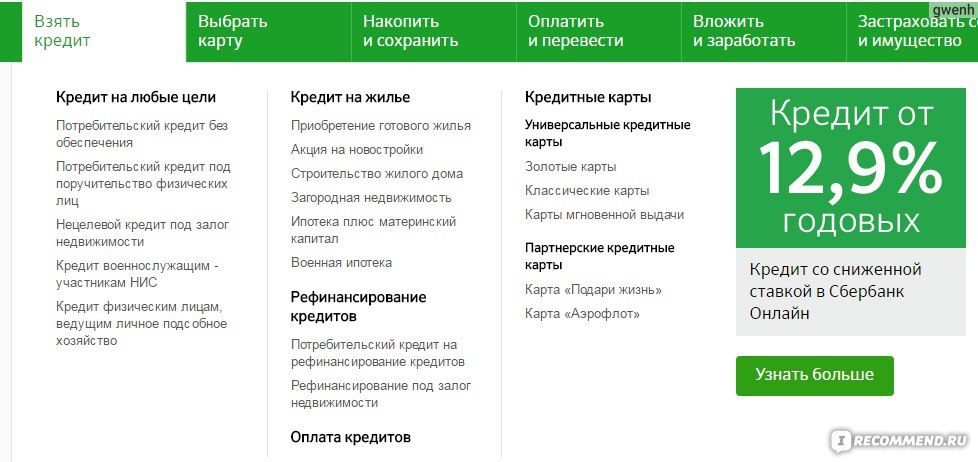

Как получить в кредит: Кредит наличными в день обращения до 10 млн рублей — оформить онлайн-заявку на экспресс-кредит по паспорту без справок

Содержание

Кредит на житло для ВПО: як отримати

Фото:

Unsplash

С октября 2022 года стартовала государственная программа кредитования жилья под названием Доступная ипотека. В ее пределах некоторые категории людей могут купить жилье по льготным условиям. Кредит на жилье для ВПЛ: как получить и какие условия – читайте в материале.

Кредит на жилье: кто может получить

Юрист Татьяна Киричинская отмечает, что в рамках программы Доступная ипотека льготные кредиты под 3% на жилье могут получить некоторые категории лиц. А именно:

- военные контрактной службы;

- правоохранители;

- учителя и педагогические работники;

- медики;

- ученые (работающие в государственном и коммунальном секторах).

Для других украинцев программа будет работать уже с этого года. А процентная ставка будет 7%. Кредит на жилье под 7% могут получить:

Сейчас смотрят

- ветераны войны и их семьи;

- ВПЛ;

- другие граждане Украины, отвечающие требованиям программы.

Кредит на жилье: условия

- Процентная ставка – фиксированная на весь период уплаты кредита;

- срок, на который предоставляется кредит – 20 лет;

- стартовый взнос не менее 20% стоимости жилья;

- программа позволяет приобрести не более 52,5 кв.м на одного человека + 21 квадрат на каждого члена семьи.

Кто может принять участие в этой программе

По словам эксперта, получить кредит на жилье могут граждане Украины из вышеупомянутых категорий, владеющие жильем не более 52,5 кв.м на человека + 21 квадрат на каждого члена семьи.

Важно, что участники программы не должны участвовать в других подобных государственных программах и не должны иметь других кредитов или задолженностей.

Как получить кредит на жилье ВПЛ

- Заявку можно подать через Дію та єОселя.

- После заполнения всех форм там же, в Дії, получите ответ от банка.

- Выберите жилье, которое вы планируете приобрести.

- Заключите договоры с банком и договор купли-продажи квартиры.

Как выбрать жилье

- Оно должно быть не более 52,5 кв.м на одного человека + 21 квадрат на каждого члена семьи;

- также ориентируйтесь на среднюю цену за квадрат в регионе, где вы планируете приобрести жилье;

- для городов с населением от 100 до 300 тыс. – базовая цена за квадратный метр увеличивается в 1,75 раза, в 2,5 раза для Киева, Днепра, Львова, Одессы и Харькова.

Доступная ипотека: важные нюансы

Для того, чтобы банк предоставил вам кредит, нужно минимум полгода официально работать, чтобы подтвердить свою платежеспособность. По словам эксперта, Ощадбанк и Приватбанк уже работают на условиях этой программы.

Поэтому, если у вас есть возможность, то обязательно ею воспользуйтесь.

Ведь на сегодняшний день это лучшие условия кредитования жилья в Украине.

Кредит на жилье для ВПЛ под 3%

Недавно ВПЛ получили возможность отправиться на программу кредитования жилья по более выгодным условиям: не под 7, а под 3%. Однако, по словам эксперта, получить такой кредит очень сложно. До принятия изменений только ВПЛ из Донбасса и Крыма могли принимать участие в программе льготного ипотечного кредитования. Теперь жители Харьковской, Днепропетровской, Херсонской, Черниговской, Запорожской, Николаевской и Сумской областей могут претендовать на кредит.

Проект Жилищные помещения для внутренне перемещенных лиц заработал в 2021 году и был приостановлен после 24 февраля. 4 августа впервые с начала полномасштабной войны правительство отобрало 300 получателей жилищного кредита. В конце августа, а затем в сентябре было определено еще по 500 семей-ВПЛ для получения льготных ипотечных кредитов.

По состоянию только на октябрь 2022 в открытом реестре для участия в этой программе зарегистрировано более 30 тыс. заявлений от кандидатов. Именно поэтому получить кредитование по таким условиям довольно сложно, ведь желающих очень много.

заявлений от кандидатов. Именно поэтому получить кредитование по таким условиям довольно сложно, ведь желающих очень много.

Для того, чтобы подать заявку на кредит, нужно:

- зайти в Дію – Кредит на жилье для ВПЛ;

- заполните заявление, в том числе РНОКПП и номера справки переселенца (ВПЛ) членов семьи;

- отправьте заявление на рассмотрение в приложении;

- Госмолодежь рассмотрит ваше заявление в течение дня;

- уведомление о результате рассмотрения поступит в кабинет гражданина и на электронную почту;

- если вам отказали во внесении в реестр кандидатов, вы можете внести изменения в заявление и подать его еще раз.

Теги: Ипотека в Украине, ВПО, Кредит

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter

Как получить кредит для малого бизнеса в 6 шагов

Получение кредита для малого бизнеса является необходимостью для роста бизнеса или поддержания деятельности. Однако иногда бывает сложно найти кредит, на который вы имеете право. Вот шесть шагов для получения кредита для малого бизнеса, который вам нужен:

Однако иногда бывает сложно найти кредит, на который вы имеете право. Вот шесть шагов для получения кредита для малого бизнеса, который вам нужен:

- Определите, для чего вам нужны средства: Знание конкретной цели средств поможет вам определить правильный кредит.

- Определите ваше право на участие: Узнайте, на что обращают внимание кредиторы, чтобы определить, можете ли вы претендовать на финансирование.

- Определите свою платежеспособность: Знание того, можете ли вы позволить себе предполагаемый платеж по кредиту, имеет решающее значение, прежде чем подавать заявку на финансирование.

- Соберите информацию: Получение всех необходимых документов до подачи заявления сэкономит ваше время.

- Найдите подходящего кредитора: Задайте вопросы и примите взвешенное решение о том, куда обратиться.

- Подайте заявку: Подайте заявку на финансирование от подходящего кредитора и получите необходимый кредит.

Шаг 1: Определите, для чего вам нужны средства

Важной частью получения кредита для малого бизнеса является знание того, на что будут использованы средства. Есть много различных вариантов кредита для бизнеса. Некоторые виды кредитов могут быть использованы для нескольких целей, а другие только в определенных ситуациях. Квалификация, процентные ставки и условия будут варьироваться в зависимости от типа кредита, на который вы подаете заявку, и от того, с каким кредитором вы подаете заявку. Важно оценить свои варианты и сделать свою домашнюю работу, чтобы в конечном итоге вы не подали заявку на кредит, на который вы можете не претендовать или не лучше всего подходит для вашего бизнеса.

Оборудование

Предприятия, которым нужны транспортные средства, машины или другие более крупные предметы, могут получить кредиты на приобретение оборудования, обеспеченные залогом, наложенным на приобретаемое ими оборудование. В некоторых случаях аренда оборудования может иметь смысл для владельца бизнеса, хотя общая стоимость финансирования оборудования может быть выше при аренде оборудования, чем при кредите.

Рост

Ссуды на расширение бизнеса, такие как переезд в новое и более крупное место, часто требуют получения ипотечного кредита на коммерческую недвижимость или кредита, гарантированного Управлением по делам малого бизнеса (SBA), чтобы помочь финансировать ваши потребности.

Открытие бизнеса

Если вы начинаете бизнес, часто требуется стартовый кредит. Эти кредиты могут финансировать первоначальные операции и понесенные расходы в рамках запуска вашего бизнеса.

Покупка бизнеса

Кредиты на приобретение бизнеса обычно выдаются банками и кредитными союзами. Обеспечение часто в форме бизнес-активов. Сертифицированная оценка бизнеса традиционно необходима как часть кредитного процесса.

Оборотный капитал

Кредитная линия или факторинговая ссуда по счету-фактуре имеют смысл для финансирования потребностей в оборотном капитале. Если ваш кредитный рейтинг достаточно высок, а эффективность бизнеса достаточна, кредитная линия является предпочтительной, учитывая, что процентные ставки и сборы намного ниже.

Несколько потребностей могут быть объединены вместе: В некоторых случаях несколько потребностей в кредите могут быть объединены в более крупный пакет, обеспеченный недвижимостью, деловыми активами и/или оборудованием. Например, кредит SBA 7 (a) может быть объединен с кредитной линией для бизнеса и обеспечен недвижимостью.

Шаг 2. Определите свое право на получение кредита

Требования к кандидатам зависят от кредитных продуктов, которые они предлагают. Важно понимать наиболее важные факторы, которые будут учитывать кредиторы:

Кредитный рейтинг

Лица, владеющие не менее 20% доли в бизнесе, будут проверять свой личный кредитный рейтинг в рамках процесса подачи заявки подавляющим большинством кредиторов. Наличие кредитного рейтинга ниже оптимального не делает невозможным получение бизнес-кредита, но это то, что банки считают очень важным. В недавнем опросе FDIC 91,6% банков считают кредитный рейтинг владельца бизнеса важным фактором при кредитовании.

Если ваш балл FICO составляет 680 или выше, относительно легко получить право на получение большинства кредитов. Небанковские кредиторы могут одобрить вас с оценкой от 500 до 600, но будут взимать с вас значительно более высокие процентные ставки.

Обеспечение

Для традиционных кредиторов обеспечение важно для получения финансирования. Оборудование или коммерческая недвижимость часто служат залогом для этих конкретных видов кредитов. Кроме того, иногда могут использоваться другие деловые или личные активы.

Небанковские кредиторы могут не требовать обеспечения, но они часто налагают залоговое удержание в соответствии с Единым коммерческим кодексом (UCC) на активы вашего бизнеса. Подавляющему большинству кредиторов потребуется личная гарантия.

Продолжительность работы предприятия

Если у владельца бизнеса нет опыта работы в отрасли, в которой он начинает новый бизнес, сложно получить первоначальный кредит без более высоких процентных ставок или использования плана пролонгации для стартапов (ROBS). Небанковским кредиторам может потребоваться от нескольких месяцев до года, чтобы получить финансирование, в то время как традиционным кредиторам может потребоваться до двух лет опыта.

Небанковским кредиторам может потребоваться от нескольких месяцев до года, чтобы получить финансирование, в то время как традиционным кредиторам может потребоваться до двух лет опыта.

Шаг 3. Определите свою платежеспособность

Чтобы получить финансирование, вы должны доказать, что ваш бизнес является прибыльным или находится на пути к прибыльности, а также показать, что вы можете позволить себе выплаты по кредиту. Банки определят прибыльность и платежеспособность путем расчета коэффициента покрытия вашего долга (DSCR). Ваш DSCR представляет собой сумму долга по отношению к доходу, рассчитанную путем деления чистого операционного дохода на общую сумму вашего долга и процентных платежей. Кредиторы предпочитают DSCR 1,25 или выше.

Воспользуйтесь нашим калькулятором при подаче заявки на финансирование SBA 7(a): Если вы считаете, что кредит SBA на оборудование или оборотный капитал является наилучшим вариантом, воспользуйтесь нашим калькулятором для расчета ежемесячного платежа.

Шаг 4: Сбор информации

Банковские кредиторы потребуют от вас получения и предоставления нескольких сведений для получения финансирования. Небанковским кредиторам может потребоваться меньше информации, но владельцы бизнеса должны иметь доступ к этой информации на тот случай, если вас попросят предоставить ее, поскольку это сэкономит время.

Налоговые декларации

Многие кредиторы требуют три последние полные налоговые декларации для бизнеса и для любых владельцев с 20% или более долей в бизнесе.

Деловые и личные финансовые дела

Деловые финансовые дела, которые могут потребоваться банкам и небанковским кредиторам, включают баланс и отчет о прибылях и убытках за текущий год. Если у вас есть программное обеспечение для бухгалтерского учета, эти отчеты должно быть легко создавать. Личные финансовые отчеты также используются для оценки собственного капитала владельца. SBA имеет исчерпывающую форму, которую можно использовать.

Бизнес-план, если необходимо

Если вы начинаете свой бизнес, в течение года у вас был убыток, или если вы ведете бизнес, который нуждается в финансировании SBA, скорее всего, потребуется бизнес-план, особенно в случаях финансирования SBA. . В плане должно быть подробно описано, на что будет использоваться кредит, и содержаться финансовые прогнозы, показывающие, как будет развиваться ваш бизнес в ближайшие три года.

. В плане должно быть подробно описано, на что будет использоваться кредит, и содержаться финансовые прогнозы, показывающие, как будет развиваться ваш бизнес в ближайшие три года.

Бизнес-планы служат учебным пособием, объясняющим, почему кредитор должен дать вам деньги. Может потребоваться дополнительная информация, в зависимости от того, являетесь ли вы стартапом или уже существующим бизнесом в отрасли, с которой кредитор не знаком, а также от суммы кредита, который вы запрашиваете.

SBA сотрудничает с несколькими организациями, включая SCORE, Центры развития малого бизнеса (SBDC) и Женские бизнес-центры, помогая малым предприятиям разрабатывать бизнес-планы.

Шаг 5: Найдите подходящего кредитора

Кредитор, имеющий опыт кредитования предприятий в вашей отрасли, лучше поймет, что нужно вашему бизнесу. У некоторых крупных кредиторов есть специальные кредитные группы, которые занимаются определенными типами кредитов, такими как коммерческая недвижимость, финансирование оборудования или кредитные линии. Опытный кредитор может помочь определить правильный тип кредита для подачи заявки и может составить пакет кредита в зависимости от ваших конкретных потребностей.

Опытный кредитор может помочь определить правильный тип кредита для подачи заявки и может составить пакет кредита в зависимости от ваших конкретных потребностей.

Некоторые вопросы, которые вы должны задать потенциальным кредиторам, прежде чем подать заявку на получение кредита для малого бизнеса:

- Какие сборы связаны с выдачей и закрытием кредита для малого бизнеса?

- Что влечет за собой процесс подачи заявки?

- Сколько времени нужно, чтобы принять решение?

- Какую документацию мне нужно предоставить вместе с заявкой?

- Нужно ли будет прикладывать к заявке бизнес-план?

- Вам нужна личная гарантия?

Если вы подаете заявку на кредитную линию, вам следует задать следующие дополнительные вопросы:

- Какова годовая плата?

- Могу ли я воспользоваться кредитной линией онлайн или в мобильном приложении?

Если вы подаете заявку на срочный кредит, вам следует задать следующие дополнительные вопросы:

- Существует ли штраф за досрочное погашение?

- Каков требуемый график погашения?

Если вы не знаете, куда подать заявку, Lendio — один из вариантов, который стоит рассмотреть. Lendio сотрудничает с более чем 75 финансовыми учреждениями и предлагает несколько вариантов финансирования, включая коммерческую ипотеку и кредитные линии. Lendio также предлагает финансирование SBA.

Lendio сотрудничает с более чем 75 финансовыми учреждениями и предлагает несколько вариантов финансирования, включая коммерческую ипотеку и кредитные линии. Lendio также предлагает финансирование SBA.

Посетите Lendio

Шаг 6: подайте заявку

Последним шагом к получению бизнес-кредита является заявка, которую часто подают онлайн через веб-сайт кредитора. Если вы пользуетесь услугами традиционного кредитора, заявление также можно подать лично. Процесс подачи заявки может занять несколько минут для краткосрочного финансирования или гораздо больше для коммерческой ипотеки или крупной кредитной сделки. Время одобрения кредитов зависит от того, куда вы подаете заявку, на какую сумму вы подаете заявку и требуется ли оценка недвижимости.

Bottom Line

Существует множество вариантов финансирования для бизнеса. Хотя процесс получения кредита для малого бизнеса поначалу может показаться сложным, понимание различных типов доступного финансирования, сбор необходимой информации и задавание вопросов кредиторам помогут вам в поиске финансирования.

Как получить личные кредиты | Финансовые советы

Некоторые расходы в жизни бывают неожиданными. В вашей жизни может просто наступить момент, когда вам понадобится прилив наличных денег, чтобы консолидировать свой долг или оплатить новые расходы в вашей жизни. Возможно, вы захотите рассмотреть возможность подачи заявки на получение личного кредита.

Что такое личный кредит?

Личный кредит – это сумма денег, которая предоставляется одному лицу взаймы для личных расходов. Личные кредиты, как правило, не обеспечены каким-либо залогом для кредитора. В отличие от студенческих кредитов или бизнес-кредитов, личный кредит можно использовать для самых разных расходов, включая медицинские расходы и оплату ремонта дома.

Как получить потребительский кредит

Персональный кредит полезен по разным причинам. Пришло время для вас, чтобы получить личный кредит?

Когда вы подаете заявку на потребительские кредиты, вам необходимо иметь хотя бы одно удостоверение личности. Например, вам может понадобиться несколько других документов, таких как недавний счет за коммунальные услуги или копия договора аренды, для подтверждения вашего адреса. Кредиторы могут также запросить подтверждение дохода, оценку ваших ежемесячных финансовых обязательств, оценку вашего валового дохода и ваш номер социального страхования.

Например, вам может понадобиться несколько других документов, таких как недавний счет за коммунальные услуги или копия договора аренды, для подтверждения вашего адреса. Кредиторы могут также запросить подтверждение дохода, оценку ваших ежемесячных финансовых обязательств, оценку вашего валового дохода и ваш номер социального страхования.

Одним из наиболее важных аспектов вашего заявления на получение личного кредита является ваш кредитный рейтинг. Поскольку потребительские кредиты редко требуют от вас предоставления залога (например, ипотечного кредита на дом), банки и кредитные союзы хотят убедиться, что вы продемонстрировали поведение, доказывающее, что вы полностью и своевременно погасите свой кредит.

Личные ссуды с плохой кредитной историей

Можно получить ссуду, если у вас плохая кредитная история, но имейте в виду, что у вас, скорее всего, будет более высокая процентная ставка или меньшая сумма кредита из-за вашей кредитной истории. Вы можете принять некоторые хорошие кредитные поведения, прежде чем подать заявку, в том числе погашение баланса кредитной карты. Если ваш кредитный рейтинг нуждается в серьезной помощи, вы можете рассмотреть такие программы, как Credit Builder Loan от Great Basin FCU.

Если ваш кредитный рейтинг нуждается в серьезной помощи, вы можете рассмотреть такие программы, как Credit Builder Loan от Great Basin FCU.

Наш кредит для создания кредита идеально подходит для тех, у кого нет кредита или плохой кредит, и мы используем эти кредиты, чтобы помочь вам улучшить свой кредитный рейтинг. Мы ссужаем вам сумму денег, которая заблокирована на специальном сберегательном счете, и вы своевременно в течение года вносите платежи по этому кредиту. Через год средства выдаются вам. Эта кредитная программа дает вам возможность наладить хорошее финансовое поведение в течение года, что значительно повлияет на ваш кредитный рейтинг.

Персональные кредиты в Great Basin FCU

Подайте заявку на персональный кредит в Great Basin FCU сегодня!

В Федеральном кредитном союзе Грейт-Бейсин у вас есть много вариантов, чтобы найти подходящий кредит для вас. Наш типичный личный кредит, называемый кредитом на образ жизни, используется членами нашего кредитного союза для финансирования свадьбы, консолидации долга, расходов на усыновление и многое другое.

Ведь на сегодняшний день это лучшие условия кредитования жилья в Украине.

Ведь на сегодняшний день это лучшие условия кредитования жилья в Украине.