Как расплатиться с кредитами и долгами: Как расплатиться с долгами и обрести финансовую стабильность за 7 шагов

Содержание

Как разобраться с долгами и кредитами

Кредиты

от Нейросеть Совкомбанка

/ 15 сентября 2021 08:35

2 мин.

Залезли по уши в долги и не знаете, как начать выпутываться? Здравый смысл подсказывает, что лучше начать выплачивать кредиты с самым большим процентом.

- Маленькими шагами к цели

Свобода без долгов и обязательств — это непередаваемое чувство!

Но ученые с этим не согласятся. По мнению Александра Брауна и Джоанны Лэйи из Техасского университета, иногда лучше начать разгребать большую кучу кредитов с маленьких долговых обязательств. Успешная выплата самых маленьких сумм мотивирует погасить и все остальное.

Результаты исследования опубликованы в издании Journal of Marketing Research.

— Должник, который сначала погасит мелкие кредиты и одержит таким образом маленькие победы, получит стимул для выплаты всех оставшихся долгов, — написали авторы исследования. — Дело в том, что достижение небольшой цели стимулирует добить более серьезной победы.

Всего ученые обозначили две гипотезы.

Люди могут мотивировать себя на выполнение большей задачи, доведя до конца сначала что-то менее значительное, то есть им проще двигаться от малого к большему.

Людям проще выполнять равные задачи одну за другой.

В эксперименте участникам предложили набрать в Microsoft Excel 150 строк символов. В одном случае это были строки убывающей длины, во втором — равной, а в третьем — все время возрастающей.

Выяснилось, что мотивация довести дело до конца была заметно выше у тех участников, которые начали набирать строки в порядке возрастания длины. Это подтверждает эффективность стратегии маленьких побед.

— Повышение мотивации после маленьких побед может помочь должнику расквитаться с долгами, если он начнет с самых скромных сумм, не учитывая процентные ставки. Но, конечно, следует понимать, что растущая мотивация никак не компенсирует увеличение задолженности из-за неуплаты кредитов с высокими процентами, — заключили ученые.

О чем это все говорит? Что начинать идти к цели лучше маленькими шагами.

Но не забывайте и про альтернативные методы. Например, если вы действительно по уши в долгах, то, возможно, лучше рефинансировать свои обязательства, объединив, насколько это возможно, все кредиты в одном.

Рефинансируйте кредит в Совкомбанке со ставкой 6,9%. Предоставьте паспорт и неудобные кредитные договоры, которые нужно закрыть. Совкомбанк рассчитается по старым кредитам и предоставит один новый с выгодными условиями и комфортным платежом. Оставьте заявку онлайн и платите меньше!

Успехов вам и разумного обращения с деньгами!

А еще можно заранее подбирать комфортные суммы, которые не создадут неподъемной нагрузки на личный бюджет. Калькулятор ниже поможет рассчитать такую сумму. Здесь же можно подать заявку в банк.

Нейросеть Совкомбанка

Главная по финансам

ЧТО ДЕЛАТЬ С ДОЛГАМИ И КРЕДИТАМИ?

Что такое долг и причины его появления.

Долг — это невыполненное обязательство, как правило, денежное. Долг появляется следующим образом:

- если Вы не возместите услуги, на которые у Вас имеется договор (оплата за проезд, арендная плата, коммунальные платежи, оплата за телефон, интернет)

- если Вы вовремя не заплатите надлежащие суммы, которые установлены законом (страховой взнос социального обеспечения, медицинское страхование, налоги)

- если Вы возьмете в долг наличные деньги

- если Вы перерасходуете деньги на своей кредитной карте (вы окажетесь в минусе) и при этом не урегулируете возникшую минусовую сумму в соответствии с договором, заключенным по банковской карте

- если Вы поручитесь за другую особу и станете т.н. поручителем; если эта особа не расплатится по кредиту, банк обратится за денежными средствами к поручителю

Проблемы могут возникнуть, хотя долг появился из-за другой особы:

- родственники, которые жили или живут у вас – к вам может прийти судебный пристав

- обязательства мужа или жены – долги одного из супругов являются частью т.

н. совместным имуществом супругов и вы несете ответственность, даже если вы не проживаете совместно, а долги возникли путем предпринимательской деятельности одного из супругов

н. совместным имуществом супругов и вы несете ответственность, даже если вы не проживаете совместно, а долги возникли путем предпринимательской деятельности одного из супругов

Что надо делать в первую очередь, чтобы не появился долг?

- Даже если вы не брали деньги взаймы, при задержке платежей по кредиту, может возникнуть долг. Каждая организация имеет свои правила на случай неуплаты платежей в срок. Проценты, которые начисляются за просрочку называются пеней или штрафом.

- Обязательное страхование – социальное, медицинское, налоги (предоплата налогов) — платите вовремя и в установленном размере.

- Вовремя и надлежащим образом оплачивайте все коммунальные услуги (арендная плата, оплата газа, электричества, а также оплата телефона, интернета и т.д.) Если оплату коммунальных услуг в Вашей семье проводит кто-то другой, проверяйте время от времени если оплата была произведена.

- Если Вы желаете расторгнуть договор, по которому у Вас есть платежи, Вы должны вовремя уведомить другую сторону о расторжении договора, а также узнать как долго Вы должны оплачивать данную службу (срок отказа).

- При переезде лично сами окончите договор на оказание коммунальных услуг, который заключен на Ваше имя в компании, которая предоставляет эти услуги (газ, электричество).

- Всегда сообщайте организациям и фирмам, с которыми у Вас заключены договора на предоставление коммунальных и иных услуг, смену адреса для беспроблемной доставки почты.

- Если вы не оплачиваете определенную службу по договору, эксплуатирующая организация может прекратить предоставление этой службы. (Внимание! Однако договор на предоставление службы может оказаться действительным и тогда надо будет заплатить месячные платежи за службы и услуги до конца действия договора).

- Если один из супругов занимается предпринимательской деятельностью, можно вовремя подать в суд предложние о сужении объема совместного имущества супругов (zúžení rozsahu společného jmění).

- Если у Вас имеется совместный кредит на недвижимость (ипотека), во время или перед разводом договоритесь о т.

н. рефинансировании. В этом деле Вам поможет Ваш банк. Если это не будет сделано, Вам придется выплачивать кредит, хотя Вы и переедете в другое место.

н. рефинансировании. В этом деле Вам поможет Ваш банк. Если это не будет сделано, Вам придется выплачивать кредит, хотя Вы и переедете в другое место. - Всегда приобретайте билет или проездной на транспорт. Если Вас поймали как «зайца», прежде всего заплатите возникшую задолженность транспортной организации. Не позволяйте маленькой сумме штрафа перерасти в большие платежи за то, что вы задержались с оплатой!

Наличные деньги в долг

Вам очень нужны деньги?

- Попросите взаймы у родственников или друзей сумму с маленьким ссудным процентом или вообще без процентов.

- Если этот вариант невозможен, возьмите кредит в банке, который Вы знаете. Брать в долг в банке более безопасно.

- Не берите в долг в т.н. небанковских организациях, которые охотно предоставят Вам деньги взаймы. Кредит в таких организациях выдается очень быстро, при этом не нужен поручитель и документ подтверждающий уровень зарплаты.

Такой кредит более рискованный, проценты по кредитам и платежи, как правило, выше, чем в банке, при возникновении проблем связанных с погашением кредита используют методы, который только усложнят Вашу ситуацию.

Такой кредит более рискованный, проценты по кредитам и платежи, как правило, выше, чем в банке, при возникновении проблем связанных с погашением кредита используют методы, который только усложнят Вашу ситуацию. - Избегайте предложений о предоставлении кредита, которые можно найти в интернете, в объявлениях на улице, объявлениях в газетах, телетексте, не отвечайте на предложения по телефону, а также на предложения от особ, которые сами выходят на вас.

!! Если Вы взяли взаймы наличные деньги, расплачиваться по кредиту надо в соответствии с договором о кредите или ссуде. Вашей первоочередной задачей является обеспечение достаточного регулярного дохода. Всегда имейте запасной план, на случай потери дохода или чрезвычайных событий.

Потребительский кредит и покупка товара в рассрочку

- Существует большое разнообразие ссуд и кредитов. Потребительские кредиты (spotřebitelské úvěry) более защищены законом, обычно эти кредиты начинаются от суммы 5000 крон.

- Для покупки товара Вам могут предложить ссуду с возможностью отложить погашение суммы кредита на некоторе время (обычно на несколько недель или месяцев).

- Если в рекламе написано, что процентная ставка будет «от 7%», вероятно, что ссудный процент будет выше.

- Условия договора должны быть простыми и понятными для Вас, иначе не соглашайтесь подписывать договор.

- Если у Вас нет возможности погасить кредит быстро большими частями денег, пеня за задержку оплаты будет расти в геометрической прогрессии – проценты за задержку будут со временем только расти.

!! По закону вы можете отступить от договора в течении 14 дней без указания причин. Потребительский кредит можно немедленно расторгнуть и таким образом прекратить его.

Потребительский кредит может иметь и другие формы:

1. Нежелательные» кредитные карты

Может случиться, что Вы получите (по почте, при открытии нового магазина) «нежелательную» кредитную карту с т. н. подтвержденным кредитом; также Вам потом могут позвонить и предложить воспользоваться ею. Вложив карту в банкомат или заплатив ею что-либо, Вы активируете эту карту и, таким образом, заключите договор о кредите, с условиями которого Вы не ознакомлены.

н. подтвержденным кредитом; также Вам потом могут позвонить и предложить воспользоваться ею. Вложив карту в банкомат или заплатив ею что-либо, Вы активируете эту карту и, таким образом, заключите договор о кредите, с условиями которого Вы не ознакомлены.

2. Торговые промоушн-акции, демонстрационные поездки, метод «прямых продаж

- Вас могут пригласить на торговую промоушн-акцию, где вам покажут товары или службы за выгодные цены или бонусы (бесплатные подарки, обед).

- На такой акции Вы не сможете обстоятельно рассмотреть товар, а договор о покупке вы заключаете прямо на этой акции. Во время продажи продукта Вам могут предложить заключить договор о предоставлении кредита. На такой акции Вас подталкивают к быстрому принятию решения, как правило, цена за предложенный товар бывает завышеной, а качество продукта не отвечает тому, что было обещано.

- Такой же риск несет и метод «прямых продаж» (продавец или дистрибьютор может прийти к Вам домой или подойти к Вам на улице с предложением купить телефон, перейти на лучший договор по приобретению газа или электричества).

Всегда будьте начеку, это может быть подвох!

Всегда будьте начеку, это может быть подвох! - От такого договора о предоставлении кредита Вы можете отказаться в течение 14 дней, а также вернуть товар, не указывая причин возврата, в течение двух недель.

3. Махинация выигрыш

По почте или телефону Вам могут сообщить, что Вы выиграли приз или можете что-нибудь выиграть в лотерее, в которой Вы не учавствовали. Для того, чтобы получить «настоящий» приз Вам надо будет еще что-то сделать, например, позвонить, прийти куда-нибудь, заказать товар по неудобным для Вас условиям, а также дать информацию о себе (например, номер Вашего банковского счета, то есть, злоупотребить Вашим доверием!) Обычно так происходит мошенничество, поэтому не реагируйте на такие обращения!

Договор о ссуде, кредите

При получении кредита (půjčka) или ссуды (úvěr) (далее кредит) заключается договор. Условия, по которым Вы получаете кредит должны быть Вам понятны. Вы должны знать, какую сумму берете в кредит, ссудную процентную ставку, способ, по которому ставка была рассчитана, дату, к которой кредитор хочет получить от Вас платеж обратно. С кредитом связана не только процентная ставка, но и другие платежи – например, платеж за предоставленние кредита, оплата помесячного ведения ипотечного счета в банке, платежи за изменение способов погашения кредита, штраф за просрочку платежей, а также много других платежей и штрафов, которые оговорены в договоре. Постарайтесь узнать какие будут условия, если Вы не сможете погасить кредит, а также какими будут штрафы за преждевременное погашение кредита. Если договор заключается на большую сумму, то в договор могут включить требование о поручительстве:

Условия, по которым Вы получаете кредит должны быть Вам понятны. Вы должны знать, какую сумму берете в кредит, ссудную процентную ставку, способ, по которому ставка была рассчитана, дату, к которой кредитор хочет получить от Вас платеж обратно. С кредитом связана не только процентная ставка, но и другие платежи – например, платеж за предоставленние кредита, оплата помесячного ведения ипотечного счета в банке, платежи за изменение способов погашения кредита, штраф за просрочку платежей, а также много других платежей и штрафов, которые оговорены в договоре. Постарайтесь узнать какие будут условия, если Вы не сможете погасить кредит, а также какими будут штрафы за преждевременное погашение кредита. Если договор заключается на большую сумму, то в договор могут включить требование о поручительстве:

- например, кредитор будет хотеть, чтобы еще одна особа стала поручителем и если должник не сможет погасить кредит, банк-кредитор будет требовать погашения долга от поручителя,

- поручиться можно вашей недвижимостью или недвижимостью другой особы,

- поручительство векселем (směnka) – некоторые небанковские организации, совместно с подписанием договора о предоставлении кредита, требуют подписание векселя, на котором не обозначены сумма и дата для того, чтобы воспользоваться им в случае, если должник не гасит задолженность.

Подписывать гарантию или поручительство векселем убедительно не рекомендуем!

Подписывать гарантию или поручительство векселем убедительно не рекомендуем!

Если должник не выполняет свои обязательства по договору, а две стороны не могут найти решение, спор будет решать суд. Исключением является ситуация, когда в договоре или приложении к договору имеется, так называемая, арбитражная оговорка (rozhodčí doložka). Если Вы подписали договор в котором имеется арбитражная оговорка, это значит, что Вы заранее соглашаетесь с тем, что в случае непогашения долга, спор будет решать не суд, а арбитр. Арбитра назначает кредитор. Арбитр или третейский судья будет действовать в интересах кредитора, а Вы не сможете обжаловать его решение.

Что случится, если Вы не будете погашать долг?

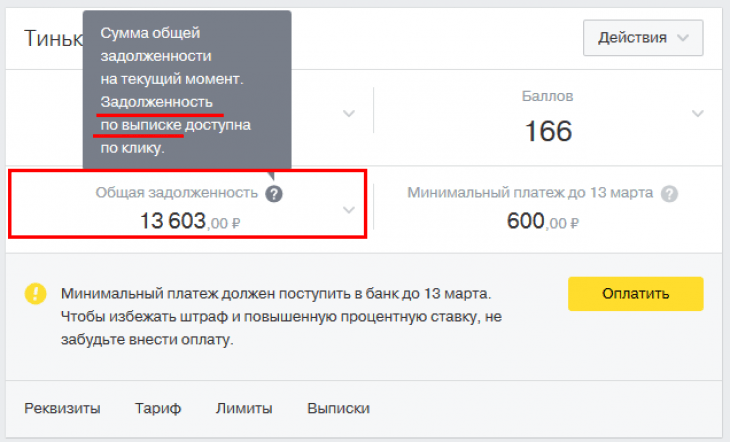

- Если Вы опоздаете с погашением платежей по кредиту хотя бы на несколько дней, может возникнуть просрочка.

- Если Вы попали в тяжелую долговую ситуацию, в первую очередь, надо платить долги, которые больше всего влияют на Вашу жизнь, то есть, арендную плату, коммунальные платежи, кредиты, которые имеют невыгодные условия, алименты.

(Внимание! Неуплата алиментов является уголовным преступлением из-за которого можно попасть в тюрьму.)

(Внимание! Неуплата алиментов является уголовным преступлением из-за которого можно попасть в тюрьму.) - Если Вы не можете расплатиться с долгами, как оговорено в договоре, прежде всего, обратитесь в организацию, с которой Вы заключили договор. Вы можете попросить их о снижении суммы платежей, так называемый, календарь платежей. Ваше предложение должно быть реалистичным, вы должны придерживаться его. Скорее всего, кредитор будет готов вступить с Вами в переговоры, однако будет иметь право не согласиться с Вашим предложением. Не теряйте надежды, обратитесь с предложением об изменении календаря платежей еще раз. Одновременно, гасите долг регулярно хотя бы маленькими платежами. Суд может принять во внимание Ваше стремление решить такую ситуацию.

- Ходатайство об отсрочке платежей может быть на короткое время, однако кредитор не обязан с этим соглашаться.

- С кредитором всегда общайтесь письменно! Если Вы будете общаться устно, спустя некоторое время, кредитор может опровергнуть факт разговора.

Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей.

Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей. - Выплата, прежде всего, идет на погашение процентов и платежей, связанных с долгом, и только потом происходит погашение самого долга! Поэтому при маленьких платежах одновременно могут расти платежи за просрочки, и, таким образом, общий долг будет не уменьшаться, а наоборот, увеличиваться.

- Не ожидайте что организация, у которой есть Ваша задолженность, сама «рассчитает» ваши платежи правильно. (Пример: если в какой-то период Вы переплатили платежи, а в другое время недоплатили, поставщик услуг или товара будет Вам напоминать об уплате недостатка. Или два штрафа за проезд без билета будут находиться в двух разных жалобах.)

Взыскание

Если по какой-либо причине Вы не заплатите долг и при этом не договоритесь с кредитором о решении возникшей ситуации, можете случиться следующее:

- Кредитор пошлет вам одно или несколько напоминаний-повесток.

Некоторые организации так не делают, а долговой иск сразу посылают в адвокатскую контору или в фирму, которая занимается взысканием долгов. Адвокатская фирма или фирма по взысканию долгов обратится к Вам письменно или лично и попытается принудить Вас заплатить долг. В этой стадии, ситуацию еще можно урегулировать соглашением, однако, к долгу с процентами будут прибавлены штрафы, а также сумма за работу агентства.

Некоторые организации так не делают, а долговой иск сразу посылают в адвокатскую контору или в фирму, которая занимается взысканием долгов. Адвокатская фирма или фирма по взысканию долгов обратится к Вам письменно или лично и попытается принудить Вас заплатить долг. В этой стадии, ситуацию еще можно урегулировать соглашением, однако, к долгу с процентами будут прибавлены штрафы, а также сумма за работу агентства. - Кредитор, также, может продать задоженность другой фирме и при этом проинформирует Вас письменно. Новая фирма займется взысканием долга вместо изначального кредитора.

- Кредитор подаст на Вас иск в суд, а суд в упрощенном порядке рассмотрения жалобы без Вашего присутствия выдаст, так называемый, платежный приказ (platební rozkaz). Вы должны обязательно получить платежный приказ, если этого не случится, суд отменит платежный приказ и распорядится о разбирательстве, на которое пригласят и Вас. Против платежного приказа Вы можете направить иск (podat odpor) (срок для направления иска маленький, он будет указан в платежном приказе) и тогда суд распорядится о разбирательстве.

В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/

В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/ - Направить иск против платежного приказа или обжаловать решение суда имеет смысл если Вы сможете доказать, что утверждения были неправдивыми или что Вы уже гасите задолженность. Если кто-то незаконно пытается взыскать с Вас деньги, это последняя возможность для возражений. Если у Вас нет доказательств, апелляция предоставит Вам какое-то время, однако, Вы, все равно, должны будете заплатить долг, к тому же, увеличатся издержки за второе разбирательство и решение суда.

- Как только решение суда вступит в силу, кредитор передаст дело судебному приставу.

- Издержки на судебное разбирательство будут подсчитаны в решении суда и, тем самым, увеличат Ваш первоначальный долг.

Опись имущества, исполнение решения суда

- Кредитор найдет (назначит) судебного пристава, а тот обратится в суд с ходатайством поручить ему проведение описи имущества.

Суд выдаст распоряжение – постановление о проведении описи имущества. Суд не дает распоряжение о порядке проведения описи имущества – это решение принимает судебный пристав.

Суд выдаст распоряжение – постановление о проведении описи имущества. Суд не дает распоряжение о порядке проведения описи имущества – это решение принимает судебный пристав. - Постановление вручают кредитору, должнику, потом, например, постановление получают в кадастровом департаменте, в реестре владельцев автомобилей, на месте Ващей работы. После получения постановления Вы не имеете права пользоваться своим имуществом (продавать, дарить).

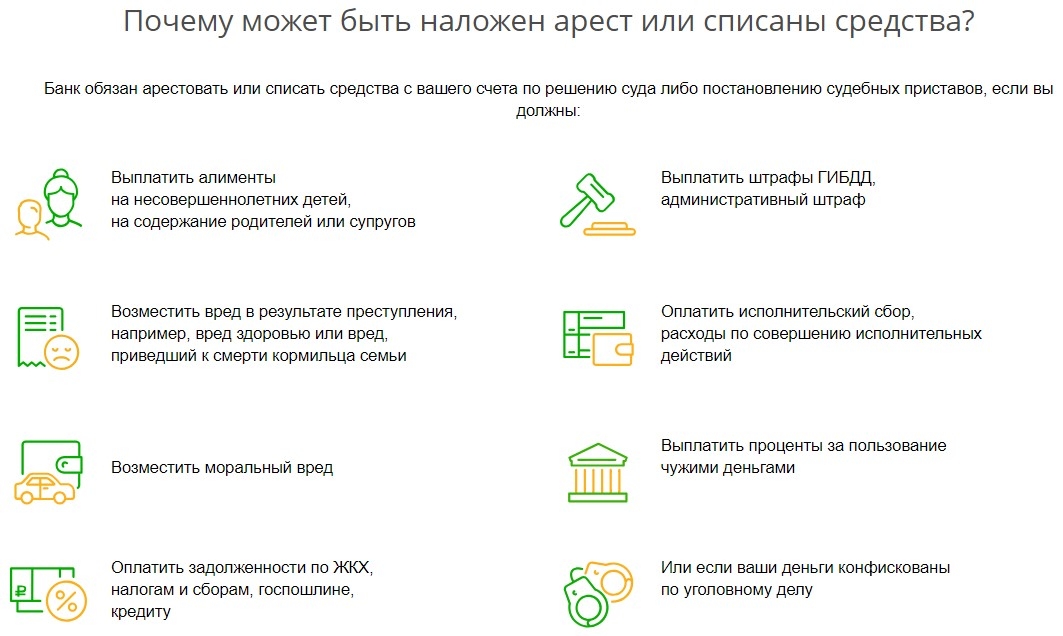

- Судебный пристав составит распоряжение относительно имущества, которое будет описано. Ваш банковский счет может быть арестован, судебный пристав может продать ваше имущество (автомобиль, дом) или предметы и вещи, которые опишет в вашей квартире. /Внимание, описать имущество можно и в другой квартире, если в ней проживал должник./

- Для взыскания долгов судебный пристав наложит арест на Ваш счет (obstaví váš účet) – таким образом, конфискации подлежат все деньги, а также и те, которые придут на Ваш счет.

При описи имущества можно конфисковать часть социальной финансовой помощи. Вам останется только т.н. финансовый минимум, который нельзя конфисковать и который составляет 2/3 прожиточного минимума.

При описи имущества можно конфисковать часть социальной финансовой помощи. Вам останется только т.н. финансовый минимум, который нельзя конфисковать и который составляет 2/3 прожиточного минимума. - Судебный пристав может быть представителем от суда или юридическим лицом, разные конторы приставов отличаются друг от друга отношением к гражданам. Судебный пристав является исполнителем государственной власти и препятствование его деяельности является незаконным актом.

- Даже когда происходит опись имущества, рекомендуем Вам общаться с судебным приставом, попытаться договориться с ним разрешить ситуацию, убедить его, чтобы он не использовал против Вас вариант, который хуже, чем другие варианты.

- За проведение описи имущества судебный пристав предъявит счет, который, как правило, бывает высоким. Эти издержки также платит должник. Счет за опись имущества называется оплатой покрытия расходов по составлению описи имущества.

Можно ли протестовать против описи имущества?

- Решение суда о проведении описи имущества можно обжаловать, однако, если Вы не имеете веских аргументов (например, весь долг уже был Вами погашен), постановление о проведении описи имущества останется неизменным.

- Если вещи были конфискованы незаконно, подается иск на исключение вещей из процесса описи имущества. У судебного пристава можно подать предложение остановить опись имущества как недопустимого процесса (например, когда у Вас со счета снимают регулярную зарплату, хотя суд этого не приказывал).

- У судебного пристава можно подать претензию против оплаты расходов, связанных с составлением описи имущества в течение 3 дней от получения такой квитанции. Если судебный пристав откажется принять во внимание Ваши претензии, можете сразу обратиться в суд, который примет решение относительно Вашего протеста в течение 15 дней.

- Внимание! Задолженности перед государством (например, налоги, медицинское и социальное страхование можно взыскивать и без решения суда!

- Если Вы подписали договор в котором фигурирует арбитражная оговорка или, так называемая, оговорка о судебном решении — экзекватура (doložka vykonatelnosti), задолженность можно взыскивать описью имущества без решения суда.

Как долги повлияют на Вашу жизнь? Как избавится от долгов?

- Вас внесут в реестр должников – вероятно, в будущем Вам будет трудно получить деньги в долг.

- Если у Вас имеется банковский счет и ссуда, а у Вас идет задержка с платежами, банк может перевести деньги на погашение задолженности, которые придут Вам на счет, без решения суда или судебного пристава.

- Если на Ваш банковский счет наложен арест – Ваш счет заблокирован, все деньги, которые придут к вам на счет будут конфискованы.

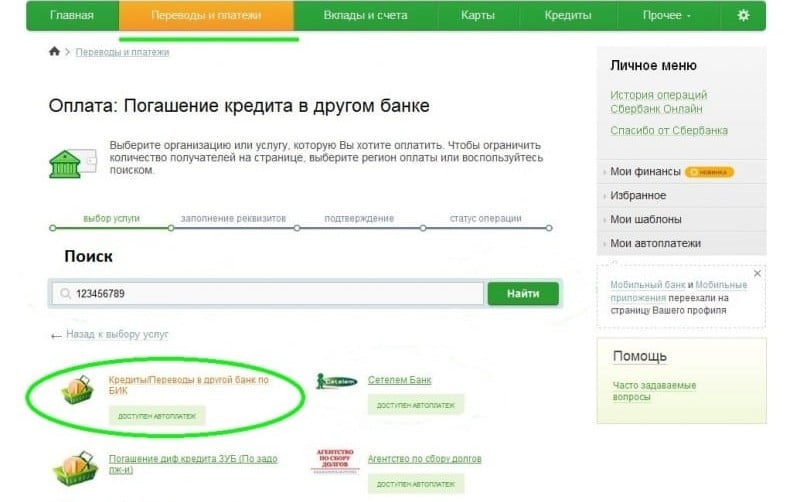

- Существует возможность, так называемого, рефинансирования долгов, консолидации (konsolidace) – то есть, объединение всех кредитов в один. Консолидацию кредитов и ссуд можно провести и тогда, когда у Вас нет задолженности. Консолидация не ведет к снижению суммы долга, она снизит сумму месячных платежей и поэтому погашение будет длиться дольше. С этим вопросом обратитесь в банк с хорошей репутацией.

- Предложения о том, что кто-то за Вас урегулирует проблему с долгами, очень рискованые! Частная фирма или особа, предлагающая избавление от долгов, не сделает ничего, что можете сделать Вы сами: войти в переговоры с кредитором, подать просьбу о предоставлении календаря платежей. Вы же при этом не имеете контроль над суммами, которые передаются кредитору! Очень часто эти фирмы имеют несерьезный характер!

Банкротство, процесс несостоятельности

Если размер Вашего имущества меньше, чем сумма всех Ваших долгов, Вы можете стать банкротом (úpadek). При определенных условиях для должника выгодно, если он сам подаст в суд предложение о несостоятельности. Суд рассмотрит Ваше имущественное положение в процессе несостоятельности.

Снятие долгового бремени (банкротство частного лица)

- Осуществление банкротства.

- Предложение о разрешении снятия долгового бремени может подать только должник и только в суде.

К предложению надо предоставить ряд документов (перечень доходов, сведения об имуществе, разрешение супруга или супруги и т.д.) Суд рассмотрит вопрос о честности должника и реалистичность его плана снятия долгового бремени. Кредиторы должны получить на покрытие их задолженностей минимально 30% от целой суммы. Если суд разрешит снятие долгового бремени, кредиторы должны будут решить хотят ли они распродать все имущество должника или должник в течение 5 лет будет отдавать им практически все свои доходы. На жизнь должнику останется минимальная сумма, о которой примет решение суд.

К предложению надо предоставить ряд документов (перечень доходов, сведения об имуществе, разрешение супруга или супруги и т.д.) Суд рассмотрит вопрос о честности должника и реалистичность его плана снятия долгового бремени. Кредиторы должны получить на покрытие их задолженностей минимально 30% от целой суммы. Если суд разрешит снятие долгового бремени, кредиторы должны будут решить хотят ли они распродать все имущество должника или должник в течение 5 лет будет отдавать им практически все свои доходы. На жизнь должнику останется минимальная сумма, о которой примет решение суд. - Если должник надлежащим образом выполнит план по снятию долгового бремени, суд может вынести решение о том, что остаток долга ему прощается. Иначе, имущество должника будет признано обанкротившимся.

Содержание текста является актуальным к дате выхода из печати, в будущем возможны изменения.

Если у Вас есть финансовые проблемы, мы советуем обратиться в консультации Центра для интеграции иностранцев или в специальные консультационные центры для людей, у которых имеются финансовые проблемы:

Гражданские консультации – http://dluhy. obcanskeporadny.cz/

obcanskeporadny.cz/

Консультация во время финансовых затруднений – www.financnitisen.cz

Как погасить долг: 3 стратегии и 6 советов

Средний американец имеет долг в размере 96 371 долларов, включая студенческий кредит, ипотеку и остатки по кредитным картам. Независимо от того, больше или меньше ваш долг, чем эта сумма, вам может быть трудно управлять.

Даже если вы изо всех сил пытаетесь сократить свои непогашенные остатки и остаться на плаву в финансовом отношении, есть варианты, которые помогут вам найти облегчение. Вы можете использовать конкретные стратегии, описанные в этом руководстве, такие как долговой снежный ком или лавина, или консолидировать то, что вы должны, чтобы разорвать цепи долговой кабалы.

Стратегии погашения долга

Возможно, вам потребовалось всего несколько месяцев безработицы или чрезмерных расходов, чтобы залезть в долги, но, вероятно, потребуется больше времени, чтобы погасить его. Важно придерживаться плана и не отчаиваться из-за каких-либо неудач. Помните, что медленные и устойчивые действия побеждают в гонке к нулевому балансу.

Помните, что медленные и устойчивые действия побеждают в гонке к нулевому балансу.

Независимо от того, как вы влезли в долги, вам понадобится план их погашения. Рассмотрим эти стратегии, которые помогут вам начать работу.

1. Снежный ком долга

Метод долгового снежного кома набирает обороты, когда вы начинаете возвращать долги кредиторам, как снежный ком по земле. Начните с погашения долгов от меньшего к большему. Перечислите долги по остатку и начните с наименьшего. Обязательно оплачивайте минимальные суммы по всем другим счетам и отправляйте дополнительные наличные в долг с наименьшим остатком, пока он не будет выплачен полностью.

Повторите эту стратегию с другими долгами. Погасив остатки, вы освободите больше средств для других долгов. Кроме того, обнадеживает прогресс, и вы можете следить за тем, чтобы долги исчезали.

Для кого это лучше всего подходит: Снежный ком долга лучше всего подходит, если вы хотите получить быструю прибыль при выплате долгов.

2. Долговая лавина

Стратегия долговой лавины использует аналогичный подход, но вместо этого упорядочивает долги по процентной ставке. Во-первых, вы составляете список всех ваших долгов от самой высокой процентной ставки до самой низкой. Затем вы концентрируетесь на погашении долга с самыми высокими процентами в первую очередь, внося минимальные платежи по всем остальным долгам. Это сокращает сумму, которую вы платите в виде процентов, что также высвобождает больше денег для погашения других долгов.

Для кого это лучше всего: Долговая лавина подходит, если сохранение пакета процентов является приоритетом, и вы заинтересованы в том, чтобы быстро расплатиться с долгами.

3. Консолидация долга

Если становится слишком сложно следить за различными платежами и сроками погашения, подумайте о консолидации долга. Для этой цели можно использовать личный кредит или новую кредитную карту с переводом баланса.

При консолидации долга кредитор погашает все ваши существующие долги и объединяет их в один новый кредит одним платежом. Хотя новая процентная ставка может быть выше, чем у некоторых других ваших счетов, вы можете сэкономить деньги, избегая пропущенных и просроченных платежей.

Хотя новая процентная ставка может быть выше, чем у некоторых других ваших счетов, вы можете сэкономить деньги, избегая пропущенных и просроченных платежей.

Чтобы определить, подходит ли эта стратегия для вашей ситуации, вам необходимо рассчитать смешанную процентную ставку. Это совокупная процентная ставка, выплачиваемая по всем вашим долгам. Он рассчитывается путем суммирования общей суммы процентов, которые вы заплатите за год, и деления ее на всю основную сумму долга. Или вы можете использовать наш калькулятор консолидации долга.

Несмотря на то, что ставка по кредиту на консолидацию долга может быть довольно высокой, она все же может быть ниже смешанной ставки, которую вы уже платите, и в этом случае кредит на консолидацию долга будет хорошим выбором.

Для кого это лучше всего подходит : Подумайте о консолидации долга, если вы можете взять на себя обязательство не использовать свои кредитные карты или приобретать новые долги, пока вы работаете, чтобы погасить то, что вы должны.

4. План управления задолженностью

Некоммерческие агентства кредитного консультирования могут помочь разработать план управления задолженностью с должниками. Агентство будет вести переговоры о концессиях от вашего имени с компаниями, которым вы должны деньги. Это может повлечь за собой организацию более низких платежей, разработку разумных планов погашения и, возможно, обеспечение списания долга.

Для кого это лучше всего подходит : Консолидация долга может быть жизнеспособным вариантом, если вы изо всех сил пытаетесь не отставать от своих минимальных ежемесячных платежей и предпочитаете план, который поможет вам платить меньше процентов и быстрее погасить долг.

Советы по погашению долга

Если у вас есть план погашения долга, следуйте этим советам, чтобы не сбиться с пути.

1. Придерживайтесь бюджета

Какую бы стратегию вы ни выбрали для погашения долга, вам понадобится бюджет. В противном случае слишком легко сбиться с пути. Имея бюджет, легко увидеть, куда уходит каждый доллар, что поможет вам определить области, в которых вы могли бы сократить расходы и сэкономить деньги.

Имея бюджет, легко увидеть, куда уходит каждый доллар, что поможет вам определить области, в которых вы могли бы сократить расходы и сэкономить деньги.

Независимо от того, используете ли вы приложение или электронную таблицу для создания бюджета, как только вы увидите все свои доходы и расходы, вы можете начать планировать, как погасить долг. Вычтите ваши постоянные расходы из вашего дохода — это ваш свободный денежный поток. Эти деньги — это то, что у вас есть для покрытия переменных затрат и погашения долга.

2. Открыть экстренный сберегательный счет

Нет ничего лучше, чем неожиданный ремонт автомобиля, который разрушит все ваши планы расплатиться с долгами. Жизнь будет продолжаться, пока вы сосредоточены на том, как погасить свой долг, поэтому вам нужен сберегательный счет на случай чрезвычайных ситуаций.

Как бы вам ни хотелось вложить каждую лишнюю копейку в баланс вашей кредитной карты, если вы

погасили половину своего баланса, но затем не можете заплатить за экстренную помощь, вам просто нужно будет снова снять деньги. Большинство экспертов советуют иметь в сбережениях расходы на проживание в размере от трех до шести месяцев, поэтому, когда вы составляете свой бюджет, он должен включать статью для сбережений.

Большинство экспертов советуют иметь в сбережениях расходы на проживание в размере от трех до шести месяцев, поэтому, когда вы составляете свой бюджет, он должен включать статью для сбережений.

3. Уменьшите ежемесячные счета

Если вам интересно, как погасить долг и сэкономить, подумайте о том, как уменьшить ежемесячные счета. Снижение ежемесячных расходов высвобождает деньги, которые можно направить на погашение долга.

Можно ли сократить ненужные расходы? Может быть, отказаться от Netflix или кабельного телевидения на несколько месяцев, чтобы сэкономить деньги и высвободить время для подработки. Если счета за отопление вышли из-под контроля, многие коммунальные компании предлагают бесплатный энергоаудит, который позволит определить изменения, которые вы могли бы внести для сокращения расходов на коммунальные услуги.

4. Заработать дополнительные деньги

Наличие подработки стало почти американским институтом, прямо там, где есть яблочный пирог. Сейчас многие люди максимизируют свободное время, делая украшения для продажи на Etsy, ездя на такси или присматривая за собаками. Ответ на вопрос «Как мне погасить свой долг?» может быть мозговой штурм способов заработать дополнительные деньги.

Сейчас многие люди максимизируют свободное время, делая украшения для продажи на Etsy, ездя на такси или присматривая за собаками. Ответ на вопрос «Как мне погасить свой долг?» может быть мозговой штурм способов заработать дополнительные деньги.

Чем вы увлекаетесь? Есть ли у вас какие-то специальные навыки, которые вы могли бы монетизировать? Какие дополнительные концерты подходят к вашему ежедневному графику? Найдите способ обеспечить дополнительный денежный поток и направьте эти доходы на погашение долгов.

5. Изучите варианты облегчения долгового бремени

Компании по облегчению долгового бремени дают грандиозные обещания помочь решить такие проблемы, как погашение долга, но выполняют ли они? Да и нет. Когда вы подписываетесь на работу с компанией по облегчению бремени задолженности, она ведет переговоры с вашими кредиторами, чтобы урегулировать или попытаться изменить условия вашего долга. Но есть одна загвоздка.

Компании по списанию долгов взимают плату за свои услуги. Чтобы повысить готовность кредитора к переговорам, компания может призвать клиентов прекратить платежи по их счетам. Но это приведет к просроченным платежам, начислению процентов и другим штрафам, которые увеличивают долг и ухудшают кредитные рейтинги.

Чтобы повысить готовность кредитора к переговорам, компания может призвать клиентов прекратить платежи по их счетам. Но это приведет к просроченным платежам, начислению процентов и другим штрафам, которые увеличивают долг и ухудшают кредитные рейтинги.

Компании также могут помочь оплатить или оплатить некоторые счета, но в конечном итоге они могут принести больше вреда, чем пользы. Изучите все другие варианты, прежде чем принять решение о работе с одним из них.

Суть

Существует множество различных стратегий и способов погашения ваших долгов. Изучите различные подходы, в том числе метод долгового снежного кома, долговую лавину и долговую консолидацию, чтобы найти тактику, которая, вероятно, будет работать лучше всего для вас.

Как только вы начнете, важно составить бюджет и создать сберегательный счет на случай непредвиденных обстоятельств, чтобы ваш долг снова не вышел из-под контроля.

Часто задаваемые вопросы

Хотя нет никаких требований, чтобы вы использовали стратегию погашения долга, один из этих подходов может помочь вам более эффективно атаковать свой день и быстрее погасить его.

Лучшая стратегия будет зависеть от вашей долговой картины и финансовых привычек. Для некоторых людей долговой снежный ком может работать более эффективно. Для других лавинный подход или кредит на консолидацию могут быть более эффективными. Суть в том, чтобы изучить каждый вариант, рассмотреть свои обстоятельства и выбрать подход, который, вероятно, будет работать лучше всего для вас.

Ссуда на консолидацию долга может быть полезной, если у вас много разных долгов и у вас возникают проблемы с отслеживанием всех ваших счетов каждый месяц. Оптимизация ваших долгов в одном кредите также может дать вам конкретный график погашения. Но также важно учитывать сборы и процентную ставку, связанные с консолидационной ссудой. Сократите цифры и сравните процентную ставку по консолидационной ссуде с тем, что вы в настоящее время платите по своим долгам, чтобы убедиться, что вы действительно сэкономите деньги.

Что такое план управления долгом?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

План управления задолженностью объединяет несколько задолженностей по кредитным картам в один платеж, снижает процентную ставку и создает план погашения на 3–5 лет.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если у вас возникли проблемы с ежемесячной оплатой счетов по кредитной карте, вам может помочь план управления задолженностью от некоммерческого кредитного консультационного агентства.

План объединяет ваши различные платежи по кредитной карте в один платеж, может снизить процентные ставки вдвое и дает вам структурированный путь для погашения долга в течение трех-пяти лет.

Поскольку вы погашаете свой первоначальный долг, управление планом долга оказывает гораздо меньшее влияние на ваш кредитный рейтинг, чем урегулирование долга или банкротство.

Простой способ отслеживать свой долг

Зарегистрируйтесь в NerdWallet, чтобы просматривать информацию о своем долге и предстоящих платежах в одном месте.

Зарегистрируйтесь, это бесплатно

Как работает план управления задолженностью

Куда обратиться: Консультационные агентства по кредитам предлагают планы управления задолженностью. Если вы думаете пойти по этому пути, ищите некоммерческое агентство, аккредитованное Национальным фондом кредитного консультирования.

Ожидайте, что кредитный консультант тщательно изучит ваше финансовое положение и обсудит несколько вариантов, а не только план управления долгом. Не чувствуйте себя обязанным зарегистрироваться в тот же день, когда предлагается какая-либо программа. Найдите время, чтобы подумать об этом.

Что покрывается: Необеспеченные долги, такие как кредитные карты и персональные кредиты. Обеспеченные долги, например, за дома и автомобили, не покрываются. Ни студенческие кредиты.

Что делает агентство: Консультант свяжется с каждым кредитором, чтобы уведомить его о плане управления долгом и стать плательщиком по вашему счету. Консультант может добиваться уступок от каждого кредитора, которые могут включать более низкие процентные ставки, более низкие ежемесячные платежи или «переоформление» счета для прекращения штрафов за просрочку платежа.

Консультант может добиваться уступок от каждого кредитора, которые могут включать более низкие процентные ставки, более низкие ежемесячные платежи или «переоформление» счета для прекращения штрафов за просрочку платежа.

Каждый месяц ваш платеж будет направляться в электронном виде консультационному агентству, которое затем расплачивается с вашими кредиторами. Каждый месяц вы получаете отчет о проделанной работе.

Вы, скорее всего, будете платить вступительный взнос, а также ежемесячную плату за каждый кредитный счет в плане. (Даже при этом ваш общий ежемесячный платеж должен быть ниже.) Сборы могут варьироваться в зависимости от законодательства штата, но в среднем агентства берут от 20 до 30 долларов США.

Чего ожидать во время участия в плане: будьте готовы жить без кредитных карт до тех пор, пока вы участвуете в программе. Большинство эмитентов кредитных карт требуют, чтобы аккаунт, входящий в план управления задолженностью, был закрыт. Однако вам может быть разрешено сохранить карту на случай чрезвычайных ситуаций или по делам; спросите, прежде чем зарегистрироваться.

Кроме того, избегайте любых новых кредитных обязательств на время действия плана. Ваши кредиторы увидят любые новые обязательства в вашем кредитном отчете и могут отозвать свои уступки.

Вы должны стремиться вносить платежи вовремя, каждый раз. Кредиторы сделали вам некоторые серьезные уступки и, как правило, настаивают на том, чтобы вы выполнили их условия. Один пропущенный платеж, и они могут быть выполнены с отказом от комиссий и взиманием меньших процентов.

Когда планы управления долгом работают лучше всего

Если вы боретесь с возобновляемой задолженностью, преимуществами являются:

Единовременный меньший платеж.

Возможность наконец-то избавиться от долгов.

Вероятно, это не подходит для вас, если:

У вас проблемы с выплатой обеспеченных долгов, таких как ипотека или оплата автомобиля.

Ваш доход едва покрывает потребности, такие как еда и коммунальные услуги.

Вы хотите продолжать использовать свои кредитные карты.

Необходимость жить без кредитных карт или нового кредита может быть преимуществом, если вы беспокоитесь о контроле над расходами.

Поскольку вам нужно платить много месяцев, убедитесь, что в вашем бюджете есть место для этого. В течение многих лет, когда вы платите по плану, возникнут непредвиденные расходы, поэтому доступ к какому-то чрезвычайному фонду имеет решающее значение.

Возможно, финансовый коучинг сам по себе — это все, что вам нужно, чтобы наверстать упущенное. Если вы решите, что план управления долгом вам подходит, будет разумно получить помощь в составлении бюджета и управлении деньгами, чтобы не допустить повторного отставания.

Подходит ли вам управление долгом?

План управления задолженностью — это только один из вариантов облегчения долгового бремени, когда долг кажется огромным, и он может не подойти вам.

Поначалу ваш кредитный рейтинг может ухудшиться, так как учетные записи закрыты и у вас меньше доступного кредита. Регистрация в плане управления задолженностью будет отмечена в вашем кредитном отчете, но предполагается, что она будет рассматриваться как нейтральная при оценке кредитоспособности. В долгосрочной перспективе, когда вы разберетесь со своими финансами, ваш кредитный рейтинг, скорее всего, поднимется.

Регистрация в плане управления задолженностью будет отмечена в вашем кредитном отчете, но предполагается, что она будет рассматриваться как нейтральная при оценке кредитоспособности. В долгосрочной перспективе, когда вы разберетесь со своими финансами, ваш кредитный рейтинг, скорее всего, поднимется.

Данные скудны, но то, что доступно, свидетельствует о том, что по крайней мере половина клиентов не выполняет планы. Мы предлагаем спросить, будет ли ваше консультационное агентство делиться с вами данными о степени завершения.

Вы можете использовать эти обзоры агентств, чтобы получить хорошее представление, прежде чем звонить:

Вы можете сделать для себя некоторые из того, что кредитные консультанты сделали бы для вас в плане управления долгом. Например, вы можете поднять трубку телефона и спросить компанию, выпустившую кредитную карту, о программах помощи в трудных условиях; самое худшее, что они могли сделать, это сказать нет.

Альтернативы плану управления задолженностью включают:

Урегулирование задолженности, хотя есть существенные недостатки, которые делают его последним средством.

н. совместным имуществом супругов и вы несете ответственность, даже если вы не проживаете совместно, а долги возникли путем предпринимательской деятельности одного из супругов

н. совместным имуществом супругов и вы несете ответственность, даже если вы не проживаете совместно, а долги возникли путем предпринимательской деятельности одного из супругов

н. рефинансировании. В этом деле Вам поможет Ваш банк. Если это не будет сделано, Вам придется выплачивать кредит, хотя Вы и переедете в другое место.

н. рефинансировании. В этом деле Вам поможет Ваш банк. Если это не будет сделано, Вам придется выплачивать кредит, хотя Вы и переедете в другое место. Такой кредит более рискованный, проценты по кредитам и платежи, как правило, выше, чем в банке, при возникновении проблем связанных с погашением кредита используют методы, который только усложнят Вашу ситуацию.

Такой кредит более рискованный, проценты по кредитам и платежи, как правило, выше, чем в банке, при возникновении проблем связанных с погашением кредита используют методы, который только усложнят Вашу ситуацию.

Всегда будьте начеку, это может быть подвох!

Всегда будьте начеку, это может быть подвох! Подписывать гарантию или поручительство векселем убедительно не рекомендуем!

Подписывать гарантию или поручительство векселем убедительно не рекомендуем! (Внимание! Неуплата алиментов является уголовным преступлением из-за которого можно попасть в тюрьму.)

(Внимание! Неуплата алиментов является уголовным преступлением из-за которого можно попасть в тюрьму.) Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей.

Если у Вас состоялись переговоры, попросите письменное решение, например, соглашение об изменении платежей. Некоторые организации так не делают, а долговой иск сразу посылают в адвокатскую контору или в фирму, которая занимается взысканием долгов. Адвокатская фирма или фирма по взысканию долгов обратится к Вам письменно или лично и попытается принудить Вас заплатить долг. В этой стадии, ситуацию еще можно урегулировать соглашением, однако, к долгу с процентами будут прибавлены штрафы, а также сумма за работу агентства.

Некоторые организации так не делают, а долговой иск сразу посылают в адвокатскую контору или в фирму, которая занимается взысканием долгов. Адвокатская фирма или фирма по взысканию долгов обратится к Вам письменно или лично и попытается принудить Вас заплатить долг. В этой стадии, ситуацию еще можно урегулировать соглашением, однако, к долгу с процентами будут прибавлены штрафы, а также сумма за работу агентства. В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/

В итоге, будет вынесено решение (rozsudek), которое можно будет обжаловать (odvolání). /Внимание! Решение суда вступает в силу даже если Вы его не получили или отказываетесь решение суда получить!/ Суд выдаст распоряжение – постановление о проведении описи имущества. Суд не дает распоряжение о порядке проведения описи имущества – это решение принимает судебный пристав.

Суд выдаст распоряжение – постановление о проведении описи имущества. Суд не дает распоряжение о порядке проведения описи имущества – это решение принимает судебный пристав. При описи имущества можно конфисковать часть социальной финансовой помощи. Вам останется только т.н. финансовый минимум, который нельзя конфисковать и который составляет 2/3 прожиточного минимума.

При описи имущества можно конфисковать часть социальной финансовой помощи. Вам останется только т.н. финансовый минимум, который нельзя конфисковать и который составляет 2/3 прожиточного минимума.