Как рефинансировать кредитную карту тинькофф в другом банке: Ваш браузер устарел | Тинькофф Банк

Содержание

условия рефинансирование долга кредитной картой, как подключить услугу

У меня есть кредит в одном банке. Брал его на год, за оставшиеся четыре месяца осталось выплатить 180 000 Р. А еще у меня есть кредитная карта Тинькофф Банка как раз с лимитом 180 000 Р. Стоит ли заплатить другому банку сразу весь остаток с кредитки, а потом постепенно гасить задолженность в вашем банке?

Юрий К.

Юрий, учитывая, что у вас есть кредитная карта именно нашего банка, вопрос с оплатой долга можно решить следующим образом.

Мишель Коржова

финансовый консультант Тинькофф Банка

Профиль автора

Вы узнаете

- Что такое «Перевод баланса» в Тинькофф

- Какие кредиты можно закрыть переводом баланса

- Нужно ли платить комиссию или проценты за перевод баланса

- Как подключить услугу «Перевод баланса»

- Как сделать перевод баланса в Тинькофф

- Переводить ли с кредитки без услуги «Перевод баланса»

- Частые вопросы об услуге «Перевод баланса»

Что такое «Перевод баланса» в Тинькофф

В Тинькофф Банке есть услуга «Перевод баланса». Она позволяет перевести деньги с кредитной карты Тинькофф Банка на счет кредита в другом банке для полного или частичного погашения долга. Услуга доступна как действующим заемщикам, так и новым клиентам банка.

Она позволяет перевести деньги с кредитной карты Тинькофф Банка на счет кредита в другом банке для полного или частичного погашения долга. Услуга доступна как действующим заемщикам, так и новым клиентам банка.

Какие кредиты можно закрыть переводом баланса

По типам кредитов, которые можно погасить, программа работает примерно так же, как и классическое рефинансирование. Вот какие займы подходят:

- Автокредит.

- Потребительский кредит.

- Долг по кредитной карте.

Банк сделает перевод денег только в другой банк. В микрофинансовые организации деньги не переводит — погасить балансом микрозаймы в МФО не получится. Одной картой можно закрыть только один кредитный продукт другого банка — и только один раз в год.

У «Перевода баланса» есть ограничения по суммам. Максимальный перевод по реквизитам счета с 30 ноября 2017 года — 300 000 Р. Максимальный перевод по реквизитам карты — 150 000 Р. Вы можете выполнить только один из этих переводов. А минимальная сумма для перевода — 5 000 Р.

А минимальная сумма для перевода — 5 000 Р.

Нужно ли платить комиссию или проценты за перевод баланса

Если вы воспользуетесь «Переводом баланса», то комиссию за этот перевод с вас не возьмут. И в течение четырех календарных месяцев с даты перевода будут действовать льготные условия: 120 дней процент на эту операцию не формируется.

В эти четыре месяца нужно будет вносить как минимум установленный банком платеж. Он устанавливается индивидуально для каждого клиента и обычно составляет 4% от суммы текущей задолженности. Максимум — до 8%. Платеж полностью пойдет на оплату долга.

В ваших интересах в течение 120 дней полностью оплатить переведенную банком сумму. Иначе придется платить проценты — по тарифу вашей кредитной карты, который предусмотрен для операций по снятию наличных. Например, по кредитной карте «Тинькофф Платинум» проценты по операциям снятия наличных — от 30 до 59,9% годовых.

Когда вы воспользуетесь услугой «Перевод баланса», можно будет продолжать пользоваться кредитной картой. Льготный период по ней станет стандартным — до 55 дней.

Льготный период по ней станет стандартным — до 55 дней.

Если вы захотите совершать покупки по остатку лимита на кредитной карте и воспользоваться беспроцентным периодом, нужно будет полностью погасить всю сумму долга по счету-выписке. Это поможет избежать процентов.

Помните, что проценты по кредитным картам высокие, стабильно выше потребительского кредита. Допустим, вы сделаете перевод баланса на льготных условиях, но не покроете весь долг. И тогда оставшуюся сумму долга вы переведете с кредитки в общем режиме.

Тогда с вас возьмут комиссию и начнет действовать процентная ставка как на снятие наличных. По таким операциям практически у каждого банка предусмотрена повышенная ставка. Точную сумму я не могу назвать, потому что это зависит от вашего тарифа.

Как подключить услугу «Перевод баланса»

Если вы сами сделаете перевод, система не поймет, что вы хотите воспользоваться услугой перевода баланса.

Условия. По условиям банка воспользоваться такой опцией можно только через сотрудника банка. Он примет запрос и сделает перевод вместе с вами.

Он примет запрос и сделает перевод вместе с вами.

Как сделать перевод баланса в Тинькофф

Чтобы воспользоваться опцией, обратитесь в банк любым удобным способом. Например, позвоните в колцентр и сделайте перевод баланса по телефону вместе с сотрудником банка.

Для этого вам потребуется назвать сумму перевода, реквизиты счета, название банка, куда будете переводить деньги, или номер карты, если перевод делаете на нее. Операцию проводит сотрудник банка по вашему распоряжению.

После перевода кредит не закроется автоматически, если вы заранее не написали в банк заявление и не согласовали дату списания денег. Вы напишете заявление после, но банк имеет право списать деньги со счета не в день обращения, а на следующий или в более позднюю дату. Каждый день кредитор продолжит начислять проценты. Так, суммы, которую вы переведете от Тинькофф, может не хватить для полной оплаты.

По закону заявление нужно писать минимум за 30 дней до планируемой даты оплаты, но банки предлагают свои, обычно короткие сроки. Есть и такие, которые примут платеж в день запроса досрочного погашения. Об этом лучше заранее узнать в банке, кредит которого вы планируете закрывать переводом баланса.

Есть и такие, которые примут платеж в день запроса досрочного погашения. Об этом лучше заранее узнать в банке, кредит которого вы планируете закрывать переводом баланса.

ч. 5 ст. 11 закона «О потребительском кредите (займе)»

Сравните процентную ставку

Если услуга «Перевод баланса» вам не подойдет, не спешите просто гасить долг кредитной картой. Сравните действующую процентную ставку по кредиту в другом банке и условия тарифного плана по кредитной карте Тинькофф Банка. Возможно, это будет невыгодно.

Кредитная карта предполагает, что клиент активно пользуется имеющимися на ней деньгами: тратит, возвращает в течение беспроцентного периода и снова тратит, не переплачивая проценты. Но это распространяется именно на покупки. Денежные переводы и снятия наличных по кредиткам обычно невыгодные.

/guide/your-grace/

Как работает грейс-период

Учитывая, что у вас хороший лимит по кредитной карте, лучшее, что вы можете с ней сделать, — расплачиваться ею за покупки и в течение льготного периода возвращать полную сумму потраченных средств. Так вы сможете:

Так вы сможете:

- нарабатывать хорошую кредитную историю;

- экономить с помощью бонусных программ;

- перекрывать заработанными бонусами платные услуги банка, например плату за годовое обслуживание и смс-информирование.

Мы подробно рассказывали, как правильно пользоваться кредиткой и зарабатывать на ней, в статье «Как на самом деле пользоваться кредиткой».

Частые вопросы об услуге «Перевод баланса»

Можно ли погасить кредит, если он оформлен на другого человека? Нет, вы можете погасить только кредит, который оформлен на вас.

Можно ли погасить несколько кредитов? Оплатить можно только один договор на выбор один раз в год с каждой карты. То есть если вы получите вторую кредитную карту, то перевод баланса будет доступен и по ней.

Сделает ли банк перевод, если имеются просрочки? Зависит от того, где просрочка. Если в стороннем банке по кредиту, который вы планируете оплатить переводом баланса, то у Тинькофф Банка нет таких запретов.

Другое дело, если просрочка будет по кредитной карте Тинькофф. Тогда перевод сделать не получится. Сначала закройте просрочку и уже потом воспользуйтесь услугой.

Можно ли сделать перевод баланса самостоятельно? Нет. Если вы самостоятельно переведете деньги, это будет считаться обычным переводом по реквизитам в другой банк. За такую операцию кредитор спишет повышенные проценты и комиссию: 2,9% от суммы перевода плюс 290 Р.

Можно ли заказать услугу без звонка оператору? Да, обратиться за опцией можно несколькими способами: по телефону, в чате мобильного приложения или в личном кабинете интернет-банка на официальном сайте Тинькофф.

Как вносить платежи после перевода баланса? Когда вы переведете деньги с кредитной карты Тинькофф, вы будете должны ежемесячно вносить минимальный платеж. Сумма платежа приходит в выписке — 4—8% от задолженности. Оплачивать можно любым удобным способом: вносить деньги через банкомат или переводить с карт других банков.

Как вы будете пополнять — ежемесячно или каждую неделю, — не важно. Важно, чтобы на дату списания, которую банк укажет в выписке и в мобильном приложении, деньги уже были на счете. Тинькофф рекомендует обеспечить платеж до 21:00 мск. Если деньги поступят позже этого времени, то вы можете допустить просрочку — и на сумму пропущенного платежа банк начислит проценты.

Чтобы воспользоваться беспроцентным периодом, придется полностью оплатить использованный лимит по карте в течение 120 дней.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Задать вопрос

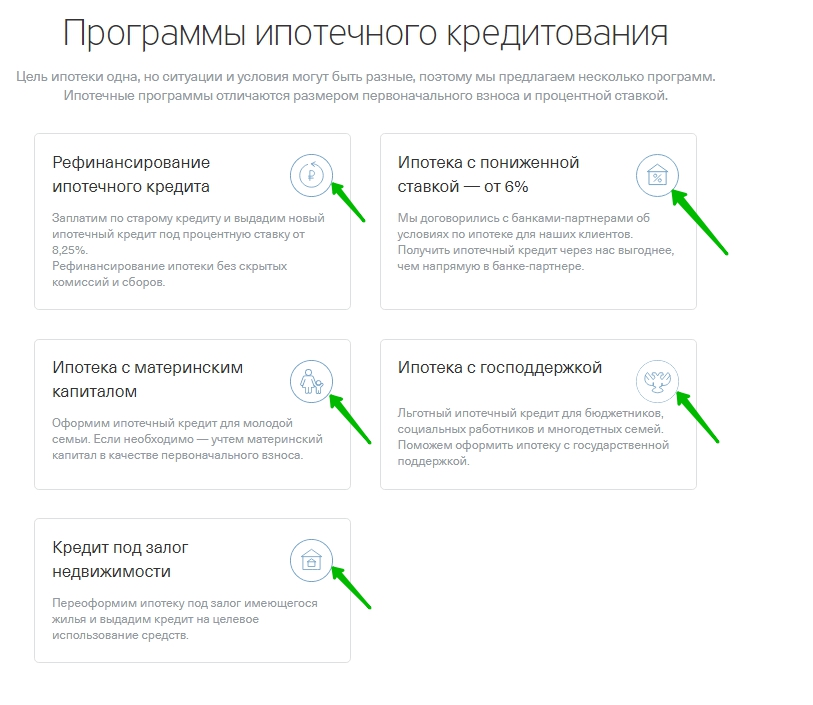

Рефинансирование кредитных карт других банков без подтверждения дохода

Рефинансирование кредитных карт для физических лиц — возможность переоформить карту другого банка. Переоформите карту в другом банке, оставив онлайн-заявку.

Рефинансирование кредитной карты – это возможность изменить условия по действующей программе на более выгодные. Новый банковский продукт позволяет снизить финансовую нагрузку на клиента, воспользоваться льготными условиями, пролонгированным льготным периодом. Часто за услугой обращаются, если нужно изменить кредитный лимит.

Новый банковский продукт позволяет снизить финансовую нагрузку на клиента, воспользоваться льготными условиями, пролонгированным льготным периодом. Часто за услугой обращаются, если нужно изменить кредитный лимит.

Как происходит?

Можно найти финансовые учреждения, предлагающие рефинансирование кредитных карт без отказа. К преимуществам программ относят:

- уменьшение нагрузки при ежемесячных платежах в счет погашения задолженности перед банком;

- взятие дополнительных средств для покупок и оплаты услуг;

- выбор и смена банка на тот, который вызывает больше доверия;

- удобные условия и гибкий график погашения долга.

Снижение ежемесячных взносов приводит к увеличению кредитного договора на 1-2 года. Иногда предложением пользуются для снятия обременения с залогового имущества или корректировки валюты погашения.

Сама процедура предполагает несколько этапов:

- Подготовьте документы.

- Обратитесь в новый банк с анкетой или заявкой.

- Заполните заявление.

- Дождитесь одобрения.

- Закройте договора кредитных карт в других финансовых учреждениях.

Целесообразность рефинансирования зависит от размера оставшегося долга, процентных ставок.

Требования и документы

Лучшие предложения предполагают оформление договора без справок, со льготным периодом от 120 дней. Выгодные условия предложены гражданам РФ, которые имеют регистрацию в регионе присутствия выбранного банка. Есть требования и к доходу, его размер должен быть не ниже прожиточного минимума. В некоторых учреждениях указывают конкретный минимальный уровень зарплаты.

Возраст получения новой кредитки должен быть не меньше 18 лет, иногда – от 21 года. Обязательно наличие мобильного телефона.

Часто требуются:

- справки о наличии долговых обязательств;

- паспорт;

- выписки из банков.

Актуальны документы о доходах и залоговом имуществе. Последнее предоставляется при оформлении пластика на крупную сумму.

Сравните, как измаяться выплаты. Для этого изучите предоставленную нашим сайтом информацию. Среди предложений найдете банки, предлагающие оформить договор с просрочками по прежним платежам.

Условия нового предложения можно рассчитать с использованием калькулятора онлайн. Он позволит определить, выгодно ли делать рефинансирование. Для этого введите основные параметры, все расчеты программа сделает самостоятельно.

Когда программа определена, подайте онлайн-заявку в один или несколько банков. Предварительное одобрение не обязывает к получению нужной суммы. В некоторых учреждениях при отказе клиента в оформлении новых условий вводятся ограничения на повторную подачу анкетных данных на срок 1-3 месяца.

Обратите внимание: некоторые банки готовы предоставить услугу в случае отказа клиента от карточек других банков. При невыполнении этих требований происходит аннулирование действия льготного периода.

Часто задаваемые вопросы

Можно ли получить кредитку с возобновляемым кредитным лимитом?

Эту услугу предоставляют многие банки. После погашения долга клиенты вновь могут использовать средства на любые цели. При соблюдении всех условий вновь начинается действие и льготного периода.

После погашения долга клиенты вновь могут использовать средства на любые цели. При соблюдении всех условий вновь начинается действие и льготного периода.

Можно ли объединить долги по нескольким кредиткам в одну карту?

Финансовые учреждения соглашаются на это. У кредитополучателя появляется один день для внесения средств, не нужно помнить обо всех сроках. Это помогает навести порядок в собственных финансах.

Обязательно ли оформлять страховку?

По закону она не является обязательной. Факт отказа от страхования не может рассматриваться в качестве повода для отказа в рефинансировании. Если сделать это сразу не получается, есть «период охлаждения», предполагающий эту возможность уже после оформления всех договоров.

Можно ли кредиткой погасить другую кредитку?

Такую операцию можно провести только после снятия наличных с кредитки, используемой для погашения. Важно убедиться, что получение средств не облагается комиссией и предполагает льготный период. В противном случае, погашение одного долга за счет средств карты приведет к общему росту обязательств. Тогда лучше выбрать программу рефинансирования или потребительский кредит.

Тогда лучше выбрать программу рефинансирования или потребительский кредит.

На что сделать акцент при выборе банка?

Изучите наличие дополнительных комиссионных сборов, период предоставления кредитки, возможности досрочного частичного или полного погашения, длительность грейс-периода, возможность пропустить внесение платежа.

Можно ли с кредитной карты оплатить кредит?

Эта опция доступна по большинству кредитных карт. Оплата производится путем безналичного перевода по реквизитам, указанным в кредитном договоре. Как правило, по такого рода операциям комиссия не взимается, включая и те случаи, когда деньги переводятся из одного банка в другой.

Как погасить кредит с помощью кредитной карты?

Перевод совершается по реквизитам, указанным в кредитном договоре. Для этого используются ИНН, БИК, номер счета и другие реквизиты. Срок зачисления средств — до 5 рабочих дней, если перевод межбанковский. Если средства переводятся в одном банке, то средства зачисляются моментально.