Как уменьшить сумму кредита: Как уменьшить платеж по кредиту

Содержание

рекомендации по уменьшению ежемесячных платежей

-

Все статьи -

Аналитика -

Ваш дом -

Недвижимость -

Про ипотеку -

Финансы

Калькулятор ипотеки

Узнайте свою ставку

по ипотеке

рассчитать

Про ипотеку

Ипотека — долгосрочный кредит на недвижимость, который с одной стороны позволяет в кратчайшие сроки обзавестись собственным жильем, с другой — нередко ставит заемщиков в сложное положение. За 10-20 лет, на которые заключается ипотечный договор, финансовая ситуация может кардинально измениться. В связи с этим клиенты вынуждены искать варианты, как снизить ипотеку. Рассмотрим проверенные способы, которые помогут уменьшить размер ежемесячных платежей или срока кредитования.

За 10-20 лет, на которые заключается ипотечный договор, финансовая ситуация может кардинально измениться. В связи с этим клиенты вынуждены искать варианты, как снизить ипотеку. Рассмотрим проверенные способы, которые помогут уменьшить размер ежемесячных платежей или срока кредитования.

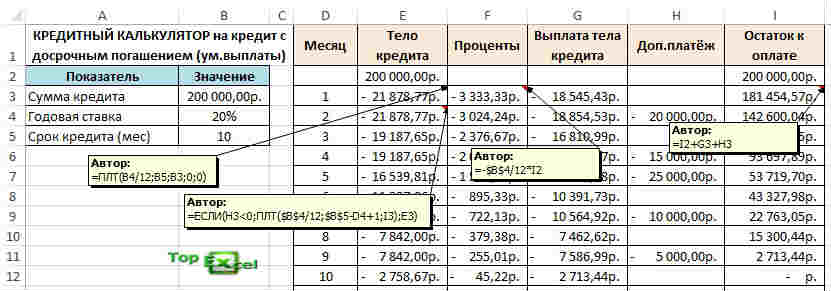

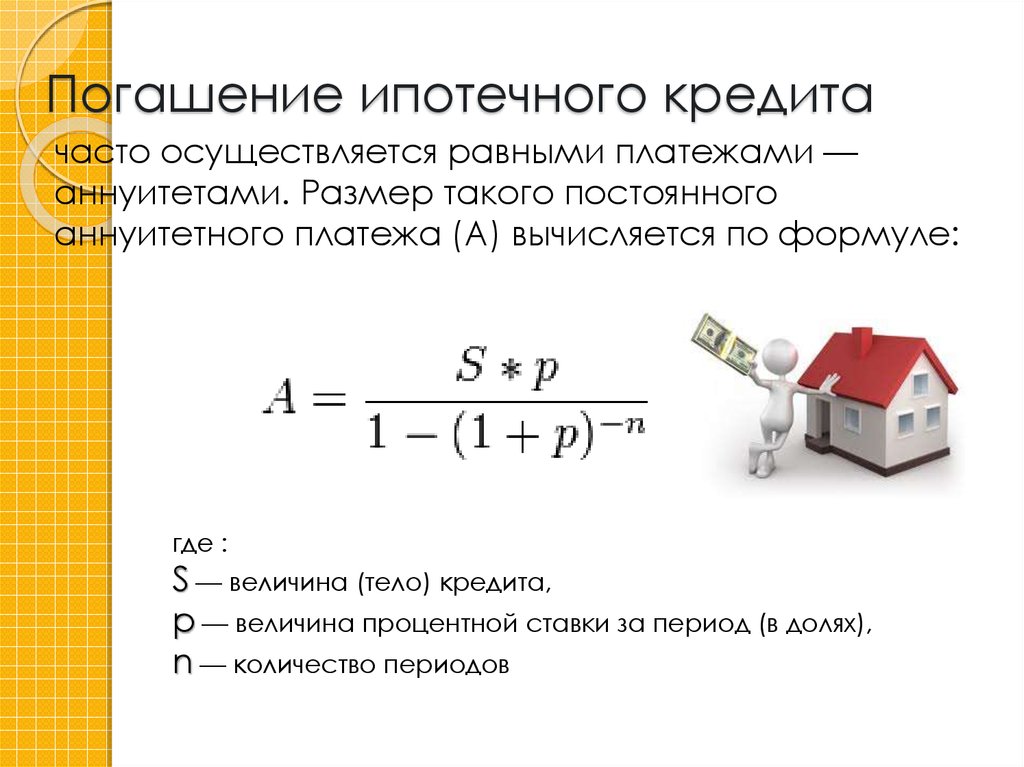

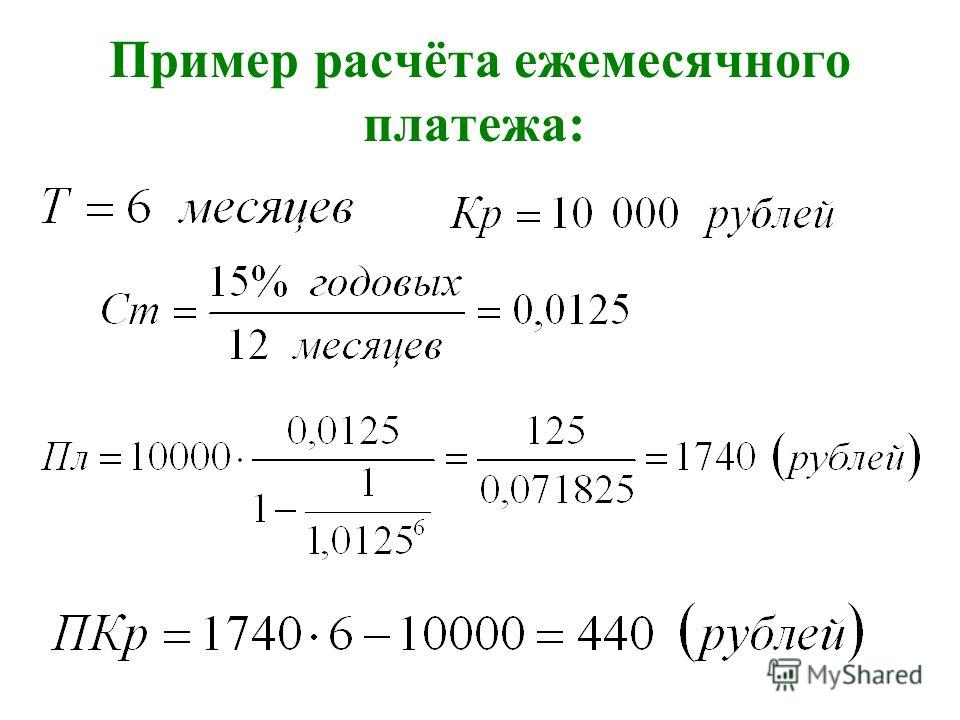

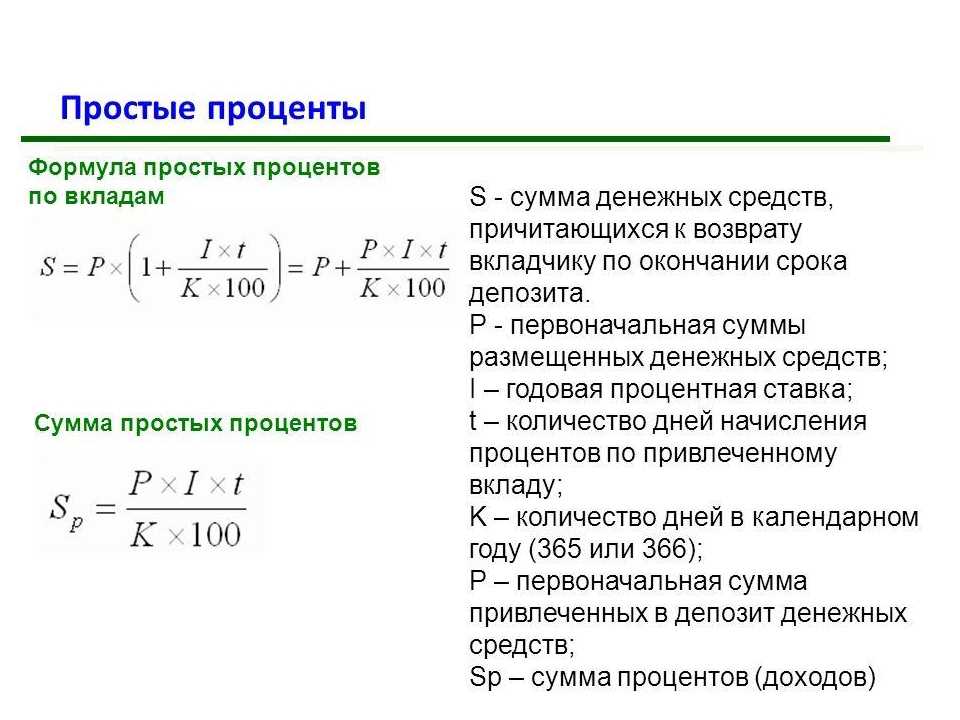

Для начала разберемся, что собой представляют и от чего зависят выплаты по кредитному графику. Платежи осуществляются на ежемесячной основе и включают в себя часть суммы основной задолженности, проценты и комиссионные взносы. При расчете выплат используется две схемы: фиксированная и дифференцированная. В первом случае на протяжении всего срока кредитования ежемесячный платеж не изменяется, во втором — снижается по мере погашения задолженности. Подробнее о видах выплат мы говорили в нашей статье.

Прежде чем подбирать способ, как снизить платеж по ипотеке, следует понять, чем обусловлен его размер. На величину выплат влияет множество факторов, в том числе:

Срок кредитования.

Чем короче период, на который оформлен ипотечный договор, тем выше размер платежа. И наоборот — чем больше срок, тем менее обременителен кредит для заемщика с точки зрения выплат по графику. Для минимизации рисков невозврата суммы ипотеки банки стараются избегать краткосрочных договоров, как и растянутых более чем на 15 лет.

Чем короче период, на который оформлен ипотечный договор, тем выше размер платежа. И наоборот — чем больше срок, тем менее обременителен кредит для заемщика с точки зрения выплат по графику. Для минимизации рисков невозврата суммы ипотеки банки стараются избегать краткосрочных договоров, как и растянутых более чем на 15 лет.Стоимость недвижимости. Она в свою очередь зависит от расположения объекта, инфраструктуры, возраста дома, рыночной цены и т. д. Если недвижимость дорогая, то снизить платеж по ипотеке можно увеличив срок кредитования.

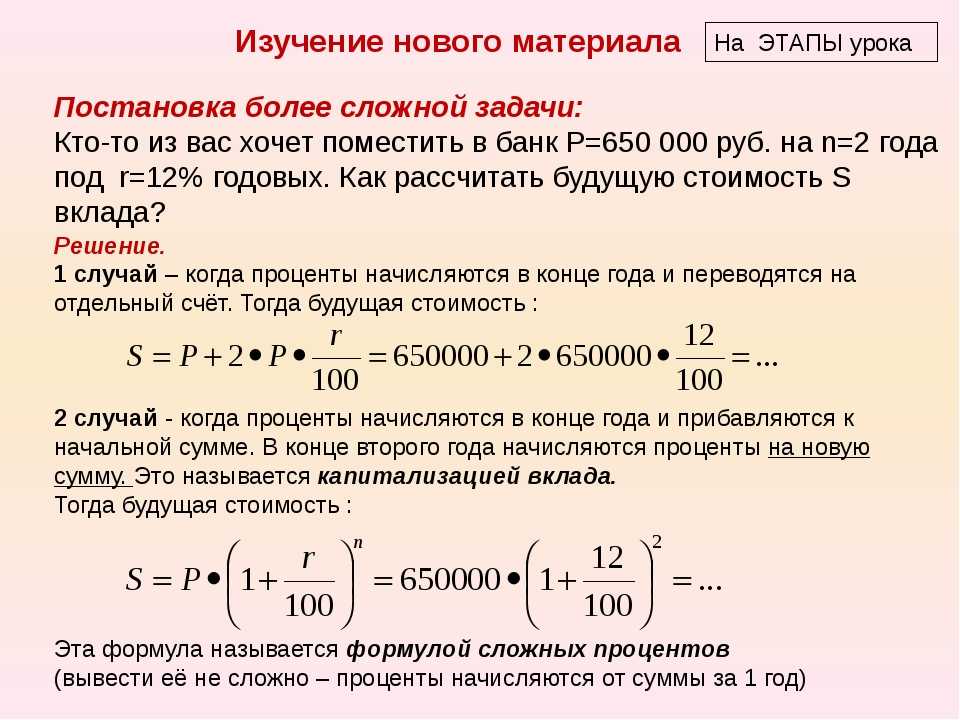

Величина процентной ставки. 2020 и 2021 года порадовали заемщиков привлекательными банковскими предложениями. Процентные ставки находились на рекордно низких позициях, а это значит, что уровень переплаты был небольшим. Способствовал этому ряд ипотечных программ с господдержкой.

Размер первоначального взноса. Чем он крупнее, тем меньше тело кредита, а, соответственно, и ежемесячные платежи.

Минимальная величина первого взноса может составлять 10%, максимальное значение — не ограничено. Однако важно помнить, что если размер будет превышать 70% от суммы ипотеки, то кредитование теряет смысл.

Минимальная величина первого взноса может составлять 10%, максимальное значение — не ограничено. Однако важно помнить, что если размер будет превышать 70% от суммы ипотеки, то кредитование теряет смысл.

Рассчитать примерный платеж можно с помощью онлайн-калькулятора. При расчете основными показателями, на которые стоит опираться, являются срок кредитования и сумма кредита, взятая в банке. Меняя эти параметры в сервисе, можно подобрать подходящую величину платежей.

Чтобы избежать просрочек по ипотечным платежам и не лишиться недвижимости, заемщик может постараться изменить условия кредитования. Существует большое количество методов, которые помогут уменьшить ежемесячный платеж, снизить процентную ставку, сократить или увеличить срок.

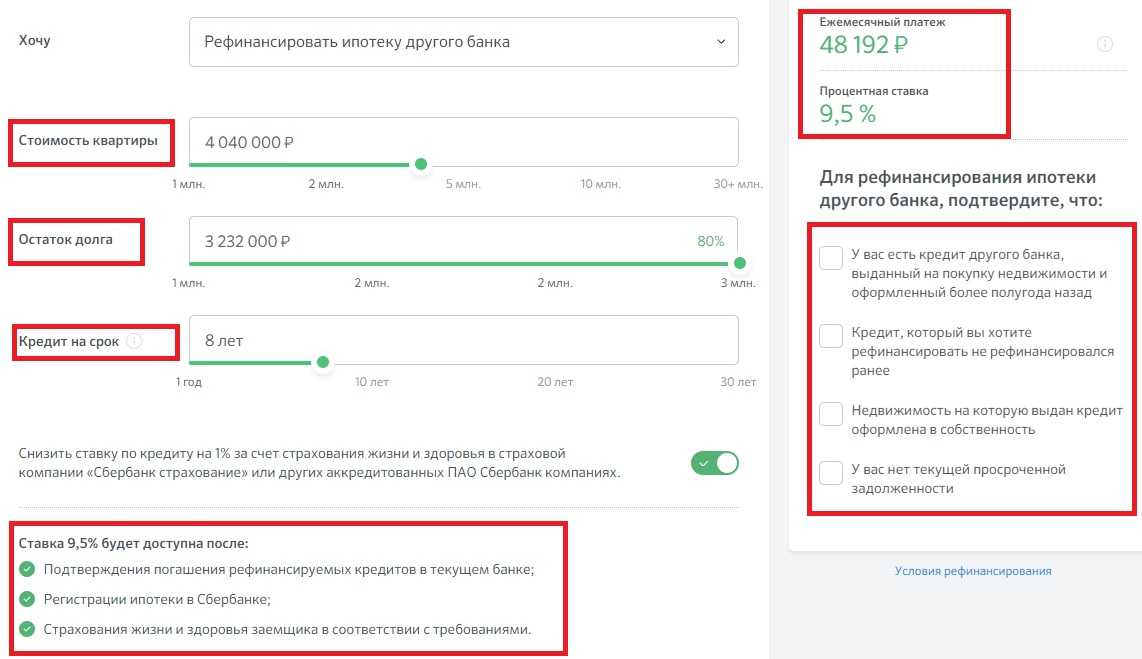

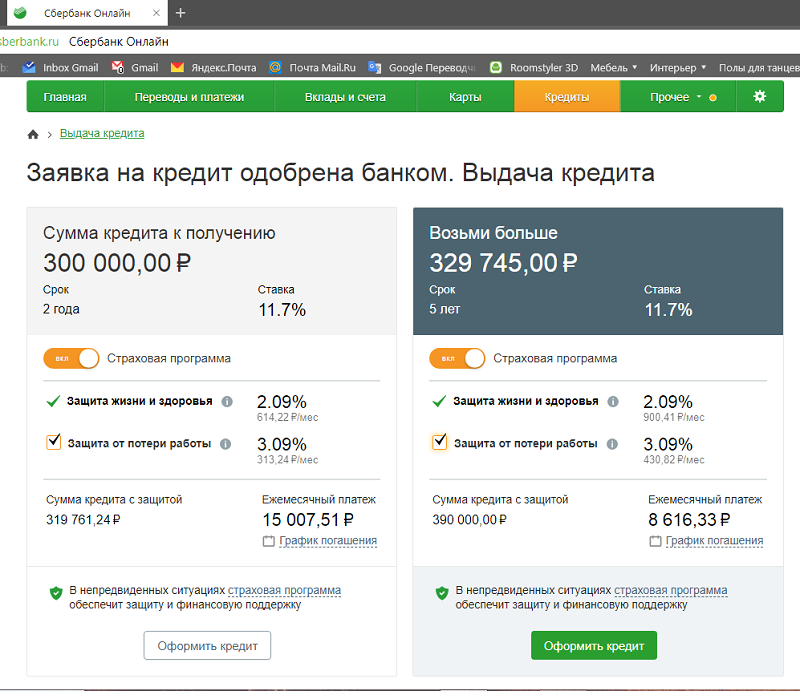

Рефинансирование. Если условия кредитования и требования кредитора кажутся непосильными, открытый кредит можно перевести в другой банк с более привлекательными предложениями. При этом потребуется заново собирать документы, проводить оценку недвижимости, получать страховку и т.

д. Однако в результате кредит на жилье можно сделать необременительным. Рефинансирование актуально в том случае, если разница ставки составляет более 2%.

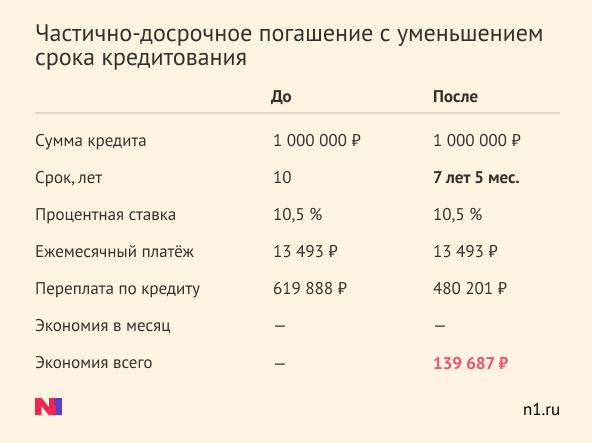

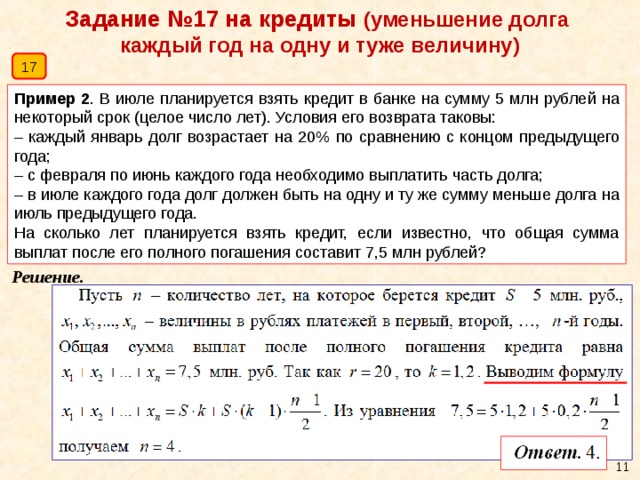

д. Однако в результате кредит на жилье можно сделать необременительным. Рефинансирование актуально в том случае, если разница ставки составляет более 2%.Частичное досрочное погашение. После внесения крупной суммы в счет ипотеки заемщик может подать заявление в банк с просьбой снизить ежемесячный платеж или срок кредитования. После этого будет составлен новый график. Что выгоднее уменьшать, зависит от целей заемщика. Для тех, кто хочет сократить финансовую нагрузку, оптимальным решением станет снижение ежемесячного платежа; для планирующих как можно скорее закрыть ипотечный договор — сокращение срока кредитования.

Семейная ипотека. При участии в программе заемщик может рассчитывать на снижение процентной ставки. Например, зарплатные клиенты Росбанк Дом могут рассчитывать на процент по ипотечному кредиту от 3,50%. Главным условием семейной ипотеки является рождение первого и/или последующего ребенка в период с 1 января 2018 года по 31 декабря 2022 года.

Использование материнского капитала. Полученную от государства сумму за рождение ребенка можно использовать в качестве первоначального взноса или направить на погашение основного ипотечного долга. В результате сокращения размера кредита, уменьшатся и ежемесячные платежи.

Оформление налогового вычета. Да, напрямую это не повлияет на ипотеку. Однако полученная денежная сумма может быть направлена на частичное досрочное погашение, в результате которого будет снижен размер платежей.

Банки стараются идти навстречу своим клиентам, поэтому, если у вас возникли затруднения с погашением ипотечного кредита, проконсультируйтесь с персональным менеджеров. Исходя из ситуации, специалист подберет оптимальное решение по снижению срока кредитования, ставки или ежемесячных платежей.

Калькулятор ипотеки

Узнайте свою ставку

по ипотеке

рассчитать

Хотите узнать больше и получить консультацию по

ипотечному кредитованию?

Отправьте запрос и мы свяжемся с вами в ближайшее время!

Мобильный телефон*

Регион обращения*

Москва

Московская область

Санкт-Петербург

Ленинградская область

Алтайский край

Амурская область

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Еврейская автономная область

Забайкальский край

Ивановская область

Иркутская область

Калининградская область

Калужская область

Камчатский край

Кемеровская область

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Липецкая область

Магаданская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Адыгея

Республика Алтай

Республика Башкортостан

Республика Бурятия

Республика Калмыкия

Республика Карелия

Республика Коми

Республика Крым

Республика Марий Эл

Республика Мордовия

Республика Саха

Республика Татарстан

Республика Тыва

Республика Удмуртия

Республика Хакасия

Республика Чувашия

Ростовская область

Рязанская область

Самарская область

Саратовская область

Сахалинская область

Свердловская область

Севастополь

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Ханты-Мансийский автономный округ

Челябинская область

Чукотский автономный округ

Ярославская область

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк», «Оператор»)

Москва, ул. Маши Порываевой, д. 34) (далее – «Банк», «Оператор»)

согласие на обработку своих персональных данных, а именно: сведений, предоставленных мной при заполнении

веб-формы на сайте Оператора www.rosbank-dom.ru (далее – «Персональные данные»), а также иных имеющихся у

Банка сведений. Под персональными данными я понимаю любую информацию, относящуюся ко мне как к субъекту

Персональных данных, в том числе мои фамилию, имя, отчество, контактные данные (телефон, электронная почта,

почтовый адрес), IP адрес. Под обработкой Персональных данных я понимаю сбор, запись, систематизацию,

накопление, хранение, уточнение (обновление, изменение) посредством поиска, анализа и сбора информации, в

том числе с использованием внешних информационного-аналитических порталов, сторонних информационных

источников, включая открытые и общедоступные источники информации и веб-ресурсы, извлечение, использование,

обезличивание, блокирование, удаление, уничтожение персональных данных, с использованием средств

автоматизации и без использования таких средств, с целью регистрации в личном кабинете потенциального

клиента в системе электронного взаимодействия с Банком; заключения пользовательского соглашения; внесения

сведений обо мне в базы данных в качестве потенциального потребителя услуг; формирования и направления мне

Банком предложений об оказании услуг на определенных условиях; продвижения товаров, работ, услуг Банка, в

том числе направление мне рекламных и/или информационных материалов, с помощью средств связи, в том числе по

сетям электросвязи, посредством использования телефонной и подвижной радиотелефонной связи (включая

СМС-сообщения), а также по сети Интернет.

Согласие действует* в течение 1 года с момента его получения Банком и может быть отозвано мной,

путем направления в Банк по адресу: 107078, г. Москва, ул. Маши Порываевой, д. 34 соответствующего

письменного уведомления в свободной форме об отзыве согласия.

* Сроки обработки персональных данных совпадают со сроками действия Согласия на обработку

персональных данных, если иное не предусмотрено действующим законодательством РФ.

Условия обработки персональных данных регулируются Политикой ПАО РОСБАНК в отношении обработки персональных

данных и сведения о реализуемых требованиях к защите персональных данных, размещенной на сайте ПАО РОСБАНК

Я даю ПАО РОСБАНК (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (далее – «Банк»,) согласие на

направление мне (получение мной) на указанный мной при заполнении веб-формы на сайте Оператора

www. rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов

rosbank-dom.ru телефонный номер/адрес электронной почты рекламно-информационных материалов

(рассылок).

Настоящее согласие предоставляется на неограниченный срок при отсутствии сведений о его отзыве

Ипотечные программамы

Рефинансируйте ипотеку в другом банке

отправить заявку

подробнее

Квартира / доля в готовом доме

отправить заявку

подробнее

Льготная новостройка

отправить заявку

подробнее

ИТ-ипотека

отправить заявку

подробнее

Семейная ипотека

отправить заявку

подробнее

Платеж раз в 14 дней

отправить заявку

подробнее

Назначь свою ставку

отправить заявку

подробнее

Ипотека для зарплатных клиентов

отправить заявку

подробнее

Готовый дом с участком

отправить заявку

подробнее

Опция легкий старт

отправить заявку

подробнее

Premium ипотека

отправить заявку

подробнее

Ипотека для самозанятых

отправить заявку

подробнее

Рефинансируйте ипотеку по госпрограмме «Семейная ипотека»

отправить заявку

подробнее

Квартира в новостройке

отправить заявку

подробнее

Дальневосточная ипотека

отправить заявку

подробнее

Деньги под залог недвижимости

отправить заявку

подробнее

Целевой кредит

отправить заявку

подробнее

Апартаменты

отправить заявку

подробнее

Гараж или машиноместо

отправить заявку

подробнее

Год без забот

отправить заявку

подробнее

Кредит на первоначальный взнос

отправить заявку

подробнее

Иные виды загородного строительства

отправить заявку

подробнее

Ипотека с материнским капиталом

отправить заявку

подробнее

Ипотека на комнату

отправить заявку

подробнее

Популярное

-

Рефинансирование с дополнительной суммой

Про ипотеку -

Как подготовить квартиру к продаже, или что такое хоумстейджинг

Недвижимость -

Ипотека для IT-специалистов: программа государственной поддержки

Про ипотеку -

Вопрос-ответ: как купить квартиру на аукционе?

Недвижимость -

Ипотека иностранным гражданам

Про ипотеку -

Условия и документы для оформления ипотеки

Про ипотеку

Уменьшение неустойки — в Санкт-Петербурге СПб

Уменьшение неустойки – как способ защиты нарушенного права.

В современном мире практически вся деятельность направленна на извлечение прибыли, в частности и кредитно-финансовая. В погоне за миллионами такие организации, рассчитывая на беспечность людей, взыскивают лишнее с недобросовестных плательщиков кредитов.

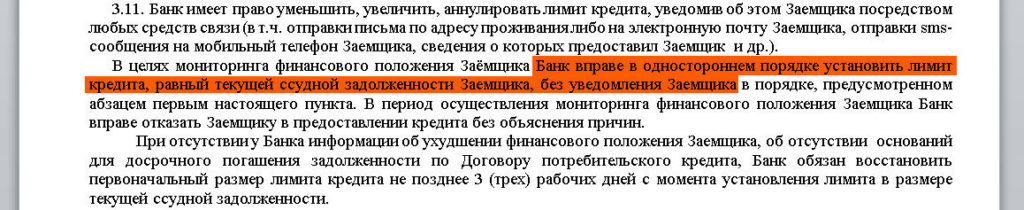

Любая кредитная организация будет начислять неустойку за просрочку внесения платежа. Все штрафные санкции прописываются в условиях договора, однако за что они начисляются и законны ли они? Ответить на этот вопрос, можно только ознакомившись с кредитным договором и детально изучив его пункты касающиеся неустойки!

Практика показывает, что часть процентов неустойки начисляется и взыскивается незаконно!

Также необходимо оговорить максимальную сумму неустойки – она не может превышать сумму основного обязательства исходя из толкования норм Гражданского Кодекса. Следовательно, если первоначальная сумма кредита составляет 40 т.р., а банк или коллекторы предъявляют требования на сумму свыше 80 т.р. в таком случае необходимо обращаться изначально в банк с обоснованным требованием об уменьшении неустойки, а затем добиваться уменьшения неустойки в судебном порядке.

Не стоит оплачивать все, что требуют от Вас коллекторское агентство или банк. Сначала необходимо определить истинную сумму задолженности по кредитному обязательству, которая состоит из суммы основного долга и неустойки! По вопросу уменьшения неустойки имеется достаточно большая практика в независимости от сумм задолженности.

Не редко изменение финансового положения лишает Вас возможности оплачивать взятый кредит – об этом следует сообщить банковскому учреждению. В данном случае целесообразнее речь вести о переговорах по вопросу реструктуризации долга. Реструктуризация долга поможет уменьшить % по кредиту и возможно уменьшить сумму ежемесячного платежа. Сумму основного долга можно уменьшить также по средствам расторжения договора страхования.

Многие «кредитные организации» которые возле метро предлагают, получить моментальный кредит, прописывают не соответствующие Российскому Законодательству условия договоров – неустойка в таких организациях в 2-3 раза больше чем в Банках. Их деятельность регулируется неизвестными положениями которые руководитель организации издаёт самостоятельно.

Их деятельность регулируется неизвестными положениями которые руководитель организации издаёт самостоятельно.

Если у вас проблемная задолженность не стоит откладывать с разрешением этой проблемы. Юристы нашей компании помогут Вам максимально уменьшить сумму, обращенную к взысканию – уменьшение неустойки.

Время работы

С понедельника по пятницу офис работает без обеда, в субботу и воскресенье — только по предварительному согласованию. Звонки принимаются круглосуточно, в режиме 24/7. Мы будем рады видеть вас

Понедельник

10:00 — 19:00

Вторник

10:00 — 19:00

Среда

10:00 — 19:00

Четверг

10:00 — 19:00

Пятница

10:00 — 19:00

Суббота

10:00 — 19:00

Воскресенье

10:00 — 19:00

Как снизить общую стоимость кредита

В этой статье:

- 4 фактора, определяющих стоимость кредита

- 1. Увеличьте свой кредитный рейтинг

- 2. Сравните предложения кредиторов

- 3.

Настройте автоплатеж

Настройте автоплатеж6 9.0005 4. Сделайте дополнительные платежи

- 5. Рефинансируйте свой кредит

Кредиты могут помочь вам финансировать важные покупки, такие как автомобиль, образование или дом, а также почти все остальное. Но если вы подумываете о том, чтобы взять кредит, по какой бы то ни было причине, было бы неплохо понять общую стоимость кредита и то, как вы могли бы уменьшить сумму, которую вам нужно выплатить.

4 фактора, определяющих стоимость кредита

Факторы, которые могут повлиять на стоимость кредита, включают:

- Процентная ставка: Когда вы занимаете деньги, ваш кредитор обычно взимает проценты с остатка вашей задолженности. Процентная ставка может быть выражена сама по себе или в виде годовой процентной ставки (APR), которая включает сборы и проценты.

- Кредитный рейтинг: Когда вы подаете заявку на кредит, кредиторы обычно смотрят на ваш кредитный рейтинг, чтобы оценить вашу способность погасить кредит и определить процентную ставку.

Более высокие баллы указывают на меньший риск для кредитора.

Более высокие баллы указывают на меньший риск для кредитора. - Доход и задолженность: В особенности при крупных кредитах, таких как ипотека, кредитор будет учитывать ваш доход и то, какая часть вашего дохода ежемесячно идет на выплату долга.

- Условия кредита: В зависимости от кредитора и типа кредита, условия кредита могут включать в себя продолжительность кредита, сборы и многое другое.

Все эти факторы влияют на общую стоимость вашего кредита. Но это не означает, что вы не можете контролировать, сколько вы в конечном итоге платите, чтобы занять деньги. Чтобы снизить расходы по кредиту, подумайте о том, чтобы сделать следующие шаги.

1. Увеличьте свой кредитный рейтинг

Поддержание вашей кредитной истории в хорошем состоянии может предоставить вам больше возможностей для получения кредита и помочь вам получить более выгодную процентную ставку по кредиту.

Перед подачей заявки на кредит рекомендуется проверить свой кредитный рейтинг, чтобы понять, на каком уровне вы находитесь. Если это не то, что вы хотите, подумайте о том, чтобы предпринять шаги для улучшения вашего кредитного здоровья, прежде чем подавать заявку. К ним относятся:

Если это не то, что вы хотите, подумайте о том, чтобы предпринять шаги для улучшения вашего кредитного здоровья, прежде чем подавать заявку. К ним относятся:

- Погасить остатки кредитной карты.

- Погасить все инкассаторские счета и привести в порядок просроченные счета.

- Своевременно выплачивайте все долги.

- Проверьте свой кредитный отчет на наличие неточностей и при необходимости оспорьте их.

2. Сравните предложения кредиторов

Поиск и сравнение предложений для вашего следующего кредита может помочь вам сэкономить деньги. И в зависимости от типа кредита, который вам нужен, у вас может быть ряд вариантов кредита и кредиторов на выбор.

Например, если вы пытаетесь купить дом и вам нужен ипотечный кредит, вы можете сравнить различные варианты ипотечного кредита, такие как кредиты, обеспеченные государством, и обычные кредиты. Вы также можете брать кредиты у разных кредиторов, включая местные банки, онлайн-банки и ипотечных брокеров.

То же самое касается потребительских кредитов, автокредитов и многого другого. При сравнении вариантов кредита и кредиторов обязательно сравните годовую процентную ставку по кредиту, условия погашения и любые другие сборы, которые могут применяться, такие как сборы за выдачу или штрафы за досрочное погашение.

3. Настройка автооплаты

Еще один способ сократить расходы по кредиту — настроить автоматическую оплату счетов или автоплатеж. В зависимости от кредитора ваши проценты могут быть немного снижены, если вы согласитесь автоматизировать платежи по кредиту. И даже если вы не получите скидку, автооплата может помочь вам избежать штрафов и потенциального ущерба вашей кредитной истории, гарантируя, что вы никогда не пропустите платеж.

4. Делайте дополнительные платежи

Ежемесячная выплата сверх минимальной суммы долга может не только помочь вам быстрее погасить долг, но и сэкономить деньги на процентах в течение срока действия кредита.

Например, если ваш платеж по ипотечному кредиту составляет 1200 долларов США в месяц, и вы добавляете к каждому платежу дополнительные 100 долларов США, вы будете в конечном итоге каждый год вносить дополнительный ежемесячный платеж по ипотечному кредиту. Хотя это может показаться не таким уж большим, экономия может составить до тысяч долларов в течение срока действия кредита.

Хотя это может показаться не таким уж большим, экономия может составить до тысяч долларов в течение срока действия кредита.

Вы также можете отправлять более одного платежа по кредиту в месяц, если ваш кредитор разрешает это. Например, если ваш платеж за автомобиль в размере 500 долларов США должен быть выплачен первого числа месяца, подумайте о том, чтобы дополнить этот платеж другим, меньшим платежом 15-го числа. Это поможет быстрее погасить кредит и сэкономить на процентах.

Перед тем, как принять решение о досрочном погашении кредита, важно проверить условия кредита, чтобы убедиться, что за это вам не придется платить комиссию или штраф за досрочное погашение.

5. Рефинансируйте свой кредит

Если процентные ставки начинают падать или ваше личное финансовое или кредитное положение улучшается в ходе погашения кредита, возможно, стоит подумать о рефинансировании вашего существующего кредита. Вы можете получить более выгодную процентную ставку, более низкие ежемесячные платежи или даже более короткий срок кредита, что может помочь снизить стоимость вашего кредита с течением времени.

Практический результат

Ссуды могут помочь вам покрыть стоимость крупной покупки, но стоимость ссуды может дорого обойтись. Важно понимать все условия вашего кредита, прежде чем подписывать итоговую сумму, чтобы вы знали, сколько вы в конечном итоге заплатите. Если вы можете предпринять шаги, чтобы снизить общую стоимость, даже лучше.

Оставаться на вершине своего кредита — это важный способ понять, во сколько вам может обойтись заем денег, и сможете ли вы принять меры, например рефинансирование, для снижения этих затрат. Бесплатный кредитный мониторинг от Experian позволяет вам следить за своим кредитным отчетом и баллами, а также предпринимать шаги, чтобы помочь повысить свой кредит, если это необходимо.

Как уменьшить общую стоимость кредита [14 простых способов]

Будь то студенческий кредит, частный кредит или федеральный кредит, существуют способы, которые можно использовать для снижения общей стоимости кредита. В некоторых ситуациях вам может потребоваться взять ссуду, будь то для личных нужд, чрезвычайных ситуаций, ипотеки или платы за обучение, среди прочих нужд.

Когда такие дела закончатся, у вас останется огромный долг, который нужно погасить, и лучший способ получить кредит — найти способы снизить общую стоимость, чтобы вы могли уменьшить бремя, связанное с погашением.

Некоторые способы снизить общую стоимость кредита: производить более быстрые платежи, брать только то, что вам нужно, искать кредиты с более выгодными процентными ставками, улучшать свой кредитный рейтинг, чтобы получать более выгодные ставки, а также рефинансировать свой кредит.

Конечно, это только верхушка айсберга. Есть так много способов, которые вы можете использовать, чтобы урегулировать свой кредит и уменьшить общую стоимость вашего кредита, чем это было первоначально. В этой статье вы узнаете несколько полезных советов об общих затратах по кредиту и о том, как их минимизировать, среди других важных фактов.

Какова общая стоимость кредита?

youtube.com/embed/q8xvbi9W_C4?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Общая стоимость кредита, простыми словами, означает общую сумму денег, которую вы заняли, плюс все проценты, которые вам придется выплатить. В зависимости от многих факторов кредиторы используют разные способы расчета процентов по кредитам.

Также важно отметить, что прежде чем кредитор или банк выдаст вам кредит, они должны сначала оценить вашу кредитоспособность, чтобы убедиться, что вы в состоянии погасить основную сумму кредита плюс проценты в течение согласованного периода. Это связано с тем, что большинство финансовых кредиторов не берут на себя риск; они, в большинстве случаев, нуждаются в залоге для кредита, прежде чем вы сможете претендовать на него.

Факторы, определяющие общую стоимость кредита

Существует так много факторов, которые могут определить общую стоимость кредита. Как правило, у вашего кредита будет определенная продолжительность периода погашения, когда каждый месяц ваши платежи складываются для завершения вашего кредита. По мере погашения кредита ежемесячно остаток кредита уменьшается до последнего погашения. Таким образом, некоторые из факторов, определяющих общую стоимость кредита, включают следующее:

Как правило, у вашего кредита будет определенная продолжительность периода погашения, когда каждый месяц ваши платежи складываются для завершения вашего кредита. По мере погашения кредита ежемесячно остаток кредита уменьшается до последнего погашения. Таким образом, некоторые из факторов, определяющих общую стоимость кредита, включают следующее:

1.

Кредитный рейтинг

Вы можете претендовать на более высокий кредит с хорошей кредитной историей. Однако чем выше сумма кредита, тем выше проценты, которые вы в конечном итоге вернете. Это связано с тем, что кредиторы всегда используют кредитный рейтинг, чтобы определить, можете ли вы погасить кредит плюс проценты.

2. Процентная ставка

При расчете стоимости кредита формула всегда включает годовую процентную ставку или годовую процентную ставку, продолжительность периода погашения кредита и ежемесячный платеж. Процентная ставка — это то, что определяет, сколько вы заплатите в конечном итоге. У разных кредиторов разные процентные ставки, и текущая процентная ставка по личным кредитам в Соединенных Штатах составляет от 3% до 36%.

У разных кредиторов разные процентные ставки, и текущая процентная ставка по личным кредитам в Соединенных Штатах составляет от 3% до 36%.

3.

Доход и задолженность

Ваш доход также определяет общую стоимость кредита. Это связано с тем, что вы можете претендовать на конкретный кредит только в том случае, если ваш доход превышает сумму, установленную кредитором. Так, например, вы не можете претендовать на более высокую сумму кредита, когда ваш доход слишком низок.

Кроме того, если у вас есть другие кредиты, которые вы обслуживаете, то банк или кредитор также примет это во внимание, и вы можете претендовать только на небольшой кредит, которым вы можете распоряжаться своими текущими доходами.

4.

Тип кредита s

Различные типы кредита имеют разные условия, влияющие на общую стоимость кредита. Различные кредиторы и их условия могут либо сделать общий кредит дорогим для вас, либо дешевым. Кроме того, помимо процентной ставки, некоторые кредиторы, в зависимости от типа кредита, могут взимать другие сборы или сборы в дополнение к процентам, что увеличивает общую стоимость кредита, которую вам придется заплатить.

Как уменьшить общую стоимость кредита

Существуют различные способы снижения общей стоимости кредита. Например, когда вы берете кредит, погашение распределяется на определенный период, на который вы и кредитор соглашаетесь. Однако, если вы взяли кредит и получили альтернативный способ или больше заработка, остаток по кредиту может уменьшиться.

Конечно, каждый кредитор был бы счастлив с клиентом, который хочет завершить погашение кредита даже раньше оговоренного срока, и это дает возможность снизить общую стоимость кредита. Таким образом, некоторые из способов, которые вы можете использовать для снижения общей стоимости кредита, включают следующее:

1.

Разработка бюджета

Бюджет поможет вам покрыть свои расходы и расставить приоритеты в первую очередь для самых важных вещей. Конечно, вы можете оказаться в долгах без бюджета, поскольку вы можете тратить больше, чем зарабатываете. Один из способов быстрее выбраться из долгов — отслеживать свои расходы и составлять бюджет.

Когда вы отслеживаете свои расходы и устанавливаете бюджет, вы можете отложить немного денег для погашения долгов и остаться с суммой, которая может удовлетворить все ваши потребности до следующей зарплаты, если вы получаете зарплату. При разработке бюджета вы будете использовать свои регулярные расходы, чтобы убедиться, что ваш бюджет покрывает все ваши расходы на проживание и дополнительные расходы.

В своем бюджете вы можете выделить разумный процент своего дохода или заработка на погашение кредита, что поможет снизить расходы по кредиту, если сумма погашения превышает ту, которую вы согласовали с вашим кредитором.

2.

Одалживайте только то, что вам нужно

Не одалживайте больше, чем вам нужно. Иногда ваш хороший кредитный рейтинг может побудить вас занять больше, но вы должны ограничить себя заимствованием суммы, которая вам нужна. Еще до того, как вы берете кредит, вы должны сначала понять общую стоимость этого кредита и нужно ли вам это.

Иногда вы можете брать кредит, когда можете получить альтернативный источник или даже отказаться от своих потребностей. Кроме того, у некоторых кредиторов есть простые условия, когда дело доходит до заимствования, и они упрощают вам доступ к кредиту, но вы всегда должны быть осторожны, чтобы не брать взаймы то, что вам не нужно.

3.

Частая и досрочная выплата

Частая и досрочная выплата кредита поможет снизить общую стоимость кредита. Тем не менее, важно убедиться, что вы проверяете условия кредита, чтобы убедиться, что ваш кредитор разрешает вам производить такие выплаты, чтобы вы могли избежать сборов, которые могут сопровождаться штрафами за досрочное погашение.

Будь то задолженность по студенческой ссуде или другие виды ссуд, своевременная и частая выплата поможет уменьшить остаток по ссуде и общий процент. Также важно отметить, что большинство кредиторов допускают гибкие выплаты и не налагают штрафы за досрочное погашение кредита.

4.

Делайте больше минимального платежа каждый месяц

Когда вы берете кредит, вы соглашаетесь с кредитором ежемесячно выплачивать определенную сумму денег в счет погашения кредита и в течение определенного периода. Сумма, которую вы платите в счет ежемесячных платежей по кредиту, обычно рассчитывается на основе ваших способностей и дохода.

Если ваши доходы были низкими и с тех пор увеличились после расчета минимального платежа, вы можете заплатить больше, чем минимум. Но, конечно, большинство кредиторов будут поощрять привычку платить больше, чем минимум, что помогает снизить общую стоимость кредита, которую вы в противном случае заплатили бы.

5.

Внесение дополнительных платежей

Один из способов снизить общую стоимость кредита — быстрее погашать его. Это потому, что, когда вы делаете дополнительные платежи по кредиту, вы отсекаете проценты, которые вы в противном случае заплатили бы. В связи с этим вам необходимо вносить дополнительные платежи каждый год или каждый месяц, чем тот, который вы согласовали с кредитором.

Еще один момент, на который следует обратить внимание при внесении дополнительных ежемесячных платежей, заключается в том, что вы закончите погашение кредита раньше установленного срока, что уменьшит проценты, которые вы бы заплатили в течение периода погашения.

6.

Настройка автоматической оплаты

Большинство кредиторов как для частных, так и для федеральных кредитов имеют скидки для заемщиков, которые хотят использовать автоматические платежи, и эта скидка составляет около 0,25% или 0,5%, в зависимости от кредитора. Одним из преимуществ автоматических платежей является то, что вы случайно не пропустите платеж, поскольку они автоматически вычитаются, что также помогает с вашей кредитной историей.

7.

Увеличьте свой кредитный рейтинг

Имея хороший кредитный рейтинг, вы можете претендовать на различные варианты кредита от других кредиторов и более выгодные проценты и ставки по кредиту. Вы также можете договориться с вашим кредитором о выгодных процентных условиях с хорошей кредитной историей. Таким образом, при более низкой или благоприятной процентной ставке общая стоимость кредита будет ниже, чем при более высокой процентной ставке.

Таким образом, при более низкой или благоприятной процентной ставке общая стоимость кредита будет ниже, чем при более высокой процентной ставке.

Поэтому очень важно обеспечить себе хорошую кредитную историю, своевременно выплачивая долги и избегая ненужных долгов. Кроме того, проверьте свой кредитный отчет на наличие неточностей, потому что ошибка в вашем кредитном отчете может привести к более низкому кредитному рейтингу, что не позволит вам претендовать на более разумные условия кредита и самые низкие возможные ставки.

8.

Поищите и сравните предложения

Если у вас хороший кредитный рейтинг, у вас есть возможность выбирать и сравнивать различные кредитные предложения от других кредиторов. Но, конечно, не у всех кредиторов выгодные условия кредитования; поэтому вам необходимо взять на себя обязательство кредитора с гибкими условиями погашения и низкими процентными ставками.

Независимо от того, нужен ли вам личный или автокредит, вам нужно сравнить различных кредиторов в зависимости от типа кредита, который вы хотите. Для ипотеки существует множество вариантов, которые вы можете сравнить, и использовать ли банковскую ипотеку, государственные кредиты или частных кредиторов.

Для ипотеки существует множество вариантов, которые вы можете сравнить, и использовать ли банковскую ипотеку, государственные кредиты или частных кредиторов.

Тот, что с выгодными условиями и низкой процентной ставкой, поможет снизить общую стоимость кредита, поскольку процентная ставка низкая, и вы можете платить быстрее в зависимости от ваших способностей.

9.

Рефинансируйте свой кредит

Рефинансирование кредита работает, когда процентные ставки кредитора упали или ваше финансовое положение улучшилось с тех пор, как вы впервые взяли кредит. Когда это произойдет, вы можете получить кредит с более низкой процентной ставкой для рефинансирования вашего существующего кредита, что снижает общую стоимость кредита.

Важно отметить, что процентные ставки могут меняться в зависимости от экономических условий. Таким образом, причины рефинансирования вашего кредита заключаются в том, чтобы воспользоваться текущими более низкими процентами на протяжении всего периода погашения и взимать плату за продолжительность этого кредита. Кроме того, существуют различные виды рефинансирования, в том числе:

Кроме того, существуют различные виды рефинансирования, в том числе:

Обналичивание Рефинансирование

Это когда актив, который вы использовали в качестве залога, растет в цене. При этом вы можете искать более высокий кредит, чтобы рефинансировать существующий кредит и воспользоваться более низкой процентной ставкой текущего кредита.

Ставка и срок рефинансирования

Это распространено среди заемщиков, которые хотят снизить общую стоимость кредита. Например, это происходит, когда вы берете новый кредит с меньшими процентами, чтобы рефинансировать дорогой кредит.

Другие виды рефинансирования включают рефинансирование за наличные, а также процентное и консолидированное рефинансирование. Все эти типы рефинансирования могут способствовать снижению общей стоимости кредита, но это зависит от типа кредита и вашего кредитора.

10.

Используйте баллы для снижения процентной ставки

В большинстве случаев баллы работают для ипотечных кредитов, и при покупке баллов вы получаете более низкую процентную ставку. Ипотечные баллы относятся к комиссиям, которые покупатель жилья может заплатить банку или кредитору, чтобы получить выгоду от более низкой процентной ставки.

Ипотечные баллы относятся к комиссиям, которые покупатель жилья может заплатить банку или кредитору, чтобы получить выгоду от более низкой процентной ставки.

Когда вы покупаете баллы у кредитора, вы платите за проценты авансом, и кредитор обычно дает вам более низкие проценты на весь период кредита. Это отлично работает в снижении общей стоимости кредита для вашего ипотечного кредита.

11. Выберите более короткий срок кредита

В идеале, более короткий срок кредита означает, что вы будете платить более низкие проценты, чем долгосрочный кредит. Например, если вы возьмете ссуду на пять лет, вы заплатите больше, чем если вы возьмете ссуду на короткий период, например, на три или два года. Это связано с тем, что в долгосрочной перспективе вам придется платить больше процентов за весь срок кредита, чем за краткосрочный кредит.

12.

Переход с фиксированной ставки на ссуду с переменной ставкой

Большинство кредиторов разрешают заемщикам переходить с фиксированной ставки на переменную ставку. Как следует из названия, фиксированная ставка имеет процентную ставку на одном уровне в течение всего периода погашения. В то же время переменные ставки имеют процентные ставки, меняющиеся в зависимости от экономических времен или изменений на рынке.

Как следует из названия, фиксированная ставка имеет процентную ставку на одном уровне в течение всего периода погашения. В то же время переменные ставки имеют процентные ставки, меняющиеся в зависимости от экономических времен или изменений на рынке.

Важно отметить, что большинство кредитов, таких как частные студенческие кредиты, персональные кредиты и ипотечные кредиты, имеют переменные процентные ставки, за исключением автокредитов, которые имеют фиксированные процентные ставки.

13.

Не допускайте капитализации процентов по вашему кредиту

Не позволяйте процентам капитализировать ваш кредит означает своевременное погашение кредита и процентов. Если вы пропустите выплату кредита в течение определенного периода, проценты за этот период будут добавлены к основной сумме кредита, что негативно повлияет на общую стоимость кредита.

Таким образом, если вы хотите снизить общую стоимость кредита, вам необходимо своевременно производить платежи, чтобы проценты не добавлялись к основной сумме кредита, так как это увеличило бы общую стоимость кредита.

14.

Вкладывайте бонусы, возмещение налогов или дарите деньги в счет погашения вашего долга

Когда вы платите проценты по студенческому кредиту, вы получаете налоговый вычет в качестве возмещения налога или облегчения, и с этим вы можете использовать это для погашения кредита, чтобы вы могли закончить быстрее, чем время, согласованное с кредитором. Это снижает общую стоимость кредита, поскольку проценты, которые вы платите быстрее, значительно уменьшаются.

Кроме того, вы можете использовать все свои бонусы и подарки для погашения кредита, чтобы сократить период погашения и проценты, которые вам в противном случае пришлось бы платить.

Заключительные мысли

Как вы узнали выше, существует несколько способов снижения общей стоимости кредита, и вы можете применить тот, который вам подходит. Но, конечно, вы также можете использовать различные методы, чтобы снизить общую стоимость кредита, где это возможно.

Когда вы покупаете баллы у кредитора, вы платите проценты авансом, и кредитор обычно дает вам более низкие проценты на весь период кредита.

Чем короче период, на который оформлен ипотечный договор, тем выше размер платежа. И наоборот — чем больше срок, тем менее обременителен кредит для заемщика с точки зрения выплат по графику. Для минимизации рисков невозврата суммы ипотеки банки стараются избегать краткосрочных договоров, как и растянутых более чем на 15 лет.

Чем короче период, на который оформлен ипотечный договор, тем выше размер платежа. И наоборот — чем больше срок, тем менее обременителен кредит для заемщика с точки зрения выплат по графику. Для минимизации рисков невозврата суммы ипотеки банки стараются избегать краткосрочных договоров, как и растянутых более чем на 15 лет. Минимальная величина первого взноса может составлять 10%, максимальное значение — не ограничено. Однако важно помнить, что если размер будет превышать 70% от суммы ипотеки, то кредитование теряет смысл.

Минимальная величина первого взноса может составлять 10%, максимальное значение — не ограничено. Однако важно помнить, что если размер будет превышать 70% от суммы ипотеки, то кредитование теряет смысл. д. Однако в результате кредит на жилье можно сделать необременительным. Рефинансирование актуально в том случае, если разница ставки составляет более 2%.

д. Однако в результате кредит на жилье можно сделать необременительным. Рефинансирование актуально в том случае, если разница ставки составляет более 2%.

Настройте автоплатеж

Настройте автоплатеж Более высокие баллы указывают на меньший риск для кредитора.

Более высокие баллы указывают на меньший риск для кредитора.