Как взять в кредит биткоин: What Is Crypto Lending? | Alexandria

Содержание

Что такое кредиты в криптовалюте. Все подробности

Появляется все больше сервисов, предлагающих ссуды — в токенах или фиатных деньгах — под залог Ethereum или Bitcoin. Описываем их преимущества и риски

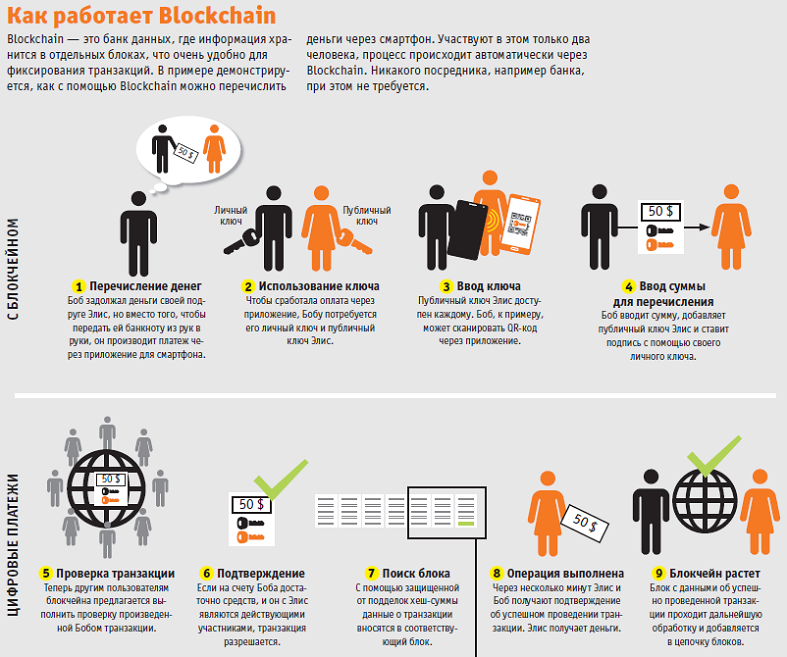

Кредитование стало одной из основных услуг в секторе DeFi, набирающем популярность в этом году. Чтобы получить ссуду, нужно оставить залог — обычно в в одной из главных криптовалют. Чаще всего средства заемщик также получает в крипте.

Например, один из лидеров сектора DeFi, проект Maker выдает стейблкоин DAI под залог Ethereum. Пользователь блокирует свой ETH в смарт-контракте и получает взамен токен DAI.

Чтобы погасить кредит, нужно отправить то же количество DAI обратно — они будут моментально сожжены. За использование токенов придется платить проценты. У Maker они составляют 8,5% годовых.

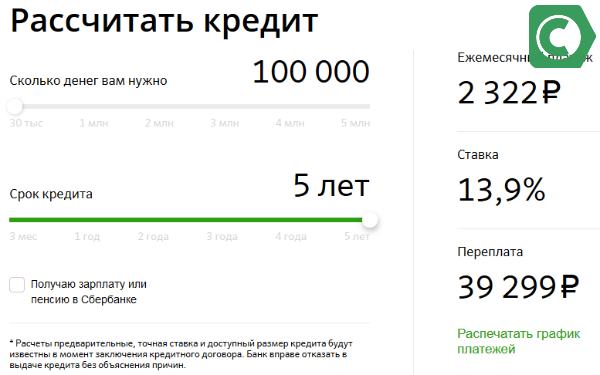

Это меньше, чем по банковскому кредиту в рублях. По последним данным ЦБ, в августе по ссудам на срок до года ставки, в среднем, составляли 12,46%, а на больший срок — 10,4% годовых.

Поскольку криптовалюты волатильны, чтобы получить токены DAI на $100, придется заблокировать ETH на $150. На этих условиях кредит может взять любой пользователь MakerDAO — в отличие от банковских ссуд, которые доступны не каждому. Обычно клиенты DeFi-сервисов используют заемные средства для восполнения дефицита ликвидности.

Еще один проект, Compound, позволяет не только брать кредиты, но и выдавать криптовалюту под 6% годовых. А клиенты сервиса BlockFi могут брать в кредит цифровые активы с помощью кредитных чеков или посредников.

Есть сервисы, которые выдают займы в долларах, евро или в рублях под залог биткоинов. Это удобно, когда рынок просел и выводить монеты, купленные ранее дороже, невыгодно.

Где еще взять кредит в криптовалюте

Кредиты денежными средствами под залог крипты выдают многие международные сервисы. Заявки от российских граждан одобряют не всегда, но, если обратиться сразу в несколько организаций, шансы на получение есть.

BTCpop — платформа P2P-кредитования, где частные инвесторы выдают займы физическим и юридическом лицам. Платформа проводит верификацию и помогает заемщикам найти инвестора.

Платформа проводит верификацию и помогает заемщикам найти инвестора.

Bitbond — также работает по принципу P2P-кредитования. Сервис основан в 2013 г., имеет лицензию финансового регулятора Германии (BaFin).

StemFund — платформа, позволяющая инвесторам кредитовать физических и юридических лиц на срок до 1 года. Выбор заемщиков происходит в формате аукциона, на котором предлагают различные кредитные ставки. Все операции проводятся в биткоинах.

Loanbase — сервис с довольно жесткими требованиями к инвесторам и заемщикам: чтобы оформить заявку на кредит, придется предоставить сканы документов и заполнить большую анкету.

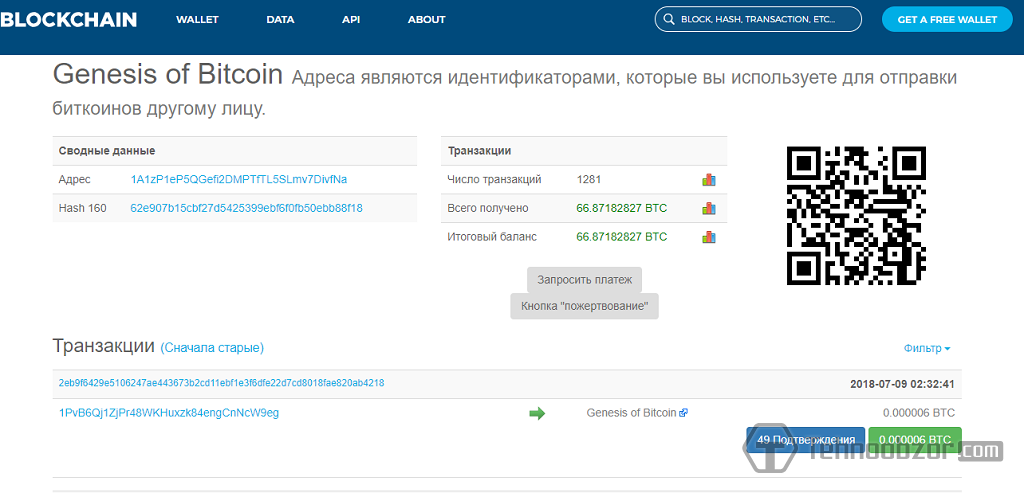

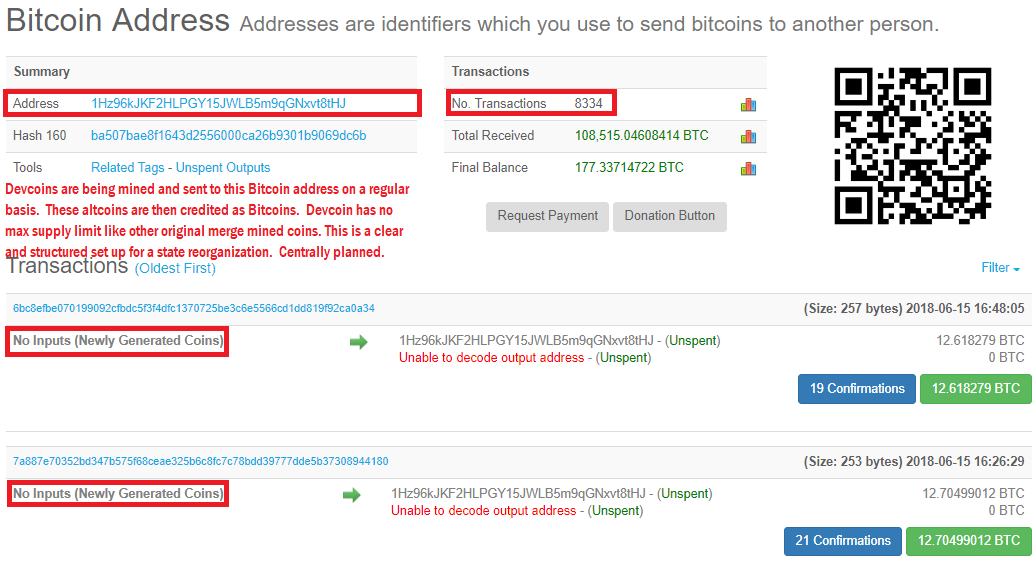

Зарубежная платформа Nebeus и российский сервис Сryptobroker.pro выдают займы под залог биткоинов. По такому же принципу работает и сервис CoinLoan. Заемщик вводит на счет криптовалюту, затем создает заявку на получение займа, сумма которого не должна превышать 70% от текущей рыночной стоимости монет. После одобрения займа клиент выводит фиатные средства, а вернув долг, забирает свой криптоактив.

Все сервисы требуют от заемщиков одинаковый набор документов: паспорт, справки о подтверждении дохода и места жительства. Например, сервис Bitbond запрашивает скан счета за коммунальные услуги, который пользователь получает по почте — в качестве доказательства проживания.

Для получения займа на BTCpop вместо паспорта подойдут водительские права, но потребуется дополнительное фото. Чтобы увеличить шансы на получения кредита, можно загрузить видеообращение. Также часто сервисы запрашивают ссылки на аккаунты пользователей в соцсетях.

Риски кредитования с помощью криптовалют

Для заемщиков основную опасность представляет высокая волатильность криптовалют и отсутствие регулирования. Инвесторы могут столкнуться с заемщиками-мошенниками, которые проходят верификацию на платформах биткоин-кредитования по поддельным документам. Некоторые даже выплачивают несколько небольших кредитов, чтобы поднять себе рейтинг, взять кредит побольше и исчезнуть с деньгами.

В России в 2021 году вступает в силу закон о цифровых финансовых активах, который признает все P2P-площадки, действующие на ее территории, незаконными, предупредил член Комиссии по правовому обеспечению цифровой экономики Московского отделения Ассоциации юристов России Юрий Брисов. Но возможность работать в сфере P2P-кредитования в России есть — она прописана в законе о ЦФА.

Но возможность работать в сфере P2P-кредитования в России есть — она прописана в законе о ЦФА.

Нет полной уверенности, что права по договорам займа в криптовалюте будут защищены, добавила управляющий партнер Grad, преподаватель Moscow Digital School Мария Аграновская. В частности, возникает вопрос, как определить момент передачи ценностей, чтобы это было понятно суду в России? Какие документы необходимо предоставлять и как и в какой момент времени определять стоимость криптовалюты?

«Сейчас многие платформы, если говорить серьезно, работают исключительно на доверии», — заключила Аграновская.

Среди преимуществ криптозаймов — быстрое оформление без обращения в кредитную организацию и процент ниже, чем у банков. Также к плюсам такой финансовой услуги относят вероятность увеличения криптовалютных средств на обороте капитала и проведение международных переводов с низкими комиссиями. Если цифровые деньги получат прозрачное и понятное регулирование, вполне возможно, что кредитом в биткоинах уже сложно будет кого-либо удивить, и подобная услуга появится в банках.

Подробнее на РБК:

https://www.rbc.ru/crypto/news/5f8716399a7947311414b19d

«Меня обманул брокер. Как вернуть деньги?»

21 августа 2020

Советы

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

С таким вопросом в редакцию «АГ» обратился начинающий инвестор. «Если вы ничего не понимаете в инвестировании, идите подметать улицы», – посоветовал мужчине брокер-мошенник. Деньги вернуть он отказался, но шанс получить их обратно все же есть

– Верните мои деньги – 500 долларов.

– Я говорил, Николай: пополняйте счет – верну.

– Уже раз пополнил, и вы потерялись. Я вас не видел. Ни лицензии, ни договора нет. Вы мошенничеством занимаетесь, деньги у меня вымогаете.

– Я не вымогаю, а помогаю. Спрашиваю в последний раз, и это предложение, а не вымогательство: будете восстанавливать счет? Да или нет?

– Не буду я ничего восстанавливать. Вы куда-то перевели мои деньги. Верните.

Вы куда-то перевели мои деньги. Верните.

– Вы ничего не понимаете в инвестировании, Николай. Что я тут могу сделать? Вам нужно книги читать, развиваться. Всего доброго…

Читайте также

Государство защитит начинающих инвесторов

Новый закон оградит новичков на рынке ценных бумаг от потери денежных средств, но лишь отчасти. Поэтому каждый должен сам позаботиться о сохранности своих сбережений

05 августа 2020 Советы

В начале августа Николай обратился в редакцию «АГ» за советом – просил подсказать, как вернуть деньги. По его словам, в июле ему позвонили и предложили инвестировать $250, которые должны были приносить каждый день по $5. Пообещали, что компания дополнительно внесет на депозит свои $250. «Неделя прошла – звонит брокер. Сообщил, что на депозите минус. Попросил его вернуть деньги – не вернули. Когда в следующий раз позвонил, дал мне 48 часов: “Я верну ту сумму, которая на депозите – $705, но надо внести еще $250”. Он должен был вывести деньги на мою карту. Я опять поверил. Вношу $250 – он сразу теряется. Потом звонит опять: “Пополните счет – и я верну деньги”. В общем, потерял я $500. Записи разговоров остались у меня». Один из этих разговоров мы и поместили в начале текста.

Я опять поверил. Вношу $250 – он сразу теряется. Потом звонит опять: “Пополните счет – и я верну деньги”. В общем, потерял я $500. Записи разговоров остались у меня». Один из этих разговоров мы и поместили в начале текста.

Кто ж не хочет заработать деньги без особых усилий? На это и рассчитывают мошенники-брокеры (по закону покупку ценных бумаг и других активов граждане должны осуществлять через посредника – брокера, форекс-дилера и др.). Обещая получение прибыли в короткие сроки, они предлагают инвестировать деньги в ценные бумаги, разместить денежные средства на депозите, поиграть на валютном рынке Форекс, поторговать на бирже, приобрести криптовалюту или биткоины и т.д. Мошенники пользуются отсутствием у человека финансовых и юридических знаний. Лишим их этой возможности.

Как распознать мошенника?

1. Навязчивые звонки в любое время суток. Известен случай, когда мошенник-брокер обрабатывал так женщину в течение нескольких месяцев, прежде чем она перевела свои деньги. Помните: профессиональный и честный брокер или финансовый трейдер никогда не станет навязывать свои услуги по телефону. Хорошего специалиста клиенты ищут сами.

Помните: профессиональный и честный брокер или финансовый трейдер никогда не станет навязывать свои услуги по телефону. Хорошего специалиста клиенты ищут сами.

2. Звонки поступают с мобильного или скрытого номера. Имейте в виду, что у серьезной брокерской компании всегда есть единый телефонный номер – федеральный или местный.

3. Обещание баснословной прибыли от вложенных денежных средств в короткие сроки –10–20% и более в неделю или месяц. Притом что ни один брокер не может гарантировать 100-процентное получение прибыли. Инвестирование – всегда рискованная деятельность.

4. Отказ назвать адрес сайта брокерской компании. Отсутствие информации о ней в Интернете. Или на сайте компании нет сведений о собственнике компании, юридического адреса и контактных данных.

5. Отказ предоставить информацию о лицензии или ее отсутствие. Иметь лицензию обязана каждая организация, профессионально осуществляющая операции на финансовых рынках и с финансовыми инструментами за счет привлеченных денежных средств1. Проверить наличие у компании лицензии можно на сайте Центрального банка РФ.

Проверить наличие у компании лицензии можно на сайте Центрального банка РФ.

Если компания-брокер зарегистрирована за рубежом и ведет свою деятельность без лицензии ЦБ РФ, она является офшорной организацией, работающей вне правового поля нашей страны. После подписания договора с таким брокером в случае нарушения ваших прав вы не сможете отстаивать свои интересы на российской территории.

6. Брокер отказывается встретиться в офисе и заключить брокерский договор. Предлагает быстро открыть счет без проверки ваших документов и заверяет, что достаточно оформить личный кабинет на сайте.

Что делать, если обманули?

Если вы стали жертвой брокера-мошенника и ваши денежные средства не возвращают, рекомендуем незамедлительно обратиться за помощью к адвокату или юристу. Тем, кто решил действовать самостоятельно, предлагаем воспользоваться краткой инструкцией.

1. Обратитесь с заявлением о факте мошенничества в ближайшее отделение полиции по месту вашего жительства. Сотрудники полиции обязаны принять и зарегистрировать его. В заявлении как можно подробнее изложите ситуацию, укажите контактные данные мошенника и приложите скриншоты переписки с ним из мессенджеров или электронной почты.

Сотрудники полиции обязаны принять и зарегистрировать его. В заявлении как можно подробнее изложите ситуацию, укажите контактные данные мошенника и приложите скриншоты переписки с ним из мессенджеров или электронной почты.

2. Обратитесь с жалобой на действия мошенников в Прокуратуру РФ. Ее сотрудники обязаны будут провести проверку.

3. Обратитесь с жалобой в Центральный банк РФ через интернет-приемную на сайте. Если компания-брокер имеет лицензию, ЦБ РФ в зависимости от характера неправомерных действий направит в ее адрес предписание или лишит лицензии.

Как вернуть деньги?

В случае если брокер-мошенник отказывается вернуть вам деньги или он просто исчез, возврат средств возможен через процедуру чарджбек – опротестование транзакции через банк. Для этого следует обратиться с заявлением в банк, выдавший вам карту или открывший счет. В нем нужно написать, что вы хотите вернуть деньги, и обосновать это требование, указать свои контактные данные, номер карты или счета.

К заявлению необходимо прикрепить копии паспорта или иного документа, подтверждающего личность, и документов, доказывающих факт мошенничества. Это могут быть информация об отсутствии у брокерской компании лицензии, переписка с брокером-мошенником в мессенджерах или по электронной почте, записи телефонных разговоров, копия заявления в полицию с отметкой о его принятии, копия заявления в ЦБ РФ.

Обратиться в банк с заявлением нужно не позднее 45 дней с момента проведения транзакции. Некоторые банки устанавливают более длительные сроки. Они зависят от требований платежных систем – MasterCard, Visa, «МИР».

Время ожидания ответа может составлять от 30 до 160 дней. В случае принятия платежной системой положительного решения перечисленные мошеннику денежные средства вернутся на вашу карту или счет, а преступник может быть оштрафован.

Обращаем внимание, что в Интернете появилось много предложений от так называемых чарджбекеров, которые обещают за вознаграждение в виде процентов вернуть перечисленные нечестному брокеру денежные средства. Рекомендуем не тратить время и деньги на подобные услуги. Лучше обратиться к адвокату или юристу.

Рекомендуем не тратить время и деньги на подобные услуги. Лучше обратиться к адвокату или юристу.

1 Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг». «Положение о лицензионных требованиях и условиях осуществления профессиональной деятельности на рынке ценных бумаг…» (утв. Банком России 27 июля 2015 г. № 481-П, ред. от 17 декабря 2018 г.).

Как взять взаймы под залог

В этой статье

- Что такое заимствование и кредитование в криптовалюте?

- Как работает кредит под залог вашей криптовалюты?

- Зачем брать взаймы под криптовалюту?

- Преимущества заимствования в криптовалюте

- Низкие процентные ставки

- Сумма займа зависит от стоимости активов

- Варианты кредита в нескольких валютах

- Быстрое финансирование

- Без проверки кредитоспособности

- 0006

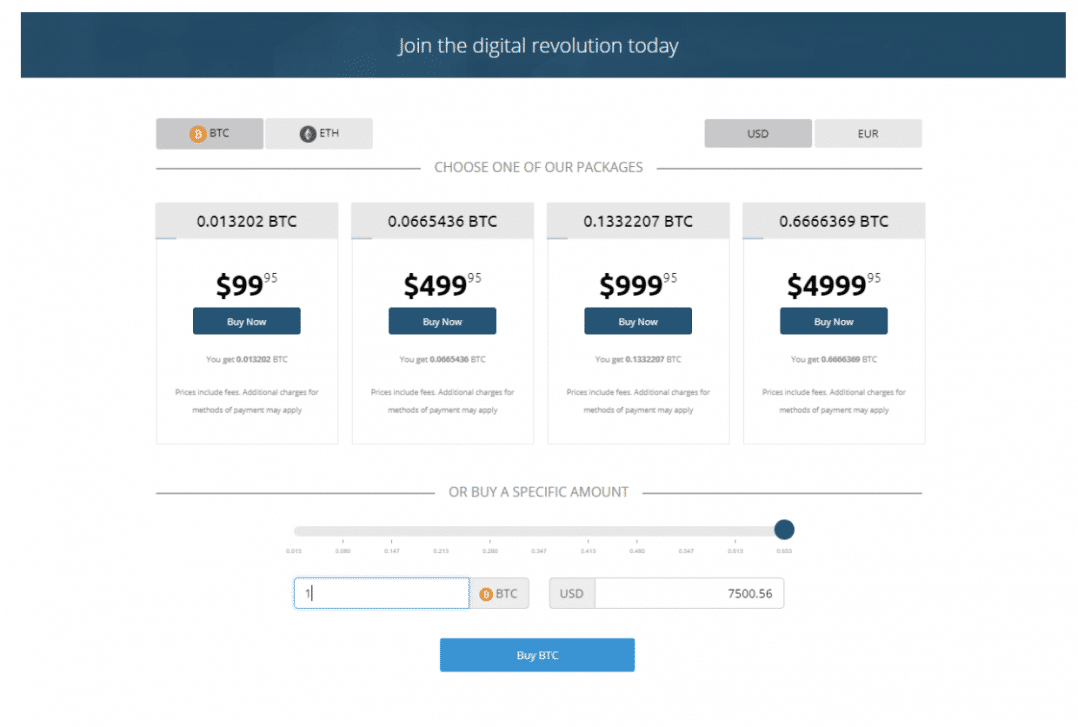

Криптовалюты существуют уже более десяти лет. Не все их понимают, но пожизненная отдача неоспорима. Ранние биткойн-инвесторы получили редкую возможность, и альткойны, такие как Dogecoin и Shiba Inu, быстро ускорились. Некоторым инвесторам приходится продавать свою криптовалюту, чтобы покрыть расходы на проживание, или они разочарованы отсутствием более крупных позиций. Когда вы узнаете, как брать взаймы под криптовалюту, вы решаете обе проблемы. Вы можете оплатить расходы на проживание, не касаясь своей криптовалюты, или расширить свой портфель за счет дополнительных денег.

Не все их понимают, но пожизненная отдача неоспорима. Ранние биткойн-инвесторы получили редкую возможность, и альткойны, такие как Dogecoin и Shiba Inu, быстро ускорились. Некоторым инвесторам приходится продавать свою криптовалюту, чтобы покрыть расходы на проживание, или они разочарованы отсутствием более крупных позиций. Когда вы узнаете, как брать взаймы под криптовалюту, вы решаете обе проблемы. Вы можете оплатить расходы на проживание, не касаясь своей криптовалюты, или расширить свой портфель за счет дополнительных денег.

Что такое криптозайм и кредитование?

Некоторые крипто-кредиторы предоставят вам средства на основе криптографии в вашем портфеле. Кредиторы устанавливают максимальный процент, который вы можете взять под залог своей криптовалюты. Например, если кредитор позволяет вам занять до 50% вашего портфеля и иметь 30 000 долларов США в криптовалюте, вы можете занять до 15 000 долларов США. Вы можете использовать 15 000 долларов на что угодно: от расходов на проживание до покупки криптовалюты. Конечно, вы получите начисленные проценты по долгу и в конечном итоге должны будете его вернуть. Некоторые заемщики возвращают его, продавая криптовалюту по более высокой цене в будущем или за счет своей зарплаты.

Конечно, вы получите начисленные проценты по долгу и в конечном итоге должны будете его вернуть. Некоторые заемщики возвращают его, продавая криптовалюту по более высокой цене в будущем или за счет своей зарплаты.

Как работает кредит под залог вашей криптовалюты?

Вы можете получать деньги в зависимости от заранее определенного процента от ваших криптоактивов. Эти средства бездействуют в вашем портфеле, пока вы их не инвестируете или не выводите. Вы будете получать только начисленные проценты на деньги, которые вы берете взаймы под свои криптоактивы. В нашем предыдущем примере мы обсуждали, как кто-то с портфелем в 30 000 долларов может занять до 15 000 долларов, предполагая, что у кредитора есть 50-процентная кепка. Вы не получите начисленные проценты на все 15 000 долларов сразу. Если вы используете 1000 долларов из этих 15000 долларов, вам нужно будет заплатить проценты только на 1000 долларов.

Кредиторы ожидают, что вы добьетесь прогресса в погашении долга. У вас больше гибкости в отношении ежемесячных платежей и времени погашения кредита. Однако, если ваши запасы криптовалюты станут слишком низкими, кредитор может продать позиции от вашего имени, чтобы покрыть кредит. Если ваш портфель на 30 000 долларов упадет ниже 20 000 долларов, кредиторы могут продать часть ваших криптовалют и использовать вырученные средства для погашения долга. Эта проблема возникает не слишком часто, если вы платите кредит постепенно и не перенапрягаетесь.

У вас больше гибкости в отношении ежемесячных платежей и времени погашения кредита. Однако, если ваши запасы криптовалюты станут слишком низкими, кредитор может продать позиции от вашего имени, чтобы покрыть кредит. Если ваш портфель на 30 000 долларов упадет ниже 20 000 долларов, кредиторы могут продать часть ваших криптовалют и использовать вырученные средства для погашения долга. Эта проблема возникает не слишком часто, если вы платите кредит постепенно и не перенапрягаетесь.

Зачем брать взаймы под криптовалюту?

Заимствование под залог криптовалюты имеет много преимуществ. Некоторые люди используют криптовалютную маржу, чтобы увеличить размеры своих позиций. Однако займы под залог криптовалюты помогают не только в расширении портфеля. Вам могут понадобиться средства на краткосрочные экстренные расходы, но вы не хотите пропустить криптовалютное ралли. Вы можете одолжить некоторые из своих криптовалют, чтобы покрыть экстренные расходы и погасить долг предстоящими зарплатами.

У вас может быть криптовалютный портфель на сумму 30 000 долларов, но вам нужно только занять криптовалюту на сумму 400 долларов, чтобы покрыть непредвиденные расходы. Некоторые люди, занимающие криптовалюту, не делают этого по высоким ставкам. Вместо этого они хотят защитить свои активы от краткосрочных затрат.

Многие трейдеры берут кредиты под залог криптовалюты, чтобы увеличить свое присутствие на рынке. Дневные трейдеры не против вложить все свои маржинальные средства в криптовалюты. Внутридневной трейдер может войти в позицию и выйти из нее в течение нескольких часов вместо того, чтобы удерживать ее несколько лет. Хотя быстрые выходы могут ограничить прибыль, они защищают себя от долгосрочных рисков маржинальной торговли.

Преимущества заимствования в криптовалюте

Заимствование в криптовалюте имеет много преимуществ. Ниже мы описали некоторые из этих преимуществ.

Низкие процентные ставки

Кредиторы взимают низкие процентные ставки с держателей криптовалюты. Более низкие процентные ставки уменьшают ваши сборы и делают долг более управляемым. Кроме того, вы можете быстро выйти из некоторой маржи, особенно если вы используете ее для небольших экстренных расходов или внутридневной торговли с низким уровнем риска. В соответствии с этими сценариями быстрого погашения вы будете платить гораздо меньше, чем установленный годовых.

Более низкие процентные ставки уменьшают ваши сборы и делают долг более управляемым. Кроме того, вы можете быстро выйти из некоторой маржи, особенно если вы используете ее для небольших экстренных расходов или внутридневной торговли с низким уровнем риска. В соответствии с этими сценариями быстрого погашения вы будете платить гораздо меньше, чем установленный годовых.

Сумма, которую вы берете взаймы, зависит от стоимости активов

Кредиторы позволяют вам брать кредит под заранее определенный процент криптовалютных активов вашего портфеля. По мере роста ваших криптохолдингов вы получите доступ к большей марже. Некоторые инвесторы используют маржу, чтобы купить больше криптовалюты. По мере роста стоимости этих активов они могут использовать дополнительные маржинальные средства для покрытия расходов или приобретения дополнительных активов. Использование всех ваших маржинальных средств для покупки и хранения криптовалюты рискованно. Если вы сбалансируете эту стратегию с надежным планом платежей, вы сможете снизить риски. Независимо от того, как вы подходите к крипто-кредитованию, растущий портфель создает больше возможностей. Инвестирование большего количества денег в ваш портфель увеличит сумму, которую вы можете занять.

Независимо от того, как вы подходите к крипто-кредитованию, растущий портфель создает больше возможностей. Инвестирование большего количества денег в ваш портфель увеличит сумму, которую вы можете занять.

Несколько вариантов валюты кредита

Вам не нужно использовать биткойн, чтобы получить криптовалютный кредит. Некоторые крипто-кредиторы позволяют вам брать кредиты под залог альткойнов, поэтому вам не нужно создавать портфель, ориентированный на биткойны. Эта гибкость помогает большему количеству покупателей претендовать на кредиты. Продажа других альткойнов для получения биткойнов ради маржинальных средств также может привести к значительным налогам на прирост капитала для долгосрочных активов. Вы можете избежать этих неприятностей, получая необходимое финансирование.

Быстрое финансирование

Криптовалютные кредиты одобряются быстро, поскольку кредиторы дают вам деньги в зависимости от баланса вашего портфеля. Вам не нужно собирать налоговые декларации, отчеты о прибылях и убытках или любые другие финансовые документы. Вы можете получить финансирование в течение нескольких дней и использовать деньги по своему усмотрению. Быстрое финансирование может помочь с срочными расходами и уменьшить финансовый стресс. Получив криптозаем, вы можете продолжать использовать его как кредитную линию. Вам не нужно подавать заявку за заявкой, чтобы получить необходимое финансирование.

Вы можете получить финансирование в течение нескольких дней и использовать деньги по своему усмотрению. Быстрое финансирование может помочь с срочными расходами и уменьшить финансовый стресс. Получив криптозаем, вы можете продолжать использовать его как кредитную линию. Вам не нужно подавать заявку за заявкой, чтобы получить необходимое финансирование.

Отсутствие проверки кредитоспособности

Низкий кредитный рейтинг может помешать вам получить необходимое финансирование. Вы можете упустить дом, машину, непредвиденные расходы или что-то еще. Заемщики с низким кредитом получают более высокие процентные ставки и могут чувствовать себя достаточно отчаянными, чтобы взять ссуду до зарплаты или титульный кредит. Криптовалютные кредиторы не будут проверять ваш кредит перед выдачей кредита, что представляет собой жизнеспособную альтернативу для держателей криптовалюты.

Поскольку эти кредиторы не проводят проверку кредитоспособности, ваш счет останется прежним. Вы можете подать заявку на обычный кредит, такой как ипотека, не беспокоясь о том, как кредитование в криптовалюте может повлиять на ваш кредитный рейтинг.

Как взять кредит под залог криптовалюты

Заимствование под залог криптовалюты дает вам дополнительные средства, которые вы можете использовать для любых целей. Криптовалютные кредиторы, такие как Nexo, упрощают получение займов под залог ваших криптохолдингов. Вы можете взять кредит под свою криптовалюту под 0% годовых и получить наличные или стейблкоины из кредита. Криптовалюта используется в качестве залога по кредиту. Nexo также помогает начинающим криптоинвесторам, которые хотят получить доступ к активу. Вы можете использовать криптобиржу Nexo для покупки, продажи и обмена криптовалюты.

Nexo поставляется с дополнительными функциями, которые отличают его от других крипто-кредиторов. Компания позволяет вам получать проценты от вашей криптовалюты, удерживая ее в криптокошельке. Этот источник финансирования отлично подходит для криптоэнтузиастов, которые планируют покупать и хранить свои активы в течение длительного времени. Это самое близкое, что вы можете получить, чтобы получить дивиденды от ваших криптовалют.

Любителям криптографии также понравится Nexo Card. Эта карта позволяет вам совершать покупки, используя ваши криптоактивы, получая вознаграждение за возврат денег за свои покупки. Карта Nexo позволяет вам взять кредитную линию с криптовалютой в качестве залога и потратить ее фиатную стоимость, не продавая ее.

В Nexo есть множество функций, которые помогут вам зарабатывать на криптовалюте. Посетите их веб-сайт, чтобы узнать об их функциях, и начните работу, создав учетную запись Nexo уже сегодня.

Крипто кредиты без залога | Протокол эффективности капиталовложений

Выберите своих заемщиков, свои ставки и контролируйте свою доходность на Atlendis.

Capital-Efficient

Atlendis создает более экономичную среду для необеспеченных криптозаймов с помощью своего протокола кредитования DeFi с использованием технологии блокчейн.

Заимствование

Необеспеченные кредиты будут функционировать как возобновляемая кредитная линия, предоставляя заемщикам гибкость для текущих и краткосрочных потребностей в ликвидности.

Кредитование

Кредиторы получат более высокую доходность, чем кредитные платформы с избыточным обеспечением, и в то же время будут иметь детальный контроль над своими инвестиционными портфелями.

БЕЗОБЕСПЕЧЕННЫЕ ЗАЙМЫ

ЧЕМ ЗАНИМАЕТСЯ АТЛЕНДИС?

Большинство приложений DeFi требуют от институциональных заемщиков чрезмерного обеспечения своих кредитов с использованием криптовалюты в качестве залога, что ограничивает широкий спектр вариантов использования, возможных при кредитовании в криптовалюте. Обеспеченные ссуды не только ограничивают заемщиков в использовании капитала, как и когда они хотят, но также ограничивают возможность увеличения прибыли для кредиторов.

Atlendis — это протокол кредитования DeFi с эффективным использованием капитала, который позволяет криптозаймы без залога, где институциональные заемщики могут получить конкурентоспособные условия кредита, а кредиторы получают доступ к более высоким доходам, имея при этом более детальный контроль над своими инвестиционными портфелями. Ссуды с нулевым обеспечением аналогичны возобновляемой кредитной линии, где заемщик должен платить только комиссию за ликвидность за неиспользованный капитал в своем собственном пуле ликвидности.

Ссуды с нулевым обеспечением аналогичны возобновляемой кредитной линии, где заемщик должен платить только комиссию за ликвидность за неиспользованный капитал в своем собственном пуле ликвидности.

ЗАЕМЩИКИ, ЗАНЕСЕННЫЕ В БЕЛЫЙ СПИСОК

КАК ЭТО РАБОТАЕТ?

К институциональным заемщикам относятся доверенные децентрализованные приложения и протоколы.

После внесения заемщиков в белый список протокол Atlendis использует только определенные пулы ликвидности для каждого заемщика, что повышает безопасность. Заемщики имеют доступ к мгновенным кредитам по справедливой ставке через книгу заявок Atlendis. Заемщики имеют гибкость в протоколе Atlendis, поскольку им не нужно блокировать какое-либо обеспечение, чтобы удовлетворить свои потребности в текущей и краткосрочной ликвидности. Проценты и основная сумма по криптозаймам погашаются по истечении срока.

Кредиторы имеют возможность выбирать заемщиков, которым они доверяют, а также предпочитаемую процентную ставку. Это дает кредиторам более детальный контроль над своими портфелями, поскольку они могут самостоятельно оценивать риски и выбирать кредитную ставку на основе своего инвестиционного профиля. NFT представляет каждую кредитную позицию с оригинальным оформлением.

В партнерстве с ведущими инвесторами отрасли

ЗАИМСТВОВАНИЕ

Заимствование Crypto

Протокол Atlendis для необеспеченного заимствования включает в себя ценности безразрешенности и недоверия технологии блокчейн.

Заемщики из белого списка получают доступ к пулу ликвидности, который они могут вывести из этой функции, аналогичной возобновляемой кредитной линии. Каждый пул ликвидности может использоваться только одним заемщиком, и его размер не ограничен. Заемщики могут занимать до заранее согласованного лимита и по мере необходимости погашать их из своего пула ликвидности, оплачивая только комиссию за ликвидность за неиспользованный капитал и проценты за использованный капитал.

Например, если заемщик использует только 20 ETH из своего пула ликвидности и имеет возможность заимствования 100 ETH, он платит комиссию за ликвидность за 80 неиспользованных ETH и комиссию за заимствование за 20 заемных ETH. По истечении срока кредита заемщик погашает свою позицию с процентами, а затем может выйти из своего пула ликвидности без повторного прохождения процесса внесения в белый список. Это дает заемщику гораздо больше гибкости для доступа к капиталу, когда и как это необходимо.

Другими словами, Atlendis обеспечивает надежное заимствование и кредитование с помощью своего экономичного протокола кредитования DeFi и открывает широкий спектр вариантов использования для заемщиков.

Узнать больше о займе

КРЕДИТОВАНИЕ

Кредитование Crypto

Кредиторы по протоколу Atlendis имеют больший контроль над своей подверженностью риску по сравнению с необеспеченными кредитными платформами, которые используют общие пулы ликвидности. Кредиторы получают более детальный контроль над своими портфелями.

Кредиторы получают более детальный контроль над своими портфелями.

С помощью протокола Atlendis кредиторы могут проводить собственную оценку рисков, указывать предпочтительную процентную ставку по кредиту и выбирать, кому они кредитуют. Кредиторам не нужно кредитовать заемщиков, которым они не доверяют, или подвергать себя ненужным дефолтам из-за того, что они проиграли голосование во время утверждения кредита. Кредиторам также не нужно ждать, пока какой-либо минимальный кредит или условия будут согласованы с DAO. NFT представляет каждую кредитную позицию с оригинальным произведением искусства, которое можно перепродать.

Кредиторы получают проценты на использованный капитал в соответствии с кредитной ставкой, которую они выбрали при входе в пул ликвидности. Кроме того, свободный капитал размещается в доверенном стороннем протоколе ликвидности, и кредиторы могут получать выгоду от его APY и получать вознаграждение от протокола Atlendis, соответствующее комиссии за ликвидность, уплачиваемой заемщиком. Таким образом, кредиторы получают выгоду как от получения вознаграждения в дополнение к APY стороннего поставщика доходности на неиспользованный капитал, так и от получения процентов на использованный капитал по протоколу Atlendis. Выбирая, каким заемщикам предоставить кредит и их кредитную ставку, кредиторы имеют больший контроль над своим профилем риска.

Таким образом, кредиторы получают выгоду как от получения вознаграждения в дополнение к APY стороннего поставщика доходности на неиспользованный капитал, так и от получения процентов на использованный капитал по протоколу Atlendis. Выбирая, каким заемщикам предоставить кредит и их кредитную ставку, кредиторы имеют больший контроль над своим профилем риска.

Узнайте больше о кредитовании

ХАРАКТЕРИСТИКИ

ЭФФЕКТИВНОСТЬ КАПИТАЛА

Atlendis создала более экономичную среду для криптозаймов с помощью своего протокола кредитования децентрализованного финансирования (DeFi) с использованием технологии блокчейн. Каждый пул создает повторяющуюся ликвидность, из которой заемщики могут снимать средства, когда они в ней нуждаются, аналогично возобновляемой кредитной линии. В результате заемщики не обязаны размещать залог для получения капитала, что открывает гораздо более широкий спектр вариантов использования на институциональном уровне.

ПОСТОЯННЫЕ КРЕДИТЫ

Ссуды с нулевым обеспечением аналогичны возобновляемой кредитной линии, когда заемщик должен платить комиссию за ликвидность только за неиспользованный капитал в своем собственном пуле ликвидности. Заемщики из белого списка получают доступ к открытию крипто-кредитной линии через пул ликвидности, размер которого ограничен максимальной суммой, которую им может понадобиться занять. Таким образом, заемщики могут брать займы и погашать их из своего пула ликвидности по мере необходимости, оплачивая только комиссию за ликвидность за неиспользованный капитал и процентные платежи за использованный капитал.

ЗАЯВКА ЗАЯВОК

Книга заявок построена на концепции определения справедливой ставки. Это позволяет кредиторам указать ставку, по которой они готовы предоставить средства заемщику по своему выбору. Заем всегда начинается с самой низкой ставки предложения до самой высокой ставки предложения, что позволяет рынку обнаружить процентную ставку.

После того, как кредитор выбирает заемщика, в сети генерируется NFT, который представляет параметры соглашения. Каждый NFT поставляется с уникальным изображением. Кроме того, NFT отображает важную информацию о соглашении между заемщиком и кредитором, которую можно просмотреть в сети в любое время. Каждая позиция может быть продана другому человеку.

«Atlendis — это чистый пример новой версии протоколов в DeFi под названием DeFi 2.0… Лучшая команда, неотложная проблема и первоклассный дизайн продукта — вот лишь некоторые из причин, по которым мы решили возглавить для Atlendis»

Родерик ван дер Грааф, управляющий партнер Lemniscap

Не паникуйте, теперь это FAQ

Что такое криптозаймы без залога?

Криптовалютные кредиты без залога — это кредиты без необходимости внесения залога для получения капитала. Согласно протоколу Atlendis, институциональные заемщики должны быть внесены в белый список, и тогда они будут платить только комиссию за ликвидность за неиспользованный капитал, а также проценты и сборы за использованный капитал.

В чем преимущества криптозаймов без залога?

Криптокредиты без залога открывают более широкий спектр вариантов использования, необходимых для заимствования на институциональном уровне. Кроме того, заемщикам предоставляется регулярный пул ликвидности, из которого они могут выйти в любое время для удовлетворения своих потребностей в ликвидности, аналогично возобновляемой кредитной линии.

Можно ли получить крипто кредит без залога?

Протокол Atlendis работает с институциональными заемщиками из белого списка и направлен на создание среды недоверия и отсутствия разрешений.

Почему стоит выбрать Atlendis для криптозайма без залога?

Atlendis — это протокол кредитования DeFi с эффективным использованием капитала, который позволяет выдавать необеспеченные криптозаймы, воплощая в себе дух беззащитности и недоверия технологии блокчейна Ethereum.