Как взять в кредит деньги: Ваш браузер устарел | Тинькофф Банк

Содержание

Где взять деньги, чтобы сделать деньги? — 13 апреля 2022

Город

Финансы

Объяснения

13 апреля 2022, 10:24

Фото: stock.adobe.com

Поделиться

Санкции, уход с рынка иностранных компаний, валютные ограничения, инфляция, рост ставок по кредитам… Кажется, вся экономика перевернулась, и способов заработать больше нет. Но, как говорят профессионалы, кризис — это не отсутствие возможностей, а появление новых. Их надо увидеть и воспользоваться ими.

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.com

1

Где можно заработать?

Самый очевидный шаг — купить, пока деньги совсем не подешевели, какой-то уверенно дорожающий актив. Для большинства выходом может быть недвижимость: в долгосрочной перспективе ее стоимость обычно растет. В нынешних условиях и такой классический «дешевеющий актив», как автомобиль, только дорожает.

Более амбициозный вариант — купить российские ценные бумаги, пока рынок, как говорят биржевики, еще «на низах». Когда экономика начнет оправляться от первого шока и разгоняться в новых условиях (а у нее нет иного выхода), активы тоже пойдут вверх. И те, кто успел вложиться на низшей точке, неплохо заработают.

Насущный вариант — дать финансовый импульс своему бизнесу и обойти конкурентов на повороте, встроившись в новую экономику. Пессимисты закрываются, а реалисты скупают задешево их оборудование, нанимают их людей и готовятся работать, осваивая опустевшие рынки. Кому-то просто надо «оттолкнуться от дна» и быстро закрыть долги или закупить подорожавшие исходники и сырье у поставщиков. И дальше все пойдет уже само.

Все это замечательно. Но остается неизменный вопрос: где взять деньги, чтобы сделать деньги?

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.com

Поделиться

2

Как дела с кредитами в новых экономических условиях?

Обычный способ с кредитом, кажется, не работает. Когда ключевая ставка выросла вдвое, проценты по кредитам подскочили до 30–40%. В условиях нестабильной экономики вырос риск невозврата, и банки, чтобы подстраховаться, завышают ставки и требования к заемщикам.

Когда ключевая ставка выросла вдвое, проценты по кредитам подскочили до 30–40%. В условиях нестабильной экономики вырос риск невозврата, и банки, чтобы подстраховаться, завышают ставки и требования к заемщикам.

Но все зависит от того, как посчитать. Когда недвижимость готова подорожать в два раза, а акции могут подняться впятеро, когда привлекательное предложение может в любой момент исчезнуть или вырасти в цене, ставки по кредитам уже не кажутся такими большими. К тому же заемные средства используются сейчас, а погашать кредит надо будет в отложенной перспективе.

Гораздо неприятнее то, что банки не хотят выдавать крупные суммы (а именно такие и нужны, чтобы запустить любой из перечисленных вариантов). Не хотят даже под большие проценты.

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.com

Поделиться

3

Чего не стоит делать?

Кто-то решает пустить в дело резервы, начав продавать свою собственность. И совершает ошибку. Во-первых, продать быстро значит потерять в деньгах, сделав скидку за скорость. Во-вторых, за недвижимость надо держаться, ведь это стабильный и дорожающий актив, который может приносить деньги на сдаче в аренду. Продать значит обменять его на дешевеющие деньги.

И совершает ошибку. Во-первых, продать быстро значит потерять в деньгах, сделав скидку за скорость. Во-вторых, за недвижимость надо держаться, ведь это стабильный и дорожающий актив, который может приносить деньги на сдаче в аренду. Продать значит обменять его на дешевеющие деньги.

И все же, выход есть: можно получить и много денег на условиях, привлекательнее средних по рынку, и собственности не лишаться. Существует способ «вынуть» средства из недвижимости, не продавая ее.

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.com

Поделиться

4

Почему сейчас нужен залоговый кредит?

Когда недвижимость становится обеспечением по кредиту, выравниваются риски банка и заемщика, у которого появляется сразу несколько возможностей.

Во-первых, такой кредит дешевле и его проще получить. Залог — это гарантия, снижающая риски невозврата для банка. Следовательно, снижаются проценты и стоимость кредита для заемщика.

Следовательно, снижаются проценты и стоимость кредита для заемщика.

Во-вторых, доступны реально большие суммы — на уровне стоимости самой недвижимости. Этих денег хватит на любые серьезные задачи.

В-третьих, низкий ежемесячный платеж — проценты ниже рынка, а сроки кредитования — дольше.

В-четвертых, залоговая недвижимость, если сдавать ее внаем, может зарабатывать владельцу деньги на погашение кредита. А если покупкой тоже была недвижимость, то сделать это становится еще легче.

Статистика Норвик Банка, специализирующегося на залоговых кредитах, подтверждает тренд: все чаще приходят те, кому отказывают в обычных кредитах, предлагают слишком высокие проценты или готовы дать лишь очень небольшую сумму. Кредит с обеспечением недвижимостью становится инструментом, который помогает использовать возможности нынешнего рынка и взять хороший старт в новых экономических условиях.

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe. comФото: stock.adobe.com

comФото: stock.adobe.com

Поделиться

5

Где получить залоговый кредит?

Оформить кредит под залог недвижимости в Норвик Банке на индивидуальных условиях можно даже онлайн, не посещая офис. Для этого необходимо оставить заявку на предварительный расчет на сайте.

С более подробной информацией можно ознакомиться на сайте norvikbank.ru.

ПАО «Норвик Банк» осуществляет свою деятельность на основании Лицензии ЦБ РФ № 902 от 17 июля 2015 года.

Текст предоставлен ПАО «Норвик Банк».

Новости компаний

Фото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.comФото: stock.adobe.com

Поделиться

УДИВЛЕНИЕ1

ПЕЧАЛЬ0

ПРИСОЕДИНИТЬСЯ

Самые яркие фото и видео дня — в наших группах в социальных сетях

- ВКонтакте

- Телеграм

- Яндекс.

Дзен

Дзен

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Новости СМИ2

сообщить новость

Отправьте свою новость в редакцию, расскажите о проблеме или подкиньте тему для публикации. Сюда же загружайте ваше видео и фото.

- Группа вконтакте

Новости компаний

Как взять кредит если не работаешь официально и нет кредитной истории

Каждое кредитное учреждение разрабатывает собственные программы выдачи денег в займы физическим лицам. Однако все кредитные продукты объединяет одно условие, выдвигаемое к будущим клиентам. Речь идет о наличии стабильного дохода. Чтобы получить выгодный кредит, необходимо доказать платежеспособность путем предоставления справки о доходах или иного документа.

В этой статье мы расскажем законные сопсобы как взять кредит, если не работаешь официально и даже нет кредитной истории.

Содержание:

- Как подтвердить доход, если официально не трудоустроен?

- Как получить кредит без официальной работы?

- Способ 1: Обращение в микрофинансовую организацию

- Способ 2: Использование специальных программ кредитования

- Способ 3: Кредитование неофициально работающих людей

- Способ 4: Оформление кредита под залог

Как подтвердить доход, если официально не трудоустроен?

Если внимательно рассмотреть предложения банковских учреждений, можно заметить, что безработным лицам сложно получить кредит на крупные суммы с продолжительным сроком погашения.

Подобный подход к «отсеиванию» потенциально неплатежеспособных клиентов вполне логичен. Банки поступают рационально, ведь от уровня регулярных доходов и расходов зависит вероятность возникновения просроченных платежей.

Подтвердить финансовое состояние и платежеспособность позволяют следующие документы:

Справка от работодателя о доходах, облагаемых налогом по форме 2-НДФЛ;

Справка о доходах по образцу банка, выбранного клиентом для оформления кредита;

Налоговая декларация, если заемщик является индивидуальным предпринимателем;

Справка из Пенсионного фонда о размере выплат, когда кредит оформляет пенсионер;

Копия договора аренды в случае получения дохода от сдачи личного имущества в наем;

Копия действующего трудового договора с прописанным размером заработной платы.

Кредитование граждан без проверки справок о доходах и сопутствующих документов грозит финансовым учреждениям дополнительным риском. Если клиент не справится со своими обязательствами, банк не получит обратно выданную сумму и начисленные проценты, а процедура принудительного взыскания задолженности будет связана с дополнительными расходами.

Как получить кредит без официальной работы?

Оформление кредита без учёта документов, подтверждающих доход, является задачей не из легких. Однако существуют отдельные группы безработных граждан, которым удаётся заключать сделки с кредиторами.

В этом вопросе решающее значение имеет грамотный подход к выбору подходящей программы кредитования. Эксперты выделяют пять методов оформления ссуд без подтверждения трудовой занятости.

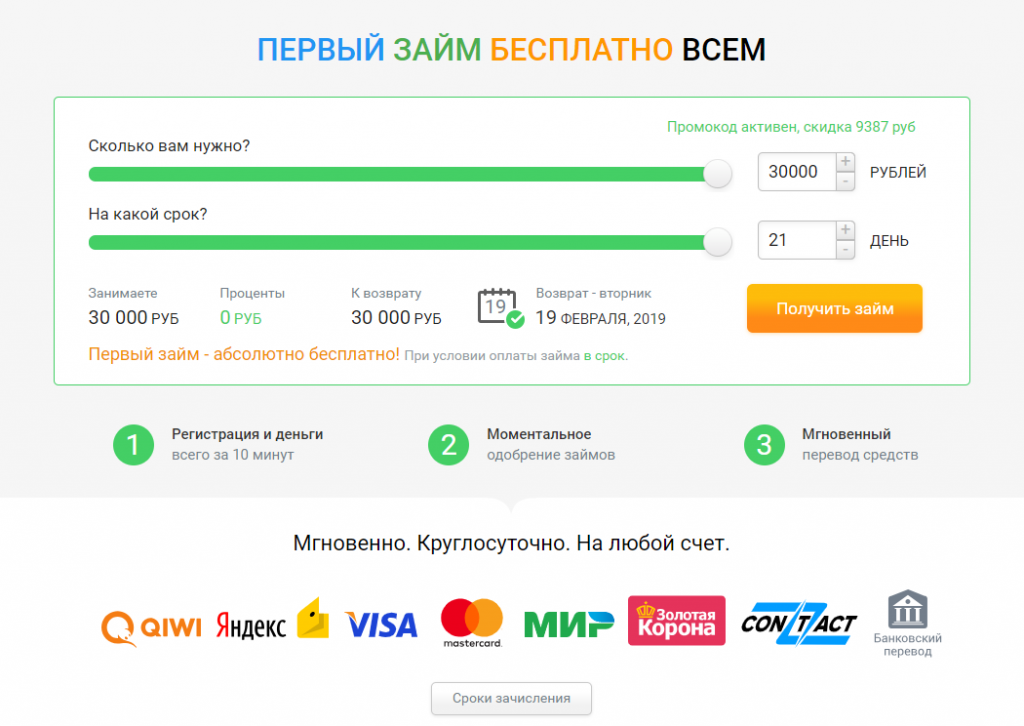

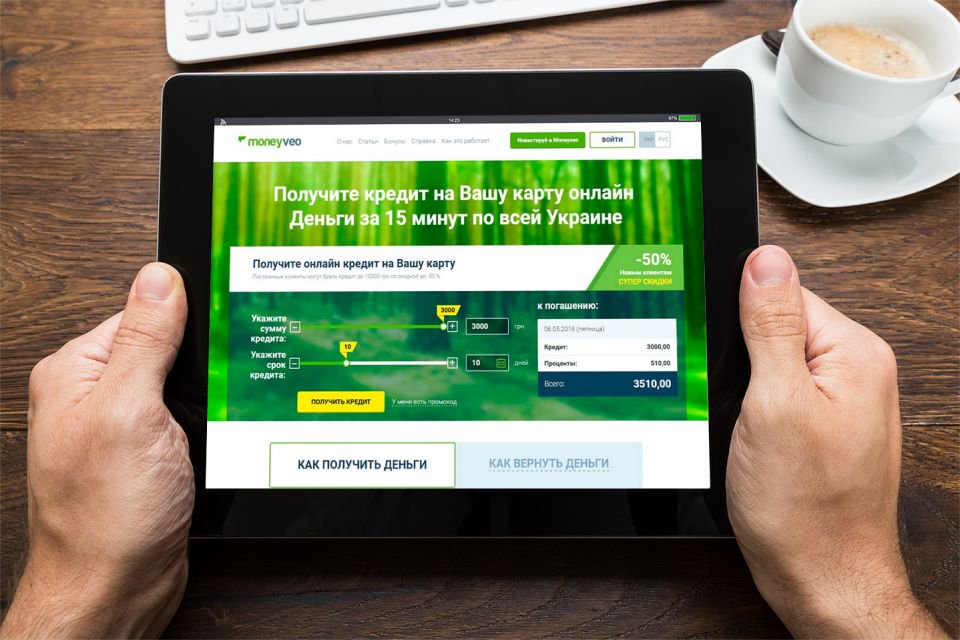

Способ 1: Обращение в микрофинансовую организацию

При возникновении экстренной необходимости в небольшой сумме денег до зарплаты можно обратиться в микрофинансовые организации. Быстрые займы выдаются по одному документу. Для заключения сделки с МФО достаточно указать в заявке паспортные и контактные данные.

Быстрые займы выдаются по одному документу. Для заключения сделки с МФО достаточно указать в заявке паспортные и контактные данные.

Особенности микрозаймов:

Полный цикл дистанционного обслуживания клиентов;

Минимальные требования к будущим заемщикам;

Программы лояльности, скидки и выгодные акции;

Предоставление займов без проверки платежеспособности;

Высокие процентные ставки с ежедневным начислением.

Организации, занимающиеся быстрым кредитованием, ограничивают доступные клиентам суммы и сроки действия сделок. При первом обращении существует высокая вероятность получения беспроцентного займа, но продолжительность подобной сделки, скорее всего, будет ограничена 15 днями. В рамках базовых программ экспресс-кредитования стандартный срок действия договора часто составляет один месяц.

Способ 2: Использование специальных программ кредитования

При подаче заявки на кредит работник банка предложит клиенту заполнить обязательную анкету, информация из которой используется для анализа платежеспособности. Среди множества пунктов с персональными данными будет графа «место работы». Если это поле окажется незаполненным, заявка останется без рассмотрения.

Однако финансовые учреждения порой позволяют указывать альтернативные источники доходов либо принадлежность к особым категориям заемщиков.

Кредиторы готовы работать со следующими группами клиентов:

Безработными пенсионерами;

Студентами дневной формы обучения;

Работниками в декретном отпуске;

Временно безработными гражданами;

Работниками по найму;

Сезонными и временными работниками.

Многие банки сотрудничают с пенсионерами и студентами по специальным программам кредитования. При условии отсутствия работы, представители этих категорий клиентов могут претендовать на особые условия финансирования. Студенты обычно без особых трудностей оформляют кредитные карты с небольшими лимитами, а для пожилых людей банки предоставляют отдельные кредитные продукты.

Пенсионеры относятся к группе населения, которая имеет доступ к постоянному доходу в виде пенсии, поэтому могут выплачивать выданные взаймы с минимальным риском для финансового учреждения. Тем не менее люди преклонного возраста часто имеют проблемы со здоровьем, которые провоцируют дополнительные медицинские расходы на лечение и приобретение медикаментов.

Способ 3: Кредитование неофициально работающих людей

Многие потенциальные заемщики со стабильным доходом считают, что не смогут взять кредит, так как неспособны доказать свою платёжеспособность вследствие неофициального трудоустройства. Однако банки, которые отлично понимают актуальную ситуацию на рынке труда, успешно сотрудничают с этими гражданами.

Однако банки, которые отлично понимают актуальную ситуацию на рынке труда, успешно сотрудничают с этими гражданами.

Неофициально получают доход:

Различные группы фрилансеров.

Неоформленные сотрудники.

Работающие на аутсорсинге лица.

Обладатели творческих профессий.

Главная особенность неофициального дохода — отсутствие налоговых отчислений. Иными словами, заработная плата выдается «в конверте» либо зависит исключительно от выполненной работы. Доказать факт получения дохода с помощью справки 2-НДФЛ, которую должен подписать руководитель предприятия, в этом случае невозможно.

Впрочем, неофициально устроенные на работу граждане часто имеют сбережения и крупный заработок, главной проблемой при получении которого является отсутствие стабильности.

Банки предлагают адаптированные кредитные программы для заемщиков без официального дохода. Самый простой способ получить доступ к этим продуктам заключается в использовании для получения зарплаты дебетовой карты финансового учреждения. Кредиторы могут предложить удачные условия финансирования и приемлемые сроки погашения. В этом случае заемщику нужно заполнить стандартный бланк справки о доходах по форме банка.

Самый простой способ получить доступ к этим продуктам заключается в использовании для получения зарплаты дебетовой карты финансового учреждения. Кредиторы могут предложить удачные условия финансирования и приемлемые сроки погашения. В этом случае заемщику нужно заполнить стандартный бланк справки о доходах по форме банка.

Способ 4: Оформление кредита под залог

Если безработному гражданину требуется кредит на крупную сумму, в микрофинансовые организации можно не обращаться. Однако вероятность получения денег в банке без справки о доходах окажется мизерной.

В таком случае придется воспользоваться обеспечением сделки. Например, кредит под залог недвижимости, автомобиля или иного имущества.

Подобная схема кредитования достаточно часто срабатывает в отношении заемщиков без стабильного дохода.

Способы обеспечения сделок:

Предоставление ценного имущества в качестве ликвидного залога.

Привлечение платежеспособного поручителя в роли поручителя.

Кредитование под залог имеет существенный недостаток. Возникновение просроченных платежей приводит к принудительному взысканию задолженность. Клиент сталкивается с риском потери недвижимости, транспортного средства или иного заложенного имущества. К тому же далеко не все кредитные организации занимаются обеспеченными сделками.

Впрочем, есть и надежные учреждения, предоставляющие залоговые кредиты с лояльными условиями и низкими процентами.

Заключение

Таким образом, банки отказывают в выдаче кредитов гражданам, у которых отсутствует стабильный доход на момент подачи документов. Однако даже в условиях столь неприятной ситуации можно найти выход. Заемщик вправе воспользоваться специальными программами кредитования, обратиться в МФО, предложить обеспечение или предоставить информацию о неофициальных источниках доходов. Главное — найти максимально лояльного кредитора.

Главное — найти максимально лояльного кредитора.

Или воспользоваться мастером подбора кредитов от Юником24. Заполните только одну анкету и мы покажем те банки, которые подходят под ваши условия.

Настоятельно не рекомендуется вводить финансовые учреждения в заблуждение. Попытка обмануть банк, предоставив недостоверную информацию или поддельные документы, может расцениваться в качестве мошенничества. Посторонние лица, которые предлагают помощь в получении кредитов, как правило, оказываются аферистами. Подобным посредником может является незаконный брокер, который сначала выманивает из жертвы деньги, а затем бесследно исчезает.

Важно помнить, что подделка документов находится вне закона и грозит административной или уголовной ответственностью. Специалисты настоятельно рекомендуют получать кредиты честным путём, который не приведёт к судебным разбирательствам.

5 способов сделать заимствование денег максимально дешевым

Хотя многие люди считают идею долга пугающей, у заимствования денег все же есть некоторые преимущества. Во-первых, это может помочь вам приблизиться к своим финансовым и жизненным целям. Допустим, вы хотите стать домовладельцем, но не можете позволить себе заплатить 600 000 долларов из своего кармана за дом; ипотечный кредит может помочь вам двигаться вперед с его покупкой, даже если у вас нет возможности заплатить полную стоимость наличными.

Во-первых, это может помочь вам приблизиться к своим финансовым и жизненным целям. Допустим, вы хотите стать домовладельцем, но не можете позволить себе заплатить 600 000 долларов из своего кармана за дом; ипотечный кредит может помочь вам двигаться вперед с его покупкой, даже если у вас нет возможности заплатить полную стоимость наличными.

Конечно, когда дело доходит до займа денег, необходимо учитывать некоторые факторы, поскольку существует ряд факторов, которые могут сделать его более дорогим.

Ниже Select делится пятью советами, о которых следует помнить, чтобы занимать деньги по более доступной цене.

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

1. Улучшите свой кредитный рейтинг, чтобы воспользоваться более низкими процентными ставками

Процентные ставки могут сделать заимствование денег более дорогим — чем выше ставка, тем дороже будет взять этот кредит или взять кредит.

У каждого кредитора есть собственный диапазон процентных ставок по кредитам и кредитным продуктам. Ставка, которую вы получаете, зависит от вашей кредитоспособности, которая определяется вашим кредитным рейтингом.

При подаче заявки на любую новую кредитную линию или ссуду с более низким кредитным рейтингом вы, вероятно, получите более высокую процентную ставку, поскольку кредитор считает вас более рискованным, что сделает для вас более дорогостоящим заимствование Деньги. Более высокий кредитный рейтинг обычно дает вам более низкую процентную ставку, что делает кредит более доступным.

Несмотря на то, что существует множество кредитных и кредитных продуктов, предназначенных для людей с более низким кредитным рейтингом, в ваших же интересах поработать над улучшением своего кредитного рейтинга до подачи заявки — если вам не нужны деньги срочно и есть время, чтобы улучшить его.

Своевременная оплата счетов — это самое важное, что вы можете сделать, чтобы улучшить свой кредитный рейтинг. Вы также должны стараться поддерживать низкий баланс долга и регулярно проверять свой кредитный отчет, чтобы вы могли оспорить любые потенциальные неточности, которые могут снизить вашу оценку.

Вы также должны стараться поддерживать низкий баланс долга и регулярно проверять свой кредитный отчет, чтобы вы могли оспорить любые потенциальные неточности, которые могут снизить вашу оценку.

Службы кредитного мониторинга, такие как Experian, могут помочь в этом — функция *Experian Boost® совершенно бесплатна и позволяет вам подключать определенные учетные записи коммунальных услуг и телекоммуникаций к вашему кредитному отчету Experian. Связав свои счета, такие как ежемесячная оплата услуг сотовой связи и подписка на Hulu, вы можете увеличить свой FICO® Score, когда эта функция активирует положительные и своевременные регулярные платежи.

Experian Boost®

Узнать больше

На защищенном сайте Experian

Результаты могут отличаться. Подробнее см. на веб-сайте.

2. Подпишитесь на автооплату

Если вы рассматривали разных кредиторов для личного кредита, вы, возможно, заметили, что некоторые из них предлагают скидку за использование автооплаты, которая позволяет автоматически списывать платежи с вашего связанного банковского счета. и применяется к вашему счету. Автоплатеж, по сути, позволяет вам избежать задержек с платежами по кредиту, поскольку вам не придется помнить о ручном переводе денег каждый месяц.

и применяется к вашему счету. Автоплатеж, по сути, позволяет вам избежать задержек с платежами по кредиту, поскольку вам не придется помнить о ручном переводе денег каждый месяц.

Поскольку пропустить платеж при использовании автооплаты крайне маловероятно, некоторые кредиторы, такие как SoFi, LightStream и Marcus by Goldman Sachs, предлагают скидку в размере 0,25% годовых только за использование этой функции. Даже если поначалу 0,25% не кажутся большими, деньги, которые вы экономите за месяцы и годы выплаты процентов, безусловно, складываются.

3. Следите за тем, чтобы ваши платежи никогда не задерживались

Большинство кредиторов взимают комиссию за просроченные или просроченные платежи, будь то фиксированная сумма или процент от суммы, которую вы должны за этот месяц, что означает, что это может быть очень дорого.

Просроченные платежи также могут снизить ваш кредитный рейтинг, что сделает получение будущего кредита или кредитной линии более дорогим. Подписка на автоплатеж — это удобный способ избежать случайного просрочки или полного пропуска платежа. Если вы не хотите использовать эту функцию, просто отмечайте каждый месяц в своем календаре или настраивайте напоминания на своем телефоне, чтобы заплатить до наступления срока платежа.

Подписка на автоплатеж — это удобный способ избежать случайного просрочки или полного пропуска платежа. Если вы не хотите использовать эту функцию, просто отмечайте каждый месяц в своем календаре или настраивайте напоминания на своем телефоне, чтобы заплатить до наступления срока платежа.

4. Полностью оплачивайте счет по кредитной карте каждый месяц

Невыплата полного баланса по кредитной карте к концу платежного цикла означает, что вам, вероятно, будут начислять проценты сверх вашей первоначальной суммы каждый день. . Другими словами, процентные платежи делают более дорогим хранение остатка на кредитной карте.

Поскольку сумма процентов, которые вы платите, будет зависеть от остатка вашей задолженности, чем больше ваш остаток, тем больше процентов вы будете платить. В некоторых случаях это может привести к тому, что значительная сумма денег будет привязана к тому, что вы уже должны ежемесячно.

Если накапливающиеся процентные платежи мешают вам выплатить то, что вы одолжили навсегда, рассмотрите возможность использования кредитной карты 0% годовых, чтобы погасить их. Эти кредитные карты обычно предлагают начальный период в 12 месяцев или более, когда с вас не будут взиматься проценты по вашим ежемесячным платежам. Таким образом, вы можете перевести существующий остаток на эту кредитную карту и погасить его в течение начального периода, когда не начисляются дополнительные проценты.

Эти кредитные карты обычно предлагают начальный период в 12 месяцев или более, когда с вас не будут взиматься проценты по вашим ежемесячным платежам. Таким образом, вы можете перевести существующий остаток на эту кредитную карту и погасить его в течение начального периода, когда не начисляются дополнительные проценты.

Мы признали карту Visa® Platinum банка США и карту Citi Simplicity® одними из лучших кредитных карт с нулевой процентной ставкой как для перевода остатка, так и для новых покупок. Карта Visa Platinum банка США предлагает вводный период с нулевой процентной ставкой в течение первых 18 циклов выставления счетов на переводы остатка и покупки (после 18,24% — 28,24% переменной годовой процентной ставки; все переводы должны быть выполнены в течение 60 дней с момента открытия счета и действительны для первые 18 платежных циклов), в то время как Citi Simplicity Card предлагает 21 месяц вступительного периода без процентов на переводы остатка с даты первого перевода и 12 месяцев без процентов на покупки с даты открытия счета (после 17,74% — 28,49). % переменный годовых; все переводы должны быть завершены в течение первых 4 мес.).

% переменный годовых; все переводы должны быть завершены в течение первых 4 мес.).

U.S. Bank Visa® Platinum Card

Узнайте больше

на безопасном участке банка США

Нет

Нет

$ 0

0%. покупки

18,24% — 28,24% (переменная)

Либо 3% от суммы каждого перевода, либо минимум 5 долларов США, в зависимости от того, что больше

От 2% до 3%

Отлично/Хорошо

См. тарифы и сборы. Применяются условия.

Citi Simplicity® Card

Learn Dire

на безопасном участке Citi

Нет

NOT

$ 0

0% для 21 месяцев на равновесиях; 0% в течение 12 месяцев на покупки

17,74% — 28,49% переменная

Вступительный взнос в размере 3% (минимум 5 долларов США) за переводы, совершенные в течение первых 4 месяцев после открытия счета, затем до 5% (минимум 5 долларов США) ).

3%

Отлично/хорошо

Применяются условия.

5. Обратитесь к кредиторам, которые предлагают различные программы для экономии денег

В настоящее время кредиторы и финтех-компании нередко предлагают специальные скидки для участников или новых заемщиков, чтобы помочь им сэкономить немного денег при получении кредита. Часто единственным требованием является то, что вы подписываетесь на членство или являетесь существующим клиентом кредитора.

Например, участники SoFi, желающие получить ипотечный кредит, могут получить скидку в размере 500 долларов США при подаче заявления на получение ипотечного кредита SoFi. Кроме того, когда вы покупаете дом через SoFi Real Estate Center, который работает на HomeStory, вы можете получить до 9 долларов США.500 наличными.

SoFi

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; Ипотека с фиксированной скоростью и регулируемой ставкой включала

Обычные кредиты, Jumbo Loans, HELOCS

10-30 лет

620

3%

9003 термин

3%

.

Чтобы сделать заимствование денег как можно более дешевым, проверьте, какие виды скидок предлагают кредиторы, и примите во внимание любые процентные ставки и сборы, которые могут взиматься.

Catch up on Select’s in-depth coverage of personal finance , tech and tools , wellness and more, and follow us on Facebook , Instagram and Twitter to stay up to date.

Подробнее

*Результаты могут отличаться. Некоторые могут не увидеть улучшенные оценки или шансы на одобрение. Не все кредиторы используют кредитные файлы Experian, и не все кредиторы используют оценки, на которые влияет Experian Boost.

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Лучшие способы занять деньги

Когда вам нужно занять деньги, некоторые способы лучше, чем другие. На первый взгляд, многие кредиторы могут устроить хорошее шоу. Однако, зная, где искать хорошие кредиты и каких ловушек избегать, можно найти лучшие способы занять деньги.

Низкие процентные ставки, минимальные или нулевые дополнительные сборы и гибкость в погашении кредита помогут вам найти лучшее предложение. Кредитные союзы и одноранговые кредиторы могут предложить вам более выгодные ставки, а онлайн-кредиторы позволяют быстро и легко сравнить несколько предложений по кредитам. Другие варианты, такие как ссуды от государственных учреждений и заимствование с вашей учетной записи 401 (k), могут предоставить самую дешевую сделку, если вы можете работать в рамках требований к заимствованию.

Независимо от того, для чего вам нужны деньги, попробуйте договориться о сделке с кредитором, с которым у вас уже есть отношения, чтобы найти инсайдерские ставки, которые вы не можете получить с другими кредиторами.

Потребительский кредит банка или кредитного союза

Банки и кредитные союзы представляют собой два типа финансовых учреждений, которые предлагают личные кредиты. Основное различие между ними заключается в том, что банки являются коммерческими учреждениями, а кредитные союзы — некоммерческими учреждениями. Обычно это означает, что кредитные союзы инвестируют прибыль обратно в льготы для членов, такие как более выгодные ставки и более низкая стоимость услуг.

Как банки, так и кредитные союзы обычно обслуживают лиц с хорошим кредитным рейтингом (670 или выше). Поскольку кредитные союзы являются некоммерческими, они обычно могут предлагать лучшие ставки, но если вы еще не являетесь их членом, вам может потребоваться заплатить взнос, чтобы стать таковым.

Чтобы подать заявку на личный кредит, вы иногда можете подать заявку онлайн, но вам может потребоваться лично подать заявку в местном отделении. Подача заявки на личный кредит в банке или кредитном союзе — отличный вариант, если у вас хорошая кредитная история и вы хотите занять деньги самым простым способом.

Плюсы:

- Работайте с командой лично в местном отделении.

- прост и понятен.

Процесс подачи заявки

Минусы:

- Вы должны поговорить с несколькими финансовыми учреждениями, чтобы найти лучший курс.

- Для квалификации необходимо иметь высокий кредитный рейтинг.

Персональный онлайн-кредит

Онлайн-кредиторы работают исключительно онлайн и не имеют физических отделений для посещения клиентами. Вы можете подать заявку на кредит на их веб-сайте, и обычно это занимает всего несколько минут. У них есть представители службы поддержки клиентов, с которыми вы можете поговорить по телефону или в чате, чтобы помочь ответить на любые вопросы.

У них есть представители службы поддержки клиентов, с которыми вы можете поговорить по телефону или в чате, чтобы помочь ответить на любые вопросы.

Когда вы подаете заявку на личный кредит с помощью онлайн-кредиторов, вы легко можете быстро найти разных кредиторов и найти лучшие ставки. Как правило, у потребителей с более низким кредитным рейтингом больше возможностей, чем у других типов кредиторов. Некоторые кредиторы обслуживают кредитных баллов всего 560.

Плюсы:

- Быстро и легко применять.

- Может исследовать варианты кредита с вашего компьютера.

- Доступны варианты для снижения кредитного рейтинга.

Минусы:

- Нет личного обслуживания клиентов.

- Меньше возможностей для обсуждения ставок и условий, чем у традиционного кредитора.

Кредитная карта 0% годовых

Некоторые кредитные карты, известные как кредитные карты 0% годовых, предлагают вводные периоды с начислением процентов 0%. Период 0 процентов обычно длится от 6 до 21 месяцев. В течение этого периода вы можете тратить в пределах своего кредитного лимита по карте без уплаты процентов, если вы возвращаете ее в течение указанного начального периода.

Период 0 процентов обычно длится от 6 до 21 месяцев. В течение этого периода вы можете тратить в пределах своего кредитного лимита по карте без уплаты процентов, если вы возвращаете ее в течение указанного начального периода.

Звучит здорово, но это не лучшая идея для всех. Если у вас нет плана погасить кредитную карту в течение начального периода, вы можете получить высокую процентную ставку после окончания периода. Занимать деньги таким образом очень рискованно, если вы не знаете, как будете их платить. И стандартный APR на кредитной карте может быть очень высоким.

Плюсы:

- Возможность сэкономить на процентах, если вовремя вносить ежемесячные платежи.

- Позволяет улучшить кредитный рейтинг.

Минусы:

- Пропущенные платежи могут означать, что вы потеряете начальный период.

- Вступительный APR не длится вечно.

- Вы должны погасить задолженность быстро, чтобы избежать типичных процентных платежей.

Маржинальный счет

Маржинальный счет — это брокерский счет, на котором брокер-дилер ссужает деньги инвестору, используя счет в качестве залога. Любой рост купленных акций — это прибыль, а любое падение — это убыток.

Например, предположим, что вы инвестируете 25 долларов, а брокер дает вам взаймы 25 долларов, чтобы инвестировать в общей сложности 50 долларов. Если цена акции поднимется с 50 до 60 долларов, вы получите 10 долларов, то есть теперь вы должны только 15 долларов. Но если цена акции упадет до 40 долларов, вы должны в общей сложности 35 долларов.

Маржинальный счет также можно использовать для получения ссуды для покрытия неинвестиционных затрат в течение короткого периода времени. Независимо от того, как вы используете маржинальный счет, вам также придется платить проценты по тому, что вы берете взаймы. Заимствование с использованием маржинального счета может привести к прибыли, если стоимость вложенных ценных бумаг увеличится, но также может привести к увеличению долга, если их стоимость уменьшится.

Плюсы:

- Погасите свой долг различными способами, продав ценные бумаги или вернув деньги.

- Ставки обычно ниже по сравнению с другими вариантами заимствования.

- Никаких дополнительных комиссий по сравнению с другими видами кредита.

Минусы:

- Процентные ставки могут измениться.

- Возможность увеличения долга, если стоимость ценных бумаг упадет.

Одноранговое кредитование

Одноранговое кредитование (P2P) — это способ связать отдельных кредиторов с отдельными заемщиками. Через сайты P2P-кредитования, такие как LendingClub или Prosper, этот тип кредитования упрощается в качестве альтернативы традиционному банковскому кредиту. Эти типы кредиторов работают в режиме онлайн, как и онлайн-кредиторы, и процесс подачи заявки обычно может быть завершен всего за несколько минут на их веб-сайте.

Кредиты P2P обычно имеют больше возможностей для заемщиков и предоставляют кредиты тем, у кого более низкий кредитный рейтинг, который банк обычно не предоставляет. В то время как традиционные банки требуют кредитного рейтинга не менее 670, кредиторы P2P часто требуют минимального кредитного рейтинга 600.

Минусы:

- Нет личного обслуживания клиентов.

- Не во всех юрисдикциях разрешено кредитование P2P.

Ссуда 401(k)

Ссуда 401(k) позволяет вам занимать средства с вашего пенсионного сберегательного счета. В отличие от снятия, за снятие кредита со счета не взимается штраф. И проценты, которые вы платите по кредиту, возвращаются обратно на ваш пенсионный счет.

Каждый пенсионный план имеет немного разные правила для кредитов 401(k). Планы могут позволить вам занять до 50 процентов ваших сбережений. И вам, как правило, придется погасить кредит в течение 5 лет. В зависимости от вашего плана, вы можете взять кредит только определенное количество раз.

Плюсы:

- Выплаченные проценты возвращаются на ваш счет.

- Вам не нужно платить штраф за снятие средств.

Минусы:

- Вы упускаете возможность роста любых денег, которые вы берете взаймы в течение периода заимствования.

- Если вы уволитесь с работы, вам, возможно, придется быстро погасить кредит в зависимости от того, как работает план.

Персональная кредитная линия

Персональная кредитная линия (PLOC) — это необеспеченная кредитная линия, которая работает аналогично кредитной карте, но имеет более низкие процентные ставки, чем кредитная карта. Банки и кредитные союзы обычно предоставляют личную кредитную линию тем, у кого уже есть текущий счет в них. Когда у вас есть PLOC, у вас есть кредитный лимит, вы должны вносить ежемесячные платежи и платить проценты на сумму, которую вы не платите.

Личная кредитная линия не является хорошим долгосрочным планом заимствования, так как вы можете продолжать брать взаймы только в течение периода розыгрыша, обычно два года. После этого они вступают в период погашения, поэтому они лучше всего подходят, когда у вас временно не хватает денег.

После этого они вступают в период погашения, поэтому они лучше всего подходят, когда у вас временно не хватает денег.

Плюсы:

- Вы можете постоянно повторно использовать кредитную линию по мере ее погашения.

- Платите проценты только по сумме займа.

- Не влияет на ваш кредитный рейтинг.

Минусы:

- Кредиторы могут взимать дополнительные комиссии сверх процентов.

- Высокий кредитный рейтинг обычно требуется для получения PLOC.

Купите сейчас, заплатите позже

Если вы хотите что-то купить в магазине, но у вас просто нет средств прямо сейчас, вам может понадобиться «Купить сейчас, заплатить позже». Такие компании, как Uplift и Affirm, сотрудничают с тысячами розничных продавцов, чтобы предложить вам возможность купить что-то сейчас и вернуть деньги на ваших условиях. Вы вносите небольшой первоначальный взнос (обычно 25 процентов от полной стоимости), а остаток возвращаете позже.

Некоторые опции беспроцентные, но другие опции взимают с вас проценты, поэтому важно, чтобы вы понимали, во что ввязываетесь. Этот вариант хорошо работает, если вам нужны краткосрочные наличные деньги, но процентные ставки по более длительным планам погашения покупок могут быть такими же или выше, чем у других типов кредита.

Плюсы:

- Никаких процентов при оплате покупки четырьмя частями.

- Никаких штрафов за просрочку или других скрытых платежей.

- Не влияет на ваш кредитный рейтинг, если вы платите вовремя.

Минусы:

- Может использоваться только с розничными торговцами, сотрудничающими с компаниями.

- Некоторые планы платежей имеют процентные ставки до 15%.

Государственные учреждения

Государственные учреждения, такие как правительство или некоммерческие организации, обычно имеют всевозможные кредиты для помощи гражданам. Ссуды могут быть на месте, чтобы помочь с чем угодно, от домовладения и помощи в аренде до садоводства и открытия бизнеса. Вы можете обратиться в местное правительство или обратиться в национальные правительственные учреждения, чтобы узнать, какие типы кредитов могут быть вам доступны в зависимости от ваших потребностей.

Ссуды могут быть на месте, чтобы помочь с чем угодно, от домовладения и помощи в аренде до садоводства и открытия бизнеса. Вы можете обратиться в местное правительство или обратиться в национальные правительственные учреждения, чтобы узнать, какие типы кредитов могут быть вам доступны в зависимости от ваших потребностей.

Займы в государственных учреждениях, как правило, предъявляют гораздо более специфические требования, но этот тип кредита также обычно имеет более выгодные условия. Некоторые кредиты могут даже иметь процентные ставки 0%. Если у вас есть конкретная потребность в деньгах, и вы готовы выполнить работу по заполнению необходимых документов, государственный кредит может быть одним из самых экономичных способов занять деньги.

Плюсы:

- Обычно имеют низкие процентные ставки или вообще не имеют их.

- Невозможно проверить вашу кредитную историю.

Минусы:

- Могут предъявляться особые требования к доходу.

- Для приложений может потребоваться дополнительная информация.

Практический результат

Существует множество способов занять деньги, и важно учитывать все возможные варианты. Подумайте, по какой причине вы берете деньги взаймы, и присматривайтесь к разным кредиторам и разным типам кредитов, чтобы сравнить, что они могут вам предложить.

Потратьте время, чтобы полностью изучить условия любого кредита, который вы рассматриваете, прежде чем брать его. Имейте в виду, что в кредитах могут быть скрытые комиссии или неясные условия, и ваша задача — понять, на что вы подписываетесь.

Часто задаваемые вопросы

Любой кредит, который использует преимущества заемщика или имеет скрытые комиссии, не является лучшим способом заимствования. Одним из таких наихудших способов занять деньги являются кредиты до зарплаты. Как правило, требующие погашения до следующего дня выплаты жалованья, эти кредиты имеют высокие процентные ставки и скрытые сборы, которые часто заставляют вас возвращать гораздо больше, чем вы заимствовали.

Дзен

Дзен