Как закрыть кредит если нет денег: Эксперт рассказал, как закрыть кредит, если нет денег

Содержание

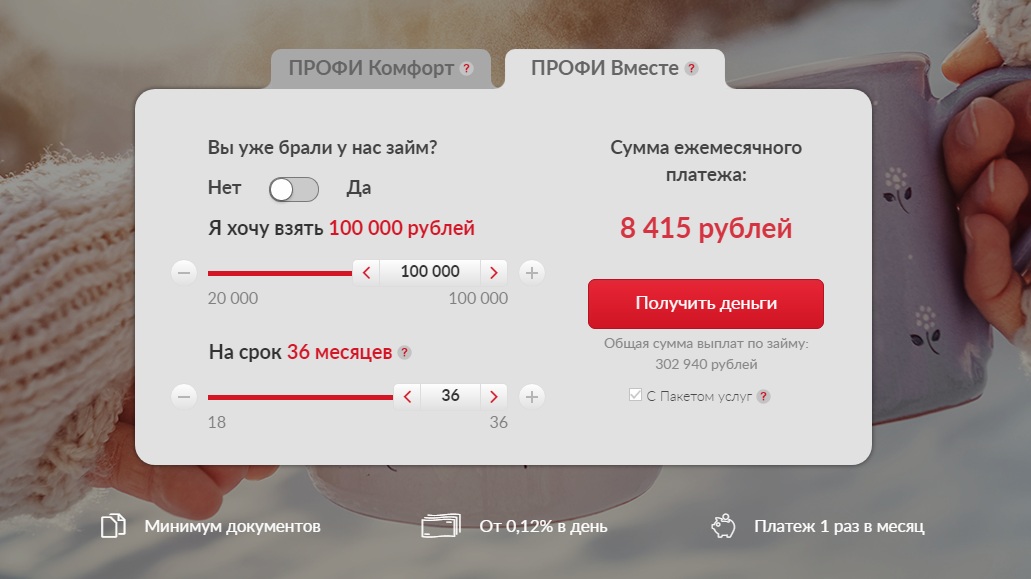

Что делать, если нет возможности погашать кредит?

Если заемщик не может

исполнять обязательства по кредиту, первое, что следует сделать – написать

официальное заявление в кредитную организацию, с которой оформлены договорные

отношения. Сделать это нужно не позднее 30 дней с даты наступления просрочки, а

еще лучше – до ее наступления. В заявлении необходимо указать причину

неисполнения обязательств и представить свои предложения по изменению условий

договора. Это может быть:

·

уменьшение ставки вознаграждения;

·

изменение валюты займа;

·

отсрочка платежа по основному долгу,

вознаграждению;

·

изменение метода погашения задолженности

или очередности погашения задолженности;

·

изменение срока действия договора;

·

прощение просроченного основного долга,

вознаграждения, отмена неустойки.

Обязательно получите

копию заявления с входящим номером. После этого финансовая организация в

После этого финансовая организация в

течение 15 дней рассмотрит предложения заемщика и ответит в письменной форме.

Кредитор может согласиться с вашими предложениями, рассмотреть альтернативные

варианты либо отказать.

Отметим, что с мая 2021

года приняты изменения в законодательство, в рамках которых банки или микрофинансовые

организации (МФО) при проведении реструктуризации обязаны учитывать такие

факторы, как социальное положение заемщика, снижение его доходов,

единственность залогового жилья, добросовестное исполнение обязательств по

займу.

Как мера защиты

ипотечных заемщиков в случае недостижения согласия с кредитором по условиям

реструктуризации займа заемщику предоставляется право обратиться в Агентство

РК по регулированию и развитию финансового рынка. В этот период кредитор не

вправе будет начинать процедуры взыскания заложенного имущества должников,

относящихся к социально уязвимым слоям населения.

Почему

нужно обязательно подавать официальное заявление?

Положительный выход из ситуации

в интересах не только заемщика, но и кредитора. Поэтому, чем раньше будут

Поэтому, чем раньше будут

приняты меры по урегулированию, тем скорее будет найден вариант, устраивающий

обе стороны. Своевременное обращение в финансовую организацию не только

позволит сохранить положительную кредитную историю заемщика, но и в случае

дальнейшего оспаривания действий кредитора в суде эти действия должника могут

быть засчитаны в его пользу.

Каждый такой случай

рассматривается кредитором в индивидуальном порядке. Заемщика могут попросить

подготовить дополнительные документы, характеризующие его финансовую ситуацию и

платежеспособность. Это трудовой договор, документы, подтверждающие статус

безработного, и другие. Таким образом будет проще принять решение по

конкретному случаю.

Что категорически нельзя

делать?

Не стоит скрываться от кредитора. Не позднее тридцати календарных дней с

даты наступления просрочки финансовая организация уведомит должника о

необходимости внести платежи для погашения кредита. В уведомлении будут

указаны: размер просроченной задолженности и напоминание о последствиях

невыполнения обязательств по договору займа.

Если заемщик не идет на контакт с финансовой организацией, то она вправе

применять все санкции, прописанные в договоре: начислять пени, штрафы или

запустить процесс взыскания вплоть до суда. Кроме того, к взысканию

задолженности может быть привлечено коллекторское агентство.

Деятельность коллекторского агентства направлена на досудебное взыскание и

урегулирование задолженности по займам физических лиц. Поэтому, если заем

передан в коллекторское агентство, то по вопросам погашения займа либо

изменений его условий должник вправе обратиться непосредственно к нему, а также

в финансовую организацию.

Чем грозит неуплата кредита?

Во-первых, информацию о невыполнении обязательств кредитор будет

обязан направить в кредитные бюро. И данная информация будет отражена в вашей

кредитной истории.

Во-вторых, если кредит был залоговым, то через суд или в досудебном

порядке залоговое имущество должника может быть реализовано.

Также кредитор может выставить платежное требование (в случае, если эта

мера оговорена в договоре), и без дополнительного согласия должника определенная

сумма будет списана с банковского счета. К примеру, это может быть заработная плата.

К примеру, это может быть заработная плата.

Но при этом сумма денег, сохраняемая на текущем счете физлица, должна составлять

не менее размера прожиточного минимума, установленного в законодательном

порядке.

В-третьих, должник не сможет покинуть страну. Он может попасть в

список граждан, которым ограничен выезд за рубеж по постановлению судебного исполнителя. Это

постановление о временном ограничении на выезд должника из Казахстана подлежит

санкционированию судом.

После санкционирования судом должник получает копию постановления. Ее также

получит пограничная служба, которая не выпустит должника за границу, пока в

базе не будет подтверждено погашение задолженности.

Поэтому лучше всегда вовремя закрывать свои долги, оплачивать штрафы,

пошлины, алименты и вносить плату за коммунальные услуги, чтобы не доводить

дело до суда. Неисполнение обязательств по кредиту может серьезно подвести

созаемщика, поручителя и гаранта, поскольку они так же, как и заемщик, несут ответственность

перед финансовыми организациями.

При работе с материалами Центра деловой информации Kapital.kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

Что будет с кредитом, если уехать из России и не платить?

После объявления о частичной мобилизации на границах появились многокилометровые пробки, а авиабилеты раскупались как горячие пирожки. Проблемы с отъездом — только верхушка айсберга. Если присмотреться, сложностей куда больше: кто будет кормить кота, что делать с недвижимостью и транспортом, как платить налоги, став нерезидентом, а ещё — что будет с кредитами. Про кота не знаем, но про кредиты — ответим.

Долги поездке не помеха. Фото: traveltimes.ru

Тот, кто уехал служить, получает поблажку от государства в виде кредитных каникул. Тот, кто уезжает за границу, поддержки не получает и может рассчитывать только на себя.

Например, можно попробовать договориться с банком об отсрочке, хотя рассчитывать на подобное не приходится. Во-первых, не всегда банки идут навстречу. Во-вторых, у тех, кто покидает страну, нет времени на переговоры с банком.

Во-первых, не всегда банки идут навстречу. Во-вторых, у тех, кто покидает страну, нет времени на переговоры с банком.

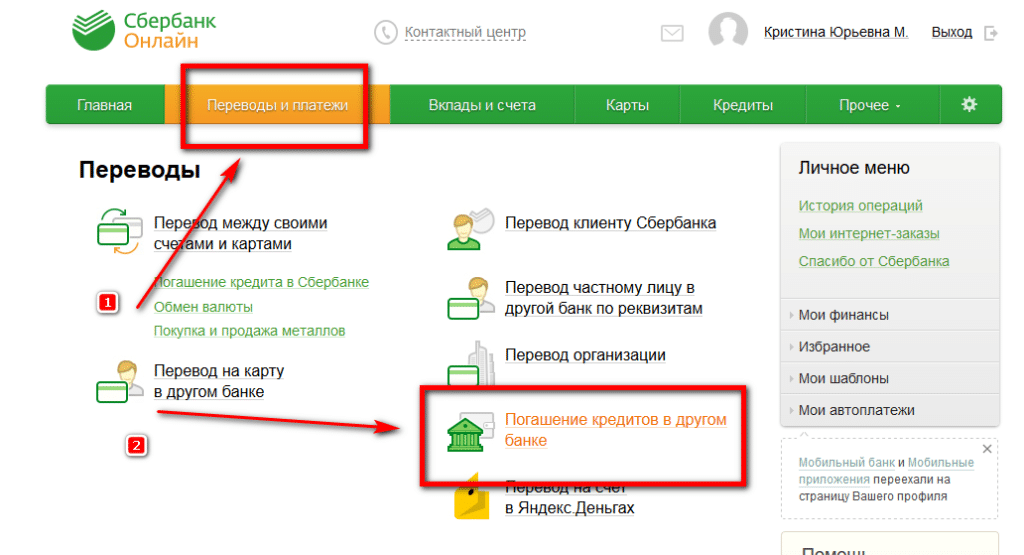

Поэтому у покидающих Россию есть два варианта: искать способы перевода денег или махнуть рукой и уехать, забыв о кредитах. Как переводить деньги из-за границы, можно прочитать здесь. Перечисленные там способы подойдут и для других целей. Для тех, кто решил не платить или пока не может этого сделать, разберёмся, будут ли вообще последствия.

Выпустят ли из страны с долгами?

Вопрос, выпустят ли сейчас из страны, обсуждается на каждом углу. Пока не могут уехать только те мужчины, которые получили повестку повестку с предписанием явиться в часть. Все остальные могут пересекать границу, объяснял недавно председатель Госдумы Вячеслав Володин.

Но запрет на выезд накладывают и другие законы. Например, приставы имеют на это право.

Считается, что имея долги, невозможно убежать за пределы страны — приставы накладывают запрет на выезд. Но на деле у должника есть калитки, через которые можно покинуть родину. Это пример того, как бюрократия играет на руку людям.

Это пример того, как бюрократия играет на руку людям.

Ограничение на выезд может быть наложено судебным приставом-исполнителем не ранее, чем через два месяца со дня окончания срока на добровольное исполнение. Иными словами, после получения постановления о возбуждении исполнительного производства у должника есть небольшой временной зазор. В это время он ещё не отображается в базе должников, которым запрещён выезд из страны. Если этот срок пропустить и дождаться постановления о запрещении выезда за границу, то уехать из РФ в страны, где проходят пограничный контроль, уже не получится.

Сейчас документ размещается в электронных базах данных и личных кабинетах. Никто не будет слать письма, звонить и стучаться в дверь. Как только информация появилась на сайте приставов и на Госуслугах, должник считается предупреждённым. Поэтому лучше регулярно проверять о себе информацию.

Запрет на выезд действует ограниченный срок. Чтобы его продлить, пристав должен вынести новое постановление. Технически появится ещё один зазор, в который должник может улизнуть. Но если по каким-то причинам должника из базы не исключат, то уехать не получится.

Технически появится ещё один зазор, в который должник может улизнуть. Но если по каким-то причинам должника из базы не исключат, то уехать не получится.

Запрет на выезд. Фото: grizv.ru

Есть также варианты уехать из России с долгами в те страны, с которыми отсутствует пограничный контроль. На таких пунктах граждане проверяются лишь на факт нахождения в международном розыске.

Если же долгов ещё нет и речь об исполнительном производстве не идёт, то вопросов о пересечении границы не будет.

Что будет, если не платить по кредитам, уехав из страны?

Итак, имея кредиты, можно легко покинуть страну тем, кто не получил повестку. Но что будет с теми, кто перестал платить, уже находясь за пределами родины?

В этой ситуации всё будет развиваться по следующему сценарию. Сначала банк будет звонить, напоминать о просрочке, начислять пени и штрафы. А потом обратится в суд, выиграет дело и передаст его приставам. Уже они будут заниматься взысканием. Как это будет происходить, если должника нет в стране?

Как это будет происходить, если должника нет в стране?

Если судебный пристав выяснит, что должник находится за пределами России, то выбора у него, прямо скажем, немного. Исполнительные документы, выданные судами РФ, не имеют юридической силы в иностранном государстве. То есть в другой стране наш российский пристав не может арестовать счёт или имущество, пусть даже долги возникли в РФ.

Пристав может действовать на территории России, поэтому имущество, оставшееся на родине, как и счета в наших банках, под ударом.

В Методических рекомендациях приставам-исполнителям сказано: «Если в процессе исполнения исполнительного документа судебный пристав-исполнитель установит, что должник выехал на постоянное место жительства в иностранное государство и у него на территории Российской Федерации отсутствует имущество и денежные средства, на которые возможно обратить взыскание, судебный пристав-исполнитель в соответствии с п. 3 ч. 1 ст. 47 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» оканчивает исполнительное производство и исполнительный документ возвращается взыскателю с постановлением об окончании исполнительного производства».

Получается, что если пристав узнает, что должник находится в другой стране и не имеет имущества в России, то исполнительное производство завершится.

Что будет с имуществом, оставшемся в России?

Кредитор имеет право обратиться в суд, даже если место жительство должника не определено или находится за пределами РФ. Взыскатель должен обратиться в суд по месту нахождения имущества или последнему известному месту пребывания должника. То есть побег из страны не освободит от начала судебного процесса.

После того, как суд вынесет решение, начнётся исполнительное производство — дело уйдёт приставам, которые и сделают запросы в регистрирующие органы. Так будет найдено имеющееся имущество.

Если у должника есть квартира, а размер долга соразмерим с её стоимостью, то недвижимость могут взыскать. Но при условии, что она не является единственным пригодным для жизни местом.

Если квартира находится в долевой или совместной собственности, то придётся выделять долю должника. Но этими вопросами приставы занимаются крайне редко, поскольку судебные процессы эти длительны, а в результате реализовать всего лишь долю в квартире очень проблематично.

Но этими вопросами приставы занимаются крайне редко, поскольку судебные процессы эти длительны, а в результате реализовать всего лишь долю в квартире очень проблематично.

Если же взыскателю «повезло» и найдено имущество, которое легко можно арестовать и реализовать (не является долевой собственностью, не обременено, не входит в перечень имущества, на которое не может быть обращено взыскание), то приставом составляется акт о наложении ареста на имущество, составляется опись, указывается, в чьём хранении будет находиться имущество. Если арестовывается недвижимость или транспорт, то сведения направляются в органы регистрации для внесения отметок об аресте. Присутствие должника при этом необязательно.

Имущество заберут за долги. Фото: sergiev-posad.ru

Далее имущество подлежит оценке и передаче на реализацию специализированной организации. Должнику на каждом этапе направляются все процессуальные документы – в данном случае они будут направлены по последнему известному адресу должника.

Что будет, если у уехавшего накопятся долги по кредитам?

Если российский пристав-исполнитель не смог получить долг, это вовсе не значит, что взыскатель откажется от возможности получить свои деньги обратно. Существуют возможности легализовать решения судов, вынесенные в РФ, на территории иностранного государства.

- Можно исполнить решение российского суда, если между РФ и государством, где поселился должник, заключён международный договор о взаимном исполнении судебных решений. Процедура достаточно сложная и дорогостоящая, поскольку имеется много нюансов – не по всем категориям споров исполнение возможно, очень много зависит от конкретной страны, куда убежал должник, поскольку тексты соглашений разные и условия их, соответственно, тоже. Придётся учитывать также и национальное законодательство страны предполагаемого исполнения. Таким образом, взыскателю придётся взаимодействовать с российскими юристами (определить страну выезда должника и установить, что она не будет транзитной, как-то достать информацию об имеющихся у него активах и имуществе, проверить наличие и действие международных соглашений и т.

д.), а также с юристами страны исполнения, без этого не обойдётся. Всё это выливается в значительные расходы.

д.), а также с юристами страны исполнения, без этого не обойдётся. Всё это выливается в значительные расходы. - Если соглашения между Россией и страной бегства должника отсутствуют (или они есть, но не содержат положения о взаимном признании и исполнение решений судов по нужной категории спора), то взыскателю остаётся лишь возможность направить самостоятельное обращение (заявление) в иностранный суд о взыскании с должника задолженности. Разумеется, это ещё более сложно, чем при наличии международного соглашения, поскольку все процедуры будут вестись по праву страны, где находится суд, и исход рассмотрения никто не гарантирует. Разработка стратегии и ведение дела иностранными адвокатами – дело очень затратное по финансам.

То есть оба варианта для взыскателя дороги и ведение дела может быть нерентабельным. К тому же мало получить решение суда. Надо ещё взыскать долг, а это может быть сложнее.

Исходя из вышеизложенного, можно сделать следующие выводы:

- Если человек уезжает из России, имеет в стране имущество (в том числе счёт в российском банке) и собирается вернуться, то лучше всего продолжать погашать кредиты.

Это позволит избежать таких неприятностей как арест и взыскание имущества, неожиданное списание денег, испорченная кредитная история.

Это позволит избежать таких неприятностей как арест и взыскание имущества, неожиданное списание денег, испорченная кредитная история. - Если человек уезжает из России, имеет в стране имущество (в том числе счёт в российском банке) и не собирается возвращаться — совет такой же. Лучше заплатить, чем потом расхлёбывать последствия.

- Если человек уезжает из России и не имеет имущества в стране, то технически можно набрать кредиты и не погашать их. Но это палка о двух концах. Если сумма долга небольшая, то вряд ли банк будет гоняться за должником. Но прежде чем пускаться в подобную авантюру, следует помнить поговорку о круглой земле. Вполне вероятно, что придётся возвращаться на родину. Жизнь с долгами, приставами и испорченной кредитной историей – не сахар. Пообщайтесь со злостными должниками.

5 способов финансирования закрытия расходов

Вы почти у цели! Вы установили бюджет для ежемесячного платежа по ипотеке и накопили первоначальный взнос, но есть еще одна вещь, которую вам нужно учитывать: расходы на закрытие вашего дома.

Затраты на закрытие должны быть оплачены, когда вы садитесь подписывать документы на ипотеку, но, к счастью, вы можете получать деньги из разных источников. Давайте подробнее рассмотрим, с чем это связано, и сравним несколько разных источников, чтобы вы были готовы, когда наступит большой день.

Что такое затраты на закрытие?

Эти расходы обычно включают страховку, налоги на имущество и оплату услуг специалистов, которые помогают с покупкой и оформлением документов на ваш дом. Вот за что вы платите:

- Первый год страхования домовладельца, титульного страхования и частного ипотечного страхования (PMI), если ваш первоначальный взнос составляет менее 20% от покупной цены.

- Ваш первый счет за налог на недвижимость, который обычно покрывает первые шесть месяцев вашего проживания в доме.

- Плата за оценщиков, геодезистов и специалистов по кредитованию, которые работали над вашей ипотекой.

- Если вы решили платить баллами в обмен на более низкую процентную ставку, эти расходы будут взиматься в это время.

Сколько будут ваши расходы на закрытие?

В среднем вы должны составлять от 2% до 5% от стоимости вашего кредита. Например, если вы подаете заявку на ипотеку в размере 100 000 долларов, вы можете рассчитывать на выплату от 2 000 до 5 000 долларов при закрытии. В большинстве случаев вы можете найти точную сумму ваших расходов на закрытие кредита в смете кредита, которую ваш кредитор отправляет вам после подачи заявки на кредит.

Как вы оплачиваете расходы на закрытие?

Хорошая новость заключается в том, что у вас есть много вариантов, и не все они должны быть из вашего кармана. Давайте рассмотрим некоторые из способов, которыми вы можете покрыть расходы на закрытие.

- Оплата с вашего личного расчетного или сберегательного счета.

Если у вас есть достаточно средств на ваших личных счетах после внесения первоначального взноса, вы можете использовать их для оплаты текущих расходов (только убедитесь, что у вас все еще достаточно средств в банке для покрытия остальных ваших ежемесячных счетов). По юридическим причинам деньги должны находиться на вашем личном банковском счете не менее 60 дней, прежде чем вы примете свое предложение. Кредиторы требуют банковских выписок за два месяца, чтобы показать, что вы сэкономили эти деньги — процесс, известный как «приправа» ваших средств.

По юридическим причинам деньги должны находиться на вашем личном банковском счете не менее 60 дней, прежде чем вы примете свое предложение. Кредиторы требуют банковских выписок за два месяца, чтобы показать, что вы сэкономили эти деньги — процесс, известный как «приправа» ваших средств.Если вы работаете не по найму, вы также можете перевести деньги со своего бизнес-счета непосредственно на условное депонирование. Деньги также могут быть переведены из вашего бизнеса на ваши личные счета, но вам может потребоваться «приправить» их в течение 60 дней перед закрытием. Обязательно заранее поговорите со своим кредитным специалистом, чтобы узнать, какие дополнительные документы могут потребоваться.

- Включите его в свою ипотеку .

Другой способ заключается в том, чтобы добавить расходы на закрытие к вашему ипотечному кредиту. Вам нужно будет поговорить со своим кредитным специалистом, чтобы узнать, соответствует ли ваш тип кредита этому варианту, , но для многих это может быть бюджетным выбором, особенно если вы покупаете свой первый дом. Просто имейте в виду, что вы будете платить проценты на эту сумму в течение многих лет и в конечном итоге заплатите больше, чем если бы вы заплатили свои заключительные расходы авансом. Тем не менее, если у вас мало денег, это может быть отличным способом попасть в ваш новый дом.

Просто имейте в виду, что вы будете платить проценты на эту сумму в течение многих лет и в конечном итоге заплатите больше, чем если бы вы заплатили свои заключительные расходы авансом. Тем не менее, если у вас мало денег, это может быть отличным способом попасть в ваш новый дом. - Попросите кредит продавца.

С обычными кредитами, кредитами FHA, VA и USDA, вы можете попросить продавца покрыть часть или все расходы на закрытие, используя часть денег, которые он заработал от продажи своего дома. Просто имейте в виду, что этот метод лучше всего работает на рынке покупателя, где продавец не получает несколько предложений. На рынке продавца продавец вряд ли пойдет на уступки и, скорее всего, выберет другое предложение.Вы можете сделать кредит продавца более привлекательным, одновременно предложив продавцу более высокую цену покупки. Например, если ваши затраты на закрытие составляют 2 процента от цены дома, и вы предлагаете заплатить продавцу еще 2 процента, он может согласиться на ваши условия.

Просто помните: увеличение размера ипотечного кредита может увеличить стоимость кредита на весь срок его действия.

Просто помните: увеличение размера ипотечного кредита может увеличить стоимость кредита на весь срок его действия. - Попросите у своей семьи подарочные фонды.

Знаете ли вы, что родители, другие родственники или близкие люди могут участвовать в ваших расходах на закрытие? В юридических целях им необходимо задокументировать свое пожертвование в подарочном письме, указав свое имя, сумму подарка и тот факт, что они не ожидают, что вы вернете его. (Здесь, в Amerifirst, мы можем дать вам форму, которую может заполнить ваша семья.) Идеально, если дарители отправят деньги непосредственно на ваш счет условного депонирования, чтобы вам не нужно было предоставлять дополнительную документацию. Ваш кредитный специалист может подробно объяснить процесс.Прочитайте наш блог: Использование подарочных средств для первоначального взноса

- Подать заявку на участие в государственных программах помощи.

Местные и государственные жилищные комиссии часто имеют специальные программы для покупателей жилья, впервые приобретающих жилье, особенно для покупателей с низким или средним доходом или для тех, кто покупает жилье в некоторых сильно пострадавших регионах. Эти программы предоставляют различные гранты (которые никогда не нужно возвращать), льготные кредиты (которые не нужно возвращать, если вы остаетесь дома в течение определенного времени) или кредиты под низкие проценты, которые можно использовать для первоначального взноса. и/или затраты на закрытие. Узнайте больше о программах в вашем регионе.

Эти программы предоставляют различные гранты (которые никогда не нужно возвращать), льготные кредиты (которые не нужно возвращать, если вы остаетесь дома в течение определенного времени) или кредиты под низкие проценты, которые можно использовать для первоначального взноса. и/или затраты на закрытие. Узнайте больше о программах в вашем регионе.

Еще больше ресурсов для рассмотрения

Если вы все еще накапливаете свои доллары, есть еще три источника, которые могут вам помочь:

- Некоторые программы помощи работодателям

- Обеспеченные кредиты

У вас есть другое имущество или ценные вещи, такие как автомобиль или лодка? Если вы больше не платите за эти предметы, но полностью владеете ими, вы можете использовать их в качестве залога для обеспеченного кредита, который покроет ваши расходы на закрытие. За более подробной информацией обратитесь к своему кредитору.

За более подробной информацией обратитесь к своему кредитору. - Продажа личного имущества

Продажа таких предметов, как ювелирные изделия, игрушки для отдыха или предметы коллекционирования, — это еще один способ заработать деньги на покрытие текущих расходов. Обратите внимание, что вы должны совершить продажу как минимум за 60 дней до закрытия, чтобы вы могли «приправить» средства, и вы должны хранить подробные квитанции, показывающие продажу предмета, а также дату и сумму вашего депозита на ваш банковский счет.

на рабочих местах предлагают программы, помогающие своим сотрудникам покрыть авансовые платежи и расходы на закрытие дома. Узнайте у своего работодателя, предлагают ли они эту привилегию, а затем уточните у своего кредитора, чтобы убедиться, что эти взносы приемлемы. Если да, спросите у своего кредитного инспектора, какие документы вам нужны для использования этих средств.

Как видите, есть много способов покрыть расходы на закрытие, если знать, где искать! Просто имейте в виду, что правила кредитования различаются в зависимости от того, где вы хотите купить и какой тип кредита вы ищете. Если у вас есть какие-либо вопросы, обратитесь за советом к своему кредитному специалисту, прежде чем начать сбор средств. Затем, когда вы будете готовы двигаться вперед, протяните руку! Мы стремимся помочь вам попасть в ваш следующий дом.

Если вы покупаете свой первый дом, мы знаем, что у вас есть много вопросов. Вот почему мы составили бесплатное пошаговое руководство, которое поможет вам начать свой путь к покупке жилья. Скачать « Руководство по подготовке к ипотеке » по кнопке ниже.

Как купить дом без денег в 2022 году

Покупка дома более доступна, чем многие думают. десятки тысяч долларов, чтобы стать домовладельцем. Сегодня вам не нужен 20-процентный первоначальный взнос, чтобы купить дом. На самом деле, сейчас вам не доступны ипотечные кредиты с первоначальным взносом.

Если вы задаетесь вопросом, как купить дом без первоначального взноса, продолжайте читать, чтобы начать свой путь к домовладению.0003

Тридцать восемь процентов потенциальных покупателей говорят, что экономия на первоначальном взносе является их самым большим препятствием для приобретения жилья. Учитывая медианную цену продажи дома в размере 356 700 долларов США, средний покупатель, впервые совершивший покупку, потратит 24 969 долларов США на первоначальный взнос.

Но вы можете купить дом и без этих 25 000 долларов.

Существуют ресурсы для помощи с первоначальным взносом, которые обеспечивают четкий путь к домовладению. Текущий закон, ожидающий голосования в Конгрессе, предлагает налоговые льготы в размере 15 000 долларов США и гранты в размере 25 000 долларов США для новых покупателей.

Узнайте больше обо всех программах для покупателей жилья впервые.

Более того, если вы думаете, не пора ли сейчас купить дом без первоначального взноса, вам не нужно ждать нового федерального законодательства. Вот как вы можете купить дом без денег сегодня.

Как купить дом без первоначального взноса

Посмотрите это видео на YouTube

Как купить дом без первоначального взноса

Если бы вы могли жить в доме своей мечты за нулевой первоначальный взнос, вы бы все равно выбрали арендовать?

Вам не нужен огромный первоначальный взнос, чтобы купить дом. Покупатели, покупающие впервые, кладут в среднем 7%. На приведенной ниже диаграмме показан средний первоначальный взнос для первых покупателей с 1989 года на основе данных Национальной ассоциации риелторов (NAR).

На приведенной ниже диаграмме показан средний первоначальный взнос для первых покупателей с 1989 года на основе данных Национальной ассоциации риелторов (NAR).

А как насчет затрат на закрытие?

Существует также помощь с первоначальным взносом, которая поможет вам получить ипотечный кредит без денег из кармана. Федеральные, государственные и некоммерческие агентства — и даже ипотечные кредиторы — предлагают гранты и кредиты для поддержки новых покупателей.

Посмотрим.

1. Помощь покупателям жилья с первоначальным взносом

Помощь с первоначальным взносом (DPA) может помочь вам купить дом без наличных денег. Это включает в себя несколько федеральных, государственных и некоммерческих программ для покупателей жилья впервые.

В Homebuyer мы сотрудничаем с Chenoa Fund, чтобы сделать домовладение возможным, не платя ничего из своего кармана.

В рамках нашего партнерства Homebuyer.com предоставляет DPA для покупателей, покупающих дом с кредитом FHA, предлагая доступный и удобный путь к домовладению.

У покупателей есть два варианта — второй заем под 3,5% для покрытия первоначального взноса или второй заем под 5% для покрытия первоначального взноса и закрытия сделки.

Если у вас средний доход или ниже, второй кредит предоставляется с нулевой процентной ставкой и без ежемесячных платежей. Кроме того, это простительная вторая ипотека. Если вы вовремя вносите платежи за жилье, кредит прощается, и вам никогда не придется его возвращать.

Опцион на 3,5 процента прощается после того, как вы своевременно внесете свои первые 36 ипотечных платежей.

5-процентный вариант прощается после того, как вы сделаете платежи в течение 10 лет, не пропустив 60 или более дней. Если вы отстаете, процентов и платежей по-прежнему нет — вам просто нужно будет вернуть второй залог, когда вы продаете или рефинансируете дом.

Если у вас более высокий доход, второй кредит имеет ежемесячный платеж. Покупатели могут выбрать 10-летний беспроцентный кредит или 30-летний кредит с 5-процентной ставкой.

Программы помощи с первоначальным взносом обычно имеют кредитную историю и требования к доходу. Программы для покупателей жилья, впервые приобретающих жилье, могут потребовать прохождения курса обучения ипотечному кредитованию. Эти варианты помощи при первоначальном взносе доступны уже сейчас.

Получите предварительное одобрение заявки на помощь в оплате первоначального взноса.

2. Кредиты Министерства сельского хозяйства США без первоначального взноса

Кредиты Министерства сельского хозяйства США не требуют обязательного первоначального взноса или минимального кредитного рейтинга. Эти кредиты, предназначенные для поощрения увеличения числа домовладельцев в сельской местности, предусматривают субсидированные процентные ставки.

Кандидаты должны доказать кредитоспособность. Для подачи заявки кредиторам требуется кредитный рейтинг 580 или выше.

Соискатели кредита USDA должны:

- Быть законным постоянным жителем США

- Подтверждение кредитоспособности

- Поддержание стабильного дохода

- Иметь доход семьи, соответствующий 115 процентам среднего дохода в этом районе или ниже

- Быть основным местом жительства в сельской местности

Ипотечные кредиты USDA можно использовать для покупки следующих типов недвижимости:

- Существующий дом

- Новое строительство

- Промышленные дома

- Кондоминиумы

- Таунхаусы

- Короткая продажа или выкупные дома

Покупатели, как правило, несут ответственность за расходы на закрытие сделки, комиссию кредитора и ипотечное страхование, хотя есть возможность, чтобы некоторые из этих расходов были покрыты продавцом или вашим кредитором.

Вы можете получить уступки продавца и кредиторские кредиты, когда продавец и кредитор оплатят часть или все ваши расходы на закрытие.

Получите предварительное одобрение кредита USDA.

3. Жилищные ссуды для ветеранов без первоначального взноса

Ссуды для ветеранов предоставляют варианты покупки жилья для военнослужащих США, ветеранов и их супругов. Как и кредиты USDA, кредиты VA не имеют требований к первоначальному взносу или кредитному рейтингу, хотя большинство кредиторов предпочитают кредитный рейтинг 580 или выше.

Чтобы подать заявку на кредит VA, у вас должен быть сертификат соответствия требованиям (COE). Это подтверждает вашу историю обслуживания и текущий статус службы, чтобы доказать, что вы имеете право.

Для участия в программе VA требуется:

- Вы отслужили 90 дней активной военной службы

- Вы отслужили 180 дней активной военной службы

- Вы прослужили шесть лет в Национальной гвардии или в резерве

- Вы супруга военнослужащего умершие при исполнении служебных обязанностей или в результате инвалидности, связанной со службой

VA гарантирует кредиты от убытков с правом, что аналогично частному ипотечному страхованию. Это позволяет кредиторам предлагать покупку с нулевым первоначальным взносом с меньшим риском и более низкими ставками.

Это позволяет кредиторам предлагать покупку с нулевым первоначальным взносом с меньшим риском и более низкими ставками.

Заемщики кредита VA освобождаются от определенных затрат на закрытие, таких как андеррайтинг и оплата услуг адвоката.

Получите предварительное одобрение кредита VA.

Квалификация по типу кредита

| Минимальный кредитный балл | Minimum Down Payment | |

| USDA Loans | 580 | 0% |

| VA Loans | 580 | 0% |

| FHA Loans | 580 | 3.5% |

| Обычные кредиты | 620 | 3% |

Получите предварительное одобрение на ипотеку сегодня.

Обычный кредит 97 для лиц, впервые приобретающих жилье

Обычный кредит 97 от Fannie Mae позволяет заемщикам получить обычный ипотечный кредит с 3-процентным первоначальным взносом. Личный вклад не требуется. Ипотечные подарки, гранты и другие DPA могут покрыть ваш первоначальный взнос.

Личный вклад не требуется. Ипотечные подарки, гранты и другие DPA могут покрыть ваш первоначальный взнос.

Обычный кредит 97 является альтернативой кредитам FHA. Он имеет меньше первоначальных затрат и не требует постоянного ипотечного страхования.

Заемщики должны соответствовать следующим критериям, чтобы иметь право на участие:

- По крайней мере один заемщик должен быть покупателем жилья впервые

- Ипотечные кредиты должны иметь фиксированную процентную ставку

Обычный кредит 97 нельзя использовать для покупки готовых домов. Приемлемые типы недвижимости включают дома на одну семью до четырех квартир, кондоминиумы и запланированные застройки.

Проверьте право на ипотеку.

Ипотека HomeReady от Fannie Mae

Statista

Ипотека HomeReady от Fannie Mae — еще один вариант кредита для покупателей с низким доходом. Заемщики имеют право на 3-процентный первоначальный взнос и кредитный рейтинг 620 или выше.

Обучение покупателей жилья требуется, если все заемщики впервые покупают жилье. Все жители могут представить свой доход на рассмотрение и повысить шансы на одобрение.

Также отсутствуют требования к минимальному личному взносу для первоначального взноса. Эти инвестиции могут быть покрыты подарками, грантами и другими программами DPA.

Кредиты HomeReady требуют ипотечного страхования, которое может быть аннулировано, как только покупатель достигнет 20-процентного капитала.

Получите предварительное одобрение, чтобы проверить, соответствуете ли вы требованиям.

Freddie Mac Home Возможные ипотечные кредиты

Freddie Mac’s Home Возможные кредиты предлагают ипотечные кредиты с низким первоначальным взносом с минимальным 3-процентным первоначальным взносом. Первоначальный взнос является гибким и не требует личных денежных средств.

Для утверждения требуется кредитный рейтинг 660 или выше. Доход заемщика не может превышать 80 процентов от среднего дохода по району (AMI), который доступен на сайте Freddie Mac.

Главная Возможные ипотечные кредиты могут потребовать ипотечного страхования, и покупатели могут отменить свой полис, когда они достигнут 20-процентного капитала.

Получите предварительное одобрение, чтобы проверить, соответствуете ли вы требованиям.

Кредиты FHA для покупателей с низким кредитным рейтингом

Кредиты FHA требуют минимум 3,5% первоначального взноса для заемщиков с кредитным рейтингом 580 или выше. Кредиты FHA имеют гибкие требования к кредитному рейтингу. Заемщики с баллами ниже 500 имеют право на одобрение, если они инвестируют первоначальный взнос в размере 10 процентов или более.

Кредиты FHA также требуют подтверждения занятости и дохода. Заемщики должны иметь отношение долга к доходу 43 процента или менее, чтобы соответствовать стандартным правилам, но FHA может разрешить соотношение до 56,9.процентов с компенсирующими коэффициентами.

Кредиты FHA можно использовать только для покупки основного места жительства. Применяются кредитные лимиты для конкретных округов, которые достигают 822 375 долларов США в районах с высокими затратами.

Получите предварительное одобрение, чтобы проверить, соответствуете ли вы требованиям.

Обычные кредиты с понижением на 3 процента

Обычные кредиты являются наиболее популярным видом кредита среди покупателей. Стандартные обычные кредиты требуют минимального 3-процентного первоначального взноса с кредитным рейтингом 620 или выше.

Обычные кредиты требуют ипотечного страхования с первоначальным взносом менее 20 процентов.

Обычные кредиты не поддерживаются государством, поэтому требования кредитора могут различаться. Соответствие обычным кредитным лимитам соответствует стандартам FHFA. Текущий кредитный лимит составляет 548 250 долларов США для одноквартирных домов в большинстве округов США.

Получите предварительное одобрение, чтобы проверить, соответствуете ли вы требованиям.

Получите предварительное одобрение на ипотеку сегодня.

Часто задаваемые вопросы из нашего чата

При правильном типе кредита многие покупатели жилья впервые могут купить дом без первоначальных затрат. Вам не нужно откладывать 20-процентный первоначальный взнос.

Вам не нужно откладывать 20-процентный первоначальный взнос.

Когда вы покупаете дом без первоначального взноса, вы можете зафиксировать платеж за жилье на длительный срок, защитить себя от повышения арендной платы и заработать состояние, ежемесячно выплачивая сумму, равную арендной плате.

National Mortgage Professional

Какой кредитный рейтинг мне нужен для покупки дома?

Вы можете купить дом с кредитным рейтингом от 580, а иногда и ниже, в зависимости от вашего кредитора.

Кредиты VA и USDA не имеют официального минимума, хотя кредиторы, скорее всего, одобрят покупателей с кредитным рейтингом 580 или выше.

Обычные кредиты требуют кредитного рейтинга 620 или выше.

Вы по-прежнему можете претендовать на получение ссуды с кредитным рейтингом ниже 580. Кредиты FHA принимают кредитный рейтинг от 500, если вы можете внести 10-процентный или более первоначальный взнос.

Узнайте больше о кредитном рейтинге, необходимом для покупки дома, и о том, как купить дом с плохой кредитной историей.

Получите предварительное одобрение, чтобы быстро проверить свой кредитный рейтинг.

Нет доступных кредитов с первоначальным взносом?

Программа помощи покупателю жилья с первоначальным взносом, наряду с кредитами VA и USDA, не требует авансового платежа для квалификации.

Каждый тип кредита имеет другие требования для утверждения. Кредиты по программе VA доступны только военнослужащим и ветеранам, отвечающим служебным требованиям, а также их супругам.

Кредиты Министерства сельского хозяйства США могут быть использованы только для покупки недвижимости в сельской местности. Это охватывает 91 процент территории США, включая сельские районы, небольшие города и пригороды. Это исключает густонаселенные мегаполисы.

Узнайте больше о вариантах ипотеки с низким или нулевым первоначальным взносом.

Как накопить деньги на первоначальный взнос?

Программы помощи с первоначальным взносом помогают покупателям с низким доходом и покупателям с низким доходом приобрести дом. Каждая программа имеет определенные квалификационные требования.

Каждая программа имеет определенные квалификационные требования.

Некоторые кредиты являются гибкими и принимают авансовые платежи, полностью финансируемые за счет подарков, грантов и займов. Возможно, вам не придется вносить собственные сбережения. Сюда входят средства DPA и помощь семьи или друзей.

В противном случае лучший способ сэкономить — это иметь удобный бюджет и план сбережений. Определите, на какие кредиты вы имеете право, и их требования к первоначальному взносу, чтобы установить цель. Подумайте, сколько вы можете экономить каждый месяц, чтобы определить график покупки дома.

Является ли частное ипотечное страхование (PMI) плохим?

Ипотечное страхование ни хорошо, ни плохо. Кредиторы могут потребовать от PMI защиты своих инвестиций в случае, если заемщик не сможет продолжать выплаты. И именно эта защита позволяет кредиторам предлагать так много вариантов ипотечного кредита с низким первоначальным взносом.

Для некоторых типов кредитов требуется PMI, а также для заемщиков, которые вносят первоначальный взнос менее 20 процентов от продажной цены дома.

д.), а также с юристами страны исполнения, без этого не обойдётся. Всё это выливается в значительные расходы.

д.), а также с юристами страны исполнения, без этого не обойдётся. Всё это выливается в значительные расходы. Это позволит избежать таких неприятностей как арест и взыскание имущества, неожиданное списание денег, испорченная кредитная история.

Это позволит избежать таких неприятностей как арест и взыскание имущества, неожиданное списание денег, испорченная кредитная история.

По юридическим причинам деньги должны находиться на вашем личном банковском счете не менее 60 дней, прежде чем вы примете свое предложение. Кредиторы требуют банковских выписок за два месяца, чтобы показать, что вы сэкономили эти деньги — процесс, известный как «приправа» ваших средств.

По юридическим причинам деньги должны находиться на вашем личном банковском счете не менее 60 дней, прежде чем вы примете свое предложение. Кредиторы требуют банковских выписок за два месяца, чтобы показать, что вы сэкономили эти деньги — процесс, известный как «приправа» ваших средств. Просто имейте в виду, что вы будете платить проценты на эту сумму в течение многих лет и в конечном итоге заплатите больше, чем если бы вы заплатили свои заключительные расходы авансом. Тем не менее, если у вас мало денег, это может быть отличным способом попасть в ваш новый дом.

Просто имейте в виду, что вы будете платить проценты на эту сумму в течение многих лет и в конечном итоге заплатите больше, чем если бы вы заплатили свои заключительные расходы авансом. Тем не менее, если у вас мало денег, это может быть отличным способом попасть в ваш новый дом. Просто помните: увеличение размера ипотечного кредита может увеличить стоимость кредита на весь срок его действия.

Просто помните: увеличение размера ипотечного кредита может увеличить стоимость кредита на весь срок его действия. Эти программы предоставляют различные гранты (которые никогда не нужно возвращать), льготные кредиты (которые не нужно возвращать, если вы остаетесь дома в течение определенного времени) или кредиты под низкие проценты, которые можно использовать для первоначального взноса. и/или затраты на закрытие. Узнайте больше о программах в вашем регионе.

Эти программы предоставляют различные гранты (которые никогда не нужно возвращать), льготные кредиты (которые не нужно возвращать, если вы остаетесь дома в течение определенного времени) или кредиты под низкие проценты, которые можно использовать для первоначального взноса. и/или затраты на закрытие. Узнайте больше о программах в вашем регионе. За более подробной информацией обратитесь к своему кредитору.

За более подробной информацией обратитесь к своему кредитору.