Как закрыть кредиты если нет денег: Финансист рассказал, как закрыть кредит, если нет денег

Содержание

Финансист рассказал, как закрыть кредит, если нет денег

https://ria.ru/20210621/kredit-1737949964.html

Финансист рассказал, как закрыть кредит, если нет денег

Финансист рассказал, как закрыть кредит, если нет денег — РИА Новости, 21.06.2021

Финансист рассказал, как закрыть кредит, если нет денег

Самая лучшая инвестиция для тех, у кого есть непогашенный кредитный долг, — это его закрыть. Если у россиянина есть какие-то средства на погашение таких… РИА Новости, 21.06.2021

2021-06-21T18:01

2021-06-21T18:01

2021-06-21T18:11

экономика

ипотека

россия

klopenko group

егор клопенко

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/05/1f/1734940836_0:160:3072:1888_1920x0_80_0_0_52e3a8b54f44bf3ed8ed8ff56d46d345.jpg

МОСКВА, 21 июн — РИА Новости. Самая лучшая инвестиция для тех, у кого есть непогашенный кредитный долг, — это его закрыть. Если у россиянина есть какие-то средства на погашение таких кредитов, обязательно нужно их использовать. Если денег на оплату кредита нет, то есть несколько шагов, которые стоит предпринять, рассказал агентству «Прайм» создатель инвестиционной компании Klopenko Group Егор Клопенко.По его словам, одно из возможных решений — реструктуризация кредита. Для этого нужно обратиться в свой банк, письменно изложить ситуацию и предложить им реструктурировать ваш кредит по удобной формуле. К примеру, попросить банк сделать паузу в платежах на два месяца, а дальше снизить сумму платежа по кредиту и увеличить срок кредита.Клопенко советует сделать это обязательно в письменном виде, в двух копиях. Если банк отказывает в реструктуризации, можно обратиться в суд. Есть еще один способ — обратиться к своему работодателю с просьбой авансировать выплату зарплаты на сумму кредита или очередной платеж.

Если у россиянина есть какие-то средства на погашение таких кредитов, обязательно нужно их использовать. Если денег на оплату кредита нет, то есть несколько шагов, которые стоит предпринять, рассказал агентству «Прайм» создатель инвестиционной компании Klopenko Group Егор Клопенко.По его словам, одно из возможных решений — реструктуризация кредита. Для этого нужно обратиться в свой банк, письменно изложить ситуацию и предложить им реструктурировать ваш кредит по удобной формуле. К примеру, попросить банк сделать паузу в платежах на два месяца, а дальше снизить сумму платежа по кредиту и увеличить срок кредита.Клопенко советует сделать это обязательно в письменном виде, в двух копиях. Если банк отказывает в реструктуризации, можно обратиться в суд. Есть еще один способ — обратиться к своему работодателю с просьбой авансировать выплату зарплаты на сумму кредита или очередной платеж.

https://radiosputnik.ria.ru/20210406/kredit-1604347320.html

россия

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/07e5/05/1f/1734940836_171:0:2902:2048_1920x0_80_0_0_ca6439ce2a236c0f6a7e9fd325314f4a.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, ипотека, россия, klopenko group, егор клопенко

Экономика, Ипотека, Россия, Klopenko Group, Егор Клопенко

МОСКВА, 21 июн — РИА Новости. Самая лучшая инвестиция для тех, у кого есть непогашенный кредитный долг, — это его закрыть. Если у россиянина есть какие-то средства на погашение таких кредитов, обязательно нужно их использовать. Если денег на оплату кредита нет, то есть несколько шагов, которые стоит предпринять, рассказал агентству «Прайм» создатель инвестиционной компании Klopenko Group Егор Клопенко.

По его словам, одно из возможных решений — реструктуризация кредита. Для этого нужно обратиться в свой банк, письменно изложить ситуацию и предложить им реструктурировать ваш кредит по удобной формуле. К примеру, попросить банк сделать паузу в платежах на два месяца, а дальше снизить сумму платежа по кредиту и увеличить срок кредита.

К примеру, попросить банк сделать паузу в платежах на два месяца, а дальше снизить сумму платежа по кредиту и увеличить срок кредита.

Клопенко советует сделать это обязательно в письменном виде, в двух копиях. Если банк отказывает в реструктуризации, можно обратиться в суд.

Есть еще один способ — обратиться к своему работодателю с просьбой авансировать выплату зарплаты на сумму кредита или очередной платеж.

6 апреля 2021, 04:00Сказано в эфире

Россиянам посоветовали три варианта действий при непосильном кредите

Как закрыть кредиты, если нет денег?

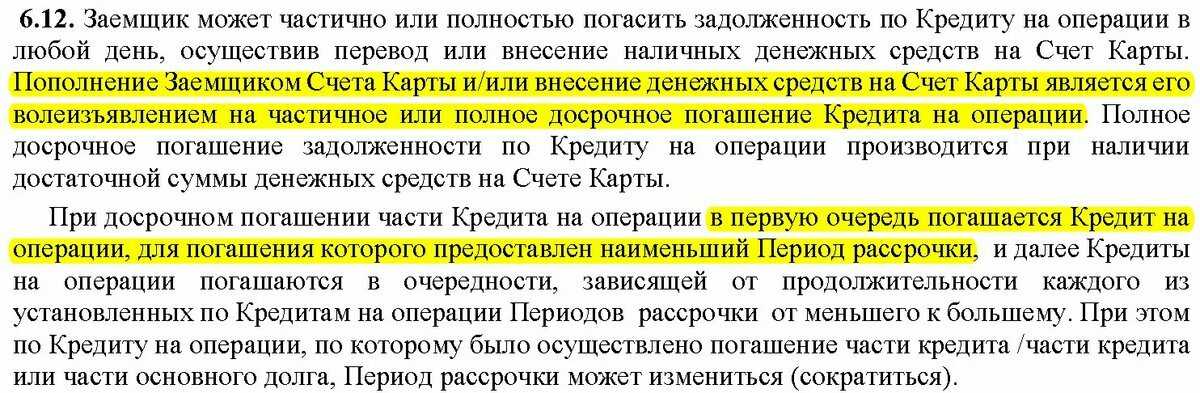

При оформлении кредита на длительный срок или на большую сумму вы можете столкнуться с финансовыми проблемами, не позволяющими возвращать долг банку. Задержки в выплатах отражаются в кредитной истории, что в будущем станет препятствием для получения нового займа.

При возникновении финансовых трудностей эксперты рекомендуют как можно быстрее сообщить о них представителям банка. Специалисты постараются предложить несколько вариантов решения проблемы.

Специалисты постараются предложить несколько вариантов решения проблемы.

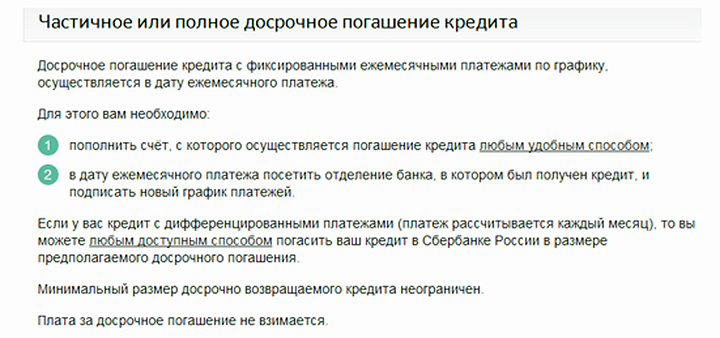

Изменение срока выплат

Одним из распространенных способов является перенос срока ежемесячных выплат. Он характерен в случаях, когда вы меняете место работы и график получения зарплаты сдвигается на определённое количество дней.

Если очередное финансовое поступление возможно лишь через несколько месяцев, то в таком случае некоторые банки могут предоставить кредитные каникулы, в течение которых вы освобождаетесь от выплат. За эту услугу придётся потом заплатить.

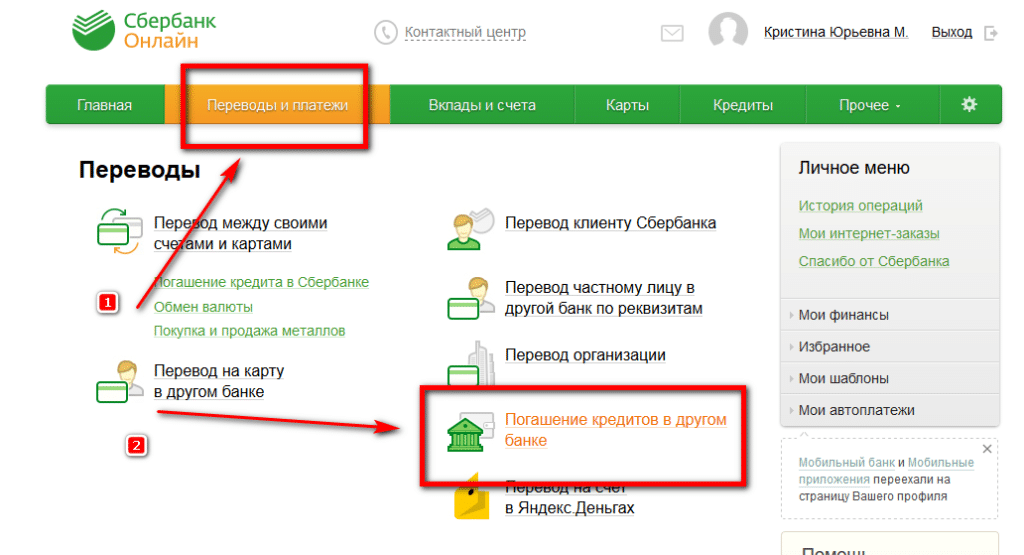

Рефинансирование

Часто в период выплат на рынке появляются более выгодные предложения банков, чем то, по которому уже оформлен кредит. Снизить долговую нагрузку можно с помощью рефинансирования – то есть, получения нового кредита с меньшей переплатой, которым гасится предыдущий кредит.

Отказ от имущества

В критической ситуации, когда денег на оплату долга нет и не предвидится, придётся отказаться от собственного имущества. Если оно было в залоге, то банк продаст его и за счёт вырученных средств погасит кредит. В обратном случае нужно самостоятельно продавать нажитое и возвращать долг. Если этого не сделать, то банк подаст исковое заявление в суд. Тогда имущество конфискуют судебные приставы.

Если оно было в залоге, то банк продаст его и за счёт вырученных средств погасит кредит. В обратном случае нужно самостоятельно продавать нажитое и возвращать долг. Если этого не сделать, то банк подаст исковое заявление в суд. Тогда имущество конфискуют судебные приставы.

Совет Сравни.ру: Не бойтесь честно признаться банку в своих финансовых трудностях. Так будет легче найти компромиссное решение. В обратном случае – только усугубите своё положение.

Интересные предложения

Универсальный

ФК Открытие

2.91 775 отзывов

50 000 ₽ – 3 млн ₽

Ставка

от 8,4 %

до 60 месяцев

Реклама ПАО Банк «ФК Открытие»

Рефинансирование

ФК Открытие

2.91 775 отзывов

50 000 ₽ – 5 млн ₽

Ставка

от 7,9 %

до 60 месяцев

Реклама ПАО Банк «ФК Открытие»

Особого назначения

Промсвязьбанк

2.21 308 отзывов

100 000 ₽ – 5 млн ₽

Ставка

от 5,5 %

до 84 месяцев

Реклама ПАО «Промсвязьбанк»

Наличными

Тинькофф Банк

4. 946 555 отзывов

946 555 отзывов

50 000 ₽ – 2 млн ₽

Ставка

от 7,9 %

до 60 месяцев

Реклама АО «Тинькофф Банк»

Сравни.ру

Банки

Кредиты

Путеводитель

Что делать, если нет денег для оплаты долга?

Государственные жилищные ссуды и многое другое

Ссуды USDA

Ссуды USDA — это ссуды, поддерживаемые государством, которые могут помочь вам купить дом в пригороде или сельской местности. Кредиты USDA не требуют первоначального взноса, но, как правило, вы должны иметь кредитный рейтинг не менее 640, чтобы соответствовать требованиям. Дом, который вы хотите купить, также должен находиться в приемлемой сельской местности; Вы можете проверить соответствие требованиям вашего потенциального дома на веб-сайте Министерства сельского хозяйства США.

Rocket Mortgage в настоящее время не предлагает кредиты USDA.

Государственные кредиты для ветеранов

В дополнение к ипотечным кредитам, несколько других типов кредитов VA доступны для ветеранов через Департамент по делам ветеранов.

Кредит на рефинансирование со снижением процентной ставки (IRRRL)

Если у вас есть жилищный кредит VA и вы хотите снизить ежемесячные платежи, IRRRL, также называемый VA Streamline Refinance, может помочь вам рефинансировать с более низкой ставкой. В зависимости от условий вашего кредита IRRRL может дать вам более низкую процентную ставку или более низкий ежемесячный платеж.

Если вы переходите от другого кредитора к рефинансированию с помощью Rocket Mortgage, вам потребуется минимальный кредитный рейтинг 600 для IRRRL.

VA Рефинансирование с обналичиванием

Программы рефинансирования с обналичиванием позволяют вам использовать капитал, который вы создали в своем доме. С помощью программы рефинансирования наличными VA вы можете рефинансировать свой ипотечный кредит VA и извлекать наличные деньги из собственного капитала вашего дома. Нет никаких ограничений на то, как вы используете свои деньги, но обычное использование включает снятие залогов, погашение долга с более высокими процентами или улучшение дома.

Нет никаких ограничений на то, как вы используете свои деньги, но обычное использование включает снятие залогов, погашение долга с более высокими процентами или улучшение дома.

Одним из основных преимуществ кредита по программе VA является то, что только он позволяет вам получить полную стоимость вашего дома. Rocket Mortgage требует 620 квалификационных баллов FICO®, когда вы делаете это. В противном случае вы должны оставить не менее 10% капитала в доме после снятия наличных.

Ссуды на полисы страхования жизни ветеранов

Если вы ветеран, участвовавший в войнах во Вьетнаме, Корейской войне или Второй мировой войне, у вас может быть выданный государством план постоянного страхования жизни. Кредит по полису страхования жизни ветеранов позволяет получить до 94% от стоимости вашего полиса наличными или сдайте свой полис за его денежную стоимость.

Государственные кредиты на образование

Федеральное правительство предлагает множество кредитов и грантов, которые могут помочь вам получить высшее образование или провести исследования в необходимой области. Для большинства типов кредитов на образование вы начнете с заполнения и подачи формы FAFSA Ⓡ онлайн. Вы также можете найти бумажную копию FAFSA Ⓡ в местной библиотеке или в высшем учебном заведении.

Для большинства типов кредитов на образование вы начнете с заполнения и подачи формы FAFSA Ⓡ онлайн. Вы также можете найти бумажную копию FAFSA Ⓡ в местной библиотеке или в высшем учебном заведении.

Прямые субсидированные и несубсидированные кредиты

Прямые субсидируемые и несубсидированные кредиты — это два типа низкопроцентных студенческих кредитов, предлагаемых Департаментом образования для покрытия расходов на обучение в колледже или профессиональной школе.

Прямые субсидированные кредиты предоставляются студентам бакалавриата для обучения в 4- или 2-годичном колледже, техникуме или торговом училище. Эти кредиты предназначены только для студентов, которые демонстрируют финансовые потребности. Министерство образования США выплачивает проценты, пока вы учитесь в школе, по крайней мере, на полставки, в течение первых 6 месяцев после окончания школы и в течение периода отсрочки. Действуют годовые кредитные лимиты.

В отличие от прямых субсидируемых кредитов, прямые несубсидированные кредиты не предоставляются в зависимости от потребности. Вместо этого они присуждаются в зависимости от стоимости вашего обучения и другой необходимой вам финансовой помощи. Прямые несубсидированные кредиты начинают начисляться проценты, как только вы берете кредит. Действуют годовые кредитные лимиты.

Вместо этого они присуждаются в зависимости от стоимости вашего обучения и другой необходимой вам финансовой помощи. Прямые несубсидированные кредиты начинают начисляться проценты, как только вы берете кредит. Действуют годовые кредитные лимиты.

Займы Direct PLUS

Займы Direct PLUS — это несубсидированные займы, финансируемые Министерством образования США. Проценты по займам Direct PLUS начинают начисляться немедленно. Выпускники или профессиональные студенты и родители детей-иждивенцев в колледже могут брать эти виды кредитов.

Если вы хотите взять кредит Direct PLUS, у вас должна быть хорошая кредитная история. Если у вас неблагоприятная кредитная история, вы все равно можете получить кредит PLUS, если вы соответствуете дополнительным требованиям по кредиту. Максимальная сумма кредита PLUS, которую вы можете получить, равна стоимости посещения за вычетом любой другой полученной финансовой помощи.

Прямая консолидированная ссуда

Это позволяет вам взять все ваши существующие ссуды через Департамент образования и объединить их в одну ссуду одним платежом. Плата за подачу заявки при этом не взимается.

Плата за подачу заявки при этом не взимается.

Государственные бизнес-кредиты

Если вы стремитесь стать владельцем малого бизнеса, государственный кредит от Управления по делам малого бизнеса (SBA) может предоставить вам средства, необходимые для начала работы. Как и в случае с жилищными кредитами, правительство напрямую не выдает бизнес-кредиты. Вместо этого вы подаете заявку через свой банк или кредитную службу, и правительство гарантирует кредит.

Если вы думаете о подаче заявления как на ипотеку, так и на бизнес-кредит, обязательно проведите надлежащую подготовку.

7(a) Кредит для малого бизнеса

Кредит 7(a) — это самый простой тип кредита для малого бизнеса, который можно использовать для самых разных целей. 7(a) кредиты предназначены для малых коммерческих предприятий, которые не могут получить кредиты по другим каналам. Вы можете получить до 5 миллионов долларов с кредитом 7 (а).

Программа кредитования CDC/504

Кредиты CDC/504 предназначены для специализированных владельцев малого бизнеса, которые хотят приобрести или модернизировать свое коммерческое помещение. Компании корпоративного развития — это некоммерческие организации, которые выдают и гарантируют 40% ваших кредитов CDC/504. Ваш банк ссужает 50%, и вы должны внести 10% в качестве первоначального взноса. Вы можете получить до 5 миллионов долларов (до 5,5 миллионов долларов для определенных энергетических проектов) с кредитом CDC/504.

Компании корпоративного развития — это некоммерческие организации, которые выдают и гарантируют 40% ваших кредитов CDC/504. Ваш банк ссужает 50%, и вы должны внести 10% в качестве первоначального взноса. Вы можете получить до 5 миллионов долларов (до 5,5 миллионов долларов для определенных энергетических проектов) с кредитом CDC/504.

Микрозаймы SBA

Микрозаймы SBA — это кредиты для малого бизнеса с более короткими сроками и меньшими максимумами, чем кредиты 7(a). Микрозаймы предназначены только для новых стартапов и малого бизнеса, и вы должны вернуть их не более чем через 6 лет. Вы можете получить до 50 000 долларов США с помощью микрокредита SBA, а средний размер кредита составляет 13 000 долларов США.

Государственные ссуды для оказания помощи при стихийных бедствиях

Если вы живете в районе, объявленном зоной бедствия, у вас есть доступ к низкопроцентным кредитам для оказания помощи при стихийных бедствиях от SBA и Федерального агентства по чрезвычайным ситуациям (FEMA). Кредиты на оказание помощи при стихийных бедствиях имеют длительные сроки кредитования – до 30 лет – и низкие процентные ставки. Давайте рассмотрим ваши варианты оказания помощи при стихийных бедствиях ниже:

Кредиты на оказание помощи при стихийных бедствиях имеют длительные сроки кредитования – до 30 лет – и низкие процентные ставки. Давайте рассмотрим ваши варианты оказания помощи при стихийных бедствиях ниже:

Кредит на случай стихийного бедствия для дома и имущества

Ссуда для дома и имущества на случай стихийного бедствия может помочь оплатить ущерб, нанесенный дому, который не покрывается страховкой после объявленного стихийного бедствия. Домовладельцы могут подать заявку на получение до 200 000 долларов на восстановление своих домов после стихийного бедствия, а также дополнительные 40 000 долларов на замену утраченного имущества. Однако вы не можете использовать эти ссуды для модернизации своего дома или строительства дополнительных строений, которых не было до стихийного бедствия.

Кредиты на случай экономического ущерба

Если вы владеете малым бизнесом или некоммерческой организацией, которая находится в объявленной зоне стихийного бедствия, программа займов на случай стихийного бедствия (EIDL) может помочь вам в восстановлении. Кредит на случай стихийного бедствия с экономическим ущербом может дать вам до 2 миллионов долларов на ремонт вашего бизнеса. Подобно ссуде на случай стихийного бедствия дома и имущества, ссуда на случай стихийного бедствия с экономическим ущербом не может быть направлена на ремонт или модернизацию.

Кредит на случай стихийного бедствия с экономическим ущербом может дать вам до 2 миллионов долларов на ремонт вашего бизнеса. Подобно ссуде на случай стихийного бедствия дома и имущества, ссуда на случай стихийного бедствия с экономическим ущербом не может быть направлена на ремонт или модернизацию.

Важно отметить, что сумма в 2 миллиона долларов США включает в себя как эти кредиты, так и упомянутые выше кредиты на ликвидацию последствий стихийных бедствий. Если вы использовали кредит на случай стихийного бедствия, сумма, которую вы можете получить через EIDL, будет уменьшена на сумму этого кредита.

Государственные сельскохозяйственные ссуды

Фермеры, владельцы ранчо и другие специалисты в области сельского хозяйства могут получить ссуды под низкие проценты от федерального правительства, финансируемые Министерством сельского хозяйства США и Агентством по безопасности ферм (FSA). Вы можете подать заявку на получение большинства сельскохозяйственных кредитов в местном сервисном центре Министерства сельского хозяйства США.

Ссуды на эксплуатацию ферм

Ссуды на эксплуатацию ферм выдаются семейным фермерам или владельцам ранчо для строительства или содержания своих ферм. FSA гарантирует ссуды на деятельность ферм от коммерческих кредиторов и обслуживает свои собственные ссуды. Вы можете получить до 1 825 000 долларов США с гарантированным кредитом на эксплуатацию фермы. Лимит прямых кредитов составляет 400 000 долларов США. Большинство кредитов имеют срок погашения до 7 лет.

Ссуда на владение фермой

Если вы хотите купить новую ферму или ранчо, вам подойдет ссуда на владение фермой. Вы можете претендовать на получение до 1 825 000 долларов США с гарантированным кредитом на право собственности FSA, или во многих случаях вы можете получить 600 000 долларов США с прямым кредитом FSA. Кредиты на владение фермой представляют собой долгосрочные кредиты с максимальным сроком погашения 40 лет.

Частное ипотечное страхование: руководство по PMI

Как вы можете избежать PMI, зависит от того, какой у вас тип:

- Оплачиваемое заемщиком частное ипотечное страхование, которое вы оплачиваете как часть платежа по ипотечному кредиту.

- Частное ипотечное страхование, оплачиваемое кредитором, которое ваш кредитор заплатит авансом при закрытии сделки, а вы погасите его, приняв более высокую процентную ставку.

Давайте более подробно рассмотрим, как работает каждый тип, и какие шаги вы можете предпринять, чтобы не платить ни за один из них.

Как избежать PMI, оплачиваемого заемщиком

PMI, оплачиваемого заемщиком (BPMI), является наиболее распространенным типом PMI. BPMI добавляет страховую премию к вашему обычному платежу по ипотеке. Давайте посмотрим, что могут сделать покупатели жилья, чтобы не платить PMI.

Внесите крупный авансовый платеж

Вы можете полностью избежать BPMI, внося первоначальный взнос в размере не менее 20%, или вы можете запросить его отмену, когда вы достигнете 20% собственного капитала в вашем доме. Как только вы достигаете 22%, BPMI часто удаляется автоматически.

Взять ссуду FHA или USDA

Хотя можно избежать PMI, взяв другой тип ссуды, ссуды Федерального жилищного управления (FHA) и Министерства сельского хозяйства США (USDA) имеют собственный эквивалент ипотечного страхования в в виде взносов по ипотечному страхованию и гарантийных взносов соответственно. Кроме того, эти сборы, как правило, в течение всего срока кредита.

Кроме того, эти сборы, как правило, в течение всего срока кредита.

Единственным исключением являются кредиты FHA с первоначальным взносом или суммой капитала 10% или более, и в этом случае вы будете платить MIP в течение 11 лет. В противном случае эти премии существуют до тех пор, пока вы не погасите дом, не продадите его или не рефинансируете.

Взять кредит VA

Единственным кредитом без настоящей ипотечной страховки является кредит Департамента по делам ветеранов (VA). Вместо ипотечного страхования кредиты VA имеют единовременную комиссию за финансирование, которая либо выплачивается при закрытии, либо встроена в сумму кредита. Плата за финансирование VA может также упоминаться как страхование ипотечного кредита VA.

Размер платы за финансирование варьируется в зависимости от суммы вашего первоначального взноса или капитала, а также от того, используется ли он впервые или в последующем. Комиссия за финансирование может составлять от 1,4 до 3,6% от суммы кредита. В VA Streamline, также известном как ссуда на рефинансирование со снижением процентной ставки, комиссия за финансирование всегда составляет 0,5%.

В VA Streamline, также известном как ссуда на рефинансирование со снижением процентной ставки, комиссия за финансирование всегда составляет 0,5%.

Важно отметить, что вам не нужно платить этот сбор за финансирование, если вы получаете инвалидность по программе VA или являетесь правомочным пережившим супругом человека, который погиб в бою или умер в результате инвалидности, связанной со службой.

Возьмите совместный кредит

Еще один вариант, на который люди обращают внимание, чтобы избежать PMI, связанного с обычным кредитом, — это совмещенный кредит. Вот как это работает: вы вносите первоначальный взнос в размере около 10% или более, а второй ипотечный кредит, часто в форме кредита под залог дома или кредитной линии под залог дома (HELOC), берется для покрытия дополнительной суммы, необходимой для получить вам до 20% капитала на ваш основной кредит. Rocket Mortgage ® в настоящее время не предлагает HELOC.

Хотя HELOC может помочь избежать необходимости в PMI, вы все равно платите по второй ипотеке. Мало того, что у вас будет два платежа, ставка по второму ипотечному кредиту будет выше, потому что ваш основной ипотечный кредит будет выплачен первым, если вы не выполните свои обязательства. Учитывая это, важно провести расчеты и определить, экономите ли вы деньги или просто имеет смысл производить платежи PMI.

Мало того, что у вас будет два платежа, ставка по второму ипотечному кредиту будет выше, потому что ваш основной ипотечный кредит будет выплачен первым, если вы не выполните свои обязательства. Учитывая это, важно провести расчеты и определить, экономите ли вы деньги или просто имеет смысл производить платежи PMI.

Как избежать PMI, уплачиваемого кредитором

Другой вариант для вашего кредитора — выплачивать взносы по ипотечному страхованию в виде единовременной суммы при закрытии кредита. Взамен вы примете более высокую процентную ставку. У вас также может быть возможность оплатить весь PMI самостоятельно при закрытии, что не потребует более высокой процентной ставки.

В зависимости от ставок ипотечного страхования в то время это может быть дешевле, чем BPMI, но имейте в виду, что невозможно «отменить» оплачиваемый кредитором PMI (LPMI), поскольку ваши платежи производятся в виде единовременной суммы авансом. Если вы хотите снизить свои ипотечные платежи, вам придется рефинансировать с более низкой процентной ставкой, а не снимать ипотечное страхование.