|

|

Стоит ли брать кредит? 4 совета от нашего финансового консультанта. Как запретить брать кредиты человекуКак запретить брату брать кредиты в МФО? — вопросы от читателей Т—ЖМой старший брат постоянно берёт кредиты в МФО. Мы об этом узнаём, уже когда приходят письма от коллекторов. Подскажите, как можно защитить себя в данной ситуации и есть ли законные способы запретить человеку брать кредиты в МФО? Дмитрий М. Дмитрий, у вас непростая ситуация. Давайте разбираться.  Мишель Коржова финансовый консультант Тинькофф-банка Запретить человеку брать кредиты нельзя. Однако, суд может признать заемщика недееспособным. В таком случае назначается попечитель, который в дальнейшем распоряжается доходами человека. В 30 статье ГКРФ об ограничении дееспособности сказано, что человек по суду может быть ограничен в дееспособности в случае:

Если человека признают недееспособным, а он продолжит брать кредиты — попечитель в судебном порядке сможет оспорить сделку и признать ее ничтожной. Если ваш родственник не подходит под вышеперечисленные категории граждан, то оспорить выданные кредиты будет нельзя. Есть смысл обратиться в МФО, в которых ваш родственник чаще всего берёт кредиты. Объясните сотрудникам, что ваш брат — неблагонадежный заемщик и дело с возвратом денег всегда доходит до взыскания через коллекторов. Если долги возвращает не ваш брат, а кто-то из близких, так и скажите, что платить вы более не намерены. МФО не обязаны на основании этой информации в дальнейшем отказывать вашему родственнику в кредитах, однако они могут принять во внимание эту информацию. Если долги родственника выплачиваете вы или кто-то из родных, то, если вы прекратите выплаты, вы испортите его кредитную историю. В таком случае даже МФО могут перестать выдавать ему деньги. Если у вас есть вопрос о личных финансах, кредитной истории или семейном бюджете, пишите: [email protected]. На самые интересные вопросы ответим в журнале. journal.tinkoff.ru Сын-алкоголик берет кредиты (консультация юриста)Мой сын катится по наклонной и вовлек нас, родителей, в беду. Совсем спился и плохо соображает, но умудряется брать кредиты под грабительские проценты! Дома он почти не бывает, живет отдельно, но прописан у нас. В итоге расплачиваться приходится мне, хотя ему уже 25 лет. Банк угрожает, что если откажусь платить за сына, то у меня заберут имущество. Что же мне делать ? Как ни печально, но пока совершеннолетний человек по суду не признан недееспособным либо ограниченно дееспособным, он имеет полное право самостоятельно заключать сделки, брать кредиты и совершать все другие юридически значимые действия. И запретить, ограничить тут нельзя. В то же время нужно иметь в виду, что и ответственность за свои действия, в том числе обязанность возвращать кредиты, любой человек несет сам. Поэтому для погашения кредита взыскания могут быть обращены только на его собственное имущество.

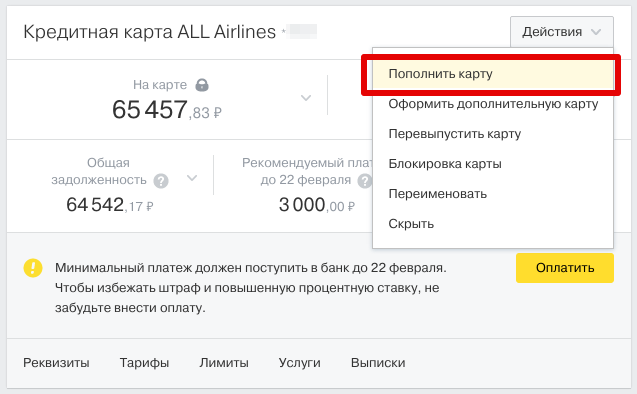

Если, конечно, вы не выступаете поручителем или созаемщиком. Но, судя по письму, финансовое порабощение сына происходит за вашей спиной. Поэтому, с одной стороны, вы отвечать по кредитам совершеннолетнего дееспособного сына ни в коем случае не обязаны. Хотя описать имущество сына приставы действительно могут. Но только по решению суда и именно приставы. А не представители банка или «выбиватели долга» коллекторы. Если они будут вам угрожать или шантажировать, идите в полицию с заявлением. Все дорогостоящие покупки (технику, мебель) совершайте с оформлением документов на свое имя. Доказательством того, что вещи принадлежат не сыну, послужат копии чеков, паспорт бытовой техники и прочего, в которых прописана ваша фамилия или данные другого человека. Уберите из комнаты сына все более-менее ценные вещи, врежьте замок. При посещении приставами это будет лишним аргументом, что сын живет отдельно. Если у него нет своей комнаты договоритесь с друзьями или родственниками о временном хранении. Что касается возможности уберечь сына от бесконтрольного получения кредитов, то этого можно добиться, если в судебном порядке признать его недееспособным (если из-за психической болезни он не способен сознавать значения своих действий и руководить ими). Второй вариант признать сына ограниченно дееспособным на основании злоупотребления спиртными напитками. В последнем случае он сможет совершать какие-либо юридические действия (в том числе брать кредиты) только с согласия попечителя, которым, по всей видимости, будете назначены вы как его мать. Удачи вам и терпения! stolicaprava.ru 12 причин, почему не стоит брать кредиты Многие убеждены, что без кредитов невозможно делать крупные покупки. На самом деле, если вы купили вещь в кредит, значит, у вас есть возможность купить ее и без кредита. Кажется, парадокс? Давайте разберемся, почему не стоит брать кредиты, и как они влияют на ваше финансовое состояние. 1. Покупать в кредит дороже, чем без кредитаПокупая вещь в кредит, помимо стоимости вещи, вы платите проценты. В случае потребительских кредитов они могут быть существенными. Вы отдаете банкам деньги, которые могли бы потратить на другие покупки. Есть люди, которым сложно копить деньги. Они предпочитают покупать вещи в кредит, чтобы ежемесячно отдавать определенную сумму банку. Но что мешает откладывать ту же сумму без банка? Получается, из-за психологических проблем или неумения управлять финансами вы наносите себе ущерб. 2. Вместе с кредитом часто навязывают страховкуЧасто для получения кредита требуется оформить страховку. Желание банка понятно. Если с заемщиком что-то случится, страховая компания рассчитается по кредиту. Но для заемщика оформление страховки – дополнительные издержки, которые повышают конечную стоимость вещи. 3. Кредиты стимулируют импульсивные покупкиВы приходите в магазин и видите новый смартфон. Вам хочется его купить, но денег нет. Продавец предлагает оформить кредит, на что вы соглашаетесь. Через две недели радость от покупки проходит, а по кредиту придется платить еще год или два. Возможность купить вещь в кредит без первоначального взноса или с минимальной оплатой стимулирует импульсивные покупки. Вы можете приобрести вещь, которая на самом деле вам не нужна. Вы просто поддались эмоциям. Когда вы копите деньги, то покупаете более осмысленно. Потому что накопление средств требует времени, за которое эмоции проходят. 4. Кредиты снижают уровень будущих доходовПоскольку вы вынуждены отдавать проценты, то размер ваших будущих доходов будет снижаться. Это может вынудить вас брать новые кредиты, чтобы сохранить уровень жизни, что в будущем обернется еще большим снижением вашего благосостояния. 5. Вы тратите время на оформление кредитаПосчитайте, сколько времени вы потратите на оформление кредита, платежи, различные справки, которые требует банк? На отслеживание дат, в которые нужно внести обязательные платежи? На решение проблем в случае ошибок со стороны банка? В это время вы могли заниматься личными делами. 6. В случае просрочек вы платите штрафыЕсли заемщик не вовремя гасит кредит, он может попасть на штрафы. Их размер может быть существенным. Стоимость вещи вырастет не только на сумму процентов, но и на размер таких штрафов. 7. Важность кредитной истории завышенаБанкам выгодно дать кредит человеку с хорошими доходами, который гарантированно погасит заем. Поэтому для получения кредита достаточно иметь стабильную работу и официальный доход. Специально брать небольшие кредиты, чтобы заработать кредитную историю и в будущем взять ипотеку под более выгодный процент – смысла нет. По крайней мере, в России. 8. Вы не получаете доходов от сбереженийКогда вы живете в кредит, вы не формируете накопления. У вас нет средств «на черный день», и любой форс-мажор может обанкротить вас. Вместо жизни в кредит лучше откладывать деньги и формировать сбережения, от которых можно получать процентный доход. Например, оформляя вклад в банке под выгодный процент. 9. Вы чувствуете себя должникомЖить в кредит психологически сложно. Радость от покупок быстро проходит, и наступает время рассчитываться по долгам. Вы нервничаете, если задерживают зарплату. Вынуждены брать новые кредиты, чтобы рассчитаться по старым. И все это ради покупки вещей, которые быстро дешевеют (любая техника, автомобили) и, возможно, вам не нужны (импульсные покупки). 10. Кредиты часто имеют подводные камниВсе знают истории про мелкий шрифт в договорах, которым набраны различные условия по кредитам. Многие слышали о скрытых платежах. Иногда разобраться во всех условиях кредита сложно, и некоторые условия становятся сюрпризом для заемщиков. 11. Кредиты стимулируют жить не по средствамВы можете купить бюджетную иномарку, но решаете приобрести в кредит машину классом выше, со множеством дорогих опций. В итоге большая часть зарплаты начинает уходить на погашение кредита и обслуживание дорогого автомобиля. Вы экономите на еде, чтобы залить в бак бензин. Без кредита вы бы купили машину по средствам и не стали бы экономить на всем, чтобы ездить на дорогом автомобиле. 12. Кредиты могут привести к банкротствуЕсли кредитов много, и заемщик начинает допускать просрочки, сумма набежавших процентов и штрафов может привести к банкроству и значительному снижению уровня жизни. РезюмеКак правило, брать кредиты не выгодно. Вы переплачиваете за вещи и снижаете уровень вашей жизни в будущем. Купить в кредит просто. Вам может не потребоваться даже первоначальный взнос. Но по любым долгам придется расплачиваться. Если вы уже взяли кредиты и не можете их отдать, следующие статьи помогут решить эту проблему: Рекомендуем  Многие фрилансеры зарабатывают на зарубежных биржах и пользуются международными платежными системами. Как же работать на фрилансе в Украине, чтобы ...  Многие люди мечтают обзавестись собственным жильем. Сколько должна стоить неплохая 3-комантаная квартира в кирпичном доме? На ум приходят дикие ... www.kadrof.ru Как защититься от кредитора? Как вести себя когда выбивают долгиКак вести себя с коллекторами? Первым делом коллектор оценивает ваш психологический портрет и определяет, чем вас морально задавить: грубым наездом, постоянными звонками или визитами, судебными издержками или уголовной ответственностью за мошенничество и т.д. Какую бы линию поведения: оборону или атаку вы не выбрали, помните, что только уверенность в своих силах и трезвый взгляд на ситуацию могут стать союзниками в противоборстве с кредиторами. Страх, отчаянье и ненависть облегчат работу коллектору, и он быстро добьется желаемого. В статье про методы выбивания долгов мы рассмотрели основные способы психологического воздействия на должников микрофинансовых организаций. Предлагаю узнать, как защититься от кредиторов и как вести себя, когда выбивают долги. Действие — Противодействие

Как себя вести с навязчивым кредитором?

Примерьте на себя роль профессионального сутяжника. Это 100% вызовет оскомину у юридически неграмотного коллектора, а таких 80 человек из 100. Если вы хотите издевнуться над взыскателем за бесконечные звонки и подпорченные нервы, сообщите ему о желании заплатить всю сумму разом, но лишь в случае, если он докажет свои полномочия. При первом упоминании долга, поинтересуйтесь у собеседника, из какой компании он звонит, узнайте его ФИО. Спросите, на каком основания он взыскивает долг, задавайте любые вопросы про законность передачи долга от непосредственного кредитора в данную организацию. Например, «Чем вы можете доказать, что долг передан/продан вашей компании?», «Где документ, удостоверяющий ваши полномочия на взыскание долга?», «Собственно, а где ваши документы, подтверждающие занятость в данной компании?». Предложите персональному коллектору выслать все документы заказным письмом через Почту России. Не забудьте сказать, чтобы он заверил все бумаги у соответствующего должностного лица. При этом напоминайте, что не отказываетесь от переговоров, а просто хотите убедиться в законности действий. А если у коллекторов нет документов, подтверждающих право на взыскание, значит можно писать заявление о вымогательстве денег. Открытие уголовное дело умерит их пыл. Если словесный запрос о доказательстве полномочий по взысканию не был удовлетворен, отправьте в коллекторское агентство заказное письмо с уведомлением о вручении примерно следующего содержания:  Они не смогут выполнить и 1/10 части законных требований. А если дело дойдет до суда, вы сможете аргументировать свой отказ от выплаты долга коллекторам тем, что ими не были предоставлены запрашиваемые документы. Если вам попалось коллекторское агентство с образцовым пакетом документов, обязательно попросите копию для себя и тут же отправляйтесь в другую инстанцию – Роспотребнадзор. В нашей стране, это, пожалуй, единственный орган, который всегда на стороне заемщика. Лишняя проверка коллекторского агентства никогда не помешает, а если их будет несколько, так вообще сказка. Не бойтесь экспериментировать и помните, что за невозврат долга уголовная ответственность не предусмотрена, а доказать факт мошенничества практически невозможно. Оценить статьюВам была полезна эта статья? Поделитесь своим мнением с другими Подробнее Полезное по темеhcpeople.ru Как излечиться от кредитной зависимости. А может, лучше её избежать? | ДеньгиВсё больше наше общество поражает новая болезнь, давно уже известная в странах, которые в советское время называли капиталистическими. Кредитная зависимость, когда человек живёт, отдавая практически все заработанные деньги за взятые ранее кредиты, а для того, чтобы купить что-то, просто берёт новые. Там, на «Диком Западе» уже давно существуют общества взаимоподдержки типа «Анонимных Алкоголиков», только болеют, без кавычек болеют эти люди «кредитной зависимостью» в очень тяжелой форме. Потеря работы, здоровья, репутации для такого человека… потеря всего! Ведь если банк не даст очередной кредит, то что делать?! Вот и причина самоубийств (во всем мире, не только на пространстве бывшего СССР) всё чаще — непосильное кредитное бремя. Конечно, возможность взять в кредит нужную вещь, а также сделать ремонт, отдохнуть, подлечиться и т. д. — несомненный плюс современной экономической жизни. Однако, у любой палки всегда два конца. Где есть достоинства, всегда есть и недостатки. Раньше «столбики для пятачков» и игровые клубы встречались на каждом шагу, а теперь практически в каждом крупном магазине (турбюро, агентстве недвижимости и даже в дорогих парикмахерских) сидят кредитные агенты. «Покупай легко!» — вот, наверное, главный девиз нашего времени. И вот теперь, вслед за игроманией, незаметно пришла в нашу жизнь кредитомания. Кстати, и сами банки, надеюсь, невольно, не со зла, очень даже… способствуют распространению этой специфической болезни. Ведь в нашем мире всё ужесточающейся конкуренции банкам тоже надо на что-то жить. Звучит как-то прикольно, но, тем не менее, это так. А ведь штрафы «за просрочку» обязательных кредитных выплат очень высоки. Или перекредитование, когда неотложные выплаты по уже взятому кредиту гасятся другим, уже с более высокой кредитной ставкой кредитом (обычно это делается при помощи кредитной карточки). Такие «неучтённые» доходы и помогают многим банкам держаться на на плаву в наше нестабильное время. Конечно, противостоять новой болезни общества, называющего себя «обществом потребления», можно. И нужно! Надо лишь знать — как, и постоянно помнить об опасности заразиться данной болезнью. Всё это понятно, прописные, так сказать, истины, но как же трудно, когда видишь, когда у знакомого новенькая машина, а молодой сосед, который с трудом закончил ПТУ, делает дорогой евроремонт… «Ну чем я хуже!!!» — думаете Вы. Кроме того, кредитная система может очень выручить в некоторых форс-мажорных ситуациях. Представьте, если в июльскую жару вдруг у Вас выйдет из строя старенький холодильник. Кредит также может быть очень полезным финансовым инструментом. Правда, только в умелых руках. Как и любой другой инструмент. Клинические симптомы кредитной зависимости — отсутствие критического анализа своих финансовых возможностей вследствие простого неумения устоять перед своим желанием «жить сейчас». И жить «хорошо». Причин у этой болезни много. Перечислю лишь самые главные. 1. Самая главная. Выглядеть «крутым», гораздо выше своих финансовых возможностей. 2. Стремление «жить сейчас», не задумываясь о своём будущем. «А когда жить, если не сейчас» — говорят такие люди, сознательно окружая себя дорогостоящим «комфортом». 3. Любовь к шопингу как средству поднятия настроения, любовь к импульсивным покупкам. 4. Неумение просчитать свои финансовые возможности, расходы и доходы. 5. Отсутствие «заначки» на непредвиденные расходы, накопительной страховки. 6. Причиной кредитной зависимости может быть… другая зависимость. 7. Потеря работы, здоровья, другого источника дохода. Жил человек в кредит, но как-то справлялся. А тут бац! «Ничего, справлюсь» — думает человек, и берёт ещё. Привык уже… 8. Эмоциональное, почти гипнотическое, воздействие на подсознание некоторых видов рекламы. 9. И т.д. и т. п., этот список можете продолжить сами. Внимание: если Вы узнали себя более чем в двух пунктах, Вам срочно нужна помощь. Психотерапевта… Правда, лечение зависимости у хорошего специалиста дело долгое, дорогое, и это может вылиться в кругленькую сумму. Возможно, этой суммы у Вас сейчас нет, и уже на покрытие этих расходов тоже придётся брать кредит… Шучу. Обойдёмся самопомощью. Сначала поставим диагноз. Первое, что надо сделать, это подсчитать расходы и доходы. Подсчитать общую сумму обязательных выплат на кредит (или кредиты). Узнаем, какой процент Ваших ежемесячных доходов «съедается «обязательными кредитными выплатами. Если больше 50%, брать новые кредиты нельзя ни при каких обстоятельствах. Критический уровень — 25%. Если больше, то любая крупная непредвиденная трата ввергнет «семейный корабль» в такой водоворот, что мало не покажется! Особенно, если нет финансовой «соломки», т. е. заначки на «черный день». Если у Вас уже взяты кредиты на сумму, превышающую четверть семейного бюджета, постарайтесь найти дополнительные источники дохода. Да и вообще, лишние деньги никогда не помешают! Я бы посоветовал обратить внимание на Интернет с его практически безграничными возможностями. На время, пока не выплачены кредиты, просто волевым решением запретите всем членам семьи ходить по магазинам, где можно легко получить кредит. Этот нехитрый приём убережет Вас от импульсивных покупок. Жить «хорошо или ещё лучше» конечно здорово, но здоровье, а иногда и жизнь, дороже. Покупайте только самое необходимое. И главное, из-за чего люди легко попадают в «финансовый штопор». Желание казаться «крутыми». Так вот, «крутым» лучше не казаться. «Крутым» надо быть!!! И самый лучший способ наращивания «крутизны» — заняться саморазвитием, учиться, а не «выпендриваться»!Ну вот, на этой мажорной ноте и закончу я своё «лечение». Будьте здоровы! Не болейте! И финансово — тоже… shkolazhizni.ru 5 причин почему не стоит брать кредитДостаточно много причин, почему люди берут деньги в кредит. Основа здесь одинаковая: появилась цель, на которую не хватает собственных денег на текущий момент или вообще. Так, на квартиру у многих людей просто не хватит возможностей накопить за всю жизнь, поэтому ипотека стала единственным выходом не платить за съемное жилье и жить в своем. Есть случаи, когда человеку просто захотелось приобрети дорогой навороченный смартфон, который стоит в три его зарплаты. Он берет кредит и еще полгода-год платит за, по сути, не нужную вещь.. Но самое страшное, когда один долг начинают погашать другим. Это может привести к замкнутому кругу с огромным долгом, из которого просто нет выхода.Если банки предлагают относительно необременные условия выплаты займа, то различные организации, такие как МФО, частные кредиторы, потреб.кооперативы и проч., давят на заемщика огромными процентами, исчисляемыми сотнями годовых. Пока кредиторы предлагают взять много и быстро, финансовые аналитики твердят о том, что стоит хорошо обдумать выбор в пользу кредита. Перспектива решить финансовые проблемы или приобрести желаемый товар «здесь и сейчас» притупляет обзор будущего, в котором нужно расплачиваться за сегодняшнеежелание. Зачем люди берут кредиты?Кредит позволяет осуществить мечту, на которую не хватает денег, или решить финансовые сложности. Если до 90х годов люди почти не брали денег в долг и жили посредством своих собственных финансовых сил, то после 90-х годов банковская сфера начала активно развиваться в России, и на текущий момент количество банков переваливает за пять сотен, что в несколько раз превышает все европейские нормы по количеству банков на душу населения. И это еще не считая мелких кредиторов. Предложения взять деньги можно встретить везде. Причем деньги выдаются быстро и большими суммами. Такая доступность кружит голову и создает искусственную потребность для человека в новых вещах и в красивой жизни. Некоторые заемщики, столкнувшись с реалиями выплаты долгов, зарекаются больше никогда не брать деньги в долг. Другие настолько привыкают «жить в кредит», что берут кредит на все, платя за это в течение последующих несколько лет. Стабильный доход и постоянная работа способствуют выплате долгов в намеченные сроки. Однако, если что-то случается непредвиденное, то в выплатах может случиться сбой и образоваться долговая яма, выбраться из которой опять же становится сложно.

Почему многие люди берут много кредитов?Этому способствует желание жить как все, иметь красивые и дорогие вещи, быть не хуже соседа, доходы которого значительно выше. Это не патология, а лишь попытка повысить собственную самооценку. Если честно, кредит – один из самых плохих способов «красиво жить». Однако, торговые организации, сотрудничающие в банками твердят обратное. Они позиционируют кредит, как возможность выгодной покупки. За счет кредитов растет товарооборот магазина и прибыль банков. Оформить займ можно не только в отделении банка, но и прямо на торговой точке. За последние несколько лет количество кредитов на душу населения растет. На одного заемщика может приходиться до 4-7 кредитов. Это может быть потребительский кредит или ипотека, кредитная карта, кредит на телефон холодильник, телевизор, шубу, мебель и проч. Как правило, размер одного платежа небольшой, что позволяет комфортно платить. Но иногда в совокупности общий объем выплат может «задавить» заемщика. Таким образом, широкая доступность кредитов, их легкость получения способствуют тому, что люди берут много кредитов. Пять причин, почему не стоит брать кредит.Можно выделить множество фактов, когда действительно не стоит брать кредит. Наряду с теми, кто берет кредиты на все, есть и те, кто вообще не пользуются займами. Они стараются накопить собственными силами или не покупать то, на что нет денег. Выделим пять основных причин, когда не стоит брать кредит.

Не стоит брать кредит на погашение другого займа.Новый кредит на погашение старого называется рефинансированием. К нему заемщики прибегают тогда, когда становится сложно платить по действующему кредиту или банк предлагает понизить действующую ставку. Например, клиент оформил кредит в период повышенных ставок под 27%. Через год ставки упали, и другой банк предлагает взять займ под 15%. Перекредитоваться здесь просто логично. Однако, если у клиента займ под те же 15%, но с большим ежемесячным платежом, а ему нужно понизить платеж, то он согласен взять дополнительный кредит на более длительный срок, но с меньшим платежом. И так может продолжаться бесконечно. В итоге клиент уже перекрыл основной долг, а сумма кредита не уменьшилась за счет новых процентов. Таким образом, брать кредит на погашение другого не стоит. Для облегчения бремени выплат лучше воспользоваться услугами реструктуризации и рефинансирования, когда основной долг растягивается, а сумма дополнительных процентов будет не существенной. Когда нужен еще один кредит.Бывает так, что у человека уже есть кредиты и он надумал купить еще одну вещь. Здесь лучше отложить вопрос о новом кредите, чтобы закредитованность не зашкаливала. Однако, если новый кредит действительно нужен и без него не обойтись, то стоит погасить один из действующих. Важно соблюдать правило, что на погашение займов должно уходить не более 30-35% от среднего дохода. Как только этот баланс нарушается, стоит остановиться и не брать новые кредиты, а попробовать решить вопрос, как обойтись без заемных денег. Если не хватает денег.Многие люди привыкли жить от зарплаты к зарплате, равномерно распределяя расходы в течение месяца. Однако может случиться так, что денег до зарплаты не хватает. Здесь появляются мысли, где можно занять денег на пару дней. Как вариант, люди начинают брать микрозаймы и отдавать их с определенной переплатой. Суммы займов небольшие, поэтому переплата в денежном размере не ощутима. Так, взяв 5 т.р., нужно через неделю отдать 6 т.р. Казалось бы, всего 20% за неделю переплата, но уже 80% в месяц или более тысячи годовых. В таких случаях можно воспользоваться картой со льготным периодом. Она позволит «перехватить» денег до зарплаты и вернуть их без дополнительных процентов. Правда, увлекаться ею тоже не стоит. Стоит ли идти в микрофинансовые организации?Займы в МФО выдаются за несколько минут по одному паспорту. Это привлекает тех людей, которым нужно где-то найти денег до зарплаты, или если банк отказывает в кредите. Переплата по микрозаймам огромная в процентном соотношении. Заемщик переплачивает в несколько раз больше, чем взял. Это своеобразный бич современной жизни, но кто-то довольно часто берет деньги именно так и возвращает с переплатой. МФО выдают деньги почти всем, кто обратился, включая заемщиков с плохой кредитной историей. Эксперты советуют не пользоваться услугами МФО, или пользоваться в исключительных случаях. При оформлении кредита могут обмануть.Перед подписанием кредитного договора стоит внимательно все изучить. Особенно, касательно пунктов прав банка изменять процентную ставку в одностороннем порядке и требовании долга.Читайте также: Что нужно проверить до подписания кредитного договора?Чтобы после подписания не оказалось, что заемщик оказался в кредитной ловушке, все условия лучше обговорить заранее. А еще лучше, чтобы они были зафиксированы на бумаге. Полезное по темеmobile-testing.ru Стоит ли брать кредит в 2018 году: мнение экспертовСтоит ли брать кредит? Что думают эксперты по этому поводу? Очень часто в жизни можно наблюдать ситуации, когда человек по собственной прихоти, особо в этом не нуждаясь, бежит в банк за получением нового кредита для покупки, по сути, совершенно ненужной для него вещи. Есть много людей, которые попадают в кредитную зависимость и уже не мыслят своей жизни без нового займа. А ведь подобная финансовая безграмотность приводит к печальным последствиям, которые сулят для алчного заёмщика серьёзными неприятностями. Нужен ли вам кредит?

Само собой, в жизни бывают разные ситуации, когда без кредита действительно сложно обойтись. Как правило, такие ситуации случаются редко. В большинстве случаев люди берут кредиты лишь потому, что они пока могут себе это позволить. Но тут надо понимать, что постоянное кредитование способно со временем вызвать самую настоящую зависимость, избавиться от которой достаточно сложно. Причин, которые толкают людей на получение кредита, очень много. Это может быть свадьба, поездка в отпуск, покупка новой техники или лечение. Однако тут надо понимать, что причины для оформления займа в банке всегда должны быть объективными, а не обусловлены стремлением угнаться за прогрессом или утереть нос своему соседу. То есть, если человеку срочно необходимы средства, например, на учёбу в высшем заведении или на поездку в санаторий для оздоровления, то тут сложно сказать, что это будет нецелесообразное решение. А вот если человек, уже имеющий неплохой автомобиль, бежит в банк за получением ссуды для покупки более новой марки машины, это уже, мягко говоря, перебор. Особенно, если этот заёмщик не имеет в реале достаточных доходов. Состоятельные люди или просто финансово грамотные граждане всегда просчитывают кредит наперёд, исходя из своих потребностей и возможностей. И главное тут, чтобы эти желания всегда совпадали с реальными возможностями. Как не совершить ошибку?Чтобы не совершать грубых и чреватых последствиями ошибок, при оформлении кредита, человеку необходимо взвесить всё «за» и «против», и определиться, действительно ли стоит брать кредит. Или всё-таки можно обойтись без него. А для этого нужно понять, какие ошибки чаще всего совершаются при принятии решения о ссуде. Ну а чтобы их не повторять, нужно воспользоваться следующими советами.

Если вы все-таки решились взять кредит и в связи с этим попали в трудную финансовую ситуацию, переросшую в противостояние с банком, то не отчаивайтесь, наш юрист онлайн бесплатно ответит вам на все вопросы о ваших правах и обязанностях перед кредитно-финансовой организацией и поможет грамотно и с минимальными потерями выйти из сложного положения. Свой вопрос вы можете задать в форме, которая находится внизу окна. law03.ru |

Ни в коем случае не впадайте в истерику и отчаяние, иначе вас быстро сломают. Именно на это рассчитано психологическое давление. Лучше настроить себя на позитив, ведь вам звонят обычные смертные люди, а не полубоги-убийцы. Помните, абсолютно все наемные рабочие хотят мало делать и много получать. Договариваться с ними не целесообразно, проще довести дело до суда и отыграть начисленные проценты и штрафы. Лучше покажите коллектору, что с вас абсолютно нечего взять. У них должна появиться 100% уверенность в бесперспективности дальнейшего давления и взыскания долга. Соответственно, если они увидят, что общаться с вами бесполезно, законы вы знаете, в обиду себя не дадите, взять с вас нечего, вас просто перестанут тревожить.

Ни в коем случае не впадайте в истерику и отчаяние, иначе вас быстро сломают. Именно на это рассчитано психологическое давление. Лучше настроить себя на позитив, ведь вам звонят обычные смертные люди, а не полубоги-убийцы. Помните, абсолютно все наемные рабочие хотят мало делать и много получать. Договариваться с ними не целесообразно, проще довести дело до суда и отыграть начисленные проценты и штрафы. Лучше покажите коллектору, что с вас абсолютно нечего взять. У них должна появиться 100% уверенность в бесперспективности дальнейшего давления и взыскания долга. Соответственно, если они увидят, что общаться с вами бесполезно, законы вы знаете, в обиду себя не дадите, взять с вас нечего, вас просто перестанут тревожить.

Каждый грамотный человек перед тем, как решиться на кредит, обязательно сто раз подумает, а действительно ли ему это так необходимо на данный момент, или всё-таки можно как-то обойтись собственными ресурсами. Ведь оформляя любой кредит, человек автоматически принимает на себя кредитные обязанности, невыполнение которых может обернуться для него огромными рисками, и как следствие плохой кредитной историей. Таким образом, перед тем, как брать ссуду, нужно взять в расчёт свой совокупный семейный доход из всех источников и подсчитать, не станет ли ссуда бесконечной кабалой для человека.

Каждый грамотный человек перед тем, как решиться на кредит, обязательно сто раз подумает, а действительно ли ему это так необходимо на данный момент, или всё-таки можно как-то обойтись собственными ресурсами. Ведь оформляя любой кредит, человек автоматически принимает на себя кредитные обязанности, невыполнение которых может обернуться для него огромными рисками, и как следствие плохой кредитной историей. Таким образом, перед тем, как брать ссуду, нужно взять в расчёт свой совокупный семейный доход из всех источников и подсчитать, не станет ли ссуда бесконечной кабалой для человека.