Какой кредит выгоднее досрочно гасить: Как выгоднее гасить кредит досрочно

Содержание

Как лучше гасить кредит досрочно?

Кредит – это сложный финансовый инструмент, который сегодня доступен практически каждому. Находясь в магазине даже при отсутствии денег, можно купить желаемый товар или получить услугу в долг. Однако многим людям находится в состоянии должника психологически неприятно, поэтому они всячески стараются досрочно погашать кредит. Как правильно гасить долг досрочно, разберемся.

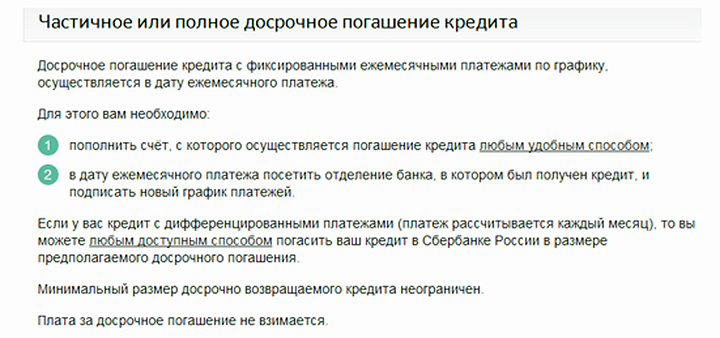

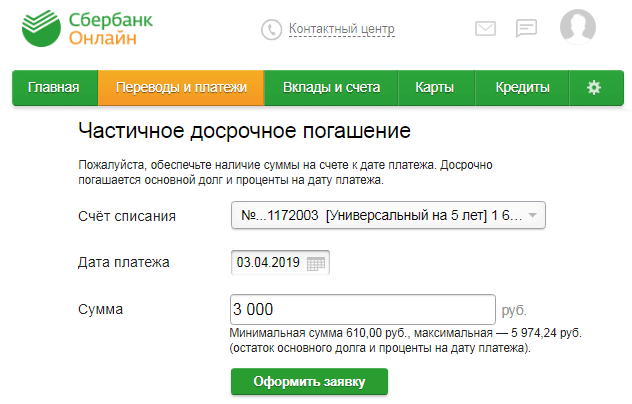

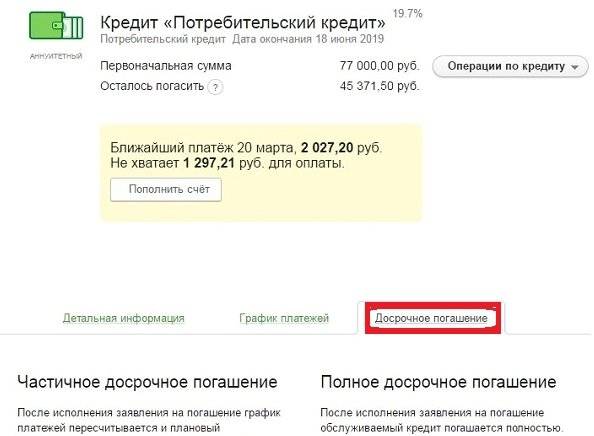

Любой кредит (потребительский, автокредит, ипотеку) можно гасить досрочно частями или полностью. Частично досрочное погашение кредита позволяет уменьшить размер основного долга, а вместе с ним и общую переплату по процентам. Однако важно не забывать, что при частичном погашении нужно каждый раз оформлять заявление на досрочное погашение и указывать сумму погашения. Так как если просто положить деньги на счет, не оформляя заявление, то они будут списываться постепенно по графику текущих платежей.

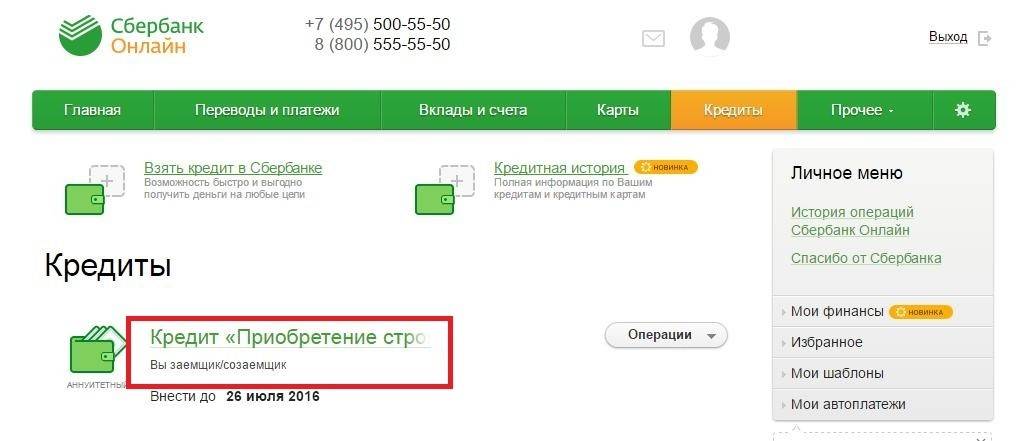

Заявление многие банки разрешают оформлять через мобильное приложение или интернет-банк без посещения отделения кредитной организации. При досрочном погашении долга лучше обратиться в банк лично, чтобы сотрудники банка произвели точный расчет на дату погашения, так как важно чтобы на счет была внесена вся оставшаяся сумма долга и проценты, которые были начислены с момента последнего платежа.

При досрочном погашении долга лучше обратиться в банк лично, чтобы сотрудники банка произвели точный расчет на дату погашения, так как важно чтобы на счет была внесена вся оставшаяся сумма долга и проценты, которые были начислены с момента последнего платежа.

Что дает досрочное погашение долга?

Приятным бонусом частично досрочного погашения будет снижение стоимости связанной с кредитом страховки. Сумма задолженности снижается, а значит сумма страховых выплат также уменьшается.

Правила и особенности кредитов

Существуют общие правила и особенности кредитов, которые помогают грамотно использовать досрочное погашение:

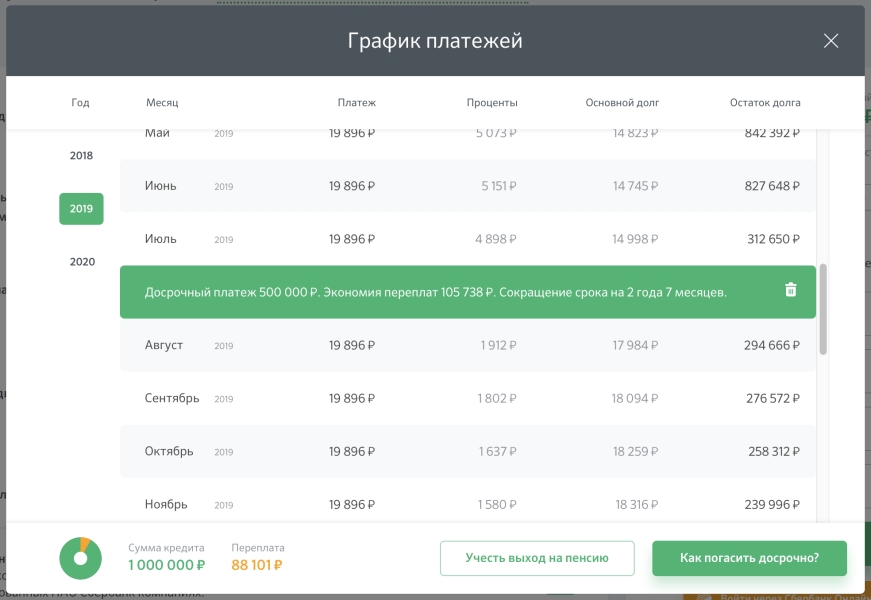

· Кредитные платежи, как правило, являются аннуитетными. То есть сумма ежемесячного платежа одинакова, но в первую половину срока кредитования в практически вся плата уходит на проценты, а в основной долг практически не гасится, а ближе к окончанию действия кредитного договора идет погашение основного долга. Очевидно, что частично досрочное погашение долга выгоднее в начале действия кредита.

Очевидно, что частично досрочное погашение долга выгоднее в начале действия кредита.

· Частично досрочное погашение кредита возможно с любой суммы, поэтому нет необходимости копить ощутимую сумму. Сотрудники банка работают, что проводить операции для клиентов, и клиенты имеют право обращаться в банк с любым вопросом.

· Каждый банк может иметь свои правила учета досрочных платежей. Списание может проходить в день ежемесячного платежа или на дату внесения средств и подачи уведомления. И списание средств идет в дату планового платежа нужно помнить, что текущий платеж должен быть внесен в полном объеме, поскольку сначала списывается обязательный платеж, и потом – сумма досрочного погашения. Если же платеж по досрочному погашению учитывается в день его зачисления, то нужно помнить, что сначала банк начислит проценты за пользование средствами с момента последнего платежа на дату досрочного погашения (в первую очередь списываются именно они), поэтому сумма досрочного погашения может оказаться меньше ожидаемой.

Сокращать срок кредита или сумму долга?

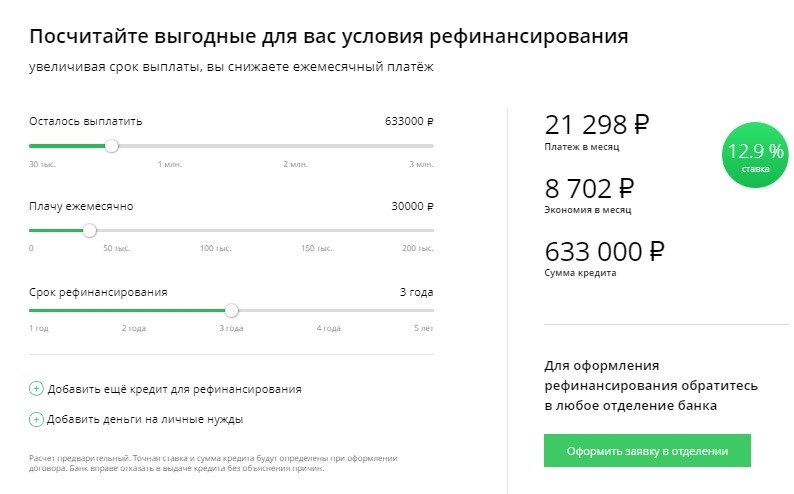

При частичном досрочном погашении есть два варианта действий: можно либо уменьшить размер ежемесячного платежа, либо сократить срок кредитования. При этом сокращение срока кредита уменьшает общую сумму переплаты по кредиту. А при уменьшении ежемесячного платежа снижается финансовая нагрузка и обслуживание кредита становится меньшим бременем для бюджета.

Если текущий размер ежемесячного платежа не приносит ущерба семейному бюджету, выгоднее сократить срок кредитования. Так можно сэкономить на процентах. А если необходимо оставлять в бюджете семьи больше средств, можно выбирать вариант с уменьшением ежемесячного платежа. Перед выбором всегда лучше заранее произвести расчет (включая общую сумму переплаты).

Лайфхак! Вы можете выбирать снижение ежемесячного платежа, но после этого продолжать платить привычную для вашего бюджета сумму и ежемесячно оформлять досрочное погашение. В результате закрыть кредит получится быстрее, советует эксперт НИФИ Анна Горелик.

В результате закрыть кредит получится быстрее, советует эксперт НИФИ Анна Горелик.

Материал подготовлен в рамках программы Министерства финансов «Эффективные финансы». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Почему не выгодно гасить ипотеку досрочно

Центр финансовой экспертизы Роскачества разбирает случаи, когда досрочное погашение ипотеки может быть не самым выгодным вариантом

Варианты досрочного погашения

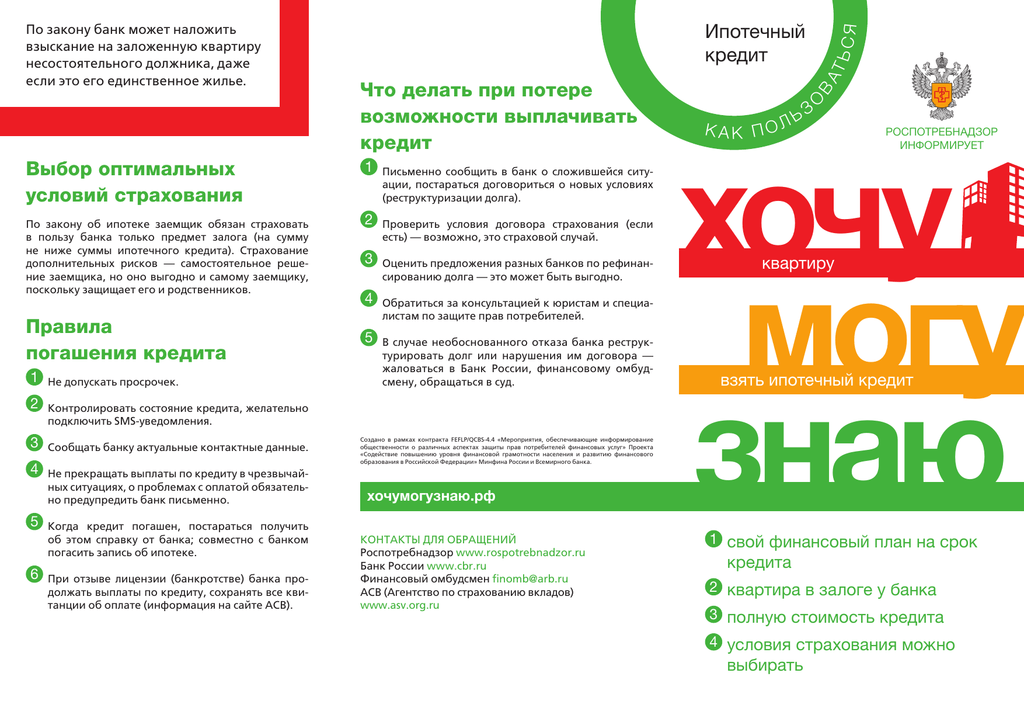

По закону каждый гражданин России имеет возможность досрочно погасить любой кредит, включая ипотечный. Это закреплено в п. 2 ст. 810 Гражданского кодекса Российской Федерации. Должно соблюдаться важное условие: не забыть уведомить банк заранее о желании погасить ипотеку раньше срока. В ином случае платеж не будет засчитан в счет погашения. В разных банках сроки уведомления могут отличаться.

Заемщик сам выбирает, как он собирается досрочно погасить кредит: полностью или частично.

Если вы выбираете частичное погашение, то банк оформит перерасчет графика платежей. Существует три варианта погашения:

Сократить срок ипотеки

В этом случае часть ежемесячного платежа, которая идет на оплату основного долга, будет увеличена. А процентная часть уменьшится. Именно поэтому такой вариант погашения более выгодный для минимизации переплаты. На меньшую оставшуюся сумму долга начисляется меньше процентов, а переплата сокращается.

Уменьшить размер ежемесячного платежа

Такой вариант позволит снизить ежемесячные расходы на оплату долга. Но при этом большая часть ежемесячного платежа пойдет на погашение процентов и только меньшая – на основной долг. Этот способ подойдет тем заемщикам, которым нужно снизить нагрузку на свой бюджет в будущем. Возможно, вы не уверены в своем месте работы или не знаете, насколько стабильны будут ваши источники дохода.

Комбинированный вариант

Это когда вы чередуете сокращение срока и уменьшение размера платежа. Такой способ позволит уменьшить сумму ежемесячного платежа, но осуществлять выплаты в том же размере. Регулярные суммы, превышающие основной платеж, позволят со временем сформировать средства, которые затем можно направить на уменьшение срока кредита.

Такой способ позволит уменьшить сумму ежемесячного платежа, но осуществлять выплаты в том же размере. Регулярные суммы, превышающие основной платеж, позволят со временем сформировать средства, которые затем можно направить на уменьшение срока кредита.

Когда не стоит пользоваться досрочным погашением?

Ипотека – это один из типов кредита, который имеет долгий срок кредитования. Это означает, что удельный вес процентов в нем будет большой, особенно в начале ипотечного пути. Доля процентов в аннуитетных (равных на все время кредита) платежах в первые месяцы может составлять 75–85%. Таким образом, на ранних этапах вы в основном работаете на банк, а к концу ипотеки переплата, скорее всего, будет двукратной. Перед тем как задуматься о досрочном погашении (если это позволяет ваша финансовая ситуация), нужно подсчитать экономию на процентах с помощью онлайн-калькуляторов, которые легко находятся в интернете.

Ольга Шанаева

заместитель руководителя Роскачества

Любое досрочное погашение не должно вредить вашему душевному и физическому здоровью, не должно проходить в ущерб вашим повседневным привычкам, отдыху и комфорту. Конечно, если у вас есть накопления или новый неожиданный источник дохода, которые вы безболезненно можете потратить на закрытие ипотеки, это можно сделать в любой момент. Но есть несколько ситуаций, когда лучше не торопиться, взвесить свои возможности и оценить риски. Существует несколько ситуаций, когда выгоднее будет не закрывать ипотечный кредит, а использовать свои сбережения для увеличения дохода.

Конечно, если у вас есть накопления или новый неожиданный источник дохода, которые вы безболезненно можете потратить на закрытие ипотеки, это можно сделать в любой момент. Но есть несколько ситуаций, когда лучше не торопиться, взвесить свои возможности и оценить риски. Существует несколько ситуаций, когда выгоднее будет не закрывать ипотечный кредит, а использовать свои сбережения для увеличения дохода.

Ипотека под низкий процент

Например, вы взяли семейную или льготную ипотеку под 6 или 7% годовых или это субсидированная застройщиком ипотека под 2–3% годовых. При этом ставки по банковским депозитам могут быть в два раза выше ипотечных ставок (10–12%). Поэтому лучшее применение для свободных денег – это безрисковый доход по вкладу, а не досрочное погашение ипотеки. Что нужно знать в этом случае:

-

Деньги на вкладе вам всегда доступны. Если вдруг по какой-то причине вам все же понадобятся деньги, с вклада их всегда можно снять, в отличие от уже внесенного досрочного платежа.

-

Свободные средства всегда можно разбить на несколько вкладов. Для психологического комфорта деньги можно положить на несколько депозитов, если опасаетесь каких-то кризисов. -

Вернуться к досрочному погашению можно всегда. Если ставки по вкладам упадут ниже ипотечных ставок, тогда можно начать досрочно погашать ипотеку. -

Доход с вклада можно потом потратить не только на досрочное погашение. Он может пойти и на создание подушки безопасности. При этом ипотечные выплаты не пострадают и вам не нужно будет дополнительно откладывать. -

При выборе вклада обращайте внимание на условия. У вклада не должно быть никаких скрытых комиссий и платежей, иначе вы рискуете тем, что ваш выигрыш по сравнению с ипотечной ставкой просто съедят дополнительные комиссии.

Нет финансовой подушки

Все свободные средства в любой момент могут понадобиться для компенсации разницы между доходами и растущими расходами, если будет расти инфляция. Поэтому, если у вас нет накоплений в качестве финансовой подушки безопасности, не стоит бросать все силы на досрочное погашение. Оцените риски потери работы, болезни, других экстренных ситуаций. Если в таких случаях вы остаетесь без подушки безопасности, ситуация может стать катастрофической. Всегда рассчитывайте, чтобы у вас был запас средств на то, чтобы прожить 2–3 месяца минимум.

Поэтому, если у вас нет накоплений в качестве финансовой подушки безопасности, не стоит бросать все силы на досрочное погашение. Оцените риски потери работы, болезни, других экстренных ситуаций. Если в таких случаях вы остаетесь без подушки безопасности, ситуация может стать катастрофической. Всегда рассчитывайте, чтобы у вас был запас средств на то, чтобы прожить 2–3 месяца минимум.

Сдавать ипотечную квартиру в аренду

Распространена ситуация, когда ипотечная квартира сдается в аренду. В этой ситуации арендная плата должна быть равной или превышать ежемесячный платеж по ипотеке. В таком случае вы не будете ущемлять себя в средствах, а свободные деньги всегда также можно класть на депозитные счета.

Как следует из п. 1 ст. 40 Федерального закона «Об ипотеке (залоге недвижимости)», залогодатель вправе без согласия залогодержателя сдавать заложенное имущество в аренду, если иное не предусмотрено федеральным законом или договором об ипотеке. Вместе с тем, как видно из судебной практики, если заемщиком выступает гражданин, условия кредитного договора, запрещающие последнему распоряжаться предметом ипотеки посредством сдачи его внаем, в безвозмездное пользование либо иного обременения его правами третьих лиц без предварительного письменного согласия кредитора, являются незаконными и нарушают установленные законом права потребителя. К такому выводу пришел Верховный суд РФ в постановлении от 14.10.2016 № 309-АД16-8799, дополнительно указав на то, что право залогодателя использовать по назначению имущество, заложенное по договору об ипотеке, предусмотрено ФЗ «Об ипотеке» и не может быть ограничено договором.

Вместе с тем, как видно из судебной практики, если заемщиком выступает гражданин, условия кредитного договора, запрещающие последнему распоряжаться предметом ипотеки посредством сдачи его внаем, в безвозмездное пользование либо иного обременения его правами третьих лиц без предварительного письменного согласия кредитора, являются незаконными и нарушают установленные законом права потребителя. К такому выводу пришел Верховный суд РФ в постановлении от 14.10.2016 № 309-АД16-8799, дополнительно указав на то, что право залогодателя использовать по назначению имущество, заложенное по договору об ипотеке, предусмотрено ФЗ «Об ипотеке» и не может быть ограничено договором.

Совет

Однако в любом случае во избежание спорных ситуаций рекомендуем внимательно ознакомиться с договором.

Также, прежде чем рассматривать вариант со сдачей ипотечной квартиры в аренду, нужно учесть несколько важных факторов:

-

Если для первоначального взноса или досрочного погашения части кредита были взяты средства материнского капитала, могут возникнуть некоторые сложности. Материнский капитал идет не просто на покупку квартиры, а на улучшение жилищных условий детей. Это означает, что семья должна переехать в новое жилье, а не сдавать его в аренду.

Материнский капитал идет не просто на покупку квартиры, а на улучшение жилищных условий детей. Это означает, что семья должна переехать в новое жилье, а не сдавать его в аренду.

-

Доходность от аренды может покрывать лишь половину ипотечных взносов. Так, по данным ЦИАН, в среднем аренда жилья во всех крупных российских городах обходится дешевле, чем средние ипотечные платежи за такую недвижимость. Например, в Санкт-Петербурге ипотека на 92% превышает стоимость аренды, в Москве на 85%. Но нужно учитывать, что при оценке доходности аренды за основу берется полная стоимость квартиры, а ипотечные проценты считаются от размера кредита, то есть за вычетом первоначального взноса. Чем больше первоначальный взнос, тем меньше будет ежемесячный платеж. Поэтому нужно тщательно просчитать разницу между арендой и ипотечным платежом. -

В основном подходит только для вторичного жилья. Если вы покупаете квартиру в строящемся доме, то может пройти несколько лет, прежде чем вы сможете ее сдавать. Тогда как квартира на вторичном рынке уже готова для аренды после косметического ремонта.

Тогда как квартира на вторичном рынке уже готова для аренды после косметического ремонта.

-

Нужно быть готовым выполнять обязанности арендодателя. В отличие от дохода с депозита, в случае аренды нужно быть готовым к подготовке квартиры для сдачи, уплате налогов, оплате ЖКХ, поиску риелтора, простоям в аренде, проверке квартиры и т. п. -

Квартира должна быть ликвидна. Желательно, чтобы жилье было востребовано для аренды: оно должно находиться в пешей доступности от метро или возле крупного делового узла: бизнес-центра, аэропорта.

Если ипотека практически погашена

В первой половине срока ипотеки заемщик выплачивает в основном проценты банку, а основной долг начинает гасить потом. Заемщик заинтересован снизить основной долг (тело кредита) как можно раньше, чтобы банк начислял меньше процентов на остаток и переплата снизилась. Когда ипотека уже почти погашена, нет экономического смысла ее быстрее закрывать.

Использование личного кредита для погашения вашего автомобиля

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 30 сентября 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Вы можете использовать личный кредит, чтобы погасить свой автомобиль, но у этого подхода есть как плюсы, так и минусы. Если вы можете взять необеспеченный личный кредит, чтобы погасить свой автомобиль, вам больше не придется использовать свой автомобиль в качестве залога. Тем не менее, личные кредиты, как правило, имеют более высокие процентные ставки, чем автокредиты, что может сделать ваш долг более дорогим в целом.

Перед тем, как брать потребительский кредит для оплаты автомобиля, убедитесь, что вы можете позволить себе вернуть его и что он стоит процентов и других расходов.

Когда следует использовать личный кредит для погашения автомобиля?

Потребительские кредиты представляют собой единовременные кредиты с фиксированной годовой процентной ставкой и ежемесячными платежами, очень похожие на автокредиты. Тем не менее, личные кредиты часто необеспечены, а это означает, что они не требуют от заемщиков предоставления актива в качестве залога. Таким образом, личные кредиты могут быть менее рискованными, чем автокредиты.

Таким образом, личные кредиты могут быть менее рискованными, чем автокредиты.

Тем не менее, не каждый является хорошим кандидатом на личный кредит. Заемщики с плохой или даже справедливой кредитной историей вряд ли получат более выгодные условия по личному кредиту, чем по автокредиту.

Прежде чем использовать потребительский кредит для погашения автомобиля, убедитесь, что преимущества перевешивают риски. Например, в таблице ниже вы можете увидеть, что некоторые кредиторы предлагают в качестве начальной годовой процентной ставки для обоих типов кредитов. Имейте в виду, что приведенные ниже процентные ставки по автокредиту предназначены для заемщиков с хорошей кредитной историей и будут выше, если у вас более слабая кредитная история. Тем не менее, только заемщики с очень хорошей и отличной кредитной историей, а также с благоприятным соотношением долга к доходу (DTI), скорее всего, найдут годовые процентные ставки по личным кредитам, которые могут конкурировать с годовыми процентными ставками по автокредитам.

| Начало апреля: потребительские кредиты и автокредиты | ||

| Кредитор | Автокредит с начала апреля* | Потребительский кредит с апреля* |

| Альянс кредитный союз | 1,94% | 10,49% |

| Потребительский кредитный союз | 4,69% | 8,49% |

| Лайтстрим | 5,99% | 7,99% |

| Федеральный кредитный союз ВМФ | 4,54% | 7,49% |

| Кредитный союз PenFed | 4,44% | 7,74% |

| Федеральный кредитный союз Truliant | 2,99% | 7,99% |

| *Может включать скидку на автооплату. | ||

Плюсы и минусы использования потребительского кредита для погашения автомобиля

| Погашение автомобиля с помощью личного кредита | |

| Плюсы | Минусы |

Возможно, вы сможете рефинансировать кредиты на более выгодных условиях. Личные кредиты более гибкие, чем автокредиты Вам не нужно использовать свой автомобиль в качестве залога | Личные кредиты, как правило, дороже, чем автокредиты Вы погашаете долг, беря на себя новые долги |

Pro: возможно, вы сможете рефинансировать кредит на лучших условиях.

Если ваш кредитный рейтинг улучшился с тех пор, как вы впервые взяли автокредит, персональный кредит может позволить вам сэкономить деньги с более низкой годовой процентной ставкой, быстрее погасить свой автомобиль с более коротким сроком кредита или сократить ежемесячные платежи с более длительным сроком. -срочный кредит.

- Чтобы получить более низкую годовую процентную ставку: Проверьте инструмент личного кредита LendingTree, чтобы узнать, можете ли вы претендовать на более низкую годовую процентную ставку с личным кредитом.

- Чтобы быстрее расплатиться с автомобилем: Возьмите краткосрочный потребительский кредит и увеличьте ежемесячные платежи.

Чтобы узнать, можете ли вы себе позволить этот вариант, проверьте этот калькулятор погашения личного кредита. Вы увидите разницу в оплате трехлетнего кредита по сравнению с семилетним кредитом.

Чтобы узнать, можете ли вы себе позволить этот вариант, проверьте этот калькулятор погашения личного кредита. Вы увидите разницу в оплате трехлетнего кредита по сравнению с семилетним кредитом. - Чтобы уменьшить ваши ежемесячные платежи: Если вы не имеете права на более низкую годовую процентную ставку, рассмотрите возможность получения личного кредита на более длительный срок. Предостережение: для погашения вашего долга потребуется больше времени, и вы будете платить больше процентов в течение срока действия кредита — плюс, выгода может быть перевешена, если ваш автомобиль быстро упадет в цене, как это происходит со многими автомобилями.

Альтернатива личному кредиту: Вы можете рефинансировать свой автокредит с помощью другого автокредита вместо личного кредита. Годовые процентные ставки по автокредитам для рефинансирования обычно ниже, чем у личных кредитов.

За: потребительские кредиты более гибкие, чем автокредиты

Персональные кредиты можно использовать практически для финансирования чего угодно. Когда вы берете личный кредит, кредитор вносит единовременную сумму на ваш банковский счет, чтобы вы могли использовать ее по мере необходимости, что кладет деньги прямо в ваш карман. Личный кредит также может помочь, если вы находитесь в ситуации, когда вы не имеете права на традиционный автокредит — скажем, если вы покупаете автомобиль у частного продавца.

Когда вы берете личный кредит, кредитор вносит единовременную сумму на ваш банковский счет, чтобы вы могли использовать ее по мере необходимости, что кладет деньги прямо в ваш карман. Личный кредит также может помочь, если вы находитесь в ситуации, когда вы не имеете права на традиционный автокредит — скажем, если вы покупаете автомобиль у частного продавца.

Альтернатива использованию личного кредита: Некоторые (хотя и не все) финансовые учреждения предлагают частные автокредиты, если вы не можете использовать традиционный автокредит, потому что вы покупаете у частного продавца. Ожидайте более высокую годовую процентную ставку, чем с традиционным автокредитом.

Pro: Вам не нужно использовать свой автомобиль в качестве залога

Обеспеченные кредиты сопряжены со значительной долей риска. Когда вы открываете обеспеченный автокредит, вы потенциально можете потерять свой автомобиль, если не выполните платежи по кредиту. Используя личный кредит для погашения автокредита, нет необходимости использовать свой автомобиль в качестве залога.

Используя личный кредит для погашения автокредита, нет необходимости использовать свой автомобиль в качестве залога.

Имейте в виду, что если вы не выплатите личный кредит, последствия все равно будут. Ваш кредитный рейтинг может ухудшиться, вас могут привлечь к суду из-за долга, и ваша заработная плата может быть конфискована, если кредитор успешно подаст на вас в суд.

Минусы: потребительские кредиты, как правило, дороже, чем автокредиты

В зависимости от вашего кредита и условий погашения вы можете претендовать только на персональный кредит, который имеет более высокую годовую процентную ставку, чем ваш существующий автокредит. Если это так, и вы все же решите взять личный кредит, ваш долг станет более дорогим, и вы в конечном итоге будете платить больше процентов, чем если бы вы сохранили свой автокредит.

Против: вы погашаете долг, беря в долг больше

Использование личного кредита для погашения автокредита имеет смысл только в том случае, если это часть целевой финансовой стратегии, например, обеспечение более низкой годовой процентной ставки или погашение ваш долг быстрее. Ваш бюджет должен быть в состоянии с комфортом поглотить новый кредит, чтобы вы по-прежнему могли выполнять свои другие финансовые обязательства, одновременно продвигаясь к своим денежным целям.

Ваш бюджет должен быть в состоянии с комфортом поглотить новый кредит, чтобы вы по-прежнему могли выполнять свои другие финансовые обязательства, одновременно продвигаясь к своим денежным целям.

Альтернатива личному кредиту: Некоторые кредиторы, такие как Prosper, предлагают необеспеченные автокредиты. Это потенциально может дать вам более низкий годовой доход, чем традиционный личный кредит, и вы сохраните право собственности на свой автомобиль.

Поиск личного кредита для погашения вашего автомобиля

- Определите, сколько вам нужно занять.

- Проверьте свой кредитный рейтинг и просмотрите свой кредитный отчет на наличие ошибок.

- Пройдите предварительный квалификационный отбор как минимум у трех кредиторов по потребительским кредитам.

- Выберите лучшее кредитное предложение и подайте заявку через веб-сайт кредитора.

- Используйте средства из личного кредита, чтобы погасить автокредит.

1.

Определите, сколько вам нужно занять.

Определите, сколько вам нужно занять.

Проверьте баланс своего автокредита, прочитав последнюю выписку по счету или посетив веб-сайт вашего кредитора. Вам понадобится личный кредит с суммой, достаточно высокой, чтобы погасить оставшуюся часть вашего автокредита, но слишком большая сумма займа заставит вас платить проценты по деньгам, которые вам не нужны.

Если вы покупаете новую машину, займите столько денег, сколько она будет стоить. Если возможно, попробуйте использовать часть собственных денег в качестве первоначального взноса, чтобы сократить расходы на финансирование.

2. Проверьте свой кредитный рейтинг и просмотрите свой кредитный отчет на наличие ошибок.

Прежде чем подавать заявку на какой-либо кредит, проверьте, какое место вы занимаете в качестве кандидата. Кредиторы личного кредита в значительной степени полагаются на ваш кредитный рейтинг, чтобы определить ваше право и APR. Вы можете использовать LendingTree, чтобы бесплатно проверить свой счет — это не повлияет на вашу кредитоспособность.

Проверьте свой кредитный отчет, чтобы убедиться, что в нем нет ошибок. Вы можете бесплатно просмотреть свой кредитный отчет из всех трех кредитных бюро (Equifax, Experian и TransUnion) на сайте AnnualCreditReport.com. Если вы нашли ошибку, оспорьте ее, используя это руководство и образец письма от Бюро финансовой защиты прав потребителей.

3. Предварительный квалификационный отбор не менее чем у трех кредиторов по потребительским кредитам.

Большинство кредиторов позволят вам пройти предварительную квалификацию для получения личного кредита, что позволит вам сравнить потенциальные годовые процентные ставки на основе вашей финансовой информации. Когда вы пройдете предварительную квалификацию, кредитор сделает запрос на льготную кредитоспособность, который не повлияет на ваш кредитный рейтинг. Как только вы получите котировки по крайней мере от трех кредиторов, используйте их, чтобы делать покупки с самой низкой годовой процентной ставкой для вашего финансового положения.

4. Выберите лучшее кредитное предложение и подайте заявку через веб-сайт кредитора.

После того, как вы удовлетворены предполагаемым предложением кредитора в годовых, вы можете официально подать заявку на получение кредита на веб-сайте кредитора. Кредитор будет собирать личную и финансовую информацию, поэтому будьте готовы иметь такие документы, как W-2 и другие отчеты о доходах, а также информацию о банковском счете. Ваш кредитор также захочет узнать, есть ли у вас другие виды долга.

Ожидайте, что ваш кредитор проведет тщательный анализ кредитоспособности, что приведет к небольшому и временному падению вашего кредитного рейтинга.

5. Используйте средства личного кредита для погашения автокредита.

Если вы получили одобрение на личный кредит, ваш кредитор предоставит вам единовременную сумму — возможно, в тот же день — и обычно в форме прямого депозита на ваш банковский счет. Теперь вы можете использовать деньги, чтобы погасить свой старый автокредит, позвонив своему кредитору или посетив их веб-сайт.

После погашения автокредита ваш кредитор больше не имеет права сохранять за собой право собственности на автомобиль, как это имеет место в некоторых штатах. Убедитесь, что ваш кредитор отправил вам титул и что вы предприняли необходимые шаги, чтобы перевести его на свое имя. Вы можете сделать это онлайн через веб-сайт департамента автотранспортных средств вашего штата.

После получения права собственности вы становитесь полноправным и законным владельцем своего автомобиля. Это облегчит продажу в будущем.

Поделиться статьей

Получите персональные кредитные предложения от до 5 кредиторов за считанные минуты

Рекомендуемое чтение

17 видов кредитов, от личных кредитов до ипотеки и т. д.

Обновлено 5 августа 2021 г.

Собираетесь ли вы в колледж, выходите замуж или покупаете машину или дом, разные типы кредитов подходят разным заемщикам.

ПРОЧИТАЙТЕ БОЛЬШЕ

Лучшие кредиты на консолидацию долга 2022

Нужны дополнительные средства? Сравните предложения на сумму до 50 000 долларов и узнайте, сможете ли вы получить желаемую сумму.

Найти кредит

Не член? Зарегистрируйтесь здесь

Изображение: Папка с файлами с авто, кредитной картой и ипотечными кредитами в ней

Обычное использование личного кредита

Изображение: Значок консолидации долга Консолидация долга Изображение: Значок дома Улучшение дома Изображение: Непредвиденные расходы Непредвиденные расходы Изображение: Значок денежного мешка с крыльями Кредиты в тот же день Изображение: Желтый предупреждающий знак с восклицательным знаком Плохой кредит Ссуды

- Крупные покупки

- Ремонт дома

- Непредвиденные расходы

- Ссуды в тот же день

- Ссуды с плохой кредитной историей

- Все ссуды

Расскажите нам, что вы ищете.

Изображение: pl значок яблочка

Предложения по кредиту специально для вас

Войдите или зарегистрируйтесь, чтобы увидеть предложения, персонализированные для вашего финансового профиля.

Вот несколько предложений, которые вы найдете на Credit Karma

Credit Karma получает комиссию от этих кредиторов. Вместо этого вы ищете выбор наших редакторов?

Послушайте от наших редакторов: 5 лучших кредитов на консолидацию долга 2022 года

Обновлено 4 января 2022 года

Эта дата может не отражать недавние изменения отдельных условий.

Примечание редакции: Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Автор: Jennifer Brozic

Если у вас есть долги с высокими процентами по кредитным картам, медицинским счетам или займам до зарплаты, ссуда на консолидацию долга может помочь вам снизить ежемесячные платежи и составить план по ликвидации долга.

Поиск лучшего кредита консолидации долга для вашей ситуации может помочь вам сделать эту цель реальностью. Мы собрали наш выбор лучших кредитов на консолидацию долга, поэтому продолжайте читать, чтобы узнать, какой кредит может быть лучшим вариантом для вас.

- Лучший вариант без комиссий и прямых платежей: Marcus

- Лучший для нескольких условий погашения: Откройте для себя

- Лучший для консолидации задолженности по кредитным картам: Выплата консолидация: LendingClub

- Лучший вариант с низкой процентной ставкой: LightStream

- Лучший вариант для тех, кто строит кредит: Avant

- Marcus

Почему Marcus выделяется: Кредит от Marcus обеспечен его материнской компанией, инвестиционным банком Goldman Sachs, и он предоставляется без подачи заявления, выдачи, предоплаты или пени за просрочку.

Кроме того, Marcus будет отправлять прямые платежи до 10 вашим кредиторам, упрощая выплату нескольких долгов одновременно и избегая искушения использовать ваши кредитные средства для чего-то другого, кроме погашения долга.

Кроме того, Marcus будет отправлять прямые платежи до 10 вашим кредиторам, упрощая выплату нескольких долгов одновременно и избегая искушения использовать ваши кредитные средства для чего-то другого, кроме погашения долга.- Требуется хорошая кредитная история — Чтобы претендовать на кредит Маркуса, вам понадобится хорошая кредитная история — более 90% людей, которые занимают деньги у Маркуса, имеют баллы FICO® 660 или выше, согласно последнему годовому отчету Goldman Sachs. .

- Конкурентоспособные процентные ставки — Маркус предлагает конкурентоспособные процентные ставки, но, как правило, вам потребуется отличная кредитная история, чтобы претендовать на самые низкие ставки. И процентные ставки, как правило, выше для долгосрочных кредитов.

- Вознаграждение за своевременный платеж — После того, как вы сделаете 12 последовательных ежемесячных платежей в полном объеме и вовремя, Маркус предлагает вознаграждение за своевременный платеж, которое позволяет вам отложить платеж без уплаты дополнительных процентов на отложенную сумму.

Прочтите наш обзор персонального кредита Marcus , чтобы узнать больше.

Лучше всего подходит для нескольких условий погашения: Discover

Почему Discover выделяется: Благодаря срокам кредита от 36 до 84 месяцев Discover может помочь вам консолидировать и погасить долг в сроки, соответствующие вашему образу жизни и бюджету. .

- Прямые платежи для консолидации долга — Discover предоставляет прямые платежи вашим кредиторам.

- Конкурентоспособные процентные ставки — Discover предлагает конкурентоспособные процентные ставки по личным кредитам, что делает его хорошим выбором для консолидации долга с высокими процентами, если вы можете получить более низкую процентную ставку, чем та, которую вы платите по своим текущим долгам.

- Требования к минимальному доходу — Кредитор отмечает, что для получения кредита Discover вам, скорее всего, потребуется минимальный семейный доход в размере 25 000 долларов США.

- Гарантия возврата денег — Discover предлагает 30-дневную гарантию возврата денег. Если вы решите, что больше не хотите или не нуждаетесь в кредите, вы можете вернуть средства по любой причине в течение 30 дней, и с вас не будут взиматься проценты. Но Discover предупреждает, что он не может вернуть деньги, которые были выплачены непосредственно кредиторам, поэтому вам нужно будет возместить Discover любые деньги, которые он уже распределил для погашения ваших долгов.

- Плата за просрочку — Discover не взимает комиссию за отправку или предоплату, но может взимать комиссию за просрочку платежа.

Чтобы узнать больше, прочтите нашу статью о кредите на рассмотрение личного кредита.

Лучше всего подходит для консолидации долгов по кредитным картам: Payoff

Почему Payoff выделяется: Персональный кредит Payoff разработан специально для людей, которые хотят устранить или уменьшить остатки по кредитным картам с высокими процентами.

Компания предоставляет индивидуальную поддержку, включая приветственные звонки и ежеквартальные проверки в первый год, чтобы помочь участникам, когда они работают над тем, чтобы вернуть свои финансы в нужное русло.

Компания предоставляет индивидуальную поддержку, включая приветственные звонки и ежеквартальные проверки в первый год, чтобы помочь участникам, когда они работают над тем, чтобы вернуть свои финансы в нужное русло.- Потенциально более низкие ставки по сравнению со средней кредитной картой — Процентные ставки по кредитам на выплату начинаются значительно ниже средней годовой процентной ставки по кредитной карте в августе 2021 года, составляющей 14,54%, согласно данным Федеральной резервной системы. Плата по более низкой ставке может помочь минимизировать процентные платежи, пока вы погашаете долг. Но годовая процентная ставка по выплате может быть выше, поэтому нет гарантии, что вы получите более низкую ставку, чем та, которую вы платили по кредитным картам.

- Нет прямых платежей по долгу — Payoff не предлагает прямых платежей кредиторам. Поэтому, если вы получите кредит от компании, вам нужно будет расплатиться с каждым из ваших кредиторов самостоятельно.

- Предоставлен кредитный рейтинг — Payoff ежемесячно предоставляет ваш балл FICO® бесплатно, поэтому вы можете увидеть, как выплата вашего долга влияет на ваш кредит.

- Минимальная квалификация — Кредитор отмечает на своем веб-сайте, что вам необходимо иметь минимальный балл FICO® 600 и не иметь текущих просроченных кредитных счетов , чтобы претендовать на получение кредита на выплату.

Чтобы узнать больше, прочитайте наш обзор личного кредита на выплату.

Лучший вариант с низкой процентной ставкой: LightStream

Чем отличается LightStream: LightStream, подразделение Truist, занимающееся онлайн-кредитованием, предлагает конкурентоспособные процентные ставки по займам на консолидацию долга при регистрации в программе автооплаты. Кроме того, LightStream заявляет, что при определенных обстоятельствах он превзойдет процентные ставки конкурентов.

- Требуется хорошая кредитная история — LightStream отмечает на своем веб-сайте, что для получения кредита вам потребуется хорошая или отличная кредитная история.

- Доступны большие суммы кредита — LightStream предлагает кредит на сумму от 5 000 до 100 000 долларов США со сроком погашения от 24 до 84 месяцев.

- Потенциально быстрое финансирование — Благодаря процессу быстрого финансирования LightStream вы можете получить кредитные средства на свой банковский счет в тот же рабочий день, когда подали заявку. Точное время зависит от вашего банка.

Чтобы узнать больше, прочтите наш обзор персонального кредита LightStream.

Лучший для тех, кто строит кредит: Avant

Почему Avant выделяется: Avant — это онлайн-кредитор, который рассматривает людей с неидеальной кредитной историей. На самом деле, Avant сообщает на своем веб-сайте, что большинство ее клиентов имеют кредитный рейтинг от 600 до 700.

- Проверьте свою потенциальную ставку — Вы можете сравнить его предложение с кредитными предложениями, которые вы получаете от других кредиторов консолидации долга.

- Онлайн-заявка — Заявку на кредит можно заполнить онлайн, и кредитор говорит, что вы можете получить свои кредитные средства уже на следующий рабочий день.

- Более высокие процентные ставки — Несмотря на то, что Avant рассматривает людей с несовершенной кредитной историей, процентные ставки по кредитам Avant могут быть высокими по сравнению с другими кредиторами.

- Сборы, которые могут суммироваться — Avant взимает сборы за просроченные платежи и недостаточные средства, а также административный сбор в размере до 4,75% по своим кредитам.

Чтобы узнать больше, прочитайте наш обзор персонального кредита Avant.

Что вам следует знать о кредитах на консолидацию долга

Кредит на консолидацию долга может обеспечить облегчение бремени задолженности за счет упрощения ваших финансов и объединения нескольких долгов с высокими процентами в один ежемесячный платеж — в идеале с более низкой процентной ставкой.

Средства от нового кредита используются для погашения ваших существующих долгов, а затем вы погашаете кредит в соответствии с его условиями.

Средства от нового кредита используются для погашения ваших существующих долгов, а затем вы погашаете кредит в соответствии с его условиями.Более низкие тарифы

В зависимости от вашего кредита вы можете иметь право на более низкую процентную ставку, чем та, которую вы платите по своим текущим долгам. Если вы не можете претендовать на более низкую ставку, вы можете рассмотреть другой способ погасить свой долг, например кредитную карту для перевода остатка.

Чтобы решить, имеет ли для вас финансовый смысл ссуда на консолидацию долга, воспользуйтесь онлайн-калькуляторами, которые позволяют сравнить сумму процентов и сборов, которые вы заплатите по новой ссуде, с тем, что вы платите по своим счетам сегодня.

Меньшие ежемесячные платежи

Некоторые кредиты на консолидацию долга обеспечивают более низкие ежемесячные платежи за счет продления срока кредита, но вы, вероятно, будете платить больше процентов при более длительном сроке.

Вы можете решить, что получение кредита для снижения ежемесячных платежей по долгу того стоит, даже если это означает платить больше процентов в течение срока действия кредита. Просто не забудьте взвесить все за и против, прежде чем принять решение.

Вы можете решить, что получение кредита для снижения ежемесячных платежей по долгу того стоит, даже если это означает платить больше процентов в течение срока действия кредита. Просто не забудьте взвесить все за и против, прежде чем принять решение.Помните, что объединение вашего долга в один кредит, вероятно, не улучшит ваше финансовое положение, если вы продолжите накапливать дополнительные долги. Прежде чем брать кредит, рекомендуется посмотреть, как ваши расходы соотносятся с вашими доходами. Возможно, вы обнаружите, что вам нужно внести некоторые изменения в свои привычки расходов, чтобы вы могли следить за своими финансами.

Вопросы о потребительских кредитах††

Вот некоторые распространенные вопросы от наших членов.

Как я могу превратить весь свой долг в один платеж?

Если вы соответствуете требованиям, вы можете объединить часть или весь свой необеспеченный долг в один кредит на консолидацию долга.

С помощью этого типа кредита вы получите средства для погашения других ваших долгов, таких как личные кредиты, кредитные карты или студенческие кредиты. Как только вы это сделаете, вы будете делать только один платеж каждый месяц, чтобы погасить кредит на консолидацию долга. Еще одно потенциальное преимущество: вы можете получить более низкую процентную ставку, что может привести к тому, что ежемесячный платеж будет ниже, чем вы платили ранее.

С помощью этого типа кредита вы получите средства для погашения других ваших долгов, таких как личные кредиты, кредитные карты или студенческие кредиты. Как только вы это сделаете, вы будете делать только один платеж каждый месяц, чтобы погасить кредит на консолидацию долга. Еще одно потенциальное преимущество: вы можете получить более низкую процентную ставку, что может привести к тому, что ежемесячный платеж будет ниже, чем вы платили ранее.В чем разница между личным кредитом и кредитом консолидации долга?

Кредит на консолидацию долга — это тип необеспеченного личного кредита, то есть он не обеспечен залогом, например, домом или автомобилем. Необеспеченный личный кредит обычно имеет фиксированную процентную ставку и погашается в рассрочку в течение установленного периода времени. Ссуды консолидации задолженности доступны от целого ряда кредиторов, включая банки, кредитные союзы и другие кредиторы ссуды в рассрочку.

Ссуды консолидации вредят вашему кредиту?

Кредит на консолидацию долга может временно снизить ваш кредитный рейтинг несколькими способами.

Во-первых, когда вы подаете заявку на кредит, кредиторы будут выполнять жесткий запрос, чтобы проверить ваш кредит. Тщательный запрос может привести к небольшому снижению — обычно от 3 до 10 баллов — вашей кредитной истории. Если вы ищете ссуду для консолидации долга и подаете заявку в несколько кредиторов, обязательно подавайте свои заявки в течение 14-дневного периода, чтобы свести к минимуму влияние на ваши кредитные рейтинги. Некоторые модели оценки кредитоспособности рассматривают несколько запросов в течение двухнедельного периода как один запрос.

Во-первых, когда вы подаете заявку на кредит, кредиторы будут выполнять жесткий запрос, чтобы проверить ваш кредит. Тщательный запрос может привести к небольшому снижению — обычно от 3 до 10 баллов — вашей кредитной истории. Если вы ищете ссуду для консолидации долга и подаете заявку в несколько кредиторов, обязательно подавайте свои заявки в течение 14-дневного периода, чтобы свести к минимуму влияние на ваши кредитные рейтинги. Некоторые модели оценки кредитоспособности рассматривают несколько запросов в течение двухнедельного периода как один запрос.Во-вторых, закрытие любых счетов, которые вы оплачиваете с помощью кредита консолидации долга, также может негативно повлиять на ваши баллы. Это связано с тем, что модели кредитного скоринга учитывают длину счетов в ваших кредитных отчетах. Наконец, если вы недавно подали заявку и взяли другие виды кредитов или кредитов, ваша кредитная история может пострадать. Это связано с тем, что несколько новых учетных записей за короткое время могут отрицательно сказаться на моделях кредитного скоринга.

Но имейте в виду, что ссуда консолидации долга может также помочь улучшить вашу кредитоспособность в долгосрочной перспективе, если вы будете делать последовательные своевременные платежи. Ваша платежная история, как правило, является важным фактором при расчете кредитного рейтинга.

Каковы плюсы и минусы консолидации задолженности?

Прежде чем принять решение о консолидации долга, рекомендуется взвесить все за и против. Положительным моментом является то, что ссуда на консолидацию долга потенциально может снизить вашу процентную ставку, и вам придется помнить только один платеж каждый месяц.

С другой стороны, в конечном итоге вы можете заплатить больше из-за каких-либо сборов за выдачу кредита или других сборов, которые кредитор может взимать с кредита консолидации долга. Точно так же, даже если вы получите более низкую процентную ставку по кредиту на консолидацию долга, если вы выбрали более длительный период погашения, чем изначально был для вашего долга, вы можете в конечном итоге платить больше в общей сумме процентов в течение всего срока кредита.

Наконец, если вы используете какие-либо кредитные карты, которые вы погасили с помощью кредита на консолидацию долга, для совершения новых покупок, вы можете оказаться как с кредитом для погашения, так и с платежами по кредитным картам, что поставит вас в худшее финансовое положение.

Наконец, если вы используете какие-либо кредитные карты, которые вы погасили с помощью кредита на консолидацию долга, для совершения новых покупок, вы можете оказаться как с кредитом для погашения, так и с платежами по кредитным картам, что поставит вас в худшее финансовое положение.Получите максимальную отдачу от кредита на консолидацию долга, настроив напоминания о своевременном внесении единовременного ежемесячного платежа и по возможности осуществляя любые новые покупки по кредитной карте в рамках вашего бюджета.

Как мы выбирали эти кредиты

Мы рассмотрели более дюжины кредитов консолидации долга от различных кредиторов, чтобы придумать наш лучший выбор. Критерии, которые мы использовали при выборе, включали процентные ставки, структуру комиссий, суммы кредита, варианты погашения, возможность предварительной квалификации и прямые платежи кредиторам, а также другие льготы, такие как программы снижения ставок и ресурсы финансового образования.

Взвесьте свои варианты

Чтобы лучше понять общую стоимость любых личных кредитов, которые вы рассматриваете, используйте онлайн-калькулятор, например, простой кредитный калькулятор Credit Karma. Калькулятор кредита может помочь вам рассчитать свой ежемесячный платеж и сколько вы будете платить в виде процентов по сравнению с основной суммой в течение срока кредита.

Об авторе: Дженнифер Брозик — независимый писатель, специализирующийся на финансовых услугах, со степенью бакалавра журналистики Университета Мэриленда и степенью магистра управления коммуникациями Университета Таусона. Она привержена… Читать дальше.

*Представленные годовые процентные ставки, условия кредита и ежемесячные платежи рассчитаны на основе анализа введенной вами информации, вашего кредитного профиля и/или доступной информации о ставках от кредиторов. Несмотря на то, что были предприняты усилия для обеспечения точности информации, информация о кредите представлена без гарантий, а предполагаемая годовая процентная ставка или другие представленные условия не налагают обязательств на какого-либо кредитора.

Кредиторы, как правило, имеют ряд доступных APR (например, диапазон кредитора может составлять от 5% до 36%), и только заемщики с отличной кредитной историей могут претендовать на самую низкую доступную ставку. Ваш фактический APR будет зависеть от факторов, оцениваемых во время подачи заявки, которые могут включать кредитный рейтинг, сумму кредита, срок кредита, использование кредита и историю. Все кредиты подлежат кредитному обзору и утверждению. При оценке предложений ознакомьтесь с Условиями и положениями кредитора для получения дополнительной информации. Указанная здесь сумма кредита не включает возможные сборы за выдачу, взимаемые кредитором. Если кредитор взимает комиссию за оформление, она будет вычтена из суммы кредита. Рассмотрите возможность корректировки суммы кредита с учетом этого.

Кредиторы, как правило, имеют ряд доступных APR (например, диапазон кредитора может составлять от 5% до 36%), и только заемщики с отличной кредитной историей могут претендовать на самую низкую доступную ставку. Ваш фактический APR будет зависеть от факторов, оцениваемых во время подачи заявки, которые могут включать кредитный рейтинг, сумму кредита, срок кредита, использование кредита и историю. Все кредиты подлежат кредитному обзору и утверждению. При оценке предложений ознакомьтесь с Условиями и положениями кредитора для получения дополнительной информации. Указанная здесь сумма кредита не включает возможные сборы за выдачу, взимаемые кредитором. Если кредитор взимает комиссию за оформление, она будет вычтена из суммы кредита. Рассмотрите возможность корректировки суммы кредита с учетом этого.††Мнения, которые вы здесь читаете, исходят от нашей редакции. Credit Karma получает компенсацию от сторонних рекламодателей, но это не влияет на мнение нашей редакции. Наши партнеры по маркетингу не просматривают, не одобряют и не одобряют наши редакционные материалы.

Материнский капитал идет не просто на покупку квартиры, а на улучшение жилищных условий детей. Это означает, что семья должна переехать в новое жилье, а не сдавать его в аренду.

Материнский капитал идет не просто на покупку квартиры, а на улучшение жилищных условий детей. Это означает, что семья должна переехать в новое жилье, а не сдавать его в аренду.

Тогда как квартира на вторичном рынке уже готова для аренды после косметического ремонта.

Тогда как квартира на вторичном рынке уже готова для аренды после косметического ремонта.

Чтобы узнать, можете ли вы себе позволить этот вариант, проверьте этот калькулятор погашения личного кредита. Вы увидите разницу в оплате трехлетнего кредита по сравнению с семилетним кредитом.

Чтобы узнать, можете ли вы себе позволить этот вариант, проверьте этот калькулятор погашения личного кредита. Вы увидите разницу в оплате трехлетнего кредита по сравнению с семилетним кредитом. Кроме того, Marcus будет отправлять прямые платежи до 10 вашим кредиторам, упрощая выплату нескольких долгов одновременно и избегая искушения использовать ваши кредитные средства для чего-то другого, кроме погашения долга.

Кроме того, Marcus будет отправлять прямые платежи до 10 вашим кредиторам, упрощая выплату нескольких долгов одновременно и избегая искушения использовать ваши кредитные средства для чего-то другого, кроме погашения долга.

Компания предоставляет индивидуальную поддержку, включая приветственные звонки и ежеквартальные проверки в первый год, чтобы помочь участникам, когда они работают над тем, чтобы вернуть свои финансы в нужное русло.

Компания предоставляет индивидуальную поддержку, включая приветственные звонки и ежеквартальные проверки в первый год, чтобы помочь участникам, когда они работают над тем, чтобы вернуть свои финансы в нужное русло.

Средства от нового кредита используются для погашения ваших существующих долгов, а затем вы погашаете кредит в соответствии с его условиями.

Средства от нового кредита используются для погашения ваших существующих долгов, а затем вы погашаете кредит в соответствии с его условиями. Вы можете решить, что получение кредита для снижения ежемесячных платежей по долгу того стоит, даже если это означает платить больше процентов в течение срока действия кредита. Просто не забудьте взвесить все за и против, прежде чем принять решение.

Вы можете решить, что получение кредита для снижения ежемесячных платежей по долгу того стоит, даже если это означает платить больше процентов в течение срока действия кредита. Просто не забудьте взвесить все за и против, прежде чем принять решение. С помощью этого типа кредита вы получите средства для погашения других ваших долгов, таких как личные кредиты, кредитные карты или студенческие кредиты. Как только вы это сделаете, вы будете делать только один платеж каждый месяц, чтобы погасить кредит на консолидацию долга. Еще одно потенциальное преимущество: вы можете получить более низкую процентную ставку, что может привести к тому, что ежемесячный платеж будет ниже, чем вы платили ранее.

С помощью этого типа кредита вы получите средства для погашения других ваших долгов, таких как личные кредиты, кредитные карты или студенческие кредиты. Как только вы это сделаете, вы будете делать только один платеж каждый месяц, чтобы погасить кредит на консолидацию долга. Еще одно потенциальное преимущество: вы можете получить более низкую процентную ставку, что может привести к тому, что ежемесячный платеж будет ниже, чем вы платили ранее. Во-первых, когда вы подаете заявку на кредит, кредиторы будут выполнять жесткий запрос, чтобы проверить ваш кредит. Тщательный запрос может привести к небольшому снижению — обычно от 3 до 10 баллов — вашей кредитной истории. Если вы ищете ссуду для консолидации долга и подаете заявку в несколько кредиторов, обязательно подавайте свои заявки в течение 14-дневного периода, чтобы свести к минимуму влияние на ваши кредитные рейтинги. Некоторые модели оценки кредитоспособности рассматривают несколько запросов в течение двухнедельного периода как один запрос.

Во-первых, когда вы подаете заявку на кредит, кредиторы будут выполнять жесткий запрос, чтобы проверить ваш кредит. Тщательный запрос может привести к небольшому снижению — обычно от 3 до 10 баллов — вашей кредитной истории. Если вы ищете ссуду для консолидации долга и подаете заявку в несколько кредиторов, обязательно подавайте свои заявки в течение 14-дневного периода, чтобы свести к минимуму влияние на ваши кредитные рейтинги. Некоторые модели оценки кредитоспособности рассматривают несколько запросов в течение двухнедельного периода как один запрос.

Наконец, если вы используете какие-либо кредитные карты, которые вы погасили с помощью кредита на консолидацию долга, для совершения новых покупок, вы можете оказаться как с кредитом для погашения, так и с платежами по кредитным картам, что поставит вас в худшее финансовое положение.

Наконец, если вы используете какие-либо кредитные карты, которые вы погасили с помощью кредита на консолидацию долга, для совершения новых покупок, вы можете оказаться как с кредитом для погашения, так и с платежами по кредитным картам, что поставит вас в худшее финансовое положение.

Кредиторы, как правило, имеют ряд доступных APR (например, диапазон кредитора может составлять от 5% до 36%), и только заемщики с отличной кредитной историей могут претендовать на самую низкую доступную ставку. Ваш фактический APR будет зависеть от факторов, оцениваемых во время подачи заявки, которые могут включать кредитный рейтинг, сумму кредита, срок кредита, использование кредита и историю. Все кредиты подлежат кредитному обзору и утверждению. При оценке предложений ознакомьтесь с Условиями и положениями кредитора для получения дополнительной информации. Указанная здесь сумма кредита не включает возможные сборы за выдачу, взимаемые кредитором. Если кредитор взимает комиссию за оформление, она будет вычтена из суммы кредита. Рассмотрите возможность корректировки суммы кредита с учетом этого.

Кредиторы, как правило, имеют ряд доступных APR (например, диапазон кредитора может составлять от 5% до 36%), и только заемщики с отличной кредитной историей могут претендовать на самую низкую доступную ставку. Ваш фактический APR будет зависеть от факторов, оцениваемых во время подачи заявки, которые могут включать кредитный рейтинг, сумму кредита, срок кредита, использование кредита и историю. Все кредиты подлежат кредитному обзору и утверждению. При оценке предложений ознакомьтесь с Условиями и положениями кредитора для получения дополнительной информации. Указанная здесь сумма кредита не включает возможные сборы за выдачу, взимаемые кредитором. Если кредитор взимает комиссию за оформление, она будет вычтена из суммы кредита. Рассмотрите возможность корректировки суммы кредита с учетом этого.