Кредит если не платишь: Если вообще не платишь кредит банку, что будет — чем грозит, какие могут быть последствия, что сделают, если перестать оплачивать

Содержание

Через сколько аннулируется кредит если не платить

Многие заемщики считают, что если не платить кредит в течение долгого времени, банк спишет долг, и возвращать деньги не придется. Такой исход событий в теории действительно возможен, но на практике случается довольно редко. О том, через сколько аннулируется кредит, если не платить, и при каких условиях это может произойти, рассказывают эксперты компании «Иджис».

Содержание:

- Что будет, если 5 лет не платить кредит

- Что такое исковая давность, и как ее рассчитать

- Может ли банк-кредитор обратиться в суд, если срок исковой давности прошел

- Когда срок исковой давности прерывается

- Когда течение срока исковой давности приостанавливается

- Через сколько лет списывается долг по кредиту в микрозаймах

- Как не платить кредит по закону

Что будет, если 5 лет не платить кредит

Оформляя кредит, каждый заемщик думает, что с легкостью справится с долговыми обязательствами, которые у него возникнут. Однако непредвиденные обстоятельства возникают слишком часто — кто-то лишается работы с достойным заработком, кто-то уходит на длительный больничный, а кто-то просто понимает, что имеющихся доходов не хватает на нормальную жизнь, не говоря уж о погашении банковского долга. В результате возникают первые просрочки, избавиться от которых с каждым месяцем становится все сложнее — поэтому многие должники перестают платить по кредиту совсем.

Однако непредвиденные обстоятельства возникают слишком часто — кто-то лишается работы с достойным заработком, кто-то уходит на длительный больничный, а кто-то просто понимает, что имеющихся доходов не хватает на нормальную жизнь, не говоря уж о погашении банковского долга. В результате возникают первые просрочки, избавиться от которых с каждым месяцем становится все сложнее — поэтому многие должники перестают платить по кредиту совсем.

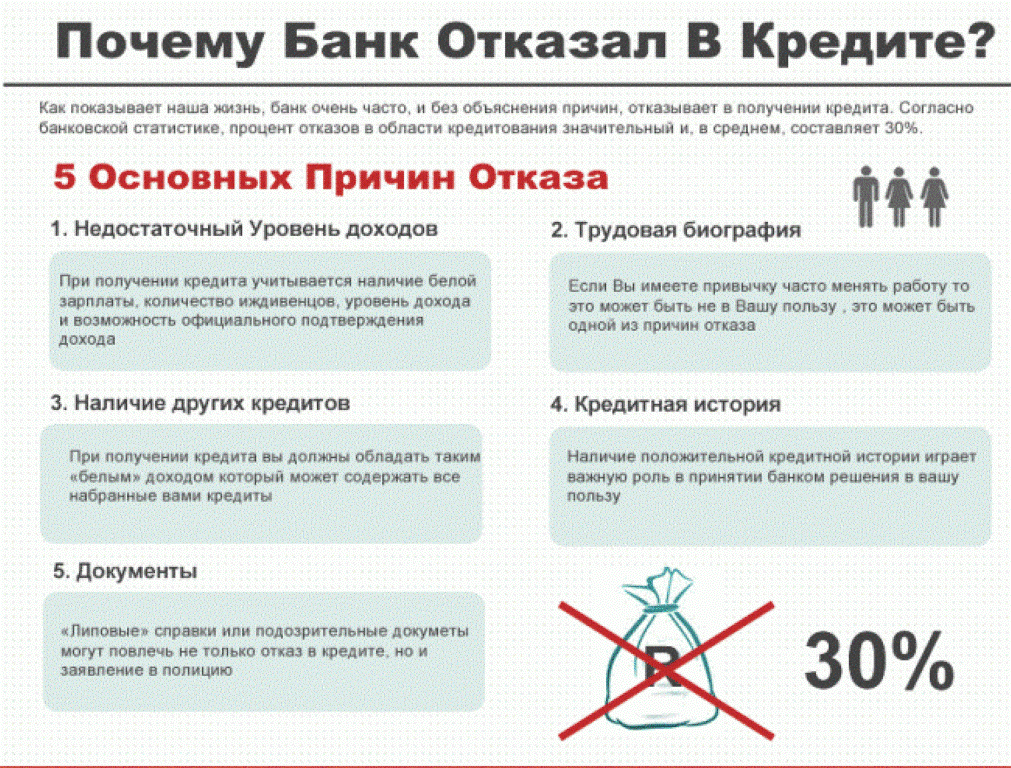

Не стоит надеяться на то, что банк с легкостью простит непогашенный долг. Если заемщик перестает вносить платежи по кредиту, банк начинает действовать — сначала собственными силами, с привлечением специалистов отдела взыскания просроченной кредиторской задолженности. Чтобы получить свои деньги, банк:

- попытается связаться с должником по разным каналам связи — по телефону, обычной и электронной почте и т. д.;

- выйдет на связь с родственниками, друзьями и работодателем должника.

Если взыскать долг самостоятельно банк не сможет (или не захочет тратить время, если задолженность небольшая), он может передать право требования долга коллекторскому агентству. Коллекторы прощают долги еще реже, чем банки — взыскание денег с нерадивых должников приносит им весьма солидный доход.

Коллекторы прощают долги еще реже, чем банки — взыскание денег с нерадивых должников приносит им весьма солидный доход.

И, наконец, и банки, и коллекторы для взыскания непогашенной задолженности могут обратиться в суд. Если решение, вынесенное по итогам рассмотрения дела, подтвердит обязательства должника по погашению долга, в дело вступят судебные приставы — они обладают широкими полномочиями по принудительному взысканию долга.

Многие должники спрашивают — если не платить кредит, через сколько подают в суд? Однозначного ответа на этот вопрос нет — обратиться в суд кредитор может как через несколько месяцев, так и через два года с момента возникновения неисполненной задолженности. При этом и должнику, и кредитору стоит помнить про исковую давность и про то, как правильно ее считать.

Бесплатный онлайн-сервис по проверке задолженности

Что такое исковая давность, и как ее рассчитать

Исковая давность — это время, по истечении которого кредитор утрачивает право на взыскание долга с помощью суда. Обычно срок исковой давности равен 3 годам (ст. 196 ГК РФ). Это значит, что у банка есть 3 года на то, чтобы вернуть деньги, которые должник не заплатил добровольно.

Обычно срок исковой давности равен 3 годам (ст. 196 ГК РФ). Это значит, что у банка есть 3 года на то, чтобы вернуть деньги, которые должник не заплатил добровольно.

Важный момент!

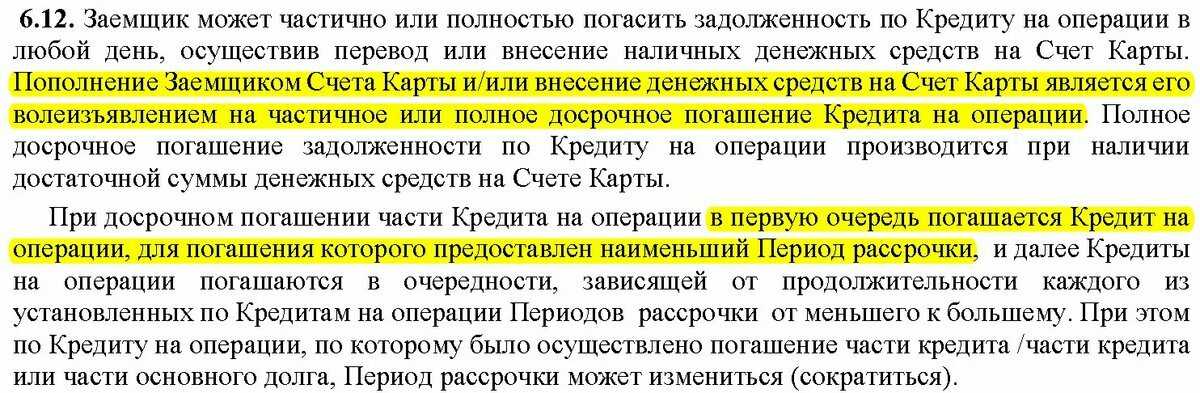

Срок давности по кредитам и займам, которые должник обязался вернуть не одним, а несколькими платежами, рассчитывается по особому правилу — для каждого периодического платежа этот срок будет определяется отдельно (см. Определение ВС РФ № 9-КГ21-2-К1 от 11.05.2021).

Например, заемщик должен был внести первый платеж по кредиту 1 июня 2021 года — срок по нему истечет 31 мая 2024 года. Дата внесения второго платежа — 1 июля 2021 года: по нему срок истечет 30 июня 2024 года. По последующим периодическим платежам срок исковой давности исчисляется аналогично.

Может ли банк-кредитор обратиться в суд, если срок исковой давности прошел

Кредитор может обратиться в суд с иском о взыскании с должника просроченной задолженности даже в том случае, если срок исковой давности уже прошел. Задача должника — вовремя подать в суд возражение с указанием на то, что 3 года с момента возникновения просроченной задолженности уже истекли. Только в этом случае суд откажет кредитору в рассмотрении его иска.

Задача должника — вовремя подать в суд возражение с указанием на то, что 3 года с момента возникновения просроченной задолженности уже истекли. Только в этом случае суд откажет кредитору в рассмотрении его иска.

И все же не стоит избегать общения с банком в надежде на то, что про кредит забудут — даже если истечет срок исковой давности, право на взыскание долга своими силами или через коллекторов у кредитора останется. Кроме того, невыплаченный кредит безнадежно испортит заемщику кредитную историю — в ближайшие 10 лет получить деньги в долг вряд ли получится.

Когда срок исковой давности прерывается

Течение срока исковой давности может прерываться — такое возможно, если должник своими действиями подтвердит, что признает долг (ст. 203 ГК РФ). Перечень таких действий законом строго не определен, поэтому опираться можно лишь на сложившуюся судебную практику. Так, согласно п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43, такими действиями могут считаться:

- признание должником претензии кредитора;

- изменение условий ранее заключенного договора таким образом, что становится понятно — должник признал долг, согласовав, к примеру, отсрочку или рассрочку платежа;

- подписание должником акта сверки взаиморасчетов и пр.

Если должник внес периодический платеж, это вовсе не означает, что он признал долг полностью. Исковая давность исчисляется отдельно для каждого из таких платежей, поэтому и уплата одного из них полным признанием обязательств не считается.

О признании должником долга могут свидетельствовать только его активные действия. Бездействие должника признанием долга считать недопустимо.

После перерыва срок начинает отсчитываться заново — время, прошедшее до признания должником имеющейся у него задолженности, при расчете исковой давности учитываться не будет (ст. 203 ГК РФ).

Максимальный суммарный срок давности (с учетом всех перерывов) не может быть больше 10 лет (п. 2 ст. 196 ГК РФ).

Когда течение срока исковой давности приостанавливается

Срок исковой давности может не только прерваться, но и приостановиться — такое бывает, если (ст. 202 ГК РФ):

- подать иск вовремя было невозможно из-за воздействия обстоятельств непреодолимой силы;

- должник находился в войсках, переведенных на военное положение;

- Правительством РФ был установлен мораторий на обращение кредиторов в суд;

- действие закона, регулирующего отношения между кредитором и заемщиком, было приостановлено.

В перечисленных случаях время, прошедшее до момента приостановления, не аннулируется — срок продолжает течь с того момента, на котором он остановился.

Через сколько лет списывается долг по кредиту в микрозаймах

Непогашенные займы, полученные не в банке, а в микрофинансовой организации, взыскиваются с должника по тем же правилам, что и обычные долги. МФО может работать с просроченной задолженностью самостоятельно, а может продать ее коллекторам. И в любом случае за МФО сохраняется право на обращение в суд — если иск будет удовлетворен, должнику придется исполнять судебное решение: добровольно или принудительно, с участием судебных приставов.

Непогашенный долг могут не списать даже через 10 лет — если МФО не обратилась в суд, это еще не значит, что обязательства полностью исчезли: возможно, право их требования переходит от одной организации к другой: это вполне законно.

Как не платить кредит по закону

Единственный работающий способ, который позволяет избавиться от долга раз и навсегда, не выплачивая его — прохождение процедуры банкротства. Банкротство физического лица — это признание его несостоятельным, т. е. неспособным самостоятельно исполнить имеющиеся у него долговые обязательства. После того, как суд признает должника банкротом, имеющиеся у него активы будут направлены на погашение долговых обязательств. Долги, на оплату которых денег не хватит, будут аннулированы. Банк не сможет взыскать их ни самостоятельно, ни через суд — ни сразу же, ни через 10 лет.

Банкротство физического лица — это признание его несостоятельным, т. е. неспособным самостоятельно исполнить имеющиеся у него долговые обязательства. После того, как суд признает должника банкротом, имеющиеся у него активы будут направлены на погашение долговых обязательств. Долги, на оплату которых денег не хватит, будут аннулированы. Банк не сможет взыскать их ни самостоятельно, ни через суд — ни сразу же, ни через 10 лет.

Если вы понимаете, что непогашенных задолженностей у вас накопилось слишком много, а денег на то, чтобы рассчитаться с банком, нет, стоит задуматься о том, чтобы пройти процедуру банкротства. Это не так страшно, как кажется — особенно если вас будут сопровождать грамотные специалисты.

Юристы компании «Иджис» готовы оказать помощь на всех стадиях банкротства — с момента сбора документов и передачи их в арбитраж и до завершения процедуры.

Наша команда

«Могу ли я не платить кредит, если прошло более 10 лет?» — Яндекс Кью

Популярное

Сообщества

В 2008 году взяла кредит в джиманибанке для мамы, как оказалось, мама кредит не платила, но и банк меня не беспокоил. В итоге кредит погашен не был. Потом некоторое время одолевали коллекторы, я была в декрете и платить не могла, а мама умерла к тому времени. В конечном итоге и они отстали. Сейчас 2021 год, и банк вдруг вспомнил обо мне. Ходят ко мне домой и на работу. Разве не должен долг быть списан через столько лет?Могу ли я им ничего не выплачивать?

В итоге кредит погашен не был. Потом некоторое время одолевали коллекторы, я была в декрете и платить не могла, а мама умерла к тому времени. В конечном итоге и они отстали. Сейчас 2021 год, и банк вдруг вспомнил обо мне. Ходят ко мне домой и на работу. Разве не должен долг быть списан через столько лет?Могу ли я им ничего не выплачивать?

КредитыДолги по кредитам

Валерия Павлова

·

1,5 K

ОтветитьУточнить

Лучший

Ксения Алексеева

Юриспруденция

Консультирую в Инстаграм: yurist_alekseeva102

Юрист в сфере гражданского права · 29 янв 2021

Здравствуйте, Валерия! Конечно, срок исковой давности уже давно прошёл.

Внимательно следите за корреспонденцией в своем почтовом ящике по тому адресу, который был указан в кредитном договоре. Это адрес, где вы были зарегистрированы на момент оформления кредита.

Это адрес, где вы были зарегистрированы на момент оформления кредита.

Если банк подаст на Вас в суд, Вам придёт извещение на получение копия судебного приказа. Не тяните, обязательно его получите на руки и отмените его. Для этого нужно в течение 10 дней с момента получения письма на руки направить заявление-возражение в тот же суд, который вынес судебный приказ. Можете обратиться ко мне, я помогу составить.

После этого суд должен отменить судебный приказ и у банка останется один вариант взыскания с Вас долга — подать иск в суд. То есть Вас уже будут вызывать на заседание повесткой.

Если Вы получите копию искового заявления себе на почту или повестку в суд, ОБЯЗАТЕЛЬНО нужно явиться на это заседание. Это в Ваших же интересах. Всё, что Вам нужно будет сказать на заседании — что Вы ходатайствуете (заявляете) о том, что срок исковой давности по кредиту истёк (если с момента просрочки прошло 3 года, а они прошли) и просите суд отказать истцу (банку) в требованиях. На этом всё, суд откажет банку в его требованиях и спишет с Вас этот долг.

Надеюсь, мой ответ был полезен!

Удачи!

Валерия Павлова

29 января 2021

Подскажите пожалуйста ещё один момент. Как оказалось это коллекторы и банк в суд не подавал. Коллекторов я тоже… Читать дальше

Комментировать ответ…Комментировать…

Шамиль Гарифуллин

Финансы

1,2 K

IT. Тестировщик ПО. Прошел путь от общения с кредиторами до банкротства. · 11 апр 2021

Вам необходимо, во первых пожаловаться в ЦБ и прокуратуру или даже в НАПКА и ФССП, чтобы на работу не ходили. Затем, если подадут в суд, написать заявление о сроке исковой давности. Желательно прямо на суде.

Комментировать ответ…Комментировать…

Вы знаете ответ на этот вопрос?

Поделитесь своим опытом и знаниями

Войти и ответить на вопрос

Что произойдет, если вы не вернете необеспеченный кредит?

Персональные кредитыПодписные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 27 апреля 2022 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Если у вас есть необеспеченный кредит — например, личный кредит, студенческий кредит или кредитная линия — вы можете не знать, что произойдет, если вы перестанете выплачивать свой кредит. В конце концов, необеспеченный кредит основан в основном на письменном обещании вашему кредитору вернуть его. Напротив, обеспеченный кредит, такой как ипотека или автокредит, требует залога, такого как дом или автомобиль, который вы рискуете потерять, если условия платежа не будут выполнены.

Напротив, обеспеченный кредит, такой как ипотека или автокредит, требует залога, такого как дом или автомобиль, который вы рискуете потерять, если условия платежа не будут выполнены.

Как вы увидите ниже, последствия неуплаты необеспеченного кредита также могут быть серьезными, включая крах вашей кредитной истории. Они также сильно отличаются от просроченных — также известных как просроченные платежи.

Давайте посмотрим, что именно может произойти, если вы не сможете выплатить необеспеченный кредит, и как с этим справиться, ответив на следующие вопросы:

Что такое необеспеченный кредит?

Необеспеченный кредит — это тип кредита, который не требует от заемщика внесения ценного актива, такого как транспортное средство или сберегательный счет, в качестве залога. Вместо этого кредитор полагается на ваш личный кредитный рейтинг как на способ оценки риска кредитования вас. В результате, необеспеченные кредиты часто требуют более высокого кредитного рейтинга для утверждения.

Одной из распространенных форм необеспеченных кредитов являются персональные кредиты. Индивидуальные кредиты имеют фиксированные ежемесячные планы платежей и обычно варьируются от 1000 до 50 000 долларов. Вы можете ознакомиться с нашим списком кредиторов по необеспеченным персональным кредитам, чтобы получить представление об условиях и ставках, которые обычно несут эти кредиты.

Когда кредит считается просроченным?

Просрочка по кредиту отличается от просрочки по кредиту. Кредит обычно считается просроченным в первый день после пропущенного платежа, но кредиторы часто готовы работать с заемщиками, например, предлагая возможность частичной оплаты. Кредит обычно становится неплатежеспособным, когда платежи прекращаются в течение нескольких недель или месяцев — точное время зависит от кредитора.

Что произойдет, если вы не вернете необеспеченный кредит?

Большинство кредиторов предоставляют льготный период, прежде чем сообщать о просроченных платежах в бюро кредитных историй. Однако, если кредит продолжает оставаться невыплаченным, ожидайте пени или штрафов за просрочку платежа, ареста заработной платы, а также снижения вашего кредитного рейтинга; даже один пропущенный платеж может привести к снижению на 40-80 баллов.

Однако, если кредит продолжает оставаться невыплаченным, ожидайте пени или штрафов за просрочку платежа, ареста заработной платы, а также снижения вашего кредитного рейтинга; даже один пропущенный платеж может привести к снижению на 40-80 баллов.

Со временем кредитор может отправить ваш просроченный счет в коллекторское агентство, чтобы заставить вас вернуть его. Любая деятельность по сбору платежей против вас может оставаться в вашей кредитной истории на срок до семи лет.

Вот общий график для необеспеченных кредитов:

Что произойдет, если необеспеченный кредит не будет выплачен?

После того, как кредит станет невозвратным, может произойти несколько вещей:

- Потенциально серьезное падение вашего кредитного рейтинга

- Дефолты могут оставаться в вашем кредитном отчете до семи лет

- Для федеральных студенческих кредитов могут быть удержаны деньги из будущего возмещения подоходного налога и пособий по социальному обеспечению

- Трудность получения кредита в будущем

- Наложение ареста на заработную плату

- Судебные процессы

- Дополнительные судебные издержки

- Залоговое право на ваше имущество или доходы

- Дополнительные налоговые обязательства, если ваш кредитор выдает вам форму 1099-C на любую сумму, списанную как аннулированный долг (и которая считается для вас налогооблагаемым доходом).

Дефолт по одноранговому кредиту

Когда кто-то не выполняет свои обязательства по одноранговому кредиту (P2P), инвестор, предложивший средства в первую очередь, уходит с пустыми руками, вот почему многие P2P-платформы очень внимательно относятся к тому, кому они кредитуют.

В случае невыполнения обязательств кредитная платформа может пойти тем же путем, что и другие необеспеченные кредиторы. Компании P2P могут сообщать о ваших пропущенных платежах и любых дефолтах в бюро кредитных историй. Они также могут продолжать попытки получить ваши платежи, а также расторгнуть ваш кредитный договор.

Как избежать просрочки по кредиту?

Если вы смотрите вперед в своих финансах и видите, что не можете сделать следующий платеж по необеспеченному кредиту, лучше обратиться к своему кредитору как можно скорее. Опередив проблему, ваш кредитор может согласиться работать с вами, чтобы создать план платежей, который лучше соответствует вашему текущему финансовому положению, или даже приостановить ваши платежи.

Если новый план платежей с вашим кредитором не сработает, вот несколько других вариантов:

- Пересмотрите свой бюджет: Реорганизация вашего бюджета и переоценка ваших привычек расходов, чтобы они лучше соответствовали вашему финансовому положению, могут быть простым способом убедиться, что вы можете позволить себе платежи по кредиту. Правило 50/30/20 — это классический подход к составлению бюджета, при котором вы выделяете 50% своего дохода на свои нужды, 30% — на нужды и 20% — на сбережения и долги.

- Подумайте о консолидации долга: Консолидируя свой долг в личный кредит, вы можете сократить крупные платежи, которые вы делаете, а также обеспечить более низкую процентную ставку. Кредиты на консолидацию долга позволяют вам объединить несколько долгов, таких как кредитные карты, в один кредит, который может дать вам возможность быстрее погасить свои долги. Вы также можете рефинансировать личные кредиты, чтобы сократить комиссию и обеспечить более выгодные ставки и условия.

- Обратитесь в консультационную службу по вопросам долга: Если вам нужна помощь в составлении бюджета, рассмотрите возможность консультирования по долгам как недорогого средства, позволяющего справиться с вашими финансами. Поскольку консультационные услуги по долгам обычно предлагаются некоммерческими организациями, они часто практически не взимают плату или вообще не платят. Консультационные организации по вопросам задолженности могут помочь вам сделать все, от создания плана управления долгом до подачи заявления о банкротстве.

Что делать после просрочки по кредиту?

Тот факт, что вы не выплатили кредит, не означает, что это конец пути в отношении ваших следующих шагов. Вот что вы можете сделать в случае невыполнения обязательств по необеспеченному кредиту:

- Свяжитесь с юристом: Если кредитор или коллектор подал на вас в суд, возможно, пришло время обратиться за юридической консультацией к адвокату.

Если вы не ответите на иск о взыскании долга, по вашему делу может быть вынесено заочное решение в пользу истца (сборщика долгов).

Если вы не ответите на иск о взыскании долга, по вашему делу может быть вынесено заочное решение в пользу истца (сборщика долгов). - Обратитесь в консультационное агентство по долгам: Агентство по взысканию долгов может помочь вам с дальнейшими действиями, если вы не выполнили обязательства по необеспеченному кредиту. Они также могут помочь вам подать заявление о банкротстве, если это правильный следующий шаг для вас.

- Знайте свои права: Знание того, как вести себя с коллекторами, звонящими вам по поводу просроченной ссуды, может пугать. Однако имейте в виду, что у вас по-прежнему есть права в соответствии с Законом о справедливой практике взыскания долгов (FDCPA), и коллекторы по-прежнему должны действовать в рамках закона.

Необеспеченный кредит против обеспеченного кредита: Каковы различия?

Основное различие между обеспеченным кредитом и необеспеченным кредитом заключается в том, должен ли заемщик внести залог для поддержки кредита. Отсутствие залога означает, что вам будет сложнее претендовать на получение необеспеченного кредита, поскольку вашему кредитору, вероятно, потребуется более высокий кредитный рейтинг. Кроме того, вы, вероятно, будете платить более высокие процентные ставки и сборы, чем с обеспеченным кредитом. Это связано с тем, что риск кредитора выше с необеспеченным кредитом, чем с обеспеченным кредитом.

Отсутствие залога означает, что вам будет сложнее претендовать на получение необеспеченного кредита, поскольку вашему кредитору, вероятно, потребуется более высокий кредитный рейтинг. Кроме того, вы, вероятно, будете платить более высокие процентные ставки и сборы, чем с обеспеченным кредитом. Это связано с тем, что риск кредитора выше с необеспеченным кредитом, чем с обеспеченным кредитом.

Examples of unsecured vs. secured loans

|

|

Невыплата обеспеченного кредита

Если вы не выполнили обязательства по обеспеченному кредиту, возможно, ваш кредитор может предпринять шаги, чтобы вернуть себе активы, такие как дом или автомобиль, чтобы погасить ваш долг. Если вы отказываетесь от ипотечного кредита, результатом является потеря права выкупа, а это означает потерю вашего дома.

Если вы отказываетесь от ипотечного кредита, результатом является потеря права выкупа, а это означает потерю вашего дома.

На практике заемщики и кредиторы обычно пытаются работать вместе, чтобы не допустить дефолта по обеспеченному кредиту и возврата права собственности. Например, лишение права выкупа является своевременным и дорогостоящим процессом, поэтому кредиторы часто готовы изменить платежи по ипотеке или предложить помощь по ипотеке. В некоторых штатах, даже если вы уже находитесь в состоянии дефолта, кредиторы обязаны дать вам время — например, 21 день — для погашения просроченных платежей.

Временная шкала ниже показывает, что заемщик может ожидать от невыплаченного обеспеченного кредита. Льготный период будет варьироваться в зависимости от кредитора и типа обеспеченного кредита у вас есть.

Что произойдет, если обеспеченный кредит не будет выплачен?

- Ваш дом

- Транспортные средства (например, легковые автомобили, грузовики или внедорожники)

- Активы, такие как банковские и сберегательные счета, инвестиционные счета и драгоценности

Даже если ваши активы будут конфискованы и проданы после дефолта, вы все равно можете быть должны деньги своему кредитору, если выручки недостаточно для покрытия вашего долга.

Что делать с задолженностью?

Если вы не выполнили обязательства по кредиту и ваш долг был отправлен в агентство по взысканию долгов, рассмотрите следующие шаги для защиты ваших прав как потребителя:

- Запросите письмо о подтверждении задолженности . Попросите кредитора или агентство по сбору платежей подтвердить в письменной форме, что ваш долг является правильным и действительным, и что они имеют право на взыскание. Это. Остерегайтесь потенциальных мошенников.

- Пожаловаться в Бюро финансовой защиты прав потребителей (CFPB). Если вы не согласны с коллекторским агентством и не считаете, что долг принадлежит вам, подайте жалобу в ЦФПБ.

- Подавайте жалобы онлайн в основные кредитные бюро TransUnion, Experian и Equifax. Если коллекторское агентство не предоставит запрошенную информацию для разрешения вашего спора в течение 30 дней, ваш долг исчезнет из записей бюро кредитных историй.

- Помните о сроках давности. Проконсультируйтесь с генеральной прокуратурой вашего штата или изучите правила вашего штата о том, как долго можно преследовать различные виды долгов и каковы ваши права на защиту прав потребителей в этих случаях. Даже один платеж по старому долгу может возобновить срок исковой давности, поэтому обязательно изучите сроки, прежде чем предпринимать какие-либо действия.

- Пожаловаться в Федеральную торговую комиссию (FTC) и Генеральному прокурору штата, если с вами связались или привлекли к суду в связи с просроченными долгами . Если срок давности вашего долга в вашем штате превышает срок исковой давности, взыскание долгов может подавать на вас в суд или угрожать подать в суд против вас по закону.

- Рассмотрите кредитное консультирование, управление задолженностью или другие стратегии, такие как консолидация долга , чтобы избавиться от взысканий.

Поговорите со своим кредитным специалистом, чтобы узнать, можете ли вы разработать план погашения или снизить процентные ставки до более приемлемого уровня.

Поговорите со своим кредитным специалистом, чтобы узнать, можете ли вы разработать план погашения или снизить процентные ставки до более приемлемого уровня.

Поделиться статьей

Получите персональные кредитные предложения от 5 кредиторов за считанные минуты

Рекомендуемая литература

Что произойдет, если ваш личный кредит не будет погашен?

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 30 сентября 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Хотя личный кредит может быть полезен при определенных обстоятельствах, он может превратиться в серьезную финансовую головную боль, если вы задержите платежи. Наказание за невыплату личного кредита может принимать форму огромных комиссий за просрочку платежа, снижения вашего кредитного рейтинга или даже судебного иска от вашего кредитора.

Продолжайте читать, чтобы точно узнать, что произойдет, если ваш личный кредит не будет выплачен, а также о том, как вернуться к платежам.

- В этом руководстве:

- • Понимание наказания за невыплату личных кредитов

- • Что произойдет, если вы не выплатите кредит

- • Определение того, истек ли срок давности вашего долга

- • Как вернуть свой личный кредит в нужное русло

Понимание наказания за невыплату личных кредитов

Если вы столкнулись с внезапной финансовой неудачей, такой как потеря работы или неотложная медицинская помощь, и вы больше не можете вносить платежи по своему личному кредиту, важно немедленно позвонить своему кредитору. Большинство кредиторов будут готовы работать с вами, чтобы вернуть ваши платежи в нужное русло.

Большинство кредиторов будут готовы работать с вами, чтобы вернуть ваши платежи в нужное русло.

Однако не у всех хватает предусмотрительности, чтобы сразу позвонить своему кредитору, что может привести к дефолту по кредиту. Продолжайте читать, чтобы узнать подробную временную шкалу того, что происходит на каждом этапе процесса по умолчанию.

| Сроки: неуплата личного кредита | |

| Просроченные дни | Что произойдет, если вы не заплатите |

| от 0 до 30 дней |

|

| от 30 до 60 дней |

|

| от 60 до 90 дней |

|

| 90+ дней |

|

Дни от 0 до 30: Большинство кредиторов предлагают льготный период в течение первых 30 дней после пропущенного платежа, что означает, что кредитор будет ждать, прежде чем сообщить о пропущенном платеже в бюро кредитных историй.

Если вы уже знаете, что не сможете произвести платеж даже в течение льготного периода, важно связаться с вашим кредитором и объяснить вашу ситуацию — скорее всего, он сработает с вами, чтобы временно отложить платеж или настроить платеж план.

Дни с 30 по 60: После вашего первого пропущенного платежа ваш кредитор свяжется с вами (если вы еще не связались) и спросит, когда он может ожидать платеж. В это время с вас может взиматься плата за просрочку платежа.

В это время с вас может взиматься плата за просрочку платежа.

По истечении 30 дней с момента просрочки платежа кредитор, как правило, свяжется с вами по поводу невыполнения обязательств и уведомит бюро кредитных историй. В это время ваш кредитный рейтинг, скорее всего, пострадает — и он может значительно упасть (до 110 баллов), даже если это ваш первый пропущенный платеж.

Дни с 60 по 90: Кредитор продолжит связываться с вами и, возможно, предложит варианты решения проблемы невозврата кредита. Как только вы просрочите платеж на 60 дней, кредитор снова сообщит, что вы опоздали в бюро кредитных историй, и ваш кредитный рейтинг снова упадет.

Через 90 дней: Если вы просрочили платеж на 90 дней, большинство кредиторов либо попытаются погасить задолженность, либо начнут судебный процесс.

Что произойдет, если вы не будете платить свой личный кредит в течение нескольких месяцев или даже лет? Если ваш долг просрочен более чем на 90 дней, вы можете изучить срок исковой давности по долгу в вашем штате, который может определить, что кредитор больше не может предпринимать юридические действия для взыскания вашего долга.

Что происходит, если вы не выплачиваете кредит

Дефолт обычно означает, что вы не вносили платежи по кредиту в течение нескольких месяцев. Просрочка по кредиту – это серьезно, так как это может негативно сказаться на вашей кредитоспособности. Мало того, что ваш кредитный рейтинг сильно пострадает, вы, вероятно, будете бороться за получение нового кредита в течение многих лет. И даже если вы сможете получить новый кредит, у вас, вероятно, возникнут проблемы с фиксированием приличной процентной ставки.

Чем дольше вы просрочиваете платежи, тем больше будет ущерб. Если вы пропустите только один или два платежа, вы, вероятно, сможете вернуться на правильный путь без слишком большого долгосрочного ущерба. Но если вы пропустили платежи в течение шести месяцев или более и игнорируете звонки вашего кредитора, вы можете вырыть себе яму, из которой будет трудно выбраться.

Не существует универсального наказания за невыплату личных кредитов. Когда дело доходит до последствий дефолта по личному кредиту, особенности зависят от того, является ли кредит обеспеченным или необеспеченным. Если личный кредит обеспечен, то есть он обеспечен залогом, например, автомобилем, этот залог может быть конфискован в случае невыполнения обязательств. Если личный кредит не обеспечен, а большинство из них таковы, заемщик может столкнуться с конфискацией заработной платы.

Если личный кредит обеспечен, то есть он обеспечен залогом, например, автомобилем, этот залог может быть конфискован в случае невыполнения обязательств. Если личный кредит не обеспечен, а большинство из них таковы, заемщик может столкнуться с конфискацией заработной платы.

Неуплата личного кредита может привести к:

- Значительному падению вашего кредитного рейтинга (до 110 баллов из-за одного пропущенного платежа)

- Проблемы с получением кредита в любой форме на долгие годы

- Трудно зафиксировать хорошую процентную ставку, даже если вы сможете получить кредит в будущем

- Наложение ареста на заработную плату, если кредит был необеспеченным

- Наложение ареста на активы, если кредит был обеспечен

Срок исковой давности по долгу – это определенный период времени, в течение которого кредитор может подать иск о взыскании долга. Сроки будут зависеть как от законов вашего штата, так и от типа долга.

Срок исковой давности по необеспеченным личным кредитам обычно составляет от трех до шести лет, хотя в некоторых штатах он может достигать 10 лет.

Важно понимать, что технически вы все еще должны задолжать после истечения срока давности. Разница в том, что кредитор больше не может предпринять юридические действия, чтобы возместить его. Однако, если вы сделаете даже частичный платеж по долгу, срок исковой давности которого истек, вы фактически сбросите часы и снова откроете возможность судебного иска.

Чтобы выяснить срок исковой давности по вашему долгу по личному кредиту, обратитесь в прокуратуру вашего штата или свяжитесь с адвокатом по потребительским долгам или юридической помощи.

Как вернуть свой личный кредит в нужное русло

Если вы просрочили платежи по личному кредиту, надежда еще не потеряна. Вот несколько советов, как вернуться на правильный путь и избежать наказания за невыплату личного кредита:

- Свяжитесь с кредитором и разработайте план платежей

- Подпишитесь на план управления долгом

- Рассмотрите возможность получения кредита на консолидацию долга

- Используйте капитал в своем доме

- Займ под залог вашего 401(k)

Свяжитесь с кредитором и разработайте план платежей

Лучшее, что вы можете сделать, осознав, что пропустили платеж, — это связаться со своим кредитором. Объясните свои обстоятельства и почему вы пропустили платеж.

Объясните свои обстоятельства и почему вы пропустили платеж.

Кредитор, скорее всего, предложит вам временный план платежей, чтобы помочь вам вернуться на правильный путь. Например, допустим, вы пропустили два платежа. Ваш кредитор может разбить их и добавить к платежам в течение следующих шести или 12 месяцев.

Подпишитесь на план управления задолженностью

Если вы стремитесь узнать о здоровых финансовых привычках, возвращаясь на правильный путь, это путь, который вы, вероятно, захотите выбрать. План управления задолженностью предполагает партнерство с кредитным консультантом в некоммерческом кредитном консультационном агентстве. Каждый месяц вы будете вносить платеж своему кредитному консультанту, который затем выплачивает этот платеж вашему кредитору (кредиторам). В некоторых случаях ваш некоммерческий кредитный консультант также сможет договориться о ваших процентных ставках.

Многим нравится, насколько простым и понятным является процесс управления задолженностью. Дополнительным бонусом является то, что вы узнаете, как внедрить хорошие финансовые привычки в свою жизнь, одновременно выплачивая свой долг. Тем не менее, эти планы могут включать стартовую и ежемесячную плату.

Дополнительным бонусом является то, что вы узнаете, как внедрить хорошие финансовые привычки в свою жизнь, одновременно выплачивая свой долг. Тем не менее, эти планы могут включать стартовую и ежемесячную плату.

Рассмотрите возможность получения кредита на консолидацию долга

Кредит на консолидацию долга включает в себя объединение всех ваших долгов (т. е. долга по личным кредитам, медицинскому долгу и долгу по кредитной карте) и его погашение с использованием нового кредита с другими условиями.

Ссуда на консолидацию долга не стирает ваш долг — вы по-прежнему несете ответственность за погашение всей суммы. Но они могут упростить процесс погашения и, возможно, сэкономить вам деньги на процентах.

Использование капитала в вашем доме

Если вы владеете значительным капиталом в своем доме, вы можете взять кредит под залог своего имущества, взяв кредит под залог дома (HEL) или кредитную линию под залог дома (HELOC). Потенциальные преимущества этого маршрута заключаются в том, что вы, вероятно, сможете получить более низкую процентную ставку, а поскольку вы берете кредит у себя, у вас будет больше времени для погашения кредита.

Потенциальные преимущества этого маршрута заключаются в том, что вы, вероятно, сможете получить более низкую процентную ставку, а поскольку вы берете кредит у себя, у вас будет больше времени для погашения кредита.

Недостатком является то, что вы, скорее всего, обмениваете необеспеченный долг на обеспеченный долг. Если вы не выберете HEL или HELOC, последствия будут ужасными — вы рискуете потерять крышу над головой.

Займ под залог 401(k)

Взять кредит 401(k) можно, но многие финансовые эксперты считают его крайним средством. Вы не только упустите возможность начисления процентов по любой сумме займа, но и рискуете быть вынужденным платить больше налогов и, возможно, штраф, если не погасите кредит. Тем не менее, это может быть жизнеспособным вариантом для заемщиков с низкой кредитной историей или просто для тех, кто предпочитает избегать долгов с высокими процентами. Просто имейте в виду, что некоторые поставщики плана 401 (k) не разрешают ссуды 401 (k).

Если вы не ответите на иск о взыскании долга, по вашему делу может быть вынесено заочное решение в пользу истца (сборщика долгов).

Если вы не ответите на иск о взыскании долга, по вашему делу может быть вынесено заочное решение в пользу истца (сборщика долгов).

Поговорите со своим кредитным специалистом, чтобы узнать, можете ли вы разработать план погашения или снизить процентные ставки до более приемлемого уровня.

Поговорите со своим кредитным специалистом, чтобы узнать, можете ли вы разработать план погашения или снизить процентные ставки до более приемлемого уровня.