Кредит наличными ставка: Кредиты в Санкт-Петербурге от 2,4 %, взять потребительский кредит в банке физическому лицу

Содержание

Процентная ставка по кредиту — читайте от Финэксперт

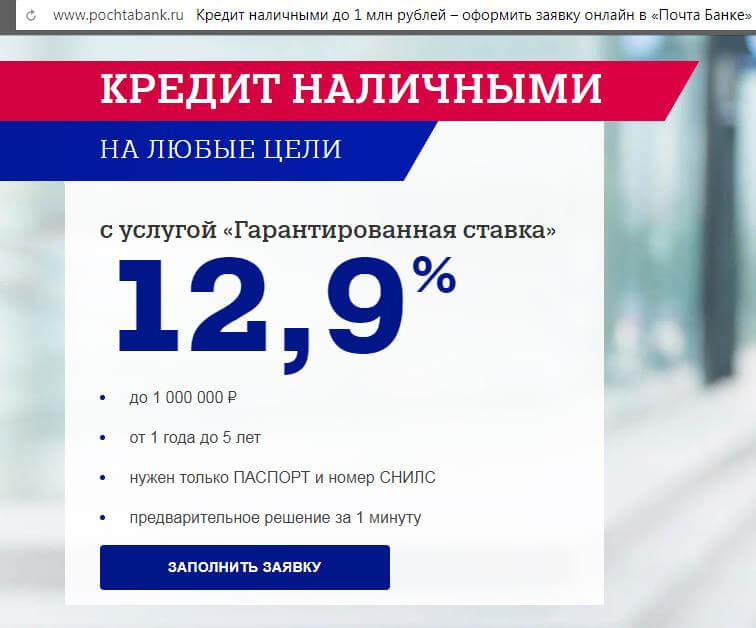

Процентная ставка по кредитному займу зависит от нескольких факторов. Взяв их под контроль, можно существенно уменьшить ее размер. В большинстве случаев рассматриваются сокращения по выплатам за потребительский наличный кредит или пользование кредитной картой.

Виды процентных ставок

Процентные ставки по кредитам могут быть номинальными или реальными (по-другому их называют эффективными процентными ставками). Номинальной ставкой называют такую ставку, сумму которой открыто указывают в процессе подписания кредитного договора. Эффективная же ставка представляет собой реальную стоимость услуги за кредит, которую заемщик платит в процессе пользования денежным займом. Она включает в себя все комиссионные и страховые взносы.

При сравнении кредитных предложений различных банков необходимо уделять особое внимание не столько разрекламированной процентной ставке по кредиту, а той, что является реальной. Перед подписанием договора клиент вправе потребовать от банка произвести расчет данной ставки. И если банки в рекламе твердят, что отменили комиссии, тем более стоит внимательно изучать их предложения перед тем, как заключать договор по кредиту. Так, к примеру, многие банки могут умалчивать о комиссии за снятие наличных средств. Если таковая имеется, то не исключено, что она не будет указана в кредитной договоре. Ведь такая комиссия не относится к разновидности кредитных взысканий. Наиболее надежными и удобными являются кредитные ставки Сбербанка России.

Перед подписанием договора клиент вправе потребовать от банка произвести расчет данной ставки. И если банки в рекламе твердят, что отменили комиссии, тем более стоит внимательно изучать их предложения перед тем, как заключать договор по кредиту. Так, к примеру, многие банки могут умалчивать о комиссии за снятие наличных средств. Если таковая имеется, то не исключено, что она не будет указана в кредитной договоре. Ведь такая комиссия не относится к разновидности кредитных взысканий. Наиболее надежными и удобными являются кредитные ставки Сбербанка России.

Размеры процентных ставок

Доказано, что размер процентной ставки имеет зависимость от нескольких факторов. В основном кредитная программа имеет следующие показатели: диапазон предлагаемых для займа денежных средств, срок, на который предоставляется кредит, а также ставку в процентах за год. Существует правило, согласно которому чем меньше размер взятой заемщиком суммы и срок кредита, тем меньше будет процентная ставка. Для рядового заемщика крайне негативно наличие довольно большого диапазона ставки, который у некоторых банков может составлять порядка тридцати, а то и сорока процентов. В таких случаях нечестные банки уверяют своих потенциальных клиентов, что размер их процентной ставки будет устанавливаться в индивидуальном порядке на основе рассмотренной заявки и указанных в ней данных.

Для рядового заемщика крайне негативно наличие довольно большого диапазона ставки, который у некоторых банков может составлять порядка тридцати, а то и сорока процентов. В таких случаях нечестные банки уверяют своих потенциальных клиентов, что размер их процентной ставки будет устанавливаться в индивидуальном порядке на основе рассмотренной заявки и указанных в ней данных.

Один из самых важных факторов, который непосредственно влияет на процентную ставку, это платежеспособность клиента банка. Сотрудники банка в ходе беседы с потенциальным заемщиком пытаются заранее произвести прогноз его будущих доходов по двум категориям: размер и стабильность. По этой причине необходимо при оформлении кредита предоставление справки о доходах и копии трудовой книжки.

С помощью этих документов банк может просчитать средний доход клиента, какова частота смены рабочего места и в какой компании работает гражданин, имеются ли у этого предприятия перспективы. От срока работы на последнем рабочем месте зависит окончательное решение банка. Ведь для него важно, чтобы заемщик был надежным сотрудником с хорошей репутацией, который будет своевременно погашать кредитную задолженность.

Ведь для него важно, чтобы заемщик был надежным сотрудником с хорошей репутацией, который будет своевременно погашать кредитную задолженность.

В случае, если к банку, в который планирует обратиться клиент с заявкой на предоставление кредитного займа, подключена зарплатная линия, то ничто не помешает ему тут же составить портрет будущего заемщика в финансовом плане. Это возможно благодаря тому, что банк, сотрудничая с предприятием, в котором работает заемщик, может почти наверняка предвидеть его судьбу через несколько лет.

На процентную ставку также оказывает сильное влияние кредитная история клиента. Более того, если было отмечено, что гражданин не платил вовремя по ранее взятому кредиту, то новый денежный заем ему точно не предоставят. Если же клиент, имеющий положительную историю по кредитам, обращается в банк, то последний в свою очередь может предоставить скидку в размере половины или одного процента от общей суммы займа. Однако это не значит, что все банки без исключения будут предоставлять скидки и поощрения. Каждый отдельно взятый банк в праве сам решать, предоставлять такого рода услуги своим клиентам или нет.

Каждый отдельно взятый банк в праве сам решать, предоставлять такого рода услуги своим клиентам или нет.

Клиент должен предоставить гарантии, благодаря которым он сможет подтвердить своевременную оплату кредитного займа. Это необходимо для непредвиденных обстоятельств, будь то больничный или потеря рабочего места. В качестве самых часто употребляемых факторов используют залог имущества клиента (движимый и недвижимый). При желании заемщик может обратиться за помощью к поручителю (несколько советов поручителям). Однако даже сам факт наличия у клиента имущества может расположить банк к принятию нужного для заемщика решения. В крайнем случае, для погашения кредитной задолженности имущество может продаться либо же быть конфискованным судебными приставами.

К косвенным фактором относят скорость, с которой был оформлен кредит. При условии, что кредит был оформлен за считанные минуты, ставка по нему будет довольно высока. Это связано с тем, что за ограниченный промежуток времени банк не в силах удостовериться в платежеспособности своего клиента. И чтобы обезопасить себя, он включает возможные риски в сумму процентной ставки.

И чтобы обезопасить себя, он включает возможные риски в сумму процентной ставки.

При наличии достаточного набора документов шансы на предоставление выгодного для заемщика кредита повышаются вдвое. К примеру, в некоторых банках весомым документом является диплом о высшем образовании, подтверждающий квалифицированность заемщика как отличного сотрудника и, как следствие, большую вероятность места работы с хорошим заработком.

Процентные ставки по кредитным ставкам имеют свои особенности. Все факторы, указанные выше, соответствуют и пластиковым картам, однако специфика кредитной карты такова, что она представляет собой не что иное, как кредит, который обновляется с определенной периодичностью и работает с наличными и безналичными средствами. В таком случае ставка по кредиту будет зависеть от вида, к которому причисляется отдельно взятая карта и размера основного долга, который погашается каждый месяц.

Рассмотрим это в коротком ролике

Какая хорошая процентная ставка по личному кредиту?

В этой статье:

- Какова средняя процентная ставка по личному кредиту?

- Какие факторы влияют на процентные ставки по кредитам?

- Как сравнить личные кредиты

- Как личные кредиты влияют на ваш кредитный рейтинг

Хорошей процентной ставкой по личному кредиту обычно является та, которая ниже средней ставки по стране, которая в настоящее время составляет 10,16%. Поскольку процентные ставки могут варьироваться в зависимости от ряда факторов, включая экономические условия, это среднее значение может колебаться с течением времени.

Поскольку процентные ставки могут варьироваться в зависимости от ряда факторов, включая экономические условия, это среднее значение может колебаться с течением времени.

Процентная ставка, на которую вы имеете право, также зависит от ряда факторов, поэтому важно подготовиться, прежде чем подавать заявку на личный кредит.

Какова средняя процентная ставка по личному кредиту?

По данным Федеральной резервной системы, средняя процентная ставка по двухлетнему личному кредиту по состоянию на октябрь 2022 года составляет 10,16%. Но в зависимости от кредитора, кредитного рейтинга заемщика, финансового положения и других факторов процентные ставки по личным кредитам обычно могут варьироваться от 6% до 36%, хотя более высокие процентные ставки не являются чем-то необычным в штатах, где это разрешено.

Важно знать, как работают процентные ставки по личным кредитам, чтобы лучше понять, сколько будут ваши ежемесячные платежи по кредиту и сколько вы будете платить в течение срока действия кредита.

Какие факторы влияют на процентные ставки личного кредита?

Кредиторы, которые предлагают потребительские кредиты, используют подход к процентным ставкам, основанный на оценке риска, что означает, что кредитор будет учитывать вероятность невыплаты долга при определении вашей процентной ставки.

Имея это в виду, вот некоторые из факторов, которые могут повлиять на процентные ставки по личным кредитам:

- Кредитор: Каждый кредитор имеет свой собственный набор процентных ставок и критериев для определения того, на какую ставку вы имеете право. Когда вы ходите по магазинам и сравниваете предложения по кредитам, по этой причине вы можете получить самые разные котировки ставок.

- Рыночные условия: Поскольку Федеральная резервная система корректирует свою ставку по федеральным фондам, эти решения влияют на основную ставку, которую кредиторы часто используют для определения своих собственных ставок. Если ставка по федеральным фондам повышается или понижается, процентные ставки по личным кредитам обычно следуют ее примеру.

- Кредитный рейтинг: Потребителям доступны потребительские кредиты по всему спектру кредитов, но более высокие кредитные рейтинги обычно связаны с более низкими процентными ставками.

- Информация о кредитном отчете: Хотя ваш кредитный рейтинг дает представление о вашем общем состоянии кредитоспособности, он не дает полной картины. Кредиторы также могут просматривать ваши кредитные отчеты на предмет пропущенных платежей, больших остатков по кредитным картам, недавних кредитных запросов и других элементов, которые могут указывать на рискованное кредитное поведение.

- Сумма кредита: Чем больше вы берете взаймы, тем больший риск берет на себя кредитор в случае вашего дефолта. В результате более высокие суммы кредита могут иметь более высокие процентные ставки.

- Срок погашения: Более длительные сроки погашения кредита обычно сопровождаются более высокими процентными ставками из-за процентного риска.

Другими словами, если ставки по кредиту повышаются после того, как кредитор выплачивает ваш кредит, ему потребуется больше времени, чтобы воспользоваться этим увеличением, чем если бы у вас был более короткий срок.

Другими словами, если ставки по кредиту повышаются после того, как кредитор выплачивает ваш кредит, ему потребуется больше времени, чтобы воспользоваться этим увеличением, чем если бы у вас был более короткий срок. - Отношение долга к доходу: Кредиторы обычно предъявляют требования к минимальному доходу. Но в дополнение к этому кредитор проверит, какая часть вашего валового ежемесячного дохода идет на погашение долга, чтобы определить, можете ли вы позволить себе взять новый кредит. Более высокое отношение долга к доходу обычно приводит к более высоким процентным ставкам.

- Обеспечение: Некоторые кредиторы предлагают персональные кредиты под залог, что означает, что вы можете использовать сберегательный счет, депозитный сертификат или какой-либо другой актив в качестве обеспечения кредита. Если вы по умолчанию, кредитор может конфисковать залог для погашения долга. Обеспеченные личные кредиты обычно предоставляются с более низкими процентными ставками, но они могут не подойти, если у вас нет активов, которые могут обеспечить кредит.

Как сравнить потребительские кредиты

Поиск и сравнение предложений от нескольких кредиторов — лучший способ убедиться, что вы получаете лучшее предложение.

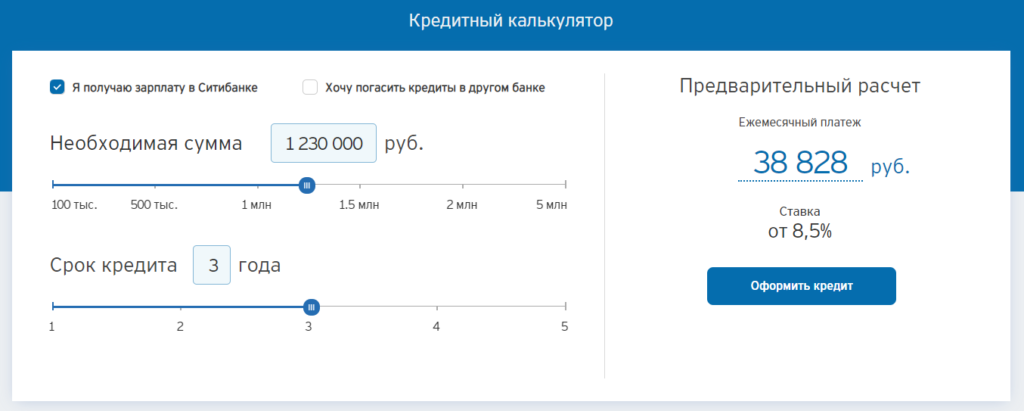

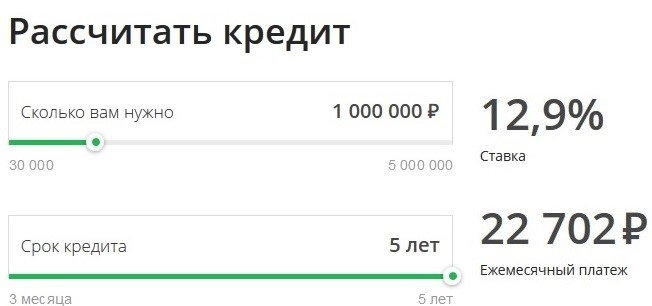

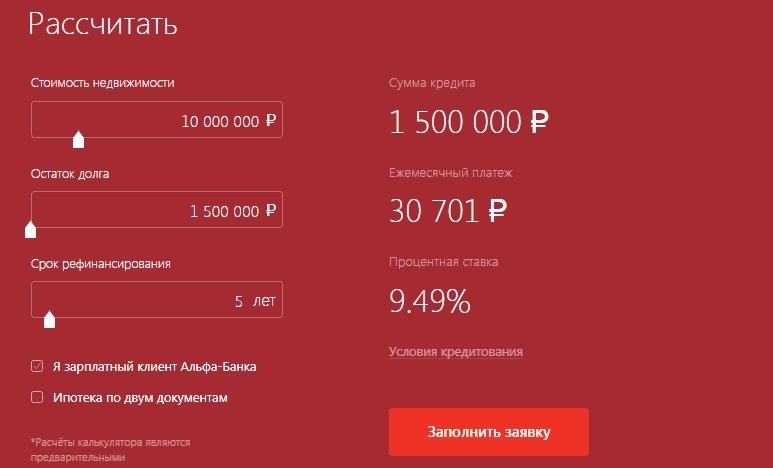

К счастью, некоторые кредиторы позволяют вам рассчитать процентную ставку без подачи полного заявления. Этот процесс называется предварительной квалификацией. Это приводит к мягкому запросу, который не повлияет на ваш счет.

Пройдя предварительную квалификацию у нескольких кредиторов, вы можете получить котировки для сравнения кредитов, прежде чем подавать официальную заявку.

При рассмотрении предложений сравните следующее:

- APR (годовая процентная ставка): APR включает в себя как процентную ставку, так и сборы, он отражает общую стоимость вашего кредита. Вероятно, это самая важная часть информации, которую следует использовать при сравнении покупок.

- Срок кредита: Это продолжительность времени или количество платежей в рассрочку, которые потребуются для погашения кредита.

Часто более короткие сроки кредита приводят к более дешевой годовой процентной ставке.

Часто более короткие сроки кредита приводят к более дешевой годовой процентной ставке. - Сборы: Узнайте, сколько каждый кредитор взимает в качестве сборов за выдачу кредита, штрафов за просрочку платежа и других сборов. Большой из них является комиссия за выдачу, которая может варьироваться от 1% до 10% от суммы кредита. Однако некоторые кредиторы вообще не взимают плату.

- Ежемесячный платеж: Между годовой процентной ставкой и сроком кредита важно понимать, сколько вы будете платить в месяц и соответствует ли эта цифра вашему текущему бюджету. Особенно важно убедиться, что вы можете покрыть ежемесячные платежи по другим вашим долгам, а также ваши основные расходы.

- Доступные скидки: Вы можете снизить свою ставку, взяв кредит в банке или кредитном союзе, где у вас уже есть другие счета, или если вы настроите автоматические платежи.

Как потребительские ссуды влияют на ваш кредитный рейтинг

Потребительские ссуды могут повлиять на ваш кредитный рейтинг несколькими способами, и в зависимости от того, как вы управляете своим долгом, ссуда может помочь или повредить вашей кредитной истории в долгосрочной перспективе.

- Запрос кредита: Хотя предварительная квалификация не повлияет на ваш кредитный рейтинг, подача официального заявления приведет к сложному запросу, который может повлиять на ваш балл. По данным FICO, каждый дополнительный запрос обычно снижает ваш кредитный рейтинг менее чем на пять пунктов, но большое количество запросов за короткий период может иметь эффект начисления процентов.

- Сумма долга: Размер вашего долга является еще одним фактором, влияющим на ваш кредитный рейтинг, и в зависимости от того, сколько вы занимаете и как он соотносится с остальной частью вашего долга, новый кредит потенциально может иметь временное негативное влияние на ваш кредитный рейтинг. .

- Длина кредитной истории: Каждый раз, когда вы открываете новый кредитный счет, средний возраст ваших счетов снижается, что может привести к временному снижению вашего кредитного рейтинга. Однако со временем высокий средний возраст аккаунтов может оказаться полезным.

- История платежей: Ваша история платежей является наиболее важным фактором в вашей оценке FICO ® ☉ , поэтому, если вы своевременно производите все платежи по личному кредиту, кредит может помочь улучшить ваш балл с течением времени. Однако, если вы пропустите один или несколько платежей, кредит может нанести долгосрочный ущерб вашему счету.

Подумайте, как кредит повлияет на ваш финансовый план

Важно знать процентную ставку по личному кредиту, к которой вы должны стремиться, и то, что вы, вероятно, получите, исходя из вашего кредитного профиля. Но еще более важно убедиться, что личный кредит подходит именно вам и что вы можете позволить себе его ежемесячный платеж в течение всего срока кредита. Управляйте личным кредитом ответственно, чтобы в будущем вы были в наилучшем положении для получения других финансовых продуктов по низким ставкам.

Как работают ссуды до зарплаты | Информация о ссуде до зарплаты для потребителей

Ссуда до зарплаты — это краткосрочная ссуда наличными, основанная на личном чеке заемщика, предназначенном для будущих депозитов, или на электронном доступе к банковскому счету заемщика. Заемщики выписывают личный чек на сумму займа плюс финансовые расходы и получают наличные. В некоторых случаях заемщики подписывают электронный доступ к своим банковским счетам для получения и погашения кредитов до зарплаты.

Заемщики выписывают личный чек на сумму займа плюс финансовые расходы и получают наличные. В некоторых случаях заемщики подписывают электронный доступ к своим банковским счетам для получения и погашения кредитов до зарплаты.

Кредиторы хранят чеки до следующего дня выплаты жалованья заемщику, когда кредиты и финансовые расходы должны быть выплачены единовременно. Чтобы выплатить ссуду, заемщики могут погасить чек, заплатив ссуду наличными, разрешить депонирование чека в банке или просто заплатить комиссию за финансирование, чтобы пролонгировать ссуду на другой платежный период. Некоторые кредиторы до зарплаты также предлагают более долгосрочные кредиты в рассрочку до зарплаты и запрашивают разрешение на электронное снятие нескольких платежей с банковского счета заемщика, как правило, в каждую дату выплаты. Размер кредита до зарплаты варьируется от 100 до 1000 долларов, в зависимости от установленного законом максимального размера. Средний срок кредита составляет около двух недель. Кредиты обычно стоят 400% годовых (годовых) или более. Финансовый сбор колеблется от 15 до 30 долларов, чтобы занять 100 долларов. Для двухнедельных кредитов эти финансовые расходы приводят к процентным ставкам от 39от 0 до 780% годовых. Краткосрочные кредиты имеют еще более высокие APR. Ставки выше в штатах, которые не ограничивают максимальную стоимость.

Кредиты обычно стоят 400% годовых (годовых) или более. Финансовый сбор колеблется от 15 до 30 долларов, чтобы занять 100 долларов. Для двухнедельных кредитов эти финансовые расходы приводят к процентным ставкам от 39от 0 до 780% годовых. Краткосрочные кредиты имеют еще более высокие APR. Ставки выше в штатах, которые не ограничивают максимальную стоимость.

Требования для получения ссуды до зарплаты

Все, что нужно потребителю для получения ссуды до зарплаты, — это открытый банковский счет с относительно хорошей репутацией, постоянный источник дохода и удостоверение личности. Кредиторы не проводят полную проверку кредитоспособности и не задают вопросы, чтобы определить, может ли заемщик позволить себе погасить кредит. Поскольку ссуды выдаются на основе способности кредитора собирать, а не способности заемщика погасить их при выполнении других финансовых обязательств, ссуды до зарплаты создают долговую ловушку.

CFPB обнаружил, что 80 процентов заемщиков до зарплаты отслеживаются в течение десяти месяцев, пролонгированных или повторно взятых кредитов в течение 30 дней. Заемщики не выплачивают каждый пятый кредит до зарплаты. С онлайн-заемщиками дела обстоят хуже. CFPB обнаружил, что более половины всех онлайн-займов в рассрочку до зарплаты не выполняются.

Заемщики не выплачивают каждый пятый кредит до зарплаты. С онлайн-заемщиками дела обстоят хуже. CFPB обнаружил, что более половины всех онлайн-займов в рассрочку до зарплаты не выполняются.

Кредиторы до зарплаты

Кредиты до зарплаты выдаются в магазинах кредитов до зарплаты или в магазинах, которые продают другие финансовые услуги, такие как обналичивание чеков, ссуды под залог, аренда с выкупом и залог, в зависимости от требований штата по лицензированию. Кредиты выдаются через сайты и мобильные устройства. CFPB обнаружил, что в 2015 году работало 15 766 пунктов выдачи займов до зарплаты9.0015

Правовой статус кредитования до зарплаты

Высокозатратное кредитование до зарплаты разрешено законами или постановлениями штатов в тридцати двух штатах. Пятнадцать штатов и округ Колумбия защищают своих заемщиков от высокозатратного кредитования до зарплаты с помощью разумных пределов ставок по небольшим кредитам или других запретов. Три штата устанавливают более низкие предельные ставки или более длительные сроки для несколько менее дорогих кредитов. Онлайн-кредиторы до зарплаты, как правило, подчиняются законам штата о лицензировании и предельным ставкам штата, в котором заемщик получает кредит. Для получения дополнительной информации см. Правовой статус ссуд до зарплаты по штатам.

Онлайн-кредиторы до зарплаты, как правило, подчиняются законам штата о лицензировании и предельным ставкам штата, в котором заемщик получает кредит. Для получения дополнительной информации см. Правовой статус ссуд до зарплаты по штатам.

Защита военнослужащих и их иждивенцев

Ссуды до зарплаты не разрешаются военнослужащим и их иждивенцам. Федеральные меры защиты в соответствии с Законом о военном кредитовании (MLA) для военнослужащих и их семей вступили в силу 1 октября 2007 г. и были расширены 3 октября 2016 г. Правила Министерства обороны применяются к кредитам, подпадающим под действие федерального Закона о правде на кредитование, включая день выплаты жалованья и титул. кредиты.. Кредиторам запрещено взимать более 36 процентов годовых, включая сборы; получение чека, разрешения на списание средств или права собственности на автомобиль для обеспечения кредита; и использование обязательных арбитражных оговорок в договорах о покрытых кредитах. Бюро финансовой защиты прав потребителей следит за соблюдением правил MLA.

Другими словами, если ставки по кредиту повышаются после того, как кредитор выплачивает ваш кредит, ему потребуется больше времени, чтобы воспользоваться этим увеличением, чем если бы у вас был более короткий срок.

Другими словами, если ставки по кредиту повышаются после того, как кредитор выплачивает ваш кредит, ему потребуется больше времени, чтобы воспользоваться этим увеличением, чем если бы у вас был более короткий срок.

Часто более короткие сроки кредита приводят к более дешевой годовой процентной ставке.

Часто более короткие сроки кредита приводят к более дешевой годовой процентной ставке.