Кредит после развода кто платит: как разделить долги после брака

Содержание

Ипотека после развода: как разделить долги?

«Если у супругов есть много общего, то им есть, что делить при разводе»*. Иногда делить приходится и долги, например за ипотечную квартиру.

Жизнь сложна и непредсказуема, бывает, что планы на совместное будущее не реализуются, а задумки-то были большие: дерево посадить, дом построить, детей вырастить. Не у всех строительство дома проходило легко, достаточно часто люди берут ипотечный кредит и не всегда успевают его погасить до развода. Что делать в такой ситуации?

По Семейному и Гражданскому кодексам все нажитое имущество в браке является совместной собственностью независимо от личного вклада каждого из супругов. Квартира, приобретенная в ипотеку, также является совместно нажитым имуществом, даже если договор ипотеки оформлен лишь на одного супруга, а другой по документам является только поручителем. Каждый из бывших супругов может претендовать на половину денежных средств, выплаченных банку до развода, или на долю в квартире. Однако прежде чем квартира станет собственностью, надо погасить долг. Если бывшие муж и жена не могут договориться о платежах банку и систематически нарушают их сроки или не платят совсем, то банк вправе наложить взыскание на имущество, заложенное по договору об ипотеке. По словам адвоката Олега Сухова, банк может прибегнуть к таким действиям, если сроки платежей нарушались более трех раз за 12 месяцев, даже если каждая просрочка незначительна.

Однако прежде чем квартира станет собственностью, надо погасить долг. Если бывшие муж и жена не могут договориться о платежах банку и систематически нарушают их сроки или не платят совсем, то банк вправе наложить взыскание на имущество, заложенное по договору об ипотеке. По словам адвоката Олега Сухова, банк может прибегнуть к таким действиям, если сроки платежей нарушались более трех раз за 12 месяцев, даже если каждая просрочка незначительна.

Взыскание на имущество, заложенное по договору ипотеки, осуществляется по решению суда. После вынесения судом решения и выдачи исполнительного листа, банк получает право собственности на заложенное имущество бывших супругов, и вправе их выселить, а квартиру продать. Такое решение вопросов не выгодно для бывшей супружеской пары, так как наличие штрафных санкций и неустоек приведет к потере имущества без возмещения оплаченных процентов по кредиту и части платежей, которые уже были внесены во время брака. Поэтому споры по ипотечным платежам надо разрешать «полюбовно», как бы сложно это ни было. И здесь, по мнению адвоката Олега Сухова, есть несколько способов решения проблемы.

И здесь, по мнению адвоката Олега Сухова, есть несколько способов решения проблемы.

Первый способ: пропорционально долям

Итак, ответственность по ипотечному кредиту общая, и взаимоотношения людей банк не волнуют, его интересуют лишь деньги. Такое положение вещей может быть неудобно, когда один из супругов имеет хорошо оплачиваемую работу и может расплатиться с долгом, а другой супруг не работает или получает небольшую заработную плату. И здесь люди либо договариваются самостоятельно, либо обращаются в суд, который по общим правилам делит долги пропорционально присужденным долям в общем имуществе. Обращаться в банк с просьбой разделить кредит на две части, чтобы каждый из супругов мог оплачивать лишь свою задолженность, чаще всего бесполезно. Обычно банки отказывают в разделении одного солидарного обязательства на два индивидуальных.

Второй способ: взять долг на себя

«Взять долг на себя», — звучит многообещающе, но не следует забывать, что часто при разводе люди меняются и ничего не делается безвозмездно. Если один из супругов отказывается платить по ипотеке, то другой может взять все обязательства на себя. После погашения кредита отказавшемуся супругу выплачивается компенсация, которая будет равна половине стоимости долга, выплаченного до развода, а квартира остается в собственности погасившего кредит. Это возможно лишь при добровольном соглашении бывших супругов. Если же один из супругов по собственной инициативе погасит долг за другую сторону, то он будет иметь право требовать лишь возмещения половины оплаченной суммы, но права требовать увеличения собственной доли квартиры у него не возникнет.

Если один из супругов отказывается платить по ипотеке, то другой может взять все обязательства на себя. После погашения кредита отказавшемуся супругу выплачивается компенсация, которая будет равна половине стоимости долга, выплаченного до развода, а квартира остается в собственности погасившего кредит. Это возможно лишь при добровольном соглашении бывших супругов. Если же один из супругов по собственной инициативе погасит долг за другую сторону, то он будет иметь право требовать лишь возмещения половины оплаченной суммы, но права требовать увеличения собственной доли квартиры у него не возникнет.

Действия по переводу общих обязательств супругов по займу на одного из супругов должны осуществляться с согласия всех сторон данных отношений, в том числе и банка. При достижении единодушия в этом вопросе вносятся соответствующие изменения в кредитный договор. К кредитному договору подписываются дополнительные соглашения, оформляется новая закладная, а прежняя аннулируется.

Третий способ: продать квартиру и вернуть кредит банку

Если бывшие супруги не хотят иметь что-либо общее, то наилучший выход из ситуации — продажа имущества и возврат кредита. Продажа жилого помещения, обремененного залогом, должна осуществляться с согласия сторон и под контролем банка. В основном это происходит через риелторов — партнеров банка. Оставшуюся после погашения обязательств сумму супруги делят между собой.

Продажа жилого помещения, обремененного залогом, должна осуществляться с согласия сторон и под контролем банка. В основном это происходит через риелторов — партнеров банка. Оставшуюся после погашения обязательств сумму супруги делят между собой.

Итак, понятно, что выгоднее самостоятельно определиться в способе решения спорного вопроса и не доводить дело до суда, так как долг перед банком в любом случае выплачивать придется.

кто платит долги, взятые в браке одним из супругов

Автор Роман Абдрахманов На чтение 8 мин Просмотров 340 Опубликовано

Обновлено

Раздел имущества, в том числе и долгов, осуществляется по нормам, которые установлены законодательством. С каждым годом в суде происходит все множество разделов именно кредитных обязательств. И здесь не все так просто. Часто один из супругов несогласен выплачивать заем наравне с партнером. Так как же делятся долги при разводе супругов, и какие здесь нюансы?

Часто один из супругов несогласен выплачивать заем наравне с партнером. Так как же делятся долги при разводе супругов, и какие здесь нюансы?

Горячая линия для консультаций граждан: 8 (800) 301-93-70

Содержание

- Как при разводе делятся кредиты между супругами

- От чего зависит, кому присудят выплату

- В каком случае кредиты подлежат разделу

- Когда допускается раздел кредита, оформленного до заключения брака

- Раздел долгов через суд, судебная практика

Как при разводе делятся кредиты между супругами

Обычно суд назначает раздел кредитов в процентном соотношении 50/50. Но может быть и иное решение. Ведь здесь учитывается ценность собственности, которая достается после разрыва. А также другие нюансы.

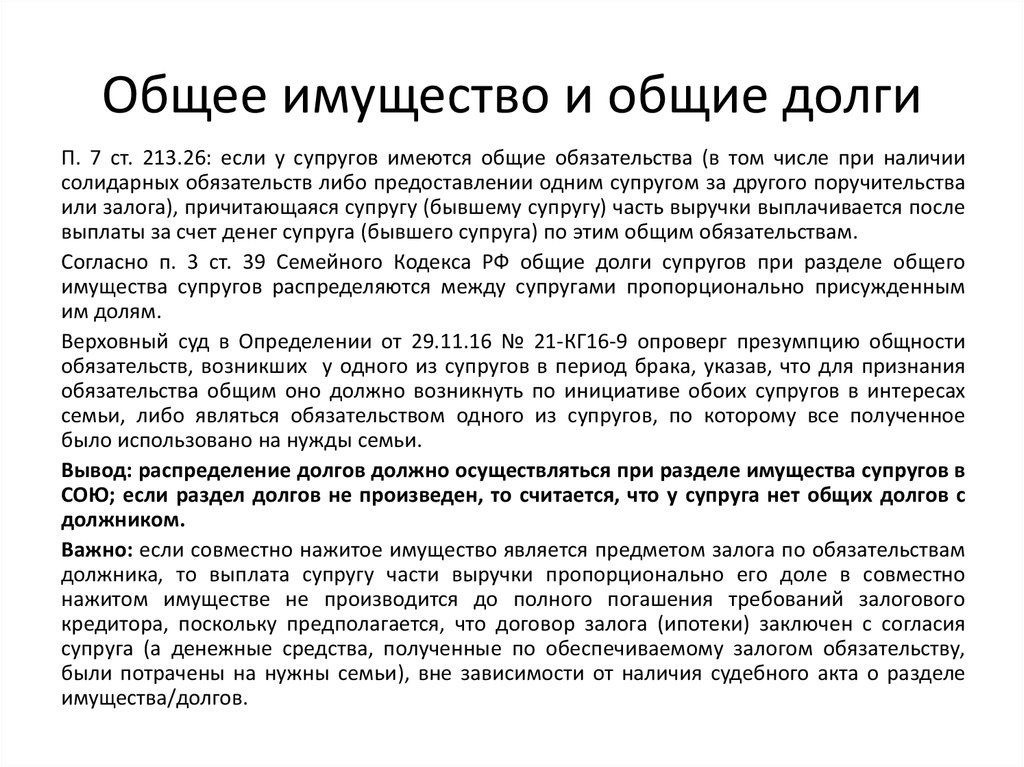

При выносе решения суд опирается на статью 45 СК, в которой говорится, что кредитные деньги (взятые при совместном проживании) считаются общими. Однако существуют определенные условия:

- Деньги использовались для семейных нужд.

- Оформление кредита проходит после согласия второго супруга.

- О финансовых обязательствах супруг или супруга были осведомлены.

Необходимо рассмотреть причину, по которой взят заем. Если покупка квартиры, значит для семейных нужд. Если, как вложение в хобби, такой кредит не является семейным приобретением. Это не источник дохода. Обязательства по погашению возлагаются на партнера, которому и предназначались средства. Для принятия объективного решения необходимо рассмотрения обстоятельств. В итоге задолженность признается общей или личной.

Чтобы было понятнее, давайте рассмотрим примеры. Муж оформил заем, чтобы сделать ремонт в квартире, которая является его собственностью. После развода появился вопрос, что же делать с кредитом. Собственность мужа, в которой и сделан ремонт, является добрачным имуществом. Поэтому после развода остается у него (делить добрачное имущество в суде не будут). Вполне логично, что и долг в дальнейшем становится его личным.

Остаток он выплачивает самостоятельно.

Супруг взял кредит, потратил деньги во время отпуска с друзьями. Средства не потрачены на благо семьи. Поэтому после развода задолженность станет личной. Супруга не будет иметь к ней никакого отношения.

Читайте также: Отвечает ли супруг за банкротство супруга после развода

От чего зависит, кому присудят выплату

Как разделить кредиты между супругами при разводе – вопрос довольно сложный. Если рассматривать раздел потребительской задолженности, то здесь учитывается доля имущества при разводе. Такой подход действует при целевом займе. Например, в кредит был куплен холодильник. Жена взяла заем, находясь в браке. Выплачивает его. После развода, в течение трех лет женщина имеет обратиться в суд для получения половины от уплаченной суммы, если бывший супруг несогласен выплачивать. Если деньги взяты в банке, без целевого направления, ей следует доказать использование мужем холодильника.

Раздел ипотеки также имеет ряд нюансов. Такая недвижимость является залоговым имуществом финансовой организации. Как поделятся обязательства по выплатам после развода, влияют такие моменты:

- Кто живет в доме после развода.

- С кем остается ребенок.

Читайте также: Как составить мировое соглашение между должником и кредитором и учесть рассрочку

Если недвижимость не в залоге, то делится между бывшими супругами. По договоренности могут продать квартиру, забрав после этого свои деньги. И также возможно, если один из супругов купит часть у другого.

Раздел автокредита также может развиваться по нескольким сценариям:

- Продать машину, погасить кредит до конца, деньги разделить.

- Кто-то один забирает автомобиль и гасит оставшийся кредит самостоятельно.

- Решить спор в суде.

Но что делать, если один из супругов взял кредиты на большую сумму, но они не были использованы для семейных нужд? Необходимо собрать доказательств. Например:

Например:

- Выписка со счета в банке.

- Показания соседей.

- Квитанции, чеки из магазинов на товары.

Это поможет решить вопрос, как делятся кредиты при разводе.

Это нужно знать: Что будет с поручителем при банкротство заемщика

В каком случае кредиты подлежат разделу

Существует только три обязательных признака, при которых заем нужно разделять. Вот эти признаки:

- Кредитный договор заключен во время брака и с согласия второго супруга.

- Договор заключен в интересах семьи, а не мужа или жены по отдельности.

- Полученные средства направлены на семейные нужды.

Обычно договор заключается одним из супругов. Банки не работают с двумя заемщиками по одному договору. Такое действие понятно. Им так сложнее, в случае необходимости, выставлять требования по погашению. После заключения договора у второго партнера также возникают обязательства относительно возврата средств. Но долговые обязательства не возникают в случае, если заем взят на личные нужды. Например, муж взял на себя кредит на автомобиль. После развода (по обоюдному согласию) машина остается у него. Поэтому и долговые обязательства по данному кредиту должны остаются на нем. Как видите, не всегда при разводе кредиты делятся между супругами.

Но долговые обязательства не возникают в случае, если заем взят на личные нужды. Например, муж взял на себя кредит на автомобиль. После развода (по обоюдному согласию) машина остается у него. Поэтому и долговые обязательства по данному кредиту должны остаются на нем. Как видите, не всегда при разводе кредиты делятся между супругами.

Когда допускается раздел кредита, оформленного до заключения брака

Если кредитный договор заключен до брака, то и после развода обязательства по нему остаются за тем, кто его заключил. Например, жена до брака взяла ипотеку. Договор оформлен на нее, квартира является добрачной.

Но здесь тоже существуют нюансы. Например, если земельный участок был приобретен до брака, а потом на нем возвели дом, другие постройки (во время брачных отношений), это уже совместно нажитое имущество. Однако кроме самой земли. Она все еще будет добрачной собственностью. То же самое и с кредитом, который был взят на постройку этого дома. Он делится напополам, при условии, если будет делиться напополам дом с постройками (кроме земли).

Часто возникают споры вокруг квартир, приобретенных до брака, но в которых был сделан ремонт на деньги, взятые в кредит во время совместного проживания. Здесь похожая ситуация. Недвижимость, приобретенная до брака, не делится. А вот кредит взят на ремонт квартиры, в которой живет семья, значит на семейные нужды. Но так как квартира является собственностью одного из партнеров, то и такой кредит переходит в разряд личных и не делится.

Статьи:

Могут ли долги мужа взыскать с жены

Как делится ипотека при разводе: если есть дети или ипотека была куплена до брака

Раздел долгов через суд, судебная практика

По закону на момент развода оба супруга – семья с общими нуждами. Деньги, взятые в долг одним из них, делятся пополам. Несогласная сторона вправе подать иск в суд (образец можно найти в интернете). При этом необходимо доказать, что средства потрачены не на семейные нужды, или показать, почему заем следует перевести в разряд личных.

И также важно отметить, наличие кредитного договора на имя одного из супругов, не означает, что по кредиту обязан платить только этот человек. Как уже сказано выше, финансовые обязательства в браке делятся пополам.

Как уже сказано выше, финансовые обязательства в браке делятся пополам.

Здесь есть еще один важный момент. Чтобы разделить обязательства по выплате кредита необходимо согласие банка. Его поучить непросто, так как банки такое практикуют редко. Им удобнее иметь по договору одного заемщика. Поэтому чаще всего суд просто взыскивает со второго ½ выплаченных средств.

Разводы не редкость. Но за время совместного проживания семейная пара приобретает имущество. И нередко для этого берутся займы. И также супруги могут взять в банке кредит для личных нужд (и не один раз). В итоге, во время бракоразводного процесса раздел финансовых обязательств происходит довольно бурно.

Как делится при разводе квартира подаренная жене в период совместной жизни? Всё было оформлено нотариально.

Может ли супруг отсудить долю в квартире после развода, если я ипотеку брала до брака и выплатила ее досрочно уже в браке?

Хочу купить квартиру, нахожусь в браке. Можно ли сделать так, чтобы муж не был в доле, если это обоюдное согласие?

Чтобы этого избежать, необходимо себя обезопасить, еще находясь в браке. Даже если развод не входит в ваши планы, «профилактические меры» очень важны. Многие юристы советуют заключать брачный договор (к сожалению, мало популярен в России). Он детально урегулирует имущественные отношения. Здесь можно прописать порядок пользования деньгами, как и в каком размере, супругам оплачивать финансовые обязательства в случае развода. А также возможно детальное описание таких обязательств.

Даже если развод не входит в ваши планы, «профилактические меры» очень важны. Многие юристы советуют заключать брачный договор (к сожалению, мало популярен в России). Он детально урегулирует имущественные отношения. Здесь можно прописать порядок пользования деньгами, как и в каком размере, супругам оплачивать финансовые обязательства в случае развода. А также возможно детальное описание таких обязательств.

Еще один совет, храните чеки от крупных покупок. Нередко они служат доказательством в суде. Так подход поможет обезопасить себя и в дальнейшем не ломать голову над вопросом: кто платит кредит в браке при разводе.

Еще один способ себя обезопасить – соглашение о разделе имущества. Заключается как во время брака, так и уже после развода. Такой вариант подходит для тех, кто готов к мирному урегулированию разногласий.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: 8 (800) 301-93-70 (ГОРЯЧАЯ ЛИНИЯ) Это быстро и бесплатно!

Как купить дом после развода

При разводе происходит много изменений. Возможно, вы отделяетесь от имени вашего супруга. Раскол мог быть мирным, но также мог быть и сложным. В зависимости от вашего соглашения о разводе вы можете искать новый дом.

Возможно, вы отделяетесь от имени вашего супруга. Раскол мог быть мирным, но также мог быть и сложным. В зависимости от вашего соглашения о разводе вы можете искать новый дом.

К счастью, вы не одиноки. Разводы случаются каждый день. Ипотечная индустрия и индустрия недвижимости знают это. Работайте с РИЭЛТОРОМ® или агентом по недвижимости, который понимает ваш опыт и ваши потребности, когда речь идет о новом доме.

Доход

Что касается вашего источника дохода, если вы были семьей с двумя доходами, потеря дохода вашего супруга означает, что вы будете претендовать на меньшую сумму кредита, если только вы не покупаете с поручителем или новым значительным Другой.

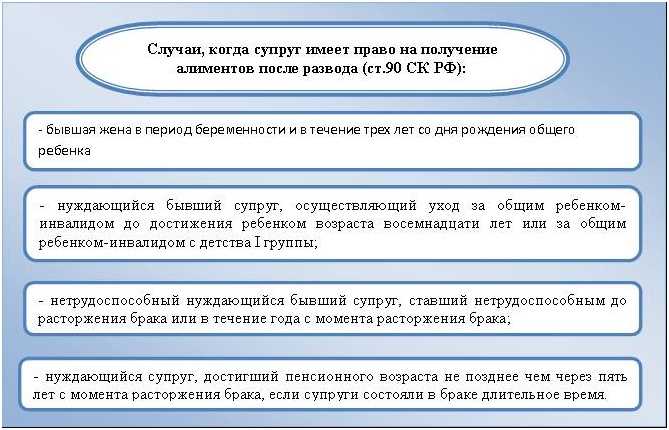

Есть способы компенсировать это. Например, если вы получаете пособие на ребенка и/или алименты (и вы можете документально подтвердить, что эти выплаты будут продолжаться в течение некоторого времени), они могут быть учтены в вашем заработке для целей квалификации.

И наоборот, если вы сейчас платите алименты на супруга или ребенка, но скоро они закончатся (и вы можете это документально подтвердить), вы можете исключить платежи из отношения долга к доходу (DTI). Это может дать вам право брать больше. Ваш DTI измеряет, какой процент вашего ежемесячного дохода идет на погашение долгов, таких как ипотечные кредиты, автомобили и кредитные карты.

Это может дать вам право брать больше. Ваш DTI измеряет, какой процент вашего ежемесячного дохода идет на погашение долгов, таких как ипотечные кредиты, автомобили и кредитные карты.

В соответствии с некоторыми вариантами кредита ваш кредитор может выбрать, учитывать ли ваши выплаты на содержание ребенка или алименты либо как выплату долга, либо как уменьшение дохода. Если они учитываются как сокращение дохода, это может помочь вам снизить DTI.

Подсчитав свой доход, вы сможете определить, подходит ли вам покупка дома. Если это так, чтобы иметь наилучшие шансы на получение ипотечного кредита, удерживайте выплаты по долгам на уровне менее 43% от вашего дохода до налогообложения.

Активы

Развод может обойтись дорого. Все ситуации разные, но нередко наличные деньги, которые у вас есть на руках, истощаются, особенно если вам приходится нанимать адвоката по бракоразводным процессам. Имея это в виду, помните о некоторых активах, которые вам нужны, чтобы получить ипотечный кредит.

Большинство кредитных программ требуют, чтобы у вас была определенная сумма денег в резерве. Точная сумма денежных резервов, которые вам нужны, зависит от кредитной программы, но хорошим ориентиром является сумма основного долга, процентов, налогов и страховых расходов за два месяца.

Таким образом, в дополнение к авансовому платежу вам потребуются наличные деньги и достаточно средств для открытия счета условного депонирования. Большинство кредитов требуют, чтобы вы создали счет условного депонирования, а не платили налоги и страховку отдельно.

Кредит

Если ваш кредитный рейтинг лучше, чем у вашего бывшего супруга, вы можете получить выгоду от покупки дома исключительно на свое имя. Вы не будете иметь их плохой кредит тянуть вас вниз.

Если вы впервые оформляете кредит самостоятельно, хороший план игры – получить одну или две кредитные карты, использовать их и полностью оплачивать их каждый месяц. Если вы будете относиться к кредитной карте как к дебетовой, это поможет вам не покупать больше, чем вы можете себе позволить.

Помните, что наличие остатка на кредитной карте означает, что вам будут начисляться проценты, и это негативно повлияет на ваш DTI. Ваша цель здесь состоит в том, чтобы построить кредитную историю. Вы не хотите брать еще больше долгов.

Как только вы установите историю своевременной оплаты счетов по нескольким разным счетам, ваш кредитный рейтинг повысится. С более высоким баллом у вас будет больше шансов получить одобрение кредита.

Снятие старой ипотеки

Если вы хотите списать свою старую ипотеку, есть два способа сделать это: выпустить и рефинансировать.

Большинство кредиторов освобождают бывшего супруга от ипотечного кредита при наличии необходимых документов. Если вы отправите своему кредитору постановление о разводе и акт об отказе от права, они, скорее всего, удалят ваше имя, оставив дом на имя вашего бывшего супруга.

Другой вариант — ваш бывший супруг может рефинансировать кредит после развода. Этот процесс погасит старую ипотеку и начнет новую ипотеку только на имя вашего бывшего супруга. Рефинансирование требует оплаты расходов на закрытие сделки, и оно может быть финансово невыгодным для вашего бывшего супруга, в зависимости от его кредитоспособности и рынка.

Рефинансирование требует оплаты расходов на закрытие сделки, и оно может быть финансово невыгодным для вашего бывшего супруга, в зависимости от его кредитоспособности и рынка.

Будь то освобождение или рефинансирование, это должно быть прописано в решении о разводе. Если ваш бывший супруг спорит и отказывается сотрудничать, для оформления ипотеки потребуются адвокат по разводу и бракоразводный процесс.

Что происходит с ипотекой после развода?

Развод болезненный, сложный и часто неприятный. А когда речь идет об ипотечном кредите? Это делает жизнь еще более сложной для супругов, которые расходятся.

В идеале супруги соглашаются либо продать свой дом, либо рефинансировать свою ипотеку, чтобы на ней было имя только одного человека. Этот бывший супруг затем несет ответственность за ежемесячные выплаты по ипотеке.

К сожалению, эта идея не всегда достижима. Часто один из супругов остается в доме. В соглашении о разводе будет указано, кто несет ответственность за выплату ипотеки.

Это может привести к серьезным проблемам: что, если супруг, проживающий вне дома, должен платить ипотеку, но перестает это делать? Это приведет к резкому падению кредитоспособности другого супруга. Имя этого супруга остается в ипотеке, поэтому пропущенные платежи снизят кредитный рейтинг этого владельца так же сильно, как и супруга, который должен был платить.

«Совместно приобретенный ипотечный кредит может стать катастрофой для вашего кредита во время развода», — сказала Мишель Блэк, президент Hope4USA, службы кредитного консультирования в Шарлотте, Северная Каролина. «Ваш ипотечный кредитор не будет заботиться о вашем решении о разводе. Ваше решение о разводе никоим образом не снимает с вас ответственности за совместно приобретенный ипотечный кредит».

Печальная правда? Когда дело доходит до развода и ипотечных кредитов, вы можете принять меры для защиты вашего кредита. Но вы никогда не можете гарантировать, что ошибки вашего бывшего супруга не повлияют на ваш кредитный рейтинг.

Лучшие варианты

Эндрю Вон, владелец чикагской юридической фирмы NuVorce и профессор продвинутого права семейных отношений в Чикагской школе права Университета Лойолы, сказал, что лучшим решением для разводящихся супругов является либо продажа дома, либо рефинансирование ипотечного кредита. на имя только одного из бывших супругов. Затем этот супруг будет нести ответственность за осуществление платежей по ипотеке.

Эти решения работают лучше всего, потому что другому супругу больше не нужно бояться пропущенных платежей или невыплаты кредита по вине их бывшего партнера. Когда разводящиеся пары продают дом, они используют выручку от продажи для погашения кредита. Когда они рефинансируют кредит на имя одного из супругов, супруг, чье имя больше не находится в кредите, не увидит падения кредита, даже если другой супруг прекратит выплаты.

Но бывают случаи, когда бывшие супруги не могут продать дом или рефинансировать кредит. Может быть, они хотят, чтобы их дети остались в их доме. Возможно, ни один из супругов не может претендовать на рефинансирование в одиночку. В таких случаях бывшая пара разъясняет, как оформляется ипотека, в своем решении о разводе, что далеко не идеальное решение.

Возможно, ни один из супругов не может претендовать на рефинансирование в одиночку. В таких случаях бывшая пара разъясняет, как оформляется ипотека, в своем решении о разводе, что далеко не идеальное решение.

«Риск заключается в том, что банк или кредитор все еще могут преследовать обе стороны для взыскания», — сказал Вон. «А что, если супруг не платит по ипотеке, потому что у этого супруга нет денег? Тогда у вас есть договор об урегулировании развода, который в основном бесполезен, потому что в нем говорится, что кто-то другой несет ответственность, кто не может платить».

Гарантии

Супруги, которые не могут продать или рефинансировать брак, должны включить в решение о разводе особые гарантии, сказал Кристиан Денмон, партнер-основатель юридической фирмы Denmon & Denmon в Тампе.

Например, супруг, проживающий в доме, планирует рефинансировать ипотечный кредит на свое имя. Этот супруг может согласиться производить платежи по ипотеке до тех пор, пока он не сможет закрыть рефинансирование. Супруга, которая больше не живет в доме, может беспокоиться о том, что ее бывший супруг не сможет претендовать на рефинансирование. Это может вызвать у нее серьезные проблемы: ее имя останется в кредите, и если ее бывший супруг перестанет платить, ее кредит тоже рухнет.

Супруга, которая больше не живет в доме, может беспокоиться о том, что ее бывший супруг не сможет претендовать на рефинансирование. Это может вызвать у нее серьезные проблемы: ее имя останется в кредите, и если ее бывший супруг перестанет платить, ее кредит тоже рухнет.

Денмон сказал, что бывшая супруга может защитить себя, потребовав, чтобы в договоре о разводе было указано, что, если ее бывшая супруга не сможет рефинансировать кредит в течение определенного периода времени, дом будет немедленно выставлен на продажу.

Выплаты по ипотечному кредиту в рамках урегулирования спора о разводе

Денмон приводит другой пример: скажем, бывшая жена сохраняет за собой дом, но ее бывший муж, который съехал, соглашается при разводе произвести платежи по ипотечному кредиту. Бывшая жена может беспокоиться о том, что ее бывший супруг внезапно перестанет платить, что, конечно же, приведет к резкому падению ее кредитной истории.

Бывшая жена может защитить себя, настаивая на нецензурной брани при разводе, утверждая, что ипотечные платежи от ее бывшего мужа являются формой алиментов. В соглашении может быть указано, что если муж не выплачивает ипотечные платежи, он будет считаться неуважительным к суду. По словам Денмона, во многих штатах судья может бросить бывшего мужа в тюрьму, если он не выплатит требуемые алименты, что является сильным стимулом для бывшего супруга продолжать выплачивать эти ипотечные платежи.

В соглашении может быть указано, что если муж не выплачивает ипотечные платежи, он будет считаться неуважительным к суду. По словам Денмона, во многих штатах судья может бросить бывшего мужа в тюрьму, если он не выплатит требуемые алименты, что является сильным стимулом для бывшего супруга продолжать выплачивать эти ипотечные платежи.

«Ключом к защите обоих супругов после завершения развода является тщательно составленная формулировка мирового соглашения», — сказал Денмон.

Но даже эти меры безопасности не идеальны. Даже если в соглашении о разводе перечислены конкретные санкции для бывших супругов, которые не вносят требуемые платежи по ипотеке, нет никакой гарантии, что эти ответственные стороны будут следовать правилам.

«К сожалению, нет надежных способов защитить супругов, которые являются содолжниками по ипотеке после развода», — сказала Линда Кернс, адвокат из Филадельфии. «Лучшее решение — рефинансировать или продать. Бывшие супруги также должны помнить, что если против другого супруга подадут в суд, он обанкротится или против него будет подан залог, это повлияет на совместную собственность и еще больше усложнит грязную ситуацию».

Остаток он выплачивает самостоятельно.

Остаток он выплачивает самостоятельно.