Кредит в идея банке наличными без справок и поручителей: Кредиты ИДЕЯ банка наличными — ставка от %, взять потребительский кредит для физических лиц

Содержание

кредит без справок о доходах и поручителей от % наличными

Деньги

Подбор кредита

Подбор кредитной карты

Рефинансирование кредитов

Кредитный рейтинг

Потребительские кредиты

Кредитные карты

Займы

Вклады

Дебетовые карты

Брокерское обслуживание

Автокредиты

Ипотека

Ипотека в новостройках

Спецпредложения

Курсы обмена валют

Рейтинг банков

Список банков

Отзывы о банках

Рейтинг МФО

Список МФО

Отзывы об МФО

Страхование

ОСАГО

Каско

Страхование ипотеки

Страхование квартиры

Страхование путешественников

Страхование спортсменов

Страхование от укуса клеща

Страхование от критических болезней

Добровольное медицинское страхование

Страхование дома и дачи

Проверка КБМ

Рейтинг страховых компаний

Список страховых компаний

Отзывы о страховых компаниях

Статьи о страховании

Для бизнеса

Расчетно-кассовое обслуживание

Кредиты

Банковские гарантии

Эквайринг

Вклады

Рейтинг банков для бизнеса

Статьи о бизнесе

Отзывы о банках

Образование

Подготовка к ЕГЭ и ОГЭ

Программирование

Аналитика

Маркетинг

Управление

Дизайн

Разработка на Python

1С-программирование

QA-тестирование

Графический дизайн

Веб-дизайн

Английский язык

Рейтинг курсов

Отзывы о курсах

Статьи о курсах

Журнал

Статьи

Новости

Спецпроекты

Тесты и игры

Вопросы и ответы

Блоги компаний

Рейтинг экспертов

Карты

Вклады

Кредиты

Инвестиции

Недвижимость

Страхование

Советы

У ИДЕЯ банк пока нет предложений

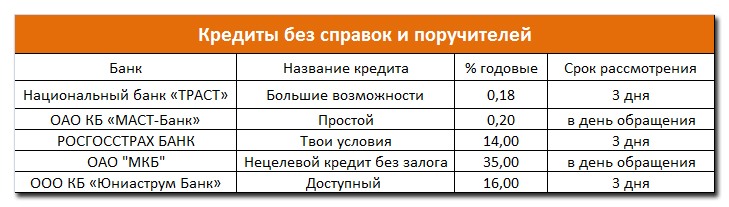

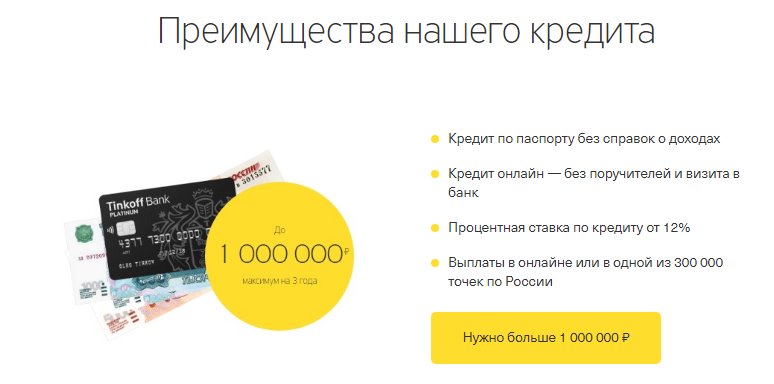

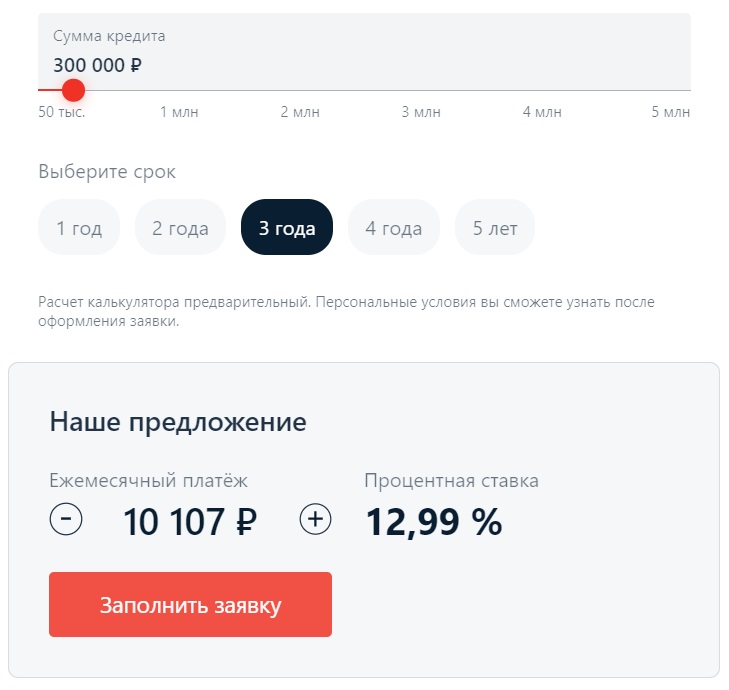

Мы подобрали для вас предложения

с похожими условиями в других банках

Сравни. ру

ру

Банки

ИДЕЯ банк

Кредиты

Без справок о доходах

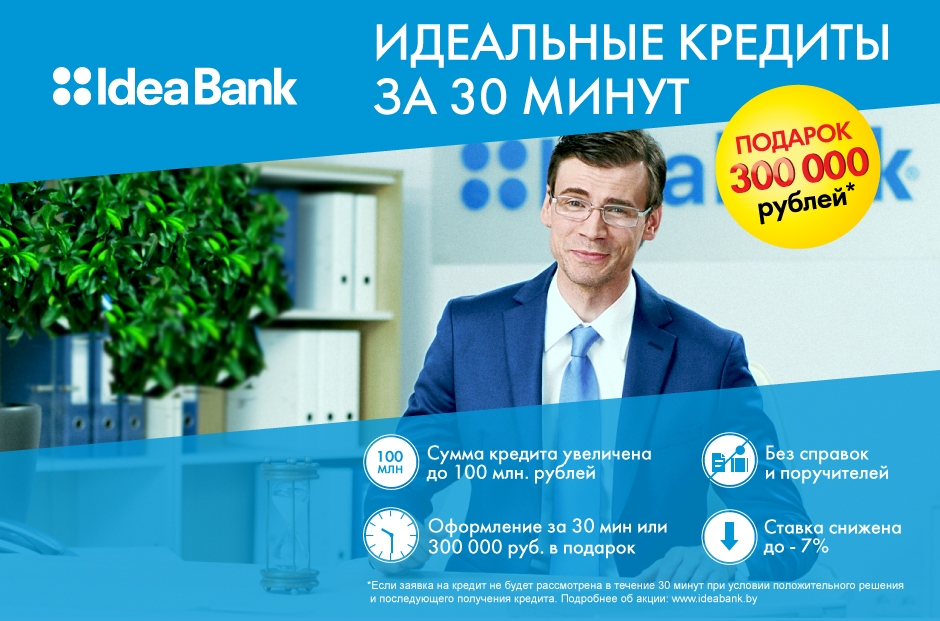

8 способов взять кредит в Идея банке

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

Оформить заявку и получить ответ из банка всего за 5 минут →

Оформить заявку и получить ответ из банка всего за 5 минут →

Жители Украины нередко сталкиваются с ситуациями, когда деньги нужны срочно на совершение какой-либо важной покупки или расходов, а собственных накоплений для этого недостаточно. Если вариант занять у друзей и родственников не подходит, то всегда можно обратиться за помощью в банк, например – взять кредит в Idea Bank.

Восемь программ кредитования в Идеа Банке

На сегодняшний день данное банковское учреждение предлагает своим клиентам широкий выбор кредитных продуктов, каждое из которых имеет свои уникальные особенности. В зависимости от целей, которые вы преследуете, и имеющихся возможностей, вы сможете выбрать одну из следующих программ для себя:

В зависимости от целей, которые вы преследуете, и имеющихся возможностей, вы сможете выбрать одну из следующих программ для себя:

- «Целевой» – по нему выдаются денежные средства на любые целевые покупки, к примеру – на проведение ремонта, на закупку бытовой техники, мебели, окон и дверей, проведение отопления и т.д. Сумма – до 200.000 гривен, скидка за целевое использование – 10%;

- “Smart Credit” – также подразумевает получение до 200 тысяч гривен, но здесь уже подтверждать цель расходования средств не нужно.

Дополнительное преимущество – возможность выбора удобной вам даты для внесения ежемесячного платежа;

Дополнительное преимущество – возможность выбора удобной вам даты для внесения ежемесячного платежа; - «Простой» – та же максимальная сумма, которая выдается за 9,99 грн. В неделю;

- «Консолидированный» – по этой программе вам будет доступно до 200 тыс. грн. Для рефинансирования действующих кредитов в других банках. Перекредитование осуществляется всего за 30 минут по минимуму документов;

- «Под залог недвижимости» – позволяет под залог имеющейся у вас недвижимости крупную сумму от 200.000 до 1.000.000 гривен на срок до 10 лет;

- “Big cash” – здесь можно оформить кредитование в размере до 300 тысяч гривен на период до 5 лет без залога;

- «Под залог депозита» – если у вас в этом же банке оформлен вклад, то под него можно получить наличными до 300 тысяч. Возврат заемщика при этом составит до 75 лет, на оформление уйдет не более 30 минут;

- «Пенсионный» – специальное предложение для пенсионеров до 75 лет. Они смогут оформить кредитование наличными на различные цели в сумме до 25.

000 гривен. Возраст – до 75 лет, уйдет на процедуру получения около 30 минут.

000 гривен. Возраст – до 75 лет, уйдет на процедуру получения около 30 минут.

Лучшие предложения по микрозаймам:

| Банк | % и лимиты | Заявка |

| ЕКапуста самый популярный | до 30 000 руб 0% первый займ | Подать заявку |

| Займер самый лояльный | до 35 000 руб 0% первый займ/0.42% в день | Подать заявку |

| Лайм Займ очень быстро | до 70 000 руб 0% первый займ до 20 000 руб | Подать заявку |

| WebBankir стоит тоже попробовать | до 30 000 руб 0% первый займ | Подать заявку |

| Езаем как вариант | до 30 000 руб 0% первый займ 15 000 руб | Подать заявку |

| Турбозайм выдают всем, но под 1% | до 50 000 руб 1% в день | Подать заявку |

Список всех МФО, выдающих первые займы под 0% →

Кредит без отказаКредит с просрочкамиСрочно по паспортуЗаймы под 0%Получить карту МИР бесплатно!Работа курьером до 5000₽ в день!

| Ставка % в год: | |

| Срок (мес.): | |

| Сумма кредита: | |

| Ежемесячный платеж: | |

| Всего заплатите: | |

| Переплата по кредиту | |

Воспользоваться нашим расширенным калькулятором с возможностью построения графика платежей и расчета досрочного погашения вы можете на этой странице.

Как получить кредит?

Для этого вы можете обратиться в одно из отделений банка, либо сначала заполнить заявку онлайн на его официальном сайте ideabank.ua. Если анкета будет одобрена, вас пригласят в отделение компании для предоставления на проверку документов, подписания договора и получения денежных средств.

Возраст заемщика – от 21 до 75 лет. Есть программа лояльности для клиентов, которые не допускают просрочек при погашении кредитной задолженности. Какие понадобятся документы:

- Паспорт гражданина Украины,

- Идентификационный код,

- Пенсионное удостоверение при его наличии,

- Если вам требуется сумма от 50.000 гривен и более, тогда подготовьте справку о доходах,

- Для субъектов предпринимательской деятельности действует отдельный пакет бумаг согласно бизнес-процесса,

- Если вам требуются средства на рефинансирование, то в этом случае понадобятся действующие кредитные договора и квитанции об их уплате, либо выписка по кредитному счету, справка о доходах – по требованию банка.

Таким образом, кредит в Идея банке оформит достаточно просто, для этого достаточно минимума документов и полчаса вашего свободного времени. Получить консультацию можно по телефону горячей линии 0 800 50 20 30.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Информация об авторах | Рубрика: Кредиты

Список источников или откуда дровишки?

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

Гарантийные письма — Финансы | Динамика 365

Обратная связь

Редактировать

Твиттер

Фейсбук

Эл. адрес

- Статья

- 2 минуты на чтение

В этой статье содержится информация о гарантийных письмах. В гарантийном письме банк соглашается выплатить определенную сумму денег лицу, если один из клиентов банка не выполняет платеж или обязательство перед этим лицом.

Гарантийное письмо — это соглашение банка (гаранта) выплатить определенную сумму денег какому-либо лицу (бенефициару), если клиент банка (принципал) не выполняет платеж или обязательство перед бенефициаром. Гарантийные письма не подлежат передаче. Они применяются только к бенефициару, который указан в соглашении. Принципал может запросить увеличение или уменьшение стоимости гарантийного письма в соответствии с условиями соглашения.

Для ликвидации гарантийного письма бенефициар должен представить оригинал гарантийного письма и проинформировать банк о невыполнении обязательств принципалом до истечения срока действия. Затем банк выплачивает причитающуюся сумму на счет бенефициара в соответствии с условиями гарантийного письма. Банк резервирует процент платежа в качестве маржи. Процент согласовывается и указывается в условиях договора.

Банк резервирует процент платежа в качестве маржи. Процент согласовывается и указывается в условиях договора.

Вы можете создать код для отслеживания цели гарантийного письма. Также можно указать причины, которые могут быть связаны с гарантийным письмом при его аннулировании. Вы можете просмотреть коды назначения и банковские причины на страницах Коды назначения платежа и Банковские причины .

Вы можете использовать страницу Гарантийное письмо для выполнения следующих задач:

- Создание правильных записей в бухгалтерской книге и отказ от ручного ввода.

- Регистрируйте все денежные и неденежные операции и отслеживайте остатки по гарантийным письмам.

- Записывайте и отслеживайте состояние и срок действия гарантийных писем.

- Создайте отчет, в котором перечислены банки, имеющие гарантийные письма.

В следующей таблице описаны действия, которые можно выполнить с гарантийным письмом.

| Действие | Назначение |

|---|---|

| Отправить в банк | Подать запрос на гарантийное письмо в банк. |

| Получение в банке | После того, как банк согласится с поданным запросом, забрать гарантийное письмо из банка. |

| Передать получателю | После получения гарантийного письма от банка предоставьте гарантийное письмо бенефициару. |

| Увеличение значения | Если бенефициар и принципал согласны, увеличьте денежную стоимость. |

| Уменьшить значение | Если бенефициар и принципал согласны, уменьшить денежную стоимость. |

| Расширение | После того, как вы предоставите гарантийное письмо бенефициару, продлите срок действия, если требуется продление. |

| Отмена | Если цель, для которой было запрошено гарантийное письмо, больше не применима, отмените соглашение. |

| Ликвидировать | Когда бенефициар представляет гарантийное письмо в банк, обналичить гарантийное письмо. |

Дополнительные сведения см. в следующих разделах:

Операция с гарантийным письмом

Настройка банковских услуг и профилей разноски для гарантийных писем

Отправить и просмотреть отзыв для

Этот продукт

Эта страница

Просмотреть все отзывы о странице

Основные финансовые условия | business.gov.au

Основные финансовые условия | business.gov.au

перейти к содержанию

пропустить, чтобы перейти

А

- Кредиторская задолженность – учет всех неоплаченных краткосрочных (менее 12 месяцев) счетов, векселей и других обязательств.

Примеры кредиторской задолженности включают счета за товары или услуги, счета за коммунальные услуги и причитающиеся налоговые платежи.

Примеры кредиторской задолженности включают счета за товары или услуги, счета за коммунальные услуги и причитающиеся налоговые платежи. - Дебиторская задолженность — запись всех краткосрочных счетов (менее 12 месяцев) от клиентов, которым вы продаете, но еще не заплатили. Этих клиентов называют дебиторами, и бизнес обычно выставляет счета.

- Финансирование дебиторской задолженности – см. Факторинг.

- Учет по методу начисления – система учета, которая регистрирует транзакции в момент их совершения независимо от того, происходит ли платеж сейчас или в будущем.

- Амортизация – процесс взаимозачета активов, таких как деловая репутация и интеллектуальная собственность, в течение определенного периода времени. См. также Амортизация.

- Активы – вещи, которыми вы владеете. Это могут быть наличные деньги или что-то, что вы можете конвертировать в наличные деньги, например недвижимость, транспортные средства, оборудование и инвентарь.

- Аудит – проверка вашей финансовой отчетности аудитором или налоговым инспектором, чтобы убедиться, что вы правильно все отчитываетесь.

Б

- Безнадежные долги – деньги, которые вряд ли будут выплачены в ближайшее время.

- Бухгалтерский баланс — снимок бизнеса на определенную дату. Он перечисляет все ваши активы и пассивы и определяет чистые активы.

- Баллонный платеж – окончательный единовременный платеж по кредитному договору. Ссуды с более крупным окончательным «выплатой шара» имеют более низкие регулярные выплаты в течение срока ссуды.

- Выверка банковских счетов – перекрестная проверка, которая обеспечивает соответствие сумм в вашей кассовой книге соответствующим банковским выпискам.

- Банкрот – физическое лицо становится банкротом, если оно не может оплатить свои долги и не может достичь соглашения со своими кредиторами.

- Банкротство – процесс, при котором физическое лицо признается банкротом, а назначенный доверительный управляющий управляет его активами и финансовыми делами.

- Benchmark — набор условий, по которым вы можете оценить продукт или бизнес.

- Сравнительный анализ — процесс сравнения вашего бизнеса с аналогичными предприятиями в вашей отрасли.

- Купчая – юридический документ о покупке имущества или других активов, в котором подробно описывается покупка, где она была совершена и за какую сумму.

- Бухгалтерский учет – процесс регистрации финансовых операций предприятия.

- Начальная загрузка — когда бизнес финансирует свой рост исключительно за счет личных финансов и доходов от бизнеса.

- Итог – см. Чистая прибыль.

- Точка безубыточности – точная точка, при которой доходы предприятия равны его расходам.

- Бюджет – список запланированных доходов и расходов на данный период.

С

- Капитал – богатство в форме денег или имущества, принадлежащее бизнесу.

- Капитальные затраты – разовая крупная покупка физических объектов, таких как заводы, оборудование, здания или земля.

- Прирост капитала – сумма, полученная в результате продажи актива по цене, превышающей его первоначальную цену покупки.

- Рост капитала – увеличение стоимости актива.

- Наличные – включает все деньги, доступные по требованию, включая банкноты и монеты, мелкую наличность, определенные чеки и деньги на сберегательных или дебетовых счетах.

- Кассовый учет – система учета, которая фиксирует операции в момент фактического получения денежного платежа.

- Кассовая книга – ежедневная запись всех наличных, кредитных или чековых операций, полученных или выплаченных предприятием.

- Денежный поток – мера фактического притока денежных средств в бизнес и из него.

- Поступление денежных средств – деньги, поступающие в бизнес.

- Денежные оттоки – деньги, которые уходят из бизнеса.

- План счетов — указатель счетов, которые предприятие будет использовать для классификации транзакций. Каждый счет представляет тип транзакции, такой как актив, обязательство, собственный капитал, доход и расход.

- Ипотека движимого имущества – аналогично договору купли-продажи в рассрочку, хотя предприятие с самого начала владеет активом. Ипотечные кредиты на движимое имущество требуют регулярных текущих платежей и, как правило, предоставляют возможность уменьшить платежи за счет использования окончательного платежа «на воздушном шаре».

- Обеспечение – см. Безопасность.

- Коммерческий вексель (также известный как переводной вексель) – форма коммерческого кредита только на процентной основе или на основе уменьшения процентной ставки. Коммерческие векселя обычно требуют определенного обеспечения и удовлетворяют краткосрочные потребности в финансировании, такие как запасы.

- Условное обязательство – обязательство, платеж по которому производится только при наступлении определенного события или обстоятельства.

- Себестоимость проданных товаров – общие прямые затраты на производство товара или оказание услуги.

- Кредит – срок кредита, когда покупатель покупает товар или услугу с соглашением об оплате позднее. Это может быть счет у поставщика, кредитная карта магазина или банковская кредитная карта.

- Кредитор — физическое или юридическое лицо, которое позволяет вам приобрести товар или услугу с соглашением об оплате позднее.

Кредитор — это также любой человек, которому вы должны деньги, например кредитор или поставщик.

Кредитор — это также любой человек, которому вы должны деньги, например кредитор или поставщик. - Кредитный лимит – сумма в долларах, которую вы не можете превысить на кредитной карте, или максимальная сумма кредита, предлагаемая для кредита.

- Кредитный рейтинг – рейтинг, применяемый к физическому или юридическому лицу на основе их кредитной истории, который отражает их способность погасить долг. Посетите веб-сайт ASIC MoneySmart, чтобы узнать больше о кредитных рейтингах.

- Кредитная история – отчет с подробным описанием прошлых кредитных договоренностей физического лица или предприятия. Кредитор может запросить кредитную историю при оценке заявки на кредит. Посетите веб-сайт ASIC MoneySmart, чтобы узнать больше о кредитных отчетах.

- Краудфандинг – это способ финансирования вашей бизнес-идеи за счет пожертвований денег от населения. Обычно это происходит онлайн, через сайт краудфандинга.

- Оборотные активы – активы в виде денежных средств или чего-либо, что вы можете конвертировать в денежные средства в течение 12 месяцев.

- Текущее обязательство – обязательство, которое подлежит оплате в течение 12 месяцев.

Д

- Дебет — в двойной бухгалтерии дебет — это запись, сделанная в левой части журнала или бухгалтерской книги, представляющая актив или расход.

- Долг – любая сумма, которую вы должны, включая счета, выплаты по кредиту и подоходный налог.

- Консолидация долга – процесс объединения нескольких кредитов или других долгов в один с целью получения более низкой процентной ставки или снижения комиссий.

- Долговое финансирование – деньги, предоставленные внешним кредитором, например, банком или строительным обществом.

- Должник — физическое или юридическое лицо, которое должно вам деньги.

- Должники финансируют – См. Факторинг.

- Дефолт – неуплата кредита или другого долгового обязательства.

- Амортизация – процесс взаимозачета актива в течение определенного периода времени. Вы можете амортизировать актив, чтобы распределить стоимость актива в течение срока его полезного использования.

- Выплаты – деньги, которые тратит бизнес.

- Скидка – скидка на товар или услугу по полной цене. См. также Отметить вниз.

- Двойная бухгалтерия – метод бухгалтерского учета, при котором каждая операция регистрируется на 2-х счетах, как по дебету, так и по кредиту.

- Чертежи – личные расходы, оплачиваемые с коммерческого счета.

- Капельное ценообразование — когда в начале онлайн-покупки указывается одна цена.

Постепенно добавляются (или «сбрасываются») дополнительные сборы и сборы по мере вашего продвижения, например, при покупке билета на самолет. Капельное ценообразование может привести к тому, что клиент заплатит за услугу или продукт более высокую цену, чем он думал. Однако вы должны показывать сборы и сборы в начале процесса онлайн-покупки, а не добавлять их постепенно.

Постепенно добавляются (или «сбрасываются») дополнительные сборы и сборы по мере вашего продвижения, например, при покупке билета на самолет. Капельное ценообразование может привести к тому, что клиент заплатит за услугу или продукт более высокую цену, чем он думал. Однако вы должны показывать сборы и сборы в начале процесса онлайн-покупки, а не добавлять их постепенно.

Е

- Схемы акций сотрудников — когда вы даете своим сотрудникам возможность покупать акции вашей компании. Другие термины включают «план покупки акций для сотрудников» или «схему акционерного капитала для сотрудников».

- Обремененный – обремененный актив – это актив, который в настоящее время выдается в качестве обеспечения или залога по кредиту.

- Собственный капитал – стоимость доли участия в бизнесе, рассчитанная путем вычитания обязательств из активов. См.

также Собственный капитал.

также Собственный капитал. - Акционерное финансирование – деньги, предоставленные бизнесу в обмен на долевое владение бизнесом. Это могут быть деньги, вложенные владельцами бизнеса, друзьями, семьей или инвесторами, такими как бизнес-ангелы и венчурные капиталисты.

- Акцизный сбор – косвенный налог, взимаемый с определенных видов товаров, произведенных или изготовленных в Австралии, включая бензин, алкоголь, табак и уголь.

Ф

- Кредит – такое соглашение, как счет, предлагаемый финансовым учреждением бизнесу (например, банковский счет, краткосрочный кредит или овердрафт).

- Факторинг (также известный как финансирование дебиторской задолженности и дебиторской задолженности) – когда факторная компания покупает неоплаченные счета предприятия со скидкой. Затем компания-фактор преследует должников. Факторинг — это способ получить быстрый доступ к наличным деньгам, но он может быть довольно дорогим по сравнению с традиционными вариантами финансирования.

- Финансы – деньги, используемые для финансирования бизнеса или дорогостоящей покупки.

- Финансовый год – 12-месячный период, обычно с 1 июля по 30 июня.

- Финансовый отчет – сводка финансового положения предприятия за определенный период. Финансовая отчетность может включать отчет о прибылях и убытках, балансовый отчет и отчет о движении денежных средств.

- Основные средства – физические активы, используемые при ведении бизнеса.

- Постоянные затраты – затраты, не являющиеся частью производства товара или услуги.

- Фиксированная процентная ставка – когда процентная ставка по кредиту остается неизменной в течение срока кредита или согласованного периода времени.

- Float – когда частная компания впервые предлагает акции компании населению. См. Первичное публичное предложение.

- Прогноз – список будущих финансовых операций. Прогнозы помогают планировать более точный бюджет.

- Дополнительные льготы – неденежные льготы, такие как служебные автомобили и мобильные телефоны, входящие в пакет заработной платы.

- Полностью выданный аванс – это долгосрочный кредит с возможностью фиксации процентной ставки на определенный период. Эти кредиты обычно обеспечены и могут помочь финансировать новый бизнес или оборудование.

Г

- Деловая репутация – нематериальный актив, представляющий ценность деловой репутации.

- Валовой доход – общая сумма денег, заработанных бизнесом до вычета расходов.

- Валовая прибыль (также известная как чистые продажи) – разница между продажами и прямыми затратами на осуществление продаж.

- Поручитель – лицо, которое обещает выплатить кредит в случае, если заемщик не сможет выполнить платежи.

Поручитель несет юридическую ответственность за долг.

Поручитель несет юридическую ответственность за долг.

Ч

- Покупка в рассрочку – тип договора, при котором вы покупаете товар посредством первоначального взноса. Затем вы арендуете его и выплачиваете остаток в рассрочку плюс проценты. Когда вы производите окончательный платеж, право собственности на товар переходит к покупателю. См. также Аренда с выкупом.

я

- Первичное размещение акций (IPO) – когда компания впервые предлагает акции на фондовом рынке для продажи их широкой публике. Также известен как плавающий на фондовом рынке. Посетите веб-сайт ASIC MoneySmart для получения дополнительной информации об IPO.

- Неплатежеспособный – бизнес или компания являются неплатежеспособными, если они не могут погасить свои долги в установленные сроки.

- Нематериальные активы – нематериальные активы без фиксированной стоимости, такие как деловая репутация и права интеллектуальной собственности.

- Проценты – стоимость заимствования денежных средств по кредиту или заработанных на процентном счете.

- Процентная ставка – процент, используемый для расчета стоимости займа денег или суммы, которую вы заработаете. Ставки варьируются от продукта к продукту, и, как правило, чем выше риск кредита, тем выше процентная ставка. Тарифы могут быть фиксированными или переменными.

- Товарно-материальные запасы — список товаров или материалов, имеющихся у предприятия для продажи.

- Инвестиции – покупка активов с целью заработка, таких как акции или недвижимость. Посетите веб-сайт ASIC MoneySmart, чтобы узнать больше о личных инвестициях.

- Счет-фактура – документ покупателю с требованием оплаты за полученный товар или услугу.

- Финансирование счета-фактуры – финансирование на основе дебиторской задолженности предприятия.

Эта форма финансирования аналогична факторингу, за исключением того, что счета-фактуры или дебиторская задолженность остаются у предприятия. См. также Факторинг.

Эта форма финансирования аналогична факторингу, за исключением того, что счета-фактуры или дебиторская задолженность остаются у предприятия. См. также Факторинг.

л

- Ответственность – любые финансовые расходы или причитающиеся суммы.

- Кредитная линия – договор, позволяющий заемщику снимать деньги со счета в пределах утвержденного лимита.

- Ликвидировать — быстро продать все активы компании и превратить их в наличные деньги.

- Ликвидация – процесс ликвидации неплатежеспособного предприятия. Назначенный администратор будет делать это путем прекращения деловых операций, продажи активов и выплаты кредиторам и акционерам.

- Ликвидность — насколько быстро вы можете конвертировать активы в наличные деньги.

- Заем – финансовое соглашение, по которому компания занимает деньги и возвращает их в рассрочку (плюс проценты) в течение определенного периода времени.

- Соотношение кредита к стоимости (LVR) – сумма вашего кредита, указанная в процентах от рыночной стоимости приобретаемого вами имущества или актива. Коэффициент помогает кредитору решить, могут ли они восстановить сумму кредита, если кредит переходит в дефолт.

М

- Наценка – разница между ценой реализации товара или услуги и прибылью. Маржа обычно отображается в виде процента валовой маржи, который показывает долю прибыли на каждый доллар продаж.

- Требование маржи — когда стоимость имущества или актива падает ниже определенного отношения кредита к стоимости (LVR). Для кредитов с более высоким риском, таких как маржинальные кредиты, кредитор потребует дополнительной оплаты, чтобы вернуть LVR к согласованному проценту. См. также соотношение кредита к стоимости (LVR).

- Mark do wn – скидка, применяемая к продукту во время рекламной акции или распродажи с целью привлечения продаж или для перемещения излишков или снятых с производства продуктов.

См. также Скидка.

См. также Скидка. - Надбавка – сумма, добавляемая к себестоимости товара для определения продажной цены. По сути, это разница между стоимостью товара/услуги и продажной ценой. При этом не учитывается, какую долю от суммы составляет прибыль.

- Дата погашения – когда заканчивается срок кредита и причитаются все непогашенные платежи по основному долгу и процентам.

Н

- Чистые активы (также известные как собственный капитал, собственный капитал или акционерный капитал) – общая сумма активов за вычетом общей суммы обязательств.

- Чистая прибыль – общая сумма денег, заработанных предприятием после уплаты налогов и других вычетов.

- Чистая прибыль (также известный как ваша прибыль) — общая валовая прибыль за вычетом всех коммерческих расходов.

- Чистая стоимость – см.

Чистые активы.

Чистые активы.

О

- Овердрафт – финансовое соглашение, при котором кредитор позволяет бизнесу снимать больше, чем остаток на счете.

- Счет с овердрафтом – кредитный счет, на котором превышен кредитный лимит, или банковский счет, на котором снято больше остатка средств.

- Накладные расходы – постоянные расходы, связанные с ведением бизнеса, такие как арендная плата, маркетинг, коммунальные услуги и административные расходы. См. также Постоянные затраты.

- Собственный капитал – см. Чистые активы.

Р

- Личное имущество – охватывает любое имущество, которым может владеть кто-либо, за исключением земли, зданий и сооружений. Примеры включают товары, заводы и оборудование, автомобили, лодки, самолеты, домашний скот и многое другое.

- Реестр безопасности личного имущества (PPSR) — PPSR заменяет ряд реестров обеспечительных прав. Он обеспечивает единую национальную доску объявлений об обеспечительных интересах в личном имуществе.

- Мелкая наличность – наличные для мелких покупок, таких как почтовые расходы.

- Машины и оборудование – группа основных средств, используемых в хозяйственной деятельности, таких как мебель, машины, отделка, транспортные средства, компьютеры и инструменты.

- Основная сумма – первоначальная сумма займа или оставшаяся часть первоначальной суммы займа, которая еще не погашена (исключая процентную часть).

- Прибыль – общий доход предприятия за вычетом общих расходов. См. также Доход.

- Отчет о прибылях и убытках (также известный как отчет о прибылях и убытках) — финансовый отчет с указанием продаж и расходов.

Используйте его для расчета валовой и чистой прибыли бизнеса.

Используйте его для расчета валовой и чистой прибыли бизнеса. - Маржа прибыли – см. Маржа.

- Проекция – см. Прогноз.

Р

- R&D – означает «исследования и разработки». Предприятия проводят исследования и разработки, чтобы внедрять инновации, создавать новые продукты и находить лучшие способы ведения дел.

- Чеки – документ, выдаваемый покупателю для подтверждения оплаты и подтверждения продажи товара или услуги.

- Ведение учета – процесс хранения или регистрации информации, поясняющей определенные деловые операции. Ведение учета является обязательным требованием налогового законодательства.

- Рефинансирование – когда новый кредит помогает погасить существующий. Причины для рефинансирования включают: продление первоначального кредита на более длительный период времени, снижение комиссий или процентных ставок, смена банка или переход от фиксированного кредита к переменному.

- Аренда с целью покупки – финансовое соглашение, при котором вы покупаете что-либо, внося первоначальный взнос, а затем «сдаете в аренду» на время погашения. После окончательного платежа у покупателя есть возможность (но не обязательство) купить товар или продолжить аренду. См. также Рассрочка.

- Изъятие во владение – процесс принятия банком или другим кредитором права собственности на имущество/активы с целью погашения кредита в случае невыполнения обязательств.

- Сохранение права собственности – пункт в контрактах, согласно которому покупатель может получить имущество, но не становится законным владельцем до тех пор, пока не будет уплачена полная цена.

- Возврат инвестиций (ROI) — расчет, который определяет, насколько эффективно предприятие получает прибыль от первоначального капитала владельцев/акционеров. Это способ думать о выгоде (возврате) денег, которые вы вкладываете в бизнес.

Чтобы рассчитать рентабельность инвестиций, разделите прибыль (чистую прибыль) от инвестиций на стоимость инвестиций. Затем ROI становится процентом или соотношением.

Чтобы рассчитать рентабельность инвестиций, разделите прибыль (чистую прибыль) от инвестиций на стоимость инвестиций. Затем ROI становится процентом или соотношением. - Формула рентабельности инвестиций (ROI) Пример – Энни покупает акции на 1000 долларов и через год продает их по 1500 долларов. Чистая прибыль составляет 500 долларов. ROI = (500/1000) = 0,5 x 100 = 50%. Рентабельность акций Энни составляет 50%.

- Выручка (также известная как оборот) – сумма, полученная до вычета расходов, налогов и других отчислений.

С

- Единая бухгалтерия – метод учета в системе кассового учета, который фиксирует одну сторону каждой операции.

- Мошенничество – преднамеренный и целенаправленный обман с целью незаконного получения денег или информации.

- Обеспечение (также известное как обеспечение) – имущество или активы, на которые кредитор может получить право собственности, когда погашение кредита не происходит.

- Собственный капитал – см. Чистые активы.

- SMSF – самоуправляемый пенсионный фонд. SMSF — это способ сэкономить на пенсию. В отличие от других суперфондов, SMSF управляется самостоятельно, что означает, что вы несете ответственность за соблюдение суперфондом суперфондов и налогового законодательства. MoneySmart от ASIC также содержит полезную информацию о SMSF.

- Запас – фактические товары или материалы, которые предприятие в настоящее время имеет в наличии.

- Инвентаризация – регулярный процесс, включающий физический подсчет товаров и материалов, фактически находящихся в распоряжении предприятия, для проверки складских записей и счетов.

- Пенсия по выслуге лет – деньги, отложенные для выхода на пенсию, которые должны поступать в соответствующий пенсионный фонд. На веб-сайте ASIC MoneySmart есть полезная информация о компаниях, которые платят своим сотрудникам супер.

Т

- Налоговая счет-фактура – счет-фактура, необходимая для поставки товаров или услуг сверх определенной цены. При подаче заявления на зачет GST вам потребуется действующая налоговая накладная. См. также Счет.

- Оборот – См. Выручка.

В

- Плавающая процентная ставка – когда процентная ставка по кредиту изменяется в зависимости от рыночных условий на протяжении срока кредита.

- Переменные затраты – затраты, изменяющиеся в зависимости от количества произведенных товаров или спроса на товары или услуги.

- Венчурный капитал – инвестиции в начинающий бизнес с отличными перспективами роста. Однако у нее нет доступа к рынкам капитала, поскольку она является частной компанией.

Вт

- Оборотные средства – денежные средства, доступные бизнесу для повседневных расходов.

Дополнительное преимущество – возможность выбора удобной вам даты для внесения ежемесячного платежа;

Дополнительное преимущество – возможность выбора удобной вам даты для внесения ежемесячного платежа; 000 гривен. Возраст – до 75 лет, уйдет на процедуру получения около 30 минут.

000 гривен. Возраст – до 75 лет, уйдет на процедуру получения около 30 минут. Примеры кредиторской задолженности включают счета за товары или услуги, счета за коммунальные услуги и причитающиеся налоговые платежи.

Примеры кредиторской задолженности включают счета за товары или услуги, счета за коммунальные услуги и причитающиеся налоговые платежи.

Кредитор — это также любой человек, которому вы должны деньги, например кредитор или поставщик.

Кредитор — это также любой человек, которому вы должны деньги, например кредитор или поставщик.

Постепенно добавляются (или «сбрасываются») дополнительные сборы и сборы по мере вашего продвижения, например, при покупке билета на самолет. Капельное ценообразование может привести к тому, что клиент заплатит за услугу или продукт более высокую цену, чем он думал. Однако вы должны показывать сборы и сборы в начале процесса онлайн-покупки, а не добавлять их постепенно.

Постепенно добавляются (или «сбрасываются») дополнительные сборы и сборы по мере вашего продвижения, например, при покупке билета на самолет. Капельное ценообразование может привести к тому, что клиент заплатит за услугу или продукт более высокую цену, чем он думал. Однако вы должны показывать сборы и сборы в начале процесса онлайн-покупки, а не добавлять их постепенно.  также Собственный капитал.

также Собственный капитал.

Поручитель несет юридическую ответственность за долг.

Поручитель несет юридическую ответственность за долг.

Эта форма финансирования аналогична факторингу, за исключением того, что счета-фактуры или дебиторская задолженность остаются у предприятия. См. также Факторинг.

Эта форма финансирования аналогична факторингу, за исключением того, что счета-фактуры или дебиторская задолженность остаются у предприятия. См. также Факторинг.

См. также Скидка.

См. также Скидка. Чистые активы.

Чистые активы.

Используйте его для расчета валовой и чистой прибыли бизнеса.

Используйте его для расчета валовой и чистой прибыли бизнеса.

Чтобы рассчитать рентабельность инвестиций, разделите прибыль (чистую прибыль) от инвестиций на стоимость инвестиций. Затем ROI становится процентом или соотношением.

Чтобы рассчитать рентабельность инвестиций, разделите прибыль (чистую прибыль) от инвестиций на стоимость инвестиций. Затем ROI становится процентом или соотношением.