Кредитная история что это: что это, для чего нужна и что показывает

Содержание

как работает механизм выдачи кредитов

20.05.2022

9 мин

13401

Рейтинг статьи:

От тех, кто никогда не брал кредит, часто можно услышать, что кредитная история — очередная ловушка банков, чтобы больше зарабатывать на клиентах. Только опытные заемщики знают, какую пользу несет кредитная история тому, кто умеет ей грамотно воспользоваться.

Кредитные истории созданы, чтобы помогать банкам оценивать добросовестность потенциального заемщика. Записи об обслуживании предыдущих кредитов ускоряют принятие правильного решения, позволяют в зависимости от степени добросовестности субъекта одобрить заявку и предложить лучшие условия кредитования.

Но по мере развития института кредитных историй стало понятно, что область их применения может быть гораздо шире, чем задумывалось изначально. Кроме банков сведения о добросовестности заемщика оказались востребованы страховщиками, работодателями, операторами связи и даже управляющими компаниями. Но главным выгодоприобретателем стал субъект кредитной истории, то есть сам заемщик.

Но главным выгодоприобретателем стал субъект кредитной истории, то есть сам заемщик.

Для чего кредитная история заемщику

Практика показывает, что заемщику кредитная история нужна не меньше, чем кредитору. Например, при первом обращении в новый банк только наличие кредитной истории позволит рассчитывать на условия, которые получают лишь постоянные клиенты. То есть даже если вы не получали зарплату на карту этого банка и не держите там депозит, кредитная история станет свидетельством вашей хорошей финансовой репутации, что позволит получить кредит по оптимальной цене.

Также, отвечая на вопрос «для чего нужна кредитная история?», необходимо отметить, что она:

- делает более понятной процедуру оценки заемщика;

- помогает лучше выстроить и контролировать процесс погашения долга;

- позволяет узнать, какие причины побудили банк отказать в кредите в случае отрицательного решения.

Об истории вопроса

Закон 218-ФЗ «О кредитных историях» был принят в 2004 году. В первое время, пока создавалась инфраструктура, информативность кредитных историй была невысока. Банки при вынесении решений о предоставлении кредита больше доверяли собственным скоринг-системам, оценивающим потенциального заемщика. На накопление достаточного массива данных ушло несколько лет.

Сегодня крупнейшее в России Национальное бюро кредитных историй обладает базой из более чем 400 млн записей о более 100 млн заемщиках. Это все экономически активное население России.

Наличие кредитной истории стало нормой, позволяющей максимально удешевить заемные средства. Поэтому тем заемщикам, которые хотят привлечь крупный заем на длительный срок – например, ипотеку, специалисты советуют сначала наработать себе хорошую кредитную историю при помощи небольшой ссуды или кредитной карты, чтобы иметь возможность воспользоваться самыми выгодными предложениями.

Как кредитная история помогает кредиторам

Зачем нужна кредитная история банку и почему она имеет для него большое значение? Все очень просто – вероятность, что недобросовестный заемщик, уже допускавший просрочки по регулярным платежам или вовсе не погашавший их, вновь не будет исполнять свои обязательства, довольно велика. И напротив – тот, кто уже показал способность к хорошей финансовой дисциплине, обслуживая долг своевременно, достоин большего доверия и лучших условий кредитования.

Вам также может быть интересно: Что такое кредитная история

Как проверить кредитную историю

В последние годы круг пользователей кредитных историй сильно расширился. Кроме банков растет число других организаций, предоставляющих гражданам заемные ресурсы или использующих кредитные отчеты для оценки финансовой добросовестности граждан.

Микрофинансовые организации, ломбарды, страховые и инвестиционные компании, даже индивидуальные предприниматели и предприятия ЖКХ все чаще выступают в роли пользователей и источников формирования кредитных историй. Для заемщиков это не только новые возможности, но и дополнительные риски. Любая неверная запись может негативно повлиять на репутацию, снизить Персональный кредитный рейтинг, результатом чего станут трудности с получением новых займов.

Для заемщиков это не только новые возможности, но и дополнительные риски. Любая неверная запись может негативно повлиять на репутацию, снизить Персональный кредитный рейтинг, результатом чего станут трудности с получением новых займов.

Чтобы избежать этого, необходимо регулярно запрашивать кредитный отчет, проверять корректность и полноту записей. Это не только устранит ошибки, но и снизит вероятность мошенничества, когда кредит оформляют на паспорт заемщика без его ведома.

Чтобы иметь возможность эффективно следить за состоянием кредитной истории, можно делать это посредством запроса в НБКИ Персонального кредитного рейтинга (ПКР), при расчете которого учитываются все записи кредитной.

- ПКР выставляется в баллах от 1 до 999 единиц и предоставляется бесплатно неограниченное количество раз;

- Отслеживая его значение регулярно, заемщик может не только самостоятельно проверить состояние кредитной истории, но и понять, насколько предпочтительным клиентом он является для банков.

- Обладатели высокого значения ПКР имеют лучшие условия кредитования, а банки и финансовые организации делают им персональные предложения.

- Невысокий рейтинг сигнализирует заемщику о необходимости улучшения качества кредитной истории, чтобы иметь возможность кредитоваться на более выгодных условиях.

Чем выше балл – тем лучше для заемщика, тем больше вероятности, что банк выдает ему кредит на хороших условиях. НБКИ специально придумало четыре цветовых индикатора качества рейтинга в зависимости от полученных баллов. Красный цвет (от 1 до 149 баллов) означает низкое качество кредитоспособности, желтый (от 150 до 593 баллов) – среднее качество, светло-зеленый (от 594 до 903 баллов) – высокое, а ярко-зеленый (от 904 до 999 баллов) – очень высокое качество кредитоспособности.

Благодаря индикаторам заемщики могут лучше понимать качество своей кредитной истории, иметь возможность сравнивать и сопоставлять свой ПКР с другими рейтингами.

на что она влияет, как получить выгодный кредит с помощью кредитной истории

Кредитная история (КИ) – это набор информации о поведении заемщика. Она определяет степень его добросовестности и служит своего рода характеристикой при выдаче нового кредита. Но не только.

У людей, которые никогда не пользовались услугами банков, кредитная история нулевая: технически она есть, но де-факто в ней нет «полезных» записей. В КИ отражается, какие кредиты и когда человек брал, отказывали ли ему банки, есть ли у него просроченные задолженности – они продолжают храниться в досье даже после погашения.

Поговорим о том, что дает кредитная история заемщику. Знать ее может быть полезно при взятии кредита, при выезде за границу или даже при трудоустройстве.

Откуда берется кредитная история и где она хранится

Как появляется КИ. ККИ появляется у человека сразу же, как только он впервые в жизни обращается к услугам банка или микрофинансовой организации.

Происходит это так:

- Человек подает заявку на кредит или заем.

- Представители банка проверяют заемщика, оценивают его предполагаемую платежеспособность и выносят вердикт: принимают или отклоняют заявку.

- Банк передает информацию о человеке, о заявке и о своем решении в бюро кредитных историй – БКИ. Бюро занимается сбором и хранением данных о кредитном поведении человека. Всего их в России меньше десятка, крупнейшим является НБКИ.

- БКИ вносит информацию в свою базу данных.

- Затем бюро связывается с ЦККИ (Центральным каталогом кредитных историй Банка России) и сообщает: в базе данных появились сведения о новом заемщике. Это нужно, чтобы человек в будущем мог легко узнать, где находится его КИ.

Что происходит с КИ дальше. Заемщик платит по старому кредиту, отправляет новую заявку, досрочно погашает кредит или допускает просрочку – все это действия, которые фиксируются в кредитной истории. Когда заемщик совершает такие действия, банк отправляет сведения об этом в БКИ.

Когда заемщик совершает такие действия, банк отправляет сведения об этом в БКИ.

Из чего состоит кредитная история

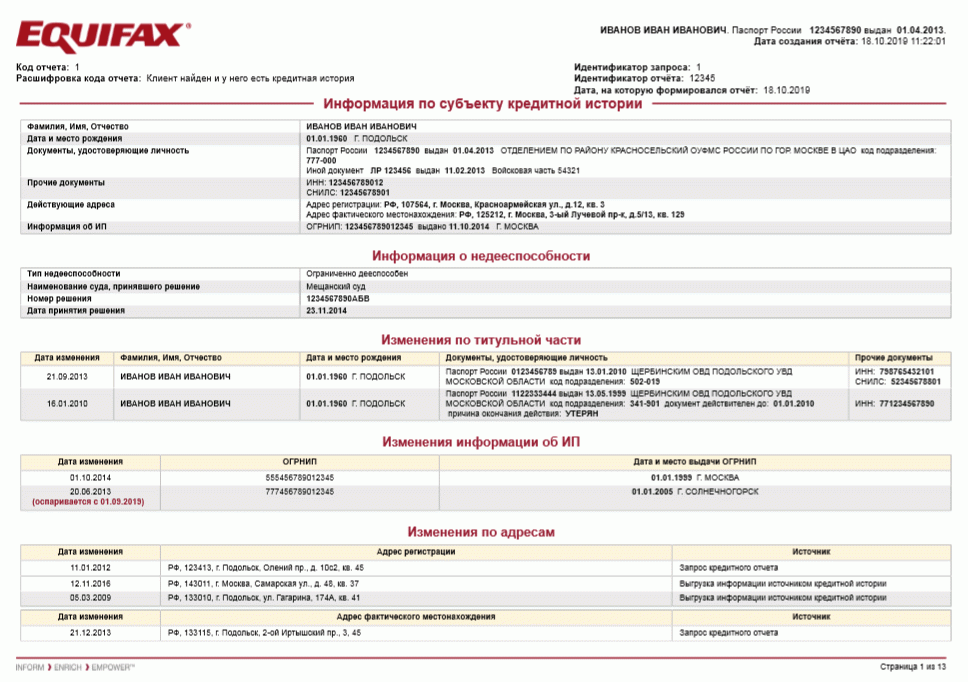

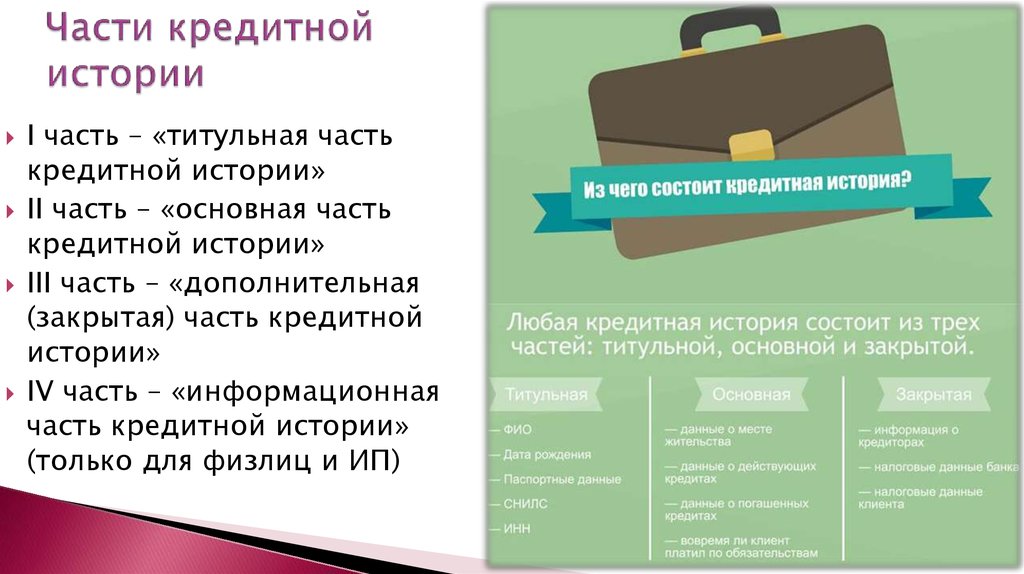

КИ состоит из четырех частей: титульной, основной, закрытой и информационной. В каждой из них – свой набор сведений. Считается, что при просмотре кредитной истории важно обратить внимание на каждый из разделов: в любом из них может содержаться важная информация.

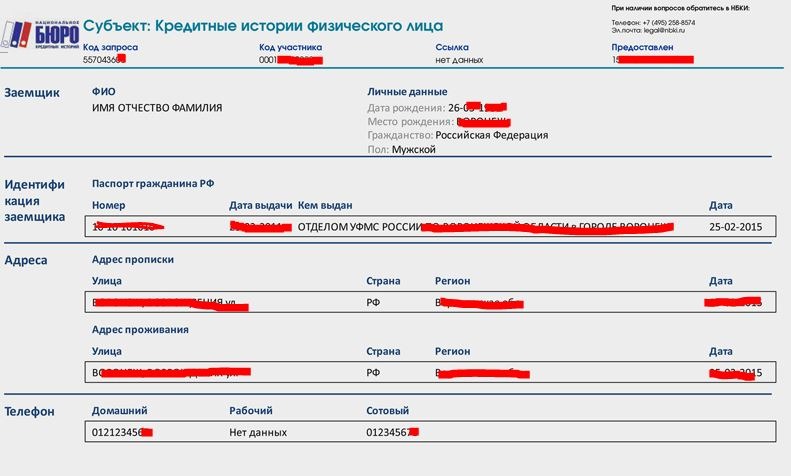

Титульная часть.

Здесь указываются личные данные заемщика: фамилия и имя, номер паспорта, дата и место рождения, СНИЛС и ИНН. По ним компании идентифицируют человека. Если тот изменял личные данные (например, фамилию), изменения внесутся и в кредитную историю.

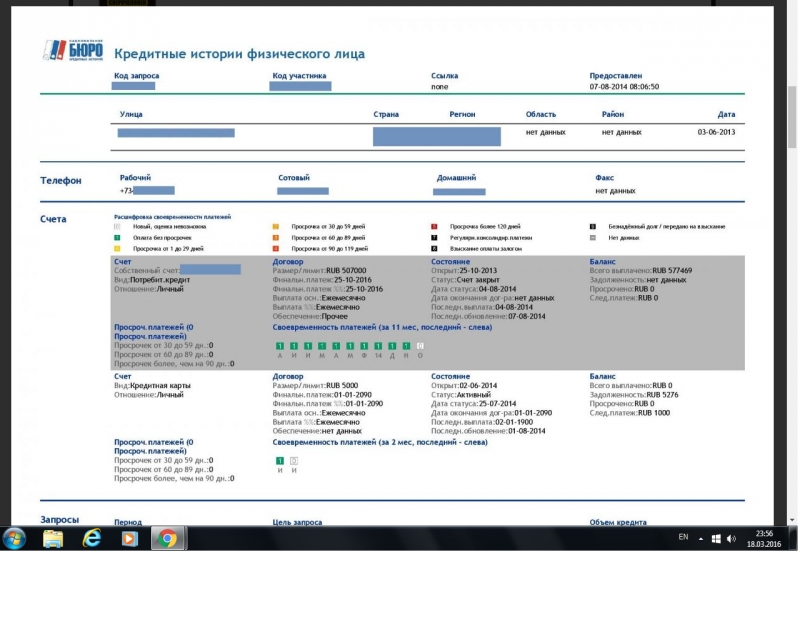

Основная часть.

В ней перечислены основные сведения о кредитах человека. Описываются взятые им кредиты и займы, уже погашенные и еще действующие. Также приводятся сведения о сроках погашения и о суммах с процентами. Если у человека были просрочки, информация по ним также отразится в этой части. Еще здесь могут фиксировать иных задолженностях, которые с человека взыскивали через суд: об алиментах, платежах по ЖКХ или за услуги связи. Информацией из этой части нередко пользуются банки, чтобы решить, надежен ли заемщик. Ее же стоит внимательно просмотреть людям, которые подозревают, что они стали жертвами мошенников.

Если у человека были просрочки, информация по ним также отразится в этой части. Еще здесь могут фиксировать иных задолженностях, которые с человека взыскивали через суд: об алиментах, платежах по ЖКХ или за услуги связи. Информацией из этой части нередко пользуются банки, чтобы решить, надежен ли заемщик. Ее же стоит внимательно просмотреть людям, которые подозревают, что они стали жертвами мошенников.

Закрытая часть.

Она называется так, потому что ее может просмотреть только сам человек либо его доверенные лица. В ней приведена информация о компаниях, которые выдавали вам кредиты и займы. Если впоследствии ваш кредит кому-нибудь передавался, это тоже отразится в закрытой части. Такое бывает, к примеру, при длительной задолженности: банк может передать право взыскания другой организации по договору цессии. Еще в закрытой части указывается, кто и когда интересовался кредитной историей человека – разумеется, с его согласия. Указываются официальные названия компаний: банк или микрофинансовая организация юридически может называться совсем не тем именем, под каким вы ее знаете. Это нормально: главное – чтобы совпадали основные данные.

Это нормально: главное – чтобы совпадали основные данные.

Информационная часть.

Здесь перечисляется информация о компаниях, к которым человек обращался за кредитом или займом. Фиксируются не только одобренные заявки, но и отказы, а также их причины – с помощью КИ заемщик сможет узнать, почему ему не дали кредит. Если же человек часто допускал просрочки, в информационной части появляется информация о «признаках неисполнения обязательств»: эти признаки – наличие двух и более просроченных платежей за последние 120 дней.

Когда и кому может понадобиться знать свою кредитную историю

Кредитная история нужна и банкам, и самим заемщикам: первые с ее помощью оценивают надежность потенциального клиента, вторые могут отследить наличие ошибок или проверить, не стали ли они жертвами мошенничества.

Поговорим об этом подробнее.

- Получение кредита. Главное, что дает кредитная история, – помощь в оценке шансов на кредит.

В первую очередь людям рекомендуется просмотреть кредитный рейтинг: так называется балл, который определяет шанс на получение кредита на выгодных условиях. В первую очередь рекомендуется просмотреть Персональный кредитный рейтинг (ПКР): так называется оценка кредитной истории, определяющая перспективы получения кредита на выгодных условиях. Посмотреть ПКР можно в «Личном кабинете» на сайте бюро: НБКИ предоставляет пользователям такую возможность бесплатно. Если же рейтинг низкий, стоит заказать полный кредитный отчет: два раза в год это тоже можно сделать бесплатно. Кредитная история поможет понять, почему вам отказывают: возможно, есть просрочки, о которых вы не знаете, или высокая кредитная нагрузка.

В первую очередь людям рекомендуется просмотреть кредитный рейтинг: так называется балл, который определяет шанс на получение кредита на выгодных условиях. В первую очередь рекомендуется просмотреть Персональный кредитный рейтинг (ПКР): так называется оценка кредитной истории, определяющая перспективы получения кредита на выгодных условиях. Посмотреть ПКР можно в «Личном кабинете» на сайте бюро: НБКИ предоставляет пользователям такую возможность бесплатно. Если же рейтинг низкий, стоит заказать полный кредитный отчет: два раза в год это тоже можно сделать бесплатно. Кредитная история поможет понять, почему вам отказывают: возможно, есть просрочки, о которых вы не знаете, или высокая кредитная нагрузка. - Выезд за границу. Если у человека есть масштабные задолженности, его по закону могут не выпустить за рубеж. Самих людей о таком уведомляют не всегда, и иногда о наличии запрета человек узнает, когда его не выпускают за границу. Знание своей КИ поможет не попасть в такую ситуацию.

- Оформление страховки. Страховые компании тоже следят за кредитной историей людей, которые к ним обращаются. Человеку с хорошей КИ с большей вероятностью предложат полис на выгодных условиях. Поэтому стоит проверять историю перед обращением в страховую.

- Планирование личного и семейного бюджета. КИ наглядно демонстрирует, какая у человека кредитная нагрузка и в какие сроки ему следует погасить обязательства. Это может помочь в решении финансовых вопросов и планировании бюджета.

- Поиск работы. Да, работодатели тоже могут делать выводы о соискателе на основании его кредитной истории, особенно если речь идет о должности с материальной ответственностью. Поэтому перед трудоустройством на важную позицию рекомендуется проверить собственную КИ.

Популярные вопросы кредитной истории

Как узнать свою кредитную историю?

Любой человек два раза в год вправе бесплатно узнавать свою КИ в бюро, где она хранится. Более частые проверки тоже возможны, но на платной основе. Заказать кредитную историю в НБКИ можно онлайн, в «Личном кабинете»: для этого понадобится подтвердить личность через портал «Госуслуги».

Более частые проверки тоже возможны, но на платной основе. Заказать кредитную историю в НБКИ можно онлайн, в «Личном кабинете»: для этого понадобится подтвердить личность через портал «Госуслуги».

Как понять, где хранится КИ?

Бюро кредитных историй отправляют сведения о том, что КИ человека хранится у них, в ЦККИ – Центральный комитет кредитных историй. Человек вправе сделать запрос в ЦККИ и получить информацию о месте хранения своей КИ. История может храниться в нескольких бюро, в таком случае сведения в ней могут различаться.

Что такое НБКИ?

Это одно из существующих бюро кредитных историй России, входящее в топ-3 крупнейших БКИ. С его помощью вы можете узнать свою КИ и кредитный рейтинг.

Как часто обновляется КИ?

Изменения в историю вносятся каждый раз, когда происходит событие, требующее отражения в ней. Это может быть заявка на кредит, получение займа, появление просрочки, изменение персональных данных и многое другое. Кредитная организация должна передать данные о событии в БКИ в течение 2 рабочих дней с момента его наступления. Кроме того, человек сам вправе подать заявку на обновление своей кредитной истории, например, для актуализации данных.

Кредитная организация должна передать данные о событии в БКИ в течение 2 рабочих дней с момента его наступления. Кроме того, человек сам вправе подать заявку на обновление своей кредитной истории, например, для актуализации данных.

Как долго хранится кредитная история?

КИ хранится в течение 7 лет с момента последнего изменения. Это значит, что, если человек семь лет провел без кредитов, займов и взысканных по суду задолженностей, его кредитная история обнуляется.

Можно ли изменить КИ?

Если сведения в истории верные, изменить их нельзя. Это запрещено законом и, как правило, невозможно. Но можно исправить КИ с помощью ответственного кредитного поведения: банки учитывают в первую очередь свежие сведения о заемщике.

Что делать, если в истории ошибка?

Если в КИ обнаружились недостоверные сведения, следует уведомить об этом банк и отправить в БКИ заявление на оспаривание кредитной истории. Банк и бюро рассмотрят заявление, проверят информацию и исправят сведения на верные. Неверные данные в КИ могут появляться из-за технических ошибок.

Банк и бюро рассмотрят заявление, проверят информацию и исправят сведения на верные. Неверные данные в КИ могут появляться из-за технических ошибок.

Знание своей кредитной истории может стать хорошим подспорьем в повседневной жизни. Поэтому рекомендуется проверять ее хотя бы раз в полгода: это бесплатно и несложно, зато крайне полезно сразу по нескольким причинам. На сайте НБКИ вы можете заказать историю онлайн, не выходя из дома – понадобится только подтвердить личность.

Что такое кредитная история и почему это важно?

управление капиталом

30 июня 2022 г. | 9 мин. чтения

Узнайте, какая информация содержится в вашей кредитной истории и как она связана с вашим кредитным отчетом и оценками

30 июня 2022 г. | 9 мин. чтения

Когда

7 появляется кредитная история, это, вероятно, связано с тем, как кто-то обращался с долгами в прошлом и что происходит с их финансами прямо сейчас.

Это означает информацию о том, какие счета человек открыл, как долго они были открыты и своевременно ли производил платежи владелец счета.

Это означает информацию о том, какие счета человек открыл, как долго они были открыты и своевременно ли производил платежи владелец счета.

Но есть еще много чего, что нужно знать, например, как кредитная история отражается в кредитных отчетах и как она влияет на кредитный рейтинг и решения о кредитовании. Понимание того, как эти части сочетаются друг с другом, может помочь вам лучше управлять своим кредитом. И эта статья поможет объяснить некоторые основы.

Ключевые выводы

- Ваша кредитная история может повлиять на вашу финансовую жизнь, поэтому вам могут помочь меры по созданию положительной истории.

- Кредитный рейтинг — это число, часто от 300 до 850, которое отражает кредитную историю человека с использованием информации об его финансовых привычках.

- Открытие кредитной карты или получение кредита — это варианты, которые люди могут использовать, чтобы начать строить свою кредитную историю.

Что такое кредитная история?

Кредитная история — это запись того, как человек обращается с деньгами и долгами, включая счета кредитных карт и другие займы.

По данным Федеральной торговой комиссии, кредитная история многих людей начинается с подачи заявки на получение кредита или кредитной карты. Поскольку люди используют финансовый продукт и выплачивают свои ежемесячные остатки, кредитор может сообщать подробности о деятельности по счету в бюро кредитных историй.

Например, эмитент вашей кредитной карты может сообщить дату, когда вы открыли кредитную карту, ваш текущий баланс и вашу историю платежей, включая любые платежи, которые вы могли пропустить. Когда кредитные бюро, такие как Equifax®, Experian® и TransUnion®, получают эту информацию, они добавляют ее в ваши кредитные отчеты.

В свою очередь, эти отчеты используются, когда такие компании, как FICO® или VantageScore®, подсчитывают ваш кредитный рейтинг. Кредиторы также могут использовать эти отчеты и баллы для оценки кредитоспособности заявителя.

Почему важна кредитная история?

Ваша кредитная история входит в ваши кредитные отчеты и используется для расчета вашего кредитного рейтинга. Но это не единственное место, где это потенциально может иметь большое финансовое влияние. По данным Бюро финансовой защиты потребителей (CFPB), ваша кредитная история также может иметь значение в следующих ситуациях:

Но это не единственное место, где это потенциально может иметь большое финансовое влияние. По данным Бюро финансовой защиты потребителей (CFPB), ваша кредитная история также может иметь значение в следующих ситуациях:

- Кредиторы могут использовать ваши кредитные отчеты, чтобы решить, имеете ли вы право на получение кредита, и установить условия кредита, такие как процентные ставки. , кредитный лимит и ежемесячные платежи.

- Страховые компании могут использовать эту информацию при установлении страховых тарифов.

- Арендодатели могут пересмотреть ваш кредит, когда вы подаете заявку на аренду квартиры.

- Коммунальные предприятия могут просматривать вашу кредитную историю, когда вы создаете учетную запись, чтобы решить, требуется ли залог.

- Работодатели также могут проверять ваши кредитные отчеты перед принятием решения о приеме на работу.

Хорошая кредитная история и плохая кредитная история

Когда компании изучают вашу кредитную историю, они хотят узнать, как вы справлялись с долгами в прошлом. Своевременные платежи и поддержание низкого остатка долга обычно считаются ответственным кредитным поведением. Эти привычки могут привести к хорошей кредитной истории и необходимы для поддержания хорошей кредитной истории.

Своевременные платежи и поддержание низкого остатка долга обычно считаются ответственным кредитным поведением. Эти привычки могут привести к хорошей кредитной истории и необходимы для поддержания хорошей кредитной истории.

С другой стороны, пропущенные платежи или банкротства могут привести к далеко не идеальной кредитной истории. Установка электронных напоминаний может помочь вам не забывать платить вовремя, а ежемесячное погашение задолженности поможет поддерживать здоровый коэффициент использования кредита.

Что считается хорошей кредитной историей?

Хорошая кредитная история предполагает ответственное управление долгом, например, ежемесячную своевременную оплату счетов. И поскольку кредитная история играет роль в кредитной отчетности и оценке, стоит отметить, какие кредитные скоринговые компании считают хорошими оценками.

Например, VantageScore говорит, что баллы от 661 до 780 считаются хорошими. И FICO считает, что хороший кредитный рейтинг находится между 670 и 739.

Но помните, что хороший кредитный рейтинг — это просто отражение хорошей кредитной истории. И что решения о кредитах и одобрении кредитов в конечном итоге остаются за самими кредиторами.

Если в вашей кредитной истории в настоящее время есть недостатки, это не обязательно означает, что у вас навсегда останется «плохая» кредитная история. Негативные факторы, такие как пропущенные платежи, могут исчезнуть из вашей кредитной истории в течение семи лет с даты пропущенного платежа. Ответственное использование кредита может помочь вам создать положительную кредитную историю. Ежемесячные своевременные платежи и поддержание низкого остатка на счете могут помочь вам направить свою кредитную историю в правильное русло.

Как получить кредит без кредитной истории

CFPB говорит, что миллионы американцев являются «кредитными невидимками», потому что у них недостаточно кредитной истории для оценки. Под это описание могут подпадать молодые люди, студенты колледжей и недавние иммигранты. Если вы еще не установили кредит, вот четыре способа начать.

Если вы еще не установили кредит, вот четыре способа начать.

Подать заявку на получение кредитной карты

Несмотря на то, что существует множество кредитных карт на выбор, отсутствие кредитной истории может затруднить получение доступа к традиционным счетам кредитных карт. Если вы столкнулись с этой проблемой, есть еще один вариант, называемый защищенной кредитной картой. Чтобы открыть один из этих счетов, вы обычно даете эмитенту кредитной карты гарантийный депозит авансом — обычно он возвращается после закрытия счета. Пользуясь картой и своевременно внося платежи, вы можете начать формировать положительную кредитную историю.

Стать авторизованным пользователем

Как авторизованный пользователь учетной записи другого лица, вы можете получить свою собственную карту и использовать ее для совершения покупок. Если эмитент карты сообщает об активности учетной записи, вы можете получить кредит, если учетная запись используется ответственно. Имейте в виду, что негативная информация, такая как пропущенные платежи, может снизить ваш кредитный рейтинг. Перед открытием учетной записи узнайте у эмитента карты, как они сообщают информацию для авторизованных пользователей.

Имейте в виду, что негативная информация, такая как пропущенные платежи, может снизить ваш кредитный рейтинг. Перед открытием учетной записи узнайте у эмитента карты, как они сообщают информацию для авторизованных пользователей.

Взять кредит на строительство кредита

Вместо того, чтобы получать деньги авансом, как традиционный кредит, деньги из кредита на строительство кредита поступают на специальный счет. Поскольку вы делаете платежи в течение фиксированного периода, чтобы соответствовать сумме кредита, кредитор сообщает о платежах кредитным агентствам, чтобы помочь вам установить кредит. И как только вы погасите кредит, вы получите деньги.

Своевременная оплата арендной платы и счетов

Своевременная оплата арендной платы также может помочь вам создать положительную кредитную историю. Но это только в том случае, если о платежах сообщается в бюро кредитных историй. Этот вид информации известен как альтернативные данные, категория, которая включает в себя счета за коммунальные услуги и арендные платежи. Имейте в виду: отрицательная информация, такая как пропущенные платежи, может повлиять на ваш кредит.

Имейте в виду: отрицательная информация, такая как пропущенные платежи, может повлиять на ваш кредит.

Часто задаваемые вопросы о кредитной истории

Могу ли я арендовать без кредитной истории?

Не все арендодатели или управляющие компании требуют проверки кредитоспособности перед сдачей недвижимости в аренду. Если у вас не очень большая кредитная история, управляющие недвижимостью могут проверить ваше трудоустройство. Вы также можете арендовать, предоставив ссылки на персонажей. Вы также можете подумать о привлечении поручителя, который согласен платить, если вы не можете.

Как исправить ошибки в моем кредитном отчете?

Мониторинг выписок по кредитной карте может помочь вам обнаружить ошибки или подозрительную активность. Если вы обнаружите странное списание, вы должны сообщить об этом в компанию, выпустившую кредитную карту. Отдел по борьбе с мошенничеством или спорами компании обычно может помочь в урегулировании мошеннических обвинений, если вы вовремя сообщите об этом. В соответствии с Законом о справедливом выставлении кредитных счетов, вы, как правило, должны сообщать о мошеннических платежах в течение 60 дней после получения выписки по кредитной карте.

В соответствии с Законом о справедливом выставлении кредитных счетов, вы, как правило, должны сообщать о мошеннических платежах в течение 60 дней после получения выписки по кредитной карте.

Кредитные бюро обычно обновляют информацию каждые 30–45 дней. Стоит следить за своим кредитом, чтобы убедиться, что ваша информация точна. Ошибки в вашем кредитном отчете также могут указывать на то, что вы стали жертвой кражи личных данных. Если вы подозреваете, что кто-то использует вашу личную информацию, посетите IdentityTheft.gov, чтобы сообщить об этом.

Кредитная история в двух словах

Создание кредитной истории требует времени, усилий и ответственного подхода. Регулярная проверка вашей кредитной истории может помочь вам отслеживать ваши успехи и убедиться, что информация в вашей кредитной истории точна. Вы также можете получить бесплатные копии своих кредитных отчетов один раз в год от каждого из трех основных бюро кредитных историй, посетив AnnualCreditReport. com.

com.

CreditWise от Capital One также может помочь. Вы можете получать доступ к своему кредитному отчету TransUnion и еженедельному кредитному рейтингу VantageScore 3.0 так часто, как пожелаете, без ущерба для своей кредитной истории. Кроме того, это бесплатно для всех, даже если вы не являетесь держателем карты Capital One.

Мы надеемся, что вы нашли это полезным. Наш контент не предназначен для предоставления юридических, инвестиционных или финансовых советов или указания на то, что конкретный продукт или услуга Capital One доступен или подходит вам. Чтобы получить конкретный совет о ваших уникальных обстоятельствах, подумайте о том, чтобы поговорить с квалифицированным специалистом.

Ваша оценка CreditWise рассчитывается с использованием модели TransUnion® VantageScore® 3.0, которая является одной из многих моделей оценки кредитоспособности. Это может быть не та модель, которую использует ваш кредитор, но она может быть одним из точных показателей вашего кредитного здоровья. Доступность инструмента CreditWise зависит от нашей способности получить вашу кредитную историю от TransUnion. Некоторые средства мониторинга и оповещения могут быть недоступны для вас, если информация, которую вы вводите при регистрации, не соответствует информации в вашем кредитном деле (или у вас нет файла) в одном или нескольких агентствах по информированию потребителей.

Доступность инструмента CreditWise зависит от нашей способности получить вашу кредитную историю от TransUnion. Некоторые средства мониторинга и оповещения могут быть недоступны для вас, если информация, которую вы вводите при регистрации, не соответствует информации в вашем кредитном деле (или у вас нет файла) в одном или нескольких агентствах по информированию потребителей.

Capital One не предоставляет, не поддерживает и не гарантирует какие-либо сторонние продукты, услуги, информацию или рекомендации, перечисленные выше. Перечисленные третьи лица несут исключительную ответственность за свои продукты и услуги, и все перечисленные товарные знаки являются собственностью их соответствующих владельцев.

Что такое кредитная история? | Bankrate

FG Trade/Getty Images

4 минуты чтения

Опубликовано 11 мая 2022 г.

Логотип Bankrate

Банкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся

,

этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Вот объяснение для .

Содержимое этой страницы является точным на дату публикации; однако срок действия некоторых из упомянутых предложений, возможно, истек. Условия применяются к предложениям, перечисленным на этой странице. Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Вы можете думать о своей кредитной истории как о финансовом отчете. Это запись о вашей кредитной деятельности, в том числе о том, оплачиваете ли вы свои счета, сколько у вас кредитных карт, какие виды кредита вы используете и сколько долгов у вас есть.

Кредиторы используют вашу кредитную историю, чтобы решить, одобрить ли вам кредит или кредитную карту. Скажем, у вас ограниченная кредитная история или ее нет, потому что вы никогда не пользовались кредитом или только начали (ситуация, с которой сталкиваются многие молодые потребители). Если вы подаете заявку на получение кредитной карты высшего уровня, вам может быть отказано из-за недостаточной кредитной истории.

С другой стороны, длинная кредитная история, полная своевременных платежей и ответственного использования кредита, может помочь вам претендовать на получение лучших кредитных карт или получить ипотечный кредит, а также выгодную процентную ставку.

Кредитные отчеты

Ваша кредитная история записана в документе, называемом кредитным отчетом. В кредитных отчетах хранится информация о том, как вы используете свои кредитные счета, включая историю платежей и остатки на счетах. Они также включают подробную информацию о ваших отказах в кредите, общедоступных записях, коллекциях и о том, работаете ли вы. По закону вы имеете право на получение полной копии вашего кредитного отчета бесплатно в каждом из трех кредитных бюро один раз в год, хотя вы можете запросить копию в любое время.

Просмотр вашего кредитного отчета может помочь вам лучше понять свои финансовые проблемы и области, которые нуждаются в улучшении. Также хорошо убедиться, что информация верна. Иногда кредитные отчеты могут содержать устаревшую или неверную информацию, что может ошибочно помешать вам получить доступ к кредитам, займам и хорошим процентным ставкам.

Кредитные баллы

Информация из вашего кредитного отчета входит в математическую модель, которая генерирует ваш кредитный рейтинг, который представляет собой число от 300 до 850, указывающее, насколько вероятно, что вы погасите свой долг.

Используя аналогию с табелем успеваемости, ваш кредитный отчет будет самим документом табеля успеваемости с информацией о том, как вы выполнили все задания за семестр. Ваш кредитный рейтинг будет иметь общую буквенную оценку, например A+ или D.

Важно отметить, что вы не найдете свой кредитный рейтинг в своем кредитном отчете. Чтобы увидеть свой числовой кредитный рейтинг, а не информацию, которая входит в него, вы можете приобрести его непосредственно в одном из крупных кредитных бюро или воспользоваться бесплатной службой кредитного рейтинга от эмитента кредитной карты, такого как American Express или Capital One.

Какие факторы влияют на ваш кредитный рейтинг?

Существуют две основные модели кредитного скоринга — FICO и VantageScore. Поскольку каждая модель взвешивает критерии по-разному, ваш кредитный рейтинг с каждой из них будет разным. Тем не менее, они оба пытаются сделать одно и то же: предсказать вероятность погашения ваших долгов. Таким образом, ответственное финансовое поведение приведет к хорошей оценке по обеим моделям.

Поскольку каждая модель взвешивает критерии по-разному, ваш кредитный рейтинг с каждой из них будет разным. Тем не менее, они оба пытаются сделать одно и то же: предсказать вероятность погашения ваших долгов. Таким образом, ответственное финансовое поведение приведет к хорошей оценке по обеим моделям.

FICO — наиболее часто используемая модель. Вот пять факторов, которые входят в оценку FICO, от наиболее влиятельных до наименее:

- История платежей (35 процентов) : Отражает, оплачиваете ли вы свои счета в установленный срок. Просроченные платежи снизят ваш рейтинг.

- Суммы задолженности (30 процентов) : Это сумма денег, которую вы должны по сравнению с суммой доступного вам кредита. Другими словами, это то, сколько у вас долгов. Чем меньше, тем лучше для вашего счета.

- Продолжительность кредитной истории (15 процентов) : показывает, как долго вы пользуетесь кредитом. Более длинная история лучше для вашего счета.

- Кредитная смесь (10 процентов) : Здесь учитываются различные типы кредитных счетов, которые у вас есть, включая возобновляемую задолженность (например, кредитные карты) и задолженность в рассрочку (например, студенческие ссуды). Наличие разнообразного кредитного портфеля хорошо для вашего счета.

- Новый кредит (10 процентов) : Этот коэффициент учитывает новые кредитные счета и запросы, которые вы недавно открыли. Лучше свести их к минимуму.

Что такое хороший кредитный рейтинг?

Как для FICO, так и для VantageScore хорошие кредитные рейтинги начинаются с 600-х.

FICO

| Исключительный | 800-850 |

| Очень хорошо | 740-799 |

| Хороший | 670-739 |

| Ярмарка | 580-669 |

| Бедный | 300-579 |

VantageScore

| Отлично | 781-850 |

| Хороший | 661-780 |

| Ярмарка | 601-660 |

| Бедный | 500-600 |

| Очень плохо | 300-499 |

Кредитные бюро

Три основных кредитных бюро — Equifax, Experian и TransUnion — составляют кредитные отчеты. Они не всегда записывают одну и ту же информацию в одном и том же формате.

Они не всегда записывают одну и ту же информацию в одном и том же формате.

Каждое бюро использует одну или несколько скоринговых моделей — обычно FICO или VantageScore — для интерпретации собранной информации и создания вашего кредитного рейтинга.

Если вам нужна полная картина, вы можете раз в год бесплатно заказывать кредитные отчеты в каждом из трех крупнейших бюро. (И обратите внимание, что бюро теперь еженедельно предлагают бесплатные кредитные отчеты из-за пандемии COVID-19.) Они не предоставляют вашу оценку бесплатно, но вы можете приобрести ее напрямую или получить ее бесплатно с какой-либо кредитной карты. эмитентов и других кредиторов.

Как получить хорошую кредитную историю

История платежей и суммы задолженности являются двумя наиболее важными факторами кредитного рейтинга. Две лучшие вещи, которые вы можете сделать для своего счета, — это вовремя оплачивать счета и поддерживать баланс на кредитной карте на низком уровне, но это еще не все.

В первую очередь людям рекомендуется просмотреть кредитный рейтинг: так называется балл, который определяет шанс на получение кредита на выгодных условиях. В первую очередь рекомендуется просмотреть Персональный кредитный рейтинг (ПКР): так называется оценка кредитной истории, определяющая перспективы получения кредита на выгодных условиях. Посмотреть ПКР можно в «Личном кабинете» на сайте бюро: НБКИ предоставляет пользователям такую возможность бесплатно. Если же рейтинг низкий, стоит заказать полный кредитный отчет: два раза в год это тоже можно сделать бесплатно. Кредитная история поможет понять, почему вам отказывают: возможно, есть просрочки, о которых вы не знаете, или высокая кредитная нагрузка.

В первую очередь людям рекомендуется просмотреть кредитный рейтинг: так называется балл, который определяет шанс на получение кредита на выгодных условиях. В первую очередь рекомендуется просмотреть Персональный кредитный рейтинг (ПКР): так называется оценка кредитной истории, определяющая перспективы получения кредита на выгодных условиях. Посмотреть ПКР можно в «Личном кабинете» на сайте бюро: НБКИ предоставляет пользователям такую возможность бесплатно. Если же рейтинг низкий, стоит заказать полный кредитный отчет: два раза в год это тоже можно сделать бесплатно. Кредитная история поможет понять, почему вам отказывают: возможно, есть просрочки, о которых вы не знаете, или высокая кредитная нагрузка.