Кредитная история это что: что это, для чего нужна и что показывает

Содержание

что такое история кредитных платежей

Заемщику важно регулярно проверять кредитную историю, чтобы убедиться в корректности внесенных записей. Это поможет вовремя пресечь попытку мошенничества или исправить ошибку кредитора.

Кредитная история — это досье на заемщика, показывающее, как он берет, обслуживает и возвращает долги. Еще можно сказать, что это характеристика, призванная продемонстрировать степень добросовестности человека при его общении с кредиторами. На ее основании банки принимают решение о выдаче нового кредита, а ее низкое качество является основной причиной отказов. Но интересуются кредитной историей не только банки.

Многие крупные компании при приеме на работу запрашивают кредитную историю претендента на вакансию, чтобы узнать, насколько он добросовестный в финансовых вопросах.

Именно поэтому каждый человек должен стараться, чтобы в кредитной истории были только хорошие записи.

Кредитные истории изначально создавались для облегчения проверки надежности заемщиков банками.

- Чтобы кредиторы знали, насколько аккуратно их потенциальный клиент возвращал долги, часто ли он обращался за кредитами и какие задолженности имеет в настоящее время. Это помогает быстро (что важно при работе с розницей) и без серьезных затрат оценить потенциального клиента и вынести оптимальное решение — велики ли риски невозврата кредита, можно ли одобрить запрос или напротив, лучше отказать.

- Заемщик, в свою очередь, при помощи кредитной истории получает возможность сделать заем на более выгодных для себя условиях, т.к. если кредитор видит, что клиент добросовестно исполнял свои предыдущие обязательства, он может снизить процентную ставку, увеличить сумму займа или найти другие способы поощрения.

Нужно отметить, что кредитная история может быть создана, даже если человек никогда не брал кредитов. Например, она формируется у поручителя по кредиту. Тогда в кредитную историю заносят все сведения о поручительстве, и в случае перехода обязательств там же отмечается исполнение графика платежей.

Когда в России появились кредитные истории

Создание института кредитных историй началось в 2004 году с принятием Госдума закона «О кредитных историях». Уже в 2005 году было создано Национальное бюро кредитных историй (НБКИ), которое стало крупнейшим в России, аккумулировав самую большую базу данных. Сегодня она включает более 400 миллионов записей у 100 млн заемщиков — физлиц.

Основными пользователями кредитной истории являются банки и другие кредиторы, принимающие на ее основании решение о предоставлении кредитов и займов. Однако по закону заемщики имеют право дважды в год бесплатно запрашивать свою историю. Это необходимо делать, чтобы проверять правильность формирующих ее записей и сигнализировать о случаях необходимости их коррекции.

Какие сведения содержатся в кредитной истории

Алексей Волков, директор по маркетингу Национального бюро кредитных историй, в интервью сайту «Займи срочно»:

Она [кредитная история] содержит информацию о том, как заемщик исполняет обязательства по кредитным договорам, например, о прошлых и текущих кредитах, их суммах, о том, как происходило их погашение, сведения о задолженности и просрочках.Также в нее вносятся сведения о кредиторах и данные о том, кто и когда запрашивал кредитную историю.

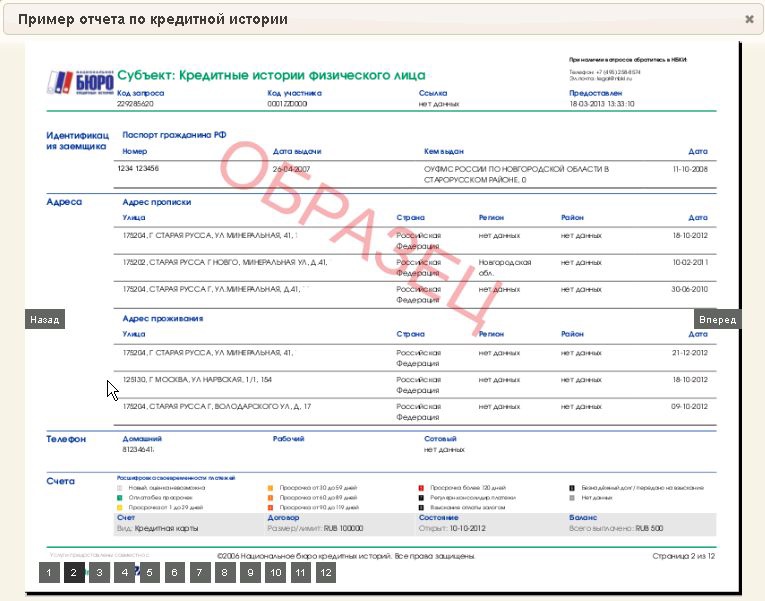

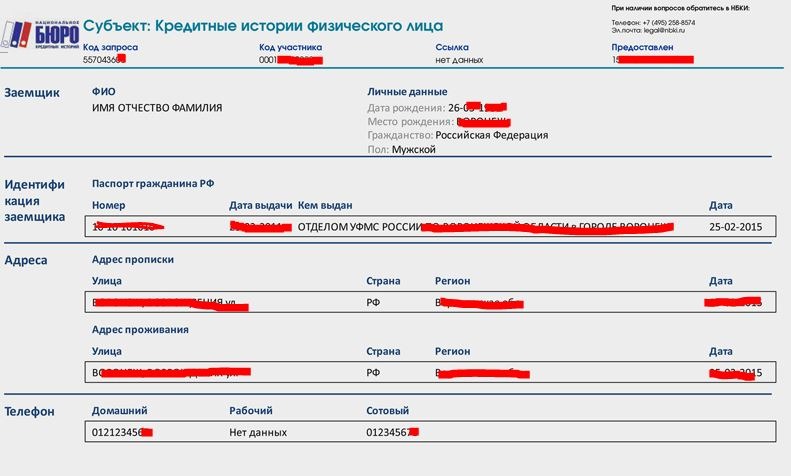

Закон делит документ на четыре части — титульную, основную, дополнительную (закрытую) и информационную.

- В титульную часть, сведения из которой передаются в Центральный каталог кредитных историй Банка России, входят идентификационные данные субъекта: фамилия, имя, отчество, паспортные данные, ИНН и СНИЛС (при наличии).

- В основную часть, входят сведения об имеющихся задолженностях и их погашении — суммы, сроки исполнения обязательств, предметы залога, сведения о погашении долга заемщиком и проч.. Если субъект выступает поручителем, это тоже отражается во второй части.

- В закрытой части хранятся сведения об источниках данных — кредиторах и всех, кто запрашивал кредитную историю. Сюда же вносится информация о том, какому лицу были переуступлены права требования по кредиту — например, о коллекторском агентстве.

- В информационную часть кредитной истории попадают сведения о запросах новых займов, в том числе тех, в выдаче которых было отказано, с указанием причины отказа.

На что следует обратить внимание при прочтении кредитной истории

В кредитной истории указаны сведения как о погашенных кредитах, так и об активных, по которым у заемщика сохраняются обязательства.

Поэтому при проверке следует обратить внимание на следующие записи:

- Погашенные займы. Все они должны быть закрыты, задолженности обнулены;

- Активные займы. Следует проверить точность отражения графика платежей, отсутствие недостоверных просрочек;

- Обращения за новыми займами. Проверить, в какие банки делались запросы и причины отказа;

- Случаи привлечения к ответственности. Если есть долги за коммунальные услуги или по уплате алиментов.

При всех случаях обнаружения неполных или недостоверных сведений следует немедленно обратиться к кредитору, который выступил их источником, или в БКИ. Это поможет быстро скорректировать информацию и предотвратит негативные последствия в виде возможных материальных потерь.

Вам также может быть интересно: Как формируется кредитная история

Персональный кредитный рейтинг как инструмент оценки кредитной истории

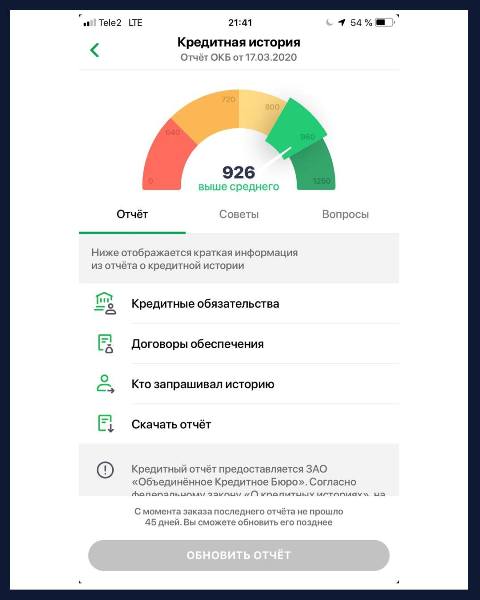

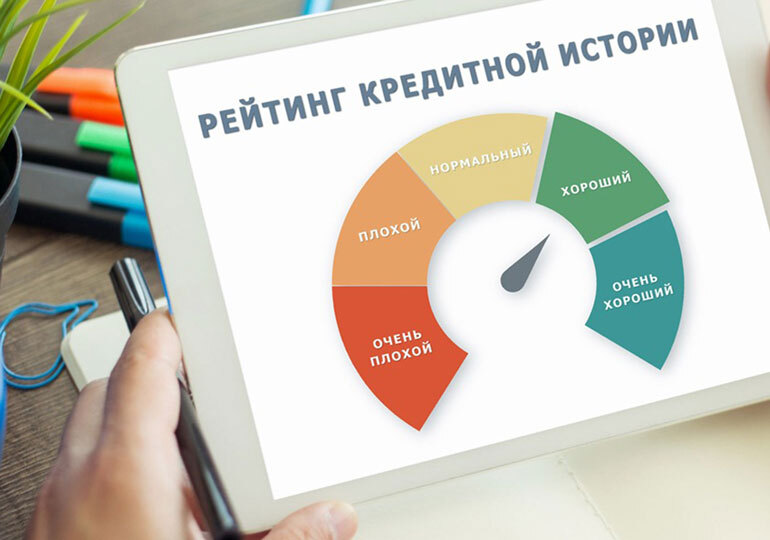

С начала работы первых БКИ большой проблемой была сложность понимания заемщиками содержащейся в истории информации. И если понять, соответствует представленная информация действительности, еще можно, то дать прогноз, как она повлияет на решение банка по заявке, почти невозможно. Чтобы решить эту задачу и упростить заемщикам знакомство с кредитной историей НБКИ рассчитывает Персональный кредитный рейтинг (ПКР).

Что представляет из себя ПКР

НБКИ учитывает все записи кредитной истории и на основе специально разработанной математической модели рассчитывает каждому заемщику Персональный кредитный рейтинг в диапазоне от 1 до 999 баллов.

Чем выше рейтинг — тем лучше кредитная история человека, тем больше шансов он имеет на одобрение кредита на привлекательных для себя условиях. Соответственно, низкий балл означает более высокую стоимость ссуды или отказ в кредите.

Соответственно, низкий балл означает более высокую стоимость ссуды или отказ в кредите.

Для большего удобства НБКИ ввело четыре цветовых индикатора качества ПКР, за каждым из которых будет закреплен определенный диапазон рейтинговой шкалы. Красный цвет (от 1 до 149 баллов) означает низкое качество кредитоспособности, желтый (от 150 до 593 баллов) — среднее качество, светло-зеленый (от 594 до 903 баллов) — высокое, а ярко-зеленый (от 904 до 999 баллов) — очень высокое качество кредитоспособности.

Так заемщику будет проще понять качество своей кредитной истории. Но при этом следует учитывать, что высокий рейтинг говорит только о повышенной вероятности одобрения заявки о кредите, но не гарантирует положительного решения, потому что кроме кредитной истории банки смотрят на ряд других параметров — например, размер и стабильность доходов, семейное положение, некоторые другие.

Персональный

кредитный рейтинг

Хороший показатель ПКР

это кратчайший путь к лучшему кредиту!

Узнать ПКР онлайн Это бесплатно

Преимущества знания своего ПКР

Потенциальным кредиторам наличие кредитного рейтинга у заемщика помогает сократить расходы, так как уменьшает время первичной обработки кредитной заявки. Поэтому обладатели ПКР вправе рассчитывать на улучшение условий кредитования — например, снижение ставки или увеличение лимита. А заемщикам с высоким баллом банки могут сделать персональные предложения, поощряя их бонусами.

Поэтому обладатели ПКР вправе рассчитывать на улучшение условий кредитования — например, снижение ставки или увеличение лимита. А заемщикам с высоким баллом банки могут сделать персональные предложения, поощряя их бонусами.

Но этим не исчерпывается польза ПКР. Знание своего рейтинга помогает заемщикам не только привлекать кредиты на выгодных условиях, но и повышать финансовую дисциплину, стимулирует к более ответственному поведению.

С целью улучшения финансовой грамотности Национальное бюро кредитных историй приняло принципиальное решение о неограниченном бесплатном предоставлении Персонального кредитного рейтинга всем физическим лицам.

Каждый гражданин теперь может запрашивать рейтинг и отслеживать его динамику с любой удобной для него частотой. Это помогает лучше понять механизм начисления рейтинговых баллов при обслуживании активных кредитов — то есть наглядно увидеть, как ответственное финансовое поведение влияет на качество кредитной истории.

Совет от эксперта

Заемщику важно регулярно проверять и ПКР, и кредитную историю, чтобы убедиться в корректности внесенных записей. Это помогает вовремя пресечь попытку мошенничества или исправить ошибку кредитора.

Последнее тоже иногда случается и ведет к нежелательным последствиям — если, например, банк по каким-то причинам забывает внести запись о погашении кредита. Понять, что в вашу кредитную историю вкралась ошибка, тоже поможет наблюдение за ПКР.

Все самое важное о кредитной истории |Блог

Как кредитная история может повлиять на вероятность получить кредит? Узнай, как ее не испортить и даже, в случае необходимости, улучшить

Кредитная история человека складывается за довольно длительный период времени, она содержит данные о выполненных и невыполненных им финансовых обязательствах. На кредитную историю могут оказывать влияние различные факторы, начиная с истории платежной дисциплины, и заканчивая тем, насколько своевременно и точно выполняются взятые на себя финансовые обязательства в данный момент.

Кредитная история – один из самых важных факторов, рассматриваемых после подачи клиентом заявления на предоставление денежного займа в каком-либо банке или небанковском кредитном учреждении. Она влияет как на саму возможность получить кредит, так и на условия договора, которые могут быть более или менее выгодными в долгосрочной перспективе. Как не испортить свою кредитную историю, и как, в случае необходимости, улучшить ее, чтобы повысить вероятность получения необходимого кредита на выгодных условиях? Читай дальше!

Что такое кредитная история, из чего она состоит?

Кредитная история – это обобщение всех финансовых действий персоны, в ней содержится информация о закончившихся и существующих на данный момент кредитных обязательствах, о закрытых и активных задолженностях. Из кредитной истории можно узнать не только время оформления займа, но и суммы договоров, названия кредиторов, другие данные.

Важно учитывать, что в кредитной истории содержится также информация о платежной дисциплине: тут можно выяснить, выполнялись обязательства своевременно или с опозданиями. Любые финансовые действия, перечисленные ниже, могут повлиять на положительное или негативное содержание кредитной истории:

Любые финансовые действия, перечисленные ниже, могут повлиять на положительное или негативное содержание кредитной истории:

- ипотечные кредиты;

- потребительские кредиты;

- авто лизинги;

- кредиты на учебу;

- кредитные карточки и кредитные линии;

- неоплаченные арендные или коммунальные счета

- неоплаченные штрафы за парковку автомобиля в неразрешенном месте;

- поручительство по кредитам третьих лиц.

Какое влияние эти факторы оказывают на кредитную историю?

На кредитную историю оказывают влияние не только неоплаченные счета или другие обязательства, но и задержки платежей. Надо также учитывать, что кредитную историю портит как преднамеренное, так и непреднамеренное опоздание с платежом даже всего на пару дней: любой платеж, который был сделан после окончания оговоренного в договоре срока платежа причисляется к опозданиям, которые входят в кредитную историю. Это правило относится ко всем платежам – крупным и не очень, к регулярным платежам и к отплате за отдельные услуги или товары: плате за коммунальные услуги, счетам за телефон или интернет, платежам по кредитам и др.

Это правило относится ко всем платежам – крупным и не очень, к регулярным платежам и к отплате за отдельные услуги или товары: плате за коммунальные услуги, счетам за телефон или интернет, платежам по кредитам и др.

Надо отметить, что, хотя все опоздания и учитываются в кредитной истории, конечно, есть разница между задержкой на пару дней с оплатой счета за пользование телефоном и длительными долгами – потенциальный кредитор оценивает как общую сумму задержанных платежей, так и регулярность задержек, потенциальные кредиторы смотрят также, существуют ли задержки с платежами на данный момент.

Существенный риск для кредитной истории – поручительство за другого человека, который берет займ в кредитном учреждении. Риск при поручительстве за другого человека очень велик – в этом случае твоя кредитная история начинает зависеть от способности другого человека вернуть кредит, кроме того, всегда есть вероятность, что поручителю придется самому погашать эти кредитные обязательства. Перед тем, как взять на себя поручительство, следует тщательно оценить, не слишком ли это рискованный шаг.

Перед тем, как взять на себя поручительство, следует тщательно оценить, не слишком ли это рискованный шаг.

Непродуманные займы, когда человек оказывается не способным трезво оценить свои возможности вернуть полученную в кредит сумму, имеют гораздо более негативное влияние на кредитную историю, чем краткосрочные задержки с оплатой счетов за услуги. Если кредитное учреждение, в котором планируется получить заем, обладает информацией о том, что у потенциального клиента в прошлом были проблемы с выплатой кредита в установленные сроки, и, например, срок кредита пришлось продлевать или подавать заявку на получение дополнительного кредита для покрытия в установленные сроки предыдущего займа, то, вполне вероятно, возникнут препятствия для получения нового кредита.

Как узнать свою кредитную историю?

Важно знать свою кредитную историю, поскольку это один из важнейших факторов при подаче заявки на получение займа. Только если ты будешь точно знать состояние своей кредитной истории, ты сможешь что-то сделать для улучшения ситуации, и в дальнейшем действовать в соответствии с лучшими практиками ведения финансовых дел.

Есть несколько способов узнать свою кредитную историю.

Первый вариант – обратиться в Регистр кредитов Банка Латвии (Latvijas Bankas Kredītu Reģistrs). В Регистре кредитов Банка Латвии собраны все предоставленные банками и другими финансовыми посредниками данные о частных лицах – о выданных, возвращенных и задержанных кредитах клиентов и поручителей клиентов учреждений-участников Регистра кредитов Банка Латвии.

Если ты брал(а) кредит в каком-либо предприятии – участнике Регистра кредитов (список этих предприятий находится здесь) или выступал(а) в качестве поручителя для клиента предприятия-участника Регистра кредитов, то ты можешь узнать свою Кредитную историю, подав в Банк Латвии заявку в бумажном или электронном формате.

Кроме Регистра кредитов Банка Латвии, в стране действуют еще два других кредитно-информационных учреждения, которые обобщают и обрабатывают данные не только о статусе займов, но и о других задолженностях частных лиц, предоставляя, таким образом, коммерсантам возможность перед заключением договора оценить кредитоспособность потенциального клиента.

Одно из таких учреждений – Бюро кредитной информации (Kredītu informācijas birojs). Частные лица могут бесплатно ознакомиться со своей кредитной историей на онлайн-платформе бюро manakreditvesture.lv, воспользовавшись для подключения идентификационной системой какого-либо интернет-банка. Платформа также предлагает два вида платных абонементов на тот случай, если ты захочешь узнать свой кредитный рейтинг, получать на электронную почту сообщения всякий раз, когда кто-либо затребует информацию о тебе, а также когда в кредитной истории будет сделана запись о новом договоре или задержанном счете.

Вторая альтернатива – кредитно-информационное учреждение CREFO birojs, которое предоставляет финансовую информацию и объективную оценку предприятиям, принимающим решения о кредитах и управляющим повседневными кредитными рисками, а также частным лицам, заинтересованным в долгосрочной перспективе формировать и отслеживать свою кредитную историю. На онлайн-платформе CREFO birojs можно зарегистрироваться с помощью системы идентификации своего интернет-банка.

Как сохранить хорошую кредитную историю, и как ее улучшить?

Кредитную историю легко испортить, а вот улучшить будет довольно сложно, это потребует времени. Улучшить кредитную историю можно только одним путем – в течение длительного периода выполнять все свои финансовые обязательства в соответствии с примененными к ним условиями и сроками, но лучше всего, конечно, управлять своими финансами так, чтобы не доходить до плохой кредитной истории. Как это сделать?

Подключи автоматические ежемесячные платежи, и тогда все регулярные платежи (арендная плата, коммунальные счета, платежи по кредитам и т.д.) будут производиться вовремя, без задержек.

Решай проактивно кризисные финансовые ситуации – если финансовая ситуация ухудшилась и есть риск, что ты не сможешь вовремя рассчитаться по кредитам, сразу свяжись со своим кредитным учреждением! В интересы кредитного учреждения не входит доведение клиента до безвыходной ситуации, наоборот, такое учреждение заинтересовано в том, чтобы помочь клиенту оптимально решить ситуацию и договориться о реальном плане выплат в новых условиях, изменив срок возврата кредита и другие условия. Таким образом, ты можешь позаботиться о том, чтобы нанести как можно меньше вреда своей кредитной истории в, казалось бы, безвыходной ситуации!

Таким образом, ты можешь позаботиться о том, чтобы нанести как можно меньше вреда своей кредитной истории в, казалось бы, безвыходной ситуации!

Кредитной истории могут угрожать непредвиденные финансовые риски, которые успешнее всего можно предотвратить путем создания небольших накоплений. Формирование накоплений не только помогает в ситуациях, когда из-за непредвиденных изменений могут возникнуть проблемы с выплатой займов, что, в свою очередь, оставит негативный след на кредитной истории. Наличие накоплений в глазах кредитных учреждений делает потенциального клиента более заслуживающим доверия получателем кредитов, по сравнению с тем, кто живет «от зарплаты до зарплаты».

Сотрудничество с Incredit

Предприятие Incredit успешно работает на латвийском рынке финансовых услуг уже 12 лет. За это время компания стала одним из лидеров потребительского кредитования и имеет уже более 200 000 довольных клиентов.

Эту и другие интересные и полезные статьи об актуальных на данный момент вопросах и всегда важных темах предлагает предприятие Incredit. Если Ты планируешь благоустройство или ремонт своего жилья, но не обладаешь в данный момент свободными средствами, ты можешь получить всю нужную сумму или ее часть в качестве потребительского кредита, например, из списка услуг, предлагаемых компанией Incredit.

Если Ты планируешь благоустройство или ремонт своего жилья, но не обладаешь в данный момент свободными средствами, ты можешь получить всю нужную сумму или ее часть в качестве потребительского кредита, например, из списка услуг, предлагаемых компанией Incredit.

Перед тем, как взять кредит, тщательно оцени свою финансовую ситуацию и способность вовремя вернуть кредит, а также тщательно распланируй процесс возврата займа.

Источники фото: www.unsplash.com www.pexels.com

Что понимается под кредитной историей?

По

Бен Йоргенс

20.06.2018

Стенограмма видео

В этом выпуске Old National’s Real Life Finance мы собираемся обсудить кредитную историю.

Ваш кредит подобен школьному табелю успеваемости. Вас оценивают по тому, насколько хорошо вы возвращаете деньги, которые занимаете. Кредитные бюро ежемесячно оценивают вашу кредитоспособность и присваивают вам оценку, которая называется «кредитный рейтинг».

Кредиторы сообщают детали всех ваших займов в бюро кредитных историй. Если вы всегда возвращаете то, что берете взаймы, вы получаете пятерку. Если вы платите своим кредиторам с опозданием, вы получаете тройку. А если вы вообще не платите им, вы получаете пятерку. это будет для вас, чтобы занять деньги.

Хотите организованный обзор ваших финансов?

Просматривайте все свои счета, в том числе в других финансовых учреждениях, в одном удобном месте! Управление финансами позволяет легко отслеживать бюджет, ставить цели, отслеживать транзакции и распределять расходы по категориям. Лучше всего то, что это часть онлайн-банкинга Old National, дающая вам полный контроль над вашей финансовой жизнью, где бы вы ни находились!

Подробнее

Отчеты о кредитных операциях

В наши дни создание и поддержание хорошей кредитной истории может решить или разрушить ваше будущее. Хороший кредит означает, что вы выполняете свои обязательства и оплачиваете счета всегда вовремя.

Хороший кредит означает, что вы выполняете свои обязательства и оплачиваете счета всегда вовремя.

Ваш кредитный отчет представляет собой подробный обзор всей информации о вашей кредитной ситуации.

Этот отчет покажет:

- Сколько вы должны

- Как вы оплачиваете счета

- И были ли ваши платежи когда-либо просроченными или просроченными

- Вся ваша информация отслеживается и получает кредитный рейтинг. Оценки варьируются от 300 до 850. Чем выше оценка, тем лучше кредит.

В прошлом кредит в основном использовался для определения того, можете ли вы получить кредит или нет. Теперь он используется для гораздо большего. Хороший кредит может помочь вам не только получить кредит, но и арендовать квартиру, устроиться на работу, снизить страховые взносы, получить мобильный телефон и претендовать на более низкие процентные ставки.

Вот несколько дополнительных шагов, которые вы можете предпринять, чтобы получить отличный кредитный рейтинг.

Получите бесплатную копию вашего кредитного отчета. Я рекомендую www.annualcreditreport.com.

Установите автоматизированную систему, чтобы ваши счета автоматически оплачивались вовремя каждый месяц. Помните, что 35% вашего кредитного рейтинга составляют своевременные платежи.

Проверьте свою медицинскую и автомобильную страховку, чтобы убедиться, что у вас достаточное покрытие. Медицинский долг является одной из основных причин банкротства.

Проверяйте свой кредитный отчет каждый год и за 3 месяца до любой крупной покупки

Теперь, когда у вас есть кредит там, где вы хотите, вот несколько шагов, чтобы сохранить его там!

- Своевременно оплачивайте счета

- Держи свои долги на низком уровне

- Сведите запросы на получение кредита к минимуму

- Поддержание здоровья и автострахования

- Активно пользуйтесь своим кредитом и полностью оплачивайте все ежемесячно

Спасибо за просмотр сегодня, чтобы продолжить свое финансовое образование, ищите дополнительные видеоролики Real Life Finance от Old National.

Бен отвечает за расширение инициатив Old National по финансовой грамотности, сотрудничая со школами, колледжами, университетами, предприятиями, некоммерческими и государственными учреждениями. В 2017 году Бен был признан Национальным советом преподавателей финансового образования (NFEC) его желанным инструктором по финансовому образованию.

Премия года.

Copyright © 2022 ONB

Этот контент не предназначен для предоставления юридических, налоговых, бухгалтерских, финансовых или инвестиционных консультаций или указания на пригодность какого-либо продукта или услуги для ваших уникальных обстоятельств. Вам рекомендуется проконсультироваться с квалифицированным специалистом в области права, налогообложения, бухгалтерского учета, финансов или инвестиций в зависимости от ваших конкретных обстоятельств. Мы не даем никаких гарантий относительно точности или полноты этой информации, не поддерживаем какие-либо сторонние компании, продукты или услуги, описанные здесь, и не несем ответственности за использование вами этой информации.

Важность кредитной истории | America Saves

Хороший кредит играет важную роль в вашей финансовой жизни. Это важно не только для очевидных вещей, таких как получение кредита или кредитной карты, но и для менее очевидных вещей, таких как получение услуг сотовой связи, аренда автомобиля и, возможно, даже получение работы. Нажмите здесь, чтобы загрузить пакет «Важность кредитной истории и успешных сбережений» или прочитайте ниже.

- Что такое кредитный отчет и оценка?

- Почему сбережения так важны для хорошего кредита?

- Как начать экономить?

- Почему хорошее кредитное управление так важно?

- 5 советов по созданию хорошей кредитной истории

- Является ли восстановление кредита хорошей идеей?

- Что такое консолидация кредита?

- Что такое план управления долгом?

- Где я могу получить помощь с долгами, которые я не могу оплатить?

- Образец безопасных счетов FDIC

- Часто задаваемые вопросы о кредитах

- Дополнительные ресурсы

ЧТО ТАКОЕ КРЕДИТНЫЙ ОТЧЕТ И СЧЕТ?

Кредитный рейтинг – это трехзначное число, которое измеряет вероятность того, что вы погасите кредит вовремя. Он использует информацию из вашего кредитного отчета, чтобы предсказать риск того, что вы не вернете этот кредит через 24 месяца после подсчета очков.

Он использует информацию из вашего кредитного отчета, чтобы предсказать риск того, что вы не вернете этот кредит через 24 месяца после подсчета очков.

Кредитный отчет – это объяснение вашей кредитной истории. В нем указывается, когда и где вы подали заявку на кредит, у кого вы заняли деньги и кому вы все еще должны. В вашем кредитном отчете также указано, погасили ли вы долг и вовремя ли вы вносите ежемесячные платежи.

Как я могу получить копию моего кредитного отчета и оценки?

В соответствии с Законом о добросовестной кредитной отчетности (FCRA) три общенациональные компании по предоставлению отчетов о потребительских кредитах – Equifax, Experian и TransUnion обязаны предоставлять вам по вашему запросу бесплатную копию вашего кредитного отчета каждые 12 месяцев. (Доступно на www.annualcreditreport.com)

Сколько это стоит?

Вам придется заплатить около 14 долларов США, чтобы получить дополнительный кредитный отчет в течение 12 месяцев после получения бесплатного отчета. Чтобы получить копию своего кредитного рейтинга, вам придется заплатить одной из трех общенациональных компаний, предоставляющих отчеты о потребителях, около 14 долларов.

Чтобы получить копию своего кредитного рейтинга, вам придется заплатить одной из трех общенациональных компаний, предоставляющих отчеты о потребителях, около 14 долларов.

К кому мне обратиться за помощью, если я обнаружу что-то не так?

Вы несете ответственность за исправление неточной или неполной информации в своем отчете. Есть две вещи, которые вы должны сделать, если обнаружите неточность. Во-первых, в письменном виде сообщите в компанию по предоставлению отчетов потребителям (откуда вы получили отчет), какую информацию вы считаете неточной. Компании, предоставляющие отчеты о потребителях, обязаны расследовать все рассматриваемые вопросы и должны направить все соответствующие данные в организацию, предоставившую информацию. Во-вторых, сообщите кредитору или другому поставщику информации в письменной форме, что вы оспариваете предмет.

Кто имеет доступ к моему кредитному отчету?

FCRA определяет, кто может получить доступ к вашему кредитному отчету. В число тех, кто имеет доступ к вашему кредитному отчету, входят кредиторы, страховщики, работодатели и другие предприятия, которые используют информацию в вашем отчете для оценки ваших заявок на кредит, страхование, трудоустройство или аренду жилья.

В число тех, кто имеет доступ к вашему кредитному отчету, входят кредиторы, страховщики, работодатели и другие предприятия, которые используют информацию в вашем отчете для оценки ваших заявок на кредит, страхование, трудоустройство или аренду жилья.

ПОЧЕМУ СБЕРЕЖЕНИЕ ТАК ВАЖНО, ЧТОБЫ КРЕДИТОВАТЬ?

Всем американцам важно иметь сбережения. Наличие сберегательного счета позволяет людям платить за чрезвычайные ситуации, дает людям финансовую свободу и может способствовать более высокому кредитному рейтингу. Высокий кредитный рейтинг поможет снять квартиру, получить коммунальные услуги и даже устроиться на работу.

Оплата неотложной помощи

Наличие сберегательного счета позволяет людям самостоятельно оплачивать непредвиденные расходы, вместо того чтобы обращаться к кредитным картам с высокими процентными ставками или займам до зарплаты. Неспособность погасить эти типы кредитов может серьезно повлиять на ваш кредитный рейтинг.

Более высокий кредитный рейтинг

Наличие сбережений позволяет вам оплачивать счета вовремя. Своевременная оплата счетов может привести к более высокому кредитному рейтингу.

КАК НАЧАТЬ ЭКОНОМИТЬ?

Когда дело доходит до экономии денег, чем раньше вы начнете, тем лучше. Это не действие, которое совершается за одну ночь, а процесс, который происходит постепенно и со временем нарастает. Просто помните, медленно и уверенно выигрывает гонку.

Сводить концы с концами может быть проблемой. И вы можете удивиться, как можно что-то пощадить. Но любая сэкономленная сумма — четвертак, доллар — это прогресс. Эти четвертаки и доллары складываются. Когда вы войдете в привычку регулярно «расплачиваться за свои сбережения», вы увидите, как деньги, которые вы откладываете, растут.

Первое, что вам нужно сделать, чтобы начать экономить, — это взглянуть на свои финансы и убедиться, что вы тратите меньше, чем зарабатываете.

- Составьте бюджет

- Найдите способы сократить расходы

- Настроить автоматическое сохранение

ПОЧЕМУ ХОРОШЕЕ КРЕДИТНОЕ УПРАВЛЕНИЕ ТАК ВАЖНО?

Хороший кредит играет важную роль в вашей финансовой жизни. Это важно не только для очевидных вещей, таких как получение кредита или кредитной карты, но и для менее очевидных вещей, таких как получение услуг сотовой связи, аренда автомобиля и, возможно, даже получение работы.

Это важно не только для очевидных вещей, таких как получение кредита или кредитной карты, но и для менее очевидных вещей, таких как получение услуг сотовой связи, аренда автомобиля и, возможно, даже получение работы.

Управление своим кредитом также поможет вам сэкономить на черный день. Сильная кредитная история, отраженная в хорошем кредитном рейтинге, позволит вам претендовать на более низкие процентные ставки и сборы, высвобождая дополнительные деньги, которые можно отложить на чрезвычайные ситуации, выход на пенсию и другие более мелкие непредвиденные расходы. Уменьшение долга и увеличение сбережений уменьшает стресс и ведет к большей финансовой свободе.

Хорошая новость заключается в том, что иметь хорошую кредитную историю несложно. Просто следуйте этим пяти основным принципам хорошего кредитного менеджмента, и вы создадите и поддержите кредитную историю, которая позволит вам получить кредит, который вам нужен, когда вам это нужно.

5 СОВЕТОВ ДЛЯ ПОЛУЧЕНИЯ ХОРОШЕГО КРЕДИТНОГО ОТЧЕТА

1. Подготовьте кредитный отчет

Подготовьте кредитный отчет

Для составления кредитного отчета у вас должен быть открытый активный кредитный счет. Чтобы получить свой первый кредитный счет, поговорите со своим банком или кредитным союзом.

2. Всегда платите по договоренности

Вносите хотя бы минимальный ежемесячный платеж и никогда не опаздывайте. Просроченные платежи и платежи, которые не соответствуют хотя бы минимальной договорной сумме, окажут самое непосредственное негативное влияние на ваш кредитный отчет и кредитный рейтинг.

3. Держите свои остатки на низком уровне

Поддержание ваших остатков на низком уровне по сравнению с вашими доступными кредитными лимитами является признаком хорошего кредитного управления и показывает кредиторам, что у вас хороший кредитный риск. Коэффициент использования, также называемый отношением баланса к лимиту, является ключевым компонентом кредитного рейтинга.

4. Подавайте заявку на кредит с умом

Не подавайте заявку на несколько счетов в течение короткого периода времени. Взятие больших сумм долга в короткие сроки является признаком высокого кредитного риска. Подавайте заявку на кредит, когда вам это нужно, и только в той сумме, которая вам нужна. То, что кредит предлагается, не означает, что вы должны его принять.

Взятие больших сумм долга в короткие сроки является признаком высокого кредитного риска. Подавайте заявку на кредит, когда вам это нужно, и только в той сумме, которая вам нужна. То, что кредит предлагается, не означает, что вы должны его принять.

5. Демонстрируйте хорошие кредитные привычки в течение длительного периода времени

Чтобы иметь хорошие кредитные рейтинги, вы должны демонстрировать привычку к хорошему кредитному управлению в течение длительного периода времени.

РЕМОНТ В КРЕДИТ ХОРОШАЯ ИДЕЯ?

Каждый день компании обращаются к потребителям с плохой кредитной историей, обещая исправить их кредитный отчет, чтобы они могли получить автокредит, ипотечный кредит, страховку или даже работу, как только они заплатят им за услугу. Правда в том, что эти компании не могут предоставить вам улучшенный кредитный отчет, используя тактику, которую они продвигают. Это незаконно: никто не может удалить точную отрицательную информацию из вашего кредитного отчета.

ЧТО ТАКОЕ КОНСОЛИДАЦИЯ КРЕДИТОВ?

Ссуда с прямой консолидацией позволяет заемщику консолидировать (объединить) несколько федеральных студенческих ссуд в одну ссуду. Результатом является один ежемесячный платеж вместо нескольких платежей. Воспользуйтесь калькулятором консолидации кредита, чтобы узнать, подходит ли вам этот вариант.

ЧТО ТАКОЕ ПЛАН УПРАВЛЕНИЯ ДОЛГОМ?

Организации, которые рекламируют кредитное консультирование, часто организуют для потребителей оплату долгов с помощью плана управления долгом (DMP). В DMP вы ежемесячно вносите деньги в кредитную консультационную организацию. Организация использует эти депозиты для оплаты ваших счетов по кредитным картам, студенческих кредитов, медицинских счетов или других необеспеченных долгов в соответствии с графиком платежей, который они разработали с вами и вашими кредиторами. Кредиторы могут согласиться на более низкие процентные ставки или отказаться от определенных комиссий, если вы производите погашение через DMP. Некоторые организации, предлагающие DMP, обманывали и обманывали потребителей. Если вы платите через DMP, свяжитесь со своими кредиторами и подтвердите, что они приняли предложенный план, прежде чем отправлять какие-либо платежи в организацию, занимающуюся вашим DMP.

Некоторые организации, предлагающие DMP, обманывали и обманывали потребителей. Если вы платите через DMP, свяжитесь со своими кредиторами и подтвердите, что они приняли предложенный план, прежде чем отправлять какие-либо платежи в организацию, занимающуюся вашим DMP.

ГДЕ Я МОГУ ПОЛУЧИТЬ ПОМОЩЬ С ДОЛГАМИ, КОТОРЫЕ Я НЕ МОГУ ВЫПЛАТИТЬ?

В большинстве населенных пунктов есть агентства, которые могут помочь вам справиться с вашими долгами. Наиболее полезными и наиболее широко доступными являются некоммерческие службы консультирования по потребительским кредитам (CCCS). Консультанты CCCS могут работать с вами в частном порядке, чтобы помочь вам разработать бюджет, выяснить ваши варианты и договориться с кредиторами о погашении ваших долгов. Позвоните по номеру 1-800-388-2227, чтобы найти ближайший к вам офис.

Если ваши долги слишком велики, вы можете рассмотреть возможность банкротства. Банкротство может дать вам новый старт, но это серьезный шаг, который может затруднить получение кредита в течение многих лет после того, как вы объявили о банкротстве. Позвоните в местный отдел юридической помощи или юридические услуги за консультацией. Если вы не соответствуете требованиям для получения их услуг, попросите у них направление к адвокату по банкротству

Позвоните в местный отдел юридической помощи или юридические услуги за консультацией. Если вы не соответствуете требованиям для получения их услуг, попросите у них направление к адвокату по банкротству

МОДЕЛЬ БЕЗОПАСНЫХ СЧЕТОВ FDIC

Шаблон безопасных счетов FDIC предоставляет застрахованным учреждениям рекомендации по созданию экономически эффективных счетов, безопасных и доступных для потребителей. Счета отражают следующие руководящие принципы: прозрачные и разумные ставки и сборы, а также доступ к банковским услугам, застрахованным FDIC.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ О КРЕДИТНЫХ СРЕДСТВАХ

Влияют ли пропущенные платежи на мой счет?

Важно, сколько платежей вы пропустите, если вы вообще не платите долг и как давно произошли просроченные платежи. Чем раньше произошла просрочка платежа, тем меньшее влияние она окажет на кредитный рейтинг и решения о кредитовании. Вот почему важно догнать ваши платежи, если вы отстали.

Как я могу получить кредит, если я не могу открыть кредитный счет?

Если вы не можете получить кредитный счет в банке или кредитном союзе, вам может понадобиться друг или член семьи, который распишется за вас или добавит вас в качестве авторизованного пользователя в существующий счет.

Повысит ли мой кредитный рейтинг закрытие счетов?

Будьте осторожны при закрытии счетов. Это уменьшит ваши доступные кредитные лимиты и повысит общий коэффициент использования, создавая впечатление, что вы внезапно взяли на себя больше долга. Результатом является временное негативное влияние на вашу кредитную историю.

Повысит ли мой кредитный рейтинг подача заявки на открытие новой учетной записи?

Каждый раз, когда вы подаете заявку на кредит, в ваш кредитный отчет добавляется запрос. Запросы — это запись о том, что кредитор рассмотрел ваш кредитный отчет в ответ на вашу заявку на кредит. Они указывают на то, что у вас может быть новый долг, который еще не указан как счет в вашем кредитном отчете, и поэтому представляет неизвестный риск для кредиторов. По этой причине недавние запросы могут иметь небольшое, но значимое влияние на кредитный рейтинг. Однако это влияние временное.

По этой причине недавние запросы могут иметь небольшое, но значимое влияние на кредитный рейтинг. Однако это влияние временное.

Как покупка автомобиля или дома влияет на мой результат?

Запросы на покупку автомобилей и ипотечные кредиты уникальны. Поскольку кредиторы признают, что вы будете делать покупки по лучшим ставкам по авто- и ипотечным кредитам, запросы на эти типы кредитов в течение короткого периода времени учитываются системами кредитного скоринга как один запрос. Это позволяет вам найти лучшие ставки практически без влияния на ваш кредитный рейтинг.

Каков первый шаг к восстановлению моего кредитного рейтинга?

Первый шаг в восстановлении высокого кредитного рейтинга после проблем с кредитом – привести в порядок свои счета, оплатив все оставшиеся просроченные платежи. Однако, прежде чем ваш кредитный рейтинг значительно улучшится, вы должны показать, что вы восстановили контроль над своим кредитом, делая своевременные платежи с течением времени.

Также в нее вносятся сведения о кредиторах и данные о том, кто и когда запрашивал кредитную историю.

Также в нее вносятся сведения о кредиторах и данные о том, кто и когда запрашивал кредитную историю.