Кредитная история как узнать: Кредитная история онлайн – проверить кредитную историю бесплатно и быстро, запрос на получение отчета и уведомлений об изменениях кредитной истории

Содержание

Как быстро узнать о кредитах умершего

Зачем узнавать о кредитах умершего

Многие ошибочно полагают, что со смертью должника его кредиты аннулируют. А родственники, которые не были созаёмщиками или поручителями, ничего не должны платить банку. Это не так.

Родственник, вступающий в наследство, обязан принять его вместе с долгами.

Через полгода после смерти заёмщика кредитная организация вправе обратиться в суд и потребовать от наследников возврата долга. Именно поэтому лучше не дожидаться навязчивых звонков кредитора, а как можно быстрее узнать о долгах покойного, чтобы успеть договориться с банком и принять решение о целесообразности вступления в наследство. Ведь если окажется, что кредитов много, а имущества мало, смысла в этом нет. В этом случае от наследства лучше отказаться. Необходимо успеть в полугодовой срок с момента кончины.

Помогут ли в бюро кредитных историй?

Вся информация о долгах хранится в бюро кредитных историй. В нашей стране зарегистрировано 13 официальных БКИ. Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Кредитор сам выбирает, в какое бюро направлять информацию. Чтобы не обращаться во все бюро сразу, можно подать запрос в Центральный каталог кредитных историй (ЦККИ). Однако родственникам (даже после смерти заёмщика) информацию не предоставят. Это запрещено по закону.

Узнать о долгах умершего из БКИ может только нотариус, открывший наследственное дело (ч. 5 ст. 13, п. 6 ч. 1 ст. 6 Закона о кредитных историях).

Обратитесь к нотариусу

Самый простой вариант (и не затратный по времени) для родственников умершего – обратиться к нотариусу с заявлением об открытии наследственного дела. Нотариус обязан проверить, какое имущество записано на покойного, а также какие у него остались долги. Он сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трёх рабочих дней со дня получения запроса. Однако скорость получения информации самим нотариусом зависит от его загруженности и числа наследственных дел. Нередко информация о кредитах доходит до родственников спустя 1-2 месяца.

В этот период можно не сидеть сложа руки, а проверить данные самостоятельно. Самый очевидный способ – поискать кредитные договоры в бумагах умершего.

Какого нотариуса выбрать

Обратитесь к нотариусу по последнему месту жительства наследодателя при жизни. Контакты и адреса смотрите на сайте региональной нотариальной палаты. Как правило, то, к какому нотариусу обращаться, зависит от фамилии умершего (ищите нотариуса на сайте нотариальной палаты в каталоге по первой букве фамилии покойного).

Родителям наследодателя понадобится свидетельство о рождении сына или дочери, детям – собственное свидетельство о рождении, супругу или супруге – свидетельство о браке.

Открыть наследственное дело может первый по очереди наследник. По закону к первой очереди относятся родители, дети и супруг или супруга, далее идут бабушки и дедушки, внуки и внучки, братья и сёстры.

Что делать с информацией о кредитах умершего

Итак, вы узнали, что у родственника не закрыт кредит. Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Лучше в кратчайшие сроки связаться с банком и в обсудить возврат долга, а также узнать, оформлена ли страховка. Если заёмщик застраховал жизнь и здоровье, задолженность погасит страховая компания. Важно в установленный срок заявить в СК о страховом случае и собрать необходимые бумаги. Иначе компенсации не будет.

Узнать о страховке можно в самом банке, но есть ещё один вариант. Попросите нотариуса посмотреть, видны ли в кредитной истории запросы страховых компаний. Если да, обзвоните указанные СК и уточните, оформлял ли умерший полис.

Если заёмщик не оформил полис при жизни, выплата кредита ляжет на наследников. Если возможности платить по займу нет, а наследство не представляет ценности, лучше отказаться в пользу другого родственника или договориться с близкими о разделе имущества и, соответственно, долга.

Помните, что получить имущество и одновременно отказаться от долгов нельзя. Закон разрешает лишь отказаться и от имущества, и от выплаты кредитов покойного.

Кроме того, банк, учитывая ситуацию, может пойти на отсрочку выплаты. Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Но такие решения принимают индивидуально после переговоров с наследниками умершего. Должны быть веские причины. Например, недавняя потеря работы или трудное материальное положение.

Что нужно проверить в кредитной истории перед получением ипотеки? Ипотека и субсидии. Статьи о недвижимости, строительстве и ремонте. СИБДОМ

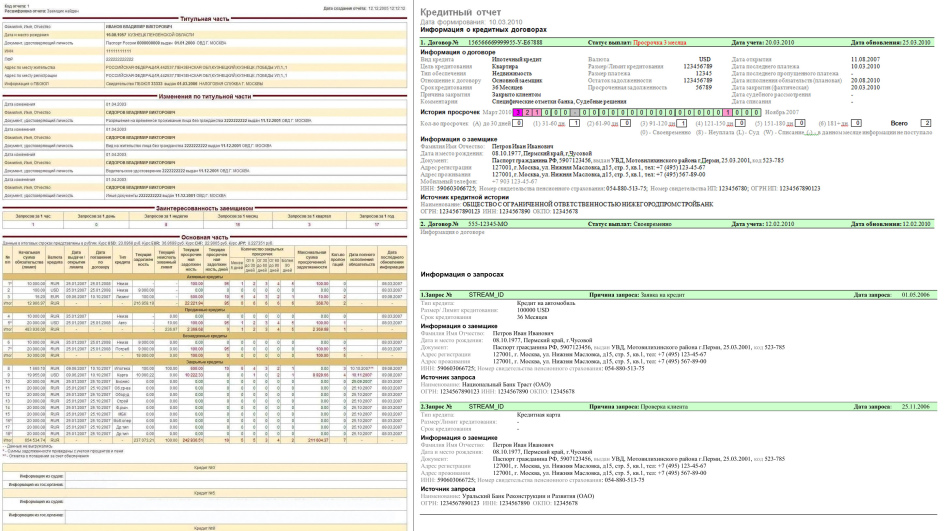

Принимая решение о выдаче ипотеки, банк анализирует кредитную историю заемщика. В этом документ его интересует два момента. Во-первых, долговая нагрузка потенциального клиента (сколько у заемщика действующих кредитов в настоящий момент). Во-вторых, изучение кредитной истории позволяет банку понять, насколько ответственно заемщик раньше относится к выполнению взятых на себя обязательств.

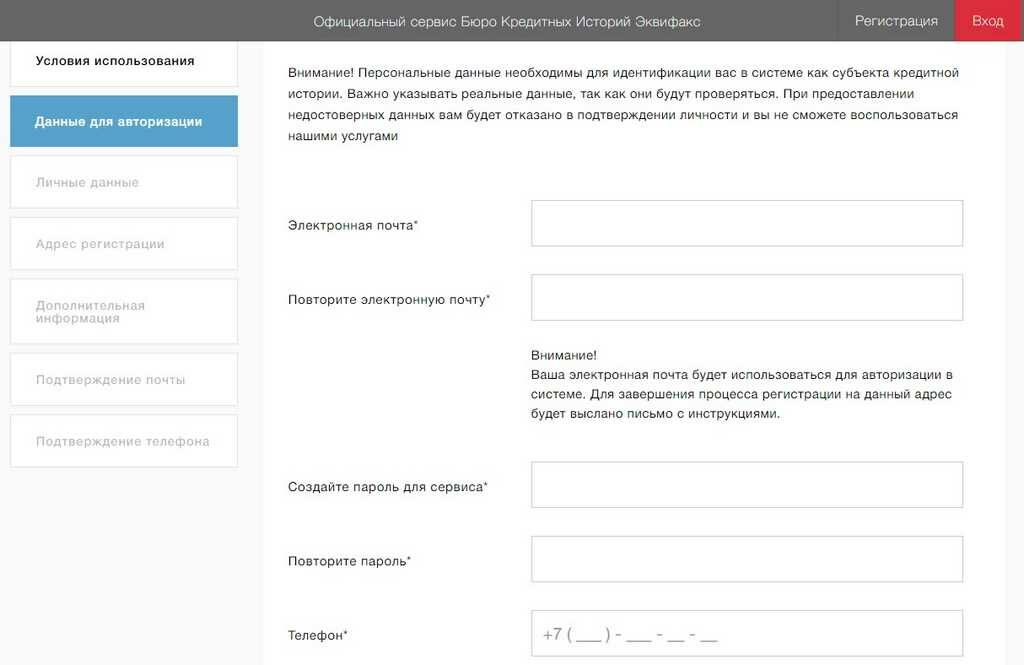

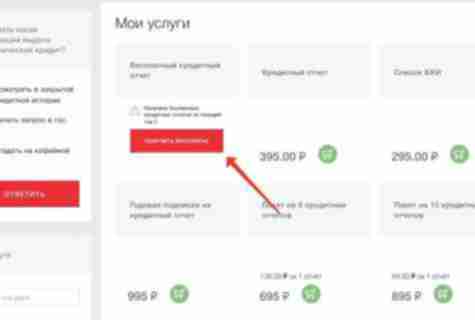

Поэтому прежде чем обращаться за ипотекой в банк, заемщику самому нужно проверить кредитную историю. Дважды в год заказать ее можно совершенно бесплатно. Имея подтвержденную учетную запись на портале «Госуслуг», получить кредитную историю можно за несколько минут. Делать запросы во все существующие бюро кредитных историй (БКИ) для этого не нужно. Достаточно ограничиться тремя, куда информацию о платежной дисциплине заемщиков подают крупнейшие банки – «Национальное бюро кредитных историй» (НБКИ), «Объединенное бюро кредитных историй» (ОКБ) и «Эквифакс».

Достаточно ограничиться тремя, куда информацию о платежной дисциплине заемщиков подают крупнейшие банки – «Национальное бюро кредитных историй» (НБКИ), «Объединенное бюро кредитных историй» (ОКБ) и «Эквифакс».

Узнать свой персональный кредитный рейтинг

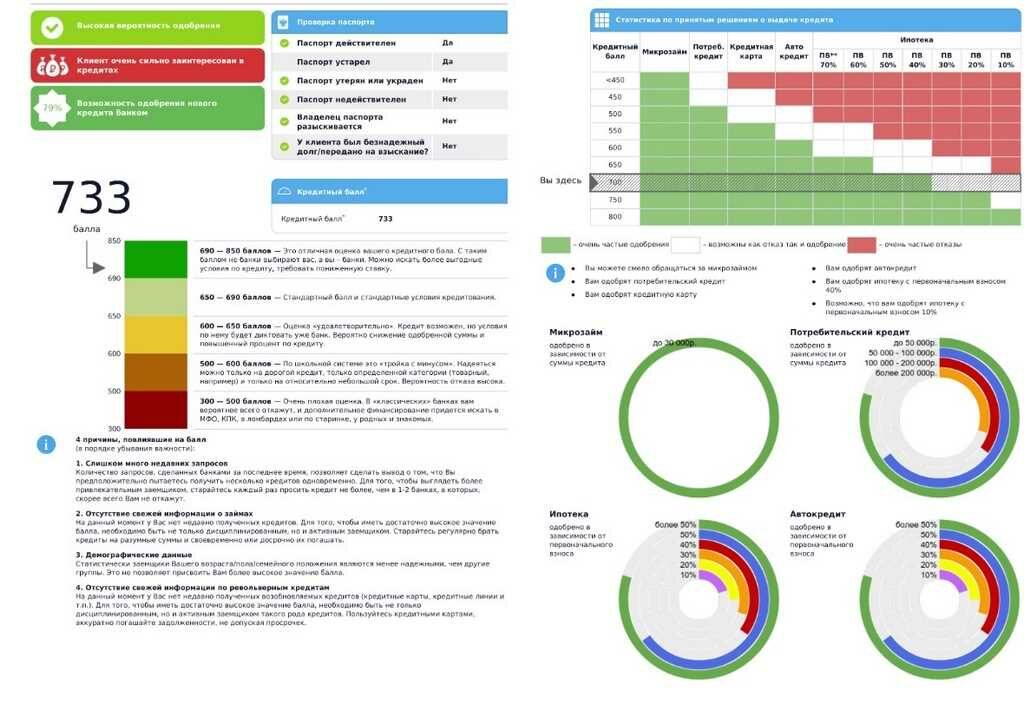

Первое, что нужно проверить,– это персональный кредитный рейтинг (ПКР). ПКР — оценка, которую каждое кредитное бюро присваивает заемщику на основе информации о том, как клиент банка раньше платил по кредитам. Если кредитная история содержит развернутую информацию о платежной дисциплине заемщика, то персональный кредитный рейтинг показывает то же самое в сжатом виде. Кредитный рейтинг дает возможность оценить вероятность получения того или иного вида кредита. Чем выше рейтинг, тем больше шансы заемщика на одобрение ипотеки.

Значение кредитного рейтинга у всех кредитных бюро находится в диапазоне от 0 до 999 баллов. При этом оценка, которую одному и тому же заемщику присваивают разные кредитные бюро, может отличаться. Причина заключается в разнице в методиках расчета ПКР, которую использует каждое кредитное бюро. Однако общие принципы расчета у всех одни: баллы к кредитному рейтингу добавляют вовремя выплаченные кредиты, а потерять их можно за нарушение платежной дисциплины и появление просрочек.

Однако общие принципы расчета у всех одни: баллы к кредитному рейтингу добавляют вовремя выплаченные кредиты, а потерять их можно за нарушение платежной дисциплины и появление просрочек.

Проверить наличие просрочек в кредитной истории

Второй момент, который нужно изучить в кредитной истории, — были ли у заемщика раньше при выплате кредита просрочки. А если были, то какие они. Многие банки допускают наличие просрочки до 30 дней. Серьезной считается просрочка свыше 30 дней. Ряд банков будет рассматривать клиентов, имевших в прошлом просрочки от 30 до 60 дней. Но в таком случае от клиента могут потребовать объяснений, почему они произошли. При наличии просрочек в 90 дней и более заемщик получит отказ. И абсолютно для всех банков важно, чтобы к моменту обращения за ипотекой просрочка уже была полностью погашена. Никто не возьмется работать с заемщиком, у которого в кредитной истории значится действующая просрочка.

Важно и то, когда именно у заемщика возникла просрочка по кредиту. Если с этого момента произошло несколько лет, банк может о ней не узнать. Дело в том, что банки проверяют кредитную историю не за все время ее существования, а только за последние несколько лет. Причем этот срок отличается в зависимости от банка. Большинство кредитных организаций анализирует, как заемщик нес взятые на себя обязательства в последние 3 года, но есть и такие, что смотрят кредитную историю только за 2 года, предшествующих обращению за ипотекой. И если в прошлом заемщик допускал просрочки, с момента которых прошло 3 года, а после этого брал кредиты и аккуратно их выплачивал, старые просрочки банк не увидит. Поэтому исправить кредитную историю можно, получая кредиты и вовремя их погашая, таким образом в кредитной истории формируются новые записи.

Если с этого момента произошло несколько лет, банк может о ней не узнать. Дело в том, что банки проверяют кредитную историю не за все время ее существования, а только за последние несколько лет. Причем этот срок отличается в зависимости от банка. Большинство кредитных организаций анализирует, как заемщик нес взятые на себя обязательства в последние 3 года, но есть и такие, что смотрят кредитную историю только за 2 года, предшествующих обращению за ипотекой. И если в прошлом заемщик допускал просрочки, с момента которых прошло 3 года, а после этого брал кредиты и аккуратно их выплачивал, старые просрочки банк не увидит. Поэтому исправить кредитную историю можно, получая кредиты и вовремя их погашая, таким образом в кредитной истории формируются новые записи.

Проверить в кредитной истории, кто выдавал кредиты

Причиной отказа в выдаче ипотеке может стать не только наличие в кредитной истории информации о длительных просрочках, но и, например, то, что заемщик ранее получал кредиты в микрофинансовых организациях. Если в кредитной истории заемщика есть отметка о получении займа в МФО, это значительно повышает риск отказа в получении ипотеки. С точки зрения банка, если заемщик обращался за кредитом в такую организацию, значит, его дохода не хватало на какую-то небольшую покупку, и он вряд ли сможет нести такое серьезное обязательство как ипотека. К таким клиентам относятся очень настороженно. Иногда заемщики оформляют займ в МФО, сами того не зная. Многие магазины предоставляют кредиты клиентам не через банк, а через МФО. Заемщик мог купить, например, мебель в рассрочку, думая, что приобретает ее в кредит банка, а на самом деле деньги на покупку ему выдало МФО. Так в кредитной истории появляется отметка, которую не любят банки.

Если в кредитной истории заемщика есть отметка о получении займа в МФО, это значительно повышает риск отказа в получении ипотеки. С точки зрения банка, если заемщик обращался за кредитом в такую организацию, значит, его дохода не хватало на какую-то небольшую покупку, и он вряд ли сможет нести такое серьезное обязательство как ипотека. К таким клиентам относятся очень настороженно. Иногда заемщики оформляют займ в МФО, сами того не зная. Многие магазины предоставляют кредиты клиентам не через банк, а через МФО. Заемщик мог купить, например, мебель в рассрочку, думая, что приобретает ее в кредит банка, а на самом деле деньги на покупку ему выдало МФО. Так в кредитной истории появляется отметка, которую не любят банки.

Оценить свою долговую нагрузку

Еще один момент, что нужно проверить, — кредитная нагрузка, обязательства, которые клиент банка несет в настоящий момент. Хватит ли получаемого заемщиком дохода на то, чтобы выплачивать те кредиты, что у него уже есть, и платить по ипотеке. Считается, что на выплату всех кредитов у заемщика должно уходить не более 45% ежемесячного дохода. Высокая закредитованность (на момент обращения за ипотекой заемщик уже имеет несколько действующих кредитов) является одной из самых распространенных причин отказа в ипотеке. Оценивая кредитную нагрузку, банки учитывают не только те кредитные карты, которыми заемщик пользуется, но и те, что он не активировал на данный момент. В банке считают, что он может начать ими пользоваться в любой момент. Часто банки выдают клиентам, у которых много кредитов, согласие на выдачу ипотеки с отлагательным условием. Ипотеку им выдадут после того, как они закроют потребительский кредит. Что касается кредитных карт, то их, как правило, закрывать не нужно, достаточно просто перед обращением за ипотекой снизить лимит.

Считается, что на выплату всех кредитов у заемщика должно уходить не более 45% ежемесячного дохода. Высокая закредитованность (на момент обращения за ипотекой заемщик уже имеет несколько действующих кредитов) является одной из самых распространенных причин отказа в ипотеке. Оценивая кредитную нагрузку, банки учитывают не только те кредитные карты, которыми заемщик пользуется, но и те, что он не активировал на данный момент. В банке считают, что он может начать ими пользоваться в любой момент. Часто банки выдают клиентам, у которых много кредитов, согласие на выдачу ипотеки с отлагательным условием. Ипотеку им выдадут после того, как они закроют потребительский кредит. Что касается кредитных карт, то их, как правило, закрывать не нужно, достаточно просто перед обращением за ипотекой снизить лимит.

Наконец, нужно помнить, что разные банки по-разному подходят к оценке кредитной истории. И что для одного банка неприемлемо, другой банк с более высоким аппетитом к риску будет готов рассматривать. Для одного банка наличие в прошлом в кредитной истории просрочки до 60 дней станет безусловной причиной для отказа, другой готов работать с таким заемщиком. Как правило, более лояльно оценивают заемщика банки, которые не входят в десятку лидеров по выдаче ипотеки. Таким образом они конкурируют за клиентов с крупными игроками ипотечного рынка. Процентная ставка по кредиту в таком банке может оказаться немного выше, чем у ведущих банков, но заемщик сможет получить необходимый ему кредит.

Для одного банка наличие в прошлом в кредитной истории просрочки до 60 дней станет безусловной причиной для отказа, другой готов работать с таким заемщиком. Как правило, более лояльно оценивают заемщика банки, которые не входят в десятку лидеров по выдаче ипотеки. Таким образом они конкурируют за клиентов с крупными игроками ипотечного рынка. Процентная ставка по кредиту в таком банке может оказаться немного выше, чем у ведущих банков, но заемщик сможет получить необходимый ему кредит.

© Использование материалов допускается, только при наличии активной ссылки на портал Sibdom.ru

Как проверить свой кредитный рейтинг?

В этой статье:

- Как проверить свой кредитный рейтинг

- Что означают кредитные рейтинги?

- Что влияет на мой кредитный рейтинг?

- Понижает ли проверка ваш кредитный рейтинг?

Вы можете проверить свой кредитный рейтинг из многих источников, включая Experian. Изучение того, что означают ваши кредитные баллы и что на них влияет, может помочь вам, когда вы будете готовиться к подаче заявки на новый кредит.

Изучение того, что означают ваши кредитные баллы и что на них влияет, может помочь вам, когда вы будете готовиться к подаче заявки на новый кредит.

Кредиторы используют кредитный рейтинг, чтобы решить, насколько вероятно, что вы погасите свои долги вовремя. Существуют сотни моделей кредитного скоринга, хотя FICO ® Оценка ☉ является наиболее распространенным. Чем выше ваш кредитный рейтинг, тем более выгодные предложения вы, вероятно, получите от кредиторов в виде более низких процентных ставок и других выгодных условий.

Как проверить свой кредитный рейтинг

Есть несколько способов проверить свой кредитный рейтинг:

- Посетите бесплатный веб-сайт кредитного скоринга. Многочисленные веб-сайты предлагают бесплатные кредитные рейтинги; просто обратите внимание на условия, прежде чем зарегистрироваться. Некоторые бесплатные сайты предлагают образовательные баллы, которые призваны дать вам представление о том, как вы справляетесь с кредитами.

Вы можете получить бесплатный FICO ® Оценка через Experian.

Вы можете получить бесплатный FICO ® Оценка через Experian. - Обратитесь к эмитенту вашей кредитной карты или кредитору. Многие компании, предоставляющие кредитные карты и автокредиты, предлагают бесплатные кредитные рейтинги, которые вы можете проверить, войдя в свою учетную запись онлайн или получив ежемесячную выписку. Как правило, вы должны зарегистрироваться, чтобы получить номер.

- Посетите некоммерческого кредитного консультанта. Кредитные консультанты часто могут бесплатно получить ваши баллы и обсудить с вами детали. Чтобы найти его, свяжитесь с Национальным фондом кредитного консультирования.

Что означают кредитные баллы?

Поскольку существует так много моделей оценки кредитоспособности, у вас, вероятно, будет несколько оценок. Если вы возьмете свою оценку с одного сайта или продукта, она, скорее всего, будет немного отличаться от той, которую вы найдете в другом продукте.

Так что не зацикливайтесь на одном конкретном счете или даже на точном числе. Вместо этого обратите внимание на то, в какой диапазон вы попадаете. Большинство веб-сайтов и эмитентов карт предлагают некоторый контекст, стоящий за счетом, в дополнение к номеру.

Вместо этого обратите внимание на то, в какой диапазон вы попадаете. Большинство веб-сайтов и эмитентов карт предлагают некоторый контекст, стоящий за счетом, в дополнение к номеру.

Эта информация, как правило, включает ваше положение и то, является ли ваш результат плохим, удовлетворительным, хорошим, очень хорошим или исключительным. Вы также, вероятно, найдете информацию о том, почему ваш результат такой, какой он есть. Ваш диапазон баллов может помочь вам понять, как кредиторы оценивают вашу кредитоспособность и какие типы кредитных продуктов вам, скорее всего, будут одобрены.

Что влияет на мой кредитный рейтинг?

Важно понимать факторы, влияющие на ваш кредитный рейтинг, чтобы знать, как его улучшить в случае необходимости. Для ФИКО ® Оценка, версия оценки кредитоспособности, которую вы получите через Experian, имеет пять основных факторов, влияющих на вашу оценку. Все они имеют разный вес:

- История платежей : Ваша история платежей — насколько регулярно вы вовремя оплачиваете счета — составляет 35% вашего балла FICO ® .

Просроченные или пропущенные платежи могут негативно сказаться на вашем балле FICO ® , в то время как система своевременных платежей — лучший способ сохранить его на высоком уровне.

Просроченные или пропущенные платежи могут негативно сказаться на вашем балле FICO ® , в то время как система своевременных платежей — лучший способ сохранить его на высоком уровне. - Сумма долга : Сумма доступного долга, который вы используете, называется коэффициентом использования вашего кредита и составляет 30% вашего счета. Это рассчитывается путем деления того, сколько кредита вы используете, на общую сумму кредита, доступного вам. Таким образом, если у вас есть три кредитные карты с общим кредитным лимитом в размере 10 000 долларов США, а общий баланс на всех трех картах составляет 3 000 долларов США, коэффициент использования составляет 30%. Большинство экспертов рекомендуют поддерживать коэффициент ниже 30%, а для лучших результатов — ниже 7%.

- Продолжительность кредитной истории : Продолжительность использования кредита, включая ваши самые старые и самые новые счета, а также средний возраст всех ваших открытых счетов, составляет 15% вашего балла FICO ® .

Как правило, чем дольше вы использовали кредит, тем выше ваши баллы.

Как правило, чем дольше вы использовали кредит, тем выше ваши баллы. - Сумма нового кредита : Общая сумма нового кредита составляет 10% от вашего балла FICO ® . При этом учитывается, сколько счетов вы недавно открыли и сколько недавних сложных запросов у вас есть в вашем кредитном отчете. Слишком много новых счетов и запросов может указывать на более высокий кредитный риск.

- Набор кредитов : Различные типы кредитов, которые вы используете, составляют 10% вашего балла FICO ® . Если у вас есть разные виды кредита, такие как кредитные карты и кредиты в рассрочку, вы получите более высокий балл, чем если бы у вас был только один тип кредита, например, розничные карты.

Когда вы получите свой кредитный рейтинг, вы также должны получить некоторые рекомендации по вашему профилю баллов и понять, почему ваш балл находится там, где он есть. Это будет включать информацию о том, что мешает ему и что помогает вашей оценке, как на изображении ниже:

Эти рекомендации помогут вам понять, что вам нужно сделать, чтобы поддерживать хороший балл FICO ® , и что вам нужно сделать, чтобы улучшить его. Например, если плохая история платежей является одной из причин, по которой ваш балл FICO ® находится на более низком уровне, вам следует сосредоточиться на своевременной оплате счетов. Рассмотрите возможность автоматизации платежей, чтобы никогда больше не пропускать их.

Например, если плохая история платежей является одной из причин, по которой ваш балл FICO ® находится на более низком уровне, вам следует сосредоточиться на своевременной оплате счетов. Рассмотрите возможность автоматизации платежей, чтобы никогда больше не пропускать их.

Как получить свой FICO

® Score бесплатно

Поймите причины, которые помогают или вредят вашему FICO ® Оценка, включая вашу историю платежей, размер кредита, который вы используете, а также другие факторы, влияющие на ваш общий кредит.

Получите свой балл FICO ®

Понижает ли его проверка вашего кредитного рейтинга?

Проверка собственного кредитного рейтинга считается легким запросом и никак не повлияет на ваш кредитный рейтинг. Вы можете проверять свой счет так часто, как вам нравится, и знать, что ваш кредит не будет затронут. Целесообразно регулярно проверять свой кредитный рейтинг, особенно когда вы готовитесь подать заявку на новый кредит.

Помимо проверки кредитного рейтинга, вы должны проверять свой кредитный отчет не реже одного раза в год, чтобы убедиться, что вся информация в нем верна. Если вы видите что-то, что, по вашему мнению, является неточным, вы можете подать спор в соответствующее бюро кредитных историй.

Как проверить свой кредитный рейтинг

Мы можем получать комиссионные за некоторые ссылки на продукты на этой странице. Акции зависят от наличия и условий продавца.

MoneyWatch: управление своими деньгами

Тим Максвелл

/ Новости Си-Би-Эс

Важно понимать свой кредитный рейтинг, что он означает и какие факторы на него влияют.

Питер Дазели / Getty Images

Силу кредита нельзя игнорировать. С хорошей кредитной историей вам будет проще (и финансово выгодно) подать заявку на получение ипотеки или студенческого кредита. Работодатели, страховщики и арендодатели также могут ссылаться на ваш кредитный рейтинг при оценке вас.

Когда вы впервые откроете кредитную карту, вы вскоре получите кредитный рейтинг и отчет, связанный с вашим именем. Вы даже можете получить кредитный рейтинг, вообще не имея кредитной карты. Если вы когда-либо брали кредит или имели счета, скорее всего, они у вас есть. Тогда возникает вопрос: знаете ли вы, каков ваш кредитный рейтинг?

Вы должны знать свое текущее положение. Вот быстрый и простой способ проверить свой кредитный рейтинг прямо сейчас.

Как проверить свой кредитный рейтинг

По данным Бюро финансовой защиты прав потребителей, существует как минимум четыре способа проверить свой кредитный рейтинг:

- Проверьте свой банк, кредитную карту или выписку по кредиту.

Многие финансовые учреждения предлагают своим клиентам бесплатные кредитные рейтинги. Вы часто можете найти свой результат в своем ежемесячном отчете или войдя в свою учетную запись в Интернете. Возможно, вам придется подписаться на услугу, чтобы получать свои баллы.

Многие финансовые учреждения предлагают своим клиентам бесплатные кредитные рейтинги. Вы часто можете найти свой результат в своем ежемесячном отчете или войдя в свою учетную запись в Интернете. Возможно, вам придется подписаться на услугу, чтобы получать свои баллы. - Воспользуйтесь бесплатным сервисом оценки кредитоспособности. Убедитесь, что вы понимаете условия компании, прежде чем подписываться на ее службу кредитного рейтинга. В то время как некоторые скоринговые службы предлагают бесплатные кредитные рейтинги, другие предоставляют баллы только клиентам, которые ежемесячно платят за свои услуги кредитного мониторинга.

- Приобретите кредитные рейтинги в кредитном бюро или у другого поставщика. Вы можете приобрести кредитные баллы в одном из трех основных агентств кредитной информации — Equifax, Experian или TransUnion. Ваши оценки также доступны через других платных поставщиков, таких как FICO и VantageScore.

- Проконсультируйтесь с консультантом некоммерческой организации.

Кредитные консультанты часто могут бесплатно предоставить вам ваш кредитный отчет и оценку, а также просмотреть детали вместе с вами. Национальный фонд кредитного консультирования является ценным ресурсом для поиска кредитного консультанта в вашем районе.

Кредитные консультанты часто могут бесплатно предоставить вам ваш кредитный отчет и оценку, а также просмотреть детали вместе с вами. Национальный фонд кредитного консультирования является ценным ресурсом для поиска кредитного консультанта в вашем районе.

Важно внимательно проверять отчеты на наличие ошибок или неточностей. Плохой кредитный отчет повредит ваш общий балл. Узнайте, не повлияет ли что-либо негативно на ваш кредитный рейтинг, получив бесплатный отчет от Experian уже сегодня.

Каковы различные диапазоны кредитных баллов?

Когда вы получите свой кредитный рейтинг, имейте в виду, что существует множество моделей кредитного скоринга, и у вас, вероятно, будет несколько кредитных рейтингов. Ваш кредитный рейтинг может варьироваться в зависимости от сайта или бюро.

FICO и VantageScore — две широко используемые модели подсчета очков, но эти оценки разбиваются еще дальше. Согласно Debt.com, существует как минимум 16 различных кредитных рейтингов FICO, и многие из них зависят от отрасли.

Старайтесь не обращать слишком много внимания на точную сумму кредитного рейтинга. Вместо этого сосредоточьтесь на кредитном диапазоне, в который попадает ваша оценка, так как это позволяет вам узнать, где находится ваша кредитоспособность и является ли она плохой, удовлетворительной, хорошей, очень хорошей или исключительной.

Хороший показатель FICO находится в диапазоне от 670 до 739, а хороший показатель VantageScore находится в диапазоне от 720 до 780. И наоборот, кредитный рейтинг FICO считается удовлетворительным или плохим, если он падает ниже 670. Таким образом, показатель VantageScore между 658 и 719 является удовлетворительным. , а баллы 600 или ниже считаются либо плохими, либо очень плохими.

Вот разбивка, чтобы лучше сравнить два:

Диапазон кредитной оценки

FICO

- Плохой: <580

- Ярмарка: 580-669

- Good: 670-739

- Hood Good Good: 740-790-740-740-79999999999

- . Хорошо: 670-739

- .

- Исключительный: 800+

Vantagescore

- Очень плохо: 300-600

- Плохо: 601-657

- Ярмарка: 658-719

- Хорошо: 720-780

- . Как правило, если ваш кредитный рейтинг хороший или лучше, у вас больше шансов получить кредитные продукты с выгодными процентными ставками и условиями. Более низкие баллы обычно затрудняют получение кредитов и кредитных карт, и вы, вероятно, будете платить более высокие процентные ставки. Таким образом, вы можете заплатить еще тысячи долгов за свою жизнь.

Если ваш кредит ниже среднего, подумайте о том, чтобы исправить свой кредит, прежде чем подавать заявку на новый кредит.

Какие факторы влияют на ваш кредитный рейтинг?

Когда вы получите свой кредитный рейтинг, вы также должны увидеть список до пяти факторов, влияющих на ваш кредитный рейтинг.

- История платежей: 35% от вашего кредитного рейтинга

- Задолженность: 30% от вашего кредитного рейтинга

- Продолжительность кредитной истории: 15% от вашего кредитного рейтинга

- Различные типы кредитов: 10% от вашего кредитного рейтинга

- Новый кредит: 10% от вашего кредитного рейтинга

Что повредит вашему кредитному рейтингу?

Как видно из приведенных выше факторов, некоторые аспекты вашей кредитной истории могут существенно повлиять на ваш кредитный рейтинг.

Элементы, которые больше всего вредят вашей кредитоспособности:

Элементы, которые больше всего вредят вашей кредитоспособности:- Просроченные или пропущенные платежи: Своевременные платежи — одна из лучших кредитных привычек, которым вы можете следовать, поскольку история платежей составляет наиболее значительный процент вашего кредитного рейтинга. Согласно FICO, пропуск хотя бы одного платежа может привести к падению вашего кредитного рейтинга до 180 баллов, в зависимости от того, как долго задерживается платеж, и вашей кредитной истории.

- Высокие остатки долга: Процент использования вашего кредита — сумма доступного кредита, который вы используете — составляет до 30% вашего кредитного рейтинга. Эмпирическое правило заключается в том, чтобы уровень использования кредита не превышал 30%. Чем ниже, тем лучше.

- Информация об отрицательном счете: Определенная информация в вашем кредитном отчете может серьезно повлиять на ваш кредитный рейтинг в течение многих лет.

Вы можете получить бесплатный FICO ® Оценка через Experian.

Вы можете получить бесплатный FICO ® Оценка через Experian. Просроченные или пропущенные платежи могут негативно сказаться на вашем балле FICO ® , в то время как система своевременных платежей — лучший способ сохранить его на высоком уровне.

Просроченные или пропущенные платежи могут негативно сказаться на вашем балле FICO ® , в то время как система своевременных платежей — лучший способ сохранить его на высоком уровне. Как правило, чем дольше вы использовали кредит, тем выше ваши баллы.

Как правило, чем дольше вы использовали кредит, тем выше ваши баллы. Многие финансовые учреждения предлагают своим клиентам бесплатные кредитные рейтинги. Вы часто можете найти свой результат в своем ежемесячном отчете или войдя в свою учетную запись в Интернете. Возможно, вам придется подписаться на услугу, чтобы получать свои баллы.

Многие финансовые учреждения предлагают своим клиентам бесплатные кредитные рейтинги. Вы часто можете найти свой результат в своем ежемесячном отчете или войдя в свою учетную запись в Интернете. Возможно, вам придется подписаться на услугу, чтобы получать свои баллы. Кредитные консультанты часто могут бесплатно предоставить вам ваш кредитный отчет и оценку, а также просмотреть детали вместе с вами. Национальный фонд кредитного консультирования является ценным ресурсом для поиска кредитного консультанта в вашем районе.

Кредитные консультанты часто могут бесплатно предоставить вам ваш кредитный отчет и оценку, а также просмотреть детали вместе с вами. Национальный фонд кредитного консультирования является ценным ресурсом для поиска кредитного консультанта в вашем районе.

Элементы, которые больше всего вредят вашей кредитоспособности:

Элементы, которые больше всего вредят вашей кредитоспособности: