Кредитная история узнать: Кредитная история онлайн – проверить кредитную историю бесплатно и быстро, запрос на получение отчета и уведомлений об изменениях кредитной истории

Содержание

Как по кредитной истории узнать причину отказа в кредите

18 декабря 2019

Стать богатым

Колонка

Допустим, вам отказали уже в четвёртом банке, и вы запросили кредитную историю, чтобы узнать причины. Наша инструкция поможет разобраться, почему вас считают ненадёжным заёмщиком.

Роман Черепков

Редактор сервиса mycreditinfo.ru.

Кредитные истории хранятся в бюро кредитных историй (БКИ). В России 13 БКИ, и хотя в каждом свой формат отображения кредитной истории, отличия только внешние: структура и содержание одинаковое.

Раз в год вы можете получить кредитную историю в любом бюро бесплатно.

Узнать 🏦

- Как проверить кредитную историю

В статье мы разбираем кредитный отчёт крупнейшего кредитного бюро — НБКИ. Другие отчёты можно читать по аналогии.

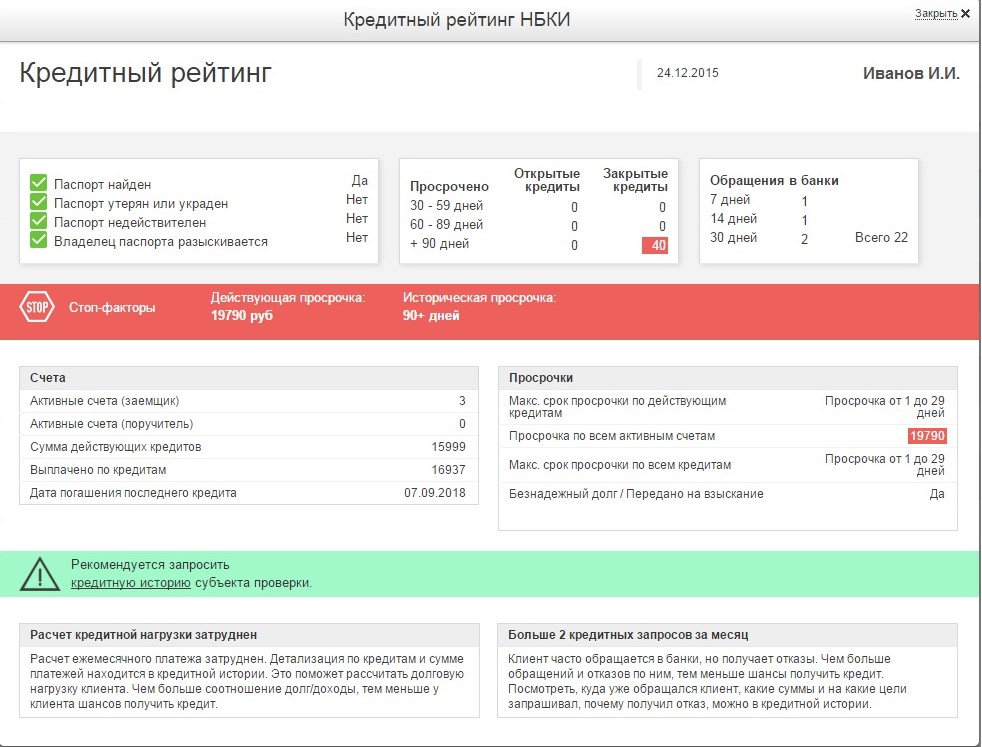

1. Смотрим сводку

Кредитная история состоит из четырёх частей. Первая часть называется титульной. В ней содержатся сводные данные по вашим кредитам.

Титульная часть кредитного отчета НБКИ

Просроченные платежи

В столбце «Баланс» найдите строку «Просрочено». Здесь указывается общая сумма просроченных платежей по кредитам. Если стоит ноль, значит, на момент проверки вы исправно платите по кредитам. Любая цифра кроме нуля означает просрочку. В таком случае в новом кредите откажут. Нужен кредит — закрывайте просрочки.

Если просрочено больше нуля, в кредите откажут

Негативные кредиты

В столбце «Счета» смотрим на строку «Негативные». Негативными называются кредиты, по которым просрочка перевалила за три месяца или дошла до судебного взыскания. Это могут быть активные или закрытые кредиты. Чем больше негативных счетов, тем меньше шансов получить кредит.

Негативный счёт — кредит с просрочкой платежа больше трёх месяцев

Чтобы снизить влияние негативных кредитов, улучшайте кредитную историю небольшими займами, но не в МФО. Пользуйтесь кредитной картой или возьмите в кредит, например, холодильник. Это поможет восстановить репутацию надёжного заёмщика.

Пользуйтесь кредитной картой или возьмите в кредит, например, холодильник. Это поможет восстановить репутацию надёжного заёмщика.

Обратите внимание на количество заявок на кредиты:

Банки негативно относятся к следующим показателям:

- Много заявок в короткий промежуток времени, например больше трёх в месяц. Это демонстрирует, что вам срочно нужны деньги и вы не очень разборчивы в выборе кредитора.

- Отклонённых заявок в разы больше, чем одобренных. Например, вы подали 58 заявок на кредиты, а одобрили вам всего 8. Банк увидит все предыдущие отказы и будет отказывать автоматически.

Не пытайтесь взять кредит нахрапом. Мол, не дают кредит в одном банке, пойду в другой, а потом в третий и так далее. Все отказы отображаются в кредитной истории и снижают шансы на одобрение кредита.

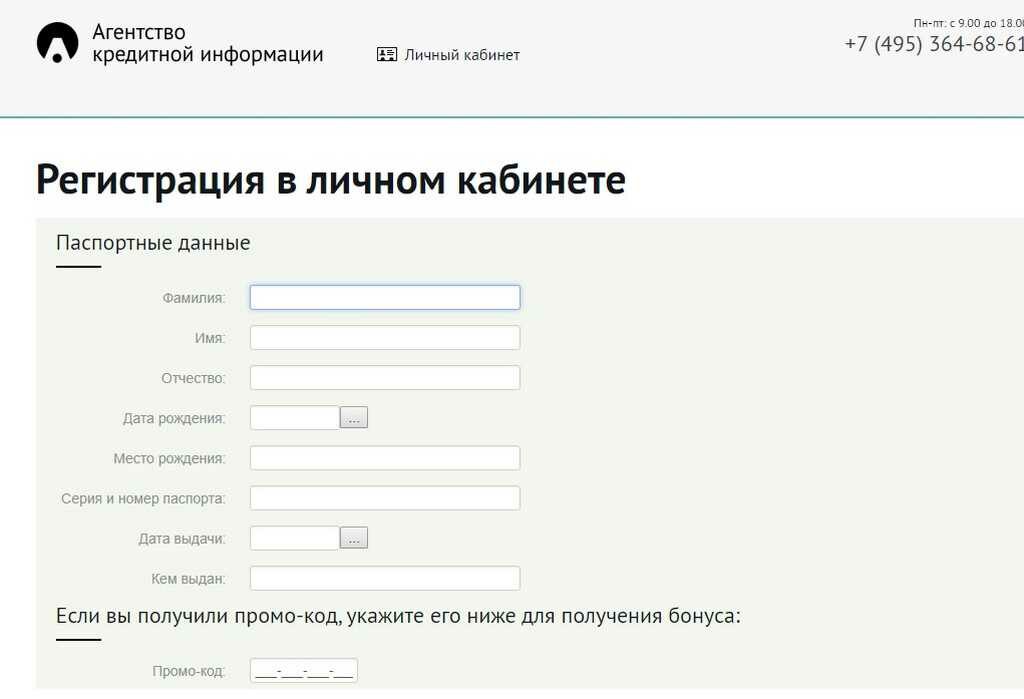

2. Проверяем персональные данные

Персональные данные попадают в кредитную историю из заявок на кредиты. Вы заполняли такие заявки, когда пытались получить кредит в банке. Персональные данные нужно проверить на достоверность и «постоянство».

Персональные данные нужно проверить на достоверность и «постоянство».

Фрагмент онлайн-анкеты, заполняемой при заявке на кредит

Достоверность

Бывает, что в кредитной истории неправильно записана фамилия, дата рождения или адрес. Ошибиться мог как сам заёмщик при заполнении заявки, так и сотрудник банка, который переносил данные с бумаги в компьютер. Например, по паспорту вы Иванов, а в кредитной истории — «Ивонов». При рассмотрении заявки кредитор сравнивает данные из документов с данными в кредитной истории. Если будут расхождения, в кредите откажут.

Проверьте кредитную историю на ошибки в персональных данных. Если найдёте, пишите заявление в бюро, в котором получили кредитную историю. Правила исправления кредитной истории в трёх крупнейших бюро доступны по ссылкам:

- НБКИ;

- БКИ «Эквифакс»;

- Объединённое кредитное бюро.

Постоянство

Персональная информация обновляется в кредитной истории по мере её обновления в заявках. И чем чаще меняется эта информация, тем хуже. Банки ценят постоянство. Если вы каждый год меняете адрес или телефон, банки могу счесть вас кредитным мошенником и отказать в кредите.

Банки ценят постоянство. Если вы каждый год меняете адрес или телефон, банки могу счесть вас кредитным мошенником и отказать в кредите.

Чтобы убедить банк, что вы не мошенник, придите в офис и расскажите о причинах частых переездов: искали работу в разных регионах или жили у родственников.

Часть персональной информации находится в верхней части первой страницы, часть — в разделах «Идентификация заёмщика» и «Адреса»

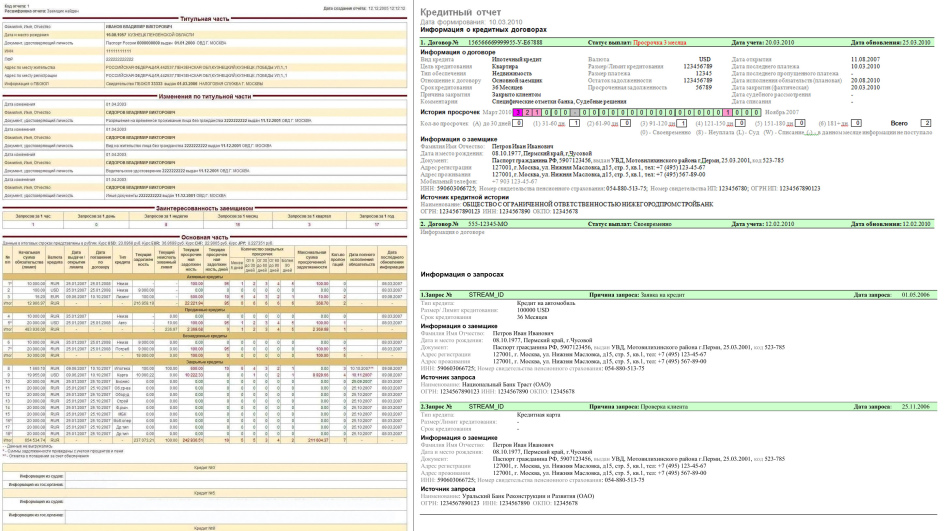

3. Разбираем отдельные кредиты

Информация по отдельным кредитам находится в разделе «Счета». Этот раздел легко найти по цветным квадратам:

Квадраты обозначают выполнение платёжных обязательств

Активные кредиты

Найдите активные кредиты и посмотрите на графики платежей. Активные кредиты — те, что вы выплачиваете сейчас.

Один квадрат — один месяц. Зелёные квадраты — всё в порядке, вы платите без просрочек. Серые квадраты говорят о том, что в какие-то месяцы банк не передавал сведения по платежам.

Плохо, если среди зелёных и серых квадратов встретятся квадраты других цветов. Они говорят о просрочках.

Они говорят о просрочках.

Заёмщик допустил две просрочки: одну до 30 дней (жёлтый квадрат), вторую до 60 дней (оранжевый квадрат)

Закрытые кредиты с просрочками

Банки обращают на них внимание, если нет активных просрочек. Важна глубина просрочек и дата закрытия кредита. Если вы полгода назад закрыли кредит с просрочкой больше трёх месяцев, то в новом кредите, скорее всего, откажут. С течением времени шансы на кредит будут увеличиваться.

Чем «глубже» просрочка, тем дольше она является критичной для банка

Микрозаймы

Проверьте количество микрозаймов. Банки не доверяют заёмщикам, которые регулярно «перехватывают до зарплаты». Если вы берёте микрозайм раз в полгода — это нормально. Чаще — плохо.

Отображение микрозаймов в кредитной истории

Также имейте в виду, что банки более лояльны к активным заёмщикам. Если у вас образцовая кредитная история, но последние пять лет вы не пользовались кредитами, банк может отказать. Поэтому время от времени пополняйте кредитную историю новыми данными.

4. Изучаем причины отказа

После раздела «Счета» вы встретите раздел «Информационная часть». Здесь отображаются ваши заявки на кредиты и их статусы — одобрены или отклонены. При отклонении заявки кредитор указывает причину:

У каждой отклоненной заявки пишут причину отказа

Есть пять причин отказа:

- Кредитная политика заимодавца — самая размытая формулировка. Она означает, что в данный момент банк не кредитует заёмщиков с вашими параметрами. Это может быть возраст, образование, доход, прописка и так далее.

- Избыточная долговая нагрузка. Банк сравнил ваши доходы с платежами по кредитам и увидел превышение уровня кредитной нагрузки. Допустимый уровень — когда платежи по кредитам (включая планируемый кредит) не превышают 35% доходов.

- Кредитная история заёмщика. Банк изучил вашу кредитную историю и счёл её недостаточно положительной.

- Несоответствие информации о заёмщике, указанной заёмщиком в заявлении, сведениям, которыми располагает заимодавец (кредитор).

Что делать с этой причиной, мы рассказали выше — в разделе «Проверяем персональную информацию».

Что делать с этой причиной, мы рассказали выше — в разделе «Проверяем персональную информацию». - Прочее. Кредитор не смог выбрать одну из четырёх причин.

По моим наблюдениям, самая частая причина отказа — кредитная политика заимодавца. Наверное, потому, что она самая «вместительная» и безапелляционная. Увы, эта причина не даёт конкретного направления для анализа, поэтому заёмщику придётся перебирать все возможные варианты отказа.

Чек-лист

Если вам не дают кредит, получите кредитную историю и проверьте:

- В титульной части — размер просрочки, негативные счета, количество одобренных и отклонённых заявок на кредиты.

- В разделе с персональной информацией — достоверность и «постоянство» (смену адресов и телефонов).

- В разделе «Счета» — графики платежей и количество микрозаймов.

- В «Информационной части» — причины отказа в кредитной истории.

Чего делать не нужно:

- Закидывать банки заявками на кредиты.

Это испортит кредитную историю.

Это испортит кредитную историю. - «Исправлять» кредитную историю микрозаймами.

- Искать специалистов, которые «позвонят куда следует» и молниеносно исправят кредитную историю. Нарвётесь на мошенников.

Читайте также 💰

- Какими бывают кредиты и что на них можно купить

- Можно ли взять кредит, если официально вы безработный

- Что стоит знать о процентах по кредиту, чтобы не остаться в долгу у банка

Кредитная история. Для чего и зачем.

13. 02.2020

02.2020

Получить бесплатный билет на выставку «Недвижимость от лидеров»

Большинство покупателей, которые хоть раз приобретали что-то в кредит, неизбежно вносятся в базу данных кредитных историй. Это те самые «черные списки», как их называют, в которых отражается все взаимодействия между банками (или иными финансовыми организациями) и заемщиками. Подробно об этом рассказывает наш эксперт, Артем Маслов — ипотечный брокер агентства недвижимости «КВАРТАЛЫ».

Немного истории. Закон «О кредитных историях» был принят в декабре 2004 года.

Необходимость данного закона была вызвана тем, что банки стали массово предлагать потребительские кредиты, покупатели могли в течение нескольких минут прямо в магазине оформить покупку, причем даже не имея при себе денег. Соответственно, выросла кредитная нагрузка. И именно с целью увидеть, как потенциальный заемщик выполняет свои обязательства по выплатам, насколько целесообразно выдавать кредит вообще и на каких условиях, банки отправляют данные по ранее выданным кредитам в бюро кредитных историй.

Артем Маслов

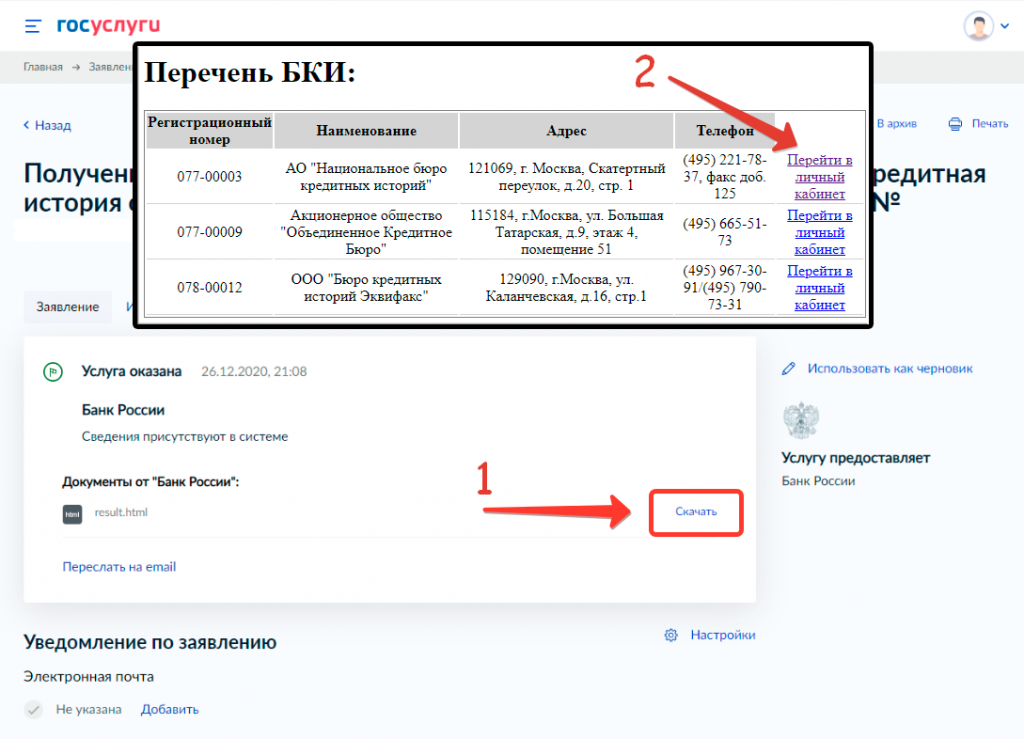

На сегодняшний день в России чуть более десятка таких бюро. Самые крупные из них это НБКИ (Национальное бюро кредитных историй), ОКБ (Объединенное кредитное бюро) и Эквифакс. Кроме самих кредитных бюро, существует и отдельная структура, руководит которой Банк России. Это Центральный каталок кредитных историй (ЦККИ), в который стекается вся информация от разных бюро. Но сам ЦККИ не ведет кредитную историю по заемщикам. Обычному заемщику ЦККИ будет интересен тем, что там можно уточнить, в каком именно кредитном бюро хранится кредитная история.

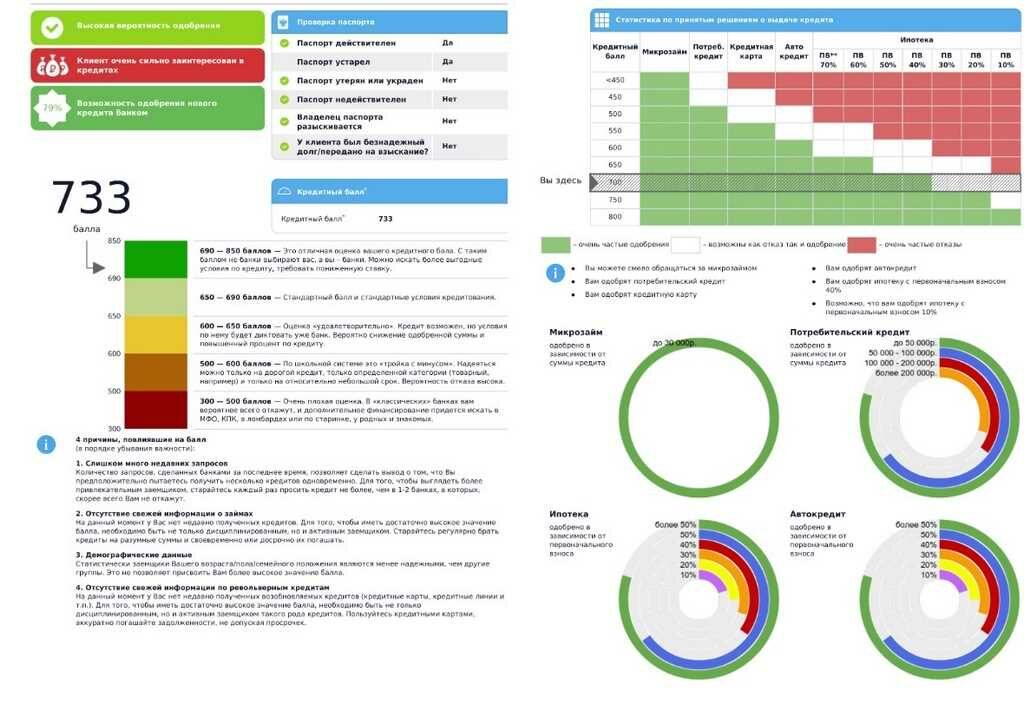

Как же влияет кредитная история на одобрение заемщику кредита, особенно если речь идет об ипотеке? При поступлении заявки на ипотечный кредит, банк в первую очередь отправляет запрос в БКИ. Во многих банках эта процедура полностью автоматизирована и занимает буквально считанные минуты. После запроса в БКИ банк получает отчет с детализированной расшифровкой кредитной истории, в которой, среди прочих данных, указан так называемый скоринговый балл. В зависимости от методики расчета, которые применяются в том или ином бюро, такой балл может быть разным. Если потенциальный заемщик ранее никогда не получал кредит и в банк поступит «нулевая» кредитная история, то всё равно рейтинг будет рассчитываться, исходя из социодемографических данных — пол, возраст, образование, семейное положение, трудовой стаж, наличие собственности и т.д. Даже наличие штрафов за неправильную парковку могут повлиять на решение банка, поэтому также нужно узнать, если ли какие-то обязательства и проверить эти данные на сайте федеральной службы судебных приставов. На основании данных о платежной дисциплине заемщика делается прогноз, как именно будут оплачиваться регулярные платежи по кредиту в будущем, были ли просрочки или какие-то невыплаты по прошлым кредитам (если ранее были кредитные обязательства), ведь ипотека зачастую выдается на достаточно большой срок, 10-15 лет. Кстати, большинство отказов в выдаче ипотеки связано именно с негативной кредитной историей.

В зависимости от методики расчета, которые применяются в том или ином бюро, такой балл может быть разным. Если потенциальный заемщик ранее никогда не получал кредит и в банк поступит «нулевая» кредитная история, то всё равно рейтинг будет рассчитываться, исходя из социодемографических данных — пол, возраст, образование, семейное положение, трудовой стаж, наличие собственности и т.д. Даже наличие штрафов за неправильную парковку могут повлиять на решение банка, поэтому также нужно узнать, если ли какие-то обязательства и проверить эти данные на сайте федеральной службы судебных приставов. На основании данных о платежной дисциплине заемщика делается прогноз, как именно будут оплачиваться регулярные платежи по кредиту в будущем, были ли просрочки или какие-то невыплаты по прошлым кредитам (если ранее были кредитные обязательства), ведь ипотека зачастую выдается на достаточно большой срок, 10-15 лет. Кстати, большинство отказов в выдаче ипотеки связано именно с негативной кредитной историей. Поэтому, прежде чем обращаться в банк за ипотекой, рекомендуется сначала обратиться в кредитное бюро и узнать свой скоринговый балл. Если вы не уверены, в каком именно БКИ хранится ваша история, то нужно подать запрос в каталог историй. Сделать это можно бесплатно, через сайт Госуслуги. Если у вас есть подтвержденная учетная запись на сайте, то после запроса вам в личный кабинет Центробанк пришлет информацию о том, в каких именно кредитных бюро хранится ваша кредитная история. Получить саму историю можно раз в год бесплатно, обратившись непосредственно в БКИ. Кроме того, многие банки предоставляют услугу «Кредитная история онлайн».

Поэтому, прежде чем обращаться в банк за ипотекой, рекомендуется сначала обратиться в кредитное бюро и узнать свой скоринговый балл. Если вы не уверены, в каком именно БКИ хранится ваша история, то нужно подать запрос в каталог историй. Сделать это можно бесплатно, через сайт Госуслуги. Если у вас есть подтвержденная учетная запись на сайте, то после запроса вам в личный кабинет Центробанк пришлет информацию о том, в каких именно кредитных бюро хранится ваша кредитная история. Получить саму историю можно раз в год бесплатно, обратившись непосредственно в БКИ. Кроме того, многие банки предоставляют услугу «Кредитная история онлайн».

Кредитная история. Для чего и зачем

В моей практике были случаи, когда заемщик погасил все предыдущие кредиты, а в истории были допущены ошибки и рейтинг заемщика снижался. К сожалению, банки иногда не успевали вовремя отобразить платежи и возникали технические просрочки. В таком случае нужно обязательно исправить эти ошибки, обратившись в БКИ и предоставить соответствующие документы из банка о том, что все обязательства были выполнены в полном объеме, банк претензий не имеет и просрочек не было.

Об авторе

Артем Маслов

Ведущий эксперт. Ипотечный брокер.

Агентство недвижимости «КВАРТАЛЫ»

kvartaly.com

kvartaly-city.ru

vk.com/maslovrealty

Получить бесплатный билет на выставку «Недвижимость от лидеров»

На что обратить внимание в своем кредитном отчете, чтобы снизить затраты по займам

vitapix | Е+ | Getty Images

Ваш кредитный рейтинг может повлиять на вашу способность открыть кредитную карту или купить новый автомобиль или дом по привлекательным процентным ставкам.

Чтобы увеличить свой счет, вам нужно знать, что вам нужно улучшить.

Отслеживание вашего кредитного отчета, в котором указаны ваши долги, история платежей по счетам и другая финансовая информация, может помочь вам в этом.

Три основных агентства кредитной информации — Equifax, Experian и TransUnion — недавно продлили доступность бесплатных еженедельных кредитных отчетов для потребителей до конца 2023 года. пандемии компании расширили доступ к еженедельным бесплатным проверкам.

пандемии компании расширили доступ к еженедельным бесплатным проверкам.

Отчеты доступны на веб-сайте годового кредитного отчета.

Еще из Личные финансы:

Как избежать дорогостоящих ошибок конвертации Roth IRA

32% американцев с трудом оплачивают счета в условиях высокой инфляции

10 штатов, где арендаторы больше всего задерживают платежи

«Мы всегда рекомендуем раз в год , по крайней мере, чтобы всегда проверять свой кредитный отчет на годовом отчете о кредитах.

Хотя бесплатный кредитный отчет, который вы получите, не покажет ваш кредитный рейтинг, он может подсказать, как повысить этот показатель. Вы можете получить доступ к своему кредитному рейтингу, заплатив за него в одном из трех агентств кредитной информации, или получить его бесплатно от вашей кредитной карты, если она предлагает привилегию.

С точки зрения кредитного рейтинга, все в диапазоне 700 или выше, как правило, «довольно хорошо», сказал Грэм. По его словам, чем ближе ваш результат будет к высоким 700 или 800 — приближаясь к идеальному баллу популярных моделей подсчета очков в 850 — тем лучше вы будете.

По данным FICO, средний кредитный рейтинг по стране недавно достиг рекордно высокого уровня 716.

Ваш кредитный рейтинг может незначительно отличаться в зависимости от поставщика услуг.

смотреть сейчас

Недавний опрос NerdWallet показал, что более четверти респондентов — 27% — говорят, что их кредитный рейтинг улучшился с начала пандемии Covid-19, а 14% заметили, что их баллы снизились.

На ваш кредитный рейтинг влияют два ключевых фактора.

Если вы хотите улучшить свой кредитный рейтинг, важно помнить о двух приоритетах: своевременной оплате счетов и сохранении низкого остатка долга.

«Это 65% их кредитного рейтинга», — сказал Грэм. «Чем больше они сосредоточатся на этих двух ключевых категориях, тем лучше будет их оценка в целом».

По словам Грэма, если вы оплатите счет с опозданием более чем на 30 дней, эта ошибка останется в вашем кредитном отчете в течение семи лет.

Но хорошая новость заключается в том, что чем дольше вы будете своевременно вносить платежи без просрочки, тем больше начнет улучшаться ваш балл, сказал он.

Мы всегда рекомендуем хотя бы раз в год всегда проверять свой кредитный отчет.

Трент Грэм

Специалист по эффективности программы и обеспечению качества в GreenPath Financial Wellness

«Это не краткосрочное решение, например, своевременные платежи в течение одного-двух месяцев, — сказал Грэм. «Это можно исправить, просто нужно время».

В вашем отчете также будет показано использование вашего кредита или сумма вашего долга по сравнению с вашим кредитным лимитом. В идеале вы хотите иметь менее 30% использования.

Согласно опросу NerdWallet, долг был важным фактором для тех, чья кредитная история изменилась с начала пандемии.

69% из тех, кто заметил, что их кредитный рейтинг вырос, это произошло из-за выплаты долгов. Между тем, почти половина — 47% — у которых снизились баллы, сказали, что это произошло из-за увеличения долга.

Другими факторами, также включенными в ваш кредитный рейтинг, по словам Грэма, являются длина кредитной истории, которая составляет около 15%; различные виды кредита и использования, 10%; и заявки на новый кредит, 10%.

Хотя эти факторы не имеют такого большого веса, вы можете тщательно подумать, прежде чем закрывать старый счет, тем самым уменьшая доступный кредит.

Опрос NerdWallet показал, что 46% респондентов ошибочно полагают, что закрытие кредитной карты улучшит ваш кредитный рейтинг.

Чрезмерное количество заявок на новый кредит также может отрицательно сказаться на вашем счете.

Ваш кредитный отчет поможет вам определить счета, которые были открыты дольше всего, и сколько запросов было в вашем отчете.

Что делать, если вы обнаружите ошибку

В вашем кредитном отчете может быть неверная информация, что может повредить вашей кредитной истории.

Если вы заметили ошибку, вы можете заполнить форму спора с каждым из трех бюро кредитных историй. По словам Грэма, обычно рассмотрение этих претензий занимает 30 дней.

Проверки кредитной биографии и отчеты для трудоустройства

Начало работы

Связаться с отделом продаж

Выявление квалифицированных кандидатов

Получите четкое и объективное представление о финансовой истории и ответственности вашего кандидата с помощью проверки кредитоспособности.

Принимать обоснованные решения о найме

Создайте команду, которой вы можете доверять, проверив свои навыки принятия финансовых решений перед тем, как нанять ее.

Снижение организационного риска

Проверка кредитоспособности при приеме на работу может помочь снизить риск судебных исков, краж или хищений при приеме на работу по небрежности.

Понимание финансовой истории

Проверки кредитоспособности при трудоустройстве показывают отношение кредита к долгу человека, но не сообщают о кредитных рейтингах.

Просмотр прошлой истории

Кредитные чеки могут включать общедоступную информацию, такую как налоговые удержания, счета в коллекциях и банкротства.

Получить представление о финансовой ответственности

Информация об учетной записи может включать в себя сумму задолженности, высокий/низкий кредит и историю платежей по каждой учетной записи.

«Checkr сделал нас более уверенными»

«После перехода на Checkr наша внутренняя команда имеет более высокий уровень уверенность в принятии решений . Checkr вселил в нас уверенность в том, что мы принимаем правильные решения для нашей платформы».

Checkr вселил в нас уверенность в том, что мы принимаем правильные решения для нашей платформы».

Анги

Шон Миллер, вице-президент по производству

«С распределенными командами по всей стране мы должны были обеспечить согласованность и соответствие всем нашим местоположениям».

Аклара

Элизабет Манн, руководитель группы по привлечению талантов

Создать учетную запись Checkr

Начните с входа в существующую учетную запись; или связаться с торговым представителем Checkr для создания учетной записи; или завершить процесс настройки учетной записи в Интернете. Затем добавьте проверку кредитоспособности в свою учетную запись, связавшись со службой поддержки Checkr.

Подтвердить допустимую цель

Чтобы подтвердить право на участие, работодатели должны указать свою допустимую цель при составлении кредитных отчетов для трудоустройства. В некоторых штатах есть очень специфические требования, которые также должны быть выполнены для составления кредитных отчетов.

Что делать с этой причиной, мы рассказали выше — в разделе «Проверяем персональную информацию».

Что делать с этой причиной, мы рассказали выше — в разделе «Проверяем персональную информацию». Это испортит кредитную историю.

Это испортит кредитную историю.