Кредитная карта тинькофф 55 дней условия пользования: Как работает льготный период кредитной карты

Содержание

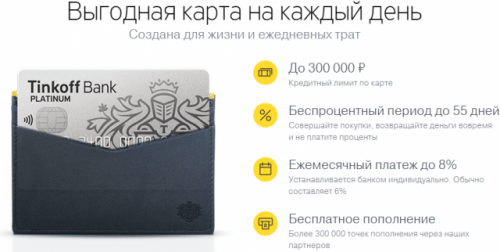

Кредитная карта «Tinkoff Drive» под 15%, с кредитным лимитом до 700000 рублей, с льготным периодом до 55 дней в Тинькофф Банка без посредников на Финуслуги.ру

Плюсы и минусы

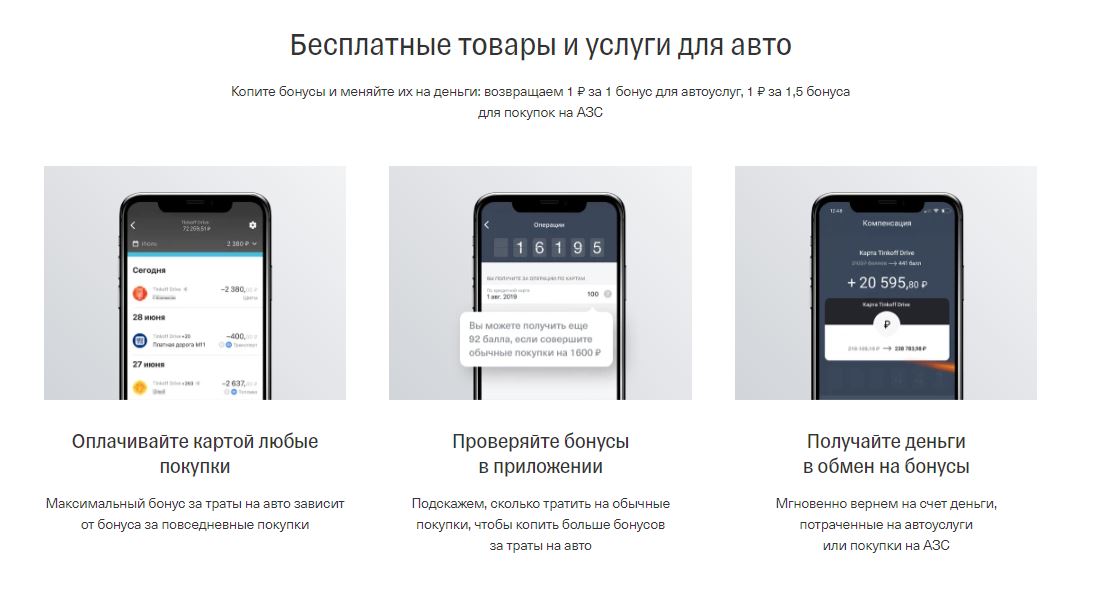

- Программа «Tinkoff Drive»

- Акция «Тинькофф Путешествия»

- Высокий лимит кредитования

- Привилегии во всех сервисах Тинькофф с подпиской Tinkoff Pro

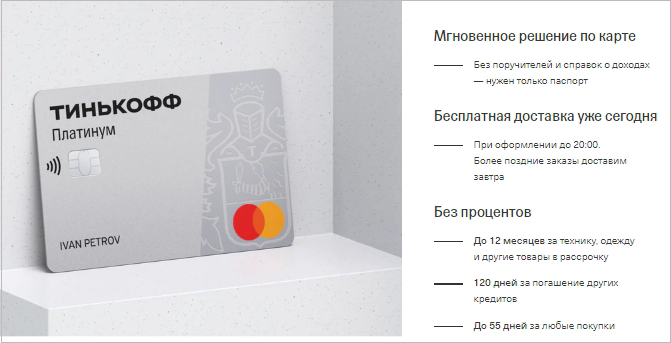

- Беспроцентная рассрочка на срок до 12 мес. у партнеров Банка

- Оформление по паспорту

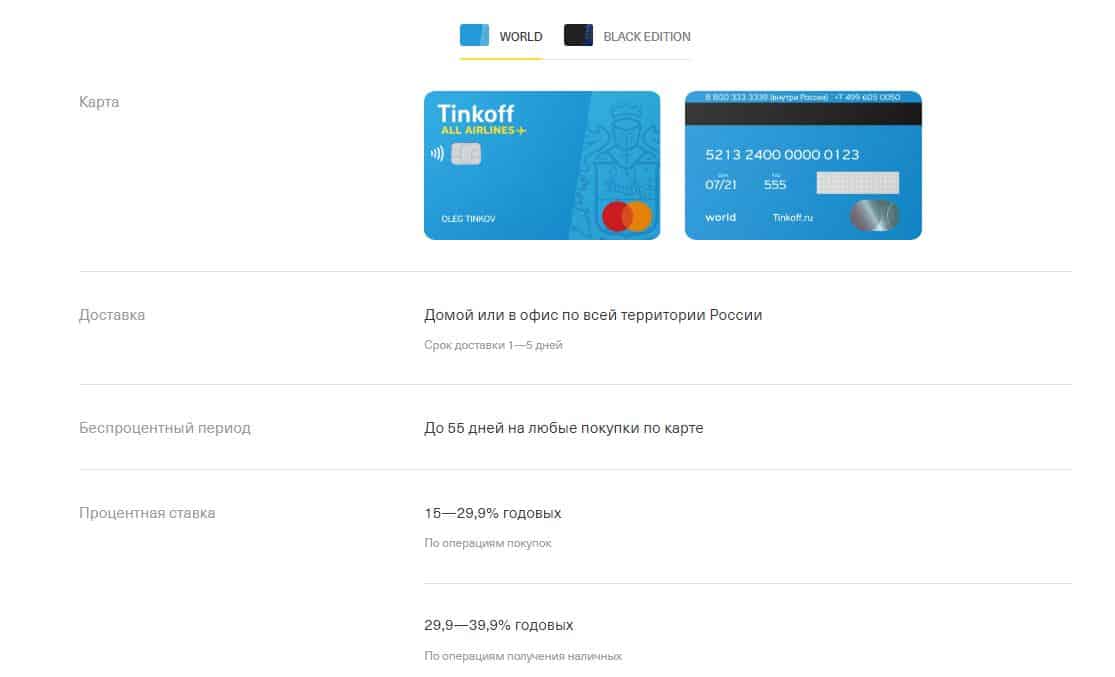

- Доставка карты домой или в офис по всей территории России

- Технология бесконтактной оплаты MasterCard PayPass

- Безопасные расчеты в сети интернет с системой 3D-Secure

- Льготный период не распространяется на снятие наличных

- Широкий диапазон установления процентной ставки

- Повышенная ставка при снятии наличных

Еще 6 плюсов

Похожие карты

- Visa / MasterCard Gold (Тариф Стандарт)Аверс

28 % годовых

до 100 000 ₽ - Автодрайв Platinum CreditГазпромбанк

от 24,9 % годовых

до 1 000 000 ₽ - РоснефтьРоссельхозбанк

24,9 % годовых

до 1 000 000 ₽ - Visa / MasterCard Platinum (Тариф Стандарт)Аверс

26 % годовых

до 250 000 ₽ - Яндекс.

ПроТинькофф Банк

ПроТинькофф Банкот 15 % годовых

до 700 000 ₽ - Urban CardКредит Европа Банк

30,9 % годовых

до 600 000 ₽ - ЛукойлТинькофф Банк

от 15 % годовых

до 700 000 ₽ - АвтоКартаЮниКредит Банк

от 26,3 % годовых

до 3 000 000 ₽ - Visa / MasterCard Platinum (Тариф Корпоратив)Аверс

22 % годовых

от 1 ₽

Что такое кредитная карта и чем она отличается от дебетовой?

Кредитная карта позволяет использовать для расходных операций заёмные средства, предоставляемые банком-эмитентом. Максимально возможная сумма таких средств определяется кредитным лимитом, который устанавливается банком исходя из платёжеспособности держателя «пластика».

Дебетовая карта предполагает использование личных средств держателя, хранящихся на карточном счёте. Расходные операции осуществляются в пределах заранее внесённых (поступивших) на карту сумм.

В некоторых случаях банки предоставляют овердрафт по дебетовым картам. Часто подобные инструменты используются в рамках зарплатных проектов. Тогда разница между «кредиткой» и дебетовой картой с пользовательской точки зрения может сводиться к минимуму.

Тогда разница между «кредиткой» и дебетовой картой с пользовательской точки зрения может сводиться к минимуму.

Как работает кредитка? О каких нюансах надо знать владельцу карты.

Характеристики кредитных карт, представленных на рынке, существенно разнятся. Но во всех случаях основной принцип их работы заключается в использовании держателем средств банка с их последующим возвратом.

Существенными параметрами при этом являются условия погашения долга: размер минимального ежемесячного платежа, проценты по кредиту и возможность беспроцентного использования средств (наличие и параметры грейс-периода). Заслуживает внимания установленная эмитентом комиссия за снятие наличных. Нередко «кредитки» имеют какие-либо дополнительные индивидуальные особенности, отличающие конкретный продукт от «конкурентов».

Для каких операций можно применять кредитную карту? Есть ли ограничения?

Основной функцией кредитных карт принято считать оплату покупок. Снятие наличных средств за счёт кредитного лимита также возможно, но, как правило, «облагается» высокими комиссиями. Чаще всего аналогично обстоят дела и с безналичными переводами – будь то перечисление средств с карты на карту или пополнение электронных кошельков.

Чаще всего аналогично обстоят дела и с безналичными переводами – будь то перечисление средств с карты на карту или пополнение электронных кошельков.

Бывает, что в отношении отдельных категорий операций банки устанавливают ограничения по суммам (за одну трансакцию и/или за определённый период времени – день, месяц). Могут встречаться и ограничения, не позволяющие совершать те или иные операции вовсе. Однако в целом подобные условия характерны для «кредиток» не более чем для дебетовых карт.

Как снять наличные с кредитки с максимальной выгодой?

Самый простой способ снятия наличных с кредитной карты – операция через банкомат. Как правило, финансово выгоднее в данном случае использовать банкомат эмитента или одного из банков-партнёров кредитодателя. При снятии средств через сторонние банки комиссия обычно выше.

Иногда оказывается выгоднее «обналичить» кредитные средства с использованием перевода (как правило, осуществляется через личный кабинет). Если комиссия в этом случае ниже, стоит рассмотреть такой вариант. Например, внутренний перевод на другой расчётный счёт в том же банке с последующим получением средств в кассе может сэкономить определённую сумму.

Например, внутренний перевод на другой расчётный счёт в том же банке с последующим получением средств в кассе может сэкономить определённую сумму.

Встречаются и другие варианты, характерные для отдельных банковских продуктов. Поэтому в каждом конкретном случае необходимо анализировать действующие условия, чтобы определить наиболее выгодный способ снятия «налички».

Как правильно погашать долг по кредитной карте?

Условия обслуживания каждой «кредитки» содержат детальные требования к погашению долга. Обычно держателю необходимо ежемесячно вносить сумму, рассчитанную исходя из минимального платежа и начисленных процентов. Срок внесения средств привязывается к определённой дате каждого месяца.

При этом никто не запрещает заёмщику погашать долг раньше и/или бо́льшими суммами. Это выгодно, поскольку тогда сумма процентов будет меньше. А возврат заёмных средств в пределах грейс-периода (при его наличии) позволяет вовсе избежать оплаты процентов.

Если я решу закрыть кредитную карту, то что я должен и сколько это займет времени?

Закрытие кредитной карты происходит на основании заявления её держателя – чаще письменного, в некоторых случаях электронного. Остаток на счёте должен быть нулевым. Если остаток положительный, нередко его можно обнулить непосредственно при подаче заявления (например, перевести средства на другой счёт). Отрицательного остатка быть не должно.

Остаток на счёте должен быть нулевым. Если остаток положительный, нередко его можно обнулить непосредственно при подаче заявления (например, перевести средства на другой счёт). Отрицательного остатка быть не должно.

Как правило, кредитная карта не закрывается в день обращения. Заблокирован сразу может быть сам «пластик», но счёт остаётся активным ещё в течение некоторого времени (обычно не более двух месяцев). После закрытия счёта нелишне получить в банке справку об отсутствии задолженности.

Популярные карты

828

заявок

Перекресток

Альфа-Банк

от 11,99 % годовых

до 700 000 ₽

1682

заявки

Cash Back

Альфа-Банк

от 25,99 % годовых

до 300 000 ₽

256

заявок

РЖД Platinum

Альфа-Банк

от 11,99 % годовых

до 1 000 000 ₽

Советы при выборе карты от экспертов

Samsung Pay могут запретить в России

Швейцарская компания «Сквин СА» обвинила Samsung в незаконном использовании патента — технологии электронных платежей.

Из-за этого Samsung Pay может перестать работать на территории России.

Из-за этого Samsung Pay может перестать работать на территории России.Карта «Мир»: для чего она нужна и как ее получить

Из-за приостановки операций по картам Visa и MasterCard за границей (в России карты этих платежных систем продолжат работать), растет популярность российской платежной системы «Мир». Разберемся, что это за карта и как ее оформить.

Финансовый советник: кто это и когда стоит нанять личного консультанта

В движении финансов участвует каждый человек: получает зарплату, покупает продукты, платит за квартиру и секцию. Чтобы денежные операции приносили выгоду, можно воспользоваться помощью финансового советника. Расскажем, чем он занимается, сколько стоят его услуги и как не нарваться на мошенников.

Маркетплейсы. Как работают онлайн-гипермаркеты, где можно купить все: от лампочки до частного самолета

Около половины онлайн-покупок в мире совершается на маркетплейсах. Только в России число продаж в интернете в 2020 году выросло на 78%.

Рассказываем, как работают маркетплейсы и почему они захватили мир. А еще поделимся лайфхаками по поиску редких товаров и самых больших скидок.

Рассказываем, как работают маркетплейсы и почему они захватили мир. А еще поделимся лайфхаками по поиску редких товаров и самых больших скидок.Кредиты для бизнеса: какие бывают, кому выдают, как взять. Бонус — список банков, выдающих кредиты малому и среднему бизнесу

Что такое кредиты для бизнеса, какие бывают, кому дают, как взять и все правильно оформить.

Может ли банк потребовать досрочного погашения кредита?

Может ли банк потребовать досрочно погасить кредит, и если да, то в каких случаях.

Можно ли отказаться от страховки по кредиту

Банки часто предлагают несколько страховок людям, которые берут кредит. Что говорит закон — можно ли отказаться от страховки по кредиту?

Выбираем лучшую карту для путешественников. Мили за рубли, скидки на билеты и отели и другие бонусы специальных карт

Обзор самых популярных карт для путешествий: какие бонусы они дают, как выбрать карту с оптимальными условиями для разных случаев.

Как узнать свою кредитную историю?

Кредитная история влияет на кредитный рейтинг человека. Рассказываем, как бесплатно узнать свою кредитную историю.

«Купи-купи-купи». Почему мы покупаем ненужные вещи и как маркетологи подталкивают нас тратить больше

Если вы хотя бы раз обнаруживали себя с горой покупок у кассы, тогда как зашли «только за молоком» — эта статья для вас. Почему мы совершаем бессмысленные покупки и как можно бороться с ними.

- Еще почитать

На сайте www.finuslugi.ru предоставляются услуги оператора финансовой платформы ПАО

Московская Биржа, а также услуги ООО «МБ Маркетплейс», организации, не являющейся

оператором финансовой платформы в соответствии с Федеральным законом от 20.07.2020

№211-ФЗ «О совершении финансовых сделок с использованием финансовой платформы».

Услуги оператора финансовой платформы ПАО Московская Биржа обозначены пометкой

«Открыть онлайн». Иная информация на сайте www.finuslugi.ru считается размещенной

Иная информация на сайте www.finuslugi.ru считается размещенной

ООО «МБ Маркетплейс», если иное явно не следует из существа размещаемой информации.

ООО «МБ Маркетплейс» входит в Группу «Московская Биржа».

Группа «Московская Биржа» — ПАО Московская Биржа и юридические лица, находящиеся под

прямым или косвенным контролем ПАО Московская Биржа.

Copyright © Московская Биржа, 2011-2022.

Все права на информацию, результаты интеллектуальной деятельности и средства индивидуализации юридических лиц,

размещенные на настоящем сайте ПАО Московская Биржа, защищены в соответствии с российским законодательством.

Прежде чем приступить к использованию сайта предлагаем ознакомиться с Пользовательским соглашением и Политикой конфиденциальности.

Воспроизведение, распространение и иное использование информации, результатов интеллектуальной деятельности и средств индивидуализации,

размещенных на сайте, или их частей допускается только с предварительного письменного согласия ПАО Московская Биржа.

Включено Банком России в реестр операторов финансовых платформ 27.08.2020.

расчетный период, 55 дней льготный без процентов

Автор Экономист Наталья Еськова Просмотров 5.5к. Опубликовано Обновлено

Кредитные карты Tinkoff банка широко распространены среди населения благодаря лояльным условиям. Особенно привлекателен беспроцентный период Тинькофф, до окончания которого заёмщик возвращает только потраченные деньги, без процентов и комиссии.

Содержание

- Льготный период кредитной карты Тинькофф

- Расчетный период Тинькофф

- Как узнать расчетный период Тинькофф 55 дней без процентов

- Своевременный возврат денег

- Как получить информацию по кредитной карте

- Условия предоставления грейс-периода

Льготный период кредитной карты Тинькофф

Льготный период действует по всем кредиткам банка, включая Tinkoff Платинум. Банк даёт возможность клиентам пользоваться деньгами без процентов.

Банк даёт возможность клиентам пользоваться деньгами без процентов.

Беспроцентным сроком можно пользоваться, если средства были израсходованы безналично. Для этого картой следует расплачиваться в торговых точках и интернет магазинах.

При снятии наличных с карточки всегда взимается комиссия. В этом случае долг следует возвращать как обычный кредит. Банк рассчитает график платежей на каждый месяц, при этом можно вносить больше, по желанию клиента.

Наличные лучше снимать только если нельзя совершить безналичный расчет. В остальных случаях кредитную карту выгодно использовать для оплаты покупок.

Банк предоставляет грейс-период до 55 дней. Клиент ничего не переплатит, если уложится в этот срок. Чем быстрее вернуть деньги, тем выгоднее пользователю.

Расчетный период Тинькофф

Льготный период кредитной карты начинает действовать с первого дня расчетного периода, который длится 30 дней. В это время можно рассчитываться картой безналично.

За расчетным следует платёжный период длительностью 25 дней. Этот срок банк установил для возврата долга без процентов в рамках кредитного лимита. В общей сложности банк предоставляет 55 дней для погашения задолженности, если считать с первого дня расчетного периода. Клиент же может внести деньги в любой день, поэтому он сам корректирует срок.

Экономист Наталья Еськова

Эксперт по банковскому делу.

Кредитный эксперт.

Опыт работы в банке более 8 лет.

Задать вопрос

Как узнать расчетный период Тинькофф 55 дней без процентов

Если клиент оплатил картой в первый день расчетного периода, то у него есть 55 дней для внесения средств без переплаты. А при расчете в магазине к примеру, на 15 день расчетного периода, остаётся 40 дней на возврат.

Новый расчетный период начинается со дня формирования выписки. Поэтому крупные покупки лучше совершать в первые дни нового периода.

Вся информация по датам и срокам грейс-периода описана в договоре кредитования. Если что-то непонятно, можно позвонить на горячую линию 8 800 555-77-78 и задать вопрос оператору.

Если что-то непонятно, можно позвонить на горячую линию 8 800 555-77-78 и задать вопрос оператору.

К примеру, расчетный период начинается 15 июня. Беспроцентный срок возврата денег продлится до 9 августа. Если покупка совершена 30 июня, льготный период составит 40 дней.

Дата формирования выписки — 15 июля. В ней указана сумма задолженности, минимальный обязательный платеж и дата оплаты. С 16 июля начинает действовать новый расчетный период. Если купить в этот день, продолжительность льготного периода составит 54 дня.

Своевременный возврат денег

Операция снятия наличных в банкомате облагается комиссией и последующим начислением процентов. Ставка устанавливается индивидуально для каждого клиента и прописывается в договоре.

Не стоит думать, что на возврат денег без переплаты всегда даётся 55 дней. Оплатив товар в последние дни расчетного периода, клиент должен будет вернуть деньги в сжатые сроки. Если он не пополнил карту полностью до конечной даты грейс-периода, банк начинает начислять проценты.

Чаще всего на кредитную карточку деньги зачисляются в течение нескольких минут. Но бывают технические сбои и платеж поступает позже. Если сумма обязательного платежа не поступила до установленной кредитором даты, клиенту придется оплатить повышенные проценты и штраф. Поэтому переводы на кредитку в счёт погашения долга нужно совершать за несколько дней.

Да

80.49%

Нет

19.51%

Проголосовало: 3691

Вся информация о движении средств по карте банка Тинькофф с льготным периодом отражается в банковской выписке:

- сумма обязательного платежа;

- размер задолженности;

- все расходные операции.

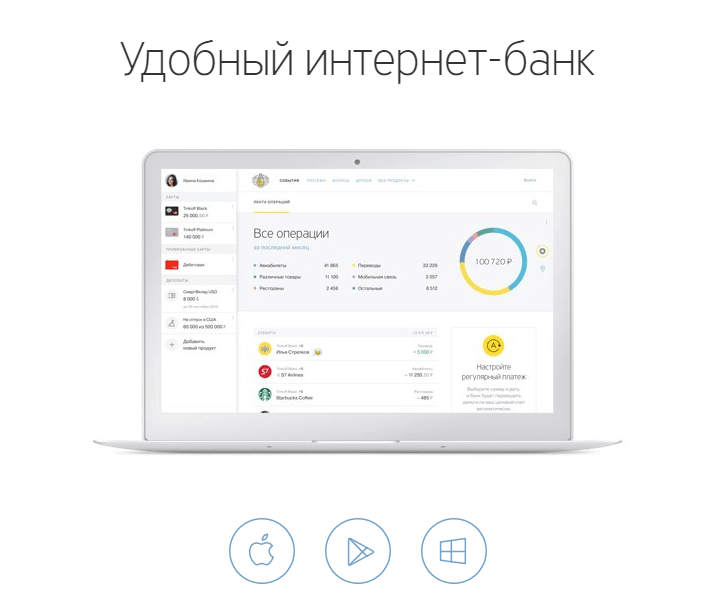

Выписку банк направляет клиенту по электронной почте, СМС или почтой России. При оформлении договора владелец карты указывает удобный для него способ. Также получить информацию о состоянии счета можно в любое время в личном кабинете. Интернет банк — бесплатный сервис, которым может воспользоваться любой держатель карты.

При необходимости можно позвонить на горячую линию 8 800 555-77-78, оператор поможет разобраться с дополнительными вопросами и даст информацию о состоянии кредитного счета.

Условия предоставления грейс-периода

Чтобы не выплачивать проценты банку, нужно совершать по карте следующие безналичные операции:

- покупки;

- перечисления в пользу юрлиц, ИП в другие кредитные организации;

- оплату коммунальных услуг, пошлин, налогов и другие платежи.

Льготный период не действует на:

- обналичивание средств;

- переводы физлицам;

- перечисления юрлицам и ИП через Тинькофф;

- уплату кредитов, почтовые переводы.

Льготный период возобновляется и действует заново, как только кредитный лимит будет полностью восстановлен. Такие условия выгодны банку и клиенту. Даже если владелец карты всегда пользуется беспроцентным сроком, банк зарабатывает на каждой операции. Платежная система выплачивает вознаграждение ему за безналичные расчеты.

Платежная система выплачивает вознаграждение ему за безналичные расчеты.

Владельцы кредитных карт желают знать как работает беспроцентный период, чтобы экономить на пользовании средствами банка. Это выгодное условие для обеих сторон. При этом карточка для владельца станет запасным кошельком, на случай непредвиденных расходов.

Читайте далее:

- Об авторе

- Недавние публикации

Экономист Наталья Еськова

Эксперт по банковскому делу.

Кредитный эксперт.

Опыт работы в банке более 8 лет.

Экономист Наталья Еськова недавно публиковал (посмотреть все)

Ваш путеводитель по кредитным картам — Общие темы | Учебный центр

Боитесь пользоваться кредитными картами? CIB говорит, что нельзя!

Кредитная карта — это простой и удобный финансовый инструмент, и от того, как и когда она используется, зависит, будет ли она полезной или вредной. Вот все, что вам нужно знать о том, как максимально эффективно использовать кредитные карты, не попадая в ловушки.

За кулисами:

Кредитная карта — это простой и безопасный способ оплаты во всех ваших повседневных операциях, включая покупку продуктов, заправку автомобиля или выполнение государственных услуг, начиная с выдачи ваших водительских или автомобильных прав, продление паспорта или оплата счетов (электричество, телефон и т. д.).

Кредитная карта является эффективным способом оплаты в экстренных случаях. Например, если гипермаркет празднует свой юбилей, и у них есть неотразимое предложение со скидкой 50% на все ЖК-экраны в течение одной недели. Вы хотите воспользоваться этим предложением по максимуму, но на вашем счету недостаточно средств, а до получения зарплаты осталось две недели. Это идеальное время, чтобы воспользоваться кредитной картой, чтобы купить сейчас, а заплатить позже.

Все, что вам нужно сделать, это убедиться, что на вашей карте достаточно средств, оплатить товар или услугу с помощью кредитной карты в POS. Сумма будет списана с вашей карты, и вы сможете наслаждаться покупкой.

Итак, что здесь только что произошло?

Используя кредитную карту, клиент приобрел продукт или услугу сегодня и должен вернуть деньги банку в течение заранее утвержденного периода времени, до 55 дней. Владельцы карт должны оплатить минимум 5% от списанной суммы.

Если все действительно так просто, то почему некоторые люди боятся пользоваться кредитными картами?

Некоторые клиенты считают, что при использовании кредитных карт их финансовое бремя увеличивается из-за процентных ставок и сборов. Использование кредитных карт при совершении покупок является лучшим вариантом для многих людей, потому что это дает им больше возможностей для трат, помимо имеющихся у них средств, и дает им льготный период до 55 дней с даты транзакции.

Как мне получить кредитную карту?

Почти каждый человек старше 21 года, имеющий доход, может претендовать на получение кредитной карты. Лица, не имеющие дохода, могут подать заявку на получение кредитной карты с обеспечением. Для обеспеченных карт пользователям необходимо разместить денежную сумму в банке, против которого выдается кредит.

Лица, не имеющие дохода, могут подать заявку на получение кредитной карты с обеспечением. Для обеспеченных карт пользователям необходимо разместить денежную сумму в банке, против которого выдается кредит.

Вот некоторые ключевые моменты, которые вы должны знать о кредитных картах

1- Банк определяет кредитный лимит на основе корпоративного банковского отдела.

2- Кредитный лимит можно использовать для покупок в магазине, снятия наличных в стране и за границей или покупок в Интернете. 5% шаг.

4- Кредитные карты имеют плату за выпуск и продление. Вы можете узнать обо всех соответствующих сборах, ознакомившись с условиями и графиком платежей.

5- Типы и реквизиты платежей

Льготный период, платежный цикл и минимальные платежи – запомните эти термины наизусть.

Льготный период – это количество дней, в течение которых вы должны полностью оплатить сумму до начисления процентов. Это отличается от одного банка к другому, некоторые банки предлагают до 55 дней!

Это отличается от одного банка к другому, некоторые банки предлагают до 55 дней!

Вот как это работает. Допустим, платежный цикл вашей кредитной карты приходится на период с 1 января по 31 января со сроком погашения 25 февраля. Любые покупки, сделанные в рамках цикла, могут быть совершены до даты платежа, которая является концом вашего платежного цикла . Вы должны оплатить причитающуюся сумму до даты, в данном случае до 25 февраля.

Кредитные карты также предлагают вариант «возобновляемого баланса», когда вам не нужно сразу выплачивать всю сумму, которую вы заняли. Здесь вы можете заплатить минимальный запрошенный платеж и перенести остаток на следующий месяц с ежемесячным процентом, добавленным к сумме.

Совет для профессионалов: Чтобы получить максимальное количество беспроцентных дней, всегда старайтесь тратить средства в первую неделю платежного цикла.

6- Кредитный рейтинг

Египетское кредитное бюро поддерживает базу данных «I-Score», которая представляет собой базу данных информации о потребителях кредита и МСП, чтобы предоставить банкам данные, необходимые до утверждения кредитных лимитов. Персонал I-Score имеет право доступа к своей базе данных для проведения проверок кредитоспособности потребителей, и организация хранит почти 100% кредитных данных о потребителях и МСП из коммерческих банков, таким образом предоставляя банкам четкие индикаторы, когда это необходимо.

Персонал I-Score имеет право доступа к своей базе данных для проведения проверок кредитоспособности потребителей, и организация хранит почти 100% кредитных данных о потребителях и МСП из коммерческих банков, таким образом предоставляя банкам четкие индикаторы, когда это необходимо.

Использование кредитной карты может повлиять на ваш кредитный рейтинг несколькими способами, как положительными, так и отрицательными. Вы можете положительно повлиять на самый важный фактор кредитного рейтинга, историю платежей, осуществляя свои платежи вовремя в 100% случаев. О позднем платеже по кредитной карте будет сообщено, и это может повредить вашему счету.

Когда вы своевременно выполняете платежи, ваш банк считает вас надежным клиентом и сообщает об этом в I-Score для дальнейшей оценки того, являетесь ли вы хорошим заемщиком или нет. Кредитная карта, используемая с умом, поможет вам создать свой кредит, а хороший кредит может помочь вам получить будущие кредиты и кредитные продукты.

7- Знайте свои права

Банк защищает всю информацию о ваших транзакциях, и, как владелец карты, вы имеете право оспорить любые транзакции, имевшие место в течение последнего месяца, и банк проведет расследование и исправить соответственно. Пожалуйста, проверьте все транзакции, когда вы получите ежемесячную выписку по кредитной карте.

8- Тратьте больше, тратьте с умом

Чтобы увеличить количество пользователей кредитных карт и их транзакций, банки предлагают различные программы поощрения и поощрения, в первую очередь основанные на потребностях клиентов . Многие карты дают вам возврат наличных денег, привилегии за покупки или путешествия, а также бонусные баллы, а также промо-период с нулевой процентной ставкой. Когда вы получите карту, проверьте подробности в своем заявлении о льготах; вы можете сделать больше с правильной картой, поэтому выберите карту с программой вознаграждения, которая соответствует вашему образу жизни и расходам.

9- Вы по-прежнему можете получить наличные деньги с вашей кредитной карты с помощью «выдачи наличных»

Большинство банков предоставляют выдачу наличных, которая представляет собой услугу, которая позволяет держателям карт снимать деньги в банкоматах до определенной суммы в пределах их кредитный лимит. Снятие не имеет периода акцепта и проценты начисляются с даты снятия. Помимо комиссии за снятие наличных, в отличие от покупки.

Не забывайте всегда проверять свои сборы.

Плюсы наличия кредитных карт

Простота использования. Кредитные карты принимаются во всем мире, поэтому вам не нужно беспокоиться о наличных деньгах во время путешествий.

Совет для тех, кто путешествует: Всегда покупайте в валюте страны, которую вы посещаете, а не в египетских фунтах. Таким образом, с вас будет взиматься плата по обменному курсу в магазине и банке.

Безопаснее, чем наличные. Если ваша карта потеряна или украдена, просто позвоните в свой банк и деактивируйте ее, а если она будет украдена и использована мошенническим путем, у вас гораздо больше шансов вернуть деньги, если вы сообщите об этом в банк. Также безопасно использовать вашу кредитную карту для покупок в Интернете, поскольку кредитные карты имеют многоуровневую защиту. На обратной стороне вашей карты вы найдете уникальное значение подтверждения карты (CVV), трехзначное число, которое вы вводите при совершении онлайн-покупки, или ваш одноразовый пароль (OTP). Эти номера гарантируют, что карта физически находится в вашей руке и что ею никто, кроме вас, не пользуется.

Если ваша карта потеряна или украдена, просто позвоните в свой банк и деактивируйте ее, а если она будет украдена и использована мошенническим путем, у вас гораздо больше шансов вернуть деньги, если вы сообщите об этом в банк. Также безопасно использовать вашу кредитную карту для покупок в Интернете, поскольку кредитные карты имеют многоуровневую защиту. На обратной стороне вашей карты вы найдете уникальное значение подтверждения карты (CVV), трехзначное число, которое вы вводите при совершении онлайн-покупки, или ваш одноразовый пароль (OTP). Эти номера гарантируют, что карта физически находится в вашей руке и что ею никто, кроме вас, не пользуется.

Купи сейчас, заплати потом. Если у вас нет необходимой наличности до следующей зарплаты или вам нужно совершить крупную покупку, кредитная карта дает вам дополнительные финансовые возможности для маневра.

Защита. Кредитный щит — это дополнительная программа страхования или услуга для кредитных карт, предлагаемая банками, где в случае непредвиденных или неудачных обстоятельств (смерть или постоянная/полная нетрудоспособность) покрываются взносы держателей карт.

Халява. Вы часто будете получать вознаграждения с помощью кредитных карт, такие как авиамили, призовые баллы и кэшбэк.

Минусы наличия кредитных карт:

Просроченные платежи влияют на ваш кредитный рейтинг. Если вы сделаете платеж после месячного крайнего срока, указанного в вашей выписке, вам придется заплатить штраф за просрочку платежа. Кроме того, ваш банк сообщит об этом в I-Score, и это может негативно сказаться на ваших будущих кредитных заявках.

Как оплатить заказ на Алиэкспресс кредитной и дебетовой картой Тинькофф? Карта Тинькофф Алиэкспресс: Преимущества, Условия, Кэшбэк. Как оплатить товар по карте Тинькофф на AlExpress | Алиэкспресс | Али Экспресс | Алия | Алик | Алико | Али | Аллея | Экспресс по русски? Карта Тинькофф Алиэкспресс с Кэшбеком — как пользоваться, как получить? Алекспресс

Наверняка вы слышали о Тинькофф Банке. А вы знаете, что у него есть специальная карта Тинькофф Алиэкспресс, позволяющая совершать покупки на сайте с Кэшбанком. О ней мы сегодня и поговорим.

О ней мы сегодня и поговорим.

Сегодня на Алиэкспресс многие покупатели предпочитают использовать для оплаты карты Тинькофф Банка. Это неудивительно, ведь специальная карта производства совместного проекта Тинькофф и Алиэкспресс позволяет получать кеш с каждой покупки. Кроме того, карты выпускаются двух видов — кредитные и дебетовые. Вы можете выбрать кого угодно на свое усмотрение, но сначала стоит узнать об их особенностях.

Если Алиэкспресс вы посещаете впервые, то вам обязательно стоит ознакомиться с нашей инструкцией для новых пользователей по ссылке здесь . Подробно описаны все первые шаги по работе с игровой площадкой, а также процесс оформления заказа и получения скидки.

Дебетовая карта Тинькофф Алиэкспресс: Условия, Особенности

Дебетовая карта Тинькофф Алиэкспресс

Для начала расскажем о дебетовой карте Тинькофф Алиэкспресс . Это очень выгодное предложение, позволяющее получить следующие преимущества:

Это очень выгодное предложение, позволяющее получить следующие преимущества:

- Кэшбэк за покупки на Алиэкспресс — 2%. При оплате покупок в любом другом магазине вы получите 1% кэшек

- Если на вашем счету менее 300 тысяч рублей, то вы можете получить 7% в виде бонуса к балансу счета, по сути это как вклад

- Снятие средств предусмотрено в любом банкомате, но комиссия взимается при сумме менее 3000 рублей

- Карты работают на современной системе бесконтактных платежей PayPass от MasterCard

- Есть много способов пополнить счет без комиссии

- Вы можете пользоваться бесплатным интернет-банком.

- Стоимость карты годового обслуживания 99 рублей в месяц

Выгода от этой карты вполне очевидна — каждый любитель шоппинга в китайском магазине будет наделен дополнительной скидкой на новые покупки. Кроме того, это оптимальное предложение для тех, кто хранит большие суммы на карте, так как это позволит получать дополнительный доход в виде 7%.

При всем при этом есть несколько особенностей, которые необходимо знать, чтобы у вас впоследствии не было проблем:

- Помните, что с Алиэкспресс бонусы сразу никто не начислит. Сначала вы должны получить товар, а потом продавец должен получить деньги. Таким образом, ранее, чем через 15 дней, не стоит ждать зачисления, так как в течение этого времени вы еще можете вернуть деньги обратно, открыв диспут на сайте.

- Бонусы не предназначены для использования их на какие-либо нужды, то есть потратить на покупки можно только на Алиэкспресс .

- Также важно знать, что не все покупки позволяют получить кэшек. Бонус будет получен только при сумме вашего заказа не менее 500 рублей.

- Каждый балл стоит 1 рубль.

- Кстати, если вы хотите дополнительно получать 7% от остатка на счете, то вам нужно покупать что-то на Алиэкспресс , хотя бы раз в месяц. При этом если заказ меньше 3 тысяч, то эта сумма уменьшится до 3%.

Кредитная карта Тинькофф AlExpress: Особенности, Условия

Кредитная карта Тинькофф Алиэкспресс

А что делать тем покупателям, которые хотят купить сейчас, а потом заплатить? Все очень просто — можно оформить кредитную карту Тинькофф Алиэкспресс . Он имеет следующие условия:

- По карте можно получить кредитный лимит до 700 000 рублей

- Наличие льготного периода в 55 дней

- Стоимость обслуживания счета 990 рублей в год

- Величина Кэшбэка на Алиэкспресс составляет 5%

- Если расплачиваться картой в обычных или других интернет-магазинах, то 1% возвращается в виде кэшек

- Процентная ставка за пользование денежными средствами составляет 24-30% годовых

- Снятие наличных, как и в случае предоставления дебетовой карты. Комиссия за операцию 390

- Кредитная карта отличается от дебетового значения cachek. Здесь гораздо выгоднее. Кроме того, очень привлекателен и льготный период в 55 дней, а также величина максимального кредитного лимита

руб.

Если говорить о некоторых особенностях, о которых банк не говорит открыто, то обратите внимание, что бонусы начисляются не реальными деньгами, а бонусами.

Другими словами, получать такую карту лучше только в том случае, если вы постоянно покупаете что-то на Алиэкспресс и готовые к использованию баллы. В другом случае это просто не имеет смысла.

Как получить кредитную или дебетовую карту Тинькофф Алиэкспресс?

Как всем известно, Тинькофф Банк работает полностью удаленно, поэтому у него нет ни одного обычного отделения. Поэтому, если вы хотите получить карту, то вам необходимо составить ее через Интернет. Для этого просто заполните небольшую форму и дождитесь, пока банк примет положительное решение.

В анкете много пунктов, в которых нужно указать паспортные данные, место работы и другие реквизиты. Благодаря подсказкам системы вы легко справитесь с поставленной задачей. Итак, представляем вам инструкцию по оформлению заявки на кредитную или дебетовую карту Тинькофф Алиэкспресс :

- Перейти на официальный сайт Тинькофф Банка по ссылке здесь

- На главной странице выбрать пункт «Карты»

Карты

- Выберите тип желаемой карты — дебетовая или кредитная

Тип карты

- Далее из списка выбрать Карту Тинькофф Aliexpress

- Справа от него будет гореть кнопка «Разместить карту» .

На нем и нажмите

На нем и нажмите

Выдать карту

- Вам откроется анкета для заполнения. Внимательно укажите всю необходимую информацию и отправьте заявку.

Профиль

- Дождитесь, пока банк примет окончательное решение. Как правило, это занимает не более пяти дней. Проверить статус рассмотрения вы всегда можете онлайн

Стоит отметить, что при оформлении кредитной карты утвержденный лимит может отличаться от запрошенного. Для каждого клиента она подбирается индивидуально. Факторов очень много, например, ваша зарплата, количество открытых кредитов, а также другие данные. В дальнейшем, если вам удастся погасить свой долг, то кредитный лимит можно увеличить.

Как получить карту Тинькофф Алиэкспресс?

Когда заявка на оформление карты Тинькофф Алиэкспресс будет отправлена, а на кредит тоже одобрена, теперь нужно будет составить договор и подписать его. Для этих целей не обязательно идти в отделение банка. Как вы помните, их просто нет. Дело в том, что курьер приедет к вам домой и принесет все необходимые бумаги.

Как вы помните, их просто нет. Дело в том, что курьер приедет к вам домой и принесет все необходимые бумаги.

Как пополнить счет Карты Тинькофф Алиэкспресс?

Итак, дебетовую карту для оплаты покупок на Алиэкспресс нам придется пополнять, а за кредит нужно платить. Пополнить карту можно несколькими очень простыми способами:

- Средства можно перевести с любой другой карты, только не с Тинькофф Банка

- Счет можно пополнить банковским переводом.

- Настроить средства через партнерский сервис банка, на приближение Юнистрим, Билайн, Контакт, Золотая Корона и т. д.

Как посмотреть баланс карт Тинькофф?

Проверить баланс

Контроль остатка на карточном счете всегда актуален, тем более, что многие любят детально просматривать каждую операцию. Для Карты Тинькофф Алиэкспресс есть несколько способов проверки баланса:

- Воспользоваться личным кабинетом на сайте банка

- Если вы пользуетесь смартфоном, установите приложение «Мобильный банк»

- Отправив СМС-запрос службы Тинькофф

- Звонок в автоматизированную систему по номеру 8-800-555-10-10

Как оплачивать покупки на карте Тинькофф на Алиэкспресс?

Оплатить покупки на Алиэкспресс совсем не сложно.

ПроТинькофф Банк

ПроТинькофф Банк Из-за этого Samsung Pay может перестать работать на территории России.

Из-за этого Samsung Pay может перестать работать на территории России. Рассказываем, как работают маркетплейсы и почему они захватили мир. А еще поделимся лайфхаками по поиску редких товаров и самых больших скидок.

Рассказываем, как работают маркетплейсы и почему они захватили мир. А еще поделимся лайфхаками по поиску редких товаров и самых больших скидок.

На нем и нажмите

На нем и нажмите