Кредитное плечо на фондовом рынке: что это такое, возможности и опасности — Финансовая азбука — Финам.Ру

Содержание

УК «Арсагера» ‘Шорт» и «плечо» это

Раздел: Инвестиционные опасности

В этом материале рассказывается, кто на самом деле зарабатывает на «плечах» и «шортах».

|

Слушать статью

|

Брокерская компания живет тем, что получает комиссию от каждой совершенной сделки. Чем больше оборот, тем больше комиссия. Все усилия брокера направлены на то, чтобы увеличить оборот. Для этого организуют бесплатные семинары: «Технический анализ», «Стратегия внутридневной торговли», «Скальпинг – умение делать деньги». Для этого проводят конкурсы трейдеров, где победители зарабатывают 1000%, совершая 2,5 сделки в минуту. Возникает вопрос: какую максимальную комиссию можно получить с клиента? Ответ поражает воображение – в пределе с клиента можно получить все деньги, которые он принес для приобретения акций! Как?

|

«Фондовый рынок устроен так, чтобы перераспределять деньги от Активных к Терпеливым»

Уоррен Баффет

На чем же зарабатывают брокерские компании?

На первый взгляд комиссия брокера очень скромная – в среднем 0,1% от объема сделки. Допустим, вы приносите в брокерскую компанию 100 000 ₽, чтобы купить акции Газпрома, ЛУКОЙЛа, Сбербанка, Норильского никеля, Магнита. За эту сделку вы заплатите 200 ₽. Согласитесь – мелочь. Особенно если вы купили эти акции, а продавать планируете лет через пять.

Допустим, вы приносите в брокерскую компанию 100 000 ₽, чтобы купить акции Газпрома, ЛУКОЙЛа, Сбербанка, Норильского никеля, Магнита. За эту сделку вы заплатите 200 ₽. Согласитесь – мелочь. Особенно если вы купили эти акции, а продавать планируете лет через пять.

Но вас вежливо пригласят на бесплатный семинар, где расскажут, что на акциях можно хорошо заработать, но для этого надо подучиться. И это звучит очень логично. Хотя для того, чтобы начать инвестиции в акции, достаточно знать два простых факта:

1. Биржевой индекс растет в долгосрочной перспективе, несмотря на временные снижения и постоянные колебания.

2. 80% активных игроков проигрывают биржевому индексу, и только 7% удается заработать больше.

Вместо этого вам расскажут о множестве приемов торговли и сигналах к покупке/продаже. Это совершенно заурядная ситуация, когда клиент под влиянием технического анализа оборачивает свой портфель ежедневно и платит 200 ₽ брокеру не раз в пять лет, а каждый день.

Брокерская услуга «плечо»

Но самая гениальная «придумка» брокеров – это leverage, по-русски «плечо». Официально это называют маржинальной торговлей. Исторически это классическая банковская операция – кредитование под залог ценных бумаг.

Как это работает? Вы купили акции Газпрома, ЛУКОЙЛа, Сбербанка, Норильского никеля, Магнита. Это ликвидные акции — брокер хорошо знает, что в любой момент он сможет продать ваши акции, чтобы вернуть свои деньги. Вы выбрали эти акции и ожидаете, что они принесут доход.

И тут вам поступает от брокера соблазнительное предложение. Он готов предоставить в кредит дополнительно еще 100 000 ₽. Если эти акции вырастут на 30%, то, вложив 100 000 ₽, вы заработаете 30 000 ₽. А используя кредит, получите еще 30 000 ₽ (за вычетом «небольших» процентов за кредит). Правда, заманчиво? Особенно если технический анализ уже вселил уверенность, и гордость переполняет от мысли, что зарабатываете своим умом!

Но есть и другая сторона. Если выбранные акции упадут на 30%, ваши убытки 30 000 + 30 000 + % за кредит. И от ваших 100 000 ₽ останется меньше 40 000. Конечно, это не означает, что весь ваш проигрыш перейдет к брокеру. Он перейдет к «терпеливым», но комиссия брокера вырастет как минимум вдвое. Здорово придумано?

Если выбранные акции упадут на 30%, ваши убытки 30 000 + 30 000 + % за кредит. И от ваших 100 000 ₽ останется меньше 40 000. Конечно, это не означает, что весь ваш проигрыш перейдет к брокеру. Он перейдет к «терпеливым», но комиссия брокера вырастет как минимум вдвое. Здорово придумано?

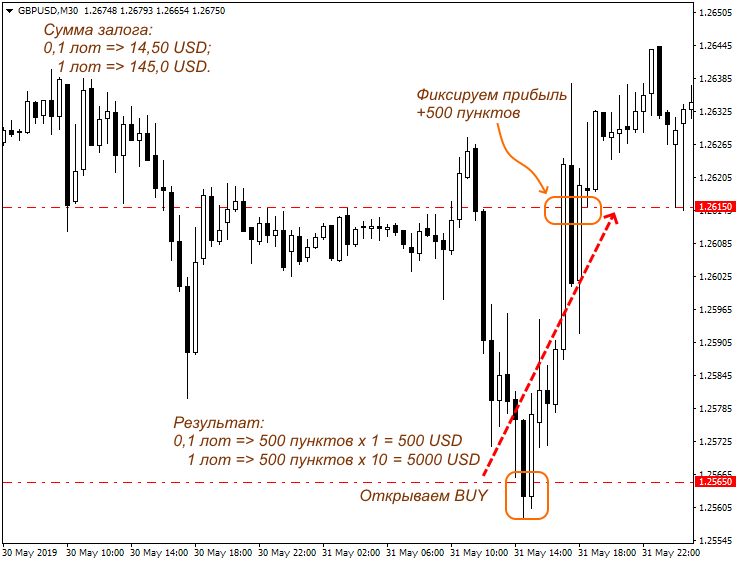

Вот это и есть «плечо». Когда говорят, что брокер дает «плечо» 1:2, это означает, что при ваших 100 000 ₽ вам дополнительно дадут 200 000 ₽. Но это также означает, что при неблагоприятном движении рынка на 50% вы останетесь без своих денег. Комиссия брокера в любом случае вырастет в 3 раза. Вы платите уже не 200 ₽, а 600. Смело требуйте скидку!

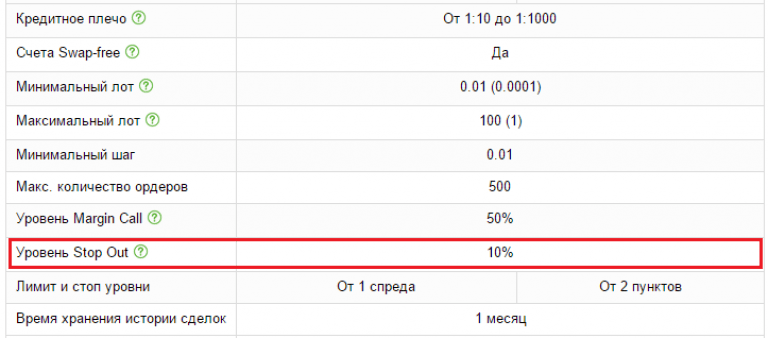

Кроме того, при неблагоприятном движении рынка ваши акции будут проданы без вашего согласия, когда остаток на вашем счете приблизится к определенному критическому значению. Или от вас потребуют внести дополнительную сумму – margin-call (маржинальное требование). Мы не будем здесь углубляться в тему злоупотреблений, когда крупные операторы, обладая информацией о том, когда у клиентов возникнет margin-call, используют это.

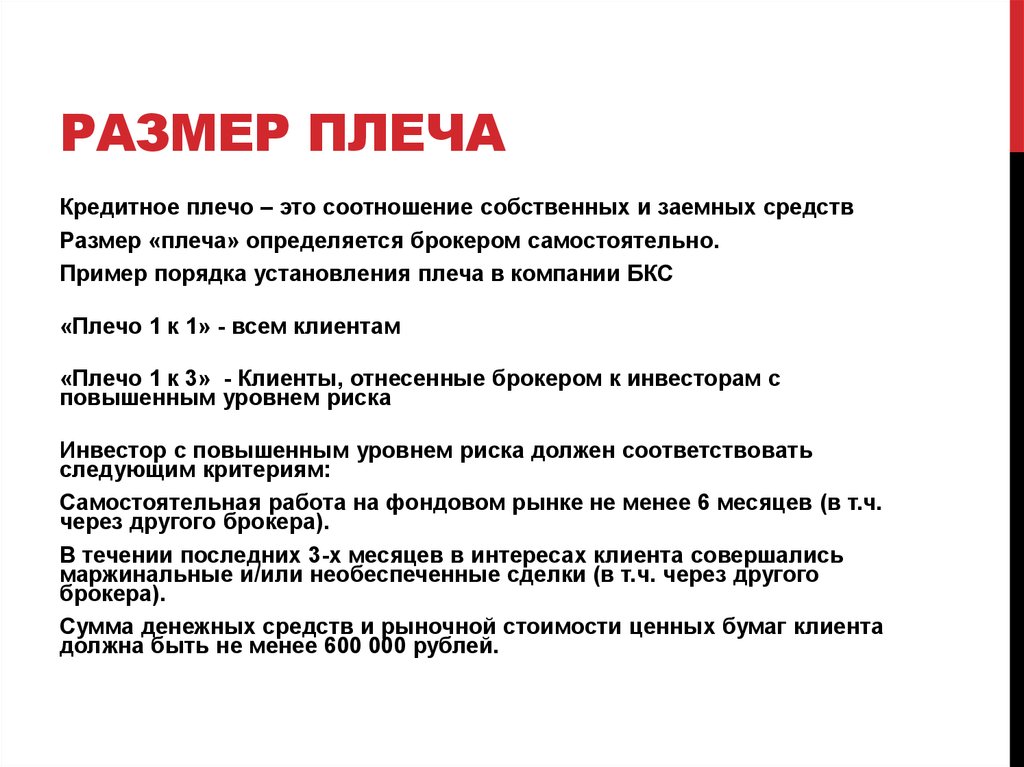

Законодательство устанавливает ограничение максимального «плеча» для брокерских компаний в зависимости от уровня риска залогового обеспечения и категории инвестора. На практике для акций оно составляет всего 1:1 – 1:5. Это выглядит смешно на фоне рынка Форекс. Лицензированные Банком России форексные конторы могут предоставлять «плечо» 1:50, а всевозможные офшорные «кухни» в интернете дают 1:100 и более. Это значит, что даже незначительное движение «убьет» ваши деньги. А комиссия брокера может превышать размер вашего проигрыша.

Форекс-клубы вплотную приблизились к «заветной мечте» брокера – заполучить все деньги клиента. Учитывая, что реальные сделки форекс- контора, как правило, не заключает, вы не покупаете реальной валюты, совершая сделку на рынке Форекс, а фактически играете против своего брокера и по его же правилам. И рано или поздно ваши деньги переходят брокеру в виде комиссии, спреда или злоупотреблений.

Брокерская услуга «шорт»

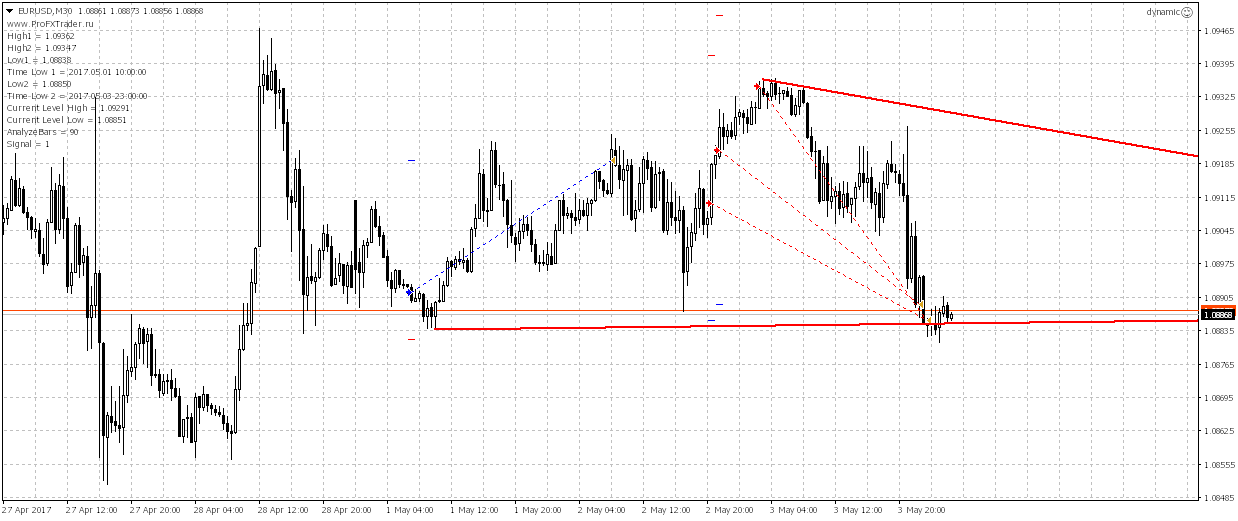

Еще одна гениальная находка брокеров – это «шорт», или «короткая продажа» (от английского слова short). Например, вы считаете, что акции Ростелекома, ВТБ и Роснефти в ближайшее время снизятся. Вы их продадите и будете сидеть на деньгах. Но на бесплатном семинаре перед вами поставят новую «достойную» цель – надо учиться зарабатывать как на росте, так и на падении!

Например, вы считаете, что акции Ростелекома, ВТБ и Роснефти в ближайшее время снизятся. Вы их продадите и будете сидеть на деньгах. Но на бесплатном семинаре перед вами поставят новую «достойную» цель – надо учиться зарабатывать как на росте, так и на падении!

Ваш брокер тут как тут и предлагает вам взять эти акции в долг. Вы их сможете тут же продать, а потом, «когда они упадут», откупить дешевле. Разница будет вашим выигрышем, хотя брокер не забудет взять с вас процент за использование акций.

Однако если акции будут расти, вам придется откупать их дороже, чтобы вернуть взятые в долг акции. Обеспечением этого кредита опять будут ваши деньги. При осуществлении коротких продаж также можно использовать «плечо». Мы не будем здесь углубляться в порочность самих «коротких продаж».

Используйте брокеров с умом!

Брокер предоставляет вам «прекрасный ассортимент». Семинарами, «плечами» и «шортами» он более чем в 10 раз может увеличить свой доход. Чем больше вы проводите сделок, тем больше ваших денег переходит брокеру.

Чем больше вы проводите сделок, тем больше ваших денег переходит брокеру.

Не воспринимайте этот материал как антиброкерскую пропаганду. Позитивная функция брокера в том, чтобы обеспечить доступ инвесторов к фондовому рынку. Тем не менее, всегда будут люди, которые хотят поиграть на колебаниях ценных бумаг. Точно также казино никогда не останутся без клиентов. Но клиенты казино, как правило, хорошо знают, как зарабатывает казино. Клиенты брокеров тоже должны понимать, для чего нужны различные услуги брокеров.

В разговоре с дружественным нам брокером он сетовал: «Жалко, хорошие клиенты так быстро «умирают», а на «инвестиционных бакланах», которые купят и сидят, много не заработаешь».

По нашему мнению, квалификация инвестора выражается не в частоте совершения сделок, не в использовании разнообразных возможностей, предлагаемых брокером, не в операциях со сложными финансовыми инструментами. Квалификация инвестора определяется умением сравнивать акции между собой и находить лучшие.

Выводы

- Помните: рынок акций – не казино. Вы приходите туда не играть, а удобно и технологично становиться владельцем эффективного бизнеса.

- Не используйте «плечо» и не совершайте коротких продаж (не играйте на понижение). Это игра, а не инвестиции. Если Вы покупаете акции без «плеча», никто и никогда не сможет продать их без Вашего разрешения.

- Помните слова У. Баффета: «Лучшее время для продажи акций – никогда». Мы в УК Арсагера добавляем к этому: «Акции стоит продавать только тогда, когда вы нашли другие, более хорошие».

Что такое кредитное плечо простыми словами? Плюсы и минусы кредитного плеча

Любой начинающий инвестор, который начинает торговать на фондовом рынке, должен работать через брокера, который заключают для него сделки. При этом брокеры предоставляют различные услуги, и одной из таких услуг является кредитное плечо. Но что означает кредитное плечо, и как оно может помочь инвесторам в заработке?

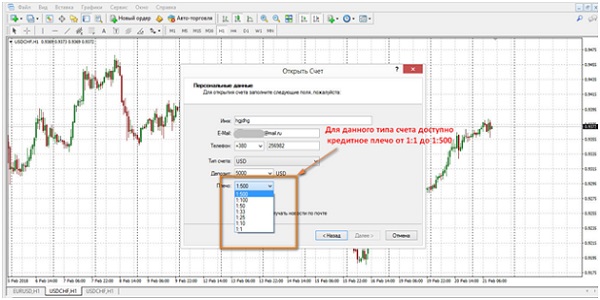

Кредитное плечо простыми словами – это беспроцентный займ, который инвестор получает от брокера для совершения сделок на более крупные суммы. Это соотношение между личными средствами трейдера и заемными деньгами, предоставляющимися брокером или дилинговым центром на специальных условиях.

Это соотношение между личными средствами трейдера и заемными деньгами, предоставляющимися брокером или дилинговым центром на специальных условиях.

Зачем нужно кредитное плечо?

Чтобы трейдер мог больше зарабатывать, он должен больше вкладывать. А иногда и вовсе существуют минимальные пороги входа в сделку. Но далеко не у всех трейдеров, особенно это касается новичков, есть деньги, чтобы совершать сделки на крупные суммы. При этом заработать зачастую хочется быстро. В таком случае и пригодится кредитное плечо на фондовом рынке.

Например, у трейдера есть 100$, но он хочет совершить сделку, купив, например, 10 акций. С каждой акции трейдер условно заработает по 1$. При взносе в 10 долларов доход получается совсем небольшим. Но брокер может предложить кредитное плечо 1к10, и в таком случае купить акций уже можно будет на 1000$, что в свою очередь в 10 раз увеличит заработок от сделки. Соотношение личных средств к заемным может быть любым (1:2, 1:4, 1:10, 1:100 и так далее).

Особенность в том, что для маленьких сумм можно получить большое кредитное плечо. Это сделано для того, чтобы начинающий инвестор действительно мог что-то заработать относительно своего стартового капитала.

Маржинальная торговля

Для получения кредита от брокера трейдер должен внести залог, который называется маржой. В качестве залога могут использоваться различные активы, в том числе и деньги. На счет трейдера они возвращаются сразу после закрытия сделки и возвращения брокеру долга.

Для защиты своих денежных средств брокеры обычно выставляют порог убытка. Такой порог позволяет брокеру защитить свои деньги, даже если сделка будет неудачной. Важно также учитывать, что при маржинальной торговле трейдер рискует не только своим залогом, но и всей суммой на счете.

Плюсы и минусы кредитного плеча

Мы разобрались, что такое кредитное плечо, а теперь рассмотрим его преимущества и недостатки. Плюсами кредитного плеча являются:

- Простота получения – для получения такого займа не требуется собирать документы или проходить сложные юридические процедуры;

- Отсутствие комиссии – если сделка оказывается удачной, то брокер просто забирает те средства, которые он одолжил трейдеру;

- Возможность заработать больше и быстрее – если есть уверенность в сделке, то кредитное плечо в трейдинге помогает больше заработать, причем сделать это можно за короткий промежуток времени.

Недостатки тоже есть, и главный из них – это риски. Чем больше инвестор вкладывает, тем больше он потеряет в случае неудачи. Одно дело неудачно вложить 10-100$, и совсем другое сделать неудачную инвестицию на тысячи долларов. Кроме того, получить такой кредит можно только на некоторые виды активов, список которых можно узнать у брокера. В основном заем выдается только на ликвидные ценные бумаги.

Чтобы минимизировать риски, новичкам рекомендуется не брать кредитное плечо 1:100 и больше. Начинающим трейдерам для торговли на бирже лучше брать небольшие займы. Они помогут увеличить доход, но при этом риски будут существенно меньше.

Мы разобрались, что такое плечо на бирже, и какую пользу оно может принести инвестору. При разумном использовании – кредитное плечо это эффективный и полезный инструмент для трейдеров, который могут использовать как новички, так и опытные инвесторы.

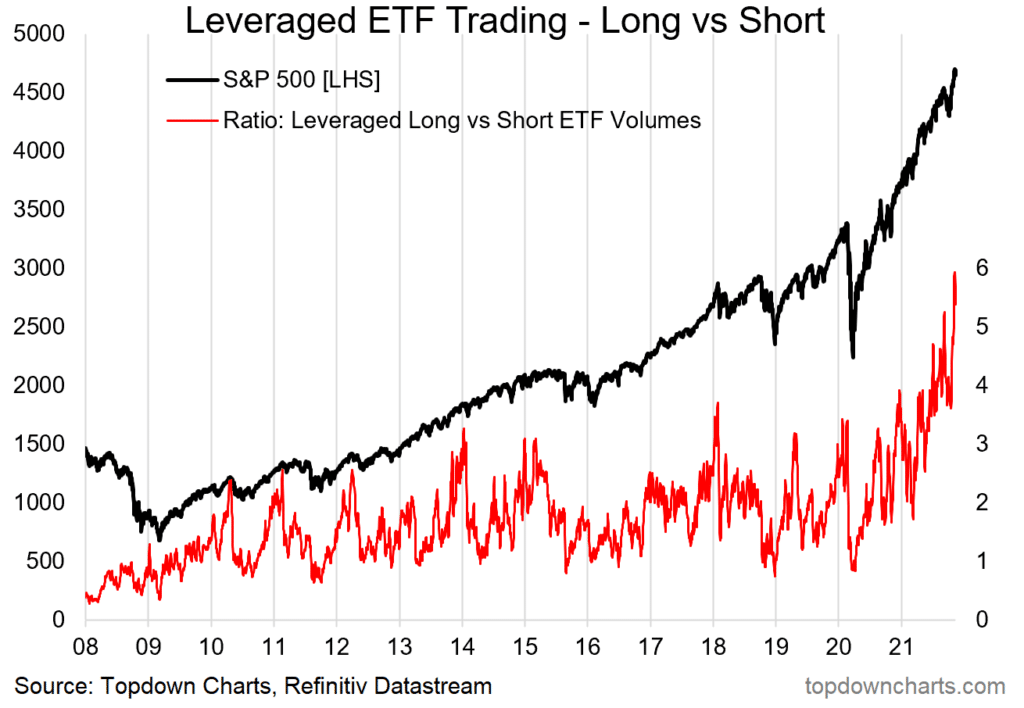

Stock Leverage

Из приведенного выше примера видно, что фондовое плечо должно использоваться только дисциплинированными трейдерами с определенными лимитами риска и стабильными стратегиями. Если вы торгуете волатильно, использование кредитного плеча создает проблемы в долгосрочной перспективе, потому что для компенсации убытков требуется более высокая процентная прибыль — в приведенном выше примере убыток в 16,67 % потребует 20-процентной прибыли, чтобы вернуться к балансу.

Если вы торгуете волатильно, использование кредитного плеча создает проблемы в долгосрочной перспективе, потому что для компенсации убытков требуется более высокая процентная прибыль — в приведенном выше примере убыток в 16,67 % потребует 20-процентной прибыли, чтобы вернуться к балансу.

Если вы хотите использовать кредитное плечо, вот ваши варианты:

Аккаунты клиентов – SEC фиксирует максимальное кредитное плечо на уровне 4:1 внутри дня и 2:1 на ночь для остатков на счетах свыше 25 000 долларов США. Неопытные трейдеры должны оставаться на этом уровне до тех пор, пока не разработают стратегии, дисциплину и устойчивость к риску для более высокого кредитного плеча. Для счетов с балансом более 500 000 долларов США маржинальные счета портфеля могут увеличить кредитное плечо до 6: 1.

Собственная торговая компания – Присоединение к частной торговой фирме может дать вам кредитное плечо от 20:1 до 50:1, в зависимости от вашей стратегии и послужного списка. Это идеальное место для трейдеров, которые разработали свои стратегии и умеют управлять потерями. Вы можете масштабировать свои стратегии, используя капитал фирмы, и значительно увеличить свой потенциальный доход, даже после того, как фирма получит свою долю. Например, если вы торгуете на счете в 50 000 долларов и зарабатываете 20 000 долларов в год, вклад 50 000 долларов в проп-фирму может принести вам кредитное плечо в размере 1 миллиона долларов, а не 200 000 долларов, которые вы можете получить на клиентском счете. Соответственно масштабируя свою прибыль, вы можете зарабатывать 100 000 долларов в год. Даже после того, как фирма берет на себя 10-20% сокращения, вы по-прежнему зарабатываете в 4-5 раз больше, чем зарабатывали самостоятельно.

Это идеальное место для трейдеров, которые разработали свои стратегии и умеют управлять потерями. Вы можете масштабировать свои стратегии, используя капитал фирмы, и значительно увеличить свой потенциальный доход, даже после того, как фирма получит свою долю. Например, если вы торгуете на счете в 50 000 долларов и зарабатываете 20 000 долларов в год, вклад 50 000 долларов в проп-фирму может принести вам кредитное плечо в размере 1 миллиона долларов, а не 200 000 долларов, которые вы можете получить на клиентском счете. Соответственно масштабируя свою прибыль, вы можете зарабатывать 100 000 долларов в год. Даже после того, как фирма берет на себя 10-20% сокращения, вы по-прежнему зарабатываете в 4-5 раз больше, чем зарабатывали самостоятельно.

Использование кредитного плеча зависит от каждого человека, взвешивающего свою дисциплину и стратегию с предпочтениями в отношении риска и того, сколько собственного капитала нужно вложить в свою торговую карьеру. Наша опытная команда по работе с клиентами может помочь вам со всеми возможными вариантами, от клиента до поддержки и хедж-фонда.

Если вы хотите использовать фондовое кредитное плечо, вот ваши варианты:

Счета клиентов – SEC устанавливает максимальное кредитное плечо на уровне 4:1 внутри дня и 2:1 ночью для остатков на счетах более 25 000 долларов США. Неопытные трейдеры должны оставаться на этом уровне до тех пор, пока не разработают стратегии, дисциплину и устойчивость к риску для более высокого кредитного плеча. Для счетов с балансом более 500 000 долларов США маржинальные счета портфеля могут увеличить кредитное плечо до 6: 1.

Собственная торговая компания – Присоединение к частной торговой фирме может обеспечить вам кредитное плечо от 20:1 до 50:1, в зависимости от вашей стратегии и послужного списка. Это идеальное место для трейдеров, которые разработали свои стратегии и умеют управлять потерями. Вы можете масштабировать свои стратегии, используя капитал фирмы, и значительно увеличить свой потенциальный доход, даже после того, как фирма получит свою долю. Например, если вы торгуете на счете в 50 000 долларов и зарабатываете 20 000 долларов в год, вклад 50 000 долларов в проп-фирму может принести вам кредитное плечо в размере 1 миллиона долларов, а не 200 000 долларов, которые вы можете получить на клиентском счете. Соответственно масштабируя свою прибыль, вы можете зарабатывать 100 000 долларов в год. Даже после того, как фирма берет на себя 10-20% сокращения, вы по-прежнему зарабатываете в 4-5 раз больше, чем зарабатывали самостоятельно.

Например, если вы торгуете на счете в 50 000 долларов и зарабатываете 20 000 долларов в год, вклад 50 000 долларов в проп-фирму может принести вам кредитное плечо в размере 1 миллиона долларов, а не 200 000 долларов, которые вы можете получить на клиентском счете. Соответственно масштабируя свою прибыль, вы можете зарабатывать 100 000 долларов в год. Даже после того, как фирма берет на себя 10-20% сокращения, вы по-прежнему зарабатываете в 4-5 раз больше, чем зарабатывали самостоятельно.

Использование кредитного плеча зависит от каждого человека, взвешивающего свою дисциплину и стратегию с предпочтениями в отношении риска и того, сколько собственного капитала нужно вложить в свою торговую карьеру. Наша опытная команда по работе с клиентами может помочь вам со всеми возможными вариантами, от клиента до поддержки и хедж-фонда.

Что такое финансовый рычаг и почему он важен?

Что такое финансовый рычаг?

Финансовый рычаг возникает в результате использования заемного капитала в качестве источника финансирования при инвестировании в расширение базы активов фирмы и получение прибыли на рискованный капитал. Кредитное плечо — это инвестиционная стратегия использования заемных денег, в частности, использования различных финансовых инструментов или заемного капитала, для увеличения потенциальной отдачи от инвестиций.

Кредитное плечо — это инвестиционная стратегия использования заемных денег, в частности, использования различных финансовых инструментов или заемного капитала, для увеличения потенциальной отдачи от инвестиций.

Кредитное плечо также может относиться к сумме долга, которую фирма использует для финансирования активов.

Основные выводы

- Кредитное плечо относится к использованию долга (заемных средств) для увеличения прибыли от инвестиций или проекта.

- Инвесторы используют кредитное плечо для увеличения своей покупательной способности на рынке.

- Компании используют заемные средства для финансирования своих активов — вместо выпуска акций для привлечения капитала компании могут использовать заемные средства для инвестирования в бизнес-операции в попытке увеличить акционерную стоимость.

- Существует ряд коэффициентов финансового рычага для оценки рискованности положения компании, наиболее распространенными из которых являются отношение долга к активам и долга к собственному капиталу.

- Злоупотребление кредитным плечом может иметь серьезные последствия, поскольку некоторые считают, что оно сыграло роль в мировом финансовом кризисе 2008 года.

Кредитное плечо

Понимание финансового кредитного плеча

Кредитное плечо — это использование долга (заемного капитала) для осуществления инвестиций или проекта. В результате умножается потенциальная отдача от проекта. В то же время кредитное плечо также умножит потенциальный риск снижения в случае, если инвестиции не окупятся. Когда кто-то называет компанию, имущество или инвестиции с высокой долей заемных средств, это означает, что у объекта больше долга, чем собственного капитала.

Концепция кредитного плеча используется как инвесторами, так и компаниями. Инвесторы используют кредитное плечо, чтобы значительно увеличить прибыль, которую можно получить от инвестиций. Они усиливают свои инвестиции, используя различные инструменты, включая опционы, фьючерсы и маржинальные счета. Компании могут использовать кредитное плечо для финансирования своих активов. Другими словами, вместо выпуска акций для привлечения капитала компании могут использовать заемное финансирование для инвестирования в бизнес-операции в попытке увеличить акционерную стоимость.

Компании могут использовать кредитное плечо для финансирования своих активов. Другими словами, вместо выпуска акций для привлечения капитала компании могут использовать заемное финансирование для инвестирования в бизнес-операции в попытке увеличить акционерную стоимость.

Инвесторы, которым неудобно использовать кредитное плечо напрямую, имеют множество способов косвенного доступа к кредитному плечу. Они могут инвестировать в компании, которые используют заемные средства в ходе своей обычной деятельности для финансирования или расширения операций, не увеличивая свои расходы.

Кредитное плечо могло сыграть роль в мировом финансовом кризисе 2008 года. Некоторые считают, что вместо того, чтобы довольствоваться скромной прибылью, инвестиционные компании и заемщики стали жадными, открыли позиции с использованием заемных средств и вызвали серьезные рыночные последствия, когда их инвестиции с использованием заемных средств не достигли цели.

Расчет кредитного плеча

Существует целый набор финансовых коэффициентов левериджа, используемых для расчета того, сколько долга компания использует в попытке максимизировать прибыль. Несколько общих коэффициентов кредитного плеча перечислены ниже.

Несколько общих коэффициентов кредитного плеча перечислены ниже.

Отношение долга к активам

Отношение долга к активам = общий долг / общие активы

Компания может проанализировать свой левередж, увидев, какой процент ее активов был приобретен с использованием долга. Компания может вычесть отношение долга к активам на 1, чтобы найти отношение собственного капитала к активам. Если отношение долга к активам высокое, компания полагалась на заемные средства для финансирования своих активов.

Отношение долга к собственному капиталу

Отношение долга к собственному капиталу = Общий долг / Общий собственный капитал

Вместо того, чтобы смотреть на то, чем владеет компания, компания может измерять левередж, строго глядя на то, как финансируются активы. Отношение долга к собственному капиталу используется для сравнения того, что компания заняла, по сравнению с тем, что она привлекла от частных инвесторов или акционеров.

Отношение долга к собственному капиталу больше единицы означает, что у компании больше долга, чем собственного капитала. Однако это не обязательно означает, что компания имеет высокую долю заемных средств. Каждая компания и отрасль, как правило, работают определенным образом, что может гарантировать более высокий или более низкий коэффициент. Например, начинающие технологические компании могут испытывать трудности с получением финансирования и часто вынуждены обращаться к частным инвесторам. Таким образом, отношение долга к собственному капиталу на уровне 0,5 все еще можно считать высоким для этой отрасли по сравнению с другими.

Отношение долга к EBITDA

Отношение долга к EBITDA = Общий долг / Прибыль до вычета процентов, налогов, износа и амортизации

Компания также может сравнить свой долг с доходом, который она получает за данный период. Компания захочет знать, что долг по отношению к операционному доходу является контролируемым; поэтому обычно вместо чистой прибыли используется EBITDA. Компания с высоким отношением долга к EBITDA имеет больший вес по сравнению с тем, что она производит. Чем выше отношение долга к EBITDA, тем больше рычагов у компании.

Компания с высоким отношением долга к EBITDA имеет больший вес по сравнению с тем, что она производит. Чем выше отношение долга к EBITDA, тем больше рычагов у компании.

Множитель капитала

Множитель капитала = Общие активы / Общий капитал

Хотя задолженность не учитывается напрямую в мультипликаторе собственного капитала, она по своей сути включена в общую сумму активов, а общая сумма собственного капитала напрямую связана с общей задолженностью. Мультипликатор собственного капитала пытается понять вес собственности компании, анализируя, как финансируются активы. Компания с низким мультипликатором собственного капитала профинансировала большую часть своих активов за счет собственного капитала, что означает, что они не имеют высокой доли заемных средств.

Анализ DuPont использует «мультипликатор собственного капитала» для измерения финансового рычага. Мультипликатор собственного капитала можно рассчитать, разделив общие активы фирмы на ее общий капитал. После подсчета можно умножить финансовый леверидж на общий оборот активов и норму прибыли, чтобы получить рентабельность собственного капитала.

После подсчета можно умножить финансовый леверидж на общий оборот активов и норму прибыли, чтобы получить рентабельность собственного капитала.

Например, если публично торгуемая компания имеет общие активы на сумму 500 миллионов долларов и акционерный капитал на сумму 250 миллионов долларов, то мультипликатор собственного капитала равен 2,0 (500 миллионов долларов / 250 миллионов долларов). Это показывает, что компания профинансировала половину своих активов за счет собственного капитала. Следовательно, более высокие мультипликаторы капитала предполагают больший финансовый рычаг.

Степень финансового рычага (DFL)

Степень финансового рычага = % изменения прибыли на акцию / % изменения EBIT

Фундаментальный анализ использует степень финансового рычага. Степень финансового рычага рассчитывается путем деления процентного изменения прибыли компании на акцию (EPS) на процентное изменение ее прибыли до вычета процентов и налогов (EBIT) за период. Цель DFL — понять, насколько чувствительна прибыль компании на акцию к изменениям операционной прибыли. Более высокий коэффициент будет указывать на более высокую степень левериджа, а компания с высоким DFL, вероятно, будет иметь более волатильную прибыль.

Цель DFL — понять, насколько чувствительна прибыль компании на акцию к изменениям операционной прибыли. Более высокий коэффициент будет указывать на более высокую степень левериджа, а компания с высоким DFL, вероятно, будет иметь более волатильную прибыль.

Коэффициент потребительского кредитного плеча

Потребительский леверидж = общий долг домохозяйства / располагаемый доход

Приведенные выше формулы используются компаниями, которые используют кредитное плечо для своих операций. Однако домохозяйства также могут использовать кредитное плечо. Взяв долг и используя личный доход для покрытия процентных платежей, домохозяйства также могут использовать заемные средства.

Потребительский левередж получается путем деления долга домохозяйства на его располагаемый доход. Домохозяйства с более высоким рассчитанным потребительским левереджем имеют большую степень долга по сравнению с тем, что они зарабатывают, и поэтому имеют высокий левередж. Потребители могут в конечном итоге столкнуться с трудностями при получении кредита, если их потребительский левередж станет слишком высоким. Например, кредиторы часто устанавливают ограничения отношения долга к доходу, когда домашние хозяйства обращаются за ипотечными кредитами.

Потребители могут в конечном итоге столкнуться с трудностями при получении кредита, если их потребительский левередж станет слишком высоким. Например, кредиторы часто устанавливают ограничения отношения долга к доходу, когда домашние хозяйства обращаются за ипотечными кредитами.

Финансовые показатели имеют наибольшую ценность при сравнении с течением времени или с конкурентами. Будьте внимательны при анализе коэффициентов левериджа разных компаний, так как разные отрасли могут требовать разных структур финансирования.

Преимущества кредитного плеча

Инвесторы и трейдеры используют кредитное плечо в первую очередь для увеличения прибыли. Победители могут стать экспоненциально более прибыльными, когда ваши первоначальные инвестиции умножаются на дополнительный авансовый капитал. Кроме того, использование кредитного плеча позволяет вам получить доступ к более дорогим вариантам инвестирования, к которым у вас не было бы доступа в противном случае с меньшим объемом первоначального капитала.

Кредитное плечо можно использовать в краткосрочных ситуациях с низким риском, когда требуется большой капитал. Например, во время поглощений или выкупов у растущей компании может возникнуть краткосрочная потребность в капитале, что приведет к сильным возможностям роста в среднесрочной и долгосрочной перспективе. В отличие от использования дополнительного капитала для рискованных начинаний, кредитное плечо позволяет умным компаниям использовать возможности в идеальные моменты с намерением быстро выйти из своей позиции с кредитным плечом.

Ограничения кредитного плеча

Если выигрышные инвестиции усиливаются, то и убыточные инвестиции увеличиваются. Использование кредитного плеча может привести к гораздо более высокому риску убытков, что иногда приводит к потерям, превышающим ваши первоначальные капиталовложения. Кроме того, брокеры и контрактные трейдеры будут взимать комиссионные, надбавки и маржинальные ставки. Даже если вы проиграете в своей сделке, вам все равно придется платить дополнительные сборы.

У кредитного плеча также есть потенциальная обратная сторона сложности. Инвесторы должны быть осведомлены о своем финансовом положении и рисках, которые они унаследуют при открытии позиции с использованием заемных средств. Это может потребовать дополнительного внимания к своему портфелю и вклада дополнительного капитала, если на их торговом счете недостаточно средств в соответствии с требованиями их брокера.

Кредитное плечо

Плюсы

Выигрышные инвестиции увеличиваются, что может привести к значительной прибыли.

Создает больше возможностей для доступа инвесторов к более дорогим торговым возможностям (снижает входные барьеры).

Может использоваться в стратегических целях для компаний, нуждающихся в краткосрочном финансировании для приобретения или выкупа.

Минусы

Убыточные инвестиции увеличиваются, что может привести к серьезным потерям.

Дороже других видов торговли

Приводит к выплате комиссий, маржинальных ставок и премий по контракту независимо от успеха сделки.

Более сложный для торговли, который может потребовать дополнительного капитала и времени в зависимости от потребностей портфеля.

Кредитное плечо и маржа

Маржа — это особый тип кредитного плеча, который включает использование существующей денежной позиции или позиции по ценным бумагам в качестве залога, используемого для увеличения покупательной способности на финансовых рынках. Маржа позволяет вам занимать деньги у брокера под фиксированную процентную ставку для покупки ценных бумаг, опционов или фьючерсных контрактов в ожидании получения существенно высокой прибыли.

Таким образом, вы можете использовать маржу для создания кредитного плеча, увеличивая свою покупательную способность на маржинальную сумму — например, если залог, необходимый для покупки ценных бумаг на сумму 10 000 долларов, составляет 1000 долларов, у вас будет маржа 1:10 (и 10-кратное кредитное плечо).

Пример кредитного плеча

Компания была создана с инвестициями инвесторов в размере 5 миллионов долларов, при этом собственный капитал компании составляет 5 миллионов долларов — это деньги, которые компания может использовать для работы. Если компания использует заемное финансирование, заняв 20 миллионов долларов, у нее теперь есть 25 миллионов долларов для инвестиций в бизнес-операции и больше возможностей для увеличения стоимости для акционеров.

Например, автопроизводитель может занять деньги, чтобы построить новый завод. Новый завод позволит автопроизводителю увеличить количество выпускаемых автомобилей и увеличить прибыль. Вместо того, чтобы ограничиваться только 5 миллионами долларов от инвесторов, компания теперь имеет в пять раз большую сумму, которую можно использовать для роста компании.

Эти типы позиций с кредитным плечом постоянно встречаются на финансовых рынках. Например, в марте 2022 года Apple в третий раз выпустила «зеленые облигации» на сумму 4,7 млрд долларов. Используя заемное финансирование, Apple может расширить низкоуглеродное производство, возможности переработки и использование безуглеродного алюминия. Если бы стратегия привела к большему доходу, чем стоимость облигаций, Apple успешно использовала бы свои инвестиции.

Используя заемное финансирование, Apple может расширить низкоуглеродное производство, возможности переработки и использование безуглеродного алюминия. Если бы стратегия привела к большему доходу, чем стоимость облигаций, Apple успешно использовала бы свои инвестиции.

Что такое финансовый рычаг?

Финансовый леверидж — это стратегическое стремление занять деньги для инвестирования в активы. Цель состоит в том, чтобы прибыль на эти активы превышала стоимость заемных средств, которые заплатили за эти активы. Цель финансового рычага — увеличить прибыльность инвестора, не требуя от него использования дополнительного личного капитала.

Что является примером финансового рычага?

Примером финансового рычага является покупка сдаваемого в аренду имущества. Если инвестор вносит только 20%, он берет оставшиеся 80% стоимости для приобретения недвижимости у кредитора. Затем инвестор пытается сдать недвижимость в аренду, используя доход от аренды для выплаты основного долга и долга, причитающегося каждый месяц. Если инвестор может покрыть свои обязательства за счет полученного дохода, он успешно использовал кредитное плечо для получения личных ресурсов (т.е. права собственности на дом) и потенциального остаточного дохода.

Если инвестор может покрыть свои обязательства за счет полученного дохода, он успешно использовал кредитное плечо для получения личных ресурсов (т.е. права собственности на дом) и потенциального остаточного дохода.

Как рассчитывается финансовый рычаг?

Финансовый рычаг можно рассчитать несколькими способами. Существует набор финансовых коэффициентов, называемых коэффициентами левериджа, которые анализируют уровень задолженности компании по отношению к различным активам. Двумя наиболее распространенными коэффициентами финансового рычага являются отношение долга к собственному капиталу (общий долг/общий капитал) и долг к активам (общий долг/общие активы).

Что такое хороший коэффициент финансового рычага?

У каждого инвестора и компании есть личные предпочтения в отношении того, что определяет хороший коэффициент финансового рычага. Некоторые инвесторы не склонны к риску и хотят минимизировать уровень своего долга. Другие инвесторы рассматривают кредитное плечо как возможность и доступ к капиталу, который может увеличить их прибыль.