Кредитные условия банков: Подбор кредитов — сравнить условия 331 предложение и выбрать где лучше взять кредит

Содержание

5 Cs of Credit: На что обращают внимание банки при кредитовании

Хотя у банков нет универсальных правил относительно того, что делает человека или бизнес кредитоспособным, они руководствуются некоторыми общими принципами. Пять критериев кредита C — характер, мощность, капитал, обеспечение и условия — предлагают надежную основу кредитного анализа, которую банки могут использовать для принятия решений о кредитовании. Выбор, отражающий пять C , и выработка привычек, которые вам нужны, могут снять стресс при подаче заявки на новую кредитную карту или кредит.

Пять C представляют собой полезную рубрику для измерения вашей кредитоспособности на основе нескольких факторов. Давайте углубимся в определение и цель каждого фактора, чтобы узнать, почему пять кредитов C важны для определения права на получение кредита.

Как банки решают, если вы хороший кредитный риск для кредита?

Они используют 5 C s.

- Персонаж: Вы ответственный заемщик?

- Вместимость: Можете ли вы разумно взять на себя больший долг?

- Капитал: Вы вносите первоначальный взнос?

- Залог: Есть ли у вас какие-либо активы, чтобы выдать кредит?

- Условия: Как экономика?

1 Символ

Символ помогает кредиторам определить вашу способность погасить кредит. Особенно важным для персонажа является ваша кредитная история. В вашем кредитном отчете будут показаны все долги за последние 7-10 лет. Он дает представление о вашей способности производить своевременные платежи, а также о продолжительности и составе кредита.

В вашем кредитном отчете вам также будет присвоен балл FICO® в диапазоне от 300 до 850. Многие кредиторы имеют минимальный балл FICO, который вам необходимо выполнить, прежде чем вы получите право на получение кредита. Как правило, чем выше ваш балл, тем больше вероятность того, что вы сможете претендовать на те типы кредитов, которые вам нужны.

Если вы владелец малого бизнеса, кредиторы, скорее всего, спросят у вас разрешения на просмотр ваших личных кредитных отчетов и свяжутся с вашим банком, чтобы проверить, как вы ведете расчетные счета и существующие кредиты. Ваша личная кредитная история напрямую отражает ваш характер и влияет на вашу способность брать кредиты для вашего бизнеса.

Как улучшить свою кредитоспособность

Начните с проверки точности вашего кредитного отчета. Вы можете запросить бесплатную копию вашего кредитного отчета от AnnualCreditReport.com один раз в год. Если вы обнаружите какие-либо расхождения, сообщите о них в три основных бюро кредитных историй: Equifax, Experian и TransUnion.

История платежей — один из важнейших компонентов вашей оценки FICO. Один из способов — вовремя оплачивать счета, настроив автоматические онлайн-платежи по долгам. Вы также можете погасить существующий долг или использовать поручителя с хорошей кредитной историей при подаче заявки на кредит.

2 Потенциал

Потенциал измеряет вашу способность погасить новый долг на основе ваших текущих обязательств. Здесь ваш денежный поток имеет первостепенное значение, наряду с вашим соотношением долга к доходу.

Кредиторы хотят знать, сколько вы должны по сравнению с тем, сколько у вас есть. Чем ниже отношение вашего долга к доходу, тем более благосклонно банк рассмотрит ваш запрос на кредит. Другие соображения включают продолжительность работы на текущей работе и стабильность дохода.

Как повысить кредитоспособность

Во-первых, рассчитайте отношение вашего личного долга к доходу, разделив общий ежемесячный долг на ваш валовой ежемесячный доход. Оцените, не слишком ли велико это число, чтобы подавать заявление на получение дополнительного долга. Как правило, банки ищут отношение долга к доходу менее 36% как показатель того, что заемщик несет кредитную ответственность.

Если у вас мало возможностей из-за высокого отношения долга к доходу, постарайтесь погасить свой долг. Консолидация долга или рефинансирование могут помочь вам улучшить свой денежный поток. Кроме того, подайте заявку на кредит, если вы знаете, что можете доказать стабильность работы или дохода. Чем дольше вы работаете или занимаетесь бизнесом, тем выше ваши шансы на получение кредита.

Консолидация долга или рефинансирование могут помочь вам улучшить свой денежный поток. Кроме того, подайте заявку на кредит, если вы знаете, что можете доказать стабильность работы или дохода. Чем дольше вы работаете или занимаетесь бизнесом, тем выше ваши шансы на получение кредита.

Вы можете использовать калькулятор консолидации личного долга или калькулятор консолидации корпоративного долга, чтобы определить, следует ли вам консолидировать свой долг.

3 Капитал

Капитал показывает кредиторам, что вы настроены серьезно и готовы получить кредит, который вы ищете. Для бизнес-кредита это означает, что вы вложили часть своих денег в бизнес. Для индивидуальных кредитов это означает наличие первоначального взноса при подаче заявки на кредит или ипотеку.

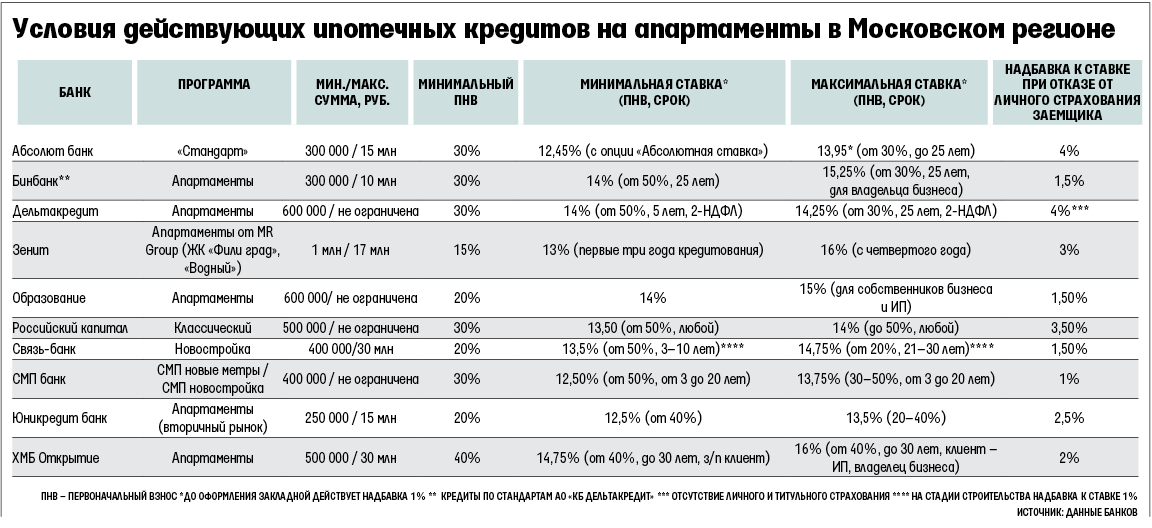

Первоначальный взнос уменьшает сумму кредита, необходимого для финансирования покупки. Например, если вы покупаете дом за 250 000 долларов с первоначальным взносом 20%, сумма вашего кредита уменьшается на 50 000 долларов. Ваша ипотека в размере 200 000 долларов представляет собой 80% стоимости вашего дома, другими словами, отношение суммы кредита к стоимости составляет 80%. В ипотечном кредитовании заемщики с соотношением суммы кредита к стоимости 80% или ниже обычно имеют право на лучшие процентные ставки.

Ваша ипотека в размере 200 000 долларов представляет собой 80% стоимости вашего дома, другими словами, отношение суммы кредита к стоимости составляет 80%. В ипотечном кредитовании заемщики с соотношением суммы кредита к стоимости 80% или ниже обычно имеют право на лучшие процентные ставки.

У вас есть наличные деньги, которые можно использовать в качестве капитала? Часто, чем больше у вас собственного капитала, тем более выгодными будут условия кредита.

Как увеличить свой кредитный капитал

Если у вас нет сбережений, есть кредиты, на которые вы можете подать заявку без капитала. Условия вашего кредита могут быть не такими желательными, но если у вас хорошая репутация по другим кредитам, банк все равно может предоставить вам деньги.

Если вам не нужно брать кредит прямо сейчас, вы можете накапливать капитал со временем. Придерживайтесь бюджета, найдите способы сэкономить и создайте резервный фонд, прежде чем брать кредит. Если произойдет непредвиденное событие, например, потеря работы, вам понадобится заначка, чтобы продолжать своевременно выплачивать кредит.

4 Залог

Залог служит гарантией банка на случай, если вы не сможете оплатить кредит. Например, если вы получаете автокредит, залогом является автомобиль. В случае невыплаты кредита банк может изъять автомобиль.

На этапе кредитного анализа кредиторы будут смотреть на то, какое имущество — банковские счета, недвижимость, оборудование или автомобили — они смогут использовать в качестве залога, когда они предлагают вам кредит. Без залога для обеспечения вашего кредита кредиторы будут рассматривать вас как больший риск.

Как улучшить кредитное обеспечение

Проведите инвентаризацию своего имущества. Есть ли у вас долг перед кем-то из них? Какова стоимость вашего имущества? Эти предметы могут рассматриваться в качестве залога, если вы не в состоянии погасить свой кредит.

Если у вас нет залога, но вам все же нужно получить кредит, вы можете найти поручителя. Это человек, у которого есть залог для поддержки кредита. Помните, что использование поручителя — это большая ответственность. Теперь на карту поставлена ваша собственная — и чужая — финансовая безопасность.

Теперь на карту поставлена ваша собственная — и чужая — финансовая безопасность.

5 Условия

Это относится к текущему экономическому состоянию рынка и отрасли, в которой вы работаете. Страна переживает подъем или спад? Растут или сужаются ваши перспективы продвижения по карьерной лестнице в настоящее время? Каковы текущие тенденции занятости и ожидаются ли увольнения?

Как улучшить условия вашего кредита

Этот компонент из пяти кредитов C находится в наименьшей степени под вашим контролем, поэтому очень важно планировать заранее. Банки более охотно дают вам кредит в периоды роста. Когда рыночные условия благоприятны, это может быть подходящее время, чтобы узнать, какие условия доступны для типов кредита, которые вы в настоящее время ищете.

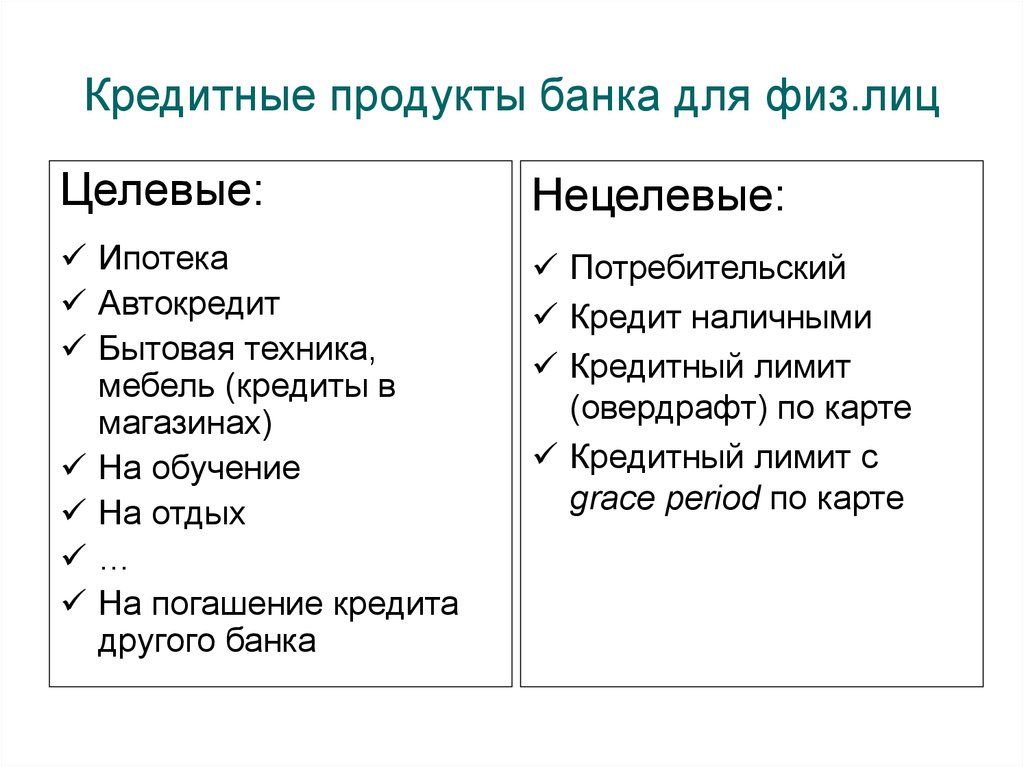

Наличие четкого плана того, что вы хотите делать с деньгами, может помочь вам или вашему бизнесу получить кредит. В более медленные экономические периоды банки предпочитают конкретные кредиты, такие как кредиты на ремонт дома, кредитам под подписку, которые можно использовать для любых целей.

Создайте прочную финансовую основу

Помните об этих характеристиках, пытаясь лучше понять свою кредитную ситуацию и работать над достижением своих финансовых целей. Если вы можете показать историю ответственного использования кредита таким образом, чтобы он отражал пять C s кредита, вы окажетесь в лучшем положении, чтобы получить финансирование, необходимое для построения той жизни, которую вы хотите.

Какова ваша следующая финансовая цель? Вот несколько наших продуктов, которые, по нашему мнению, могут помочь вам в этом.

5 кредитов

Узнайте 5 самых важных вещей, которые кредиторы учитывают, когда вы подаете заявку на бизнес-кредит.

Планируете ли вы подать заявку на бизнес-кредит? Независимо от того, где вы подаете заявку, кредиторы учитывают 5 ключевых факторов, чтобы оценить вашу заявку на получение кредита, оценить вашу кредитоспособность и установить процентную ставку.

Что такое кредит?

Кредиторы оценивают вашу заявку на получение кредита по этим 5 параметрам: мощности, капиталу, залогу, условиям и характеру. Узнайте, что они собой представляют, чтобы вы могли улучшить свои права, когда вы представляете себя кредиторам.

Узнайте, что они собой представляют, чтобы вы могли улучшить свои права, когда вы представляете себя кредиторам.

- Емкость. Чтобы оценить способность или вашу способность погасить кредит, кредиторы смотрят на доходы, расходы, денежные потоки и сроки погашения в вашем бизнес-плане. Они также просматривают ваши деловые и личные кредитные отчеты, а также кредитные рейтинги от кредитных бюро, таких как Equifax, Experian и TransUnion. Это связано с тем, что то, как человек обращается с личным кредитом и своими собственными кредитными картами, часто показывает, как он или она будет управлять бизнес-кредитом. Еще одним важным показателем является отношение долга к доходу, или DTI, которое описывает ваш непогашенный долг по сравнению с тем, сколько вы зарабатываете. Чем ниже ваш DTI, тем лучше ваша ликвидность и тем больше вероятность того, что вы будете своевременно выполнять платежи.

- Капитал. Чтобы получить кредитную линию, вам нужно будет показать, что у вас есть капитал — часть ваших собственных денег или денег от партнеров, — который вы можете направить на расходы по запуску или приобретению.

Думайте об этом как о первоначальном взносе, чтобы показать, что вы серьезны и способны.

Думайте об этом как о первоначальном взносе, чтобы показать, что вы серьезны и способны. - Обеспечение. Если вы просрочили платежи по кредиту, финансовые учреждения захотят убедиться, что у вас есть залог или другой источник погашения кредита. Ваша заявка на получение кредита должна включать недвижимость или другие вещи, которые могут быть проданы, если вы задержите выплату долга.

- Условия. Кредиторы хотят быть уверены, что для вашего бизнеса есть рынок. Убедитесь, что ваш бизнес-план доказывает, что вы добьетесь успеха, исходя из экономических условий, конкуренции, типа отрасли и вашей истории в качестве владельца малого бизнеса.

- Символ. Это включает в себя ваше образование, опыт работы и личную кредитную историю. Включите любые ссылки или другую информацию о вашем финансовом положении. Это помогает, если у вас и ваших сотрудников хорошая репутация в вашей отрасли.

Контрольный список 5 Cs

Прежде чем подать заявку на получение кредита, задайте себе следующие вопросы, чтобы убедиться, что вы рассмотрели все 5 Cs в своем заявлении на получение кредита и бизнес-плане:

- Соответствует ли мой бизнес всем местным, государственным и федеральным законы и правила?

- Изучил ли я свою конкуренцию и отраслевые тенденции?

- Предоставляю ли я необходимый продукт или услугу?

- Готов ли я сделать свой бизнес успешным?

Следующие шагиДалее

Шаги

- Вы можете получить помощь в составлении своего бизнес-плана в рамках подготовки к получению кредита от консультантов на www.

Думайте об этом как о первоначальном взносе, чтобы показать, что вы серьезны и способны.

Думайте об этом как о первоначальном взносе, чтобы показать, что вы серьезны и способны.