Кредитный калькулятор транскредитбанка ипотека: Ипотечный калькулятор ТрансКредитБанка: рассчитать ипотеку в ТрансКредитБанке

Содержание

Кредитный калькулятор Транскредитбанка: ипотека

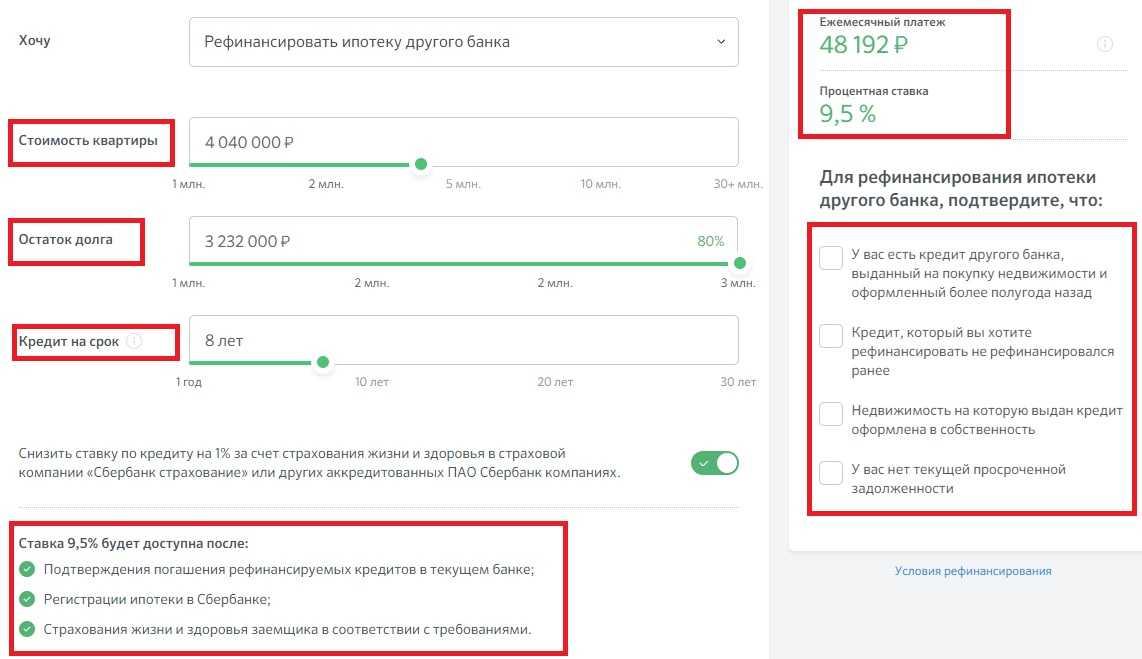

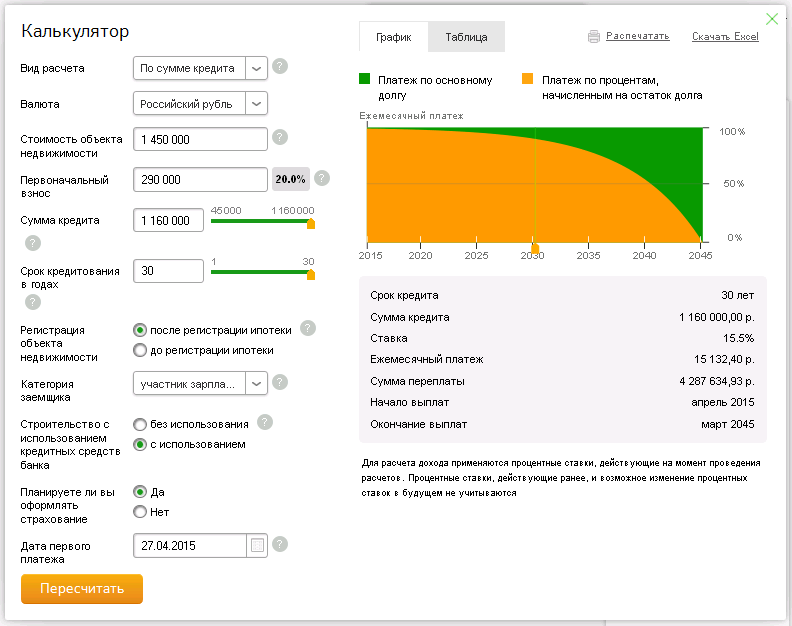

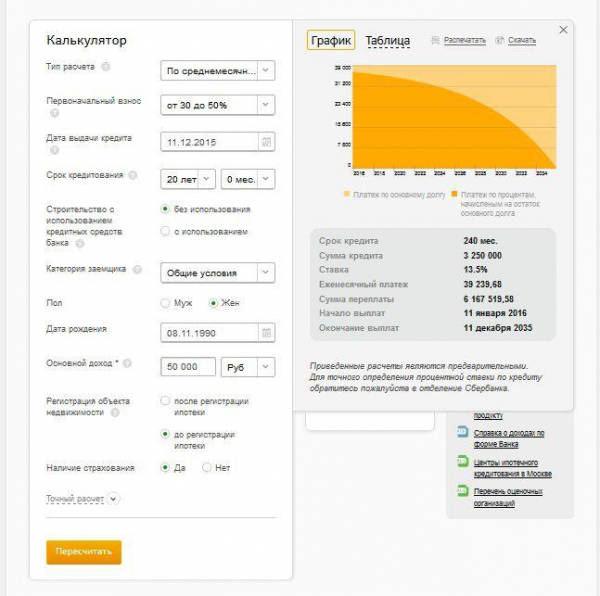

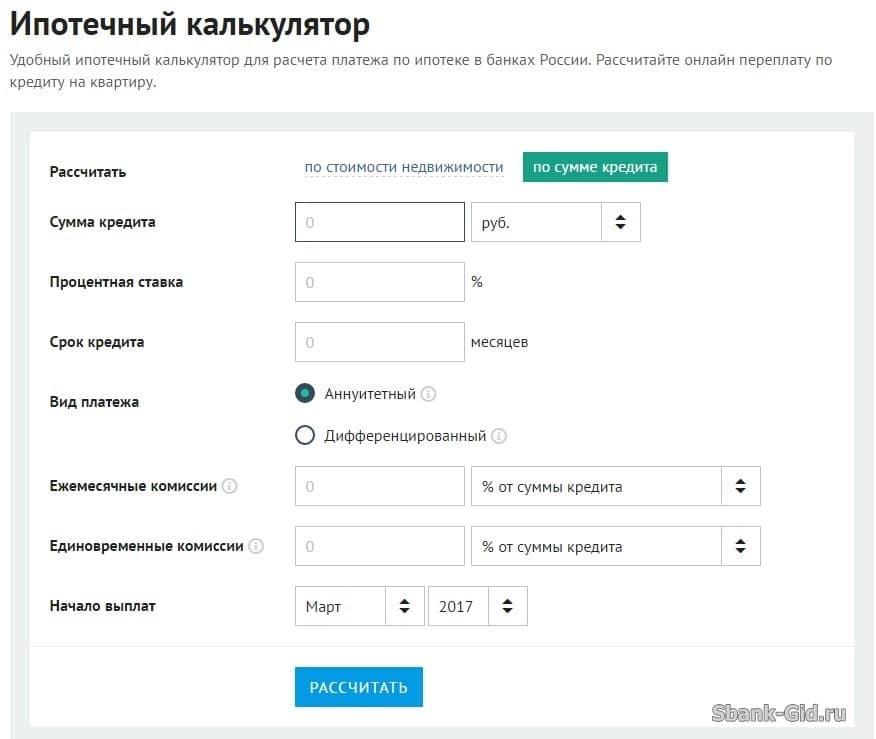

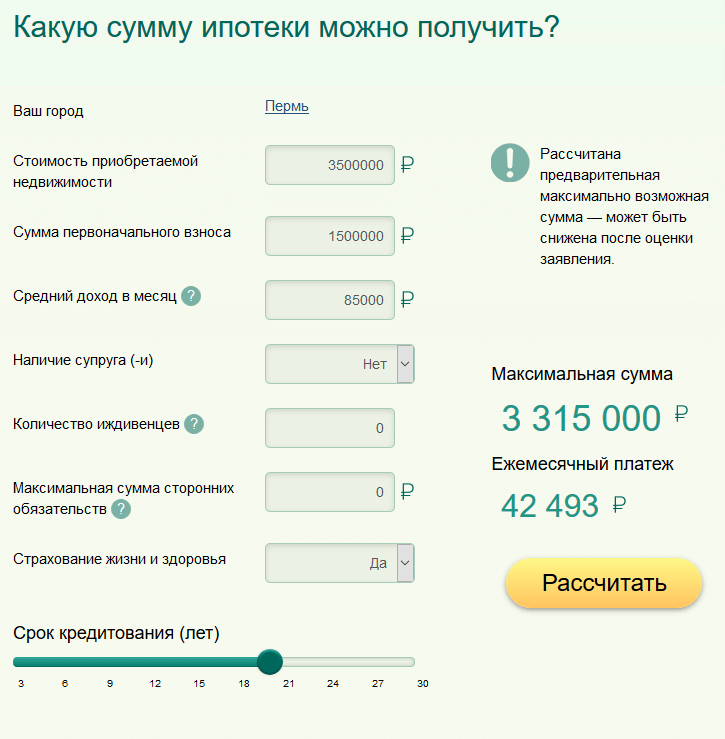

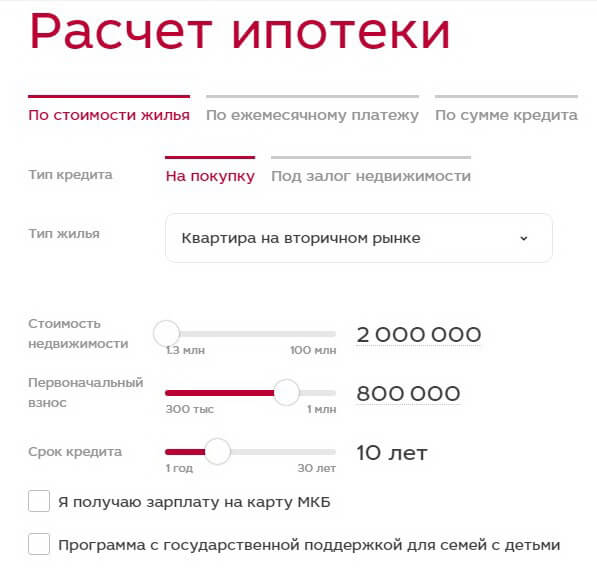

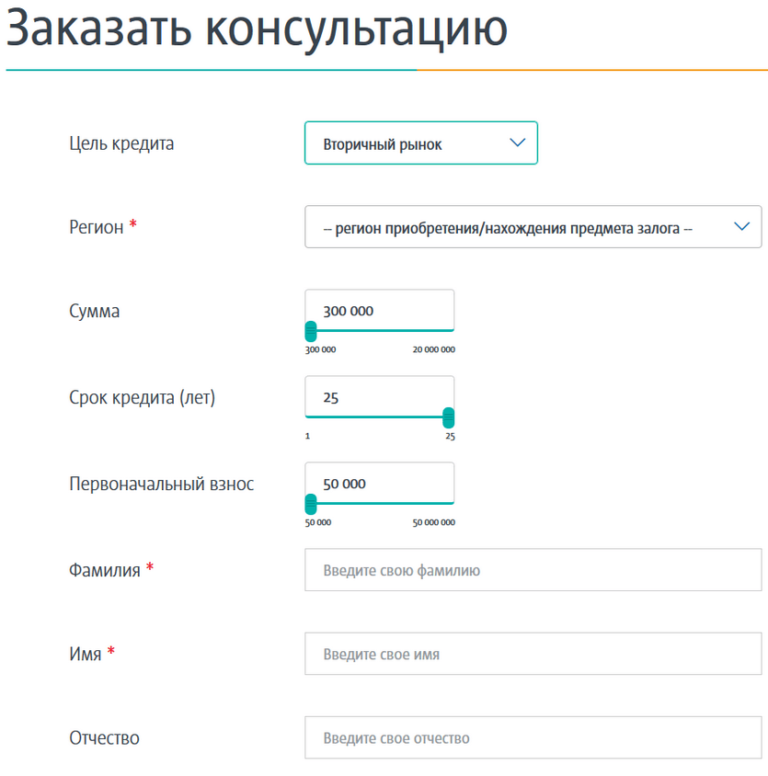

Кредитный калькулятор Транскредитбанка для ипотеки представляет собой особый сервис, который находится на отдельной веб-странице финансовой организации. Каждому посетителю предоставляется возможность производить предварительные расчёты кредитной нагрузки, которая будет возложена на него при различных условиях.

На точность расчётов влияет тип кредитного калькулятора по ипотеке Транскредитбанка. Чтобы получить общие сведения о величине месячных платежей в соответствующих полях формы нужно ввести данные о сумме займа, типе проведения платежей и сроке использования заёмных средств. При необходимости можно выполнить «обратный» расчёт, обозначив в калькуляторе ежемесячный размер взносов и вероятный срок предоставления займа, в итоге пользователь может точно узнать, какую максимальную сумму конкретно он может получить.

Возможный заёмщик в результате получает приблизительные сведения по займу, это далеко не в каждом случае отвечает реальности и требует быть внимательным при разработке кредитного соглашения с финансовой организацией.

Обычно в программах на сайтах банков используются сведения о действующих продуктах и процентных ставках. Также сервисы используют ограничения по срокам финансирования и величине комиссий. Можно найти онлайн-калькуляторы для конкретных ипотечных программ, которые предоставляют возможность определить стоимость кредита на приобретение автомобиля, недвижимости либо потребительского кредита.

Кредитный калькулятор Транскредитбанка по ипотеке в 2020 году обладает высокой точностью и информативностью. При его использовании важно проявлять внимание. Даже при небольших неточностях тарифы могут сильно колебаться, что в результате может сильно повлиять на стоимость заимствования.

Преимущества и недостатки кредитного калькулятора для ипотеки от Транскредитбанка

Разработка и использование кредитного калькулятора необычайно полезные для возможных клиентов, которые стараются найти наиболее подходящие для себе условия получения заёмных средств.

Не всегда пользователь имеет нужные знания и терпение для самостоятельного расчёта на базе сведений о кредитном продукте, который пользуется интересом. Удобная система расчёта предоставляет возможность произвести расчёт прямо со своего компьютера. При желании возможный заёмщик может проделать несколько экспериментов с различными параметрами, к примеру, с учётом повышения либо снижения срока применения займа. В результате можно оценить результаты с позиции получения прибыли и преимуществ.

Удобная система расчёта предоставляет возможность произвести расчёт прямо со своего компьютера. При желании возможный заёмщик может проделать несколько экспериментов с различными параметрами, к примеру, с учётом повышения либо снижения срока применения займа. В результате можно оценить результаты с позиции получения прибыли и преимуществ.

Если говорить о недостатке кредитного калькулятора Транскредитбанка для ипотеки, многие пользователи полагают, что расчёты являются идеально точными и окончательные, не обращая внимания на внесённые в кредитный договор сведения. В результате заёмщики, которые введены в заблуждение, производят выплаты по ипотеке в недостаточной сумме. Это приводит к повышению пени и санкциям с позиции банка.

Что представляют собой онлайн-калькуляторы ипотеки

Такие сервисы появились сравнительно не так давно, это объясняется резким скачком интернет-технологий. В течение короткого времени онлайн-калькуляторы набрали колоссальную популярность. Поэтому все крупные финансовые организации предлагают своим клиентам такие системы. Они могут отличаться своим внешним видом и функционалом, но суть остаётся одной.

Они могут отличаться своим внешним видом и функционалом, но суть остаётся одной.

В случае введения заблаговременно обозначенных параметров посетитель может приблизительно рассчитать предварительный платёж и график выплат. Заёмщик может проанализировать изменение сумм при введении разных параметров. Расчёты производятся практически мгновенно, это значит, что клиенту не нужно будет тратить много сил и времени.

Система оказывается полезной не только для возможных заёмщиков. Посредством онлайн-калькулятора можно с минимальными затратами времени рассчитать и установить выгодность досрочной выплаты задолженности. Посетитель может изменять величину платежа и дату, что позволяет быстро оценить выгодность изменений.

Возможности онлайн-калькулятора ипотеки

Значительным достоинством такого сервиса выступает возможность выполнения вычислений практически мгновенно и в любом удобном для себя месте, нет необходимости посещать банковское отделение. Ипотечный калькулятор предоставляет такие возможности:

Онлайн-калькулятор не ограничивает посетителя в количестве выполняемых расчётов, поэтому клиент может производить какое угодно количество вычислений. На всё это уходят доли секунды, здесь определяющим фактором выступает скорость интернет-соединения.

На всё это уходят доли секунды, здесь определяющим фактором выступает скорость интернет-соединения.

Как рассчитать досрочное погашение

Преимущества досрочной выплаты в онлайн-калькуляторе рассчитывается после введения основных критериев займа. После получения итогов предусмотрена возможность вывести на печать новый график платежей. Пользователь должен указать такие значения:

При определении параметров необходимо принять во внимание, что каждый банк самостоятельно предусматривает возможность и дату погашения раньше срока. Определённые кредитные организации не устанавливают ограничения на дату, прочие банки предоставляют возможность выполнять операции лишь в день внесения платы по ежемесячному платежу в соответствии с графиком. Эта особенность не сильно сказывается на расчётах досрочного погашения обязательств по займам.

Пользователь может загрузить полученные результаты в Excel. При сравнении нескольких вариантов кредитования предоставляет возможность наглядно оценить достоинства определённых условий заимствования и в итоге принять самое выгодное для себя решение.

При сравнении нескольких вариантов кредитования предоставляет возможность наглядно оценить достоинства определённых условий заимствования и в итоге принять самое выгодное для себя решение.

Нередко ипотека является единственной возможностью найти нужную сумму для покупки собственного жилья. По ссылке https://investtalk.ru/credit-ipoteka/mosoblbank-ipoteka-kalkulyator можно найти ипотечный калькулятор Мособлбанка. А на этой странице идёт речь, как рассчитать досрочную выплату по ипотеке от Сбербанка. Эта и другая информация поможет найти лучший вариант для жилищного кредитования.

Могу ли я позволить себе купить дом? Калькулятор доступности ипотеки

Могу ли я позволить себе купить дом? Калькулятор доступности ипотеки

Навигация

Рассчитайте, сколько дома вы можете позволить себе купить с учетом вашего текущего дохода и долгов

Оценка доступной цены дома и ежемесячных платежей по кредиту на основе коэффициентов DTI

Не знаете, сколько вы можете позволить себе потратить на дом? Используйте этот калькулятор, чтобы рассчитать доступность ипотечного кредита с точки зрения кредитора. В таблице на этой странице показаны требования к начальным и конечным коэффициентам для обычных кредитов, кредитов FHA, VA и USDA.

В таблице на этой странице показаны требования к начальным и конечным коэффициентам для обычных кредитов, кредитов FHA, VA и USDA.

Текущие ставки по ипотеке показаны ниже. Учитывая текущие низкие тарифы, вы можете сэкономить тысячи к , зафиксировав сегодняшние низкие тарифы .

CalculatorRates

| Структура кредита | Сумма |

|---|---|

| Срок кредита: | (лет) |

| Первоначальный взнос: | ($) (%) |

| Процентная ставка: См. Текущие ставки | (%) |

| Прочие жилищные расходы | Сумма |

|---|---|

| Годовой налог на имущество: | ($) (%) |

| Годовое страхование домовладельцев: | ($) (%) |

| Годовой PMI: | ($) (%) |

| Ваш доход | Сумма |

|---|---|

| Ваш доход до налогообложения: | ($) |

| Доход вашего супруга после уплаты налогов: | ($) |

| Доход 3: | ($) |

| Доход 4: | ($) |

| Доход 5: | ($) |

| Ваши долги | Сумма |

|---|---|

| Автокредит: | ($) |

| Студенческие кредиты: | ($) |

| Рассрочка: | ($) |

| Револьверные счета: | ($) |

| Прочие долги: | ($) |

| Долг к пределам доходов | Коэффициенты |

|---|---|

| Предельное передаточное отношение: | (%) |

| Ограничение коэффициента задней части: | (%) |

Показать таблицу расписания | |

| Электронная почта Отчет в формате PDF для печати? |

|---|

Отправьте результаты расчета на электронную почту |

| Ваш электронный адрес : |

Защита вашей конфиденциальности

Для просмотра онлайн-результатов не требуются личные данные, а электронная почта используется только для отправки запрошенных отчетов. Мы не храним копии сгенерированных PDF-файлов, а ваши записи электронной почты и расчеты удаляются сразу же после отправки отчета. Все страницы на этом сайте защищают конфиденциальность пользователей с помощью технологии защищенных сокетов.

Мы не храним копии сгенерированных PDF-файлов, а ваши записи электронной почты и расчеты удаляются сразу же после отправки отчета. Все страницы на этом сайте защищают конфиденциальность пользователей с помощью технологии защищенных сокетов.

Совет по экономии денег: низкие 30-летние ставки по ипотечным кредитам сегодня

Сколько денег вы могли бы сэкономить? Сравните кредиторов, работающих, чтобы найти лучший кредит, соответствующий вашим потребностям, и зафиксируйте низкие ставки сегодня!

По умолчанию в таблице ниже отображаются 30-летние жилищные кредиты с фиксированной процентной ставкой. Фильтры позволяют изменить сумму кредита, продолжительность или тип кредита.

Найти доступное жилье

Покупка дома может обойтись дорого. Бюро переписи населения США заявило, что средняя цена дома в США в 2019 году составляла 321 500 долларов., тогда как средняя цена составляла 383 900 долларов. Если вы живете в крупных мегаполисах, таких как Нью-Йорк, Сан-Франциско или Лос-Анджелес, вы можете рассчитывать на то, что заплатите значительно больше.

Исторические медианные и средние цены на жилье в США, включая землю, публикуются ниже.

| Период | Медиана | % Изменение | Среднее | % Изменение |

|---|---|---|---|---|

| 1963 | 18 000 долларов США | 19 300 долларов США | ||

| 1964 | 18 900 долларов США | 5,00% | 20 500 долларов США | 6,22% |

| 1965 | 20 000 долларов | 5,82% | 21 500 долларов США | 4,88% |

| 1966 | 21 400 долларов США | 7,00% | 23 300 долларов США | 8,37% |

| 1967 | 22 700 $ | 6,07% | 24 600 долларов США | 5,58% |

| 1968 | 24 700 долларов США | 8,81% | 26 600 долларов США | 8,13% |

| 1969 | 25 600 долларов США | 3,64% | 27 900 долларов США | 4,89% |

| 1970 | 23 400 долларов США | -8,59% | 26 600 долларов США | -4,66% |

| 1971 | 25 200 долларов США | 7,69% | 28 300 долларов США | 6,39% |

| 1972 | 27 600 долларов США | 9,52% | 30 500 долларов США | 7,77% |

| 1973 | 32 500 долларов США | 17,75% | 35 500 долларов США | 16,39% |

| 1974 | 35 900 долларов США | 10,46% | 38 900 долларов США | 9,58% |

| 1975 | 39 300 долларов США | 9,47% | 42 600 долларов США | 9,51% |

| 1976 | 44 200 долларов США | 12,47% | 48 000 долларов США | 12,68% |

| 1977 | 48 800 долларов США | 10,41% | 54 200 долларов США | 12,92% |

| 1978 | 55 700 долларов США | 14,14% | 62 500 долларов США | 15,31% |

| 1979 | 62 900 долл. США США | 12,93% | 71 800 долларов США | 14,88% |

| 1980 | 64 600 долларов США | 2,70% | 76 400 долларов США | 6,41% |

| 1981 | 68 900 долларов США | 6,66% | 83 000 долларов США | 8,64% |

| 1982 | 69 300 долларов | 0,58% | 83 900 долларов США | 1,08% |

| 1983 | 75 300 долларов США | 8,66% | 89 800 долларов США | 7,03% |

| 1984 | 79 900 долларов США | 6,11% | 97 600 долларов США | 8,69% |

| 1985 | 84 300 долларов США | 5,51% | 100 800 долларов США | 3,28% |

| 1986 | 92 000 долларов США | 9,13% | 111 900 долларов США | 11,01% |

| 1987 | 104 500 долларов США | 13,59% | 127 200 долларов США | 13,67% |

| 1988 | 112 500 долларов США | 7,66% | 138 300 долларов США | 8,73% |

| 1989 | 120 000 долларов США | 6,67% | 148 800 долларов США | 7,59% |

| 1990 | 122 900 долларов США | 2,42% | 149 800 долларов США | 0,67% |

| 1991 | 120 000 долларов США | -2,36% | 147 200 долларов США | -1,74% |

| 1992 | 121 500 долларов США | 1,25% | 144 100 долларов США | -2,11% |

| 1993 | 126 500 долл. США США | 4,12% | 147 700 долларов США | 2,50% |

| 1994 | 130 000 долларов США | 2,77% | 154 500 долларов США | 4,60% |

| 1995 | 133 900 долларов США | 3,00% | 158 700 долларов США | 2,72% |

| 1996 | 140 000 долларов США | 4,56% | 166 400 долларов США | 4,85% |

| 1997 | 146 000 долларов США | 4,29% | 176 200 долларов США | 5,89% |

| 1998 | 152 500 долларов США | 4,45% | 181 900 долларов США | 3,23% |

| 1999 | 161 000 долларов США | 5,57% | 195 600 долларов США | 7,53% |

| 2000 | 169 000 долларов США | 4,97% | 207 000 долларов | 5,83% |

| 2001 | 175 200 долларов США | 3,67% | 213 200 долларов США | 3,00% |

| 2002 | 187 600 долларов США | 7,08% | 228 700 долларов США | 7,27% |

| 2003 | 195 000 долларов США | 3,94% | 246 300 долларов США | 7,70% |

| 2004 | 221 000 долларов США | 13,33% | 274 500 долларов США | 11,45% |

| 2005 | 240 900 долларов США | 9,00% | 297 000 долларов США | 8,20% |

| 2006 | 246 500 долларов США | 2,32% | 305 900 долларов США | 3,00% |

| 2007 | 247 900 долларов США | 0,57% | 313 600 долларов США | 2,52% |

| 2008 | 232 100 долларов США | -6,37% | 292 600 долларов США | -6,70% |

| 2009 | 216 700 долларов США | -6,64% | 270 900 долларов США | -7,42% |

| 2010 | 221 800 долларов США | 2,35% | 272 900 долларов США | 0,74% |

| 2011 | 227 200 долларов США | 2,43% | 267 900 долларов США | -1,83% |

| 2012 | 245 200 долларов США | 7,92% | 292 200 долларов США | 9,07% |

| 2013 | 268 900 долларов США | 9,67% | 324 500 долларов США | 11,05% |

| 2014 | 288 500 долларов США | 7,29% | 347 700 долларов США | 7,15% |

| 2015 | 294 200 долларов США | 1,98% | 352 700 долларов США | 1,44% |

| 2016 | 307 800 долларов США | 4,62% | 360 900 долларов США | 2,32% |

| 2017 | 323 100 долларов США | 4,97% | 384 900 долларов США | 6,65% |

| 2018 | 326 400 долларов США | 1,02% | 385 000 долларов США | 0,03% |

| 2019 | 321 500 долларов США | -1,50% | 383 900 долларов США | -0,29% |

| Среднее за год | 5,40% | 5,61% | ||

| Составная ставка | 5,28% | 5,48% |

Понимание того, можете ли вы позволить себе покупку дома, зависит не только от цены продажи. Если вы не потратили последние несколько лет на то, чтобы просадить все, что заработали, не получили большое наследство или не выиграли немного денег, велика вероятность, что вам понадобится кредит, чтобы заплатить за дом.

Если вы не потратили последние несколько лет на то, чтобы просадить все, что заработали, не получили большое наследство или не выиграли немного денег, велика вероятность, что вам понадобится кредит, чтобы заплатить за дом.

Исследование первичного ипотечного рынка Freddie Mac от 8 октября 2020 г. показало, что средняя комиссия за 30-летнюю ипотеку с фиксированной ставкой составляет 2,87% при 0,8 комиссии на балл.

Если вы заплатите за баллы авансом вместе с другими расходами на закрытие и сделаете 20% скидку на дом по средней цене 2019 года, вам нужно будет сэкономить 76 780 долларов при получении кредита на 307 120 долларов. В течение срока действия кредита вам нужно будет погасить сумму займа вместе с процентами в размере 286 406 долларов США, на общую сумму погашения 593 526 долларов США.

Процентные ставки, взимаемые с любого отдельного заемщика, могут колебаться в зависимости от:

- условия финансового рынка

- местные риски, связанные с недвижимостью и окружающей средой

- размер вашего первоначального взноса

- продолжительность срока кредита

- Структура кредита с фиксированной или регулируемой процентной ставкой

- Трудовой стаж и стабильность

- отношение долга к доходу

- непогашенных проблем с кредитным рейтингом

- любых прошлых банкротств

- кредитный рейтинг

Определение того, сколько вы можете себе позволить

Финансовый леверидж и экономические риски

Если вы вложите 20 % первоначальных взносов за свой дом, то для этих инвестиций используется 5-кратное кредитное плечо. Если вы вложите 10%, эти инвестиции используют 10-кратное кредитное плечо. Результаты приведенного выше калькулятора могут дать приблизительное представление о максимальном размере кредита, однако для большинства людей лучше не приближаться к лимиту, чтобы у них была финансовая подушка на случай увольнения или экономического спада в целом.

Если вы вложите 10%, эти инвестиции используют 10-кратное кредитное плечо. Результаты приведенного выше калькулятора могут дать приблизительное представление о максимальном размере кредита, однако для большинства людей лучше не приближаться к лимиту, чтобы у них была финансовая подушка на случай увольнения или экономического спада в целом.

Когда ипотечные кредиторы оценивают вашу способность предоставить кредит, они учитывают все факторы кредита, такие как процентная ставка, частное ипотечное страхование и страхование домовладельца. Они также учитывают ваш собственный финансовый профиль, в том числе то, как ежемесячный платеж по ипотеке увеличит ваш общий долг и какой доход вы ожидаете получить, пока платите за дом.

Получение дохода от инвестиций

Те, кто ищет доход от инвестиций, обычно получают более высокую прибыль на фондовом рынке, а инвестиции в акции гораздо более ликвидны и их легче продать, чем дома. В долгосрочной перспективе недвижимость обычно оценивается лишь немного выше, чем уровень инфляции в экономике в целом. С 1963 Жилая недвижимость в США дорожает примерно на 5,4% в год. За последние 140 лет доходность акций США составила 9,2%.

С 1963 Жилая недвижимость в США дорожает примерно на 5,4% в год. За последние 140 лет доходность акций США составила 9,2%.

Рост рынка недвижимости частично связан с тем, что дома становятся больше физически. В 1973 году средняя площадь нового дома составляла 1660 квадратных футов, а средняя площадь нового дома составляла 1525 квадратных футов. К 2015 году средняя площадь нового дома составляла 2687 квадратных футов, а средняя площадь нового дома составляла 2467 квадратных футов. Как средний, так и средний размер дома выросли на 62%, и это было до COVID-19.Кризис ускорил работу на дому движения.

Передаточное отношение переднего конца против передаточного отношения заднего конца

Два критерия, на которые обращают внимание ипотечные кредиторы, чтобы понять, сколько вы можете себе позволить, — это коэффициент расходов на жилье, известный как «начальный коэффициент», и общий коэффициент долга к доходу, известный как «конечный коэффициент». ”

Передаточное число

Коэффициент расходов на жилье, или предварительный коэффициент, определяется суммой вашего валового дохода, используемой для выплаты ежемесячного платежа по ипотеке. Большинство кредиторов не хотят, чтобы ваш ежемесячный платеж по ипотеке превышал 28 процентов от вашего валового ежемесячного дохода. Ежемесячный платеж по ипотеке включает основную сумму, проценты, налоги на имущество, страховку домовладельца и любые другие сборы, которые должны быть включены. Эти затраты обычно называются PITI, которые образуются из: основных, процентных, налоговых и страховых.

Большинство кредиторов не хотят, чтобы ваш ежемесячный платеж по ипотеке превышал 28 процентов от вашего валового ежемесячного дохода. Ежемесячный платеж по ипотеке включает основную сумму, проценты, налоги на имущество, страховку домовладельца и любые другие сборы, которые должны быть включены. Эти затраты обычно называются PITI, которые образуются из: основных, процентных, налоговых и страховых.

ФОРМУЛА ПЕРЕДНЕГО КОЭФФИЦИЕНТА:

FER = PITI / месячная заработная плата до налогообложения; или же

FER = PITI / (годовая зарплата до налогообложения / 12)

Чтобы определить, сколько вы можете позволить себе ежемесячный платеж по ипотеке, просто умножьте свою годовую зарплату на 0,28 и разделите полученную сумму на 12. Это даст вам ежемесячный платеж, который вы можете себе позволить.

Многие кредиторы уделяют больше внимания конечному коэффициенту, чем исходному коэффициенту. В следующем разделе мы покажем таблицу широко используемых кредитных программ вместе с ограничениями, связанными с каждой из них.

Коэффициент задней части

Соотношение долга к доходу, или конечное, анализирует, какая часть вашего валового дохода должна идти на выплату долга, включая ипотеку, кредитные карты, автокредиты, студенческие кредиты, медицинские расходы, алименты, алименты и другие обязательства. . Большинство кредиторов не хотят, чтобы общая сумма ваших долгов, включая ипотечный кредит, превышала 36 процентов от вашего валового ежемесячного дохода.

Определение вашего ежемесячного платежа по ипотеке на основе других ваших долгов немного сложнее. Умножьте свою годовую зарплату на 0,36 процента, а затем разделите полученную сумму на 12. Это максимальная сумма, которую вы можете выплачивать в счет долгов каждый месяц. Вычтите из этой суммы другие ваши долги, включая оплату автомобиля, оплату студенческого кредита и другие долговые платежи, чтобы определить максимальную сумму, которую вы можете потратить на ежемесячный платеж по ипотеке.

Когда у вас есть два числа и представление о процентной ставке, на которую вы можете претендовать, вы можете использовать ипотечный калькулятор, чтобы определить стоимость дома, который вы можете себе позволить.

ФОРМУЛА КОЭФФИЦИЕНТА КОЭФФИЦИЕНТА:

FER = (PITI + все другие ежемесячные платежи по долгам) / месячная заработная плата до налогообложения; или

FER = (PITI + все остальные ежемесячные платежи по долгам) / (годовая заработная плата до налогообложения / 12)

Калькулятор, приведенный выше, дает вам все ответы, которые вам нужны, за одну остановку — определение ваших исходных и конечных коэффициентов и их сравнение с процентной ставкой по кредиту и сроком кредита. Вы также можете ввести информацию о ежегодных налогах и страховке на дом. Вы получите четкое представление о том, сколько жилья вы можете себе позволить за считанные минуты, а результаты будут отправлены вам по электронной почте в простом и понятном формате на английском языке. Просто введите свой адрес электронной почты, и вы даже можете сохранить копию своей информации для дальнейшего использования, чтобы показать кредиторам других специалистов по недвижимости.

Вот таблица общих ипотечных программ, для кого они предназначены и каковы их ограничения. Разные кредиторы имеют разные критерии для своих максимальных передовых и конечных коэффициентов и других факторов, которые учитываются при определении того, какую сумму вы имеете право брать взаймы. В частности, кредитные программы Министерства сельского хозяйства США, по делам ветеранов и Федерального управления жилищного строительства имеют очень строгие критерии, которые также могут включать определенные пределы вашего дохода, независимо от того, насколько низок ваш уровень долга.

Разные кредиторы имеют разные критерии для своих максимальных передовых и конечных коэффициентов и других факторов, которые учитываются при определении того, какую сумму вы имеете право брать взаймы. В частности, кредитные программы Министерства сельского хозяйства США, по делам ветеранов и Федерального управления жилищного строительства имеют очень строгие критерии, которые также могут включать определенные пределы вашего дохода, независимо от того, насколько низок ваш уровень долга.

| Кредит | Кто должен использовать? | Передний ДТИ | Задний DTI | Жесткий колпачок | Вниз | Дополнительная информация |

|---|---|---|---|---|---|---|

| Базовый уровень | 28% | 36% | 20% | Исторический базовый показатель крупного покупателя жилья, который соответствует критериям для получения конкурентоспособной годовой процентной ставки. 35% заемщиков, которые финансируют, вносят не менее 20% первоначального взноса, а около 2/3 этого не делают. Те, кто этого не делает, обычно обязаны получать PMI до тех пор, пока LTV не упадет ниже 80%. 35% заемщиков, которые финансируют, вносят не менее 20% первоначального взноса, а около 2/3 этого не делают. Те, кто этого не делает, обычно обязаны получать PMI до тех пор, пока LTV не упадет ниже 80%. | ||

| Обычный | Большинство покупателей жилья | коэффициент задней части важнее | 36%-43% | 45%-50% | от 3% до 20% | Каждый кредитор принимает решение на основе множества факторов. Большинство заемщиков предпочитают кредиты FRM кредитам ARM. 30-летний FRM — самый популярный вариант. MIP похож на PMI, но длится дольше. |

| ФХА | Заемщики с плохой кредитной историей и ограниченным первоначальным взносом | 31% | 43% | 57% | 3,5% | Более высокие коэффициенты также требуют компенсационных коэффициентов для одобрения кредита. Кредитный рейтинг выше 580 в порядке, кредитный рейтинг от 500-579 требует 10% первоначальный взнос. |

| ВА | Действующие военнослужащие и ветераны | коэффициент задней части важнее | 41% | ~ 47% | 0% | Каждый ветеран считается на основе множества факторов. Одобрения выше 41% требуют объяснения. И BAH, и BAS учитываются как доход, чтобы помочь заемщикам соответствовать требованиям. Кредиты имеют относительно небольшую комиссию за финансирование. |

| USDA | Сельская местность с низким доходом | 29% | 41% | 41% | 0% | Максимально допустимый доход составляет 115% от среднего местного дохода. Большая часть суши страны за пределами крупных городов соответствует требованиям USDA. Верхний предел серверной части повышается до 44%, а PITI — ниже 32%. К кредиту добавляется небольшая комиссия за финансирование в размере около 1%. |

CFPB Переход от коэффициента DTI к оценке кредита

И Fannie Mae, и Freddie Mac допустили более высокие коэффициенты DTI для покупателей, имеющих значительные студенческие долги.

В то время как измерение отношения долга к доходу полезно для получения базового представления о том, на что вы можете претендовать, CFPB предложил сместить ипотечную квалификацию от DTI к использованию подхода, основанного на ценообразовании.

Какие изменения предложил CFPB?

«Бюро предлагает изменить общее определение QM в Регламенте Z на , заменив ограничение DTI подходом, основанным на цене .»

Почему они предложили изменение?

«Бюро предлагает подход, основанный на цене, поскольку оно предварительно заключает, что цена кредита , измеренная путем сравнения годовой процентной ставки по кредиту со средней ставкой основного предложения для сопоставимой сделки, является надежным и более целостным показателем. и гибкая мера платежеспособности потребителя, чем только DTI ».

Как это влияет на квалификацию кредита для покупателей с низким доходом?

«Для получения права на статус QM в соответствии с общим определением QM Бюро предлагает ценовой порог для большинства кредитов, а также более высокие ценовые пороги для небольших кредитов , что особенно важно для промышленного жилья и для потребителей из числа меньшинств».

Арендовать или купить дом?

Наличие возможности что-то купить не означает обязательной покупки. Владение домом — это одновременно серьезное обязательство и серьезный выбор образа жизни. Аренда дома является более гибким механизмом, чем покупка. Вот некоторые факторы, которые следует учитывать помимо вышеуказанных финансовых коэффициентов.

Планируете ли вы жить в этом районе в течение длительного периода времени? Операции с недвижимостью, как правило, являются крупными сделками с использованием заемных средств и высокими трудностями. Между затратами на закрытие, комиссией за недвижимость и другими сопутствующими сборами многие покупатели жилья могут потратить около восьми или девяти процентов от цены дома между его покупкой и продажей. Если вы живете в каком-либо месте в течение значительного периода времени, повышение стоимости дома может более чем компенсировать любые расходы, но если вы живете там всего пару лет, прежде чем снова переехать, это, вероятно, будет стоить вам, поскольку первые несколько лет выплаты по кредиту идут прежде всего в интересах.

Насколько надежен ваш источник дохода? Если ваша работа может потребовать от вас переезда, владение домом может помешать гибкости вашей карьеры. Если вы находитесь в сфере с высокой текучестью кадров, то аренда может быть лучшим вариантом.

Будет ли в ближайшем будущем пополнение в вашей семье? Если вы купите дом и быстро его перерастете, нет никакой гарантии, что будет легко одновременно продать ваш нынешний дом и купить дом побольше.

Каковы условия местного рынка? Во время многих кризисов такие рынки, как Феникс и Лас-Вегас, были дешевыми для покупки. На других рынках, таких как Сан-Франциско и Нью-Йорк, цены обычно намного превышают эквивалентные арендные платежи.

- Зная условия местного рынка, вы можете воспользоваться калькулятором аренды или покупки.

- Если вы видите желаемую недвижимость, вы можете использовать этот калькулятор требований к доходу, чтобы увидеть соответствующую требуемую заработную плату.

Скрипт калькулятора ипотеки — Бесплатный виджет калькулятора ипотеки

Домашняя стоимость:

$

Величина займа:

$

Процентная ставка:

%

Срок кредита:

годы

Дата начала:

ЯнвФевМарАпрМайИюнИюльАвгСентОктНоя Дек202120222023202420252026202720282029203020312032

Налог на имущество:

$/год

PMI:

%

Бесплатные ипотечные калькуляторы

- Универсальный виджет с переменными

- Полностраничный калькулятор

- Виджет калькулятора Javascript

- Текстовая ссылка

- Изображение калькулятора

- Мини-логотип

- Полноразмерный логотип

- Статический HTML

- Плагин WordPress

- Виджеты ипотечных ставок

Разместите наш бесплатный ипотечный калькулятор (пример справа) на своих сайтах в любом из следующих форматов. Мы предлагаем статические текстовые ссылки, изображения и полнофункциональные калькуляторы, которые вы можете встроить на свой веб-сайт, включая необработанный HTML, Javascript и виджеты WordPress.

Мы предлагаем статические текстовые ссылки, изображения и полнофункциональные калькуляторы, которые вы можете встроить на свой веб-сайт, включая необработанный HTML, Javascript и виджеты WordPress.

- Выберите стиль, который вы хотели бы ниже

- Нажмите « Копировать в буфер обмена ».

- Найдите место, чтобы поместить его в исходный код вашего веб-сайта.

- Нажмите Control+V , чтобы вставить код

- Сохраните свою страницу и загрузите ее на свой сервер

- Зайдите на свою страницу и убедитесь, что она работает!

Все коды ссылок открываются в новом окне, поэтому вашим клиентам не нужно покидать ваш сайт, чтобы воспользоваться этими дополнительными инструментами.

Полнофункциональный ипотечный калькулятор (пример справа)

Вставьте код в поле ниже на свой сайт.

Выберите калькулятор, который лучше всего соответствует вашим потребностям

Все калькуляторы на этой странице представляют собой виджеты, которые можно разместить на боковой панели веб-сайта или в другой части шаблонов страниц. Мы также предлагаем полностраничный ипотечный калькулятор на JavaScript с интерактивными графиками и адаптивным дизайном.

Мы также предлагаем полностраничный ипотечный калькулятор на JavaScript с интерактивными графиками и адаптивным дизайном.

Виджет универсального ипотечного калькулятора

- Этот калькулятор автоматически отображает результаты расчета при загрузке страницы.

- Позволяет передавать сумму кредита и другие переменные.

- Вы даже можете использовать другой символ валюты, например £.

- Ваши пользователи могут создать график амортизации для печати, не покидая вашего сайта.

- Инструкции по установке переменных приведены ниже.

- Если вы не зададите переменные вручную, будут использоваться значения по умолчанию.

Вырежьте и вставьте следующий код, чтобы установить этот полнофункциональный ипотечный калькулятор на свой веб-сайт. Вы можете изменить цвет фона калькулятора, изменив background-color:#ffffff ; установка в открывающем элементе P любого цвета, который вам нравится.

Установка переменных

Вышеприведенный калькулятор имеет следующие переменные:

- стоимость — цена дома

- аванс — сумма аванса

- сумма — сумма кредита

- ставка — процентная ставка по кредиту в годовых

- лет — срок кредита в

- pmi — годовая ставка страхования ипотечного кредита для кредитов с первоначальным взносом менее 20% (автоматически рассчитывается как 0, если первоначальный взнос составляет 20% и более)

- страховка — годовая страховая сумма домовладельца

- налоги — ежегодный платеж по налогу на имущество

- ТСЖ — сумма ежемесячного платежа ТСЖ

- cur — символ валюты, используемый в результатах и печатном графике амортизации

годах

Чтобы изменить любой из этих параметров, просто отредактируйте значения в приведенном выше коде для встраивания. Вы даже можете передавать переменные из своей CMS в эту строку URL, чтобы цена вашего дома определяла другие факторы, такие как сумма первоначального взноса, сумма кредита, налоги на недвижимость и сумма страховки.