Кредитование без залога ип: Ваш браузер устарел | Тинькофф Банк

Содержание

Кредит для ИП — 338 предложений в 84 банках, взять кредит предпринимателям на открытие и развитие бизнеса

Отзывы о кредитах для ИП без залога и поручителей

Центр-инвест

ООО «СТРОЙНОВАЦИЯ» обслуживание ПАО КБ «Центр-инвест» 5+

ООО «СТРОЙНОВАЦИЯ» обслуживается и кредитуется в Филиале N 8 ПАО КБ «Центр-инвес… Читать

Игорь , г Краснодар, Краснодарский край

Совкомбанк

Самый лучший банк +5

Мне как начинающему ИП не какой банк не довал кредит. Этот банк единственный кат… Читать

Пользователь, г Краснотурьинск, Свердловская область

Уральский Банк реконструкции и развития

Хорошие условия для кредита юр. лицам

Два года занимаюсь декором для помещений. Бизнес шел отлично. Решила расширяться… Читать

Мирослава, г Санкт-Петербург

Кредитование бизнеса. Овердрафт

Овердрафт

Здравствуйте. Я — ИП, обслуживаюсь в Точке около двух. В процессе ведения бизнес… Читать

Владимир, г Омск, Омская область

Тинькофф Банк

Очень хороший банк. Всё быстро, чётко, профессионально.

Обратилась для открытия расчетного счета и получения кредита на развитие бизнеса… Читать

Марина , г Московский, Московская область

Вологжанин

Кредит и обслуживание

Я И.П. и работаю уже 6 лет, захотела приобрести для работы помещение и столкнула… Читать

Инга , г Череповец, Вологодская область

Сбербанк

Брал кредит для бизнеса.

Хочу отметить сотрудницу вашего банка, который находится в посёлке Агинское, Б…. Читать

Андрей, г Ясногорск, Тульская область

МТС-Банк

Кредитование

Счет в МТС-банке наша компания открыла полгода назад. За это, казалось бы, непро… Читать

За это, казалось бы, непро… Читать

Ольга, г Москва

Банк «Санкт-Петербург»

Банк развивается и делает все для бизнеса

Открыл счет для предприятия я здесь уже 2 года назад. За это время даже успел вз… Читать

Давид, г Санкт-Петербург

Читать все отзывы

В каком банке выгоднее взять кредит предпринимателям

* Мы отобрали предложения банков с самыми выгодными условиями для получения кредита для ИП. Ставка рассчитывается индивидуально и зависит от суммы, а также срока кредитования

| Банк | Сумма кредита | Продолжительность (дни) | Ставка |

|---|---|---|---|

| Альфа-Банк | до 150 млн ₽ | от 0 до 3 650 | от 10,25% |

| Промсвязьбанк | до 10 млн ₽ | от 90 до 1 080 | от 10,7% |

| Альфа-Банк | до 30 млн ₽ | от 540 до 1 800 | от 15,5% |

| ВТБ | от 0 до 5 475 | 1 — 5% | |

| МСП Банк | до 500 млн ₽ | от 0 до 3 650 | от 2,5% |

| Ак Барс | до 1 000 млн ₽ | 0 | от 4% |

| Центр-инвест | от 0 до 365 | 6 % | |

| Азиатско-Тихоокеанский Банк | 0 | от 7,5% | |

| Тинькофф Банк | до 2 млн ₽ | от 365 до 1 095 | от 7,9% |

Банк ДОМ. РФ РФ | до 100 млн ₽ | от 0 до 5 475 | от 8,5% |

Что важно знать о кредитах предпринимателям

Кто может оформить кредит для ИП?

Кредиты оформляются самими предпринимателями, которые зарегистрированы установленным образом в качестве ИП. Их можно взять для личных нужд или для развития бизнеса.

Можно ли получить кредит для ИП, если есть кредиты в другом банке?

Как подать заявку на кредит для ИП?

По каким причинам банк может отказать в выдаче кредита ИП?

Как повысить шансы для одобрения кредита предпринимателю?

От чего зависит процентная ставка по кредиту для ИП?

Можно ли досрочно погашать кредит индивидуальным предпринимателям?

Взять кредит для ИП

Особенностью кредитования предпринимателя является факт, что все имущество оформлено на него, как на физическое лицо, поэтому кредит на развитие бизнеса может быть предоставлен как в виде потребительского кредитования, так и по программам, предназначенным для бизнеса.

Проще всего оформить кредит для ИП, как на физическое лицо. В этом случае можно получить деньги без подтверждения дохода, без справок.

Виды кредитов для бизнеса предпринимателям:

Коммерческие. Выдаются разово на конкретную цель, например, приобретение оборудования, спецтехники.

Кредитные линии. Кредиты предоставляются частями, пока не будет выбран весь лимит. Если кредитная линия возобновляемая, то можно брать и гасить кредит не однократно в пределах установленного лимита.

Овердрафты. Кредит, позволяющий уходить в минус по расчетному счету. Выдается клиентам, с постоянными оборотами по счету в процентном отношении к их средней величине.

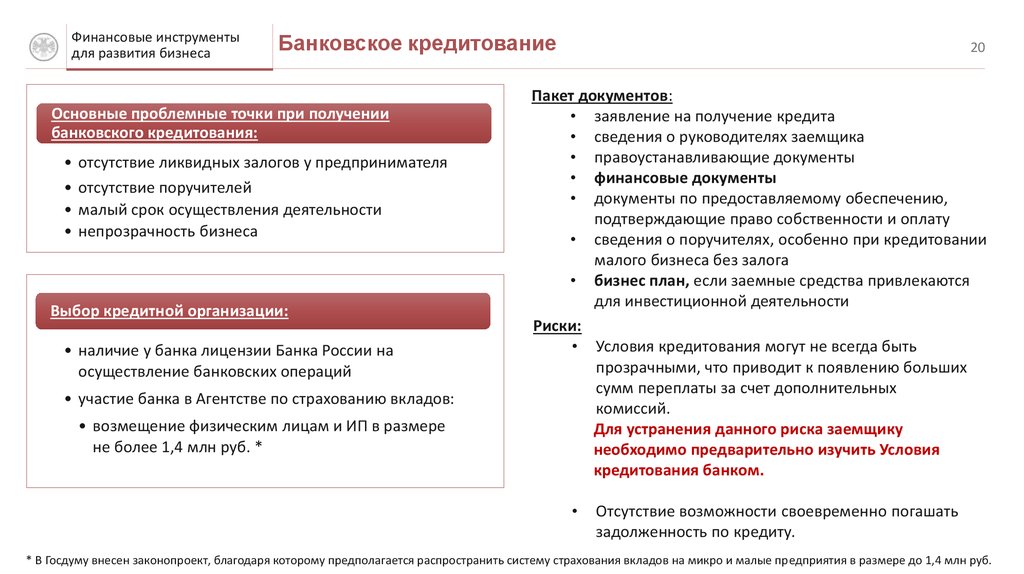

Условия получения кредита для предпринимателей

Чтобы взять кредит для ИП, нужно соответствовать следующим условиям:

- Возраст от 21 года.

- Срок ведения бизнеса не менее 3–6 месяцев.

- Срок действия расчетного счета в банке-кредиторе не менее 3–6 месяцев.

Остальные требования к заемщикам рассматриваются банками индивидуально. Чтобы взять кредит для ИП без залога и поручителя, нужно иметь положительную кредитную историю в банке-кредиторе.

Кредит для начинающих ИП можно оформить под залог движимого или недвижимого имущества, принадлежащего заемщику, поручительство платежеспособного третьего лица.

Необходимые документы

Для оформления кредита для ИП без отказа, нужно внимательно отнестись к пакету документов, который необходим для рассмотрения заявки.

Стандартно требуется:

- Паспорт заявителя.

- Выписка из ЕГРИП, срок которой не более 30 дней.

- Информация о счетах, открытых в других банках.

- Налоговая отчетность за 2 последние отчетные даты.

- Финансовая отчетность предпринимателя.

- Документы по обеспечению.

Банки рассматривают заемщиков индивидуально, поэтому конкретный список нужно уточнять в банке-кредиторе.

На какие цели выдается кредит для ИП

ИП могут пользоваться любыми видами кредитов, если они соответствуют требованиям банка.

Цели кредитования:

- Личные нужды. В этом случае ИП рассматривается как физическое лицо, кредит может быть направлен на любые цели. Это вариант, чтобы получить кредит наличными для ИП.

- Ипотека. Кредит на покупку жилой недвижимости для ИП выдается на стандартных условиях.

- Автокредитование. ИП может приобрести в кредит автомобиль для личных нужд или для целей бизнеса.

- Пополнение оборотных средств. Кредит на бизнес для приобретения материалов, товаров, техники.

- Инвестиционный. Кредит на покупку коммерческой недвижимости.

Сравни.ру

Кредиты для бизнеса

Для ИП

Кредит для ИП начинающих с нуля

Кредит для ИП начинающих с нуля — оформить на развитие бизнеса в 2022 году

Город

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Все предложения по потребительским и ипотечным кредитам для малого бизнеса. Банки, предоставляющие деньги начинающим индивидуальным предпринимателям и вновь открывшимся ИП.

Банки, предоставляющие деньги начинающим индивидуальным предпринимателям и вновь открывшимся ИП.

- Крупная сумма денег, которую можно взять на развитие дела

- Для ИП любого размера и срока деятельности

- Предложения на длительные сроки и с небольшими ставками

Подробнее

Скрыть

Сумма кредита, ₽

Срок по месяцам

Сбросить

Часто ищут

Смотреть все

Со 100% одобрением

Сроком от 3 лет

С 18 лет

Без посещения банка

С диф. платежами

платежами

Без отказа

С моментальным решением

Без подтверждения дохода

Топ предложений

Кредиты для ИП — рейтинг 2022

- Альфа-Банк (Наличными)

- Газпромбанк (Наличными)

- Тинькофф (Оборотный бизнес)

- УБРиР (Рефинансирование)

- Тинькофф (Под залог недвижимости)

- УБРиР (На любые цели)

- Уралсиб (Рефинансирование)

- ВТБ (Рефинансирование)

- Райффайзенбанк (Экспресс кредит для бизнеса)

- Райффайзенбанк (Рефинансирование)

По умолчанию

По умолчанию

Больше сумма

Меньше сумма

Больше срок

Меньше срок

Ниже %

Подробнее

Подробнее

Специальное предложение

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Итоговое сравнение кредитов для ИП

Популярные банки

Росбанк

4.8

403 отзыва

2272

Лицензия

6.9/10

Рейтинг К5М

Служба поддержки

8 (800) 234-44-34

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

Тинькофф Банк

4. 4

4

724 отзыва

2673

Лицензия

7.6/10

Рейтинг К5М

Служба поддержки

8 (800) 950-25-55

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Хоум Кредит Банк

4.5

189 отзывов

316

Лицензия

6.6/10

Рейтинг К5М

Служба поддержки

8 (495) 785-82-25

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Этапы получения кредита

1

Выберите подходящий кредит

2

Нажмите кнопку «Оформить»

3

Заполните заявку на сайте банка

Программы кредитования для физических лиц и индивидуальных предпринимателей отличаются друг от друга. К ИП предъявляются другие требования, а кредиты выдают не на тех же условиях, что физическим лицам.

К ИП предъявляются другие требования, а кредиты выдают не на тех же условиях, что физическим лицам.

Особенности получения кредита для ИП

Окончательные условия кредитования для ИП будут зависеть от банка и его кредитной политики.

Общие условия

- Программы кредитования могут отличаться не только в зависимости от банка. Даже одна кредитная организация может предлагать несколько вариантов

- Программы без подтверждения дохода есть даже у крупных банков. Но корее всего, его условия будут достаточно невыгодными для заемщика

- С поручителем и залогом шанс получить одобрение выше

- При подаче заявки у потенциального заемщика не должно быть неоплаченных долгов, штрафов, налогов и т. д.

- Скорее всего банк потребует финансовую отчетность.

Лучше заранее проверить, все ли документы в порядке

Лучше заранее проверить, все ли документы в порядке - Обычно ИП регистрируют по месту проживания, и некоторые считают, что можно указать любой адрес организации. На деле бывает так, что служба безопасности банка может выехать по месту регистрации для соответствующей проверки

- В некоторых случаях банк может дополнительно запросить аудиторское заключение об уровне дохода на основе анализа его деятельности

- При рассмотрении заявки банк будет изучать не только финансовую отчетность. Кредитная история самого заемщика, как физического лица, тоже проверяется

- Во время рассмотрения заявки банк будет учитывать сезонность бизнеса

- За кредитом предпринимателю лучше всего обращаться в банк, в котором обслуживается его расчетный счет

- Условия кредита для ИП чаще всего индивидуальные

- Срок деятельности должен составлять не менее полугода

- Если банк все-таки отклонил заявку, на крайний случай можно попробовать подать заявку как физлицо

Лучшие условия по кредитам для ИП

| 🟢 Сумма кредита: | до 1 000 000 000 ₽ |

| 🟢 Ставка по кредиту: | от 2,2% годовых |

| 🟢 Срок кредитования: | до 300 месяцев |

| 🟢 Возраст получения кредита: | с 18 лет |

Список необходимых документов

Список обязательных документов по кредиту для ИП гораздо обширнее, чем для физических лиц. Чаще всего необходимы следующие:

Чаще всего необходимы следующие:

- Паспорт

- СНИЛС

- ИНН

- Налоговая отчетность

- Справка из налоговой о постановке на учет

- Свидетельство о регистрации ИП

- Книга учета доходов и расходов

- Лицензия, если вид деятельности это подразумевает

- Банковская выписка по расчетному счету ИП

- Балансовая отчетность

- Договор аренды (если есть)

- Справка из налоговой об уплате налогов

- Выписка из ЕГРИП

В зависимости от банка, этот список может быть меньше, или наоборот, кредитная организация может потребовать что-то еще.

Как увеличить шансы на получение кредита

Предпринимателю лучше не торопиться с подачей заявки. Стоит основательно подготовиться и подстраховаться, а уже затем оформлять кредит.

- Проверьте личный кабинет на сайте налоговой службы. Вдруг там есть неоплаченные налоги и счета. Лучше оплатить их до подачи в банк заявки, причем минимум за 2-3 дня, чтобы информация успела обновиться

- Проверьте себя на сайте ФССП. Там тоже может быть информация о штрафах, долгах, арестах и других санкциях судебных приставов, что может повлиять на решение банка о выдаче кредита.

- Проверьте свою кредитную историю. Имейте в виду, она может храниться в нескольких бюро. Там же можно будет узнать свой кредитный рейтинг и сразу оценить свои шансы на получение кредита

- Не указывайте в анкете ложных сведений.

Проверить имеют право любую предоставленную информацию. Если у кредитной организации возникнут сомнения в отношении какого-либо пункта, скорее всего решение будет принято не в вашу пользу

Проверить имеют право любую предоставленную информацию. Если у кредитной организации возникнут сомнения в отношении какого-либо пункта, скорее всего решение будет принято не в вашу пользу - Не подавайте сразу много заявок. Лучше — не больше трех. Большое количество заявок снижает кредитный рейтинг, а также дает понять банкам, что вы срочно нуждаетесь в деньгах, и большинство предпочтут не рисковать.

- По возможности предоставьте залог, поручителей и как можно больше документов. Все это добавит плюсов к заявке и, возможно, склонит банк к одобрению, даже в случае сомнений по некоторым пунктам. Если не хотите оставлять залог, можно предоставить в банк документы, которые подтверждают ваше право на недвижимое имущество

- В качестве контактных лиц укажите родственников.

Контакты друзей, коллег и т. п. вызывают гораздо меньше доверия к заемщику

Контакты друзей, коллег и т. п. вызывают гораздо меньше доверия к заемщику - Подавайте заявки только в те банки, в котором зарегистрированы вы и ваш бизнес

- Оформите накопительный вклад в том банке, в котором планируете взять кредит, так будет видно, что вы платежеспособны

- Если требуется купить транспортное средство или оборудование для бизнеса, оформляйте заявку не на кредит наличными, а на лизинг

- Предоставьте в банк план развития бизнеса на ближайшие полгода, а лучше на весь срок кредитования. Банку важно знать, что ваш бизнес ликвиден, а доход постоянный

В некоторых случаях при первичном обращении в банк можно прямо спросить у кредитного менеджера, что вам нужно сделать, чтобы увеличить шанс одобрения заявки.

Часто задаваемые вопросы

Почему могут отказать ИП в кредите?

На самом деле причин много, все они зависят от кредитной политики конкретного банка. Чаще всего отказывают по следующим причинам:

- Недостаточный доход

- Несоответствие потенциального заемщика требованиям банка

- Плохая кредитная история или ее отсутствие

- Непродолжительный срок деятельности ИП

- Есть задолженность по выплатам, причем берут в расчет не только кредиты

- У заявителя есть аресты на имущество

- У потенциального заемщика есть или были проблемы с законом

- В анкете указаны ложные сведения

- Заемщик подал много заявок в разные банки и получил везде отказы

- В недавнем прошлом или в настоящий момент заемщик инициировал процедуру банкротства

- У заемщика много других кредитов

- У ИП нет офиса, а деятельность ведется по неизвестному адресу

- ИП проживает или зарегистрирован в регионе, в котором нет офиса банка, рассматривающего заявку

- ИП работает один, без наемных сотрудников

- ИП работает удаленно, без привязки к определенному месту

Дадут ли кредит, если ИП зарегистрирован 3 месяца назад?

Это будет зависеть от кредитной политики конкретного банка, но, вероятнее всего, по заявке будет отказано. ИП сами по себе рискованная категория заемщиков, а 3 месяца — тот срок, когда еще рано оценивать стабильность и ликвидность бизнеса.

ИП сами по себе рискованная категория заемщиков, а 3 месяца — тот срок, когда еще рано оценивать стабильность и ликвидность бизнеса.

Что можно предоставить в качестве залога?

- Транспортные средства

- Земельные участки

- Жилая или нежилая недвижимость

- Оборудование

- Спецтехника

- Товарные, материальные запасы и другие активы

- Ценные бумаги

Точный список допускаемых залогов лучше уточнить в самом банке.

Каковы требования к заемщику?

- Гражданство РФ

- Возраст от 21 года на момент оформления и до 65 лет на момент погашения кредита (в некоторых случаях — от 18 до 80 лет)

- Регистрация и ведение бизнеса в регионе присутствия банка или на территории РФ

- Отсутствие задолженностей по бюджетным и налоговым платежам

- Ведение бизнеса от 3-6 месяцев, иногда от 1 года

Если кредит нужен ИП для пополнения оборотных средств или развития бизнеса, банк может выдвинуть дополнительные требования к предпринимателю.

От чего зависит процентная ставка по кредиту для ИП?

Перед тем, как предложить предпринимателю конкретную ставку по кредиту, банк анализирует финансовую устойчивость, его платежеспособность, проверяет кредитную историю, изучает период сотрудничества с конкретным заемщиком, оценивает предоставленный залог и привлеченного поручителя. После рассмотрения всех факторов выносится решение о величине процентной ставки.

Что делать, если отказали?

Если по заявке пришел отказ, не спешите сразу подавать документы в другой банк. Попробуйте выяснить, по какой причине вам отказали. Если информация есть, устраните причины, по которым вам могли отказать, и обратитесь с заявкой в этот или другой банк.

Информация была полезна?

33 оценок, среднее: 4.2 из 5

Часто ищут

6 лучших необеспеченных личных кредитов

Автор: Дженнифер Брозич

Обновлено

• 6 минут чтения

Эта дата может не отражать недавние изменения отдельных условий.

Изображение: Два молодых архитектора Пара вместе работает над проектом.

В двух словах

Необеспеченные личные кредиты могут предоставить дополнительные наличные деньги, необходимые для оплаты различных расходов. Но суммы кредита, процентные ставки, условия кредита и сборы могут значительно различаться в зависимости от кредитора, поэтому сделайте свою домашнюю работу, прежде чем брать такой кредит. Чтобы помочь вам принять решение, мы собрали лучшие необеспеченные потребительские кредиты с такими функциями, как конкурентоспособные процентные ставки, сборы и возможность предварительного отбора.

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

В отличие от некоторых других видов кредитных продуктов, таких как ипотечные кредиты и автокредиты, когда ваше имущество может быть использовано в качестве обеспечения кредита, необеспеченные персональные кредиты не требуют залога.

Если вас одобрят, вы получите единовременную сумму денег, которую сможете использовать для оплаты почти всего. И если кредит имеет фиксированную процентную ставку, вы должны погашать сумму, которую вы занимаете, с процентами, в виде фиксированных ежемесячных платежей в течение срока кредита.

Необеспеченные потребительские кредиты, как правило, имеют более высокие процентные ставки, чем обеспеченные кредиты, поэтому рекомендуется присмотреться и сравнить предложения кредита. Мы собрали наши лучшие выборы лучших необеспеченных личных кредитов, чтобы помочь вам найти тот, который может подойти именно вам.

Рассматриваете личную ссуду?

Проверить вероятность одобрения

- Лучший для консолидации долга: Marcus

- Лучший для больших сумм кредита: Wells Fargo

- Лучший для небольших сумм кредита: Банк США

- Лучший для потенциально быстрого финансирования: LightStream

- Лучший для льгот: SoFi

- Лучший для плохих кредит: OneMain Financial

- Что вам следует знать о необеспеченных личных кредитах

- Как мы выбрали эти кредиты

Лучше всего подходит для консолидации долга: Marcus

Почему Marcus выделяется: Когда вы получаете потребительский кредит от Marcus, кредитор — по запросу — отправляет платежи по долгу непосредственно на вашу кредитную карту, розничную карту или личную ссудные счета. Это поможет вам избежать искушения использовать кредитные средства для чего-то другого, кроме погашения долга.

Это поможет вам избежать искушения использовать кредитные средства для чего-то другого, кроме погашения долга.

- Конкурентоспособные процентные ставки — Маркус предлагает выгодные процентные ставки, а если вы зарегистрируетесь в программе автооплаты, вы сможете получить скидку в размере 0,25% годовых. Но компания оставляет самые низкие процентные ставки для самых «кредитоспособных» клиентов. Срок кредита варьируется от 36 до 72 месяцев. Если вы планируете срок на более длительный срок, вы можете ожидать более высокие ставки.

- Комиссия — Маркус не взимает комиссию за выдачу, просрочку или досрочное погашение своих кредитов. Но просроченные платежи могут негативно повлиять на вашу кредитную историю, поэтому не забывайте оплачивать счета вовремя каждый месяц.

- Возможность пройти предварительную квалификацию — Маркус позволяет вам проверить расчетную ставку и срок кредита, не влияя на ваш кредитный рейтинг.

Но учтите, что если вы подадите официальную заявку на получение кредита и получите одобрение на получение кредита, ваша фактическая ставка и срок могут отличаться от того, что вы видите во время предварительного отбора.

Но учтите, что если вы подадите официальную заявку на получение кредита и получите одобрение на получение кредита, ваша фактическая ставка и срок могут отличаться от того, что вы видите во время предварительного отбора. - Вознаграждение за своевременный платеж — Если вы сделаете 12 последовательных своевременных платежей, вы можете отложить платеж на один месяц, и на ваш кредит не будут начисляться проценты в течение периода отсрочки.

Прочтите отзывы о персональных кредитах Marcus, чтобы узнать больше.

Лучше всего подходит для больших сумм кредита: Wells Fargo

Чем выделяется Wells Fargo: Многие кредиторы, предоставляющие личные кредиты, ограничивают сумму кредита до 50 000 долларов США или меньше, но кредиты от Wells Fargo доступны на сумму от 3 000 до 100 000 долларов США с условиями погашения. от 12 до 84 месяцев.

- Конкурентоспособные процентные ставки — Wells Fargo предлагает ставки в соответствии с теми, которые взимают многие банки, а также скидку в размере 0,25% для клиентов, имеющих соответствующий расчетный счет Wells Fargo.

- Комиссии — Банк не взимает комиссию за оформление кредита, и вы можете погасить кредит в любое время без штрафа за досрочное погашение. Но Wells Fargo может взимать комиссию за просрочку и возврат платежа.

- Возможность подачи заявки на предварительную квалификацию — Прежде чем подавать официальное заявление на получение кредита в банк, вы можете увидеть расчетную ставку и срок кредита, не влияя на свой кредитный рейтинг. Но если вы подаете заявку и получаете предложение о кредите, ваша ставка и срок могут отличаться от тех, на которые вы предварительно прошли квалификацию.

- Должен быть существующим клиентом — Только существующие клиенты Wells Fargo могут подавать заявки на потребительские кредиты. Поэтому, если вы еще не являетесь клиентом, вам нужно стать одним из них, чтобы рассмотреть вопрос о личном кредите.

Прочтите обзоры личных кредитов Wells Fargo для получения более подробной информации.

Лучше всего подходит для небольших сумм кредита: Банк США

Чем выделяется Банк США: У некоторых кредиторов минимальная сумма кредита достигает 5000 долларов США, но в Банке США вы можете получить личный кредит всего за 1000 долларов США. , так что вам не придется занимать больше, чем вам нужно.

- Конкурентоспособные ставки — Банк США предлагает конкурентоспособные ставки по персональным кредитам. Кроме того, банк предлагает скидку 0,5% на автоплатеж, когда платежи по кредиту поступают с расчетного или сберегательного счета в банке США.

- Невозможно подать заявку на предварительную квалификацию — Невозможно проверить расчетную ставку и срок кредита без подачи официального заявления на получение кредита, что может повлиять на ваш кредитный рейтинг.

- Поощряется хороший кредит — Банк США говорит, что их персональные кредиты могут подойти тем, у кого балл FICO® 660 или выше.

Чтобы узнать больше, прочтите наш полный обзор личных кредитов банка США.

Лучший вариант для потенциально быстрого финансирования: LightStream

Чем отличается компания Lightstream: Если вам одобрили кредит в LightStream, вы можете — в зависимости от вашего банка — получить средства по кредиту в тот же день.

- Низкие тарифы — Lightstream предлагает одни из самых низких тарифов для соответствующих клиентов, и компания заявляет, что превзойдет тарифы конкурентов, если будут соблюдены определенные критерии. Но вам, вероятно, понадобится сильный кредитный профиль, чтобы претендовать на получение личного кредита от LightStream.

- Комиссия — LightStream не взимает комиссию за выдачу или подачу заявки на свои кредиты. И с вас не будет взиматься штраф за досрочное погашение, если вы погасите кредит досрочно.

- Без возможности предварительного отбора — Вы не можете подать заявку на предварительный отбор, чтобы увидеть расчетную ставку и срок кредита в LightStream, поэтому вы должны подать официальную заявку на кредит (которая может снизить ваш кредитный рейтинг на несколько пунктов), чтобы узнать ваши условия.

- Займ до 100 000 долларов США — Максимальная сумма кредита LightStream составляет 100 000 долларов США со сроком погашения от 24 до 144 месяцев.

Ознакомьтесь с отзывами о потребительских кредитах LightStream, чтобы узнать больше.

Лучшие бонусы: SoFi

Почему SoFi выделяется: Когда вы получаете персональный кредит в SoFi, вы получаете доступ к множеству дополнительных льгот, которые помогут улучшить ваше финансовое здоровье, включая услуги финансового планирования, реферальные вознаграждения а также скидку на следующий кредит и индивидуальные советы по карьере.

- Конкурентоспособные тарифы — SoFi предлагает конкурентоспособные тарифы и скидку 0,25% при подписке на автооплату. Если вам одобрили кредит, ваша ставка будет определяться на основе информации в вашем кредитном отчете, дохода и других факторов.

- Вариант предварительной квалификации — SoFi позволяет проверить расчетную ставку и срок кредита перед подачей заявки, не влияя на ваш кредит.

Если вы решите официально подать заявку и получите одобрение на получение кредита, ваши фактические условия могут отличаться от ваших условий предварительного отбора.

Если вы решите официально подать заявку и получите одобрение на получение кредита, ваши фактические условия могут отличаться от ваших условий предварительного отбора. - Созаявители приняты — В SoFi вы можете подать заявку на кредит вместе с созаявителем. Подача заявки с кем-то, кто имеет хорошую кредитную историю, может повысить ваши шансы на получение квалификации и может помочь вам получить более низкую ставку.

- Комиссия — SoFi не взимает комиссию за выдачу или просрочку по своим кредитам. И если вы решите погасить кредит досрочно, с вас не будет взиматься штраф за досрочное погашение.

Подробнее читайте в обзорах личных кредитов SoFi.

Лучше всего для плохой кредитной истории: OneMain Financial

Чем OneMain выделяется: Хотя некоторые кредиторы работают только с людьми с хорошей кредитной историей, OneMain Financial готова работать с людьми, у которых нет хорошей кредитной истории. По данным кредитора, во втором квартале 2022 года почти у половины заемщиков OneMain рейтинг FICO был ниже 620. OneMain Financial предлагает мини-курсы финансового образования онлайн, чтобы помочь людям вернуть свои финансы в нужное русло и улучшить свое кредитное здоровье.

По данным кредитора, во втором квартале 2022 года почти у половины заемщиков OneMain рейтинг FICO был ниже 620. OneMain Financial предлагает мини-курсы финансового образования онлайн, чтобы помочь людям вернуть свои финансы в нужное русло и улучшить свое кредитное здоровье.

- Высокие процентные ставки — Ставки OneMain Financial выше, чем у некоторых других кредиторов из этого списка.

- Комиссии — OneMain Financial взимает несколько комиссий, в том числе комиссию за отправку, комиссию за просрочку платежа, а в некоторых штатах — комиссию за недостаточное количество средств. Но если вы хотите погасить кредит досрочно, штрафа за досрочное погашение нет.

- Возможность предварительного отбора — Вы можете проверить расчетную ставку и срок кредита, не влияя на свой кредитный рейтинг. Но если вы подадите заявку и получите одобрение, ваши окончательные условия могут быть другими.

- Потенциальное финансирование в тот же день — Вы можете получить средства по кредиту в тот же день, когда подали заявку, если ваша заявка будет одобрена до полудня и у вас есть дебетовая карта, выпущенная банком.

Прочтите отзывы о личных кредитах OneMain Financial для получения более подробной информации.

Рассмотрение личного кредита?

Проверить вероятность одобрения

Что вам следует знать о необеспеченных личных кредитах

Многие различные типы финансовых учреждений, включая банки, кредитные союзы, онлайн-кредиторы и одноранговые кредиторы, предлагают необеспеченные персональные кредиты. Не забудьте присмотреться к ценам, чтобы найти наиболее подходящий для вашего финансового положения.

Вот еще несколько моментов, о которых стоит подумать, когда речь идет о необеспеченных личных кредитах.

- Без залога — Вам не нужно предоставлять залог для получения необеспеченного личного кредита.

- Кредит играет роль — Кредиторы будут учитывать ваш кредит при принятии решения о кредите, а люди с более высоким кредитным рейтингом обычно имеют право на более низкие процентные ставки.

- Фиксированная процентная ставка и срок — Многие потребительские кредиты имеют фиксированную ставку и срок, что означает, что вы будете вносить равные ежемесячные платежи в течение срока действия кредита, что упрощает планирование бюджета. Но имейте в виду, что процентные ставки по необеспеченным личным кредитам могут быть выше, чем по другим типам кредитов, таким как автокредиты или кредиты под залог жилья, когда ваша собственность используется для обеспечения кредита.

- Суммы кредита и условия погашения — Вы можете выбирать из множества сумм кредита и условий погашения, но некоторые кредиторы взимают комиссию за выдачу кредита, чтобы покрыть расходы на обработку кредита, которые могут съесть ваши доходы от кредита.

Как мы выбирали эти кредиты

Мы рассмотрели около двух десятков необеспеченных личных кредитов от различных кредиторов. Мы сделали наш лучший выбор на основе процентных ставок, структуры вознаграждения, возможности подать заявку на предварительную квалификацию, суммы кредита и квалификационных требований.

Рассматриваете личную ссуду?

Проверить вероятность одобрения

Необеспеченные кредиты | Маркус от Goldman Sachs®

Что такое необеспеченный кредит?

Необеспеченный кредит — это кредит, который не требует от вас предоставления принадлежащих вам вещей, таких как автомобиль или дом, в качестве залога для получения кредита. Утверждение необеспеченного кредита обычно требует оценки вашей кредитоспособности, доходов и платежеспособности.

Все личные кредиты от Marcus от Goldman Sachs® являются необеспеченными, то есть они являются личными кредитами без залога и не требуют, чтобы вы предоставили свое имущество для одобрения кредита. Необеспеченные кредиты Маркуса могут быть использованы для многих видов расходов, включая консолидацию долга, свадьбу или большой переезд.

Вот что мы рассмотрим:

Какие примеры необеспеченных кредитов?

Необеспеченные кредиты можно использовать практически для чего угодно. Потребительские кредиты, которые мы предлагаем в Marcus by Goldman Sachs®, можно использовать для погашения долга по кредитной карте, консолидации долга или для оплаты таких вещей, как ремонт дома или свадьба.

Потребительские кредиты, которые мы предлагаем в Marcus by Goldman Sachs®, можно использовать для погашения долга по кредитной карте, консолидации долга или для оплаты таких вещей, как ремонт дома или свадьба.

Вот несколько способов использования необеспеченного кредита Marcus:

Консолидация долга – оптимизируйте счета, которые у вас уже есть. Вместо многочисленных платежей с Marcus у вас может быть только один регулярный ежемесячный платеж и фиксированная процентная ставка.

Консолидация кредитной карты — Для кредитоспособных заемщиков кредит на консолидацию кредитной карты может быть альтернативой долгу по кредитной карте с более высокой процентной ставкой: вы можете объединить свой долг в один кредит с более низкой фиксированной ставкой.

Домохозяйство — Кредит на благоустройство дома — это необеспеченный кредит, который вы можете использовать для улучшения жилища, ремонта, реконструкции и реконструкции.

Каникулы — Финансируйте отпуск своей мечты с помощью необеспеченного кредита Marcus.

Обручальные кольца и обручальные кольца. Необеспеченный кредит может помочь покрыть расходы на место проведения, украшения, медовый месяц или почти все, что связано с планированием свадьбы

Переезд и переезд. Необеспеченный кредит может помочь покрыть многие аспекты вашего переезда, включая хранение, транспортировку и расходные материалы.

В чем разница между необеспеченным и обеспеченным кредитом?

Если вы искали потребительские кредиты, вы, вероятно, сталкивались с двумя основными категориями — обеспеченными и необеспеченными — и взвешивали преимущества каждой из них.

Поскольку выбор типа кредита — это гораздо больше, чем привлекающие внимание детали, такие как процентные ставки и ежемесячные платежи, это может помочь понять, что такое необеспеченный кредит, на что вы можете использовать деньги и как их использовать. может быть полезным финансовым инструментом, прежде чем принять решение.

В случае обеспеченных кредитов кредиторы требуют обеспечения — ценного имущества для обеспечения или резервного копирования вашего кредита.

Стоимость имеет значение, потому что, если вы не можете выплатить обеспеченный кредит, кредитор хочет знать, что он может продать что-то в качестве компенсации. Чтобы определить стоимость вашего залога, кредиторы могут попросить вас провести оценку.

При использовании необеспеченных кредитов кредиторы не требуют от вас предоставления принадлежащих вам вещей, таких как автомобиль или дом, в качестве залога для получения кредита.

Другие виды необеспеченного финансирования и их сравнение

Существует множество видов финансирования, но персональные кредиты Marcus имеют свои преимущества. С необеспеченным персональным кредитом Marcus комиссия не взимается. Вы всегда будете точно знать, сколько вы должны каждый месяц в течение срока кредита, и с вас не будут взиматься какие-либо сборы сверх того, что вы уже должны — только проценты.

Давайте посмотрим, как потребительские кредиты сравниваются с другими видами финансирования.

Кредитные карты

Кредитные карты — это способ заимствования денег, хотя вы не получаете единовременную сумму, как при личном кредите. Если у вас есть кредитная карта, вы можете использовать ее для совершения покупок, но следите за тем, чтобы платежи производились вовремя и не превышали кредитный лимит. Кредитные карты могут быть полезны, если вам нужно совершать покупки на ходу или сразу.

Если у вас есть кредитная карта, вы можете использовать ее для совершения покупок, но следите за тем, чтобы платежи производились вовремя и не превышали кредитный лимит. Кредитные карты могут быть полезны, если вам нужно совершать покупки на ходу или сразу.

По сравнению с потребительскими кредитами кредитные карты могут иметь более высокие процентные ставки. Кредитные карты также могут иметь плавающие процентные ставки. Это означает, что вы можете потратить больше денег, чтобы погасить свой долг, чем если бы вы брали личный кредит с более низкой фиксированной ставкой.

Однако у вас есть возможность сделать минимальный платеж; если вы вносите только минимальный платеж, оплата счета может занять много времени. Как правило, чем больше времени требуется для погашения счета по кредитной карте, тем больше процентов вам придется заплатить. И если вы продолжите взимать плату, пока оплачиваете свои предыдущие покупки, вы можете в конечном итоге заплатить еще больше в виде процентов.

Этот калькулятор личного кредита показывает, как вы можете сэкономить деньги, если вы консолидируете свой долг по кредитной карте и замените его необеспеченным личным кредитом от Маркуса.

Одноранговое кредитование

Люди иногда обращаются к одноранговому кредитованию, если они хотят занять деньги без традиционного банка или кредитного союза. Эти онлайн-платформы предлагают финансирование от частных лиц и инвесторов, а не от банка. Люди, у которых есть лишние деньги, могут одолжить свои деньги тем, кто в них нуждается, получая взамен проценты. Онлайн-платформы сопоставляют тех, кому нужно брать взаймы, с теми, кто готов давать взаймы. Если вы занимаете деньги через эти форумы, вы можете в конечном итоге получить финансирование от одного или нескольких человек.

Преимущество однорангового кредитования заключается в том, что процентные ставки иногда ниже, чем у вариантов займа. С другой стороны, их комиссия за выдачу может варьироваться от 1% до 5% от суммы кредита. Это действительно может сложиться, если вы просите большую сумму денег.

Это действительно может сложиться, если вы просите большую сумму денег.

На что следует обратить внимание при оценке кредита

Когда вы решите подать заявку на получение личного кредита, помимо процентной ставки и суммы, которую вы можете платить каждый месяц, необходимо принять во внимание некоторые детали.

Комиссия за выдачу кредита

Некоторые кредиторы могут взимать комиссию за предоставление кредита. Комиссия обычно составляет процент от суммы займа и обычно составляет от 1% до 5% от суммы кредита. Эти сборы снимаются заранее, поэтому вы можете уйти с меньшими затратами, чем вы ожидали. Например, если кредитор взимает комиссию за выдачу кредита в размере 10 000 долларов США в размере 3%, в итоге вы получите только 9 700 долларов США.

Плата за просрочку платежа

Если ваш кредитор взимает плату за просрочку платежа, вы можете в конечном итоге заплатить дополнительные суммы за просрочку платежа.

Плата за досрочное погашение

Некоторые кредиторы могут взимать с вас комиссию за досрочное погашение кредита.

Фиксированная процентная ставка

Фиксированная процентная ставка означает, что ваша ставка остается неизменной из месяца в месяц, что означает, что сумма денег, которую вы платите каждый месяц, остается неизменной.

Переменная процентная ставка

Переменная процентная ставка означает, что ваша ставка может измениться. Он может пойти вниз. Он также может подняться. Это колебание означает, что вы не можете платить одну и ту же сумму каждый месяц, и в конечном итоге вы можете платить больше в виде процентов.

Все это следует учитывать при принятии решения о том, подходит ли вам необеспеченный кредит.

Как подать заявку на получение необеспеченного кредита

Вот с чего начать:

- Если вы работаете с кредитором, работающим только через Интернет, вы должны подать заявку онлайн.

- Обычные банки могут попросить вас войти, даже если они предлагают онлайн-банкинг.

Вот некоторые типичные требования к личному кредиту:

- Номер социального страхования или индивидуальный налоговый номер

- Хороший кредитный рейтинг

- Подтверждение дохода

- Удостоверение личности

- Банковский счет для размещения средств

Преимущества необеспеченного кредита Marcus

Кредиты Marcus БЕЗ комиссий или непредсказуемых процентных ставок, упомянутых выше.

Вы правильно прочитали. Нет платы за регистрацию. Никаких комиссий за просрочку — вы просто платите проценты за дополнительные дни. Никаких комиссий за предоплату. Нет сборов.

Сумма, на которую вы утверждены, является суммой, которую вы получаете. Маркус предлагает потребительские кредиты со ставками от 6,9от 9% до 24,99% годовых и срок кредита от 36 до 72 месяцев. Для жителей Нью-Йорка ставки варьируются от 6,99% до 24,74% годовых. Только самые кредитоспособные заявители имеют право на самые низкие ставки, самые длинные сроки кредита и самые большие суммы кредита. Ставки, как правило, выше для долгосрочных кредитов. Учить больше.

Кроме того, ваша ставка никогда не изменится в течение всего срока действия кредита, а это означает, что вы будете платить одну и ту же сумму по кредиту каждый месяц, вместо того, чтобы иметь дело с переменными процентными ставками.

Симпатично, да?

Узнайте, имеете ли вы право на бесплатный кредит с фиксированной процентной ставкой сегодня.

Лучше заранее проверить, все ли документы в порядке

Лучше заранее проверить, все ли документы в порядке Проверить имеют право любую предоставленную информацию. Если у кредитной организации возникнут сомнения в отношении какого-либо пункта, скорее всего решение будет принято не в вашу пользу

Проверить имеют право любую предоставленную информацию. Если у кредитной организации возникнут сомнения в отношении какого-либо пункта, скорее всего решение будет принято не в вашу пользу Контакты друзей, коллег и т. п. вызывают гораздо меньше доверия к заемщику

Контакты друзей, коллег и т. п. вызывают гораздо меньше доверия к заемщику  Но учтите, что если вы подадите официальную заявку на получение кредита и получите одобрение на получение кредита, ваша фактическая ставка и срок могут отличаться от того, что вы видите во время предварительного отбора.

Но учтите, что если вы подадите официальную заявку на получение кредита и получите одобрение на получение кредита, ваша фактическая ставка и срок могут отличаться от того, что вы видите во время предварительного отбора.

Если вы решите официально подать заявку и получите одобрение на получение кредита, ваши фактические условия могут отличаться от ваших условий предварительного отбора.

Если вы решите официально подать заявку и получите одобрение на получение кредита, ваши фактические условия могут отличаться от ваших условий предварительного отбора.