Кредитование в банке: Подбор кредитов — сравнить условия 332 предложения и выбрать где лучше взять кредит

Содержание

Кредитование

1.

2.

3.

Вы мечтаете об отдыхе, комфорте, уюте?

Стройте планы на будущее, мы поможем воплотить их в жизнь. Отдых, ремонт, новое жильё — мы найдём подходящее финансовое решение, о чём бы вы ни мечтали.

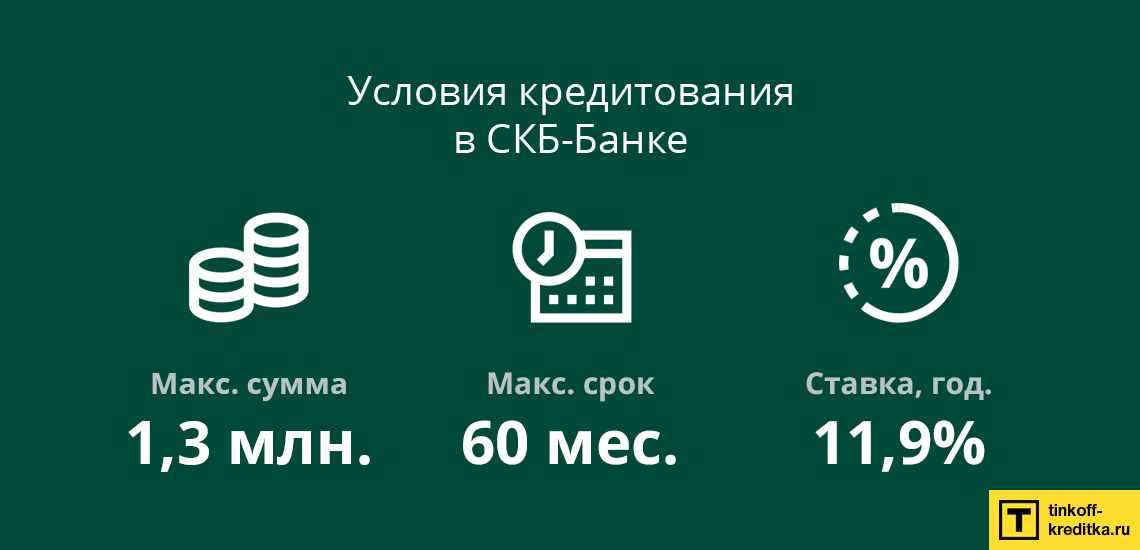

УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА

Условия предоставления, использования и возврата потребительского кредитa с 01.10.2022

Кредитные каникулы для мобилизованных и участников СВО

Порядок предоставления кредитных каникул для мобилизованных и участников СВО

Заявление на предоставление кредитных каникул

КРЕДИТНЫЕ КАНИКУЛЫ

АО Банк «ПСКБ» уведомляет Заемщиков – физических лиц о предоставлении льготного периода по действующим кредитным договорам в условиях действия ограничительных мер экономического характера.

Подробнее

Преимущества

- Заявку можно оформить в любом отделении ПСКБ

- Минимум документов для оформления

- Решение о предоставлении кредита действует в течение месяца

- Возможно досрочное погашение (частичное или полное)

- Отсутствие скрытых платежей

Документы

Документы, необходимые для оформления потребительского кредита

Анкета-заявление на предоставление потребительского кредита

. doc, 186 КБ

doc, 186 КБПаспорт Гражданина РФ

Свидетельство ИНН

Страховое свидетельство обязательного пенсионного страхования (СНИЛС)

Документы, подтверждающие образование

Документы, подтверждающие право собственности на необремененные активы (недвижимость,автотранспорт, депозитные счета и прочее)

Копия трудовой книжки или трудового договора, заверенные работодателем

Справка 2-НДФЛ за последние 12 месяцев, и/или по форме 3-НДФЛ с отметкой ИМНС о принятии и копия книги доходов и расходов и/или выписки счетам, заверенные Банком за период, следующий за последним отчетным периодом по дату рассмотрения заявления на кредит

Гарантийное письмо организации о заключении договора-поручительства корпоративным клиентом Банка

Дополнительная информация

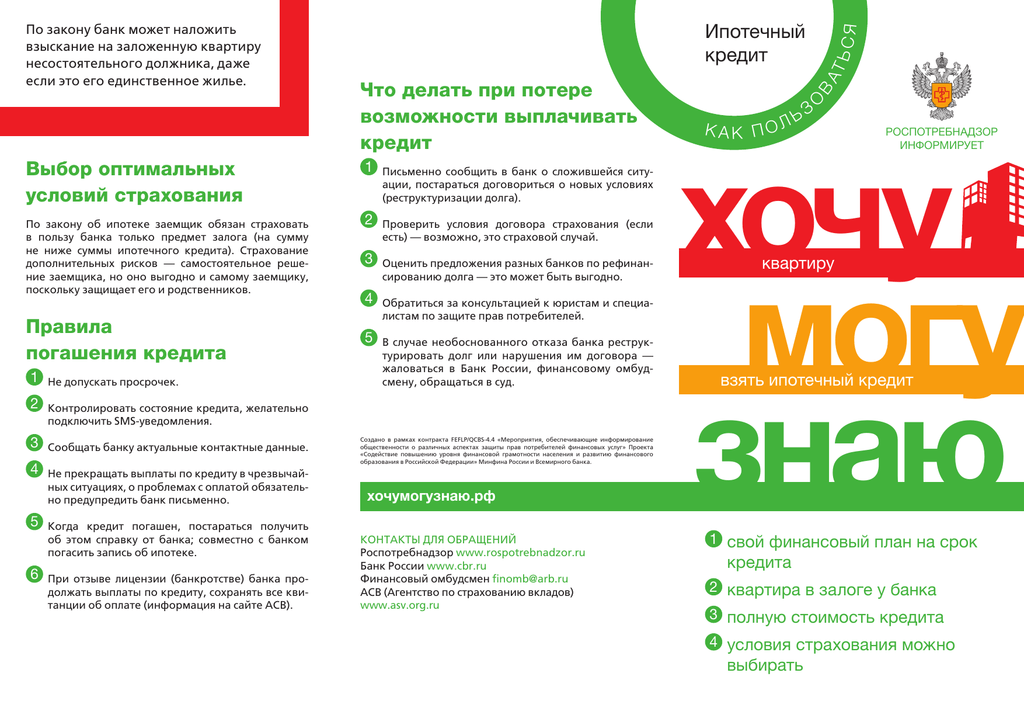

Памятка Заемщика по потребительскому кредиту

. pdf, 87.69 КБ

pdf, 87.69 КБОСАГО+

.pdf, 849.36 КБ

Типовые формы договоров

Договор поручительства

.pdf, 251.63 КБГарантийное письмо организации

.pdf, 112.73 КБ

Общие условия по потребительскому кредиту

ОБЩИЕ УСЛОВИЯ ПРЕДОСТАВЛЕНИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТА В АО БАНК «ПСКБ»

. docx, 75.56 КБ

docx, 75.56 КБ

Контакты

ДО «Московский»

- Грубина Галина Николаевна, Руководитель группы розничного кредитования, 385-29-05, [email protected]

- Кулагина Ирина Николаевна, Главный специалист группы розничного кредитования, 332-26-26 доб.7152, [email protected]

Что делать если дата платежа выпадает на выходной день?

Если дата платежа по кредиту выпадает на выходной или праздничный день, то согласно условиям кредитного договора датой погашения считается следующий за ним рабочий день.

Как можно узнать ежемесячный платеж и остаток задолженности по кредиту?

Размер ежемесячного платежа указан в Графике погашения полной суммы, подлежащей выплате Заемщиком (Приложение к Кредитному договору).

Также, размер ежемесячного платежа и остаток задолженности по кредиту Вы можете узнать в Отделе розничного кредитования по телефону (812) 457-17-41.

Также, размер ежемесячного платежа и остаток задолженности по кредиту Вы можете узнать в Отделе розничного кредитования по телефону (812) 457-17-41.В течение какого срока действует принятое Банком решение?

Принятое Банком решение по потребительскому кредиту действует в течение 30 календарных дней со дня принятия решения о предоставлении кредита.

Кому предоставляется потребительский кредит АО Банк «ПСКБ»?

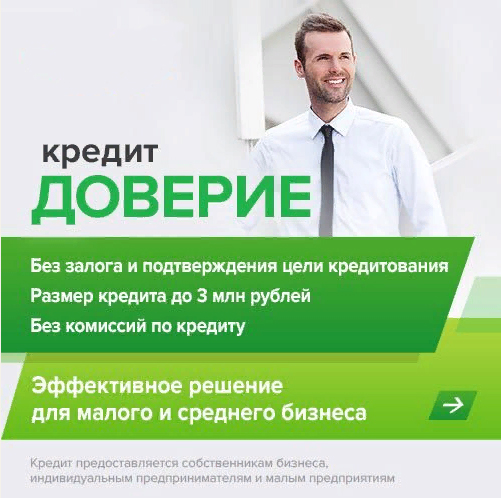

Потребительский кредит предоставляется сотрудникам корпоративных клиентов Банка под поручительство юридического лица (корпоративного клиента Банка). Корпоративный клиент – это юридическое лицо (или индивидуальный предприниматель), находящееся на рассчетно-кассовом обслуживании и/или зарплатном проекте в АО Банк «ПСКБ».

Где можно оплатить кредит?

Вы можете оплатить кредит в любом отделении АО Банк «ПСКБ», а также в терминалах самообслуживания АО Банк «ПСКБ»

Можно ли досрочно погасить задолженность по кредиту?

Вы можете осуществить как полное, так и частичное досрочное погашение на основании Вашего заявления.

Комиссия за досрочное погашение не взимается

Комиссия за досрочное погашение не взимается

ПСКБ Старт | Онлайн | |

Проверка | Оплата |

Новости дня в России и мире — РБК

404

Cтраницa не найдена

Посмотрите другие материалы или воспользуйтесь поиском

Силуанов оценил риски повышения налогов для уехавших самозанятых и ИП

Сколько и какого тяжелого вооружения поставил Запад Украине. Инфографика

Инфографика

Маск назвал прогнозы Медведева «самыми абсурдными» из слышанных им

ЦБ объяснил, почему не будет публиковать «минутки» по примеру ФРС

США перенесут производство в «дружественные» страны. Кто в списке

В Минстрое назвали заказчиков строительных работ на новых территориях

Лавров заявил, что в США угрожают устранить президента Путина

ГИБДД зафиксировала резкое сокращение самого массового вида нарушений

Власти упрекнули киевскую академию за отказ убрать имя Чайковского

ЦБ заявил, что ВТБ выполнил обязательства по покупке «Открытия»

Сирия ответила на просьбы российских авиакомпаний и разрешила им летать

Силуанов назвал основные риски для бюджета на 2023 год

ЕС запретил юристам консультировать фирмы из России по вопросам санкций

Военная операция на Украине. Онлайн

Онлайн

Криптоматы, криптообменники, переводы: как платить за рубежом

Что делать, чтобы налоговая проверка не принесла доначисления и штраф

Вернуться на главную

Федеральная резервная система — Условия банковского кредитования во время пандемии

15 октября 2021 г.

Условия банковского кредитования во время пандемии

Дэвид Бодовски, Ханна Файерстоун, Сеунг Юнг Ли и Виктор Стебуновс 1

3

0 Пандемия 19 года стала большим потрясением для экономики и финансовых систем во всем мире. В начале, когда правительства ввели беспрецедентные меры по сдерживанию быстро распространяющегося вируса, а домохозяйства стали социально дистанцироваться друг от друга, производство резко упало, безработица резко возросла, а материализовались значительные финансовые трудности. В то же время правительства во всем мире приняли существенные меры для поддержки домохозяйств и фирм, в том числе меры, направленные на облегчение предоставления банковских кредитов.

В начале, когда правительства ввели беспрецедентные меры по сдерживанию быстро распространяющегося вируса, а домохозяйства стали социально дистанцироваться друг от друга, производство резко упало, безработица резко возросла, а материализовались значительные финансовые трудности. В то же время правительства во всем мире приняли существенные меры для поддержки домохозяйств и фирм, в том числе меры, направленные на облегчение предоставления банковских кредитов.

Во всем мире банки играют важную роль в предоставлении кредитов как домашним хозяйствам, так и фирмам. В этой заметке мы используем обзоры банковского кредитования для 11 стран, чтобы исследовать эволюцию условий банковского кредитования в течение первого года пандемии. Мы обнаружили, что в разгар пандемии стандарты кредитования не ужесточались до такой степени, как это наблюдалось во время глобального финансового кризиса (МФК), когда банки были источником бедствия, а государственная поддержка домохозяйств и фирм была не такой большой. Мы также находим, что тип государственного вмешательства имел значение. Страны, которые в большей степени полагаются на банковское финансирование, как правило, вводили более масштабные меры поддержки, направленные на банковское кредитование, в частности, в форме программ кредитных гарантий, которые представляют собой разновидность условных государственных обязательств, и в меньшей степени на бюджетные расходы. В свою очередь, в странах, предоставивших более существенные меры гарантий по кредитам, стандарты кредитования были ужесточены меньше, чем в странах с более скромными программами гарантий. Различия в эволюции стандартов кредитования по типам кредитов также подчеркивают вспомогательную роль программ кредитных гарантий. Поскольку программы кредитных гарантий в основном охватывают кредиты фирмам, взаимосвязь между более крупными программами кредитных гарантий и менее жесткими стандартами кредитования проявляется в основном для кредитов фирмам, а не для кредитов домохозяйствам.

Мы также находим, что тип государственного вмешательства имел значение. Страны, которые в большей степени полагаются на банковское финансирование, как правило, вводили более масштабные меры поддержки, направленные на банковское кредитование, в частности, в форме программ кредитных гарантий, которые представляют собой разновидность условных государственных обязательств, и в меньшей степени на бюджетные расходы. В свою очередь, в странах, предоставивших более существенные меры гарантий по кредитам, стандарты кредитования были ужесточены меньше, чем в странах с более скромными программами гарантий. Различия в эволюции стандартов кредитования по типам кредитов также подчеркивают вспомогательную роль программ кредитных гарантий. Поскольку программы кредитных гарантий в основном охватывают кредиты фирмам, взаимосвязь между более крупными программами кредитных гарантий и менее жесткими стандартами кредитования проявляется в основном для кредитов фирмам, а не для кредитов домохозяйствам.

Остальная часть этой заметки организована следующим образом. Во-первых, мы описываем обзоры банковского кредитования со всего мира и сравниваем эволюцию условий банковского кредитования во времени и в разных странах. Далее мы описываем различные меры государственной политики с акцентом на налогово-бюджетные меры, которые помогли поддержать экономику и финансовые системы во всем мире. Затем мы показываем, что страны, которые в большей степени полагаются на банковское финансирование, ввели более существенные меры в отношении условных обязательств, такие как программы государственных гарантий по кредитам, и что эти меры поддерживали условия банковского кредитования. Наконец, в свете наших выводов и рисков, которые могут представлять новые варианты вируса, мы предостерегаем от преждевременной отмены мер государственной поддержки.

Во-первых, мы описываем обзоры банковского кредитования со всего мира и сравниваем эволюцию условий банковского кредитования во времени и в разных странах. Далее мы описываем различные меры государственной политики с акцентом на налогово-бюджетные меры, которые помогли поддержать экономику и финансовые системы во всем мире. Затем мы показываем, что страны, которые в большей степени полагаются на банковское финансирование, ввели более существенные меры в отношении условных обязательств, такие как программы государственных гарантий по кредитам, и что эти меры поддерживали условия банковского кредитования. Наконец, в свете наших выводов и рисков, которые могут представлять новые варианты вируса, мы предостерегаем от преждевременной отмены мер государственной поддержки.

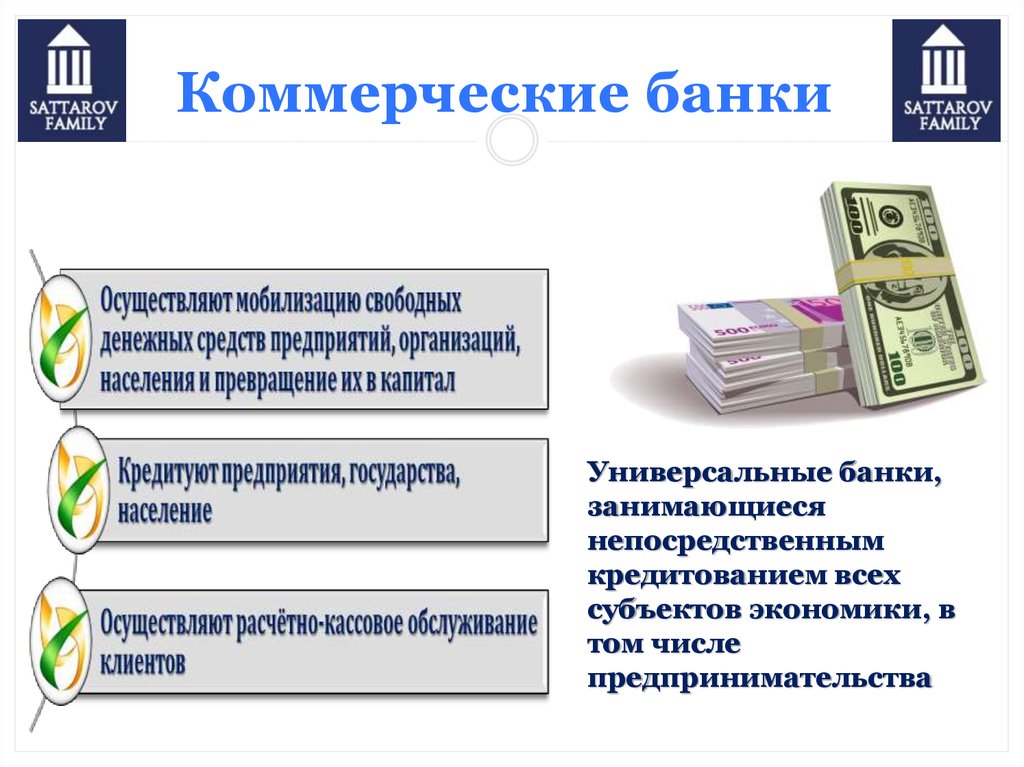

Условия банковского кредитования в мире

В большинстве стран банковское кредитование является крупнейшим источником финансирования частного нефинансового сектора. Чтобы оценить легкость доступа к банковскому кредитованию, многие центральные банки ежеквартально опрашивают коммерческие банки об условиях кредитования. Такие опросы обычно включают вопросы о стандартах кредитования и условиях кредитования. Стандарты кредитования — это внутренние критерии, которыми банки руководствуются при принятии решений о кредитовании домохозяйств и фирм, которые, возможно, трудно поддаются количественной оценке. Для дальнейшего управления кредитным риском, который они берут на себя, банки устанавливают условия. Условия кредита относятся к условиям кредитного договора, таким как процентная ставка, размер кредита и срок погашения, требования к залогу и так далее. Банки меняют стандарты и условия кредитования с течением времени в ответ на многие факторы, в том числе на изменения экономических перспектив и терпимости к риску. Например, домашние хозяйства и фирмы сталкиваются с более сложными условиями банковского кредитования во время рецессии, когда заемщикам с более низким кредитным качеством становится труднее получить ссуду; процентные ставки по кредиту увеличиваются по сравнению с базовой процентной ставкой; требования к залогу ужесточаются; и так далее.

Такие опросы обычно включают вопросы о стандартах кредитования и условиях кредитования. Стандарты кредитования — это внутренние критерии, которыми банки руководствуются при принятии решений о кредитовании домохозяйств и фирм, которые, возможно, трудно поддаются количественной оценке. Для дальнейшего управления кредитным риском, который они берут на себя, банки устанавливают условия. Условия кредита относятся к условиям кредитного договора, таким как процентная ставка, размер кредита и срок погашения, требования к залогу и так далее. Банки меняют стандарты и условия кредитования с течением времени в ответ на многие факторы, в том числе на изменения экономических перспектив и терпимости к риску. Например, домашние хозяйства и фирмы сталкиваются с более сложными условиями банковского кредитования во время рецессии, когда заемщикам с более низким кредитным качеством становится труднее получить ссуду; процентные ставки по кредиту увеличиваются по сравнению с базовой процентной ставкой; требования к залогу ужесточаются; и так далее.

В нашем анализе мы используем кредитные опросы из 11 стран и фокусируемся на изменении условий банковского кредитования во время пандемии. Чтобы обеспечить сопоставимость данных по странам, мы рассматриваем только стандарты кредитования домашних хозяйств и фирм. 2

Стандарты кредитования домохозяйств значительно ужесточились в большинстве стран во время пандемии (рис. 1). Степень ужесточения в целом была сравнима с той, что наблюдалась во время GFC. Однако на этот раз темп ужесточения был существенно выше, а продолжительность ужесточения была короче.

Рисунок 1. Изменения в стандарте кредитования домашних хозяйств

Примечания: Диапазон выборки представляет собой межквартильный диапазон стандартов кредитования для Франции, Германии, Италии, Японии, Нидерландов, Польши, Южной Кореи, Испании, США и Великобритании. Заштрихованная область обозначает GFC.

Источник: Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы и Национальный банк Польши.

Доступная версия

В отличие от стандартов кредитования домохозяйств, стандарты кредитования фирм в целом снизились (см. медиану на рис. 2). Для фирм крайне нетипично ослаблять стандарты кредитования в условиях рецессии. Также очень необычно то, что стандарты кредитования для фирм снижаются, когда стандарты кредитования для домохозяйств ужесточаются. В конце концов, кредитоспособность как домохозяйств, так и фирм падает во время рецессий, и рецессии, вызванные пандемией, во всем мире мало чем отличались.

Рисунок 2. Изменения в стандартах кредитования для фирм

Примечания: Диапазон выборки представляет собой межквартильный диапазон стандартов кредитования для Франции, Германии, Италии, Японии, Нидерландов, Польши, Южной Кореи, Испании, США и Великобритании. Заштрихованная область обозначает GFC.

Источник: Банк Канады, Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы, Национальный банк Польши.

Доступная версия

Позиции капитала банков, значительно улучшившиеся после GFC, возможно, не были доминирующим фактором, объясняющим различия в изменениях стандартов кредитования в 2020 году9.0007 3 Например, если бы главной причиной было улучшение капитала, банки не стали бы облегчать стандарты кредитования для фирм, а ужесточили бы стандарты для домохозяйств. Кроме того, гораздо более высокий процент банков в Соединенных Штатах сообщил о более жестких стандартах кредитования для фирм, чем в других регионах, даже несмотря на то, что американские банки в целом были лучше капитализированы, чем их иностранные аналоги.

Вместо этого мы выясняем, могло ли введение государственных программ гарантирования кредитов, ориентированных преимущественно на кредитование фирм, способствовать смягчению стандартов кредитования для фирм во время пандемии. Это, в свою очередь, могло предотвратить более существенное ослабление предложения кредита, чем в противном случае. Мы используем значительные различия в масштабах программ государственных гарантий по кредитам и в изменениях стандартов кредитования в разных странах, чтобы подтвердить наше предположение. Но сначала мы рассмотрим различные меры государственного вмешательства в связи с пандемией, особенно те, которые имеют финансовые последствия.

Но сначала мы рассмотрим различные меры государственного вмешательства в связи с пандемией, особенно те, которые имеют финансовые последствия.

COVID-19 и государственная налогово-бюджетная политика

Точно так же, как типы и интенсивность государственных усилий по сдерживанию распространения вируса различались в разных странах, так же различалась государственная экономическая политика по смягчению негативных последствий пандемии и подобных усилий. В то время как некоторые страны ввели в основном традиционные фискальные стимулы, другие больше полагались на денежно-кредитную политику или условные меры для поддержки финансовой системы. В этом разделе мы сосредоточимся на подмножестве первых, которые имели фискальные последствия. Многие из этих политик были направлены на облегчение доступа к банковским кредитам с помощью программ кредитных гарантий.

Как показано на рисунке 3, масштабы различных мер фискальной поддержки были значительными и сильно различались в разных странах. Правительства полагались на прямую фискальную политику («надстрочные меры»), включающую дополнительные расходы, упущенные доходы (например, временное снижение налогов) и другие, менее важные меры. 4 Такие меры превысили 10 процентов ВВП в нескольких странах, например, в Канаде и США. Правительства также ввели условные меры поддержки («условные обязательства»), в основном в форме программ гарантирования кредита, например, Схема ссуды на случай прерывания бизнеса в связи с коронавирусом в Соединенном Королевстве или Программа защиты зарплаты в Соединенных Штатах. 5 Условные меры превысили 20 процентов ВВП в нескольких странах, таких как Германия и Италия. Мы отмечаем, что эти проценты представляют собой максимум, которого могут достичь меры поддержки. Поскольку использование таких мер поддержки, как программы гарантирования кредитов, было ориентировано на заемщика, их фактический размер мог быть меньше. 6

Правительства полагались на прямую фискальную политику («надстрочные меры»), включающую дополнительные расходы, упущенные доходы (например, временное снижение налогов) и другие, менее важные меры. 4 Такие меры превысили 10 процентов ВВП в нескольких странах, например, в Канаде и США. Правительства также ввели условные меры поддержки («условные обязательства»), в основном в форме программ гарантирования кредита, например, Схема ссуды на случай прерывания бизнеса в связи с коронавирусом в Соединенном Королевстве или Программа защиты зарплаты в Соединенных Штатах. 5 Условные меры превысили 20 процентов ВВП в нескольких странах, таких как Германия и Италия. Мы отмечаем, что эти проценты представляют собой максимум, которого могут достичь меры поддержки. Поскольку использование таких мер поддержки, как программы гарантирования кредитов, было ориентировано на заемщика, их фактический размер мог быть меньше. 6

Рисунок 3. Вмешательство правительства в связи с Covid-19

Примечания: Показатели над чертой включают дополнительные расходы (или упущенные доходы) и ускоренные расходы (или отсроченные доходы). Условные обязательства включают гарантии по кредитам и квазифискальные операции. Меры ниже черты, такие как вливание капитала, кредиты, покупка активов, не включены. Данные по состоянию на 2020 год: 3 квартал.

Условные обязательства включают гарантии по кредитам и квазифискальные операции. Меры ниже черты, такие как вливание капитала, кредиты, покупка активов, не включены. Данные по состоянию на 2020 год: 3 квартал.

Источник: Международный валютный фонд.

Доступная версия

В целом страны, как представляется, выбирали между более крупными традиционными бюджетными расходами и более крупными мерами условных обязательств. Например, некоторые страны, которые больше полагались на дополнительные расходы или упущенные доходы, такие как Канада и Соединенные Штаты, проводили гораздо более скромную политику в отношении непредвиденных расходов. С другой стороны, такие страны, как Италия и Испания, ввели большую политику в отношении условных обязательств, но меньшие дополнительные бюджетные расходы.

Среди потенциальных причин выбора политики странами мы рассматриваем важность банковского кредита как источника финансирования для домашних хозяйств и фирм. 7 Как показано на диаграмме 4, страны, в которых частный нефинансовый сектор в большей степени зависит от банковского кредита, ввели более масштабные условные фискальные меры, большая часть которых опять-таки была в форме программ гарантирования кредитов. Например, в Германии, Италии и Японии, где доля банковского кредита в общем объеме частного кредита до пандемии превышала 60 процентов, в конечном итоге были приняты значительные условные меры, превысившие 20 процентов ВВП в 2020 году. Напротив, в Нидерландах и США там, где банковский кредит в общем объеме частного кредита был ниже 40 процентов, условные меры составляли лишь несколько процентов ВВП. Положительная связь между важностью банковского кредита и величиной условной связи представляется довольно сильной (R-квадрат равен 0,35).

Например, в Германии, Италии и Японии, где доля банковского кредита в общем объеме частного кредита до пандемии превышала 60 процентов, в конечном итоге были приняты значительные условные меры, превысившие 20 процентов ВВП в 2020 году. Напротив, в Нидерландах и США там, где банковский кредит в общем объеме частного кредита был ниже 40 процентов, условные меры составляли лишь несколько процентов ВВП. Положительная связь между важностью банковского кредита и величиной условной связи представляется довольно сильной (R-квадрат равен 0,35).

Рисунок 4. Отношение кредитов, имеющихся у банков, к общей сумме непогашенных частных кредитов и условных обязательств

Примечания. Отношение банковского кредита к частному кредиту относится к процентной доле всех частных кредитов в экономике, принадлежащих банкам, по состоянию на 4 квартал 2019 года. Коэффициент рассчитывается путем деления общего объема частных нефинансовых кредитов на кредиты, предоставленные банками, на общий объем частных нефинансовых кредитов. Условные обязательства указаны по состоянию на 3 кв. 2020 г. и включают в себя программы гарантий и квазифискальные операции.

Условные обязательства указаны по состоянию на 3 кв. 2020 г. и включают в себя программы гарантий и квазифискальные операции.

Источник: Банк международных расчетов и Международный валютный фонд.

Доступная версия

Гарантии по кредитам и изменения в стандартах кредитования для бизнес-кредитов

Программы гарантий по кредитам могут оказывать смягчающее воздействие на стандарты кредитования, поскольку они снижают, а в некоторых случаях устраняют кредитный риск, который банки несут при предоставлении гарантированных кредитов. Более щедрые программы гарантирования кредитов могут оказать большее смягчающее воздействие на стандарты кредитования.

Данные на рисунках 5 и 6 для ранних стадий пандемии подтверждают эту гипотезу, отчасти путем сопоставления влияния традиционных мер бюджетных расходов и условных обязательств на стандарты кредитования для домашних хозяйств и для компаний. Сравнение панелей А и В на рис. 5 показывает, что связь между сверхнормативными мерами и стандартами кредитования присутствует (хотя и очень слабая) для домохозяйств, но не для фирм. Эти выводы могут согласовываться с большей частью экстраординарных мер, более непосредственно поддерживающих домохозяйства и занятость. 8 Напротив, как показано на рис. 6, взаимосвязь между показателями условных обязательств и изменениями в стандартах кредитования является существенной и положительной как для домохозяйств, так и для фирм. Линейная зависимость значительно сильнее для фирм (R-квадрат для фирм, равный 0,48, почти в два раза выше, чем для домохозяйств). Эта более тесная связь для фирм, чем для домохозяйств, согласуется с тем, что государственные гарантии по кредитам в основном ориентированы на кредитование фирм, а не на кредитование домашних хозяйств. На рисунке также показано, что программы государственных гарантий по кредитам, нацеленные на кредитование фирм, могли оказывать благоприятное воздействие на стандарты кредитования домохозяйств. Поскольку ссуды фирмам, гарантированные государством, имеют очень низкий весовой коэффициент риска, программы гарантий, по сути, высвобождают банковский капитал, который можно использовать в другом месте, например, смягчая стандарты кредитования домашних хозяйств и, таким образом, беря на себя больший кредитный риск.

Эти выводы могут согласовываться с большей частью экстраординарных мер, более непосредственно поддерживающих домохозяйства и занятость. 8 Напротив, как показано на рис. 6, взаимосвязь между показателями условных обязательств и изменениями в стандартах кредитования является существенной и положительной как для домохозяйств, так и для фирм. Линейная зависимость значительно сильнее для фирм (R-квадрат для фирм, равный 0,48, почти в два раза выше, чем для домохозяйств). Эта более тесная связь для фирм, чем для домохозяйств, согласуется с тем, что государственные гарантии по кредитам в основном ориентированы на кредитование фирм, а не на кредитование домашних хозяйств. На рисунке также показано, что программы государственных гарантий по кредитам, нацеленные на кредитование фирм, могли оказывать благоприятное воздействие на стандарты кредитования домохозяйств. Поскольку ссуды фирмам, гарантированные государством, имеют очень низкий весовой коэффициент риска, программы гарантий, по сути, высвобождают банковский капитал, который можно использовать в другом месте, например, смягчая стандарты кредитования домашних хозяйств и, таким образом, беря на себя больший кредитный риск.

Рисунок 5. Над чертой меры и стандарты кредитования

Примечания. Ужесточение кредитных стандартов относится к чистому проценту банков, сообщивших об ужесточении кредитных стандартов в течение 2020 года: Q2-Q3. Меры над чертой включают дополнительные расходы (или упущенные доходы) и ускоренные расходы (или отсроченные доходы).

Источник: Банк Канады, Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы, Национальный банк Польши, Международный валютный фонд.

Доступная версия

Рисунок 6. Условные обязательства и стандарты кредитования

Примечания. Ужесточение кредитных стандартов относится к чистому проценту банков, сообщивших об ужесточении кредитных стандартов в течение 2020 года: Q2-Q3. Условные обязательства включают меры по гарантированию кредитов и квазифискальные операции и по состоянию на 2020 г.: 3 кв.

Источник: Банк Канады, Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы, Национальный банк Польши, Международный валютный фонд.

Доступная версия

Для стран еврозоны у нас есть прямые доказательства, которые связывают более крупные гарантии по кредитам и более мягкие стандарты кредитования для фирм. В недавнем обзоре банковского кредитования ЕЦБ кредиторы сообщили, что государственные гарантии по кредитам оказали смягчающее воздействие на стандарты кредитования компаний в 2020 году (рисунок 7). 9 В отличие от стандартов кредитования для фирм без государственных гарантий, стандарты для фирм с государственными гарантиями существенно снизились в первой половине года, так как основная часть гарантийных программ начала действовать во втором квартале. Аналогичным образом, во втором полугодии стандарты кредитования для фирм с государственными гарантиями продолжали смягчаться, хотя и в существенно меньшей степени, а стандарты для фирм без государственных гарантий продолжали ужесточаться.

Рисунок 7. Стандарты кредитования еврозоны для кредитов с гарантиями и без них

Примечания: ужесточение кредитных стандартов относится к чистому проценту банков, сообщающих об ужесточении кредитных стандартов.

Источник: Европейский центральный банк.

Доступная версия

Исследование ЕЦБ также показало, что банки ожидали, что любое дальнейшее ослабление воздействия государственных гарантий на их стандарты кредитования будет ограниченным, если не исчезнет. Может быть несколько причин того, что эффекты смягчения будут только временными, поскольку первоначальный эффект программ гарантий сходит на нет. Одна из вероятных причин заключается в том, что пул новых заемщиков, которые имеют право на получение гарантий и все еще ищут ликвидность, сокращается по мере развития программ. Действительно, как показывают данные Брейгеля, использование гарантийных программ в зоне евро резко возросло после их введения во втором квартале 2020 года9.0007 10 Однако в следующем квартале рост загрузки приостановился, и в то же время смягчающее влияние программ гарантий на стандарты кредитования стало ослабевать. Соответственно, банки сообщали об очень сильном увеличении спроса на кредиты с государственными гарантиями в первой половине 2020 года и лишь о незначительном увеличении во второй половине.

Изменения в стандартах кредитования и рост кредита

Продемонстрировав, что программы государственных гарантий по кредитам оказали смягчающее воздействие на стандарты кредитования для фирм, мы исследуем, повлияло ли введение программ и изменений в стандарты кредитования на рост кредита с отставанием (см. , Чосак, Дрисколл и Закрайсек (2014)). Как показано на панели A на рисунке 8, более простые стандарты кредитования в 2020 г.: Q2-Q3 коррелировали с более высоким ростом кредитования по сравнению с 2020 г.: Q3-Q4 в разгар пандемии. Например, в Соединенных Штатах и Польше произошло значительное ужесточение стандартов кредитования фирм и отрицательный рост кредитов фирмам (которые мы проецируем на коммерческие и промышленные кредиты). 11 Однако в странах, где стандарты кредитования фирм были смягчены, рост кредитов фирмам был положительным. Конечно, наблюдаемый рост кредита также отражает силу спроса на кредит.

К счастью, обзоры кредитования также предоставляют информацию об изменениях в спросе на кредит. Как показывает панель B на рисунке 8, существует положительная корреляция между спросом на кредит и ростом кредита. Для зоны евро и, возможно, для других стран общая сила спроса частично отражает силу спроса на кредиты с гарантиями. 12

Как показывает панель B на рисунке 8, существует положительная корреляция между спросом на кредит и ростом кредита. Для зоны евро и, возможно, для других стран общая сила спроса частично отражает силу спроса на кредиты с гарантиями. 12

Рисунок 8. Изменения в коммерческих и промышленных кредитах, кредитных стандартах и спросе на кредит

Примечания. Ужесточение кредитных стандартов относится к чистому проценту банков, сообщивших об ужесточении кредитных стандартов в течение 2020 года: Q2-Q3. Увеличение спроса на кредиты относится к чистому проценту банков, сообщивших об увеличении спроса на кредиты по сравнению с 2020 годом: Q2-Q3. Рост кредита C&I относится к увеличению непогашенных коммерческих и промышленных кредитов по сравнению с 2020 годом: Q3-Q4.

Источник: Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы, Национальный банк Польши.

Доступная версия

Мы проводим дальнейший анализ, чтобы определить, что было более важным фактором в определении роста кредита в разгар пандемии — предложение кредита или спрос на кредит. На Рисунке 9 показаны изменения в стандартах кредитования и спросе на кредиты за 2020 год: Q2-Q3. Синие квадраты представляют отрицательный рост кредитов C&I за 2020 год: Q3-Q4, а оранжевые кружки — положительный рост, при этом размер фигур представляет силу роста кредитов в абсолютном выражении. Мы делим эту цифру на квадранты, основанные на медианных показателях ужесточения стандартов кредитования и увеличения спроса на кредиты по странам. Например, Италия попадает в верхний левый квадрант, потому что в ней оба кредитных стандарта снизились больше, чем среднее смягчение, а спрос на кредиты для фирм увеличился больше, чем среднее изменение спроса. Кроме того, кружок для Италии имеет оранжевый цвет и средний размер, потому что рост кредита C&I в стране был умеренно положительным. В отсутствие ограничений на предложение кредита, обусловленных ужесточением стандартов кредитования, более высокий спрос на кредиты будет связан с более высоким ростом кредитов на КиИ. Однако на рисунке показано, что кредитование фирм, как правило, заключалось в странах с относительно более жесткими стандартами кредитования, независимо от изменений спроса на кредиты (например, сравните расположение кружков для Польши и Германии с положением кружков для Нидерландов и США).

На Рисунке 9 показаны изменения в стандартах кредитования и спросе на кредиты за 2020 год: Q2-Q3. Синие квадраты представляют отрицательный рост кредитов C&I за 2020 год: Q3-Q4, а оранжевые кружки — положительный рост, при этом размер фигур представляет силу роста кредитов в абсолютном выражении. Мы делим эту цифру на квадранты, основанные на медианных показателях ужесточения стандартов кредитования и увеличения спроса на кредиты по странам. Например, Италия попадает в верхний левый квадрант, потому что в ней оба кредитных стандарта снизились больше, чем среднее смягчение, а спрос на кредиты для фирм увеличился больше, чем среднее изменение спроса. Кроме того, кружок для Италии имеет оранжевый цвет и средний размер, потому что рост кредита C&I в стране был умеренно положительным. В отсутствие ограничений на предложение кредита, обусловленных ужесточением стандартов кредитования, более высокий спрос на кредиты будет связан с более высоким ростом кредитов на КиИ. Однако на рисунке показано, что кредитование фирм, как правило, заключалось в странах с относительно более жесткими стандартами кредитования, независимо от изменений спроса на кредиты (например, сравните расположение кружков для Польши и Германии с положением кружков для Нидерландов и США). ). Напротив, кредитование фирм увеличилось в странах с относительно более мягкими стандартами кредитования, независимо от изменений в спросе на кредит (сравните расположение кружков для Италии и Японии и для Франции и Южной Кореи). В целом, анализ стран на рисунке свидетельствует о том, что в разгар пандемии предложение кредита, по-видимому, было более важным фактором, определяющим рост кредита.

). Напротив, кредитование фирм увеличилось в странах с относительно более мягкими стандартами кредитования, независимо от изменений в спросе на кредит (сравните расположение кружков для Италии и Японии и для Франции и Южной Кореи). В целом, анализ стран на рисунке свидетельствует о том, что в разгар пандемии предложение кредита, по-видимому, было более важным фактором, определяющим рост кредита.

Рисунок 9. Изменения в коммерческих и промышленных кредитах, кредитных стандартах и спросе на кредит

Примечания: ужесточение кредитных стандартов относится к чистому проценту банков, сообщающих об ужесточении кредитных стандартов. Увеличение спроса на кредиты относится к чистому проценту банков, сообщивших об увеличении спроса на кредиты по сравнению с 2020 годом: Q2-Q3. Рост кредита C&I относится к росту непогашенных коммерческих и промышленных кредитов в 2020 году: Q3-Q4. В странах с синими квадратами произошло снижение непогашенных кредитов C&I, в то время как в странах с оранжевыми кружками наблюдалось увеличение кредитов C&I. Более крупные фигуры указывают на больший рост в абсолютном выражении кредитов под залог и страхование.

Более крупные фигуры указывают на больший рост в абсолютном выражении кредитов под залог и страхование.

Источник: Банк Англии, Банк Японии, Банк Кореи, Европейский центральный банк, Совет Федеральной резервной системы, Национальный банк Польши.

Доступная версия

Краткосрочные риски для восстановления после пандемии

Таким образом, мы представили международные доказательства того, что меры бюджетных условных обязательств, в частности, программы государственных кредитных гарантий, оказали смягчающее воздействие на стандарты банковского кредитования для компаний в разгар пандемии. Эти программы кредитных гарантий были более значительными в странах, где частный нефинансовый сектор в большей степени зависит от банковского кредита как источника финансирования. В этих странах произошло более значительное смягчение стандартов кредитования фирм. В свою очередь, упрощение стандартов кредитования, по-видимому, сыграло ключевую роль в поддержке роста кредитования компаний. Поскольку экономические перспективы улучшаются, а балансы банков остаются устойчивыми, условия кредитования могут заметно улучшиться сами по себе. Тем не менее, поскольку пандемия все еще бушует, свертывание мер государственной поддержки, таких как гарантии по кредитам, в странах, которые слишком рано или слишком быстро полагаются на банковский кредит для надежного финансирования, все же может замедлить, если не остановить улучшение условий кредитования и оказать сдерживающее воздействие на рост кредита. Поэтому правительствам может потребоваться тонкий баланс, если неопределенность, связанная с воздействием вариантов вируса, станет более заметной.

Поскольку экономические перспективы улучшаются, а балансы банков остаются устойчивыми, условия кредитования могут заметно улучшиться сами по себе. Тем не менее, поскольку пандемия все еще бушует, свертывание мер государственной поддержки, таких как гарантии по кредитам, в странах, которые слишком рано или слишком быстро полагаются на банковский кредит для надежного финансирования, все же может замедлить, если не остановить улучшение условий кредитования и оказать сдерживающее воздействие на рост кредита. Поэтому правительствам может потребоваться тонкий баланс, если неопределенность, связанная с воздействием вариантов вируса, станет более заметной.

Ссылки

Bassett, WF, MB Chosak, JC Driscoll, and E. Zakrajsek, «Изменения в стандартах банковского кредитования и макроэкономике», Journal of Monetary Economics, vol. 62, март 2014 г., стр. 23–40.

Обзор банковского кредитования в еврозоне, Европейский центральный банк, Франкфурт, Германия, январь 2021 г. Экономическая динамика и управление, том. 43, июнь 2014 г., стр. 31–57.

43, июнь 2014 г., стр. 31–57.

Fiscal Monitor МВФ, Международный валютный фонд, Вашингтон, округ Колумбия, апрель 2021 г.

Лоун К., Д. П. Морган и С. Рохатги, «Прислушиваясь к кредитным специалистам: влияние стандартов коммерческого кредита на кредитование и выпуск», Обзор политики Федерального резервного банка Нью-Йорка, июль 2000 г., стр. 1-16.

1. Дэвид Бодовски ([электронная почта защищена]) работает в Университете штата Пенсильвания; Ханна Файерстоун ([email protected]) учится в Стэнфордской высшей школе бизнеса; Сын Юнг Ли ([email protected]) и Виктор Стебуновс ([email protected]) работают в Отделе международных финансов Совета управляющих Федеральной резервной системы. Мы благодарим Изабель Китшелт, Марию Поминову и Криса Вебстера за помощь в исследовании. Заметка отражает точку зрения авторов и не должна толковаться как отражающая точку зрения Совета управляющих Федеральной резервной системы. Вернуться к тексту

2. Хотя обследования кредитования обычно фиксируют изменения в стандартах кредитования, а не уровни стандартов кредитования, они по-прежнему содержат информацию о состоянии банковских кредитных условий и будущей экономической деятельности. Например, в контексте США см. Lown, Morgan, and Rohatgi (2000) и Haltenhof, Lee, and Stebunovs (2014). Вернуться к тексту

Например, в контексте США см. Lown, Morgan, and Rohatgi (2000) и Haltenhof, Lee, and Stebunovs (2014). Вернуться к тексту

3. Другим потенциальным фактором могли быть различия в нормативных указаниях по кредитам, находящимся под мораторием, и по признанию безнадежных кредитов. Например, такое руководство в некоторых странах позволяло банкам в течение ограниченного времени не классифицировать кредиты, на которые распространяется мораторий, как безнадежные кредиты, поощрять увеличение резерва на возможные потери по ним и повышать весовые коэффициенты риска для своих кредитных портфелей. Теоретически такое руководство может высвободить банковский капитал, что может оказать смягчающее воздействие на стандарты кредитования. Однако в условиях серьезной рецессии с весьма неопределенными экономическими перспективами банки из соображений предосторожности могут скорее сохранить, чем использовать капитал. Вернуться к тексту

4. В Бюджетном бюллетене МВФ к чрезвычайным мерам относятся меры, связанные с увеличением доходов и государственных расходов, которые влияют на общее сальдо бюджета и государственный долг. Вернуться к тексту

Вернуться к тексту

5. В Бюджетном вестнике МВФ условные обязательства определяются как обязательства, которые не отражены в явном виде в государственных балансах и возникают только в случае конкретной отдельной ситуации, такой как кризис. Государственные гарантии обеспечивают покрытие потенциальных убытков по обязательствам, понесенным банками, фирмами или домашними хозяйствами. Как правило, они не несут немедленных первоначальных затрат в виде дефицита или долга, если только ожидаемые затраты не предусмотрены в бюджете, но они создают условное обязательство, при котором правительство подвергается будущим требованиям по гарантиям и фискальным рискам. Вернуться к тексту

6. Правительства также применяли другие виды мер поддержки, такие как вливания капитала и прямые кредиты фирмам, но они не были столь значительными. Вернуться к тексту

7. Другие факторы, такие как случаи COVID, смерти, связанные с COVID, или изменения мобильности, связанные с COVID, не были связаны с относительными величинами условных мер. Вернуться к тексту

Вернуться к тексту

8. Среди стран с развитой экономикой G20 на поддержку фирм приходилось лишь 10 процентов от общего объема поддержки сверх установленной черты, но защита занятости и поддержка доходов домохозяйств составляли около половины (см. Финансовый бюллетень МВФ за апрель 2021 г.). Вернуться к тексту

9. См. обзор кредитования банков еврозоны, проведенный ЕЦБ в январе 2021 года. Вернуться к тексту

10. См. набор данных Брейгеля о кредитных гарантиях и других национальных программах поддержки кредитов после COVID-19 по состоянию на 9 апреля 2021 г. Вернуться к тексту

11. Существенный фактор, способствовавший резкому сокращение кредитов фирмам в Соединенных Штатах за последние три квартала 2020 года было погашением кредитных линий, которые фирмы использовали в первом квартале, отчасти в качестве меры предосторожности, когда началась пандемия. Впрочем, подобное поведение наблюдалось и в других странах. Вернуться к тексту

12. См. обзор банковского кредитования ЕЦБ за январь 2021 года. Вернуться к тексту

Вернуться к тексту

Пожалуйста, указывайте это примечание следующим образом:

Бодовски, Дэвид, Ханна Файерстоун, Сеунг Юнг Ли и Виктор Стебуновс (2021). «Условия банковского кредитования во время пандемии», отмечает FEDS. Вашингтон: Совет управляющих Федеральной резервной системы, 15 октября 2021 г., https://doi.org/10.17016/2380-7172.3000.

Заявление об отказе от ответственности: FEDS Notes — это статьи, в которых сотрудники Правления предлагают свои взгляды и представляют анализ по целому ряду вопросов экономики и финансов. Эти статьи короче и менее технически ориентированы, чем рабочие документы FEDS и документы IFDP.

Что будет стимулировать банковское кредитование

Перемещение населения и взрыв электронной коммерции

перевернут кредитование коммерческой недвижимости, в то время как повышенный спрос на экологически чистую энергию, не говоря уже о давлении со стороны инвесторов, снизит энтузиазм банков в отношении финансирования ископаемого топлива .

Алан Клайн

Питер Миншалл, давний девелопер и инвестор в регионе Балтимор-Вашингтон, пять лет назад принял стратегическое решение прекратить покупать офисные здания и инвестировать в недвижимость, которая гораздо менее привлекательна: промышленные склады.

Спрос на офисные помещения быстро сокращается, так как рост населения трудоспособного возраста замедлился, а достижения в области технологий позволили компаниям оцифровывать файлы, которые когда-то занимали много квадратных метров. По мнению Миншалла, темпы этого сокращения будут только ускоряться по мере того, как фирмы увольняют вспомогательный персонал и разрешают — и даже поощряют — большему количеству сотрудников работать удаленно.

Компаниям «больше не нужен объем пространства, который им когда-то был нужен для работы офиса», — сказал Миншалл, управляющий партнер Washington Capitol Partners. «Людям не нужно находиться в офисе. Им не нужны административные помощники. Они могут делать все, что им нужно, с портативного устройства».

Потребность в офисных помещениях уменьшилась, поскольку бурный рост электронной коммерции и облачных вычислений привел к резкому росту спроса на складские площади.

Чтобы выполнить все эти онлайн-заказы, розничные торговцы, такие как Amazon и W.B. Мэйсону нужны не только акры площадей на межштатных автомагистралях, но и небольшие объекты рядом с населенными пунктами, которые позволяют еще быстрее доставлять грузы. Между тем, предприятия и правительства имеют, казалось бы, бесконечный спрос на хранилища для хранения, обработки и распространения данных.

Это изменение должно оказать заметное влияние на банки, учитывая, что кредитование коммерческой недвижимости является ключевым направлением бизнеса. Кредиторам необходимо будет обратить пристальное внимание на различные силы, которые будут стимулировать спрос на кредиты CRE в течение следующих пяти лет и далее.

Некоторые из тех же сил, влияющих на спрос на офисные и промышленные помещения, повлияют и на другие области коммерческой недвижимости, особенно на жилье и розничную торговлю. Уже высокий спрос на жилье для престарелых и многоквартирных домов будет расти по мере того, как бэби-бумеры стареют, а молодое поколение продолжает мигрировать на городские рынки, а сокращение пешеходного потока в торговых центрах и крупных центрах заставляет владельцев недвижимости и их кредиторов приходить. с творческим новым использованием вакантных торговых площадей.

Уже высокий спрос на жилье для престарелых и многоквартирных домов будет расти по мере того, как бэби-бумеры стареют, а молодое поколение продолжает мигрировать на городские рынки, а сокращение пешеходного потока в торговых центрах и крупных центрах заставляет владельцев недвижимости и их кредиторов приходить. с творческим новым использованием вакантных торговых площадей.

Банки также могут рассчитывать на расширение возможностей в области возобновляемых источников энергии. Кредитование экологически чистой энергии уже является быстрорастущим бизнесом и, вероятно, станет большей частью банковских портфелей в ближайшие годы, поскольку все больше штатов и муниципалитетов устанавливают цели в области экологически чистой энергии, а компании и домашние хозяйства стремятся сократить свои счета за электроэнергию.

Энди Редингер, глава группы по возобновляемым источникам энергии в KeyCorp, сказал, что с учетом снижения стоимости солнечной энергии самая большая возможность для банков в течение следующих пяти лет может заключаться в финансировании солнечных проектов на крыше.

Ниже приводится обзор некоторых демографических, социальных и технологических сдвигов, которые могут повлиять на банковское кредитование в течение следующих нескольких лет, основанный на интервью с консультантами, градостроителями, банкирами и другими экспертами.

Старение бэби-бумеров

Страна находится в эпицентре огромного демографического сдвига в рабочей силе, поскольку волны бэби-бумеров, родившихся между 1946 и 1964 годами, начинают выходить на пенсию.

За последние 10 лет ежегодные изменения прироста населения трудоспособного возраста значительно замедлились по сравнению с предыдущими двумя десятилетиями. Ожидается, что это замедление продолжится и в 2020-х годах, согласно данным, собранным компанией CoStar Group, занимающейся данными о недвижимости.

В период с 1980 по 2009 год ежегодный прирост населения трудоспособного возраста, определяемого как работники в возрасте от 25 до 64 лет, постоянно составлял от 1% до 2%, но темпы замедлились в среднем до 0,6% в год в течение за последнее десятилетие и, по прогнозам, будет составлять около 0,2% в год до 2027 года.

Причина этого замедления в первую очередь в том, что поколение X, которое последовало за бэби-бумерами, меньше. Добавьте к этому структурные сдвиги, происходящие во всех отраслях и государственных учреждениях, и легко понять, почему спрос на офисные помещения сокращается и будет продолжать снижаться в течение следующего десятилетия. По данным CoStar, на пике своего развития в 2005 году чистое поглощение офисных площадей составило 170 миллионов квадратных футов. В прошлом году общее поглощение упало до 100 миллионов квадратных футов.

Нэнси Мускателло, управляющий консультант CoStar, сказала, что спрос на так называемые офисные помещения «класса А» в густонаселенных городских районах остается высоким, потому что компании считают, что высококачественная недвижимость рядом с остановками общественного транспорта и хорошими ресторанами имеет решающее значение для привлечения и удержания хороших клиентов. сотрудники. По словам Мускателло, у банков все еще есть значительные возможности для финансирования строительства и приобретения этих объектов.

По ее словам, в зоне риска находятся старые офисные здания на городских рынках, которые становятся все более устаревшими, и офисная недвижимость в пригородах, которая находится далеко от общественного транспорта и требует, чтобы рабочие садились в свои машины, если хотят перекусить.

«Качество и местоположение становятся все более и более важными», — сказал Мускателло. «Это не означает, что рынок офисной недвижимости в целом не будет работать хорошо, но будут секторы рынка, которые будут работать лучше, чем другие, и на них лучше делать ставку, особенно в условиях замедления темпов роста. требование.»

Эти тенденции не будут распространяться равномерно по всей стране. Столичные рынки с сильным ростом населения, такие как Остин, штат Техас, Орландо, штат Флорида, и Роли, штат Северная Каролина, будут иметь более высокий, чем в среднем, рост рабочей силы и, следовательно, повышенный спрос на качественные офисные помещения. Согласно данным, предоставленным Джеральдом Бирлингом, исследователем консалтинговой фирмы Generational Insights, Mobile, Alab., 10 самых быстрорастущих городских рынков США за последнее десятилетие находятся всего в четырех штатах — Техасе, Флориде и Каролине. 10 самых медленнорастущих рынков находятся на северо-востоке и в верхней части Среднего Запада.

Согласно данным, предоставленным Джеральдом Бирлингом, исследователем консалтинговой фирмы Generational Insights, Mobile, Alab., 10 самых быстрорастущих городских рынков США за последнее десятилетие находятся всего в четырех штатах — Техасе, Флориде и Каролине. 10 самых медленнорастущих рынков находятся на северо-востоке и в верхней части Среднего Запада.

Ожидается также, что старение бэби-бумеров увеличит спрос как на жилье для престарелых, так и на аренду многоквартирных домов в городских районах. Многие пенсионеры, особенно более состоятельные, продают свои загородные дома и переезжают в роскошные квартиры, «и мы видим, что эта тенденция сохранится в течение следующих пяти лет», — сказал Мускателло.

Эрика Поэтиг, вице-президент и директор по инновациям Urban Institute, заявила, что менее обеспеченные пожилые люди, которые хотят остаться в своих домах, будут остро нуждаться в финансировании модернизации, которая позволит им стареть на месте. . Подумайте о душевых кабинах, открытых пандусах для инвалидных колясок и улучшенных полах и ковровых покрытиях, которые могут лучше предотвратить скольжение пожилых людей.

Medicare предоставляет некоторые субсидии на такие обновления, но их недостаточно для удовлетворения спроса, сказал Поэтиг. «Конгресс выделил на это очень скромные доллары, поэтому существует огромная проблема, связанная с тем, будет ли жилой фонд оборудован для модернизации и каковы будут источники финансирования».

Потребность в доступном жилье

Хроническая нехватка доступного жилья на многих городских рынках вряд ли уменьшится в ближайшее время, поскольку предложения просто недостаточно для удовлетворения спроса. По данным Mercy Housing, финансового учреждения по развитию сообществ в Денвере, по всей стране на каждые 100 арендаторов с чрезвычайно низким доходом приходится только 31 доступная недвижимость.

Нехватка жилья ощущается не только в городах с высокими затратами, таких как Вашингтон, округ Колумбия, и Окленд, Калифорния, где джентрификация снижает цены для многих жителей, но и на быстрорастущих рынках в штатах Солнечного пояса, где стоимость жилья обычно ниже.

Мускателло сказал, что на рынках застройки у банков может быть прекрасная возможность финансировать приобретение и преобразование старых, устаревших офисных помещений в доступные многоквартирные дома.

«Этот продукт B и C может стать стимулом для увеличения количества жилья для рабочей силы», — сказала она. «Мы уже начинаем видеть много клиентов, желающих приобрести» эти объекты.

Поэтиг согласился с тем, что старые офисные здания могут быть частью решения, но сказал, что на густонаселенных рынках, где затраты на приобретение, как правило, высоки, девелоперам и кредиторам потребуется достаточная поддержка со стороны правительства — например, налоговые льготы — для получить проекты.

«Больше рабочих мест создается в нижней части [лестницы] доходов, чем в верхней, и просто строительство жилья стоит больше, чем может себе позволить эта доходная группа», — сказала она. «На многих рынках всегда будет разрыв».

По словам Поэтига, в таких штатах, как Техас и Флорида, нехватка предложения в основном связана с тем, что не хватает застройщиков, ориентированных на доступное жилье. Банки могут помочь решить эту проблему, помогая известным застройщикам доступного жилья — обычно некоммерческим организациям — расширяться в другие города. Она входит в совет директоров Mercy Housing, которая недавно открыла магазин в Атланте, чтобы определить возможности развития на юго-востоке.

Банки могут помочь решить эту проблему, помогая известным застройщикам доступного жилья — обычно некоммерческим организациям — расширяться в другие города. Она входит в совет директоров Mercy Housing, которая недавно открыла магазин в Атланте, чтобы определить возможности развития на юго-востоке.

Банки «могут предоставить кредитные линии, которые позволят поставщикам доступного жилья масштабировать свои возможности для выхода на другие рынки», — сказала она.

Эффект электронной коммерции

Физическая розничная торговля будет по-прежнему сталкиваться с расплатой по мере роста продаж электронной коммерции, и кредиторам необходимо будет работать с владельцами недвижимости, чтобы найти новые способы использования всех этих свободных торговых площадей, говорится в сообщении. Мускателло из CoStar.

Помещения, где раньше размещались магазины электроники или спортивных товаров, уже превращены во все, от фитнес-центров до мегацерквей. Мускателло сказала, что она рассматривает перепрофилирование торговых площадей под поликлиники и другие объекты, ориентированные на обслуживание, как «большую возможность» для владельцев недвижимости и кредитующих их банков.

Мускателло сказала, что она рассматривает перепрофилирование торговых площадей под поликлиники и другие объекты, ориентированные на обслуживание, как «большую возможность» для владельцев недвижимости и кредитующих их банков.

Однако большие возможности открываются при финансировании приобретения и расширения складских площадей.

На протяжении десятилетий банки, как правило, избегали финансирования промышленных проектов, поскольку офисная и торговая недвижимость приносила более стабильные потоки доходов и рассматривалась как более безопасная ставка, согласно Миншаллу из Washington Capitol Partners.

Продажи электронной коммерции растут примерно на 15% в год, а спрос на склады растет, и это уже не так. Складские площади, которые десять лет назад сдавались в аренду по цене 4 доллара за квадратный фут, теперь стоят в два раза дороже, что дает банкам гораздо больше уверенности в финансировании строительства новых проектов, модернизации существующей недвижимости и прямых приобретений. Средние цены продажи складских площадей также почти удвоились за последнее десятилетие с 51,80 доллара за квадратный фут в 2009 году.до 97,30 долларов в третьем квартале этого года, согласно данным CoStar.

Средние цены продажи складских площадей также почти удвоились за последнее десятилетие с 51,80 доллара за квадратный фут в 2009 году.до 97,30 долларов в третьем квартале этого года, согласно данным CoStar.

«Динамика промышленности такова, что у банков есть много возможностей для выдачи кредитов», — сказал Миншалл.

Он работает в сфере недвижимости уже 40 лет и сказал, что считает промышленный рынок сегодня «лучшей инвестиционной возможностью в моей карьере». В последние несколько лет он использовал банковское финансирование для покупки двух старых типографий в коридоре Балтимор-Вашингтон и перепрофилирования их под дистрибьюторские предприятия розничной торговли.

«Если я банкир, я не претендую на офис; Я ориентируюсь на промышленность», — сказал он.

Миншалл сказал, что надвигающейся угрозой рынку складских помещений является сокращение предложения земли, предназначенной для промышленного использования, особенно в связи с тем, что центры обработки данных продолжают «вытеснять других пользователей». По данным компании CoStar, занимающейся сбором данных о недвижимости, в Соединенных Штатах площади, отведенные под центры обработки данных, за последнее десятилетие выросли на 25%, до 230 миллионов квадратных футов, и этот темп роста, вероятно, продолжится.

По данным компании CoStar, занимающейся сбором данных о недвижимости, в Соединенных Штатах площади, отведенные под центры обработки данных, за последнее десятилетие выросли на 25%, до 230 миллионов квадратных футов, и этот темп роста, вероятно, продолжится.

Но даже в этом потенциальном дефиците Миншалл видит интригующие новые возможности для разработчиков и кредиторов.

«Что произойдет, так это то, что старые активы будут снесены и проданы по стоимости земли, а новые, более крупные проекты будут расти», — сказал он. «Это только вопрос времени».

Всплеск возобновляемой энергии

В последние годы крупные и региональные банки стали активно финансировать крупномасштабные солнечные и ветровые проекты, и ожидается, что спрос будет только расти.

Чтобы дать представление о будущем спросе, Марк Хефеле, директор по инвестициям UBS Global Wealth Management, указал на RE100, группу из 191 компании, включая Apple и JPMorgan Chase, с целью получения 100% их электричество из зеленых источников (по сравнению с нынешними 39%).

В записке для клиентов Хефеле сказал, что для достижения цели — только для этой группы — потребуются дополнительные солнечные и ветряные мощности, эквивалентные всей выработке электроэнергии в Испании.

И, как он написал, для этого потребуются дополнительные 100 миллиардов долларов инвестиций в возобновляемые источники энергии, согласно анализу Bloomberg New Energy Finance.

По мнению отраслевых экспертов, к 2025 году все больше банков будут выходить за рамки крупных проектов, чтобы еще больше расширить свое финансирование в таких областях, как хранение энергии, солнечные панели на крыше, сельское хозяйство в помещении и электромобили.

Альфред Гриффин является исполнительным директором NY Green Bank, кредитора, спонсируемого штатом Нью-Йорк, который работает с частными инвесторами, включая банки, для финансирования экологических проектов. Он сказал, что спрос на хранение энергии, как ожидается, резко возрастет в ближайшие пару лет, поскольку стоимость сбора солнечной энергии для использования в недневное время снижается, а технология аккумуляторов совершенствуется. Это открывает значительные возможности кредитования для банков, имеющих опыт финансирования возобновляемых источников энергии.

Это открывает значительные возможности кредитования для банков, имеющих опыт финансирования возобновляемых источников энергии.

«Безусловно, более крупные банки, в которых есть группы проектного финансирования, хорошо знают об этом и уделяют этому пристальное внимание», — сказал Гриффин.

Для крупных солнечных проектов площадью около 40 акров батареи могут быть размером с два или три транспортных контейнера и стоить миллионы долларов.

Любому муниципалитету или корпорации, поставившей перед собой амбициозные цели по сокращению выбросов парниковых газов, потребуется достаточный заряд батареи для хранения энергии, которая может быть высвобождена, когда солнце не светит, сказал Гриффин. Штат Нью-Йорк, например, поставил цель получать 70% своей энергии из возобновляемых источников в течение десятилетия, и ожидается, что хранение будет частью этого сочетания.

В частном доме с солнечными панелями на крыше батарея может быть размером с фоторамку, которая висит на стене в гараже. Финансирование этих небольших батарей может быть направлено на солнечную установку на крыше, которая превращается в крупный бизнес.

Финансирование этих небольших батарей может быть направлено на солнечную установку на крыше, которая превращается в крупный бизнес.

Редингер из

KeyCorp сказал, что банк финансирует проекты крыш двумя способами: сотрудничая с подрядчиками для предоставления кредитов в точках продаж домовладельцам и предоставляя оборотный капитал поставщикам солнечных батарей, которые сдают солнечные панели в аренду домовладельцам. Типичная солнечная установка стоит около 25 000 долларов.

Редингер сказал, что солнечная энергетика «начинает становиться мейнстримом» и что спрос в значительной степени обусловлен потенциалом экономии средств. По его словам, поскольку стоимость производства солнечной энергии продолжает снижаться, спрос, несомненно, возрастет в течение следующих нескольких лет.

«Жилой солнечный бизнес растет на 15–20% в год», — сказал Редингер. «В США 71 миллион домов, и только в 2 миллионах есть солнечные батареи. Это просто огромный, огромный рынок».

Гриффин сказал, что электромобили станут более популярными в ближайшие пять лет, что предоставит банкам возможность финансировать все, от зарядных станций до парков электромобилей и автобусов для предприятий, муниципалитетов и школьных систем.

Зеленый крен NY также финансировал некоторые крытые средства земледелия, и Griffin сказало он надеется больше кренов последовать за костюмом по мере того как производители еды смотрят для того чтобы отрезать цены и уменьшить их общие выбросы углерода.

«Если вы житель Нью-Йорка, ваша листовая зелень обычно доставляется грузовиками из Калифорнии. Теперь технологии доступны, и эффективность была достигнута, так что зелень можно производить на месте, она чрезвычайно высокого качества и дольше хранится в вашем холодильнике», — сказал Гриффин.

Несмотря на то, что банки увеличивают свои обязательства по финансированию экологически чистых проектов, многие из них по-прежнему активно кредитуют производителей нефти и газа.

doc, 186 КБ

doc, 186 КБ pdf, 87.69 КБ

pdf, 87.69 КБ docx, 75.56 КБ

docx, 75.56 КБ Также, размер ежемесячного платежа и остаток задолженности по кредиту Вы можете узнать в Отделе розничного кредитования по телефону (812) 457-17-41.

Также, размер ежемесячного платежа и остаток задолженности по кредиту Вы можете узнать в Отделе розничного кредитования по телефону (812) 457-17-41. Комиссия за досрочное погашение не взимается

Комиссия за досрочное погашение не взимается В начале, когда правительства ввели беспрецедентные меры по сдерживанию быстро распространяющегося вируса, а домохозяйства стали социально дистанцироваться друг от друга, производство резко упало, безработица резко возросла, а материализовались значительные финансовые трудности. В то же время правительства во всем мире приняли существенные меры для поддержки домохозяйств и фирм, в том числе меры, направленные на облегчение предоставления банковских кредитов.

В начале, когда правительства ввели беспрецедентные меры по сдерживанию быстро распространяющегося вируса, а домохозяйства стали социально дистанцироваться друг от друга, производство резко упало, безработица резко возросла, а материализовались значительные финансовые трудности. В то же время правительства во всем мире приняли существенные меры для поддержки домохозяйств и фирм, в том числе меры, направленные на облегчение предоставления банковских кредитов.