Маржинальное кредитование что это: Маржинальное кредитование, процентные ставки — ИК «Фридом Финанс»

Содержание

Что такое маржинальная торговля: стратегия, комиссия, риски

Один из способов увеличить свой доход от торговли на бирже — покупать или продавать больший объем активов: акций, валюты, сырья. Но что делать, если капитал у трейдера скромный? На помощь приходит маржинальное кредитование. Что это такое, чем выгодно и опасно, рассмотрим в нашем обзоре.

Что такое маржинальная торговля на бирже

Начнем с самого простого. Маржинальная торговля — это использование заемных средств брокера, с целью увеличить собственный рабочий капитал на бирже. Иначе она называется «торговлей с кредитным плечом».

Например, инвестор или трейдер хочет получить прибыль на росте цены акции X, которая стоит 100 долларов. При этом на счету всего 500 долларов. На эти средства можно купить пять акций. Если они вырастут до 120 долларов, то с каждой из них прибыль составит 20, а суммарный доход будет 100 долларов.

Однако трейдер может занять у брокера средства и купить активов на сумму в 5 раз больше. В этом случае на одном и том же рыночном движении он заработает 500 долларов.

В этом случае на одном и том же рыночном движении он заработает 500 долларов.

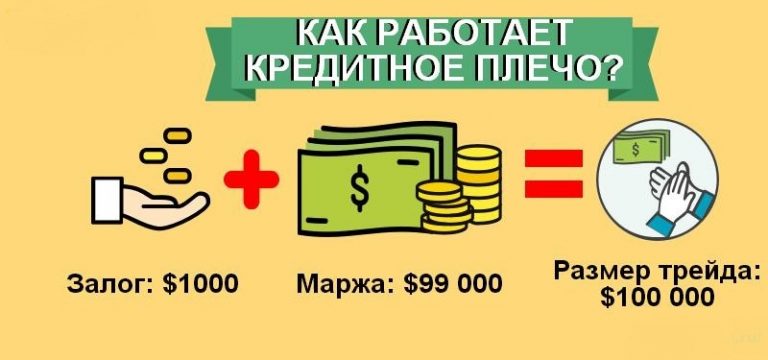

Давая средства клиенту взаймы, брокерская компания фиксирует на его счете залог — маржу. Эти средства не могут использоваться в торговле. Когда сделка закрывается, сумма маржи высвобождается.

Как работает маржинальная торговля

Увеличение капитала описанным способом – не единственная возможность этого инструмента. Он помогает зарабатывать и на понижении цены или, как говорят трейдеры, торговать в шорт (открывать короткие позиции).

Например, анализируя рынок, вы понимаете, что ценная бумага будет дешеветь. И если продать ее сейчас, можно заработать на падении. Каким образом?

Благодаря возможности маржинальной торговли, у брокера взаймы берется эта акция и продается по текущей цене, например, 120 долларов. В долг взята ценная бумага, поэтому трейдер должен вернуть ее, а не деньги. После того, как цена снизилась, акция покупается дешевле, например, за 90 долларов, и возвращается брокеру. Разница в 30 долларов — это прибыль.

Разница в 30 долларов — это прибыль.

Что такое кредитное плечо и от чего зависит его размер

Обычно, говоря про маржинальный кредит, используют понятие кредитного плеча, своеобразного финансового рычага.

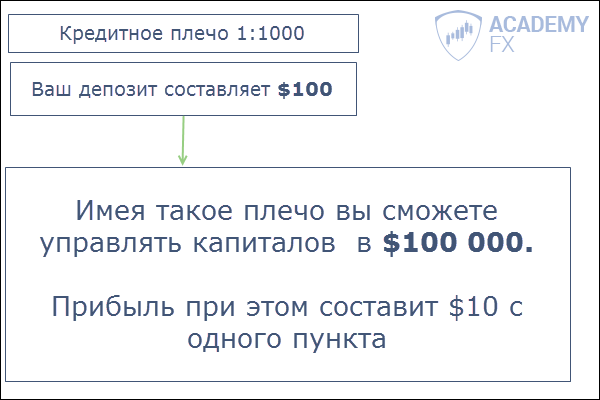

Простыми словами, кредитное плечо — это то, во сколько раз фактическая сумма на счету трейдера отличается от средств, которыми он может оперировать. При размере плеча 1:10 можно торговать на сумму в 10 раз больше суммы личных средств. А значит, и заработать больше.

Кредитное плечо предлагают брокерские компании для торговли на фондовом или валютном рынке форекс. Чаще всего используются варианты 1:2, 1:3, 1:4 и выше. Понимая, как работает кредитное плечо, можно выяснить, какой размер заемного капитала получает трейдер.

Чем отличается маржинальная торговля от фьючерсов? На рынке деривативов (ценная бумага на ценную бумагу) при торговле фьючерсами плеча как такового нет, но, по сути, тоже используется маржинальная торговля. При открытии сделки на фьючерсных или опционных контрактах со счета не снимается их полная стоимость, а резервируется размер гарантийного обеспечения — обычно 20-25%.

Выгоды маржинальной торговли

Понимая, как работают маржинальные условия и что такое кредитное плечо на бирже, можно использовать этот инструмент для увеличения прибыли.

Во-первых, это возможность наращивать доходность, на одном и том же рыночном движении зарабатывать кратно больше. Если плечо 1:10, то в десять раз, если 1:100 — в сто раз.

Во-вторых, трейдер может начинать зарабатывать на рынке, даже если его собственный капитал небольшой. Получая от брокера плечо, можно использовать его как рычаг для увеличения суммы собственных средств или, как говорят на рынке, разогнать депозит.

В-третьих, можно зарабатывать как на росте цены, так и в периоды, когда актив дешевеет. Биржевой инструмент можно торговать на понижение. Именно поэтому в кризисы трейдеры нередко очень много зарабатывают.

Риски при маржинальной торговле

Важно учитывать, что маржинальная торговля — это палка о двух концах. Она не только увеличивает потенциальную прибыль, но и умножает убытки, если цена идет против направления сделки.

Например, если торговать акциями без кредитного плеча, риск будет небольшим. Цена не может упасть до нуля, а временные откаты можно переждать. Но если трейдер работает с плечом, например, 1:10, то при откате цены на 10%, потери по счету составят 100%.

Как защитить себя от потенциальных убытков при маржинальной торговле

- Грамотно анализировать рынок и находить точки входа в сделку, при которой вероятность движения против трейдера минимальна.

- Ограничивать риски путем выставления стоп-лосса. Это инструмент, который позволяет закрыть позицию с небольшим убытком, если прогноз не оправдался. Такой сценарий лучше потери всех денег.

- Тщательно рассчитывать объем входа в сделку с учетом кредитного плеча. Важно оставлять резерв на случай временных просадок. Тогда даже при откате цены счет не будет закрыт принудительно из-за невозможности поддерживать открытые позиции.

Маржинальная торговля и кредитное плечо — выгодный инструмент в умелых руках. А если у вас остались вопросы по теме или вы заинтересованы в инвестициях, предлагаем обратиться за помощью в компанию «УНИВЕР Капитал».

А если у вас остались вопросы по теме или вы заинтересованы в инвестициях, предлагаем обратиться за помощью в компанию «УНИВЕР Капитал».

Маржинальная торговля

Маржинальная торговля

Система QUIK поддерживает возможность кредитования клиентов средствами

брокера.

Маржинальное кредитование —

это кредитование денежными средствами или инструментами под залог текущей стоимости активов

клиента инструментов и/или денежных средств).

В системе QUIK предусмотрены следующие схемы маржинального кредитования операций клиентов:

- «По дисконтам» – обеспечивает соблюдение единых требований, утвержденных Указаниями Банка России от 18.04.2014 N 3234-У.

Проверка покупательной способности клиента выполняется в соответствии с требованиями Приказа, при выставлении клиентом поручения контролируется запрет на:

- снижение стоимости портфеля ниже скорректированного уровня маржи;

- образование или увеличение короткой позиции при падении рынка на 5% и более;

- образование временно непокрытой позиции по неликвидному инструменту.

Для оценки портфеля клиента могут использоваться как дисконты, заданные брокером, так и дисконты Центрального Контрагента (ЦК), транслируемые в режиме онлайн из ТС Московской Биржи, при этом дисконты ЦК по отдельным инструментам могут быть переопределены по правилам брокера.

- «На открытую позицию» – применяется для лимитирования операций трейдеров компании или банка.

В рамках этой схемы могут быть заданы и проконтролированы следующие ограничения на размеры позиций, заданные в деньгах:

- на короткую или длинную позицию по инструменту;

- на суммарный объем коротких или длинных позиций по всем инструментам;

- на суммарный объем всех позиций — коротких и длинных по инструментам и деньгам;

- на оборот операций за торговую сессию.

- «По плечу» – при использовании данной схемы максимальный размер заемных средств (маржинальный лимит) рассчитывается исходя из стоимости средств клиента и заданного коэффициента кредитования («плеча»).

- «По лимитам» – маржинальное кредитование реализовано в виде назначения брокером значений (лимитов) доступных клиенту заемных средств. Если значения лимитов равны нулю, то заемные средства клиенту не предоставляются.

При получении заявок от клиентов на покупку/продажу инструментов блокируются

доступные средства клиента в размере, необходимом для исполнения заявки. При

этом сначала используются собственные средства (Текущий

остаток), и при их недостаточности для выполнения заявки используются

заемные средства брокера (Текущий лимит). При недостаточности

доступных средств клиента для исполнения поручения клиента, заявка отвергается

системой.

- Значения лимитов заемных средств устанавливаются индивидуально для

каждого клиента. - Установкой лимитов по инструментам брокер может регулировать список

инструментов, по которым клиент может совершать «короткие продажи», а также

их максимальную величину.

- Список инструментов, разрешенных для покупки на заемные денежные

средства, может ограничиваться администратором сервера QUIK. - При распределении лимитов заемных средств по какому-либо инструменту

стоит учитывать, что сумма значений «Текущих лимитов» может превышать

величину средств брокера в торговой системе и клиентские заявки, принятые

системой QUIK, могут быть отвергнуты торговой системой биржи из-за

недостаточности средств для их выполнения. - В течение торгов брокер может менять значения «Входящих лимитов»

вручную либо используя механизм Динамической корректировки позиций из

файла.

- Значения лимитов заемных средств устанавливаются индивидуально для

См. также:

- Управление маржинальной торговлей

- Установка значений лимитов

- Установка значений остатка и

плеча

Руководство пользователя QUIK © ARQA Technologies / www.arqatech.com/ru/products/quik/

Маржинальные кредиты — Fidelity

- Обзор торговли

Обзор

Маржинальное заимствование

Маржинальная торговля

Ставки маржи

Часто задаваемые вопросы

Обзор

Маржинальное заимствование

Маржинальная торговля

Ставки маржи

Часто задаваемые вопросы

Зачем использовать маржинальный кредит?

Маржинальный заем позволяет вам брать взаймы под стоимость ценных бумаг, которыми вы уже владеете. Это процентная ссуда, которую можно использовать для получения доступа к средствам по разным причинам, которые охватывают как инвестиционные, так и неинвестиционные потребности. В любом случае внимательно рассмотрите свою личную ситуацию, чтобы определить, имеет ли для вас смысл занимать деньги. Во многих случаях вам может быть лучше посоветовать просто заплатить из имеющихся средств или, если это невозможно, вообще не покупать это — что бы это ни было.

Это процентная ссуда, которую можно использовать для получения доступа к средствам по разным причинам, которые охватывают как инвестиционные, так и неинвестиционные потребности. В любом случае внимательно рассмотрите свою личную ситуацию, чтобы определить, имеет ли для вас смысл занимать деньги. Во многих случаях вам может быть лучше посоветовать просто заплатить из имеющихся средств или, если это невозможно, вообще не покупать это — что бы это ни было.

Каковы потенциальные преимущества?

| Гибкость |

|

|---|---|

| Низкие тарифы |

Посмотреть наши маржинальные ставки |

| Понятно и просто |

|

Учитывайте риски

Прежде чем использовать маржинальный кредит, внимательно изучите свои инвестиционные цели, финансовые ресурсы и устойчивость к риску, чтобы определить, подходит ли вам этот механизм заимствования.

Помните об этих рисках:

- Дополнительные убытки, если ценные бумаги на вашем счете упадут в цене

- Маржинальные требования или ликвидация ценных бумаг

- Возможны потери, превышающие первоначальные инвестиции

- Процентные ставки могут вырасти, что повысит стоимость вашего кредита

Просмотр важной информации об использовании полей (PDF)

1. Если ваш маржинальный капитал падает ниже определенной суммы, основанной на сумме, которую вы заняли, на счет выставляется маржин-колл. От вас может потребоваться продать ценные бумаги или внести средства для удовлетворения маржинального требования, а в некоторых случаях ценные бумаги могут быть проданы без вашего уведомления.

Если ваш маржинальный капитал падает ниже определенной суммы, основанной на сумме, которую вы заняли, на счет выставляется маржин-колл. От вас может потребоваться продать ценные бумаги или внести средства для удовлетворения маржинального требования, а в некоторых случаях ценные бумаги могут быть проданы без вашего уведомления.

2.

Ставка 7,75% доступна для дебетовых остатков свыше 1 000 000 долларов США. Текущая ставка базовой маржи Fidelity, действующая с 4 ноября 2022 г., составляет 10,825%.

Маржинальная торговля сопряжена с повышенным риском, включая, помимо прочего, риск убытков и возникновения задолженности по маржинальным процентам, и подходит не для всех инвесторов. Прежде чем торговать на марже, оцените свои финансовые обстоятельства и устойчивость к риску. Если рыночная стоимость ценных бумаг на вашем маржинальном счете снижается, вам может потребоваться внести больше денег или ценных бумаг, чтобы сохранить свою кредитную линию. Если вы не можете этого сделать, Fidelity может потребоваться продать все или часть ваших заложенных активов. Маржинальный кредит предоставляется Национальными финансовыми службами, членами NYSE, SIPC.

Если вы не можете этого сделать, Fidelity может потребоваться продать все или часть ваших заложенных активов. Маржинальный кредит предоставляется Национальными финансовыми службами, членами NYSE, SIPC.

Для коротких продаж в Fidelity у вас должен быть маржинальный счет. Короткие продажи и маржинальная торговля сопряжены с повышенным риском, включая, помимо прочего, риск неограниченных убытков и возникновения задолженности по маржинальным процентам, и подходят не для всех инвесторов. Пожалуйста, оцените свое финансовое положение и толерантность к риску перед короткими продажами или маржинальной торговлей. Маржинальную торговлю расширяет компания National Financial Services, член NYSE, SIPC, компания Fidelity Investments.

Торговля опционами сопряжена со значительным риском и подходит не всем инвесторам. Некоторые сложные опционные стратегии несут дополнительный риск. Прежде чем торговать опционами, пожалуйста, прочтите . Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

870951.7.2

Маржинальные кредиты – как это работает

- Обзор торговли

Обзор

Маржинальное заимствование

Маржинальная торговля

Ставки маржи

Часто задаваемые вопросы

Обзор

Маржинальное заимствование

Маржинальная торговля

Ставки маржи

Часто задаваемые вопросы

Гайки и болты с запасом

Вот некоторые вещи, которые вы должны знать о правах, квалификации и доступе к деньгам, когда вы планируете использовать маржу.

Какие типы счетов имеют право на маржу?

Маржа — это функция, которую вы можете добавить к одному из следующих типов счетов:

- Индивидуальные брокерские услуги

- Совместная брокерская деятельность

- Общество с ограниченной ответственностью (ООО)

- Товарищество

- Индивидуальное предпринимательство

- Траст

- Ассоциация без образования юридического лица

Какие ценные бумаги имеют право на маржу?

Следующие ценные бумаги могут использоваться в качестве обеспечения для маржинального заимствования:

- Большинство акций* и ETF, торгующихся дороже $3 за акцию

- Большинство взаимных фондов, удерживаемых не менее 30 дней

- Казначейские, корпоративные, муниципальные и государственные облигации

Сколько я могу взять в долг под залог?

Хотя маржа может обеспечить гибкость, не привязывая вас к фиксированному ежемесячному плану погашения основной суммы долга, важно понимать, что сумма, доступная для заимствования, зависит от типа и стоимости ваших ценных бумаг, которые могут колебаться со временем. И, конечно же, даже без запланированных выплат основного долга по кредиту все равно будут начисляться проценты, поэтому вам необходимо убедиться, что у вас достаточно средств для покрытия этих процентных расходов.

И, конечно же, даже без запланированных выплат основного долга по кредиту все равно будут начисляться проценты, поэтому вам необходимо убедиться, что у вас достаточно средств для покрытия этих процентных расходов.

Посмотреть пример

Как управлять маржинальным кредитом?

| Просмотр баланса | После того, как вы установили маржинальный заем, на Fidelity.com перейдите в раздел «Учетные записи и торговля», затем «Портфель». Затем выберите конкретную учетную запись и перейдите на страницу Балансы. Здесь вы увидите несколько доступных балансов, но есть 2, которые особенно важны при снятии денег с вашего счета.

Просмотрите дополнительные балансы для получения дополнительной информации, которая может помочь вам определить, находитесь ли вы на пороге маржин-колла или рядом с ним. Изображение носит исключительно иллюстративный характер. |

|---|---|

| Снятие денег | Существует множество удобных способов вывода денег. Наиболее распространенным является использование электронного перевода средств (EFT) в ваш банк. |

| Выплата маржинального кредита | Процентные платежи ежемесячно автоматически зачисляются на ваш счет. Вы сами определяете график окупаемости и сумму платежа. Важно иметь план по уменьшению баланса маржи, чтобы свести к минимуму сумму процентов, которые вы взимаете, что вы можете сделать, продав ценную бумагу или внося наличные на свой счет с помощью электронного перевода средств (EFT), банковского перевода или депонирования чека. |

| Текущие потребности (техническое обслуживание дома) | Текущие маржинальные требования всякий раз, когда у вас есть непогашенная маржинальная задолженность, известны как эксплуатационные требования, которые требуют, чтобы вы поддерживали определенный уровень капитала на своем маржинальном счете. Подробнее об управлении маржин-коллами Правила требуют, чтобы вы всегда поддерживали как минимум 25% средств на своем маржинальном счете. Однако большинство брокерских фирм придерживаются маржинальных требований, которые соответствуют или, во многих случаях, превышают требования, установленные регулирующими органами. В Fidelity требования по обслуживанию дома систематически применяются в зависимости от состава учетной записи. Они называются требованиями, основанными на правилах (RBR). |

* Предложения акций новой эмиссии не подлежат маржинальному обеспечению в течение как минимум 30 календарных дней.

Ставка 7,75% доступна для дебетовых остатков свыше 1 000 000 долларов США. Текущая ставка базовой маржи Fidelity, действующая с 4 ноября 2022 г., составляет 10,825%.

Текущая ставка базовой маржи Fidelity, действующая с 4 ноября 2022 г., составляет 10,825%.

Маржинальная торговля сопряжена с повышенным риском, включая, помимо прочего, риск убытков и возникновения задолженности по маржинальным процентам, и подходит не для всех инвесторов. Прежде чем торговать на марже, оцените свои финансовые обстоятельства и устойчивость к риску. Маржинальный кредит предоставляется Национальными финансовыми службами, членами NYSE, SIPC.

Для коротких продаж в Fidelity у вас должен быть маржинальный счет. Короткие продажи и маржинальная торговля сопряжены с повышенным риском, включая, помимо прочего, риск неограниченных убытков и возникновения задолженности по маржинальным процентам, и подходят не для всех инвесторов. Пожалуйста, оцените свое финансовое положение и толерантность к риску перед короткими продажами или маржинальной торговлей. Маржинальную торговлю расширяет компания National Financial Services, член NYSE, SIPC, компания Fidelity Investments.

Торговля опционами сопряжена со значительным риском и подходит не всем инвесторам. Некоторые сложные опционные стратегии несут дополнительный риск. Прежде чем торговать опционами, пожалуйста, прочтите . Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

891860.4.2

закрыть

Только для иллюстрации

У вас есть индивидуальный брокерский счет, состоящий из маржинальных акций и ценных бумаг с фиксированным доходом на общую сумму 275 000 долларов США. Вы подали заявку и получили одобрение на использование маржи.

Основываясь на проверке средств на вашем счете, вы изначально имеете право занять до 50% вашего баланса, то есть 137 500 долларов США. Вы решаете взять кредит в размере 50 000 долларов США, эффективная ставка которого будет составлять 7,875% (исходя из маржинальных процентных ставок по состоянию на 15 июня 2018 г.). Стоимость этого кредита намного ниже максимально допустимой суммы, но вам будет удобно.

Если взять этот пример еще дальше, важно знать, какое снижение средств на вашем счете может выдержать, прежде чем переходить к маржин-коллу.

Требование безопасности | Рыночная стоимость ценных бумаг | 275 000 долларов США | |

| Требование безопасности % | х 40% | ||

| Требования безопасности $ | 110 000 долларов |

Домашний излишек |

1

1 .jpg)

Вам важно знать об этих требованиях, чтобы избежать маржин-коллов. Маржинальные требования подлежат немедленной оплате, и в некоторых случаях ценные бумаги могут быть проданы без уведомления. Разумно оставить денежную подушку на своем счете, чтобы снизить вероятность маржин-колла.

Вам важно знать об этих требованиях, чтобы избежать маржин-коллов. Маржинальные требования подлежат немедленной оплате, и в некоторых случаях ценные бумаги могут быть проданы без уведомления. Разумно оставить денежную подушку на своем счете, чтобы снизить вероятность маржин-колла.