|

|

Маржинальное кредитование. Маржинальное кредитованиеМаржинальная торговля – принципы, правила и риски, связанные с маржинальным кредитованием на биржеЯнв 27, 2015 11:01 Автор: Редактор Маржинальной торговлей называют торговые операции (денежные или товарные), осуществляемые с помощью кредитного капитала, который инвестор получает от брокера под залог определенной суммы. Это и есть маржа, обеспечивающая кредит. Главное отличие маржинального кредитования от обычного заключается в размере получаемой суммы — она, как правило, значительно превосходит маржу, то есть величину залога. Принцип работы маржинального кредитования

Пропорция, выраженная соотношением между залогом и выделяемыми под него средствами, называется кредитным плечом (рычагом). Предположим, соотношение определяется как 1:100? либо та же величина просто указывается в процентах — 1 %. Эти цифры означают, что полученный трейдером капитал в 100 раз превышает обеспечение по залогу/ То есть ему для залога нужна сумма, соответствующая 1 % от всего объема предполагаемой сделки. При этом условии можно будет совершить торговую операцию. Читайте также: 10 лучших российских брокеров бинарных опционов Схема работы при маржинальной торговле

После закрытия сделки весь ранее заблокированный капитал становится доступным. Например, на счету 4 000 долларов, ДЦ дает рычаг 100:1 (1 %). Когда открывается сделка объемом 100 тысяч долларов, то на заемные средства покупается 100 тысяч долларов США; и сразу же блокируется на счете трейдера один процент от потраченной суммы. Таким образом, 1 000 долларов заблокирована, а 3 000 долларов могут быть использованы для покрытия убытков. И так — до тех пор, пока свободные средства не закончатся. Правила маржинальной торговли

Основные правила

Основные рискиЛюбая торговля предполагает риски. Что относят к основным их видам?

Читайте также: Прибыльная торговля на Форексе – миф или реальность? Чем же рискует заемщик, использующий маржинальный вид торговли? О чем брокеры, дающие маржинальные займы должны предупредить потенциального клиента?

Загрузка... Загрузка... crediti-bez-problem.ru Маржин - это... Что такое Маржин?Маржина́льная торго́вля (англ. Margin trading) — проведение спекулятивных торговых операций с использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег (или стоимость получаемого товара) обычно в несколько раз превышает размер залога (маржи). Например, за предоставление права заключить контракт на покупку или продажу 100 тысяч евро за доллары США, обычно брокер требует в залог не более 2 тысяч долларов. Это позволяет торговцу увеличить объёмы операций при тех же капиталах. Кроме того, при маржинальной торговле обычно разрешено продавать взятый в кредит товар с предполагаемой последующей покупкой аналогичного товара и возврата кредита в натуральном (товарном) виде. Такая операция называется короткая позиция или продажа без покрытия (непокрытая продажа). Этот механизм обеспечивает техническую возможность получать прибыль при падении цен (примеры приведены ниже). Маржинальный принцип широко распространён в биржевой торговле, в частности на валютном и фондовом рынках. На товарных рынках используется редко. Условия получения маржинального кредитаМаржинальная торговля предполагает осуществление операций с активами, полученными от брокера в кредит. Это могут быть как денежные средства, так и торгуемые товары: например, акции, стандартные контракты. Маржинальное кредитование имеет свою специфику. Обычно оговариваются следующие условия:

Размер маржинальных требований очень сильно зависит от ликвидности торгуемого товара. На валютном рынке маржа обычно составляет 0,5 — 2 %. В выходные дни она может подниматься до 5 — 10 %. В США, Великобритании, Германии маржа на фондовом рынке может составлять 20 — 50 %. В России для торговли некоторыми акциями для некоторых торговцев Федеральная служба по финансовым рынкам (до 2004 года ее функции выполняла Федеральная комиссия по рынку ценных бумаг) разрешает маржу 25 — 50 % от суммы контракта (по состоянию на февраль 2007). Размер маржи может зависеть от направления первой сделки (покупка или продажа). Регуляторные органы в кризисных ситуациях дополнительно ограничивают возможность проведения маржинальных операций. Для борьбы с паникой и слухами, охватившими Wall Street, комиссия по торговле ценными бумагами (США) экстренно ограничила с 21 июля 2008 года «короткие» продажи бумаг 19 крупных финансовых компаний,[1] а с 19 сентября 2008 года этот список расширился до 799 финансовых компаний.[2]Управление по финансовому регулированию и надзору Великобритании (FSA) ввело временный запрет на «короткую продажу» акций на Лондонской фондовой бирже с 19 сентября 2008 года до 16 января 2009 года.[3] Федеральная служба по финансовым рынкам России 17 сентября 2008 года приостановила торги по всем ценным бумагам на российских фондовых биржах.[4] В комментарии руководителя ФСФР России Владимира Миловидова этот шаг объясняется тем, что «брокеры продолжают заключать маржинальные сделки и открывать короткие позиции, еще больше дестабилизируя ситуацию»[5] Альтернативные названияТорговля с кредитным плечом (кредитным рычагом)Кредитное плечо (англ. Leverage) — это соотношение между суммой залога и выделяемым под неё заёмным капиталом. Вместо указания размера маржи, указывают размер плеча (рычага) в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита. Торговля без поставкиДанный термин подчёркивает специфичную особенность этого вида операций, но не даёт представлений о реальных условиях торговли. Особенности маржинальной торговлиМаржинальная торговля всегда предполагает, что торговец обязательно через некоторое время проведет противоположную операцию на тот же объём товара. Если первой была покупка, то обязательно последует продажа. Если первой была продажа, то обязательно ожидается покупка. После первой операции (открытия позиции) торговец обычно лишен возможности свободного распоряжения купленным товаром или полученными от продажи средствами. Он также передает в качестве залога часть собственных средств в размере оговоренной маржи. Брокер внимательно следит за открытыми позициями и контролирует размер возможного убытка. Если убыток достигает критического значения (например, половины маржи), брокер может обратиться к торговцу с предложением передать в залог дополнительные средства. Это обращение называют Маржин-колл — от англ. Margin call (дословный перевод - требование о марже). Если средства не поступят, а убыток продолжит нарастать, брокер от своего имени принудительно закроет позицию. После второй операции (закрытия позиции) формируется финансовый результат в размере разницы между ценой покупки и ценой продажи, а также высвобождается залоговая маржа, к которой прибавляют результат операции. Если результат положительный, торговец получит обратно средств больше на сумму прибыли, чем отдал в залог. При отрицательном результате убыток вычтут из залога и вернут лишь остаток. В самом плохом случае от залога ничего не останется. Торговец не несет никаких дополнительных финансовых обязательств перед брокером за полученный кредит, кроме предоставления маржи. Брокер не может предъявить требования о предоставлении дополнительных средств на том основании, что позиция была закрыта с убытком, который превысил размер предоставленного залога. Такая ситуация может происходить при открытии нового торгового дня, когда торги начинаются с сильным отрывом от котировок предыдущего дня. В таком случае риск дополнительных убытков лежит на брокере. В этом принципиальное отличие маржинальной торговли от торговли с использованием обычного кредита. Чтобы иметь возможность проводить маржинальную торговлю, брокер обычно не предоставляет для торговца полное право собственности на торгуемые инструменты или требует оформления специального залогового договора. Торговец не должен иметь возможность препятствовать принудительному закрытию позиций брокером. Очень часто, товар и/или выручка от продажи вообще не передаются в собственность торговца. Учитывается лишь его право дать распоряжение на покупку/продажу. Как правило, этого достаточно для сделок спекулятивного характера, когда торговца интересует не объект торговли, а лишь возможность заработать на разнице в цене. Такая торговля без реальной поставки сокращает накладные расходы спекулянта. Для быстрого определения промежуточной прибыли, обычно рассчитывается цена пункта - изменение результата при минимальном изменении котировки (на один пункт). В последствии цена пункта просто умножается на количество пунктов изменения котировки. Маржинальная торговля увеличивает объёмы сделок. Это приводит к росту скорости изменения результата торговой операции, к росту рисков. С другой стороны, увеличение объемов сделок влияет на характер рынка. Большое число хаотичных мелких сделок увеличивает ликвидность рынка, стабилизирует его. Однонаправленные сделки могут значительно увеличить ценовые колебания. ПримерыОжидается рост ценыЕсли Ваших средств хватает на покупку 10 акций Сберегательного банка Российской Федерации, то при маржинальной торговле брокер может принять Ваши деньги в залог и позволить Вам купить 20 акций. Это не означает, что каждая акция будет иметь цену в 2 раза ниже. Брокер выдаст кредит, достаточный для покупки 20 акций. Через некоторое время Вы можете продать 20 акций по более высокой цене. После возврата кредита, прибыль от операции с 20 акциями полностью принадлежит Вам. Таких торговцев называют Быками. Ожидается снижение ценыВы предполагаете, что акции Сберегательного банка Российской Федерации в ближайшее время подешевеют. Под залог оговоренной суммы Вы берете у брокера кредит в форме 20 акций Сбербанка и продаете их по существующей сейчас цене. Если цена действительно упадет, то через некоторое время Вы купите 20 акций по более низкой стоимости и отдадите их брокеру. Вам останется разница между суммой, которую Вы получите при продаже акций на первом этапе и суммой, которую Вы потратите на последующую их покупку. Таких торговцев называют Медведями. См. такжеПримечанияСсылкиWikimedia Foundation. 2010. dic.academic.ru Маржинальное кредитование ВикиМаржина́льная торго́вля (англ. margin trading) — проведение спекулятивных торговых операций с использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег (или стоимость получаемого товара) обычно в несколько раз превышает размер залога (маржи). Например, за предоставление права заключить контракт на покупку или продажу 100 тысяч евро за доллары США, брокер обычно требует в залог не более 2 тысяч долларов. Это позволяет торговцу увеличить объёмы операций при тех же капиталах. Кроме того, при маржинальной торговле обычно разрешено продавать взятый в кредит товар с предполагаемой последующей покупкой аналогичного товара и возврата кредита в натуральном (товарном) виде. Такая операция называется короткая позиция или продажа без покрытия (непокрытая продажа). Этот механизм обеспечивает техническую возможность получать прибыль при падении цен (примеры приведены ниже). Маржинальный принцип широко распространён в биржевой торговле любыми инструментами. Условия получения маржинального кредита[ | код]Маржинальная торговля предполагает осуществление операций с активами, полученными от брокера в кредит. Это могут быть как денежные средства, так и торгуемые товары: например, акции, срочные контракты. Маржинальное кредитование имеет свою специфику. Обычно оговариваются следующие условия:

Размер маржинальных требований очень сильно зависит от ликвидности торгуемого товара. На валютном рынке маржа обычно составляет 0,5 — 2 %. В выходные дни она может подниматься до 5 — 10 %. В США, Великобритании, Германии маржа на фондовом рынке может составлять 20 — 50 %. В России для торговли некоторыми акциями для некоторых торговцев Федеральная служба по финансовым рынкам (до 2004 года её функции выполняла Федеральная комиссия по рынку ценных бумаг) разрешает маржу 25 — 50 % от суммы контракта (по состоянию на февраль 2007). Размер маржи может зависеть от направления первой сделки (покупка или продажа). Регуляторные органы в кризисных ситуациях дополнительно ограничивают возможность проведения маржинальных операций. Для борьбы с паникой и слухами, охватившими Wall Street, Комиссия по ценным бумагам и биржам экстренно ограничила с 21 июля 2008 года «короткие» продажи бумаг 19 крупных финансовых компаний[1], а с 19 сентября 2008 года этот список расширился до 799 финансовых компаний[2]. Управление по финансовому регулированию и надзору Великобритании (FSA) ввело временный запрет на «короткую продажу» акций на Лондонской фондовой бирже с 19 сентября 2008 года до 16 января 2009 года[3]. Федеральная служба по финансовым рынкам России 17 сентября 2008 года приостановила торги по всем ценным бумагам на российских фондовых биржах[4]. В комментарии руководителя ФСФР России Владимира Миловидова этот шаг объясняется тем, что «брокеры продолжают заключать маржинальные сделки и открывать короткие позиции, еще больше дестабилизируя ситуацию»[5]. Альтернативные названия[ | код]Торговля с кредитным плечом (кредитным рычагом)[ | код]Кредитное плечо (англ. Leverage) — соотношение между суммой залога и выделяемым под неё заёмным капиталом. Вместо указания размера маржи указывают размер плеча (рычага) в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита. Торговля без поставки[ | код]Данный термин подчёркивает специфичную особенность этого вида операций, но не даёт представлений о реальных условиях торговли. Особенности маржинальной торговли[ | код]Маржинальная торговля всегда предполагает, что торговец обязательно через некоторое время проведет противоположную операцию на тот же объём товара. Если первой была покупка, то обязательно последует продажа. Если первой была продажа, то обязательно ожидается покупка. После первой операции (открытия позиции) торговец обычно лишен возможности свободного распоряжения купленным товаром или полученными от продажи средствами. Он также передает в качестве залога часть собственных средств в размере оговоренной маржи. Брокер внимательно следит за открытыми позициями и контролирует размер возможного убытка. Если убыток достигает критического значения (например, половины маржи), брокер может обратиться к торговцу с предложением передать в залог дополнительные средства. Это обращение называют Маржин-колл — от англ. Margin call (дословный перевод — требование о марже). Если средства не поступят, а убыток продолжит нарастать, брокер от своего имени принудительно закроет позицию. После второй операции (закрытия позиции) формируется финансовый результат в размере разницы между ценой покупки и ценой продажи, а также высвобождается залоговая маржа, к которой прибавляют результат операции. Если результат положительный, торговец получит обратно средств больше на сумму прибыли, чем отдал в залог. При отрицательном результате убыток вычтут из залога и вернут лишь остаток. В самом плохом случае от залога ничего не останется. Торговец не несет никаких дополнительных финансовых обязательств перед брокером за полученный кредит, кроме предоставления маржи. Обычно брокер не может предъявить требования о предоставлении дополнительных средств на том основании, что позиция была закрыта с убытком, который превысил размер предоставленного залога. Такая ситуация может происходить при открытии нового торгового дня, когда торги начинаются с сильным отрывом от котировок предыдущего дня. В таком случае риск дополнительных убытков лежит на брокере. В этом принципиальное отличие маржинальной торговли от торговли с использованием обычного кредита. В этом маржинальная торговля похожа на азартную игру, где риск, как правило, ограничен размером ставки. Чтобы иметь возможность проводить маржинальную торговлю, брокер обычно не предоставляет торговцу полного права собственности на торгуемые инструменты или требует оформления специального залогового договора. Торговец не должен иметь возможность препятствовать принудительному закрытию позиций брокером. Очень часто товар и/или выручка от продажи вообще не передаются в собственность торговца. Учитывается лишь его право дать распоряжение на покупку/продажу. Как правило, этого достаточно для сделок спекулятивного характера, когда торговца интересует не объект торговли, а лишь возможность заработать на разнице в цене. Такая торговля без реальной поставки сокращает накладные расходы спекулянта. Для быстрого определения промежуточной прибыли обычно рассчитывается цена пункта — изменение результата при минимальном изменении котировки (на один пункт). Впоследствии цена пункта просто умножается на количество пунктов изменения котировки. Выгодность[ | код]Для торговца[ | код]

Для брокера[ | код]

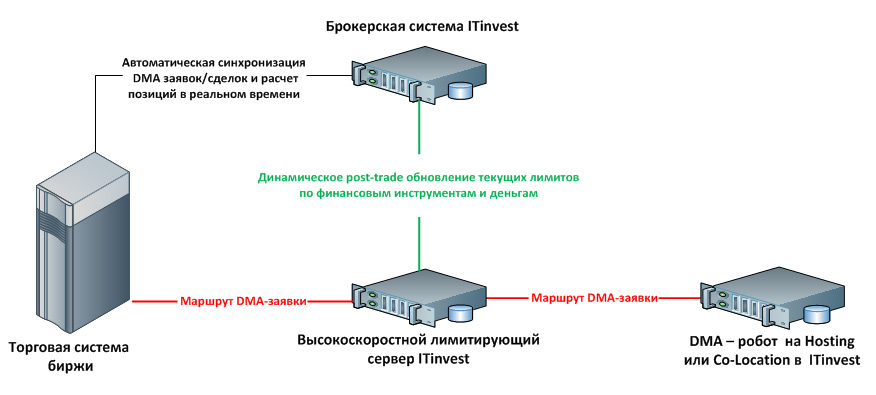

Риски[ | код]Широкое использование маржинальной торговли увеличивает количество и суммы сделок на рынке. Это приводит к росту скорости изменения результата торговой операции, к росту рисков. Увеличение объёмов сделок влияет на характер рынка. Большое число хаотичных мелких сделок увеличивает ликвидность рынка, стабилизирует его. С другой стороны, если сделки происходят однонаправленно, они могут значительно увеличить ценовые колебания. Использование кредитного плеча пропорционально увеличивает скорость получения дохода при движении цены в сторону открытой позиции. Однако при противоположном движении цены в точно такой же степени увеличивается скорость нарастания убытков. Это может приводить как к очень быстрому обогащению, так и к быстрой потере капитала. Для нахождения оптимальной величины используемого кредитного плеча нужно обращать внимание на среднюю волатильность котировок торгуемого инструмента. Чем выше волатильность, тем выше вероятность, что использование большого кредитного плеча может приводить к существенным потерям даже от случайных рыночных колебаний. Примеры[ | код]Ожидается рост цены[ | код]Если ваших средств хватает на покупку 10 акций компании, то при маржинальной торговле брокер может принять ваши деньги в залог и позволить вам купить 20 акций. Это не означает, что каждая акция будет иметь цену в два раза ниже. Брокер выдаст кредит, достаточный для покупки 20 акций. Через некоторое время вы можете продать 20 акций по более высокой цене. После возврата кредита прибыль от операции с 20 акциями полностью принадлежит вам. Торговцев, играющих на повышении курса, называют «быками». Ожидается снижение цены[ | код]Вы предполагаете, что акции компании в ближайшее время подешевеют. Под залог оговоренной суммы вы берете у брокера кредит в форме 20 акций и продаете их по существующей сейчас цене. Если цена действительно упадет, то через некоторое время вы купите 20 акций по более низкой стоимости и отдадите их брокеру. Вам останется разница между суммой, которую вы получите при продаже акций на первом этапе, и суммой, которую вы потратите на последующую их покупку. Торговцев, играющих на понижении курса, т.е. практикующих продажу без покрытия, называют «медведями». См. также[ | код]Примечания[ | код]Ссылки[ | код]ru.wikibedia.ru Маржинальное кредитование в реальном времениТоргуя на прямом подключении, трейдер может получить маржинальный кредит или льготное гарантийное обеспечение только в рамках тех возможностей, которые предоставляет брокеру биржевая торговая система. Например, архитектура системы ASTS практически не позволяет брокеру предоставлять трейдеру, использующему прямое подключение, маржинальное кредитование в реальном времени на фондовом рынке Группы «Московская Биржа». Специалистами ITinvest разработана уникальная технология, позволяющая гибко лимитировать торговцев на прямых подключениях в реальном времени.

Между торговым роботом прямого подключения (DMA-роботом) и биржевым шлюзом устанавливается специальный лимитирующий proxy-сервер. Для робота proxy-сервер выглядит как обычный биржевой шлюз - никаких дополнительных доработок робота производить не нужно. Перерасчет лимитов по торговым операциям для лимитирующего proxy-сервера проводится сервером риск-менеджмента брокерской торговой системы ITinvest в режиме post-trade. Это позволяет снизить время проверки клиентского ордера до 10 микросекунд. Такой подход позволяет ITinvest лимитировать своих клиентов, торгующих на прямых подключениях, в реальном времени на льготных условиях. В настоящее время доступны следующие proxy-серверы:

Помимо маржинального кредитования для клиентов, использующих DMA-доступ к рынкам от ITinvest, доступны следующие услуги:

www.itinvest.ru Маржинальное кредитование - Энциклопедия по экономикеВозможности маржинального кредитования определяются величиной кредитного плеча (или кредитного рычага), предоставляемого [c.124] Рассмотрим, как брокер контролирует риски, неизбежно возникающие при торговле с маржей. Для этого необходимо ввести центральное понятие маржинального кредитования, вызывающее наибольшие трудности в понимании, — маржу. [c.126]Продажи без покрытия, приводящие к образованию коротких позиций, составляют важную часть маржинального кредитования. Учет коротких позиций отличается от учета длинных. Основное отличие состоит в том, что при совершении короткой продажи клиент сразу становится должником брокера, по крайней мере по взятой взаймы бумаге. Для простоты анализа рассмотрим маржинальный учет продаж без покрытия в предположении, что счет свободен от длинных позиций. [c.141] Разумеется, если ликвидационная стоимость отрицательна, то это означает, что клиент проиграл не только свои деньги, но и часть кредита брокера. Как будет показано ниже, нормы и правила маржинального кредитования созданы и используются с той целью, чтобы, в частности, предупредить возможность такого события, как полный проигрыш клиента. [c.130] Не прошло и года с момента публикации книги, как Комиссия по ценным бумагам и биржам установила, что дэй-трейдеры могут использовать маржинальное кредитование с плечом 4 1, если на их счете имеется по крайней мере 25 000. Дэй-трейдерами при этом признавались те, кто осуществил за день не менее четырех сделок. Это в равной степени касалось и краткосрочных трейдеров, которые закрывали позиции в тот же самый день, когда эти позиции были открыты, и торговцев, которые могли держать позиции в течение недель, если акции приносили прибыль. Так как мелкие трейдеры обычно не имели на своем счете 25 000, это изменение правил существенно повлияло на краткосрочную торговлю. Множество частных инвесторов навсегда ушли с рынка. [c.331] Заговорите с взрослым американцем о доходе на акционерный капитал, отчетах компаний о прибылях и убытках, о маржинальном кредитовании — и вы увидите, как его глаза заблестят. Заведите подобный разговор с ребенком, и он быстро утратит к вам интерес. Но создание капитала заключается вовсе не в понимании финансовых концепций. Богатство создает обладание несколькими фундаментальными привычками. В конце концов, известно много примеров, когда разорялись выпускники Гарварда и президенты банков. Они знали о финансах практически все, но это не принесло им успеха. Есть бухгалтеры и биржевые маклеры, которые живут от зарплаты до зарплаты. Их постоянная борьба за выживание, вероятно, вызвана не недостатком знаний, а тем фактом, что они никогда не имели привычки создавать капитал вместо создания долгов. [c.376] Модель с процентным риском — это первая модель, которая дает вам законный способ иметь уверенность в том, что риск R означает одно и то же для каждого вида бумаг, которыми вы торгуете. Предположим, что вы ведете трейдинг на рынке акций, имеете портфель на 1 млн и собираетесь полностью использовать возможности маржинального кредитования. Вы используете модель с риском 1% от начального капитала (без учета маржи) на каждую позицию и, таким образом, рискуете суммой 10 000 на позицию. [c.325] В целом считается, что квалифицированный управляющий при активном управлении на рынке акций может в среднем зарабатывать до 20-30% годовых при риске максимальных убытков в 10-15%. Однако в зависимости от большей или меньшей степени агрессивности обе эти цифры могут значительно варьироваться. Например, возможно создание смешанных инвестиционных портфелей, включающих в себя и акции, и облигации. В таком случае можно получить промежуточный инвестиционный продукт, находящийся между доходностью и рисками, свойственными активному управлению акциями и облигациями. В зависимости от пропорций активов возможно достаточно точное позиционирование такого продукта на шкале доходность/риск . С другой стороны, возможно и создание более агрессивных торговых моделей, с использованием, например, фьючерсов, опционов или маржинального кредитования — в таком случае возможна торговля с прицелом на 60% годовых и более, однако при значительном риске — вплоть до 50% временных убытков от размера капитала. Немногие имеют столь крепкие нервы, чтобы заказывать себе у управляющего такой стиль торговли. [c.516] В этом и заключается смысл маржинальной торговли Центральным моментом здесь является понятие и определение собственных средств, независимо от того, в каком виде эти средства существуют — в виде денег или других ликвидных активов, находящихся в ведении брокера Только при наличии собственных средств клиента брокер готов выделить определенную сумму для кредитования инвес- [c.123] Безусловные приказы перед выводом их на биржу проходят проверку на наличие свободных денежных средств на счету клиента в случае покупки и на наличие необходимого количества бумаг на балансе клиента в случае совершения сделки продажи. При осуществлении маржинальных операций также дополнительно проверяется возможность кредитования клиента бумагами и/или денежными средствами. В результате таких проверок безусловный приказ может быть либо отклонен брокером, либо немедленно выведен на биржу. [c.341] Фактическая маржа снова поднялась до требуемого уровня. Используя достаточно простую логику, мы с вами сконструировали легко применимую на практике схему совершения операций на маржинальном счёте. Сформулируем основные правила, которыми должна руководствоваться брокерская фирма, организуя процесс кредитования покупок ценных бумаг на марже по только что предложенному сценарию [c.71] Маржинальная торговля (margin trading), или торговля с использованием заемных средств (денег или бумаг) брокера, ведется на фондовых рынках с незапамятных времен. Современные черты маржинальное кредитование как торговля с использованием кредитного плеча приобрело в первую треть прошлого века на фондовом рынке США. С тех пор система маржинального кредитования, принятая на рынке США, является образцом для подражания по законодательному оформлению и стройности системы регулирования. [c.123] Как было отмечено в гл. 9, торговля с использованием кредитного плеча возможна только со специального счета, называемого маржинальным. Не каждая ценная бумага может быть куплена в кредит. Бумага, на которую разрешено предоставлять кредитные средства для ее приобретения, называется маржинальной. Бумага, которая может быть взята в долг и продана без покрытия, также является маржинальной. Список таких бумаг формируется каждым брокером с учетом действующих норм маржинального кредитования. На российском рынке ценных бумаг такие нормы устанавливает ФКЦБ РФ. Акции, доступные для маржинальной торговли, должны удовлетворять соответствующим нормативам ликвидности. Также необходимо наличие этих ценных бумаг в собственном портфеле брокера. [c.124] Однако не все бумаги, котируемые на биржах США, доступны для торговли с маржей. Существует еще важное ограничение на цену акции. Так называемые penny sto ks, или акции с ценой ниже 5 долл., запрещено использовать для маржинального кредитования в силу их недостаточной ликвидности. Они торгуются на бирже, но не на маржинальной основе. При их покупке необходимо оплачивать полную стоимость, а короткая продажа таких бумаг запрещена. Следует помнить также о том, что брокеры по своему усмотрению имеют право увеличить уровень начальной маржи вплоть до 100%. [c.178] Все модели в этой книге исходят из того, что в торговле всегда задействована одинаковая волатильность. Реинвестиции прибыли не происходит размер сделок не растет с размером торгового счета. Следовательно, графики изменения капитала отражают прибыль от практически неизменных с точки зрения риска вложений. Эта модель постоянных вложений позволяет обойти серьезные проблемы, возникающие при моделировании систем с реинвестицией прибыли на фьючерсном рынке, где используется маржинальное кредитование. Моделируя рынки, основанные на маржинальном кредитовании, довольно сложно определить доходность, разве что в абсолютных долларовых значениях или по отношению к марже либо к риску простые соотношения использовать не удается. Кроме того, капитал такой системы может порой становиться отрицательным, что не позволяет вычислять логарифмы и еще более запутывает смысл соотношений. Если же используются постоянные вложения (по отношению к долларовой волатильности), месячная прибыль в долларах будет одинаково значима для различных рынков в течение всего периода t-критерии, выраженные в стандартизованной прибыли, будут достоверны (достоверное соотношение риска/прибыли, используемое для оценки эффективности в дальнейших тестах, представляет собой фактически масштабированный t-критерий), и будет очевидно, когда система улучшается, а когда ухудшается с течением времени, даже если в некоторых точках капитал будет отрицательным. Использование модели фиксиро- [c.98] Брокер не дает кредита на покупку немаржинальных бумаг, что заставляет инвестора тратить на приобретение таких бумаг собственные деньги. Соответственно немаржинальные покупки резко снижают возможность дальнейшего кредитования для приобретения маржинальных бумаг. [c.145] Задания, представленные в главе, охватывают вопросы, связанные с определением материальной выгоды при различных способах кредитования (контокоррентный кредит, ролловерный кредит, синдицированный кредит, вексельный кредит, целевой кредит под оборотные средства), с вексельным обращением, с определением доходности по трастовым и факторинговым операциям с определением маржинального дохода по операциям банков, с расчетом фондов обязательных резервов в ЦБ РФ, с определением кредитоспособности клиента банка и заключением кредитного договора, с деятельностью ЦБ РФ. Задания предлагаются в форме задач, тестов, деловой игры. Y jt е 7 I Компания Солли заключает конто- [c.74] Значения доступных денежных средств и покупательной способности согласно формулам (14.17)-(14.21) рассчитываются брокером п предоставляются клиенту в режиме онлайн для мониторинга его счета. Тем не менее покупательная способность счета, вычисленная по формуле (14.21), нуждается в оговорке. Дело в том, что эта покупатель-i и я способность рассчитана для покупки только маржинальных бумаг Если игрок попытается купить на всю расчетную сумму немаржиналь-1 IVKJ бумагу, то легко обнаружит, что сделать это невозможно. Брокер не дает кредита на покупку маржинальных бумаг, что заставляет инвестора тратить на приобретение таких бумаг собственные деньги. Поэтому немаржиналъные покупки резко снижают возможность дальнейшего кредитования для приобретения маржинальных бумаг. [c.147] economy-ru.info Маржинальная торговля - это... Что такое Маржинальная торговля?Маржина́льная торго́вля (англ. Margin trading) — проведение спекулятивных торговых операций с использованием денег и/или товаров, предоставляемых торговцу в кредит под залог оговоренной суммы — маржи́. От простого кредита маржинальный отличается тем, что получаемая сумма денег (или стоимость получаемого товара) обычно в несколько раз превышает размер залога (маржи). Например, за предоставление права заключить контракт на покупку или продажу 100 тысяч евро за доллары США, брокер обычно требует в залог не более 2 тысяч долларов. Это позволяет торговцу увеличить объёмы операций при тех же капиталах. Кроме того, при маржинальной торговле обычно разрешено продавать взятый в кредит товар с предполагаемой последующей покупкой аналогичного товара и возврата кредита в натуральном (товарном) виде. Такая операция называется короткая позиция или продажа без покрытия (непокрытая продажа). Этот механизм обеспечивает техническую возможность получать прибыль при падении цен (примеры приведены ниже). Маржинальный принцип широко распространён в биржевой торговле любыми инструментами. Условия получения маржинального кредитаМаржинальная торговля предполагает осуществление операций с активами, полученными от брокера в кредит. Это могут быть как денежные средства, так и торгуемые товары: например, акции, срочные контракты. Маржинальное кредитование имеет свою специфику. Обычно оговариваются следующие условия:

Размер маржинальных требований очень сильно зависит от ликвидности торгуемого товара. На валютном рынке маржа обычно составляет 0,5 — 2 %. В выходные дни она может подниматься до 5 — 10 %. В США, Великобритании, Германии маржа на фондовом рынке может составлять 20 — 50 %. В России для торговли некоторыми акциями для некоторых торговцев Федеральная служба по финансовым рынкам (до 2004 года её функции выполняла Федеральная комиссия по рынку ценных бумаг) разрешает маржу 25 — 50 % от суммы контракта (по состоянию на февраль 2007). Размер маржи может зависеть от направления первой сделки (покупка или продажа). Регуляторные органы в кризисных ситуациях дополнительно ограничивают возможность проведения маржинальных операций. Для борьбы с паникой и слухами, охватившими Wall Street, Комиссия по ценным бумагам и биржам экстренно ограничила с 21 июля 2008 года «короткие» продажи бумаг 19 крупных финансовых компаний,[1] а с 19 сентября 2008 года этот список расширился до 799 финансовых компаний.[2]Управление по финансовому регулированию и надзору Великобритании (FSA) ввело временный запрет на «короткую продажу» акций на Лондонской фондовой бирже с 19 сентября 2008 года до 16 января 2009 года.[3] Федеральная служба по финансовым рынкам России 17 сентября 2008 года приостановила торги по всем ценным бумагам на российских фондовых биржах.[4] В комментарии руководителя ФСФР России Владимира Миловидова этот шаг объясняется тем, что «брокеры продолжают заключать маржинальные сделки и открывать короткие позиции, еще больше дестабилизируя ситуацию»[5] Альтернативные названияТорговля с кредитным плечом (кредитным рычагом)Кредитное плечо (англ. Leverage) — это соотношение между суммой залога и выделяемым под неё заёмным капиталом. Вместо указания размера маржи указывают размер плеча (рычага) в виде коэффициента, который показывает отношение суммы залога к размеру предоставляемого кредита. Например, маржинальные требования 20 % соответствуют плечу 1:5 (один к пяти), а маржинальные требования 1 % соответствуют плечу 1:100 (один к ста). В таком случае говорят, что торговец получает для торговли средств в 5 (или 100) раз больше, чем размер его залогового депозита. Торговля без поставкиДанный термин подчёркивает специфичную особенность этого вида операций, но не даёт представлений о реальных условиях торговли. Особенности маржинальной торговлиМаржинальная торговля всегда предполагает, что торговец обязательно через некоторое время проведет противоположную операцию на тот же объём товара. Если первой была покупка, то обязательно последует продажа. Если первой была продажа, то обязательно ожидается покупка. После первой операции (открытия позиции) торговец обычно лишен возможности свободного распоряжения купленным товаром или полученными от продажи средствами. Он также передает в качестве залога часть собственных средств в размере оговоренной маржи. Брокер внимательно следит за открытыми позициями и контролирует размер возможного убытка. Если убыток достигает критического значения (например, половины маржи), брокер может обратиться к торговцу с предложением передать в залог дополнительные средства. Это обращение называют Маржин-колл — от англ. Margin call (дословный перевод — требование о марже). Если средства не поступят, а убыток продолжит нарастать, брокер от своего имени принудительно закроет позицию. После второй операции (закрытия позиции) формируется финансовый результат в размере разницы между ценой покупки и ценой продажи, а также высвобождается залоговая маржа, к которой прибавляют результат операции. Если результат положительный, торговец получит обратно средств больше на сумму прибыли, чем отдал в залог. При отрицательном результате убыток вычтут из залога и вернут лишь остаток. В самом плохом случае от залога ничего не останется. Торговец не несет никаких дополнительных финансовых обязательств перед брокером за полученный кредит, кроме предоставления маржи. Обычно, брокер не может предъявить требования о предоставлении дополнительных средств на том основании, что позиция была закрыта с убытком, который превысил размер предоставленного залога. Такая ситуация может происходить при открытии нового торгового дня, когда торги начинаются с сильным отрывом от котировок предыдущего дня. В таком случае риск дополнительных убытков лежит на брокере. В этом принципиальное отличие маржинальной торговли от торговли с использованием обычного кредита. В этом маржинальная торговля похожа на азартную игру, где риск, как правило, ограничен размером ставки. Чтобы иметь возможность проводить маржинальную торговлю, брокер обычно не предоставляет торговцу полного права собственности на торгуемые инструменты или требует оформления специального залогового договора. Торговец не должен иметь возможность препятствовать принудительному закрытию позиций брокером. Очень часто товар и/или выручка от продажи вообще не передаются в собственность торговца. Учитывается лишь его право дать распоряжение на покупку/продажу. Как правило, этого достаточно для сделок спекулятивного характера, когда торговца интересует не объект торговли, а лишь возможность заработать на разнице в цене. Такая торговля без реальной поставки сокращает накладные расходы спекулянта. Для быстрого определения промежуточной прибыли обычно рассчитывается цена пункта — изменение результата при минимальном изменении котировки (на один пункт). Впоследствии цена пункта просто умножается на количество пунктов изменения котировки. ВыгодностьДля торговца

Для брокера

РискиШирокое использование маржинальной торговли увеличивает количество и суммы сделок на рынке. Это приводит к росту скорости изменения результата торговой операции, к росту рисков. Увеличение объёмов сделок влияет на характер рынка. Большое число хаотичных мелких сделок увеличивает ликвидность рынка, стабилизирует его. С другой стороны, если сделки происходят однонаправленные, они могут значительно увеличить ценовые колебания. Использование кредитного плеча пропорционально увеличивает скорость получения дохода при движении цены в сторону открытой позиции. Однако при противоположном движении цены в точно такой же степени увеличивается скорость нарастания убытков. Это может приводить как к очень быстрому обогащению, так и к быстрой потере капитала. Для нахождения оптимальной величины используемого кредитного плеча нужно обращать внимание на среднюю волатильность котировок торгуемого инструмента. Чем выше волатильность, тем выше вероятность, что использование большого кредитного плеча может приводить к существенным потерям даже от случайных рыночных колебаний. ПримерыОжидается рост ценыЕсли Ваших средств хватает на покупку 10 акций Сберегательного банка Российской Федерации, то при маржинальной торговле брокер может принять Ваши деньги в залог и позволить Вам купить 20 акций. Это не означает, что каждая акция будет иметь цену в 2 раза ниже. Брокер выдаст кредит, достаточный для покупки 20 акций. Через некоторое время Вы можете продать 20 акций по более высокой цене. После возврата кредита, прибыль от операции с 20 акциями полностью принадлежит Вам. Торговцев, играющих на повышении курса, называют Быками. Ожидается снижение ценыВы предполагаете, что акции Сберегательного банка Российской Федерации в ближайшее время подешевеют. Под залог оговоренной суммы Вы берете у брокера кредит в форме 20 акций Сбербанка и продаете их по существующей сейчас цене. Если цена действительно упадет, то через некоторое время Вы купите 20 акций по более низкой стоимости и отдадите их брокеру. Вам останется разница между суммой, которую Вы получите при продаже акций на первом этапе, и суммой, которую Вы потратите на последующую их покупку. Торговцев, играющих на понижении курса, называют Медведями. См. такжеПримечанияСсылкиmed.academic.ru |

Маржинальное кредитование — это своеобразный инструмент, позволяющий увеличивать доходность проводимых операций. Принцип его работы состоит в увеличениb финансового результата за счет применения финансовых «рычагов». Иными словами, доход от сделки, проводимой на заемные средства? может быть несравнимо выше, нежели доходность операции, в которой использовались исключительно личные средства трейдера.

Маржинальное кредитование — это своеобразный инструмент, позволяющий увеличивать доходность проводимых операций. Принцип его работы состоит в увеличениb финансового результата за счет применения финансовых «рычагов». Иными словами, доход от сделки, проводимой на заемные средства? может быть несравнимо выше, нежели доходность операции, в которой использовались исключительно личные средства трейдера. При торговле с применением маржи нужно открыть специальный маржинальный счет, Margin Account. Он несколько отличается от того, где используется только свой капитал. В процессе его открытия, согласно закону, брокер получает подпись трейдера. Счет маржинального типа может рассматриваться как часть соглашения с брокером на стандартный трейдерский счет или как отдельное соглашение. Размер минимального депозита для Margin Account обычно составляет 2 000 долларов США и более, это так называемая минимальная маржа, Minimum Margin.

При торговле с применением маржи нужно открыть специальный маржинальный счет, Margin Account. Он несколько отличается от того, где используется только свой капитал. В процессе его открытия, согласно закону, брокер получает подпись трейдера. Счет маржинального типа может рассматриваться как часть соглашения с брокером на стандартный трейдерский счет или как отдельное соглашение. Размер минимального депозита для Margin Account обычно составляет 2 000 долларов США и более, это так называемая минимальная маржа, Minimum Margin. Ошибочно выбранная обеспечительная структура на момент осуществления торговли маржинального вида (наличие значительной доли ценной бумаги в обеспечительной структуре при попытке ее продажи может существенно снизить цену и привести к потере ликвидности).

Ошибочно выбранная обеспечительная структура на момент осуществления торговли маржинального вида (наличие значительной доли ценной бумаги в обеспечительной структуре при попытке ее продажи может существенно снизить цену и привести к потере ликвидности).