Могут ли забрать долю в квартире за долги по кредиту: Могут ли забрать долю в квартире за долги по кредиту — Оренбург

Содержание

Могут ли забрать квартиру за долги

Могут ли забрать квартиру за долги

И как защитить свои права

Могут ли за долги забрать квартиру или дом? По закону – да. Правда, это зависит от суммы задолженности. Также необходимо соответствующее решение суда. А суд – это возможность защитить свои права, в частности право на жилье.

Оглавление

1.

Когда могут забрать квартиру за долги

2.

Могут ли забрать квартиру за долги ЖКХ

3.

Могут ли банки забрать квартиру за долги

4.

Что делать, чтобы квартиру не забрали

5.

Что нужно делать, чтобы не остаться без квартиры, когда оплатить долг ЖКХ нет возможности?

Полина Аксенова

Журналист

личные финансы, экономика

Обновлено 10 февраля 2022

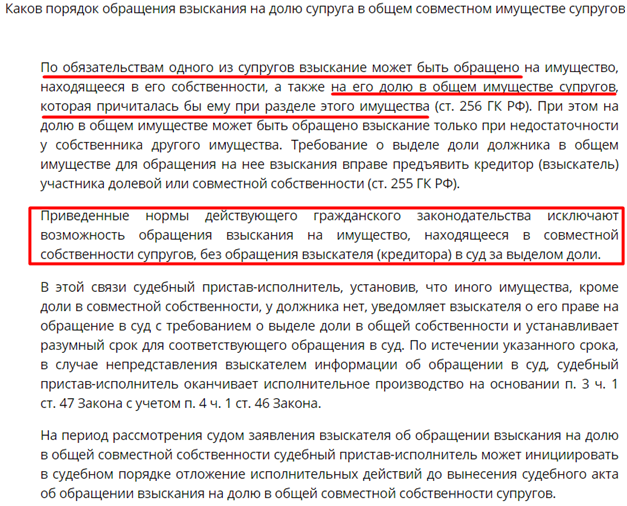

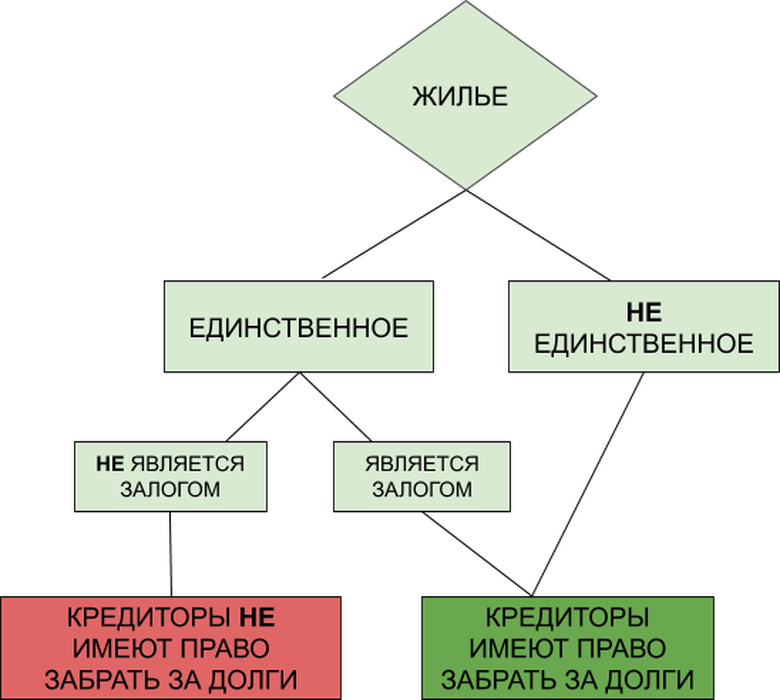

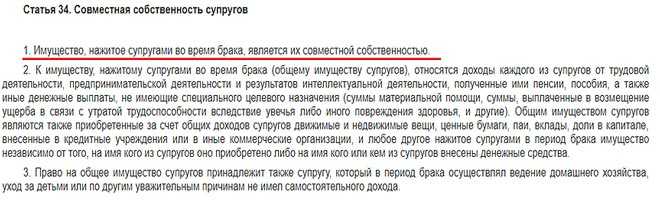

Процедура взыскания задолженности за жилищно-коммунальные услуги определяется Законом Украины «Об исполнительном производстве» и подзаконными актами. В соответствии с частью 7 ст. 48 этого закона, если сумма, подлежащая взысканию по исполнительному производству, не превышает 20 размеров минимальной заработной платы (сейчас это 130 тыс. грн. – Ред.), обращение взыскания на единственное жилье должника и земельный участок, на котором расположено такое жилье, не осуществляется. В таком случае исполнитель обязан принять меры для исполнения решения за счет другого имущества должника.

грн. – Ред.), обращение взыскания на единственное жилье должника и земельный участок, на котором расположено такое жилье, не осуществляется. В таком случае исполнитель обязан принять меры для исполнения решения за счет другого имущества должника.

О важных законодательных нюансах, которые влияют на ваш кошелек мы часто пишем в нашем телеграм-канале. Подпишитесь, чтобы не пропустить ничего важного.

Когда могут забрать квартиру за долги

Как пояснил младший юрист практики разрешения споров Juscutum Дмитрий Саламаха, у должника могут забрать жилье при условиях:

- наличия судебного решения, вступившего в законную силу;

- если сумма, подлежащая взысканию по исполнительному производству, превышает 130 тыс. грн – 20 минимальных зарплат;

- исполнитель убедился, что на счете должника отсутствуют средства для принудительного исполнения решения суда.

Только после этого исполнитель осуществляет поиск недвижимого имущества должника и выставляет его на публичные торги для реализации. По словам юриста, есть определенный алгоритм действий, которого должен придерживаться исполнитель. Только при условии соблюдения этого алгоритма он приходит к реализации имущества.

По словам юриста, есть определенный алгоритм действий, которого должен придерживаться исполнитель. Только при условии соблюдения этого алгоритма он приходит к реализации имущества.

Порядок прост:

- подается исковое заявление о взыскании средств;

- суд рассматривает его и выносит решение: удовлетворяет или отказывает;

- решение вступает в законную силу и передается государственному/частному исполнителю для принудительного исполнения.

Исполнитель после получения исполнительного документа:

- открывает исполнительное производство;

- отправляет запросы в банки и получает информацию о наличии средств на счетах должника;

- после получения информации осуществляет списание средств со счета должника;

- в случае отсутствия средств проводит поиск движимого/недвижимого имущества;

- после нахождения имущества проводит его оценку и реализует на публичных торгах.

«Обращение взыскания на жилье должника является крайней необходимостью. Для ее реализации существуют определенные сугубо процедурные требования, соблюдение которых является обязательным для принудительного взыскания задолженности в процессе исполнительного производства, – уверяет Ирина Усиченко, адвокат АО «Мисечко и партнеры». – Конфискация жилья – квартиры или жилой площади, жилого дома происходит только за долги, сумма которых превышает 20 размеров минимальной зарплаты. В то же время наличие и сумма задолженности должны быть обязательно установлены судом – должен быть судебный приказ, решение или определение».

Для ее реализации существуют определенные сугубо процедурные требования, соблюдение которых является обязательным для принудительного взыскания задолженности в процессе исполнительного производства, – уверяет Ирина Усиченко, адвокат АО «Мисечко и партнеры». – Конфискация жилья – квартиры или жилой площади, жилого дома происходит только за долги, сумма которых превышает 20 размеров минимальной зарплаты. В то же время наличие и сумма задолженности должны быть обязательно установлены судом – должен быть судебный приказ, решение или определение».

К тому же, отмечает юрист, конфискация жилья осуществляется только в последнюю очередь исполнительного производства. То есть если невозможно взыскать сумму долга за счет заработной платы и денежных средств, имеющихся на банковских счетах должника, ценных бумаг, автотранспортных средств и других имеющихся у должника техники, недвижимого имущества прежде всего из нежилого фонда и земельных участков.

Конфискации жилья предшествует установление у должника иного имущества или денежных средств, которые можно взыскать в счет задолженности, не нарушая конституционное право на жилье.

Взыскание задолженности в принудительном порядке из средств или имущества должника происходит обязательно через арест – запрет отчуждения.

Исключением из такой ситуации является залоговое имущество должника, которое взыскатель – кредитор, банк, иная финансовая компания имеет право реализовать в счет долга, однако лишь в случае уравнивания или превышения суммы долга над стоимостью такого имущества.

По словам Ирины Усиченко, конфискация жилья – сложная и долговременная процедура принудительной продажи на электронных публичных торгах после получения соответствующего постановления суда и при условии проведения надлежащей оценки имущества.

Фактически во время проведения таких торгов должник имеет право проживать в квартире, доме, ведь право собственности сохраняется за ним до момента продажи на аукционе.

Однако подарить или продать такое жилье должник не сможет – из-за того, что недвижимость будет находиться под арестом.

Могут ли забрать квартиру за долги ЖКХ

В случае, когда вы имеете долги за ЖКХ, исполнительная служба может появиться на пороге, если уже есть решение суда, а вы не обратились за реструктуризацией долга. Не решили вопрос в досудебном порядке, и вас расценили как злостного неплательщика.

Не решили вопрос в досудебном порядке, и вас расценили как злостного неплательщика.

По действующему законодательству, исполнители могут взяться за вас, когда жилищно-коммунальное предприятие-истец получило приказ/решение суда о взыскании задолженности.

Когда вам предъявляют такой документ, это означает, что суд по иску коммунальщиков состоялся по упрощенной процедуре – без вашего присутствия, а исполнительная служба уже открыла производство, и теперь осуществляется принудительное взыскание долга. После ареста жилья истец может его продать, чтобы покрыть долг.

«Практика продажи квартир или домов за долги за жилищно-коммунальные услуги очень редкая, это единичные случаи», – уверен Олег Гарник, эксперт Аналитического центра ВАОМС «Ассоциация городов Украины».

Эксперт по вопросам жилищно-коммунального хозяйства, консультант по развитию ОСМД в Киеве Олег Голубенко также считает, что продажа квартиры за долги по коммуналке – дело нечастое, потому что довести до этого очень непросто.

По его словам, для этого должны сложиться определенные условия. Во-первых, нужно накопить значительную сумму задолженности, что довольно сложно.

Кроме того, сумма долга должна быть подтверждена в судебном порядке, стоит учитывать и срок исковой давности. Как правило, есть ряд поставщиков различных услуг, и каждый из них должен получить судебный приказ или соответствующее решение суда, инициировать исполнительное производство.

В то же время поставщики могут прекратить или ограничить предоставление услуг, что также является предпосылкой, что значительное накопление долгов не произойдет.

«Как правило, долг за жилищно-коммунальные услуги появляется из-за невозможности уплаты должником, злостного нежелания такого потребителя или же из-за споров относительно количества/качества предоставления услуг, – уверяет Олег Голубенко. – Если потребитель реально не может платить, он имеет возможность обратиться за субсидией, материальной помощью и тому подобное. Есть определенные нарекания на систему назначения субсидий, но механизм постоянно меняется, совершенствуется – потребитель имеет возможность получить субсидию, если он в ней действительно нуждается. При условии наличия спора относительно качества/количества предоставленных услуг потребитель имеет возможность обращения в соответствующие институты и суд с соответствующими жалобами, защищать себя в том числе и в судебном порядке. В любом случае это длительный, в основном растянутый на годы процесс, а потому потерять свое жилье из-за наличия долга за жилищно-коммунальные услуги быстро и без возможностей защититься маловероятно. Злостные же неплательщики, накопившие значительный долг, как правило, также не теряют свое жилье, как показывает мой опыт, из-за наличия другого имущества, денежных средств и т.д. Обращение о взыскании на единственное жилье должника – это больше исключение, чем правило».

При условии наличия спора относительно качества/количества предоставленных услуг потребитель имеет возможность обращения в соответствующие институты и суд с соответствующими жалобами, защищать себя в том числе и в судебном порядке. В любом случае это длительный, в основном растянутый на годы процесс, а потому потерять свое жилье из-за наличия долга за жилищно-коммунальные услуги быстро и без возможностей защититься маловероятно. Злостные же неплательщики, накопившие значительный долг, как правило, также не теряют свое жилье, как показывает мой опыт, из-за наличия другого имущества, денежных средств и т.д. Обращение о взыскании на единственное жилье должника – это больше исключение, чем правило».

Впрочем, согласно проекту закона «О принудительном исполнении решений», который Верховная Рада в июле приняла в первом чтении, сумму долга хотят уменьшить до размера 10 минимальных зарплат.

Проект закона также предусматривает, что должника выселяют на следующий день после истечения срока, указанного в исполнительном производстве, в присутствии понятых и полиции.

Выселенным должно быть предоставлено другое жилое помещение.

Для тех, кто будет противиться выселению, предусмотрены штрафы. Для физического лица штраф составит 3 тыс. 400 грн.

Могут ли банки забрать квартиру за долги

Банк за долги заемщика также может изъять квартиру – если имеет соответствующее судебное решение. Это может произойти, если квартира залоговая – то есть если заемщик взял кредит под залог жилья. Но банк за долги (более 130 тыс. грн) может забрать и незалоговую квартиру.

«Потерять недвижимость можно, если оно выступает предметом ипотеки, которым обеспечено выполнение обязательства по кредитному договору, договору займа, – объясняет Яна Крохмалева, адвокат юридической компании «Капитал». – В таком случае банк или другой взыскатель может выбрать два пути обращения взыскания на такое имущество:

- внесудебный – когда в договоре ипотеки предусмотрено условие, что ипотекодержатель (банк или другое лицо) имеет право без обращения в суд обратиться за взысканием на такое имущество и зарегистрировать за собой право собственности.

По письменному требованию ипотекодержателя или нового собственника жильцы должны добровольно освободить жилой дом или жилое помещение в течение одного месяца со дня получения этого требования.

Если жильцы не освобождают жилой дом или жилое помещение в установленный или иной согласованный сторонами срок добровольно, их принудительное выселение осуществляется на основании решения суда.

- судебный – по судебному решению происходит обращение взыскания на такое имущество, одновременно с решением об обращении взыскания на предмет ипотеки.

Одновременно с решением об обращении взыскания на предмет ипотеки суд по заявлению ипотекодержателя выносит решение о выселении жильцов при наличии оснований, предусмотренных законом, если предметом ипотеки является жилой дом или жилое помещение.

При решении вопроса о выселении из ипотечного жилья важно установить факт приобретения жилья за счет кредита (займа) банка или другого лица.

Выселение без предоставления другого жилого помещения происходит в том случае, если именно это жилое помещение было приобретено за кредитные средства.

В случае, если за кредитные средства был приобретен другой объект гражданских прав (доля в праве общей долевой собственности), а не жилое помещение, переданное в ипотеку, то выселение без одновременного предоставления другого постоянного жилого помещения не допускается».

Что делать, чтобы квартиру не забрали

По убеждению юриста Дмитрия Саламахи, практика отчуждения жилья является довольно распространенной: это нормальный, адекватный механизм исполнения судебных решений. Если у вас нет средств на уплату долга – отдайте за них свое имущество. Чтобы жилье не забрали, нужно платить долги.

«Имущество могут забрать у пенсионеров и инвалидов независимо от того, проживают они в квартире или доме, – отмечает Саламаха. – Это не является препятствием для исполнителя и вообще для исполнения решения суда. Другое дело, если в доме проживает несовершеннолетний ребенок. Тогда продать жилье можно, если есть согласие органа опеки и попечительства. Если такого согласия нет, исполнитель не сможет продать жилье».

Если такого согласия нет, исполнитель не сможет продать жилье».

С ним согласна и Ирина Усиченко: «Значительно усложняет процесс конфискации наличие в такой жилой площади прописанных малолетних детей, инвалидов или людей с ограниченными физическими или умственными возможностями: для выставления такого жилья на торги необходимо согласие органов опеки и попечительства. Редкими и единичными являются случаи, когда орган опеки и попечительства дал согласие на выставление жилья на публичные торги, при условии обязательного наличия у родителей, опекунов или попечителей иного помещения для проживания ребенка, условия проживания в котором не хуже предыдущего. Конфискуется лишь то жилье или его часть, которое принадлежит должнику, или его часть на праве собственности. Прописка или аренда жилья не дает возможности забрать его в пользу взыскателя в счет возмещения долга».

Чтобы избежать отчуждения имущества в счет оплаты долга, юрист советует:

- периодически вносить части оплаты долга – даже незначительные суммы, – что позволит на определенный промежуток времени приостановить отчуждение;

- реструктурировать долг с целью увеличения срока выплат во времени.

Однако в таком случае реструктуризация должна быть согласована с взыскателем, и чаще всего повторное нарушение сроков осуществления оплат обусловлено моментальным отчуждением конкретно определенного имущества;

Однако в таком случае реструктуризация должна быть согласована с взыскателем, и чаще всего повторное нарушение сроков осуществления оплат обусловлено моментальным отчуждением конкретно определенного имущества; - рефинансировать долг за счет получения нового кредита. Тем не менее, рефинансировать банковское учреждение позволит лишь в том случае, если сумма долга является небольшой, а заемщик не имеет низкий кредитный рейтинг – не находится в «черном списке».

После вступления судебного решения в законную силу, по инициативе взыскателя, на основании исполнительного листа, открывается принудительное исполнительное производство. Однако, напоминает юрист, должнику предварительно предоставляется время для добровольного исполнения решения суда и уплаты долга. Поэтому, при материальной возможности, Ирина Усиченко советует воспользоваться шансом и погасить задолженность – без учета исполнительного сбора в размере 10% от суммы долга – добровольно.

Что нужно делать, чтобы не остаться без квартиры, когда оплатить долг ЖКХ нет возможности?

По закону, надо решать вопросы в досудебном порядке. Например, реструктуризировать задолженность. Соответствующее право закреплено в законе «О реструктуризации задолженности по квартирной плате, плате за жилищно-коммунальные услуги, потребленные газ та электроэнергию». По договору реструктуризации придется добросовестно платить текущие платежи, но рассчитываться с долгом можно будет постепенно.

Например, реструктуризировать задолженность. Соответствующее право закреплено в законе «О реструктуризации задолженности по квартирной плате, плате за жилищно-коммунальные услуги, потребленные газ та электроэнергию». По договору реструктуризации придется добросовестно платить текущие платежи, но рассчитываться с долгом можно будет постепенно.

Обращаться за реструктуризацией долга за услуги ЖКХ можно и теперь. Но после того, как примут закон № 3613 «О внесении изменений в некоторые законы Украины относительно совершенствования порядка погашения задолженности потребителей по оплате жилищно-коммунальных услуг», это станет обязательным.

Обратиться за реструктуризацией долгов, накопленных на 1 октября 2020 года, будет нужно в течение месяца с момента превышения суммы задолженности, которую будет устанавливать Кабинет Министров. Эту сумму будут определять по каждой отдельной коммунальной услуге, а долг реструктуризировать на срок до 60 месяцев (5 лет).

Сейчас, чтобы реструктуризировать задолженность, потребитель заключает с управляющим и исполнителями услуг ЖКХ договоры о ежемесячном равномерном погашении задолженности и своевременной оплате текущих платежей.

Конечно, получатель услуг по этому договору может досрочно погасить свою задолженность. На период погашения реструктуризированной задолженности по оплате ЖКУ общая сумма платежей потребителей на оплату текущих сумм реструктуризированной задолженности не может превышать 25% доходов, определяемых при начислении субсидий для граждан, работающих и 20% – для пенсионеров и других лиц, получающих любые виды социальной помощи.

Если доходов на полное погашение задолженности по договору о реструктуризации не хватает, срок действия договора продлевается до полного ее погашения. Впрочем, заключение договора реструктуризации будет означать ваше автоматическое согласие со всеми начислениями, поэтому перед заключением такого договора есть смысл проконсультироваться у юристов.

Если дело из-за долга уже в суде, в соответствии со статьей 207 Гражданского процессуального кодекса Украины, можно заключить с истцом мировое соглашение. Это позволит прекратить судебное разбирательство и договориться о реструктуризации.

Олег Голубенко отмечает, что спокойнее и дешевле не сталкиваться с проблемой взыскания долгов через суд. По мнению эксперта по вопросам ЖКХ, лучше не накапливать долги, защищать свои интересы как потребителя, если они нарушаются. В случае же невозможности уплаты – обращаться за помощью в подразделения соцзащиты и органы местного самоуправления, благотворительные организации/фонды и тому подобное.

«У всех бывают трудные ситуации, стоит помнить, что это временно, – говорит Олег Голубенко. – Важно не откладывать решение проблемы на потом, обращаться к поставщику за реструктуризацией задолженности, принимать меры по уменьшению имеющегося долга, уменьшению расходов на жилищно-коммунальные услуги в дальнейшем».

Также нужно принять во внимание, что, по разъяснению Минрегиона, опубликованному на сайте министерства, сейчас, на время действия карантина запрещено принудительное выселение должников по коммуналке из принадлежащего им жилья во время принудительного исполнения решений судов по взысканию задолженности за жилищно-коммунальные услуги.

Может ли банк забрать квартиру за долги в Украине?

Невыплата потребительских кредитов редко приводит к тому, что банк или другая финансовая компания может отобрать имущество заемщика. Это обосновано тем, что кредитные организации неохотно идут на судебные разбирательства. Но, если квартира или дом клиента является залоговым имуществом, в случае невыплаты долга конфискации не избежать.

Когда конфискация квартиры вполне возможна?

Если при образовании долга по кредиту, сотрудники банка или коллекторской компании угрожают конфискацией имущества, а вы не знаете, может ли банк забрать квартиру за долги в Украине, не стоит расстраиваться раньше времени. Представители финансовой компании могут сделать отчуждение имущества заемщика только в том случае, если квартира находится в залоге, и только после соответствующего судебного решения.

Если дело все же дошло до суда и было принято решение в пользу банка, арест накладывается на:

- Зарплату заемщика.

- Банковские депозиты.

- Ценные бумаги.

- Автотранспортные средства.

- Недвижимость и прочее имущество.

Могут ли забрать квартиру за долги? В этом случае ответ положительный. Но, изначально будет сделано соизмерение суммы долга и стоимости имущества заемщика. Если клиент финансовой компании должен всего пару тысяч гривен, эта сумма будет удержана из его зарплаты. Что касается кредитов от 50 000 грн, здесь вполне возможна конфискация движимого и недвижимого имущества.

Когда квартиру забрать не могут?

Может ли банк забрать имущество без суда? – Однозначно нет! Есть определенные нормы и обстоятельства, которые не дают возможности сделать отчуждение имущества даже при значительных просрочках по кредитам:

- В квартире прописаны дети, возраст которых не достигает 18 лет.

- Клиент финансовой компании не имеет иного жилья кроме залогового.

- Заемщик не имеет права собственности. Прописка или аренда жилья не дает возможности забрать его в пользу банка с целью оплаты долга по кредиту.

- Имущество до оформления кредита было отдано в залог.

- Прописка в квартире человека с ограниченными физическими или умственными возможностями.

Неуплату по кредиту в этом случае придется компенсировать каким-то иным способом, так как забрать жилье заемщика будет невозможным даже через суд.

Что делать, чтобы не допустить конфискацию квартиры в счет кредита?

Если вы не знаете, может ли банк забрать часть квартиры за кредит, воспользуйтесь помощью опытных юристов. Только специалист сможет дать правильную оценку и предусмотреть все возможные сценарии развития сложившейся ситуации.

Чтобы исключить отчуждение залогового имущества в пользу оплаты долга по кредиту, необходимо придерживаться следующих советов:

- Если представители банка совершают регулярные звонки с просьбами оплатить кредит или заемщику надоедают назойливые коллекторы, стоит внести хотя бы часть ежемесячной платы. В этом случае на определенный период вас точно оставят в покое.

- Реструктуризация. В большинстве случаев банки без проблем предоставляют заемщикам возможность увеличения срока выплаты по кредиту. На определенный период предоставляются кредитные каникулы, что предусматривает оплату только процентов.

- Рефинансирование. Оформить новый кредит в банке может быть сложно, но, попробовать можно. Отказ можно получить только в том случае, если сумма долга не маленькая или заемщик имеет не самый высокий кредитный рейтинг.

Чтобы не столкнуться лицом к лицу с конфискацией имущества из-за неоплаченного кредита, при ухудшении финансовой ситуации необходимо как можно быстрее обратиться к сотрудникам банка. Специалисты финансовой организации обязательно помогут найти выход из сложившейся ситуации, что даст возможность избежать разного рода неприятностей и судебных разбирательств.

Кредиты в МФО – возможность решения финансовых проблем

Могут ли МФО забрать квартиру за долги? – Конечно же нет. Это обосновано тем, что в микрофинансовых компаниях можно взять в долг деньги без залога и поручителей. Да и сумма займа будет не такой большой, чтобы финансовая организация могла сделать отчуждение имущества заемщика.

Да и сумма займа будет не такой большой, чтобы финансовая организация могла сделать отчуждение имущества заемщика.

Следовательно, если нужно срочно сделать выплату по кредиту в банке или прочей финансовой организации, а денег нет, в МФО Ccloan можно оформить микрозайм на короткий промежуток времени (до 60 дней). В случае невозможности погашения микрозайма, сервис предложит сделать его пролонгацию. Это очень удобно, так как небольшая отсрочка предоставит возможность исключить самые плачевные последствия для заемщика.

Принимая во внимание все доводы, можно даже не задумываться над тем, может ли МФО забрать имущество. Нецелевые кредиты можно тратить исключительно по своему усмотрению. Здесь для получения денег нет необходимости обосновывать то, для какой цели вы оформляете новый займ.

20.01.2022

Назад

Какая сумма Вам нужна?

Срок 7 дней

Взять кредит

Дата погашения:

Процент:

грн

К оплате: грн

Нужны деньги? Теперь вы можете продать долю в своем доме инвесторам

Дом Грега Харта в Таузенд-Оукс, Калифорния

Источник: CNBC

Существует новый способ выносить наличные из дома без ежемесячных платежей и процентов. Это не кредит. Это не ипотека. Это контракт с инвестором, который хочет приобрести часть вашего дома наличными, но в конечном итоге это может дорого обойтись.

Это не кредит. Это не ипотека. Это контракт с инвестором, который хочет приобрести часть вашего дома наличными, но в конечном итоге это может дорого обойтись.

Калифорнийская компания Point — это двухлетняя финтех-компания, специализирующаяся на контрактах на недвижимость. Он предлагает домовладельцам наличные деньги за долю в собственном капитале дома, то есть сумму, которую дом стоит сверх стоимости ипотеки. Это даст до 250 000 долларов в зависимости от стоимости дома и силы рынка недвижимости, на котором находится дом.

«Это началось четыре года назад из личного опыта. Я был в перерыве между работами и пытался получить рефинансирование для инвестиций в свой бизнес, но все банки отказали мне», — сказал Эдди Лим, соучредитель и генеральный директор Point. . «Почему заемное финансирование — мой единственный вариант? Ирония судьбы — это самый большой актив, которым я владею, самый большой актив, которым владеет большинство из нас за всю нашу жизнь, все, что мы можем сделать, — это добавить еще больше долга, и вот тут-то и появился Point».

смотреть сейчас

Point является посредником в сделках и направляет контракты инвесторам. Компания только что получила потенциальную поддержку контракта на 100 миллионов долларов от Kingsbridge Wealth Management.

Вот как это работает: Предположим, дом оценивается в 1 миллион долларов. У него закладная на 500 000 долларов, поэтому собственный капитал составляет 500 000 долларов. Домовладельцу нужно 100 000 долларов наличными, поэтому он заключает контракт с Point, который изучает местный рынок, заемщика и дом и оценивает риск сделки. Затем Point снижает стоимость дома, скажем, на 15%, чтобы смягчить риск того, что стоимость дома может упасть или что заемщик не сможет их вернуть. Таким образом, стоимость дома составляет 850 000 долларов.

У домовладельца есть до 10 лет, чтобы расторгнуть контракт и рассчитаться с инвестором. Point взимает 3-процентную комиссию авансом. Кроме того, когда контракт заканчивается, инвестор — например, Кингсбридж — получает обратно 100 000 долларов плюс процент от стоимости дома в течение срока действия контракта, скажем, 30% в данном случае. Поскольку он уже обесценил дом в контракте, даже если дом совсем не дорожает, инвестор все равно получает 45 000 долларов сверх своих инвестиций. Если дом падает в цене, инвестор получает удар.

Поскольку он уже обесценил дом в контракте, даже если дом совсем не дорожает, инвестор все равно получает 45 000 долларов сверх своих инвестиций. Если дом падает в цене, инвестор получает удар.

Предоставление ликвидности

«Мы предоставляем ликвидность домовладельцам. Это не обязательно стратегия финансирования жилья, но стратегия личных финансов», — сказал Дэвид Данн, основатель и президент Kingsbridge. «Как инвесторы, мы ожидаем прибыли, подобной акциям, потому что мы берем на себя риск, подобный акциям. Если цена дома падает, мы участвуем в этом, а ваш ипотечный кредитор — нет».

Если домовладелец не вернет деньги по договору, Point может лишить права выкупа дом, но в случае обращения взыскания он отойдет на второй план по отношению к основному ипотечному кредитору. Таким образом, Point берет на себя риск, поэтому его прибыль потенциально может быть такой высокой.

Грег Харт был богат домом, но беден наличными, и он и его жена хотели погасить долг. Им не нужна была ссуда под залог дома, да и его кредитный рейтинг, скорее всего, был слишком низким, чтобы претендовать на это.

«Выбрать обычную HELOC [кредитную линию на недвижимость] означало, что я обменивал один платеж на другой, и я не видел, что это продвинет меня вперед», — сказал Харт, чей дом в Таузенд-Оукс, Калифорния, был оценен примерно в 600 000 долларов.

Вместо этого он увидел рекламу Point и изучил ее. Затем он заключил контракт на 50 000 долларов.

«Это был один из самых простых процессов, которые я когда-либо делал, особенно в отношении рефинансирования или ипотеки», — сказал Харт. «Я чувствую, что это жизнеспособная альтернатива и очень важная альтернатива для людей, у которых нет других вариантов, и это хороший вариант для них, потому что, если у вас есть капитал в доме, почему бы не использовать часть его, чтобы сделать что-нибудь для дома».

Высокий спрос

По словам Лим, до сих пор спрос был очень высоким. Point заключила 300 контрактов на акции в 15 штатах, и Лим сказал, что благодаря новой поддержке Кингсбриджа он ожидает десятикратного роста только в следующем году.

» Сегодня в Америке насчитывается 25 миллионов домохозяйств с кредитным рейтингом ниже 700, а в домах находится имущество на сумму более 100 000 долларов, так что это обширный сегмент клиентов, фактически почти 50 процентов домовладельцев, которые не имеет права на ипотеку Fannie или Freddie», — сказал Лим.

Огромный скачок цен на жилье за последние три года дал домовладельцам значительный прирост собственного капитала. По данным Black Knight, общий капитал дома в стране сейчас составляет 9,8 триллиона долларов, из которых около 6 триллионов долларов можно было бы использовать в соответствии с обычными банковскими стандартами андеррайтинга для вторых кредитов. Как правило, они требуют, чтобы домовладелец сохранял 20% акций в доме.

Контракт Point под залог дома дороже, чем традиционный заем под залог дома, потому что Point и его инвестор получают этот процент от стоимости дома. До сих пор, по словам Лим, клиенты Point использовали наличные деньги для погашения долгов, инвестирования в другие возможности и помощи в решении неприятных разводов, когда в противном случае семье, возможно, пришлось бы продать дом.

По истечении срока действия договора домовладелец может либо продать дом, чтобы получить выплату, либо рефинансировать его в традиционный кредит. Харт рассчитывает на рефинансирование, потому что дополнительные деньги уже помогли ему улучшить свой кредитный рейтинг.

«Теперь я вижу свет в конце туннеля и могу делать то, что нам давно нужно было сделать. Мы как будто снова движемся. Мы снова движемся вперед», — сказал он.

Портфельные кредиты могут быть одним из способов заставить долг работать на вас

Анчий | Е+ | Getty Images

Долги часто кажутся чем-то плохим. Тем не менее, у вас могут быть способы использовать его в своих интересах.

Если вам нужны деньги, скажем, на разовые расходы и у вас есть брокерский счет, возможно, вы можете получить доступ к портфельному кредиту или кредитной линии, которая использует часть ваших инвестиций в качестве залога. Хотя этот способ заимствования денег сопряжен с риском, он также может привести к экономии на налогах и другим финансовым выгодам, в зависимости от специфики вашей ситуации.

Банки, предлагающие их, называют эти кредитные линии на основе ценных бумаг по-разному, но все они работают в целом одинаково: после одобрения вы можете быстро получить наличные и использовать их по разным причинам (кроме покупать больше ценных бумаг, что отличает его от так называемого маржинального счета или маржинального кредита).

Вот что нужно знать.

Риски

Сумма, которую вы можете занять, зависит от финансового учреждения, предоставляющего кредитную линию, хотя она может составлять до 70% стоимости активов, которые вы закладываете в качестве залога.

«Я говорю своим клиентам, что да, вы можете занять 70%, но я бы даже близко не подходил к этому», — сказал сертифицированный специалист по финансовому планированию Блэр Дюкенэ, инвестиционный консультант из Нового Орлеана в Ritholtz Wealth Management.

Сумма, которую банк ссудит, также может зависеть от того, насколько рискованны ваши инвестиции, сказала она. Чем безопаснее они, тем больше вы сможете занять. Например, если вы используете облигации в качестве залога, вы можете получить больше, чем если бы вы отдавали в залог рискованные акции.

Например, если вы используете облигации в качестве залога, вы можете получить больше, чем если бы вы отдавали в залог рискованные акции.

Самый непосредственный риск заключается в том, что стоимость ваших инвестиций упадет, и в этот момент вас могут попросить пополнить счет, на котором находится залог. Также могут быть случаи, когда кредитор может продать ваши активы со счета (т. Е. Вы не начинаете платить по кредиту в течение определенного периода времени или не накапливаете больше активов, когда это необходимо).

Еще из раздела «Личные финансы»:

Рассмотрите эти налоговые меры, прежде чем платить за колледж

Как выявить и решить проблему с расходами

Следующие важные шаги после ухода с работы

«Существует риск каждый раз, когда вы рассматриваете возможность занять больше, чем вы можете покрыть», — сказал Дюкенэ.

Некоторые банки предлагают эти кредитные линии, даже если вы держите активы в другом финансовом учреждении. И процентная ставка, как правило, более благоприятна, чем другие средства заимствования. По словам Дюкенэ, чем больше кредит, тем лучше ставка.

И процентная ставка, как правило, более благоприятна, чем другие средства заимствования. По словам Дюкенэ, чем больше кредит, тем лучше ставка.

«Вот где это действительно выгодно богатым», сказала она.

Например, прямо сейчас можно получить кредит в размере 3 миллионов долларов со ставкой ниже 2%, сказала она. Для сравнения, кредитные карты имеют среднюю ставку около 19%, по данным LendingTree. Для личных кредитов процентные ставки обычно варьируются от 9% до более чем 22%, в зависимости от вашего кредитного рейтинга.

Каждый раз, когда вы думаете о том, чтобы занять больше, чем можете покрыть, существует риск.

Blair duQuesnay

Консультант по инвестициям в Ritholtz Wealth Management

Имейте в виду, однако, что, несмотря на низкие ставки по портфельным кредитным линиям, они являются переменными, а не фиксированными — это означает, что ставка, которую вы платите, может расти или падать.

«Сейчас ставки очень низкие, но не следует ожидать, что они останутся такими низкими», — сказал CFP Дэвид Менделс, директор по планированию Creative Financial Concepts в Нью-Йорке. «Это не проблема для краткосрочных займов, но будьте осторожны, полагаясь на них для чего-либо более долгосрочного».

«Это не проблема для краткосрочных займов, но будьте осторожны, полагаясь на них для чего-либо более долгосрочного».

Выгоды

Если бы в противном случае вам пришлось бы избавиться от инвестиций, чтобы получить необходимые денежные средства, портфельная кредитная линия позволяет избежать продажи активов, стоимость которых могла бы продолжать расти. И пока процентная ставка, которую вы платите по заемным деньгам, меньше, чем зарабатывает ваш портфель, математика работает в вашу пользу.

«Если вы берете взаймы под 2% и ожидаете, что ваши активы принесут 6%, вы максимизируете свой собственный капитал, вкладывая свои деньги и занимая под них», — сказал Дюкенэ.

Кроме того, если бы вы продали свои инвестиции, вам пришлось бы платить налог на прирост капитала, если бы активы стоили больше, чем когда вы их купили. Краткосрочная прибыль (для инвестиций, удерживаемых в течение года или менее) облагается налогом как обычный доход, а долгосрочная прибыль (все, что удерживается более года) облагается налогом по ставке 0%, 15% или 20%, в зависимости от вашего общего дохода.

В отличие от этого, ваш портфельный кредит не облагается налогом (или не указывается в вашей налоговой декларации).

смотреть сейчас

Таким образом, вы не только потенциально уклоняетесь от уплаты налога на прирост капитала, вы также избегаете потенциального перевода вашего дохода в более высокую налоговую категорию. Это, в свою очередь, могло бы обойти другие последствия более высокого дохода.

Например, налог на чистые инвестиции в размере 3,8% применяется к индивидуальным налогоплательщикам с измененным скорректированным валовым доходом не менее 200 000 долларов США. Для супружеских пар, подающих совместную налоговую декларацию, налог применяется при доходе в размере 250 000 долларов США и более.

Или, если вы участвуете в программе Medicare, более высокий доход может привести к увеличению ваших страховых взносов как по части B (амбулаторное покрытие), так и по части D (покрытие отпускаемых по рецепту лекарств). Дополнительные сборы вступают в силу при модифицированном скорректированном валовом доходе более 88 000 долларов США для физических лиц и 176 000 долларов США для супружеских пар, подающих совместную декларацию.

Однако в таком случае реструктуризация должна быть согласована с взыскателем, и чаще всего повторное нарушение сроков осуществления оплат обусловлено моментальным отчуждением конкретно определенного имущества;

Однако в таком случае реструктуризация должна быть согласована с взыскателем, и чаще всего повторное нарушение сроков осуществления оплат обусловлено моментальным отчуждением конкретно определенного имущества;