Можно ли кредитную карту использовать как зарплатную: Можно ли получать зарплату на кредитную карту?

Содержание

что нужно знать? – портал Вашифинансы.рф

Зарплатная карта – удобный финансовый инструмент как для работодателя, так и для работника. Она облегчает процесс начисления и получения заработной платы, дает определенные преимущества при получении кредитов в том банке, в котором карта открыта. О том, чем еще зарплатная карта отличается от других видов карт, портал вашифинансы.рф разбирается вместе с экспертом НЦФГ, консультантом Проекта Минфина России по финансовой грамотности Оксаной Галюта.

Зарплатные карты в России чаще всего бывают дебетовыми и предназначаются для получения выплат от работодателя – заработной платы, премий, отпускных и командировочных выплат, социальных пособий и других начислений. У них есть несколько особенностей, отличающих их от других банковских карт.

-

Зарплатная карта выдается в рамках зарплатного проекта банка-партнера и работодателя, а не заказывается сотрудником самостоятельно. Хотя зарплатная карта и является именной, ее пользователь не заключает с банком договор и не подписывает никаких бумаг, кроме расписки о получении.

-

Работодатель сам заключает договор о выпуске карт и, как правило, оплачивает услуги по ее обслуживанию. Хотя могут встречаться ситуации, когда эта обязанность перекладывается на пользователя пластика. -

Работнику могут предложить дополнительные опции, предусмотренные договором о сотрудничестве между работодателем и банком: кешбэк, овердрафт, бонусы или скидки.

Как отметила Оксана Галюта, в целом зарплатная карта так же, как и обычная дебетовая, может использоваться для различного рода безналичных расчетов, в том числе через мобильный или интернет-банк. «При пользовании зарплатной картой стоит обратить внимание на овердрафт. В переводе с английского overdraft буквально означает расход сверх бюджета. Данная услуга позволяет делать покупки, оплачивать услуги и снимать наличные средства в размере, превышающем поступления от работодателя без лишнего обращения в банк», — отметила эксперт.

По ее словам, данная услуга на первый взгляд похожа на возможности кредитной карты, но это не то же самое. Основные отличия заключается в процедуре погашения задолженности:

-

по кредитной карте задолженность можно погашать в любое время в любых суммах (в рамках лимитов), а по овердрафту долг придется вернуть сразу же при поступлении средств на карту; -

для возврата средств по кредитной карте необходимо самостоятельно вносить средства, а по овердрафту ничего не нужно будет делать – банк спишет средства самостоятельно.

Конечно, человек может использовать любое количество карт от самых разных банков. Многие предпочитают быть держателями нескольких карт – зарплатную использовать исключительно для получения дохода, а выпущенную отдельно от нее дебетовую (нередко в другом банке) — для совершения расчетов, получения кешбека или накопления бонусов.

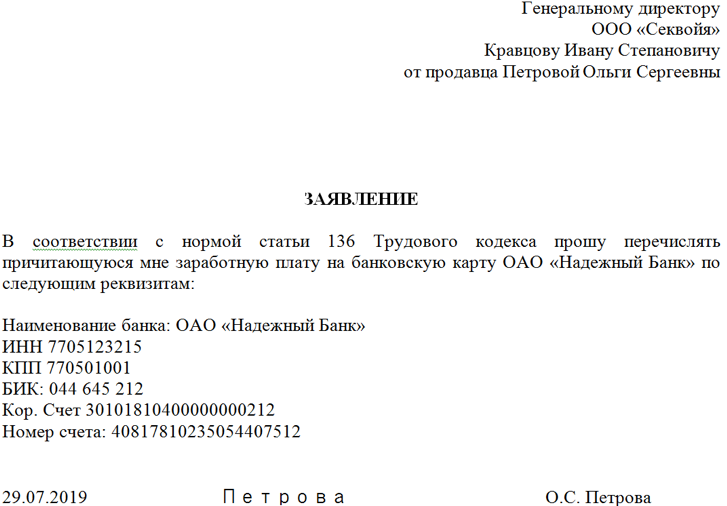

«Напомним только, что работник вправе сам выбрать кредитную организацию, которая будет перечислять ему зарплату, и это право закреплено в статье 136 ТК РФ. Достаточно в письменной форме сообщить работодателю новые реквизиты для перевода средств. Кроме того, не стоит забывать, что Федеральный закон № 161-ФЗ «О национальной платежной системе» разрешает переводить заработную плату бюджетников только на карты МИР или на счета, к которым не привязаны никакие карты», – добавила Оксана Галюта.

В целом, решение о том, какую карту использовать в качестве основной, нужно принимать самостоятельно. В целях оптимизации личного или семейного бюджета и контроля за расходами к основной карте можно всегда выпустить дополнительные и установить по ним лимиты.

Поделиться:

Назад

Карты банка АТБ — оформить онлайн-заявку

Дебетовые карты

Обслуживание

Бесплатно

обслуживание карты

на весь срок использования

доход

до 5% годовых

ежемесячное начисление процентов на остаток

кэшбэк

до 7% ежемесячно

за покупки по выбранным категориям

Все дебетовые карты

Кредитные карты

Обслуживание

Бесплатно

обслуживание карты

на весь срок использования

БЕСПРОЦЕНТНЫЙ ПЕРИОД

до 120 дней

на покупки по карте

кэшбэк

1,5% на всё

ежемесячно

Все кредитные карты

Социальные карты

Льготы, скидки и другие преимущества

Обслуживание

Бесплатно

обслуживание карты

на весь срок использования

доход

до 4,5% годовых

ежемесячное начисление процентов на остаток

кэшбэк

5% ежемесячно

на покупки в аптеках

не более 500 ₽ в месяц

Все социальные карты

Как получить кредитную карту

Выберите карту

Всю информацию вы можете узнать на странице интересующей карты

Оставьте заявку

на странице интересующей карты, в отделении или по телефону 8-800-775-88-88

Дождитесь готовности карты

по кредитной карте результат одобрения придет в СМС в течение 3 минут

Получите карту в выбранном отделении.

Не забудьте паспорт

Вопросы и ответы

Как можно срочно заблокировать кредитную карту?

Обратиться в колл-центр банка по телефону 8-800-775-88-88, либо через Мобильный/Интернет-банк, либо обратиться в отделение банка.

Где узнать все условия по кредитной карте: сумма к погашению, остаток свободного лимита, ставка, срок и сумма минимального обязательного платежа, включая смс-информирование и взнос по страховым кредитным продуктам (если они подключены)?

Информацию можно посмотреть в Мобильном/Интернет-банке, или позвонив сотруднику банка по телефону колл-центра 8-800-775-88-88 (информация доступна при условии прохождения процедуры идентификации), или обратиться в отделение банка.

Перечислил деньги мошенникам. Как отменить платеж?

Срочно позвоните в банк по телефону 8-800-775-88-88 и заблокируйте карту. Далее необходимо подойти в любое отделение банка и заполнить бланк претензии. По факту несанкционированного списания будет проведено расследование международной платежной системой в течение 45 календарных дней, о результатах вам сообщат. Карту можно переоформить, написав заявление в отделении банка.

Карту можно переоформить, написав заявление в отделении банка.

Что такое льготный период и как им пользоваться?

Период, в течение которого не взимаются проценты по кредиту. Если Вы будете своевременно погашать ежемесячные платежи по карте в период действия льготного периода и полностью погасите задолженность не позднее срока окончания льготного периода, то проценты за использование заёмных средств не начисляются.

Потерял карту/украли. Что делать?

Если вы потеряли карту или ее у вас украли, следует немедленно её заблокировать. Вы можете сделать это самостоятельно в личном кабинете Мобильного и Интернет-банка с помощью вкладки «Мои средства» → «Карты» → «Блокировка карты».

- Выбираете карту, которую необходимо заблокировать

- Указываете причину блокировки

- Нажимаете «ОК»

- Карта будет заблокирована, комиссия за блокировку отсутствует.

Также об утере / краже карты можно сообщить в колл-центр банка по круглосуточному номеру телефона 8-800-775-88-88 или +7 (4162) 222-333 (для звонков из-за рубежа) и заблокировать карту. Кроме того, вы можете обратиться в любое отделение банка и заблокировать карту. Чтобы в дальнейшем разблокировать карту, вам необходимо обратиться в отделение банка.

Кроме того, вы можете обратиться в любое отделение банка и заблокировать карту. Чтобы в дальнейшем разблокировать карту, вам необходимо обратиться в отделение банка.

Как привязать карту в МИР Pay?

Скачайте приложение Mir Pay в Google Play. Откройте приложение и привяжите к нему свою карту (сфотографируйте, введите данные вручную или отсканируйте по NFC – самый надежный и удобный способ), введите вручную код CVC и пароль из СМС.

Забыл ПИН-код, что делать?

Вы можете поменять ПИН-код на более удобный для себя в одном из банкоматов АТБ, если у вас возникло подозрение, что ПИН-код стал известен посторонним лицам либо его трудно запомнить.

Что такое МСС код?

Код вида торговой точки. Представляет собой четырехзначный номер и применяется в отрасли банковских карт для классификации торгово-сервисных предприятий по типу их деятельности. Начисление кэшбэка привязано к MCC кодам.

В какие сроки начисляется кэшбэк? За какие операции?

Кэшбэк начисляется не позднее десятого рабочего дня календарного месяца, следующего за месяцем, в котором были совершены платежи с использованием карты (при условии, что тарифный план карты предусматривает начисление кэшбэка). Конкретные правила и условия начисления кэшбэка устанавливаются вашим тарифным планом, в рамках которого оформлена банковская карта, и программой лояльности, документ содержит коды операций (MCC коды), по которым начисляется кэшбэк.

Конкретные правила и условия начисления кэшбэка устанавливаются вашим тарифным планом, в рамках которого оформлена банковская карта, и программой лояльности, документ содержит коды операций (MCC коды), по которым начисляется кэшбэк.

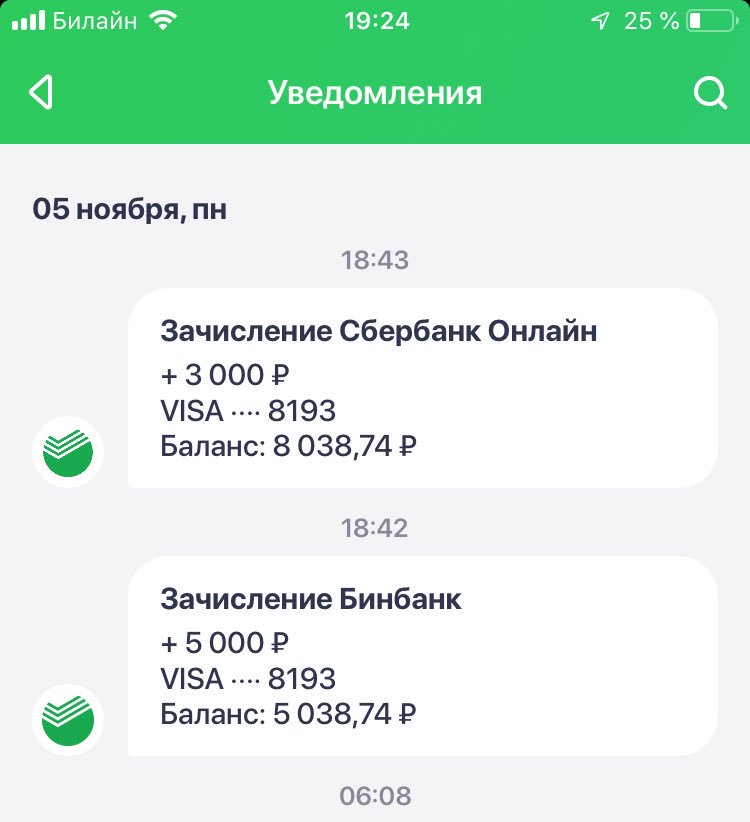

Не пришли деньги на карту. Что делать?

В данном вопросе вам может помочь колл-центр банка по номеру 8-800-775-88-88.

Полезная информация о банковских картах

Читать 10 мин

Виды банковских карт

Читать

Скоро здесь будет больше информации

Все статьи

Заработная плата кредитной картой | Стоит ли оно того?

Использование вашей кредитной карты для расчета заработной платы звучит как отличная идея, но возможно ли это, и каковы преимущества и недостатки использования этого типа решения для оплаты труда вашего персонала?

В этой статье будет рассказано о выплате заработной платы с помощью кредитной карты, преимуществах и недостатках, а также о том, какие компании позволят и не позволят вам это сделать.

Можно ли рассчитать зарплату с помощью кредитной карты?

Можно; расчет заработной платы с помощью кредитной карты стал умным способом зарабатывать баллы при оплате труда ваших сотрудников. Все просто: сотрудники получают зарплату, а работодатели накапливают бонусные баллы, взимая комиссию за каждую транзакцию (от 2% до 2,75%).

Однако следует отметить, что расчет заработной платы с помощью кредитной карты возможен только в том случае, если вы находитесь в Канаде.

Стоит ли вести начисление заработной платы по кредитной карте?

Это зависит от; платежная ведомость с помощью кредитной карты, особенно American Express, может быть разумным способом заработать баллы при оплате услуг вашего сотрудника, но вопрос в том, стоят ли эти сборы баллов? Преимущества перевешивают затраты? Давайте изучим предложения различных поставщиков, чтобы узнать больше.

Преимущества использования кредитной карты для расчета заработной платы:

Учитывайте возврат баллов.

Самый важный фактор, который следует учитывать при принятии решения о целесообразности расчета заработной платы с помощью кредитной карты, — это установить, есть ли возврат при уплате комиссии за транзакцию.

Комиссия в размере 2,75% от суммы платежа уменьшит потенциальный выигрыш по большинству бонусных баллов по кредитным картам.

К счастью, комиссия за транзакцию зависит от размера транзакции и может быть снижена до 2% для транзакций на сумму более 100 000 долларов США.

Это мгновенно снизит комиссию за транзакцию на 750 долларов или 27%. По сути, при транзакции на 100 000 долларов комиссия за транзакцию составляет 2 000 долларов, а накопленные баллы Aeroplan составляют 125 000 или 1,6 цента за самолет (2 000 долларов / 125 000 самолетов).

Итак, что вы можете получить за 125 000 баллов?

Ответ: 5 дальнемагистральных рейсов в Канаде и континентальной части США! В зависимости от того, куда вы летите, доходность варьируется.

Например, средняя стоимость поездки туда и обратно между Ванкувером и Торонто составляет около 550 долларов. Умножьте это на пять, что будет стоить 2750 долларов, или 37,5% возврата комиссии за транзакцию (750 долларов / 2000 долларов за транзакцию).

Вы можете путешествовать первым или бизнес-классом.

Огромным преимуществом приобретения туристических баллов является возможность путешествовать первым классом или бизнес-классом по цене эконом-класса. Если вы любите путешествовать стильно, это доступный способ.

Что дадут вам 125 000 баллов в первом или бизнес-классе?

Ответ: 2 дальнемагистральных рейса бизнес-класса и 1 дальнемагистральный рейс экономического класса в Канаде и континентальной части США. При средней стоимости перелета бизнес-классом в 3 000 долларов США общая стоимость трех билетов составит 6 500 долларов США, или 325 % от первоначальной комиссии за транзакцию в размере 2 000 долларов США.

Вы можете зарабатывать вознаграждения для сотрудников.

Предприятия, которые накапливают баллы, могут поощрять сотрудников, например, перелетами в отпуск в качестве бонуса.

Вознаграждение вашего лучшего сотрудника парой билетов в Лас-Вегас добавит изюминку вашей офисной культуре и обойдется вам дешевле, чем если бы вы заплатили за них из своего кармана.

Это может обеспечить дополнительный денежный поток.

Заработная плата — это значительные расходы, и бывают случаи, когда 45-дневный резерв может помочь в работе. В подобных случаях расчет заработной платы с помощью кредитной карты может служить краткосрочным финансированием вашей заработной платы.

Следует ли вам вести расчет заработной платы с помощью кредитной карты?

Ответ на этот вопрос зависит от двух основных факторов: размера вашей заработной платы и количества поездок. Более крупные платежи, как правило, будут иметь более низкие сборы. Вы также можете подумать, нужно ли вам краткосрочное финансирование, чтобы оставаться на плаву или управлять денежным потоком.

Более крупные платежи, как правило, будут иметь более низкие сборы. Вы также можете подумать, нужно ли вам краткосрочное финансирование, чтобы оставаться на плаву или управлять денежным потоком.

В конце концов, если вы путешествуете по крайней мере один раз в год, вы уже понесете расходы, связанные с поездкой. Плата за баллы Aeroplan (1,6 цента), а затем конвертация этих баллов в авиабилеты может быть дешевле, чем покупка билетов за наличные для вашего бизнеса!

Какая компания-разработчик программного обеспечения помогает мне вести расчет заработной платы с помощью кредитной карты?

С платежной ведомостью Push Operations вы можете легко вести расчет заработной платы с помощью кредитной карты, используя свой Amex. Несмотря на то, что вам придется платить торговые сборы, повышайте ставки на рынке (в зависимости от размера транзакции). Используя этот метод, вы можете набирать очки и улучшать денежный поток.

Могу ли я использовать Amex для выплаты заработной платы?

Конечно можешь; Amex предлагает выплаты по заработной плате в рамках программы American Express. Это означает, что если вы являетесь ее участником, вы имеете право на получение вознаграждения при отправке платежной ведомости. Попробуйте использовать программное обеспечение для расчета заработной платы, чтобы упростить процесс.

Это означает, что если вы являетесь ее участником, вы имеете право на получение вознаграждения при отправке платежной ведомости. Попробуйте использовать программное обеспечение для расчета заработной платы, чтобы упростить процесс.

Я хочу получать зарплату с помощью кредитной карты!

Отлично! Чтобы узнать больше об использовании Push для начисления заработной платы и о том, выиграете ли вы от использования AMEX, просто закажите у нас демонстрацию, и мы расскажем вам все об этом!

Хотите узнать больше о настройке, управлении и запуске платежной ведомости? Ознакомьтесь с нашим бесплатным руководством!

Использование кредитных карт для выплаты заработной платы вашей компании

В любом бизнесе на выплату заработной платы приходится значительная часть ежемесячных накладных расходов, составляющая от 20% до 30% расходов предприятия. Тем не менее, когда бизнес испытывает нехватку денежных средств, эти расходы на заработную плату могут не подходить для финансирования. Кредиторы обычно поддерживают только те кредиты, которые будут использоваться компаниями для развития своего бизнеса, например, для инвестиций в оборудование или технологии, что лучше гарантирует их погашение.

Кредиторы обычно поддерживают только те кредиты, которые будут использоваться компаниями для развития своего бизнеса, например, для инвестиций в оборудование или технологии, что лучше гарантирует их погашение.

Сокращение этих расходов также невозможно, так как это чревато серьезными последствиями для вашей компании — негативное влияние на моральный дух ваших сотрудников и большой удар по стабильности вашей компании.

Поскольку более 28% сингапурских МСП сталкиваются с проблемами движения денежных средств в виде задержек с платежами от своих клиентов, такой большой процент накладных расходов в фонде заработной платы неизбежен, что серьезно ограничивает оборотный капитал и влияет на него. Представьте, если бы существовал способ взять эти большие расходы в кредит, что дало бы вашему бизнесу больше свободы для маневра с возросшим денежным потоком.

Оказывается, есть — с вашей кредитки.

Зачем переводить платежи по заработной плате на кредитную карту?

1.

Мгновенно коснитесь неиспользованного, предварительно одобренного кредита

Мгновенно коснитесь неиспользованного, предварительно одобренного кредита

Кредитные карты вашего бизнеса обычно поставляются с предварительно одобренным кредитным лимитом, назначаемым на основе ряда различных факторов, таких как продолжительность операции, прибыльность и более. Этот кредитный лимит представляет собой максимальную сумму кредита, предоставленного банками для использования вашей компанией, и часто намного выше, чем для личной кредитной карты. Однако эта сумма часто не используется, и кредитная карта просто становится удобным инструментом для консолидации расходов компании на питание, поездки и развлечения. Помещая платежную ведомость компании на кредитную карту, компании могут лучше использовать эту кредитную линию — она уже предварительно одобрена и доступна мгновенно, так почему бы и нет!

2. Доступный кредит является беспроцентным на срок до 58 дней

Многие ошибочно полагают, что кредитные карты являются инструментом поощрения долга, и что предприятиям следует избегать их использования, если в этом нет крайней необходимости. Хотя это правда, что кредитные карты имеют высокую процентную ставку за просроченные платежи, это также беспроцентная форма кредита на срок до первых 58 дней, с даты вашей транзакции до даты оплаты счета по кредитной карте. Это чрезвычайно недорогой инструмент для финансирования вашего бизнеса в краткосрочной перспективе, и его нельзя упускать из виду.

Хотя это правда, что кредитные карты имеют высокую процентную ставку за просроченные платежи, это также беспроцентная форма кредита на срок до первых 58 дней, с даты вашей транзакции до даты оплаты счета по кредитной карте. Это чрезвычайно недорогой инструмент для финансирования вашего бизнеса в краткосрочной перспективе, и его нельзя упускать из виду.

3. Обеспечьте бесперебойную работу даже при задержке платежей клиентов

Разместив платежную ведомость ваших сотрудников на кредитных картах, отсроченные платежи клиентов станут менее головной болью. Предприятиям больше не нужно беспокоиться о том, чтобы платить вашим сотрудникам, фрилансерам и агентам до того, как ваши клиенты заплатят вам за выполненную работу. Ваши операции будут продолжать работать бесперебойно, так как ваши сотрудники по-прежнему получают свою зарплату вовремя, а вы оплачиваете счета по кредитной карте только тогда, когда они должны быть выплачены до 60 дней спустя.

4.

Чем больше наличных средств, тем быстрее развивается бизнес

Чем больше наличных средств, тем быстрее развивается бизнес

С такими крупными расходами по кредитным картам у вас будет больше оборотного капитала для достижения других бизнес-целей. Предприятия могут заранее нанять больше талантов, запастись запасами и инвестировать в дополнительное оборудование, чтобы поддержать рост компании или даже предвидеть предстоящие сезонные колебания.

5. Вознаграждение за самые крупные расходы вашего бизнеса

Наконец, многие из нас знакомы с использованием наших кредитных карт для накопления миль, кэшбэка и баллов на наши личные расходы — но почему не делать то же самое для ваших деловых расходов? На рынке есть много бизнес-кредитных карт, которые предлагают некоторые формы скидок или вознаграждений за расходы, а также другие преимущества, такие как страхование путешествий, скидки на питание и многое другое!

Но как мне приступить к выплате заработной платы с помощью кредитной карты?

CardUp позволяет вам осуществлять бизнес-платежи с помощью вашей кредитной карты, независимо от того, принимают ли ваши получатели карточные платежи или нет, включая вашу платежную ведомость.

Вот простое руководство о том, как приступить к планированию выплат заработной платы в CardUp — всего несколько минут, и ваши расходы начнут приносить прибыль!

Что вам нужно:

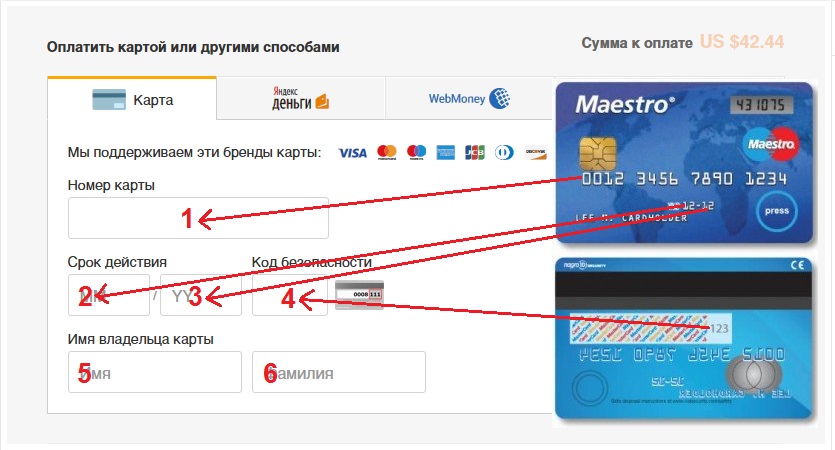

- Банковские реквизиты вашей компании

- Выписка с банковского счета или документ третьей стороны с указанием адреса вашей компании и реквизитов банковского счета

- PDF-файл или скриншоты из вашей системы расчета заработной платы, на которых видны имена и зарплаты сотрудников

Как это работает:

В отличие от других типов платежей, в целях соблюдения требований, сумма заработной платы будет зачислена на банковский счет вашей компании после утверждения платежа.

Вам по-прежнему нужно будет выплатить сумму заработной платы своим сотрудникам в соответствии с вашим обычным процессом, но теперь у вас есть еще до 55 дней до оплаты платежной ведомости по вашей кредитной карте!

Планирование платежа:

1. Создайте бесплатную учетную запись CardUp

Создайте бесплатную учетную запись CardUp

Если вы уже являетесь пользователем CardUp, войдите в свою учетную запись.

2. Запланируйте платеж

Начните планирование платежа, выбрав категорию платежа по заработной плате. Сумма заработной платы будет зачислена на банковский счет вашей компании.

4. Настройте платеж

Заполните такие данные, как сумма платежа и график. Выберите свою карту, введите промо-код (если есть) и готово!

5. Загрузите документы

Загрузите выписку с банковского счета вашей компании для проверки банковских реквизитов. Вам также необходимо загрузить уведомление об оплате — последние записи CPF Record и системы расчета заработной платы, в которых указаны имена и зарплаты ваших сотрудников.

6. Просмотрите свои платежи

Просмотрите платежи, которые вы настроили, нажмите «Отправить», и все готово!

Планирование выплат заработной платы в CardUp очень просто и занимает всего несколько минут.