Можно ли взять кредит чтобы погасить другой кредит: Ваш браузер устарел | Тинькофф Банк

Содержание

Как объединить кредиты в один

На сегодняшний день более 50% совершеннолетних жителей России имеют кредиты. При этом значительная доля закредитованного населения содержит на балансе сразу по нескольку задолженностей разным банкам. Заемные средства обеспечивают самые разнообразные нужды, начиная от мелкой бытовой техники. Кредитной карты и заканчивая недвижимостью. В таких условиях часто возникают ситуации, когда кредитная масса, взваленная на плечи потребителя, становится критичной, и он больше не в силах выплачивать обязательства по займам, не оказывая негативного влияния на семейный бюджет.

Выходом из ситуации может стать объединение нескольких кредитов в один. Есть как минимум три способа это сделать. Рассмотрим плюсы и минусы каждого из них.

Способ №1. Перекредитование.

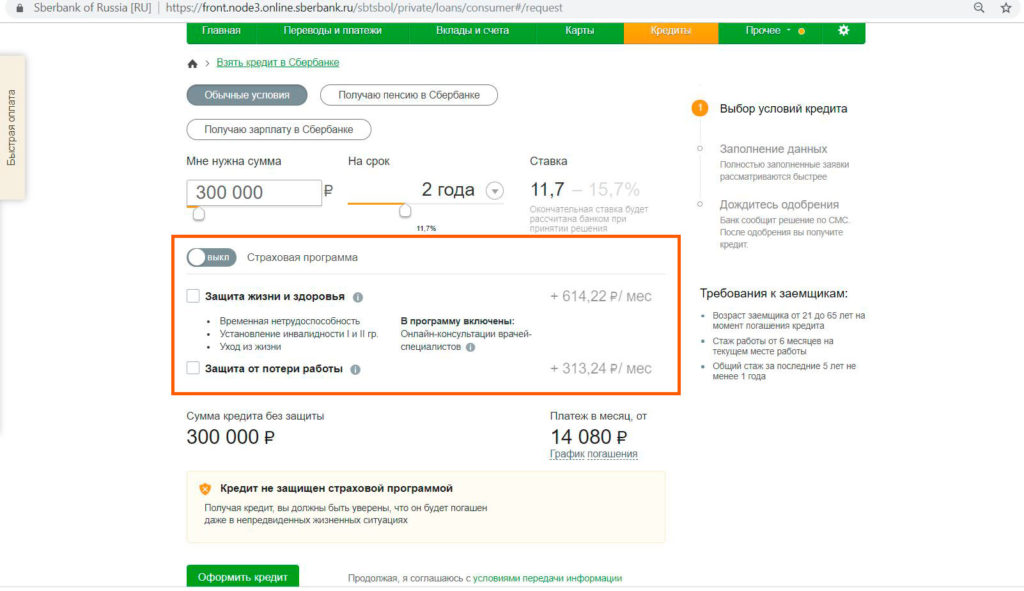

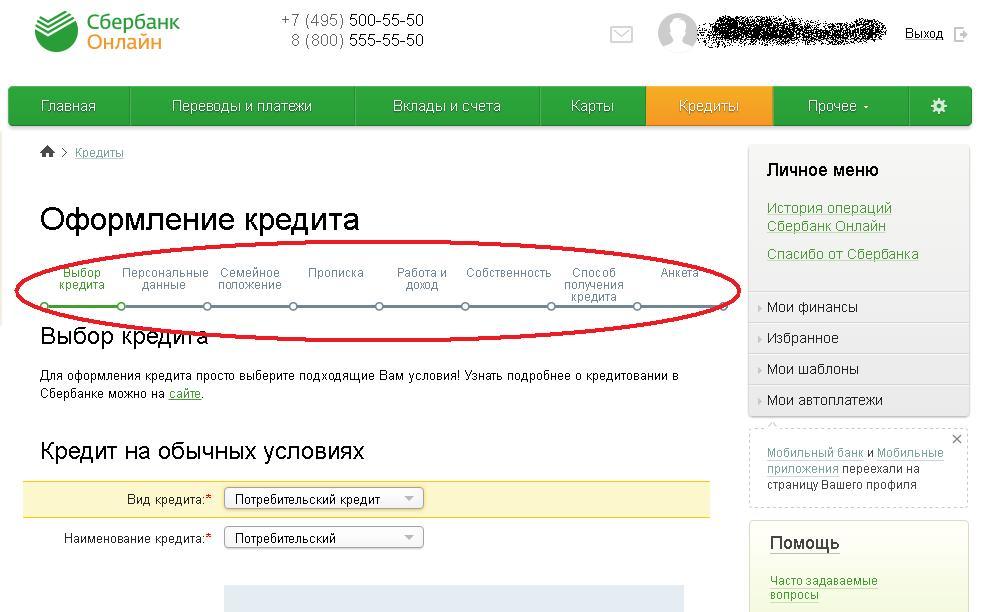

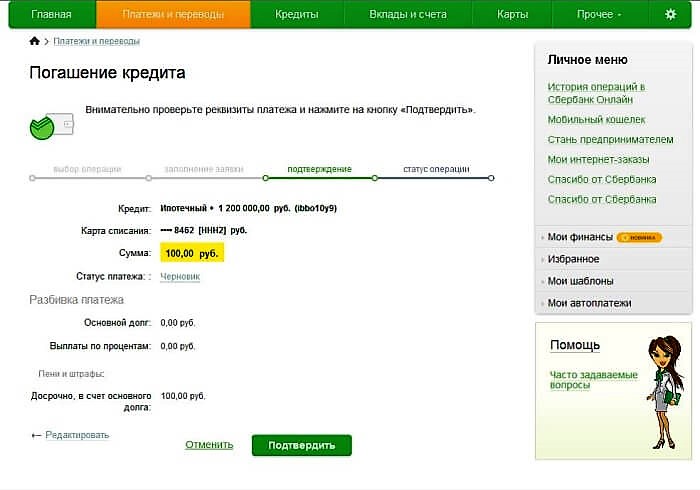

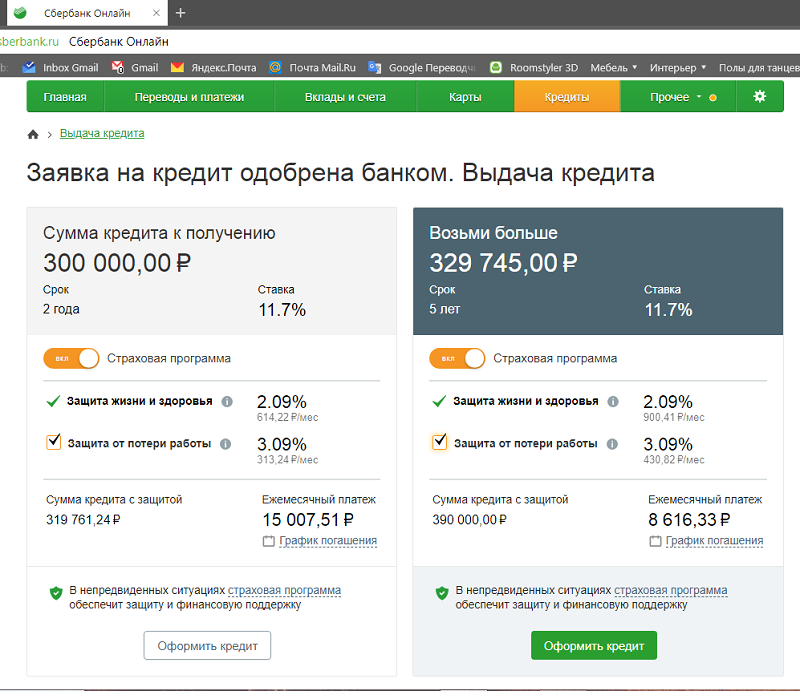

Данный способ предполагает оформление нового потребительского кредита, который заемщик самостоятельно распределяет на погашение уже существующих задолженностей. На первый взгляд один из самых простых вариантов объединить долги по кредитам. Нужно просто подать заявку в банке, дождаться одобрения, получить средства и закрыть остальные задолженности.

На первый взгляд один из самых простых вариантов объединить долги по кредитам. Нужно просто подать заявку в банке, дождаться одобрения, получить средства и закрыть остальные задолженности.

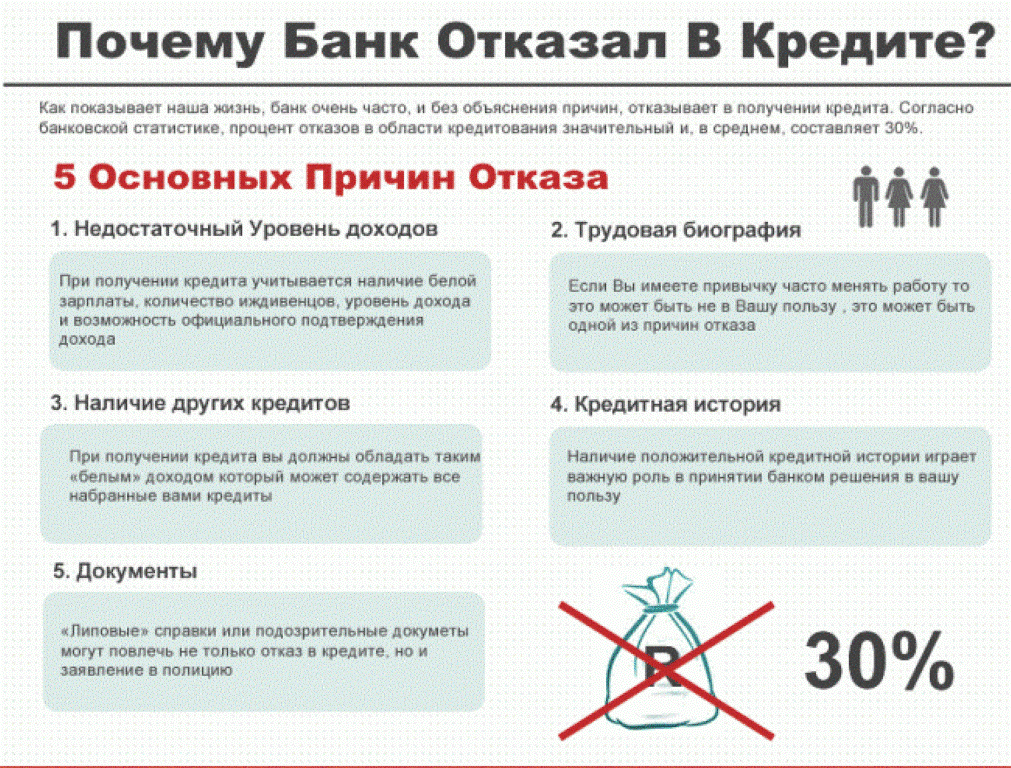

Однако, если у вас уже есть несколько крупных кредитов, скорее всего возникнут трудности с одобрением заявки и сбором необходимого пакета документов с достаточным официально-подтвержденным ежемесячным доходом. Также придется потратить довольно много времени на походы в банк. Кроме того, как правило банки сначала ставят условием погашение предыдущих кредитов, а уже потом выдача нового, что осложняет решение вопроса с объединением нескольких кредитов в один сразу

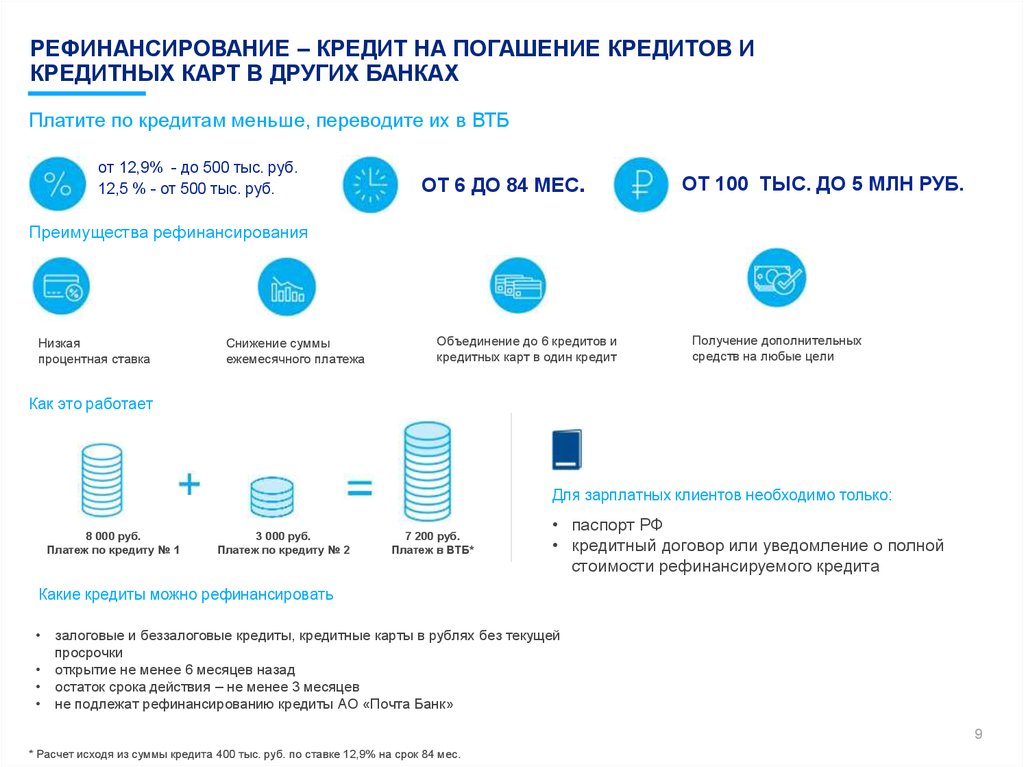

Способ №2. Рефинансирование.

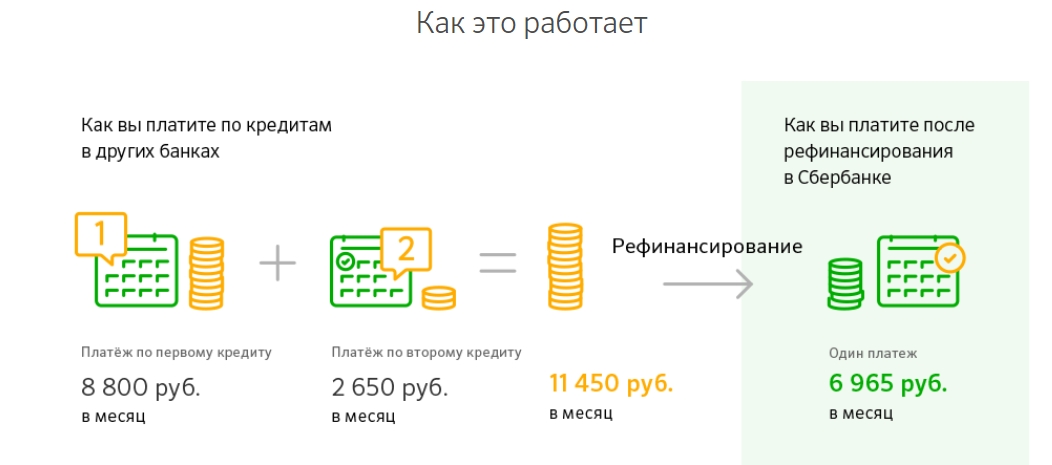

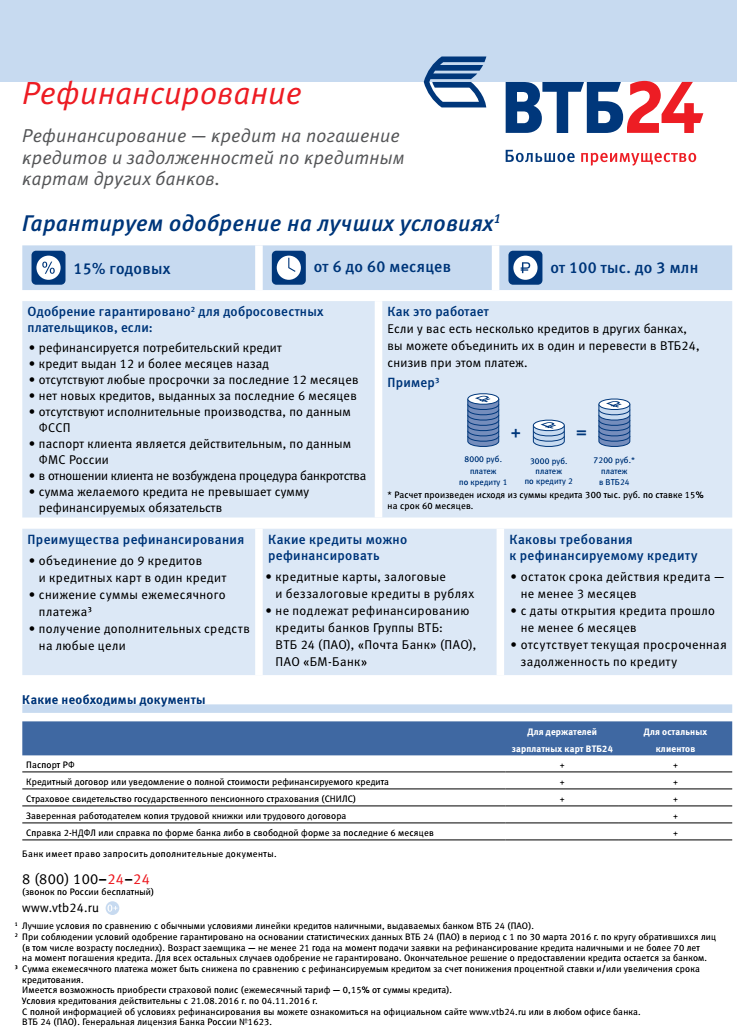

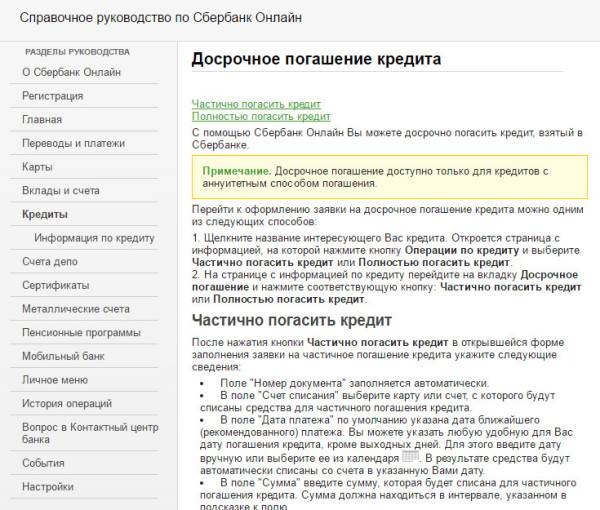

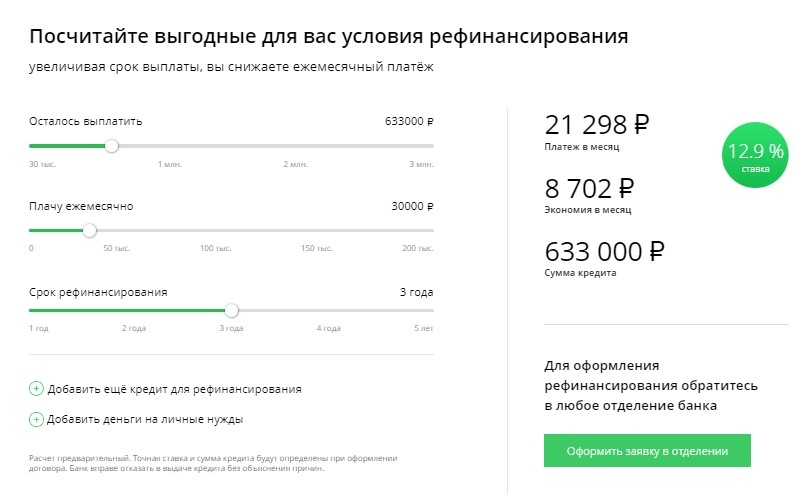

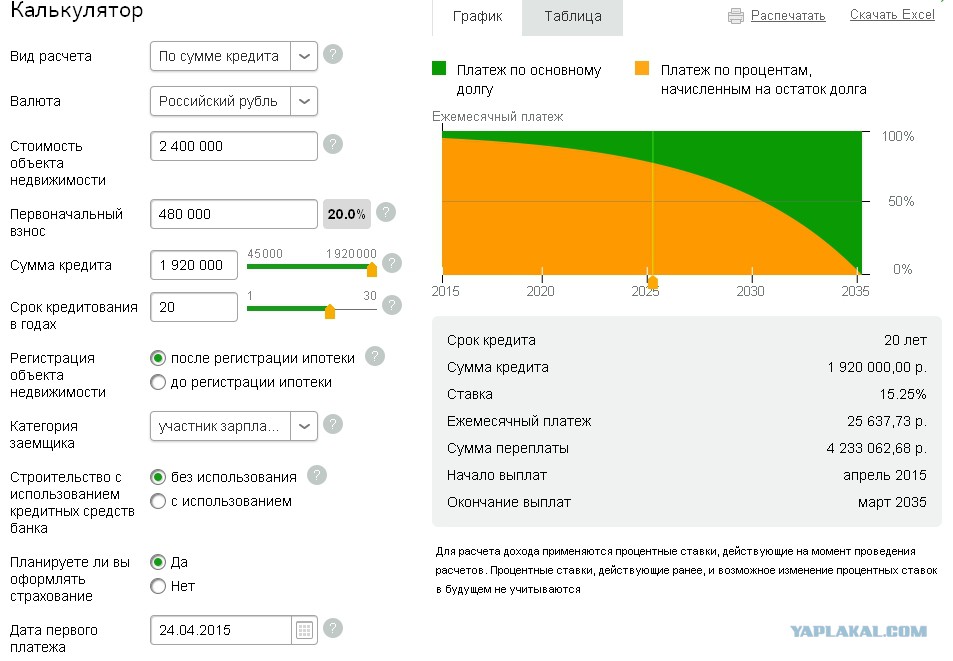

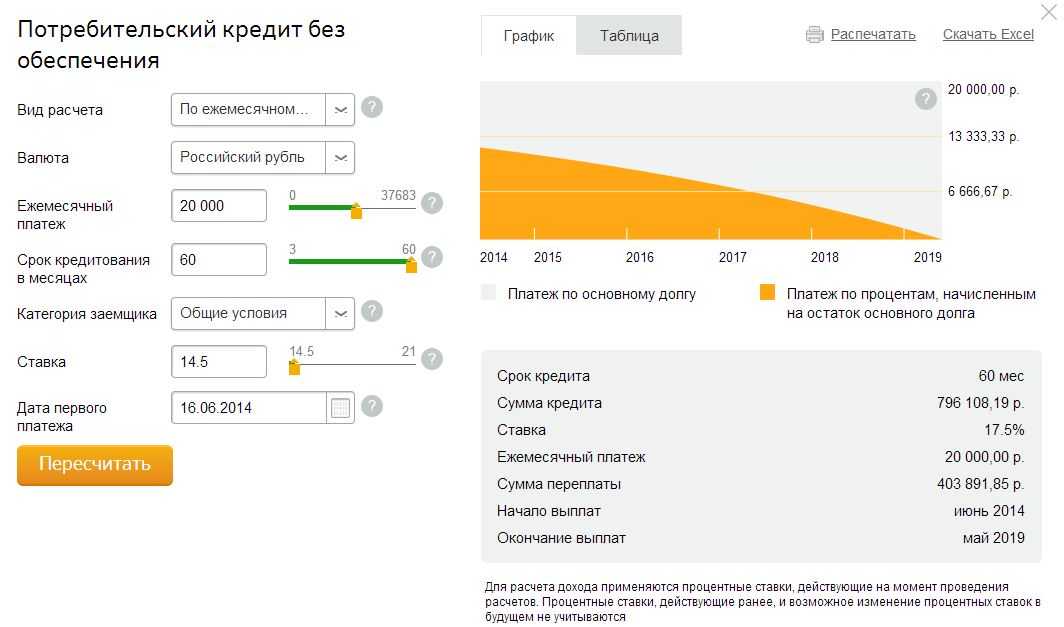

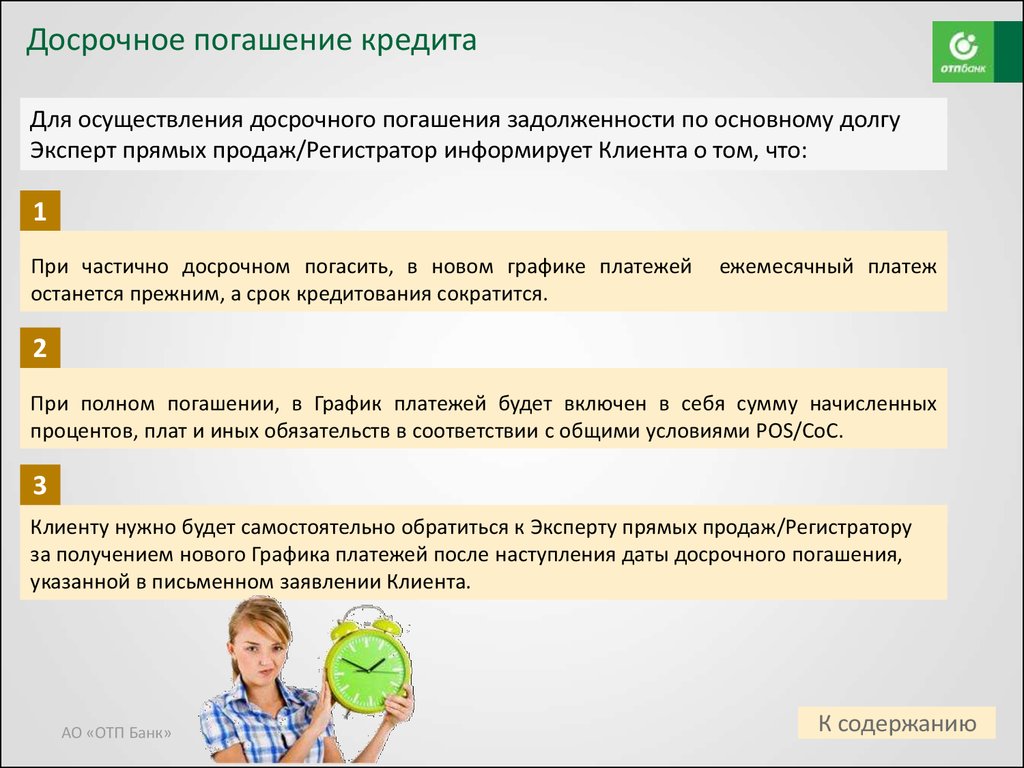

При этом способе банк выдает определенную сумму средств равную сумме задолженности заемщика и сам погашает все имеющиеся кредиты. Далее нужно будет предоставить все справки о полном погашении задолженностей и оплачивать один кредит в одном месте и в одно время. При этом варианте возможно сократить сумму ежемесячных платежей за счет увеличения срока кредитования.

При этом варианте возможно сократить сумму ежемесячных платежей за счет увеличения срока кредитования.

Рефинансирование кредитов осуществляется двумя способами:

- В банке, где уже есть задолженность. В этом случае в ваш банк нужно предоставить пакет документов, которые подтвердят ухудшение материального положения. Таковыми являются: выписка о понижении должности из трудовой книжки, справка об официальном доходе. Вам будет предложено продлить срок займа, по итогу которого общая переплата по кредиту будет увеличена.

- В другом банке. В этом случае необходимо будет подать документы для рефинансирования кредита, в том числе справки об официальном доходе 2-НДФЛ или по форме банка и о полной сумме досрочного погашения имеющихся задолженностей. После одобрения, новый кредитор переводит необходимый размер средств на рефинансирование. При этом увеличение общей переплаты по долгу также более чем вероятно.

Способ №3. Консолидация.

Этот вариант предполагает объединение нескольких кредитов, обеспеченных залогом или потребительских или в том числе кредитных карт, в один ипотечный с более низкой процентной ставкой и низким ежемесячным взносом. Что делает итоговую цену и сумму кредита «дешевле», чем при других видах объединения займов.

Алгоритм получения услуги прост:

- Вы подаете заявку на консолидацию задолженностей всего по двум документам – паспорт и правоустанавливающие документы на недвижимое имущество.

- После одобрения, получаете необходимую сумму и закрываете текущие долги.

- Выплачиваете ежемесячные взносы только одному кредитору по одному займу по низкой ставке.

Объединить долги по кредитам при помощи продукта «консолидация долгов» можно двумя способами:

- Взять нужную сумму и погасить задолженности самостоятельно.

- Доверить кредитору закрыть текущие долги, а остаток средств получить наличными или на расчетный счет любого банка.

При подтверждении расходования заемных средств соответствующими документами о погашении задолженностей вероятна возможность снижения процентной ставки.

А если у вас нет возможности подтвердить справками достаточный для необходимой суммы кредита размер официального дохода, вы можете взять до 3-созаемщиков.

Среди всех описанных способов объединения долгов по кредитам, консолидация может стать наиболее выгодным вариантом. Тому есть несколько подтверждений:

- годовая процентная ставка по ипотечным, обеспеченным залогом, кредитам значительно ниже, чем по потребительским;

- есть возможность оформить займ на более длительный срок, что поможет уменьшить размер ежемесячного взноса до наиболее комфортного для семейного бюджета;

- получить деньги на объединение кредитов в один под залог недвижимости возможно по двум документам, что ускоряет процесс одобрения и получения займа, и в свою очередь исключает просрочки платежей, по потребительским задолженностям, которые вы планируете объединить;

- банки быстрее и охотнее дают одобрение на совершение сделки;

- есть возможность направить остаток средств займа на личные нужды.

Прежде чем, объединить несколько кредитов в один обязательно рассчитайте возможные риски и взвесьте все за и против. Не нужно пренебрегать содержанием договоров каждого действующего займа – их стоит внимательно изучить. Также крайне желательно заранее просчитать возможные выгоды от того или иного способа объединения долгов, учитывая дополнительные и обязательные расходы по переоформлению. Если планируете консолидировать ваши задолженности в другой кредитной организации, сначала в обязательном порядке получите согласие всех действующих кредиторов, так как не редки случаи, когда банки не хотят передавать долги своих клиентов другим финансовым организациям.

Если у вас остались вопросы, вы можете получить персональную консультацию по телефону:

8 (800) 511-24-19 (звонок по России осуществляется бесплатно).

Брать ли новый кредит, чтобы погасить старый? › Новости Санкт-Петербурга › MR-7.ru

30 июля 2020 11:08

версия для печати

Некоторые заемщики сталкиваются с ситуацией, когда выплачивать кредит становится трудно, например, зарплату снизили или вообще сократили на работе. Как поступить в сложившихся обстоятельствах?

Как поступить в сложившихся обстоятельствах?

Некоторые заемщики сталкиваются с ситуацией, когда выплачивать кредит становится трудно, например, зарплату снизили или вообще сократили на работе. Как поступить в сложившихся обстоятельствах? Имеет ли смысл брать кредит на рефинансирование? Давайте разбираться.

Чего делать не стоит

Есть несколько типичных ошибок, которые иногда совершают клиенты банков, сталкиваясь с трудностями при выплате кредитов. К ним относятся:

- замалчивание ситуации и отказ от общения с сотрудниками банка-кредитора;

- попытки оформить кредит или кредитную карту в другом банке;

- попытки взять заем в микрофинансовой организации.

Попытки получить новый кредит в другой организации редко бывают успешны. Когда заемщик обращается к новому потенциальному кредитору, тот видит в кредитной истории уже имеющийся кредит. При рассмотрении заявки может оказаться, что долговая нагрузка слишком высока и оформить кредит невозможно либо сумма кредитования будет значительно меньше, чем нужно для погашения проблемной задолженности.

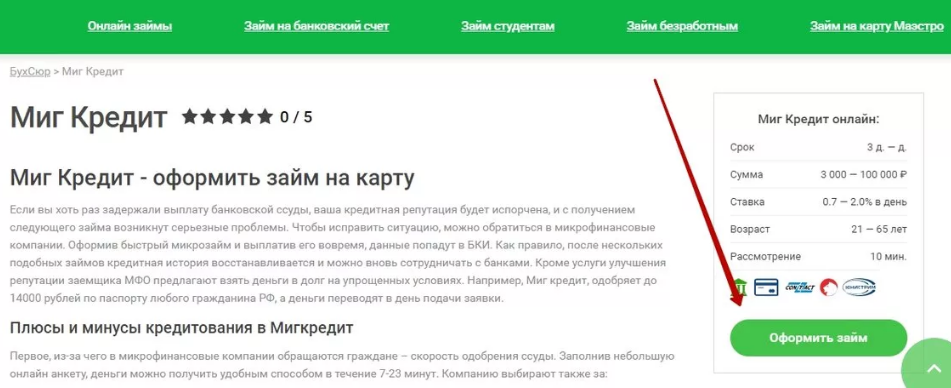

Микрозаймы крайне неудачное решение. Ставки по ним очень высоки, поэтому к проблемной задолженности клиент добавляет существенную переплату по процентам.

Как поступать грамотно

Порядок действий в сложной ситуации довольно простой и имеет несколько вариантов решения проблемы:

- как можно скорее сообщить банку-кредитору о финансовых затруднениях;

- подать заявление на реструктуризацию долга, чтобы не допустить просрочку платежа;

- при отказе в реструктуризации обратиться в другой банк и получить кредит на рефинансирование.

Реструктуризация позволяет получить отсрочку в выплатах или уменьшить сумму ежемесячных платежей до посильного уровня. В редких случаях банк идет на снижение ставки. Например, в банке «Зенит» ситуация каждого заемщика рассматривается в деталях и предлагается индивидуальное решение. В других банках может практиковаться иной подход.

Некоторые заемщики недооценивают услугу рефинансирования. Может казаться, что это то же самое, что оформить кредит к уже имеющемуся. Но на деле совсем не так. Если по-простому, то вы меняете один кредит (или сразу несколько) на другой с более удобными условиями. Например, у вас имеются долговые обязательства со ставкой 13% годовых. Можно получить кредит на рефинансирование под 9% годовых и уменьшить размер ежемесячных платежей, также сократится переплата по процентам. При этом новый кредитор закрывает все вопросы с вашим предыдущим банком, число кредитов у вас не увеличивается.

Может казаться, что это то же самое, что оформить кредит к уже имеющемуся. Но на деле совсем не так. Если по-простому, то вы меняете один кредит (или сразу несколько) на другой с более удобными условиями. Например, у вас имеются долговые обязательства со ставкой 13% годовых. Можно получить кредит на рефинансирование под 9% годовых и уменьшить размер ежемесячных платежей, также сократится переплата по процентам. При этом новый кредитор закрывает все вопросы с вашим предыдущим банком, число кредитов у вас не увеличивается.

Крайне важно избежать просрочки платежа. При ее наличии резко уменьшаются шансы сделать реструктуризацию или получить кредит на рефинансирование. Именно поэтому нужно держать связь с банком, обсуждать ситуацию для совместного поиска выхода из нее. Если вы только планируете оформить кредит, узнайте, куда обращаться и какие варианты обычно предлагает банк своим клиентам в сложных обстоятельствах.

Тэги:

Зенит,

кредит

Следите за новостями в Петербурге, России и во всём мире в удобном для вас формате:

Дзен, «Вконтакте», Telegram, Дзен. Новости, Google.News

Новости, Google.News

Как кредиты консолидации задолженности и личных кредитов отличаются?

В этой статье:

- В чем разница между личным кредитом и кредитом консолидации долга?

- Когда использовать личный кредит

- Преимущества кредита консолидации долга

- Как личный кредит влияет на ваш кредитный рейтинг?

- Альтернативы кредиту на консолидацию долга

Кредит на консолидацию долга — это просто кредит, который вы используете для погашения нескольких долгов — название относится к тому, как вы используете деньги, а не к типу кредита. Многие люди используют необеспеченные личные кредиты таким образом, и вы, вероятно, столкнетесь с кредиторами, которые рекламируют свои личные кредиты как кредиты консолидации долга.

В чем разница между личным кредитом и кредитом консолидации долга?

Все кредиты консолидации долга являются персональные кредиты, но не все персональные кредиты кредиты консолидации долга.

Потребительские ссуды

Потребительские ссуды — это тип ссуды в рассрочку, которую можно использовать практически для чего угодно. Вы получаете всю сумму кредита авансом, а затем погашаете ее периодическими (часто ежемесячными) платежами в рассрочку в течение заранее определенного периода погашения. Некоторые кредиторы взимают комиссию за выдачу кредита, но, как правило, штраф за досрочное погашение кредита не взимается.

Помимо консолидации долга, люди часто берут личные кредиты для оплаты основных расходов, включая медицинские счета, ремонт автомобиля, ремонт дома, свадьбы и отпуск. Вам часто не нужно использовать деньги для одной или даже конкретной цели. Но некоторые кредиторы могут установить несколько ограничений на использование кредита. Например, вам может быть запрещено использовать вырученные средства для расходов на образование, для покупки инвестиций или для совершения каких-либо незаконных действий.

Индивидуальные ссуды обычно варьируются от 1000 до 20 000 долларов, но некоторые кредиторы предлагают ссуды на сумму до 100 000 долларов. Большинство личных кредитов также необеспечены, а это означает, что вы будете иметь право на получение кредита исключительно на основании вашей кредитоспособности (кредитная история, кредитный рейтинг, доход и долги).

Большинство личных кредитов также необеспечены, а это означает, что вы будете иметь право на получение кредита исключительно на основании вашей кредитоспособности (кредитная история, кредитный рейтинг, доход и долги).

В случае обеспеченного кредита, такого как ипотека или автокредит, вы должны использовать свое имущество в качестве залога, и кредитор может конфисковать его, если вы не погасите кредит. Но некоторые кредиторы предлагают обеспеченные личные кредиты, которые обеспечены деньгами, которые заблокированы на сберегательном счете, депозитном сертификате или инвестиционном счете в кредиторе.

Ссуда на консолидацию долга

Ссуда на консолидацию долга — это личный кредит, который вы используете для погашения (или погашения) других долгов. Используя один кредит для погашения других, вы объединяете несколько счетов в один.

В то время как кредиторы иногда подчеркивают преимущества консолидации долга, рекламируя персональные кредиты, такие как снижение ежемесячного платежа или процентной ставки, специального кредита консолидации долга не существует. Ваше решение использовать личный кредит для погашения других долгов делает его кредит консолидации долга.

Ваше решение использовать личный кредит для погашения других долгов делает его кредит консолидации долга.

Вы также можете использовать другие виды кредитов для консолидации долгов, такие как личная кредитная линия, ссуда под залог дома или кредитная линия под залог дома. Но консолидация долга часто рекламируется как один из возможных способов использования этих типов счетов, а не как альтернативное название самой ссуды или кредитной линии.

Когда использовать личный кредит

Хотя вы можете использовать личный кредит практически для чего угодно, некоторые виды использования могут быть лучше, чем другие. Консолидация долга — один из лучших вариантов, как мы рассмотрим, и оплата крупного события в жизни может быть хорошим вариантом. Вы также можете получить личный кредит в течение дня или двух и покрыть экстренные расходы, если вы находитесь в затруднительном положении и у вас нет резервного фонда.

В общем, лучше не использовать личный кредит для потребительских покупок, если платежи затруднят оплату других счетов. Даже если вы можете позволить себе платежи прямо сейчас, долг может увеличить отношение вашего долга к доходу и сделать получение еще одного кредита более трудным или дорогим.

Даже если вы можете позволить себе платежи прямо сейчас, долг может увеличить отношение вашего долга к доходу и сделать получение еще одного кредита более трудным или дорогим.

Преимущества кредита на консолидацию долга

Если вы выплачиваете несколько долгов, вы можете воспользоваться кредитом на консолидацию долга несколькими способами:

- Меньше ежемесячных платежей: Удобство замены нескольких счетов одним ежемесячным оплата может быть достаточной причиной, чтобы рассмотреть кредит консолидации долга.

- Фиксированная процентная ставка: Большинство потребительских кредитов имеют фиксированную процентную ставку, что означает, что повышение процентных ставок не приведет к повышению ставки или ежемесячного платежа по кредиту, как это происходит с повышением ставок по кредитным картам.

- Экономия на процентах: Ваш личный кредит также может иметь более низкую процентную ставку, чем ваши текущие долги, что может помочь вам сэкономить деньги.

Согласно данным Федеральной резервной системы, в первом квартале 2022 года держатели кредитных карт, которые платили проценты, имели среднюю годовую процентную ставку (APR) на своих картах 16,44%, но 24-месячный личный кредит имел среднюю годовую процентную ставку 9,41%.

Согласно данным Федеральной резервной системы, в первом квартале 2022 года держатели кредитных карт, которые платили проценты, имели среднюю годовую процентную ставку (APR) на своих картах 16,44%, но 24-месячный личный кредит имел среднюю годовую процентную ставку 9,41%. - Меньшие ежемесячные платежи: Ваш ежемесячный платеж будет зависеть от суммы кредита, ставки и срока погашения. Выбор более длительного срока может привести к более низкой оплате и высвободить ваши деньги для других расходов, но более длительные платежи также приводят к выплате большего процента в целом.

Как и в случае с другими видами кредита, условия кредита будут зависеть от вашей кредитоспособности. Заемщики с баллами FICO ® ☉ в очень хорошем (от 740 до 799) и исключительном (от 800 до 850) диапазонах могут рассчитывать на получение лучших предложений как по личным кредитам, так и по кредитным картам.

Как личный кредит влияет на ваш кредитный рейтинг?

Открытие нового кредитного счета часто по-разному влияет на ваш кредитный рейтинг. Некоторые из них могут помочь вашей кредитоспособности, и вы, как правило, сможете улучшить свой кредитный рейтинг, если будете своевременно вносить платежи и выплачивать долги. Но открытие новой учетной записи также может повредить вашему счету несколькими способами.

Некоторые из них могут помочь вашей кредитоспособности, и вы, как правило, сможете улучшить свой кредитный рейтинг, если будете своевременно вносить платежи и выплачивать долги. Но открытие новой учетной записи также может повредить вашему счету несколькими способами.

Как личный кредит может улучшить вашу кредитную историю

Частный кредит может улучшить ваш счет следующими способами:

- Он снижает коэффициент использования вашего кредита. Погашение задолженности по кредитной карте снижает коэффициент использования кредита — сравнение балансов ваших карт и кредитных лимитов. Использование кредита может оказать большое влияние на ваш кредитный рейтинг, и лучше всего использовать меньшее количество кредитов.

- У вас будет меньше счетов с остатками. Если вы погашаете другие кредиты и кредитные карты, у вас будет меньше счетов с остатком, что может положительно сказаться на вашем счете.

- Вы потенциально увеличите свой кредитный баланс.

Сочетание возобновляемых счетов и счетов в рассрочку — ваш кредитный микс — также может быть полезным для вашего счета.

Сочетание возобновляемых счетов и счетов в рассрочку — ваш кредитный микс — также может быть полезным для вашего счета. - Поможет установить положительную историю платежей. Своевременные платежи по кредиту могут добавить больше положительной истории платежей в ваш кредитный отчет.

Как личный кредит может повредить вашей кредитной истории

Вы можете заметить, что ваш балл снижается, когда вы берете личный кредит, потому что:

- У вас будет новый сложный запрос. Подача заявки на личный кредит может привести к сложному расследованию, которое может временно повредить вашему кредитному рейтингу на несколько пунктов.

- Уменьшает средний возраст ваших учетных записей. Новый заем снизит средний возраст ваших кредитных счетов — лучше всего увеличить средний возраст.

- В вашем отчете может быть указан большой баланс счета. Хотя кредит в рассрочку с большим балансом не так плох для вашего счета, как кредитные карты с максимальным расходом, он все же может быть негативным фактором, если вам понадобится кредит в ближайшем будущем.

- Пропущенные платежи считаются против вас. Хотя это не уникально для персональных кредитов, помните, что пропуск хотя бы одного платежа может значительно повредить вашему счету. С другой стороны, своевременное внесение всех платежей может значительно улучшить ваш результат.

Если вы используете кредит для консолидации долга, не поддавайтесь искушению создать новые остатки на кредитных картах, которые вы погасили с помощью кредита. Выполнение кредитных платежей по картам и может привести к превышению бюджета, свести на нет преимущества кредитного рейтинга за счет снижения коэффициента использования и лишить первоначальную цель кредита.

Альтернативы займу на консолидацию долга

Частный кредит — не единственный вариант, если вы хотите консолидировать долги. Прежде чем подавать заявку, также рассмотрите следующие альтернативы и возможно ли, что они подходят лучше.

Другие виды ссуд

Объединение необеспеченного долга (например, долга по кредитной карте) с обеспеченным кредитом не обязательно является хорошей идеей, поскольку вы берете на себя дополнительный риск потенциальной потери вашего залога в случае просрочки платежей. Однако, если у вас есть большой ремонт или модернизация дома, вы можете сравнить использование личного кредита с кредитом под залог дома или кредитной линией для этой цели. В то время как эти типы вторых ипотечных кредитов могут иметь более длительные процессы подачи заявок и более высокие сборы за закрытие, чем личные кредиты, они также могут предлагать более выгодные ставки и налоговые льготы, если вы значительно улучшаете свой дом.

Однако, если у вас есть большой ремонт или модернизация дома, вы можете сравнить использование личного кредита с кредитом под залог дома или кредитной линией для этой цели. В то время как эти типы вторых ипотечных кредитов могут иметь более длительные процессы подачи заявок и более высокие сборы за закрытие, чем личные кредиты, они также могут предлагать более выгодные ставки и налоговые льготы, если вы значительно улучшаете свой дом.

Кредитные карты с переводом баланса

Некоторые кредитные карты предлагают новым держателям кредитных карт поощрительные процентные ставки на балансы, которые вы переводите на карту. Эти карты перевода баланса могут дать вам начальную 0% годовых на переведенные остатки в течение от 15 до 21 месяцев. Несмотря на то, что часто взимается комиссия за перевод баланса в размере от 3% до 5%, вы все равно можете выйти вперед, поскольку вы избежите новых процентных платежей при выплате остатка.

Внимательно ознакомьтесь с условиями предложения, чтобы убедиться, что это хороший вариант. Например, если на карте также не предусмотрена рекламная ставка для покупок, за любые новые покупки сразу же могут начать начисляться проценты. Кроме того, имейте в виду, что вам может не быть одобрен достаточно высокий кредитный лимит для перевода всех ваших долгов.

Например, если на карте также не предусмотрена рекламная ставка для покупок, за любые новые покупки сразу же могут начать начисляться проценты. Кроме того, имейте в виду, что вам может не быть одобрен достаточно высокий кредитный лимит для перевода всех ваших долгов.

План управления долгом

Некоторые некоммерческие консультационные организации предлагают планы управления долгом (DMP) в качестве услуги, если у вас есть необеспеченные долги — как правило, кредитные карты. После встречи с кредитным консультантом, чтобы обсудить ваш долг и варианты, вы можете зарегистрироваться в DMP, и консультант свяжется с эмитентами вашей кредитной карты, чтобы попытаться договориться о лучших условиях погашения, таких как более низкие процентные ставки и освобождение от комиссий. .

С помощью DMP вы будете вносить разовый ежемесячный платеж консультанту, который будет распределять платежи между вашими кредиторами. Планы обычно приводят к погашению ваших долгов в течение трех-пяти лет, и они могут сэкономить вам деньги в целом и высвободить деньги для других целей. Однако вам также может потребоваться закрыть счета кредитных карт и избегать открытия или использования каких-либо кредитных карт, пока вы являетесь участником DMP, что может привести к снижению вашего кредитного рейтинга.

Однако вам также может потребоваться закрыть счета кредитных карт и избегать открытия или использования каких-либо кредитных карт, пока вы являетесь участником DMP, что может привести к снижению вашего кредитного рейтинга.

Урегулирование долга

Компании по урегулированию долга предлагают вести переговоры с вашими кредиторами, чтобы погасить ваш непогашенный долг на меньшую сумму, чем вы должны в настоящее время, и часто получают взамен часть ваших сбережений. Хотя есть некоторые законные компании, урегулирование задолженности следует рассматривать только в том случае, если вы уже просрочили платежи и не можете использовать другие варианты консолидации.

Как правило, вас просят прекратить платежи, что может повредить вашей кредитной истории и привести к дополнительным сборам. И эти отрицательные отметки и сборы могут остаться, даже если компания по урегулированию задолженности не в состоянии договориться о благоприятном урегулировании.

Исследуйте компании перед регистрацией или оплатой, чтобы убедиться, что компания является законной и уважаемой. Вы также можете попытаться договориться об урегулировании самостоятельно, прежде чем обращаться в компанию по урегулированию задолженности.

Вы также можете попытаться договориться об урегулировании самостоятельно, прежде чем обращаться в компанию по урегулированию задолженности.

Ознакомьтесь с предложениями по займу для консолидации долга

Вы можете ознакомиться с вашими личными предложениями по займу, прежде чем брать кредит и погашать другие долги. Сравнение ваших предложений может помочь вам определить, какой кредитор предложит вам лучшее предложение, что может означать самую низкую процентную ставку или самую высокую сумму кредита, в зависимости от вашей ситуации. Если вы не хотите сравнивать предложения между кредиторами, вы можете использовать Experian CreditMatch 9.0069 TM , чтобы получить персональные кредитные предложения на основе вашего уникального кредитного профиля.

Получение личного кредита для погашения долга: лучшие варианты

Могу ли я получить кредит для погашения долга?

Да, есть несколько способов получить доступ к средствам, необходимым для погашения ваших долгов. Первое, что вам нужно сделать, это провести инвентаризацию всех ваших долгов, которые вы хотите консолидировать, суммировать суммы и разделить их на категории в зависимости от типа кредитного счета. Основная причина этого заключается в том, что тип кредита, который вы хотите взять для погашения своих долгов, полностью зависит от того, сколько вы хотите консолидировать и какой это долг.

Первое, что вам нужно сделать, это провести инвентаризацию всех ваших долгов, которые вы хотите консолидировать, суммировать суммы и разделить их на категории в зависимости от типа кредитного счета. Основная причина этого заключается в том, что тип кредита, который вы хотите взять для погашения своих долгов, полностью зависит от того, сколько вы хотите консолидировать и какой это долг.

Например, если у вас хороший или отличный кредитный рейтинг, и весь долг, который вы хотели бы консолидировать, является задолженностью по кредитной карте, вы можете изучить возможность получения новой кредитной карты. Компании-эмитенты кредитных карт могут предлагать кредитные карты с начальной процентной ставкой 0% на различные сроки, такие как 12, 18 или даже 24 месяца. Если у вас хорошая кредитная история, вы можете легко претендовать на одну из этих кредитных карт и просто перевести все остатки с других кредитных карт на новую карту с 0% годовых. Как только все остатки будут переведены, вы можете использовать рекламный период, чтобы погасить как можно большую часть этой кредитной карты, прежде чем вам нужно будет начать платить проценты по ней.

Если вы решите пойти по этому пути, вам следует принять во внимание два основных момента. Во-первых, вам, возможно, придется заплатить небольшую комиссию за перевод остатка, чтобы ваша новая компания-эмитент кредитной карты разрешила переводы. Во-вторых, вы можете убедиться, что новая компания, выпускающая кредитные карты, готова предоставить вам кредитный лимит, необходимый для покрытия всей вашей существующей задолженности по кредитной карте.

Если у вас далеко не идеальный кредит или вам нужен более длительный срок, чем первоначальное предложение кредитной карты, персональный кредит может быть лучшим решением для консолидации долга. Некоторые кредиторы могут даже предложить прямой платеж кредиторам, чтобы сделать консолидацию долга бесшовной. Если вы решите использовать личный кредит для консолидации долга, вам следует определить, какие счета вы хотите объединить. Затем вам нужно будет делать покупки для личных кредитных предложений, чтобы выбрать правильного кредитора. Персональные кредиты также могут называться кредитами на консолидацию долга. Сумма долга, которую вам нужно консолидировать, может повлиять на тип кредита, который лучше всего подходит для вас.

Персональные кредиты также могут называться кредитами на консолидацию долга. Сумма долга, которую вам нужно консолидировать, может повлиять на тип кредита, который лучше всего подходит для вас.

Ниже мы рассмотрим несколько вариантов, доступных для консолидации долга:

Ссуда под залог жилья или кредитная линия под залог дома: Существует множество преимуществ и недостатков использования ссуды под залог дома или программы HELOC для помощи в консолидации долга. Некоторые из преимуществ кредитов под залог недвижимости и HELOC включают тот факт, что они часто имеют более низкие процентные ставки, чем другие виды финансирования, могут быть более низкие требования к кредитному рейтингу, а более длительные периоды погашения делают ежемесячные платежи более доступными, тратя на то, сколько вы берете взаймы. К основным недостаткам кредитов под залог жилья и HELOC относятся тот факт, что для получения права вам необходимо иметь не менее 20% собственного капитала в вашем доме, вам, скорее всего, придется заплатить за оценку дома, этот процесс может занять гораздо больше времени, чем другие виды финансирования, и если вы должны быть не в состоянии по кредиту, вы можете быть в опасности потерять свой дом. Это связано с тем, что и кредиты под залог дома, и HELOC используют ваш дом в качестве залога для обеспечения кредита. Итак, каковы основные различия между кредитом под залог дома и HELOC?

Это связано с тем, что и кредиты под залог дома, и HELOC используют ваш дом в качестве залога для обеспечения кредита. Итак, каковы основные различия между кредитом под залог дома и HELOC?

Ссуда под залог дома: Ссуда под залог дома позволяет домовладельцам брать кредит под залог собственного дома. собственный капитал — это, по сути, разница между справедливой рыночной стоимостью дома и текущим балансом основной ипотеки. Например, если у вас есть дом стоимостью 400 000 долларов и текущий остаток по ипотеке в размере 200 000 долларов, то у вас будет 200 000 долларов собственного капитала в вашем доме. В зависимости от кредитора, вы можете взять кредит на сумму до 80% или 90% от собственного капитала в вашем доме. Для нашего примера выше это будет означать, что вы сможете взять кредит под залог дома с фиксированной процентной ставкой на сумму от 160 000 до 180 000 долларов. Чтобы было ясно, вам не нужно брать максимальную сумму кредита, вместо этого вы можете занять любую сумму до этих сумм. Эти кредиты с фиксированной процентной ставкой выдаются одним крупным единовременным платежом, который вы можете использовать для погашения всех своих долгов, а затем погасить его ежемесячными платежами плюс проценты. Общие условия кредита под залог собственного капитала включают 5-летние фиксированные, 10-летние фиксированные и 15-летние кредиты с фиксированной ставкой. Некоторые кредиторы могут предлагать более длительные сроки кредита, однако они являются наиболее распространенными.

Эти кредиты с фиксированной процентной ставкой выдаются одним крупным единовременным платежом, который вы можете использовать для погашения всех своих долгов, а затем погасить его ежемесячными платежами плюс проценты. Общие условия кредита под залог собственного капитала включают 5-летние фиксированные, 10-летние фиксированные и 15-летние кредиты с фиксированной ставкой. Некоторые кредиторы могут предлагать более длительные сроки кредита, однако они являются наиболее распространенными.

Кредитная линия собственного капитала (HELOC): HELOC также берут взаймы под залог собственного капитала домовладельца, однако вместо одного крупного авансового платежа HELOC действует как возобновляемая кредитная линия, которую вы можете занять на заранее определенный период использования. По сути, кредитор устанавливает кредитный лимит, и вам разрешается брать взаймы столько или меньше этого кредитного лимита, как вы хотели бы, в течение периода розыгрыша. Когда период розыгрыша заканчивается, вы и кредитор можете договориться о продлении HELOC или его закрытии. Типичные HELOC имеют 10-летний период использования, за которым следует 20-летний период погашения. Когда вы впервые открываете кредитную линию под залог собственного капитала, вы можете либо согласиться вносить обычные ежемесячные платежи на сумму, которую вы занимаете, либо вы можете платить только проценты. Если вы решите платить только проценты, у вас может быть очень низкий ежемесячный платеж в течение 10-летнего периода погашения, но как только начнется 20-летний период погашения, вы можете обнаружить, что ваши ежемесячные платежи резко увеличиваются, чтобы компенсировать меньшие платежи, сделанные в течение периода розыгрыша.

Типичные HELOC имеют 10-летний период использования, за которым следует 20-летний период погашения. Когда вы впервые открываете кредитную линию под залог собственного капитала, вы можете либо согласиться вносить обычные ежемесячные платежи на сумму, которую вы занимаете, либо вы можете платить только проценты. Если вы решите платить только проценты, у вас может быть очень низкий ежемесячный платеж в течение 10-летнего периода погашения, но как только начнется 20-летний период погашения, вы можете обнаружить, что ваши ежемесячные платежи резко увеличиваются, чтобы компенсировать меньшие платежи, сделанные в течение периода розыгрыша.

Как ссуды под залог недвижимости, так и HELOC облагаются множеством дополнительных комиссий, которых нет при других видах финансирования. Вот лишь пример некоторых дополнительных комиссий, которые вам, возможно, придется заплатить, если вы решите взять кредит под залог недвижимости или открыть кредитную линию под залог недвижимости.

Сборы за оценку

Сборы за подачу заявления

Гонорары адвоката

Сборы за поиск титула

Сборы за подготовку и подачу ипотечного кредита

Годовые сборы

Сборы за транзакции

401(k) кредит: 401k кредиты могут быть рискованным вариантом кредита, однако, если все сделано правильно, они принести много плюсов к столу. Например, обычно вы можете взять кредит 401k на срок до 5 лет, что не повлияет на ваш кредитный рейтинг. О кредите никогда не будет сообщено ни одному из бюро кредитных историй. Кроме того, процентные ставки могут быть намного ниже, чем у традиционных кредитов на консолидацию долга, и чаще всего любые проценты, выплачиваемые по кредиту, возвращаются на ваш счет 401k. По сути, вы платите себе за кредит. Хотя эти преимущества могут сделать кредит 401k довольно привлекательным, у кредита 401k есть много недостатков, а также некоторые причины, по которым вам следует использовать кредит 401k только в крайнем случае. Во-первых, в течение того времени, когда вы удалили средства со своего пенсионного счета 401k, эти деньги больше не приносят сложных процентов на ваши инвестиции. В зависимости от динамики рынков вы можете значительно повлиять на свои пенсионные сбережения, упустив большие возможности для заработка. Во-вторых, если вы не можете погасить кредит по какой-либо причине, вы можете подвергнуться штрафам за досрочное снятие и налоговым последствиям, поскольку причитающуюся сумму, возможно, придется добавить к вашему отчетному доходу за этот налоговый год.

Например, обычно вы можете взять кредит 401k на срок до 5 лет, что не повлияет на ваш кредитный рейтинг. О кредите никогда не будет сообщено ни одному из бюро кредитных историй. Кроме того, процентные ставки могут быть намного ниже, чем у традиционных кредитов на консолидацию долга, и чаще всего любые проценты, выплачиваемые по кредиту, возвращаются на ваш счет 401k. По сути, вы платите себе за кредит. Хотя эти преимущества могут сделать кредит 401k довольно привлекательным, у кредита 401k есть много недостатков, а также некоторые причины, по которым вам следует использовать кредит 401k только в крайнем случае. Во-первых, в течение того времени, когда вы удалили средства со своего пенсионного счета 401k, эти деньги больше не приносят сложных процентов на ваши инвестиции. В зависимости от динамики рынков вы можете значительно повлиять на свои пенсионные сбережения, упустив большие возможности для заработка. Во-вторых, если вы не можете погасить кредит по какой-либо причине, вы можете подвергнуться штрафам за досрочное снятие и налоговым последствиям, поскольку причитающуюся сумму, возможно, придется добавить к вашему отчетному доходу за этот налоговый год. Наконец, если ваш план 401k спонсируется работодателем, если вы потеряете или уволитесь с работы, вам, возможно, придется полностью погасить кредит. По этим причинам рекомендуется, чтобы кредит 401k не был вашим первым вариантом.

Наконец, если ваш план 401k спонсируется работодателем, если вы потеряете или уволитесь с работы, вам, возможно, придется полностью погасить кредит. По этим причинам рекомендуется, чтобы кредит 401k не был вашим первым вариантом.

План управления задолженностью: Планы управления задолженностью обычно представляют собой услугу, которую может предложить некоммерческое кредитное консультационное агентство. Планы управления долгом объединяют несколько долгов в один ежемесячный платеж по сниженной процентной ставке. Как правило, эти кредитные консультационные агентства и планы управления долгом доступны для потребителей, которые изо всех сил пытаются погасить свои долги, но они не имеют права на другие варианты. Планы управления задолженностью предусматривают фиксированные ежемесячные платежи, более низкие процентные ставки и не ухудшают вашу кредитную историю. Однако для того, чтобы зарегистрироваться в одном из этих планов, агентство кредитного консультирования может потребовать начальные взносы, ежемесячные платежи, и в среднем на погашение вашего долга может уйти от трех до пяти лет.

Кредиты на консолидацию долга: Кредиты на консолидацию долга представляют собой тип личного кредита с фиксированной процентной ставкой и ежемесячными платежами, который предусматривает один большой авансовый платеж для каждого из ваших кредиторов. Некоторые кредиторы могут предложить отправить средства из кредита на консолидацию долга непосредственно вашим кредиторам от вашего имени, а некоторые кредиторы могут даже предоставить вам небольшую скидку при запросе этой услуги. Любые оставшиеся средства после полной выплаты кредиторам могут быть переведены на счет по вашему выбору. Некоторые из преимуществ кредита на консолидацию долга включают прямую выплату кредиторам, более низкую годовую процентную ставку для отличного кредита и фиксированные ежемесячные платежи. Некоторые из основных недостатков кредитов на консолидацию долга включают более высокие процентные ставки для заемщиков с плохой кредитной историей и возможность необходимости уплаты других сборов, таких как плата за выдачу кредита, штрафы за просрочку платежа и / или штраф за досрочное погашение. Однако процентные ставки и сборы в основном определяются вашим кредитным рейтингом и кредитором, с которым вы работаете.

Однако процентные ставки и сборы в основном определяются вашим кредитным рейтингом и кредитором, с которым вы работаете.

Как это называется, когда вы берете кредит, чтобы погасить долг?

Получение нового кредита для погашения долга называется консолидацией долга. Консолидация долга — это получение кредита с намерением использовать его для погашения нескольких долгов по различным кредитным счетам и замена нескольких ежемесячных платежей с различными процентными ставками одним ежемесячным платежом с более выгодной процентной ставкой и / или ежемесячным платежом. Кредит на консолидацию долга — это разумный способ организовать свои финансы и добиться реального прогресса в погашении долгов и восстановлении кредитного рейтинга.

Влияют ли кредиты на выплату кредита?

В долгосрочной перспективе кредиты на выплату чаще всего не вредят кредитоспособности, а вместо этого помогают улучшить кредитный рейтинг. Однако в краткосрочной перспективе каждый раз, когда вы берете новую кредитную линию, вы, скорее всего, увидите небольшое снижение вашего кредитного рейтинга..jpg) Причины этого падения включают новый жесткий запрос на ваш кредитный отчет и увеличение вашего общего долга. Каждый раз, когда кредитор или компания, выпускающая кредитные карты, обрабатывает заявку на новую кредитную линию, может быть проведена тщательная проверка кредитоспособности для подробного изучения всей вашей кредитной истории, прежде чем одобрить или отклонить ваш запрос. Это отличается от мягкой проверки кредитоспособности, которую многие кредиторы используют для предварительной квалификации потенциального заемщика для новой кредитной линии. Мягкие проверки кредитоспособности никак не влияют на ваш кредит. Второй способ, которым может уменьшиться ваш кредитный рейтинг, связан с увеличением вашего общего долга.

Причины этого падения включают новый жесткий запрос на ваш кредитный отчет и увеличение вашего общего долга. Каждый раз, когда кредитор или компания, выпускающая кредитные карты, обрабатывает заявку на новую кредитную линию, может быть проведена тщательная проверка кредитоспособности для подробного изучения всей вашей кредитной истории, прежде чем одобрить или отклонить ваш запрос. Это отличается от мягкой проверки кредитоспособности, которую многие кредиторы используют для предварительной квалификации потенциального заемщика для новой кредитной линии. Мягкие проверки кредитоспособности никак не влияют на ваш кредит. Второй способ, которым может уменьшиться ваш кредитный рейтинг, связан с увеличением вашего общего долга.

Однако, если вы получите ссуду консолидации долга для точной суммы вашего существующего долга, то вы можете не увидеть падение в вашем кредитном рейтинге. Но если вы возьмете ссуду на консолидацию долга, чтобы погасить все свои существующие долги, и попросите немного больше, чтобы покрыть покупку или профинансировать потенциальный небольшой проект, вы можете увидеть снижение своего кредитного рейтинга. При этом, когда вы начнете вносить ежемесячные платежи, вы будете выплачивать свой общий долг и улучшать историю платежей. Общая задолженность и история платежей составляют около 65% вашего кредитного рейтинга. Таким образом, любой прогресс в этих двух областях может оказать существенное влияние на ваш кредитный рейтинг.

При этом, когда вы начнете вносить ежемесячные платежи, вы будете выплачивать свой общий долг и улучшать историю платежей. Общая задолженность и история платежей составляют около 65% вашего кредитного рейтинга. Таким образом, любой прогресс в этих двух областях может оказать существенное влияние на ваш кредитный рейтинг.

Могу ли я получить кредит, чтобы погасить другой?

Да, использование одного кредита для погашения другого может осуществляться как форма рефинансирования. Некоторые кредиторы даже специализируются на рефинансировании текущих личных кредитов. Почему вы хотите использовать один кредит, чтобы погасить другой? Один сценарий, который может продемонстрировать, насколько выгодным может быть погашение одного кредита другим, — это если вы когда-то брали личный кредит, когда у вас гораздо более низкий кредитный рейтинг, и в настоящее время вы заблокированы с более высоким APR. Если вы можете претендовать на новый личный кредит с гораздо более низкой процентной ставкой, то это может сэкономить вам деньги, чтобы обменять один кредит на другой.

Должен ли я получить кредит, чтобы погасить долг?

Есть много причин, по которым вы можете извлечь выгоду из получения кредита консолидации долга для погашения существующего долга. Во-первых, кредит консолидации долга, даже если это не сэкономит вам кучу денег в конце концов, это может упростить ваши финансы. Наличие нескольких ежемесячных платежей с разными сроками оплаты и разными годовыми процентными ставками, распределенными по нескольким кредитным счетам, может сбивать с толку.

Кредит консолидации долга позволяет объединить все эти различные ежемесячные платежи в один простой ежемесячный платеж с более выгодной процентной ставкой и условиями. Во-вторых, ссуда на консолидацию долга может сэкономить вам деньги, погасив долг с высокими процентами, такими как кредитные карты или кредиты с высокими процентами, и заменив его долгом с более низкой процентной ставкой.

Наконец, новый кредит консолидации долга позволяет вам создать идеальный ежемесячный платеж в зависимости от того, как долго периода погашения кредита вы и кредитор согласны. Если вы ищете более низкий ежемесячный платеж, наличие кредита консолидации долга, который распространяется на несколько лет, может высвободить немного денег в вашем ежемесячном бюджете, которые можно было бы применить к пенсионному счету или сбережениям. Или, если вы недавно получили повышение или значительное повышение, вы можете выбрать более короткий период погашения кредита с более высокими ежемесячными платежами, чтобы платить меньше процентов и погасить долг раньше.

Если вы ищете более низкий ежемесячный платеж, наличие кредита консолидации долга, который распространяется на несколько лет, может высвободить немного денег в вашем ежемесячном бюджете, которые можно было бы применить к пенсионному счету или сбережениям. Или, если вы недавно получили повышение или значительное повышение, вы можете выбрать более короткий период погашения кредита с более высокими ежемесячными платежами, чтобы платить меньше процентов и погасить долг раньше.

Прежде чем брать кредит на консолидацию долга, вам следует ознакомиться с условиями кредита, чтобы убедиться, что с вас не будут взиматься высокие комиссии, которые могут сделать кредит более дорогим, чем вы думаете.

Как получить кредит для погашения долга?

Есть несколько вариантов кредита, которые можно использовать для погашения долга. Первый и наиболее очевидный вариант — подать заявку и получить ссуду консолидации личного долга. Чтобы получить кредит консолидации долга, вы должны определить учетные записи, которые вы хотите консолидировать. Затем вы должны суммировать их балансы, чтобы определить, сколько вам нужно занять. Затем вам нужно сравнить предложения кредита на консолидацию долга. Важно убедиться, что кредит на консолидацию долга имеет более низкую стоимость кредита, чем ваши существующие кредитные линии. Если ссуда консолидации долга имеет финансовый смысл, и вы можете позволить себе ежемесячный платеж, вам нужно будет завершить процесс утверждения с кредитором. Некоторые кредиторы могут предлагать прямые платежи кредиторам, чтобы значительно упростить консолидацию долга. В Acorn Finance вы можете делать покупки по кредитам на консолидацию долга от ведущих национальных кредиторов, не влияя на свой кредитный рейтинг.

Затем вы должны суммировать их балансы, чтобы определить, сколько вам нужно занять. Затем вам нужно сравнить предложения кредита на консолидацию долга. Важно убедиться, что кредит на консолидацию долга имеет более низкую стоимость кредита, чем ваши существующие кредитные линии. Если ссуда консолидации долга имеет финансовый смысл, и вы можете позволить себе ежемесячный платеж, вам нужно будет завершить процесс утверждения с кредитором. Некоторые кредиторы могут предлагать прямые платежи кредиторам, чтобы значительно упростить консолидацию долга. В Acorn Finance вы можете делать покупки по кредитам на консолидацию долга от ведущих национальных кредиторов, не влияя на свой кредитный рейтинг.

Если вы ищете кредит, чтобы погасить свой долг, и вы не хотите брать личный кредит консолидации долга, есть еще несколько других вариантов, которые вы можете рассмотреть. Если у вас есть как минимум 20% собственного капитала, встроенного в ваш дом, и у вас еще нет второго ипотечного кредита, вы можете рассмотреть возможность получения кредита под залог дома или кредитной линии под залог дома, чтобы погасить свой долг. Часто ссуды под залог собственного капитала и HEOC предоставляются с более низкими процентными ставками, чем ссуды на консолидацию личного долга. Кроме того, может быть легче претендовать на получение кредита собственного капитала, чем кредит консолидации долга, если у вас плохой кредит. Основная причина этого заключается в том, что вы собираетесь использовать свой дом в качестве залога для обеспечения кредита. Если по какой-либо причине вы не можете выплатить кредит и не выполняете свои обязательства, вы рискуете потерять свой дом, когда кредитор продаст ваш дом, чтобы погасить ваш долг.

Часто ссуды под залог собственного капитала и HEOC предоставляются с более низкими процентными ставками, чем ссуды на консолидацию личного долга. Кроме того, может быть легче претендовать на получение кредита собственного капитала, чем кредит консолидации долга, если у вас плохой кредит. Основная причина этого заключается в том, что вы собираетесь использовать свой дом в качестве залога для обеспечения кредита. Если по какой-либо причине вы не можете выплатить кредит и не выполняете свои обязательства, вы рискуете потерять свой дом, когда кредитор продаст ваш дом, чтобы погасить ваш долг.

Если у вас есть только задолженность по кредитной карте, которую вы хотите консолидировать, вы всегда можете рассмотреть возможность подачи заявки на новую кредитную карту и переноса всех остатков по старой кредитной карте на новую кредитную карту. Если у вас хороший или отличный кредит, вы можете претендовать на новую кредитную карту с рекламным периодом 0% годовых. Возможно, вам придется заплатить некоторую комиссию за перевод баланса в процессе, однако вы потенциально можете сэкономить много денег на выплате процентов, если сможете погасить весь баланс до окончания рекламного периода.

Можно ли использовать ипотечный кредит для погашения долга?

Хотя вы не можете использовать традиционную ипотеку для погашения долга, вы можете взять кредит под залог своего дома, чтобы получить кредит, который можно использовать для консолидации долга. Некоторыми из наиболее распространенных вариантов для этого будет ссуда собственного капитала или кредитная линия собственного капитала. Кредиты под залог жилья и HEOC имеют много преимуществ, которыми вы можете воспользоваться, если решите использовать свой дом для погашения долга. Во-первых, как кредиты под залог собственного капитала, так и HEOC, скорее всего, обычно имеют гораздо более низкие процентные ставки, чем кредиты на консолидацию личного долга. Например, средние ставки по кредитам под залог жилья по состоянию на январь 2022 года колеблются от 3,25% до 7,9%.4%.

10-летний фиксированный кредит под залог дома имеет среднюю ставку от 3,5% до 7,94%, 15-летний кредит — от 3,75% до 8,04%, а HELOC — от 1,99% до 7,24%. Когда вы сравните это с процентными ставками от 6% до 36%, которые идут с кредитом на консолидацию личного долга, есть вероятность, что вы можете получить гораздо более выгодную процентную ставку по ипотечному кредиту. Недостатком является то, что вы используете свой дом в качестве залога, а это означает, что вы можете потерять свой дом, если не выплатите кредит.

Когда вы сравните это с процентными ставками от 6% до 36%, которые идут с кредитом на консолидацию личного долга, есть вероятность, что вы можете получить гораздо более выгодную процентную ставку по ипотечному кредиту. Недостатком является то, что вы используете свой дом в качестве залога, а это означает, что вы можете потерять свой дом, если не выплатите кредит.

Должен ли я взять кредит 401k, чтобы погасить долг?

Использование кредита 401k может быть хорошим вариантом для некоторых заемщиков, желающих консолидировать долг, однако это может быть не лучший первый выбор. Если у вас есть доступ к другим методам консолидации долга, вы можете использовать их в первую очередь. Основная причина этого заключается в том, что каждый раз, когда вы снимаете деньги со своего пенсионного счета 401k, вы рискуете упустить огромную прибыль и уменьшить свои пенсионные сбережения. Кроме того, если вы задержите свои платежи и в конечном итоге не сможете выплатить кредит, вы можете подвергнуться штрафам за досрочное снятие средств и подоходному налогу. Однако, если у вас плохой кредит, кредит 401k может быть хорошей идеей, поскольку вам не нужна проверка кредитоспособности для доступа к средствам, а получение кредита под ваш 401k не влияет на ваш кредитный рейтинг.

Однако, если у вас плохой кредит, кредит 401k может быть хорошей идеей, поскольку вам не нужна проверка кредитоспособности для доступа к средствам, а получение кредита под ваш 401k не влияет на ваш кредитный рейтинг.

Подходят ли личные кредиты для погашения задолженности по кредитной карте?

Да, персональные кредиты могут быть хорошим способом погасить задолженность по кредитной карте и одновременно увеличить свой кредит. Кредиты консолидации задолженности часто просто личные кредиты. Кредитные карты, как правило, имеют более высокие процентные ставки, и у них нет установленной даты погашения. Если вы продолжаете вносить только минимальный платеж каждый месяц, вы можете, так сказать, крутить шины, и вам могут потребоваться годы, чтобы полностью погасить остаток по кредитной карте. Если у вас несколько кредитных карт, то сумма денег, которую вы тратите на выплату процентов без установленной даты погашения, со временем может составить сотни или тысячи долларов.

Когда вы берете личный кредит, чтобы погасить кредитные карты, вы делаете три вещи.

Согласно данным Федеральной резервной системы, в первом квартале 2022 года держатели кредитных карт, которые платили проценты, имели среднюю годовую процентную ставку (APR) на своих картах 16,44%, но 24-месячный личный кредит имел среднюю годовую процентную ставку 9,41%.

Согласно данным Федеральной резервной системы, в первом квартале 2022 года держатели кредитных карт, которые платили проценты, имели среднюю годовую процентную ставку (APR) на своих картах 16,44%, но 24-месячный личный кредит имел среднюю годовую процентную ставку 9,41%. Сочетание возобновляемых счетов и счетов в рассрочку — ваш кредитный микс — также может быть полезным для вашего счета.

Сочетание возобновляемых счетов и счетов в рассрочку — ваш кредитный микс — также может быть полезным для вашего счета.