Можно ли взять кредит после банкротства физического лица: Можно ли взять кредит после банкротства? ✅ ЮГ «Делу время»

Содержание

Можно ли взять кредит после банкротства? ✅ ЮГ «Делу время»

Процедура банкротства всегда ведет за собой определенные последствия. Нередко после завершения процесса человеку требуются денежные средства чтобы «встать на ноги». В таком случае возникает вопрос о том, дадут ли кредит после банкротства физического лица. Денежные средства бывший должник получить сможет, хотя и с некоторыми оговорками.

Содержание:

- Дают ли кредиты после банкротства

- 1.1 А если не сообщать банку о банкротстве

Дают ли кредиты после банкротства

Кредит после банкротства физического лица может быть оформлен в любое время, законом никаких ограничений не устанавливается. Сама схема также стандартна: гражданин обращается в финансовую организацию, подает официальную заявку, предоставляет требуемые документы. Пакет бумаг рассматривается специалистом, после чего принимается положительное или отрицательное решение по исполнению заявки. Чаще всего займы выдаются на общих условиях, по действующим в банке процентным ставкам.

Пакет бумаг рассматривается специалистом, после чего принимается положительное или отрицательное решение по исполнению заявки. Чаще всего займы выдаются на общих условиях, по действующим в банке процентным ставкам.

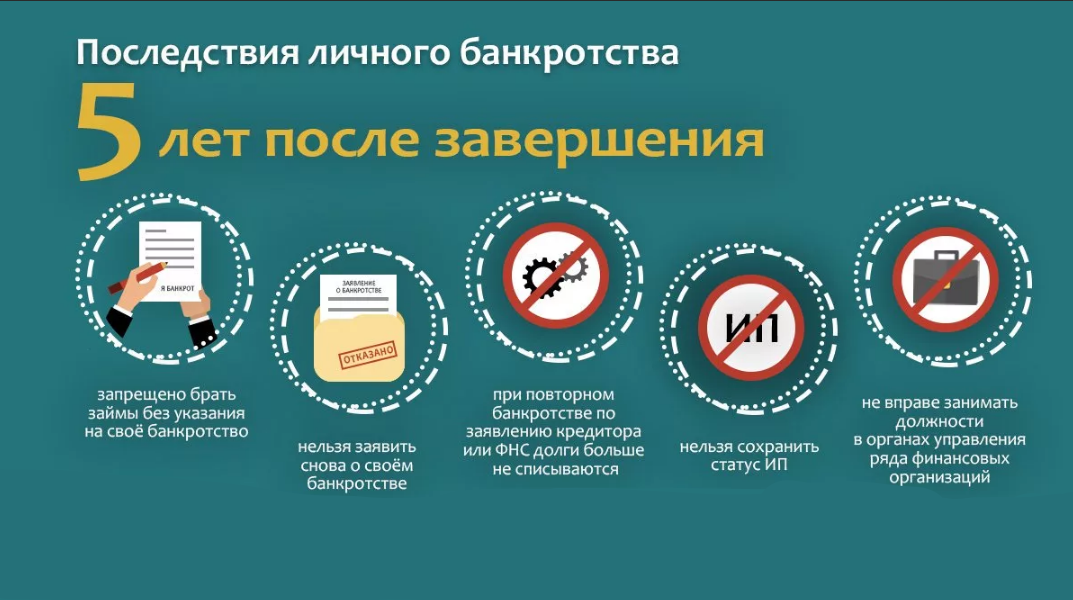

Кредит после банкротства действительно могут выдать, однако гражданин обязан уведомить банк о факте признания своей финансовой несостоятельности. Это правило действует в течение 5 лет с момента завершения процесса.

А если не сообщать банку о банкротстве

Существующая практика показывает, что банки после банкротства дают кредиты физическим лицам. Поэтому ответ на вопрос о том, можно ли после банкротства взять кредит, будет положительным.

Однако некоторые граждане, обращающиеся за кредитом, предпочитают умалчивать о факте признания финансовой несостоятельности, считая, что он снизит шансы на положительное решение от банка. Стоит понимать, что обман будет быстро раскрыт банковскими сотрудниками, после чего получить займ станет практически невозможно. Сведения о банкротстве присутствуют в кредитной истории.

Сведения о банкротстве присутствуют в кредитной истории.

Многих граждан интересует, как получить кредит после банкротства. Повысить свои шансы можно следующими способами:

- Найти постоянную и официальную работу. Частая смена рабочих мест может негативно отразиться на истории и снизить вероятность кредитования.

- Получать стабильный доход не ниже текущей величины среднего заработка.

- Иметь в собственности какое-либо имущество: земельный участок, автомобиль и прочее.

Безусловно, во время рассмотрения заявки на кредит, решающим значением могут обладать и другие факторы, например, семейное положение человека, наличие у него иждивенцев и иные условия жизни. В любом случае, после банкротства физического лица можно взять кредит, главное -уведомить банк о своем статусе.

Кредит после банкротства: отзывы

После банкротства можно брать кредит на любые нужды. Никаких ограничений со стороны законодательства по этому вопросу не установлено. Бывший должник может обратиться в банк в любое время с момента завершения процесса. Размер запрашиваемой суммы также не ограничивается.

Бывший должник может обратиться в банк в любое время с момента завершения процесса. Размер запрашиваемой суммы также не ограничивается.

Однако на практике ответы на вопрос о том, можно ли получить кредит после банкротства, бывают несколько противоречивы. Дело в том, что многие банки просто боятся сотрудничать с банкротами. Именно по этой причине граждане могут получить отказ на поданную заявку. В представлении банка они оказываются рискованными активами. Поэтому иногда финансовая организация предлагает альтернативные варианты, например, завышенные процентные ставки. Такими способами банк пытается подстраховать себя и снизить возможные риски.

Оставьте заявку на бесплатную консультацию!

Ваше имя

Телефон

Отправляя форму, я даю своё согласие на обработку персональных данных и подтверждаю факт ознакомления с Политикой конфиденциальности

Законен ли отказ в выдаче кредита банкроту

Несмотря на то, что банкрот имеет право обратиться за денежными средствами в любой момент, окончательное решение всегда будет оставаться за банком.

Банк может отказать в предоставлении кредита по своему собственному усмотрению. Причинами такого решения могут быть: отсутствие некоторых документов, плохая кредитная история, утаивание сведений и прочее. В таком случае клиент не сможет оспорить отказ.

Главный показатель, на который банки всегда обращают внимание при рассмотрении заявки, — кредитная история. В то же время, в каждой кредитной организации действуют свои правила и принципы одобрения заявок. Это тоже необходимо учитывать:

- подача заявки в крупные известные банки может снизить шансы — у них уже сформирована обширная клиентская база и они могут позволить себе выбирать наименее рискованные варианты;

- оформление зарплатной карты может существенно повысить шансы на последующее получение кредита в этом банке. Уровень лояльности к таким клиентам всегда повышается;

- открытие сберегательного или накопительного счета также положительно отразится на уровне платежеспособности;

- приобретение различного имущества, которое, при необходимости, сможет выступить в роли залога.

Несмотря на то, что процедура банкротства физического лица уже позади, кредиторы относятся к таким клиентам настороженно. На это у них имеются веские причины:

- снижение общего скорингового балла на основании проводимого анализа кредитной истории и платежеспособности. Система может отклонить такую заявку автоматически;

- факт неисполнения должником его финансовых обязательств в прошлом и наличие вероятности повтора такой ситуации;

- отсутствие имущества, если таковое было реализовано на торгах для погашения существовавших долгов.

Однако, несмотря на эти минусы, шансы получить одобрение от банка все же существуют. Главное — своевременно уведомить кредитную организацию о факте признания неплатежеспособности. Это же правило применимо при обращении в микрофинансовые организации.

Через сколько после банкротства можно взять кредит

Многих граждан интересует, сколько лет нельзя брать кредит после банкротства. Закон не подразумевает абсолютно никаких временных ограничений по этому вопросу. Однако лучше дождаться окончательного завершения активной стадии судебного процесса. Как только он закончится, гражданин уже на следующий день сможет обратиться в банк и подать все необходимые документы. Однако такие ранние обращения снижают вероятность исполнения кредитной заявки. Логично предположить, что сразу после банкротства у гражданина на руках не осталось необходимого материального обеспечения для исполнения финансовых обязательств.

Закон не подразумевает абсолютно никаких временных ограничений по этому вопросу. Однако лучше дождаться окончательного завершения активной стадии судебного процесса. Как только он закончится, гражданин уже на следующий день сможет обратиться в банк и подать все необходимые документы. Однако такие ранние обращения снижают вероятность исполнения кредитной заявки. Логично предположить, что сразу после банкротства у гражданина на руках не осталось необходимого материального обеспечения для исполнения финансовых обязательств.

Практика показывает, что момент, когда можно брать кредит после банкротства, наступает спустя хотя бы один год с окончания процесса. После года большинство кредитных организаций становится более благосклонными к гражданам, прошедшим процедуру банкротства физических лиц.

Многие банки предоставляют клиентам второй шанс и соглашаются выдать денежные средства. Иногда это происходит с дополнительными условиями, например: запрос расширенного пакета документов, ограничения по размеру займа, повышение процентной ставки и прочее.

Бесплатная консультация ни к чему не обязывает

Вы получите правовой анализ именно Вашей ситуации и поймете сможете ли списать долг через банкротство

Ваше имя

Телефон

Отправляя форму, я даю своё согласие на обработку персональных данных и подтверждаю факт ознакомления с Политикой конфиденциальности

Как получить кредит после банкротства физ. лиц? Какие банки дают? Можно ли взять ипотеку?

Автор статьи: Константин Милантьев

Последняя редакция 01 октября 2022

Время на прочтение 5 минуты

Просмотров 32 289

Оглавление

-

Что говорит закон -

Практика: дадут ли кредит после банкротства -

Что для этого нужно сделать

Часто основным стоп-фактором при принятии решения о личном банкротстве для гражданина становится страх, сможет ли он в дальнейшем получить финансовую поддержку от банков, например, получить кредит после банкротства или оформить ипотеку.

Предлагаем разобраться и выяснить, имеется ли реальный повод для таких страхов.

Что говорит закон

Обратимся к действующему законодательству.

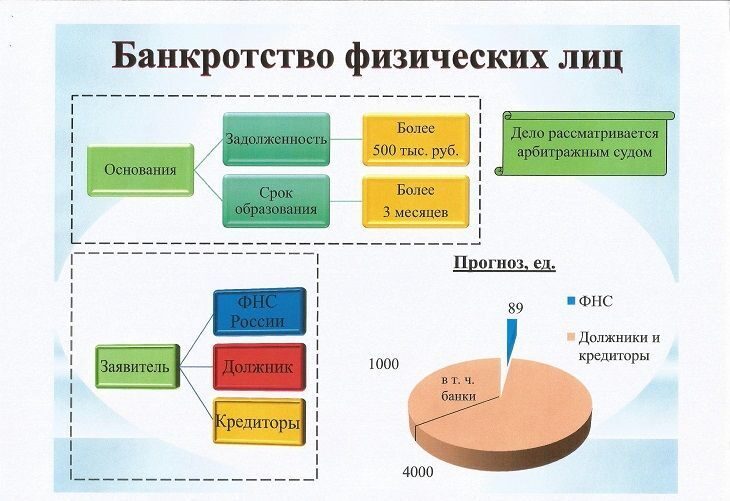

Закон о банкротстве не предусматривает такого последствия, как запрет на получение кредитных денежных средств после процедуры банкротства. В обязанность гражданина входит только обязательное указание на факт банкротства при оформлении кредита в течение 5 лет с момента его завершения.

Банковское законодательство, например, ФЗ №353 О потребительском кредите, ФЗ№102 Об ипотеке, 151-ФЗ об МФО, а также распоряжения и указания ЦБ не содержат статей, ограничивающих право банков или МФО на выдачу займов физ.лица после списания долгов.

ЦБ подчеркнул, что банкроты имеют право на обслуживание также, как и другие потребители. В рекомендациях Центробанка подчеркивается, что кредитные организации обязаны восстановить банкроту доступ к дебетовым счетам и картам в течение 5 рабочих дней после завершения дела.

youtube.com/embed/kTuTlD24uVI» frameborder=»0″ allow=»accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»/>

Не получится скрыть от банка факт банкротства, поскольку информация о банкротстве физических и юридических лиц подлежит обязательному опубликованию на специальном общедоступном сайте — ЕФРСБ, а банки, в свою очередь, располагают ресурсами, чтобы своевременно данную информацию отслеживать.

Оставьте свой телефон, мы перезвоним через 2 минуты и ответим на все вопросы

Суд закроет ваши долги по кредитам и микрозаймам, ЖКХ, распискам, штрафам, налогам и поручительству

Коллекторы, МФО и банки не будут вас беспокоить

Приставы прекратят дела, отменят аресты имущества и откроют выезд за границу

Практика: дадут ли кредит после банкротства

Практика показывает, что в настоящий момент ответ положительный. Дадут.

Подчеркнем еще раз, в настоящий момент. Когда закон о банкротстве физических лиц только появился, практика его применения была не такой широкой, как сейчас. Тогда последствия списания кредитов были более ощутимыми.

Когда закон о банкротстве физических лиц только появился, практика его применения была не такой широкой, как сейчас. Тогда последствия списания кредитов были более ощутимыми.

Но количество заявлений о личном банкротстве в последние 4 года неизменно растет. С 2021 года возбуждено 88 тыс. дел о банкротстве гражданина в судах и более 2 тысяч дел в МФЦ — данные Федресурса.

Процедура стала массовой, на банкротство подают не олигархи, а простые люди с кредитами и микрозаймами. В такой ситуации банки уже не могут себе позволить терять потенциальных потребителей. Количество тех, кто успешно взял кредит после прохождения процедуры банкротства, из года в год неуклонно растет.

И хотя нет однозначно рецепта как получить кредит после банкротства, следуя рекомендациям ниже, гражданин увеличит шансы на одобрение заявки.

Что для этого нужно сделать

Для начала определить, какие банки дают кредиты банкротам. По опыту наших клиентов, это крупные банки, такие как Сбербанк, ВТБ, Газпромбанк и Россельхозбанк.

Следующий шаг — продемонстрировать банку, что по завершении процедуры гражданин полностью восстановил свою платежеспособность. Завести дебетовую карту банка, в котором планируется взять кредит, и регулярно ею пользоваться.

Нет смысла обращаться в учреждения, с которыми вы не расплатились и списали долг. Если при банкротстве вашим кредитором был Сбер — не подавайте туда заявку. Вам откажут, это отразится в кредитной истории и усложнит одобрение. Подумайте, с каким банком отношения не испорчены, и заведите там карту, лучше всего — зарплатную.

Лайфхак от сотрудников банка. Кредитную карту с маленьким лимитом после банкротства одобрят с большей долей вероятности, чем кредит на крупную сумму. Оформление кредитки и своевременное погашение позволит быстро восстановить кредитную историю после банкротства.

Поэтому если через год-полтора после банкротства ваш зарплатный банк одобрит кредитку — оформите ее, попользуйтесь и своевременно закройте долг. Будут внесены положительные записи в БКИ, что укрепит ваш рейтинг.

Банки намного охотнее идут на заключение кредитных договоров с залогом. Так что, если в планы гражданина входит приобретение автотранспортного средства, то автокредит — это идеальный вариант для него.

Про сроки

Автокредит после банкротства физического лицаСтатья по теме

Поскольку закон о банкротстве не содержит указания, когда после банкротства можно брать кредит, то потенциально обратиться за ним можно хоть на следующий день после завершения процедуры. Однако, вряд ли такая заявка будет одобрена.

На практике бывшим банкротам предлагают займы не ранее, чем через год после завершения процедуры. Если речь идет о крупной сумме или ипотеке, придется подождать 2-3 года.

Ипотека после банкротства — сложный вопрос, однако и он имеет решение. Например, гражданин может оформить ипотеку на супруга (супругу) или родителей, сам выступив лишь одним из созаемщиков, что существенно упростит получение кредита. Созаемщик имеет те же права на недвижимость, что и основной заемщик, но проверяют его менее тщательно.

Вывод. Прохождение через процедуру банкротства имеет минимальные негативные последствиями для гражданина, и даже эти негативные последствия можно свести к нулю.

Банкротство в современном мире — это не клеймо, это инструмент своевременного решения проблем. Если нечем платить, кризис и пандемия подкосили доходы, а долги обрастают процентами, разумно и правильно разбираться кредитами на основании закона. Наши юристы помогут вам списать займы и начать жизнь без долгов, приставов и коллекторов.

Наши услуги и цены

Бесплатная консультация

0 ₽

- Вы рассказываете о своей проблеме, задаете вопросы;

- Юрист уточняет необходимые сведения, анализирует ситуацию, рассказывает варианты развития событий;

- Вместе выбираете выгодный вариант — банкротство, рефинансирование, просто жалоба на коллекторов или банк;

- Юрист рассказывает, как подготовиться, где взять документы, и что делать, в вашем случае.

Подробнее

Внесудебное банкротство в МФЦ под ключ

25 160 ₽

- Проверка и фиксация долгов и производств в ФССП, оценка имущества и оспоримости сделок за 3 года

- Составление заявления и списка кредиторов

- Подача заявления о банкротстве в МФЦ по доверенности

- Работа с банками и коллекторами — уведомление об отказе от взаимодействия, жалобы в прокуратуру и в ФССП при нарушениях

- Представление интересов юристом в случае возражений со стороны кредиторов

- Через полгода получение в МФЦ решения о признании вас банкротом и списании долгов.

Подробнее

Банкротство физического лица под ключ

от 8 460 ₽/мес.

- Составление заявления о банкротстве

- Сбор необходимых документов

- Госпошлина и вознаграждение арбитражного управляющего

- Представление интересов юристом на судебном заседании по введению процедуры банкротства

- Полное сопровождение процедуры банкротства финансовым управляющим

Подробнее

КредитПоследствия банкротства

Статьи по теме

Популярные статьи

Как закрыть ИП с долгами в 2022 году Предыдущая статья

Условия банкротства физических лиц в 2022 году Следующая статья

Рассчитать примерную стоимость банкротстваРассчитать стоимость

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Получение личного кредита после банкротства

Автор: Луи ДеНикола

Обновлено

• 4 минуты чтения

•

Учиться на испанском

На фото: женщина сидит за столом и слушает разговор подруги

В двух словах

После банкротства все еще можно получить одобрение на личный кредит, хотя это может означать, что у вас не будет доступа к самым низким процентным ставкам. Но со временем ваши возможности могут улучшиться, поскольку вы работаете над восстановлением своего кредита.

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Вы можете использовать личный кредит практически для чего угодно, и деньги могут помочь вам, когда вы находитесь в финансовом затруднении.

Но если вы недавно объявили о банкротстве, вам может быть сложно получить новый кредит по низкой процентной ставке.

Но если вы недавно объявили о банкротстве, вам может быть сложно получить новый кредит по низкой процентной ставке.

В какой-то момент вам может понадобиться взять личный кредит — например, для обслуживания или ремонта вашего дома или автомобиля. Получить личный кредит после банкротства может быть сложно, но это не обязательно невозможно. Некоторые кредиторы предлагают кредиты без проверки кредитоспособности, но они часто имеют сверхвысокие процентные ставки или сборы, которые могут привести к долговой ловушке.

Банкротство могло бы списать часть вашего долга или позволить вам получить более доступный план ежемесячных платежей с вашими кредиторами, и иногда это лучший доступный финансовый вариант. Но у вас все еще могут быть долги, такие как студенческие ссуды или налоговая задолженность, и ваши ежедневные счета все равно будут подлежать оплате.

Найдите кредит, который мне подходит

Магазин для кредитов сейчас

- Банкротство и ваш кредит

- Возможен ли потребительский кредит после объявления банкротства?

- Остерегайтесь кредитов со сверхвысокими ставками или комиссиями

Банкротство и ваш кредит задолженность, например задолженность по кредитной карте или личные кредиты.

- Банкротство по главе 7 — также известное как ликвидация — может погасить многие из ваших необеспеченных долгов, хотя назначенному доверительному управляющему, возможно, придется продать вашу неосвобожденную собственность, чтобы помочь погасить как можно большую часть долга. Имущество, которое может быть освобождено от продажи по делу о банкротстве, может включать транспортные средства, основные предметы домашнего обихода и инструменты, необходимые для работы.

- Глава 13 Банкротство — также известный как план корректировки или план наемного труда — не уничтожит ваш долг. Вместо этого вы можете погасить меньшую сумму долга с трех-пятилетним планом платежей. Подача заявления о банкротстве в соответствии с Главой 13 может позволить вам сохранить некоторое имущество, например дом.

Объявление о банкротстве может быть тяжелым испытанием для вашей кредитной истории, по крайней мере, с точки зрения оценки. А после подачи заявления о банкротстве ваши кредитные отчеты могут быть ограничены диапазоном баллов от 300 до 800.

Как долго банкротство остается в ваших кредитных отчетах? Запись может храниться в течение 10 лет после даты подачи заявки. Но банкротства по главе 13 могут аннулировать ваши кредитные отчеты через семь лет, если вы выполнили план платежей.

Если вы просрочили платежи до того, как объявили о банкротстве, учетная запись может удалить ваши кредитные отчеты через семь лет после первого просроченного платежа, который привел к дефолту (или увольнению в результате банкротства). Это означает, что некоторые из ваших погашенных счетов могут исчезнуть до банкротства.

Возможен ли потребительский кредит после объявления банкротства?

После банкротства ваш кредитный рейтинг может упасть ниже минимальных требований кредитора для одобрения кредита. И даже если ваш кредит восстановится, кредиторы могут увидеть банкротство в ваших кредитных отчетах на срок до 10 лет, в зависимости от типа банкротства, которое вы подали.

Если вы получите одобрение на личный кредит после подачи заявления о банкротстве, вы можете столкнуться с менее чем благоприятными условиями кредита и платить относительно высокие процентные ставки.

Ваши шансы на одобрение потребительского кредита также могут увеличиваться по мере того, как вы объявили себя банкротом, поскольку его влияние на вашу кредитную историю может уменьшиться. Вы можете помочь этому процессу, взяв ссуду для создания кредита или обеспеченную кредитную карту — и то, и другое предназначено для того, чтобы помочь людям создать или восстановить кредит, позволяя им создать положительную историю платежей.

Сравнение кредиторов может быть особенно важным, когда вы ищете личный кредит, и вы можете начать с кредитных союзов, местных банков и онлайн-кредиторов. Некоторые из этих организаций могут сосредоточиться на небольших личных кредитах или заемщиках с низкой кредитной историей.

Другой вариант — попросить друга или члена семьи с хорошей кредитной историей подписать ваш кредит. Хотя этот вариант может сделать другого человека ответственным за долг и может даже поставить под угрозу некоторые личные отношения, он может быть одним из немногих способов претендовать на достойную ставку или большую сумму кредита.

Найдите кредит, который мне подходит

Магазин для кредитов сейчас

Остерегайтесь кредитов со сверхвысокими ставками или комиссиями

Когда вы ищете кредит с плохой кредитной историей, у вас может быть несколько вариантов, но не все из них будут хорошими.

Некоторые кредиторы обещают ссуды без проверки кредитоспособности и гарантируют одобрение и немедленные выплаты, независимо от вашей истории платежей. Но эти кредиты обычно имеют более высокие процентные ставки, затраты и риски, чем традиционные личные кредиты. Кредиты «без проверки кредитоспособности» могут иметь высокие сборы или высокую годовую процентную ставку, или APR, и вы можете столкнуться с новым долгом, который вы не можете позволить себе погасить.

Эти типы кредиторов могут рекламировать или предлагать …

- Без проверки кредитоспособности

- Кредиты до зарплаты

- Кредиты в рассрочку с высокой годовой процентной ставкой

- Кредитные линии с высокой годовой процентной ставкой

Эти кредиторы не всегда будут рекламировать кредиты, которые они предлагают. Вместо этого они могут взимать фиксированную плату, что может затруднить сравнение ваших вариантов. Таким образом, вы можете обнаружить, что платите эквивалент трехзначной годовой процентной ставки — в некоторых случаях до 400%. Напротив, согласно данным Федеральной резервной системы, средняя годовая процентная ставка по кредитным картам в августе 2020 года составила 14,58%.

Вместо этого они могут взимать фиксированную плату, что может затруднить сравнение ваших вариантов. Таким образом, вы можете обнаружить, что платите эквивалент трехзначной годовой процентной ставки — в некоторых случаях до 400%. Напротив, согласно данным Федеральной резервной системы, средняя годовая процентная ставка по кредитным картам в августе 2020 года составила 14,58%.

Хотя вы можете получить одобрение на один из этих кредитов, у вас могут возникнуть трудности с погашением кредита помимо других ваших счетов. Вы можете оказаться в долгах и задолжать по счетам, что может повредить вашему кредиту. И имейте в виду, что вы не сможете объявить себя снова банкротом, потому что для банкротства по главе 7 требуется восьмилетний период ожидания (для главы 13 он составляет два года).

Объявление о банкротстве может быть лучшим вариантом в некоторых ситуациях, но это также нанесет ущерб вашей кредитной истории на долгие годы. Если вам нужен личный кредит после банкротства, вам, возможно, придется согласиться на более высокую ставку или найти поручителя. Если вы можете подождать и сосредоточиться на создании своего кредита, прежде чем подавать заявку на кредит, это может быть лучшим вариантом.

Если вы можете подождать и сосредоточиться на создании своего кредита, прежде чем подавать заявку на кредит, это может быть лучшим вариантом.

Найдите кредит, который мне подходит

Магазин для кредитов сейчас

Можно ли получить личный кредит после банкротства? Это зависит от

Персональные кредиты

Как LendingTree получает выплаты?

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

LendingTree получает компенсацию от компаний на этом сайте, и эта компенсация может повлиять на то, как и где предложения появляются на этом сайте (например, порядок). LendingTree не включает всех кредиторов, сберегательные продукты или варианты кредита, доступные на рынке.

Автор:

Обновлено: 31 августа 2021 г.

Примечание редакции. Содержание этой статьи основано исключительно на мнениях и рекомендациях автора. Возможно, он не был проверен, заказан или иным образом одобрен кем-либо из наших сетевых партнеров.

Банкротство может серьезно повредить вашему кредиту. Но если вам нужно финансирование, вы все равно сможете получить личный кредит после банкротства. Ваша способность соответствовать требованиям зависит от того, подали ли вы заявление о банкротстве по главе 7 или главе 13, и как это повлияло на ваш кредитный рейтинг.

Даже если вы имеете право на получение личного кредита после банкротства, вы, вероятно, столкнетесь с более высокими процентами и сборами и потенциально станете целью хищных или мошеннических кредиторов. К счастью, есть способы проверить ваше право на получение кредита с хорошей репутацией, не затрагивая ваш кредит. Есть также другие альтернативы заимствования, которые могут быть в пределах досягаемости.

Что влияет на вашу способность получить потребительский кредит после банкротства

Тип заявления о банкротстве

Когда вы подали заявление о банкротстве, вы, вероятно, выбрали один из двух наиболее распространенных путей: Глава 7 или Глава 13. Выбранная вами форма банкротства может по-разному повлиять на ваше право на получение личного кредита, помимо любых ограничений, наложенных судом.

Выбранная вами форма банкротства может по-разному повлиять на ваше право на получение личного кредита, помимо любых ограничений, наложенных судом.

- A Банкротство по главе 7 , также известное как ликвидационное банкротство, при котором большая часть вашего имущества продается для погашения долга кредиторам, может оставаться в вашем кредитном отчете до 10 лет.

- A Банкротство по главе 13 , также известное как погашение банкротства обычно стирается из вашего кредитного отчета максимум через семь лет. Следовательно, его влияние на вашу способность получить личный кредит меньше, чем в главе 7.

Кроме того, поскольку новый кредит, как правило, не рекомендуется во время вашего плана погашения согласно Главе 13, вам, возможно, придется работать с судами, чтобы получить разрешение на получение дополнительного кредита, если только вы не подадите заявление после снятия банкротства.

Кредитный рейтинг

Выработка более эффективных привычек управления денежными средствами после банкротства необходима для улучшения вашего кредитного рейтинга. Если вы никогда не берете с кредитной карты больше, чем можете погасить в конце месяца, и вы делаете все свои платежи вовремя, увеличение кредитного лимита и восстановление вашего кредита будет намного проще, и вы повысите свои шансы на получение личных кредитов. после банкротства.

«У меня есть клиенты, которые через несколько месяцев после подачи заявки смогли получить необеспеченную кредитную карту, а еще через несколько месяцев получили право на автокредит», — говорит Грегори Джермейн, директор Клиники банкротства Сиракузского университета, которая предлагает помощь бедным при банкротстве. — пораженные клиенты. «Таким образом, это можно сделать довольно быстро, и, выработав правильные привычки управления деньгами, (вы) сможете получить отличный кредитный рейтинг».

Еще один способ повысить кредитный рейтинг после банкротства — это иметь обеспеченную кредитную карту. В отличие от вашей обычной кредитной карты, обеспеченная кредитная карта требует возвращаемого гарантийного депозита, который служит вашим кредитным лимитом. Например, если вы вносите 200 долларов, ваш лимит составляет 200 долларов или меньше в зависимости от применимых комиссий. Защищенные карты — хороший вариант, если вы не можете получить обычную кредитную карту и хотите восстановить здоровую историю платежей.

В отличие от вашей обычной кредитной карты, обеспеченная кредитная карта требует возвращаемого гарантийного депозита, который служит вашим кредитным лимитом. Например, если вы вносите 200 долларов, ваш лимит составляет 200 долларов или меньше в зависимости от применимых комиссий. Защищенные карты — хороший вариант, если вы не можете получить обычную кредитную карту и хотите восстановить здоровую историю платежей.

Поиск личных кредитов после банкротства

Чтобы получить личные кредиты с плохой кредитной историей после банкротства, вам нужно найти кредитора, который готов работать с вами. Есть много кредиторов, которые известны тем, что работают с заемщиками, чьи кредитные рейтинги повреждены после банкротства. Несколько компаний онлайн-кредитования, которые могут захотеть работать с заемщиками со справедливой кредитной историей, включают:

- Avant

- Кредитный клуб

- OneMain Финансовый

Вы также можете проверить кредиты в банках и кредитных союзах. Кредитные союзы могут быть хорошим выбором, потому что они, как правило, имеют более низкие ставки, чем традиционные банки.

Кредитные союзы могут быть хорошим выбором, потому что они, как правило, имеют более низкие ставки, чем традиционные банки.

При подаче заявления на личный кредит после банкротства рекомендуется оценить общую стоимость кредита с процентами и сборами, чтобы убедиться, что он доступен в течение всего срока и разумен, учитывая, для чего вы будете его использовать. . Высокие процентные ставки являются нормой; поэтому будьте готовы к ставкам, с которыми вы, возможно, не сталкивались до банкротства.

Подача заявления с поручителем

Вы можете увеличить свои шансы на получение персонального кредита после банкротства, если подадите заявление с кредитоспособным поручителем, прикрепленным к вашему заявлению. Поручитель по личному кредиту также может помочь вам получить более низкую процентную ставку по кредиту, на который вы все равно смотрели.

Просто имейте в виду, что ваш поручитель будет нести юридическую ответственность за погашение, если вы не сможете оплатить свои ежемесячные взносы. Например, если вы пропустите ежемесячный платеж, кредитный профиль вашего поручителя пострадает.

Например, если вы пропустите ежемесячный платеж, кредитный профиль вашего поручителя пострадает.

Хищническое кредитование и риски мошенничества

При поиске кредитов после банкротства остерегайтесь хищных кредиторов. Они, как правило, нацелены на людей, только что переживших банкротство, поскольку они могут оказаться в более уязвимом положении.

Мошенничество с персональными кредитами представляет собой еще один риск, о котором следует знать. Вот некоторые признаки того, что вы можете получать мошеннические предложения по личному кредиту: 9.0003

- Обещания гарантированного одобрения

- Требуются авансовые платежи или платежи

- Срочно создано с ограниченными по времени предложениями

Обеспечение вашего первого личного кредита после банкротства

1. Предварительный квалификационный отбор для нескольких кредитов

Заполнение большинства личных кредитных заявок занимает всего несколько минут. В большинстве случаев вы можете заполнить форму предварительного квалификационного отбора, чтобы узнать, соответствуете ли вы требованиям кредитора и на каких условиях.

Предварительная квалификация часто требует только мягкой проверки кредитоспособности, которая не повлияет на вашу кредитоспособность. Вы можете пройти предварительную квалификацию у нескольких кредиторов и сравнить предложения и сборы, прежде чем подавать официальную заявку.

Ожидайте предоставления следующей информации:

- Личная информация, такая как ваше имя, адрес и номер социального страхования

- Доход

- Цель кредита и предпочтительная сумма кредита

Если вы подаете заявление с поручителем, ему также необходимо будет предоставить свою информацию.

Кредитная площадка LendingTree позволяет заполнить единую форму для предварительного отбора. В зависимости от вашего права, вы можете пройти предварительную квалификацию сразу у нескольких кредиторов и сравнить предложения в одном месте.

2. Определите, стоит ли ссуда того

Необеспеченная ссуда является крупным финансовым обязательством, поэтому убедитесь, что вы можете позволить себе ежемесячные платежи. Сложите все расходы, связанные с каждым предложением кредита, которое вы рассматриваете, чтобы увидеть, во что именно вы ввязываетесь. Наш персональный калькулятор платежей по кредиту может сделать математику для вас. Не продолжайте, если вы не уверены, что сможете внести ежемесячный платеж в установленный срок.

Сложите все расходы, связанные с каждым предложением кредита, которое вы рассматриваете, чтобы увидеть, во что именно вы ввязываетесь. Наш персональный калькулятор платежей по кредиту может сделать математику для вас. Не продолжайте, если вы не уверены, что сможете внести ежемесячный платеж в установленный срок.

3. Заполните официальное заявление

Когда будете готовы, заполните официальное заявление у кредитора по вашему выбору. Будьте готовы не только предоставить информацию, которую мы изложили выше, но и предоставить подтверждение вашей финансовой информации. Например, вас могут попросить предоставить платежные квитанции в качестве подтверждения дохода и копию паспорта для подтверждения вашей личности.

Многие кредиторы принимают решение о выдаче кредита в течение одного рабочего дня. Но другим может потребоваться несколько дней, чтобы ответить.

4. Подпишите кредитный договор и начните погашение

Если вы одобрены и принимаете условия кредита, вы можете ожидать финансирования в течение нескольких рабочих дней. Средства могут быть переведены непосредственно на ваш банковский счет, но вы можете запросить отправку кредитных средств другим способом.

Средства могут быть переведены непосредственно на ваш банковский счет, но вы можете запросить отправку кредитных средств другим способом.

Вам нужно будет подписать окончательные документы по кредиту до того, как кредит будет выплачен. Как только средства поступят на ваш счет, у вас должен быть план ежемесячных платежей. Помните, что пропуск одной даты платежа может повредить вашей кредитной истории. Один из хороших способов избежать ошибок — использовать бюджет.

5 альтернатив необеспеченным персональным кредитам после банкротства

1. Альтернативные кредиты до зарплаты (PAL)

Альтернативные кредиты до зарплаты — это небольшие кредиты в долларах, которые федеральные кредитные союзы предлагают своим членам. Это безопасная альтернатива кредитам до зарплаты. Сумма кредита обычно составляет от 200 до 1000 долларов США со сроком погашения от одного до шести месяцев. Кредитным союзам разрешено взимать плату за подачу заявления не более 20 долларов США, покрывая только расходы на обработку вашего заявления. Если вы рассматриваете возможность получения кредита до зарплаты, это гораздо более безопасный вариант.

Если вы рассматриваете возможность получения кредита до зарплаты, это гораздо более безопасный вариант.

2. Обеспеченный личный кредит

Если у вас есть залог, вы можете получить обеспеченный личный кредит. Поскольку ваш кредит будет обеспечен активом, например, балансом вашего сберегательного счета или правом собственности на автомобиль, вы можете получить более низкую процентную ставку, чем при традиционном личном кредите.

Однако этот вариант сопряжен с дополнительными рисками, поскольку в случае невыплаты кредита кредитор может завладеть вашим залогом.

3. Кредит 401(k)

С кредитом 401(k) вы снимаете средства со своего пенсионного счета, возвращая основную сумму и проценты обратно на счет. Это может звучать идеально, но сборы за такие кредиты могут быть довольно высокими. При приеме до достижения 59 лет½, вы можете быть оштрафованы и обложены налогом, если вы не погасите кредит. Если вы уйдете от своего работодателя, пока кредит не погашен, вам может потребоваться вернуть всю сумму в течение 90 дней. Решение взять средства со своего счета также означает потерю потенциального роста инвестиций и погашение кредита долларами после уплаты налогов.

Решение взять средства со своего счета также означает потерю потенциального роста инвестиций и погашение кредита долларами после уплаты налогов.

4. Кредит под залог дома

Если у вас есть капитал в вашем доме, вы можете взять под него кредит. Ссуды под домашний капитал дают вам сумму кредита единовременно и, как правило, имеют более низкие процентные ставки, чем необеспеченные ссуды. Однако, если вы не в состоянии своевременно оплачивать свои платежи, существует риск потери права выкупа, поскольку вы используете свой дом в качестве залога.

5. Кредитная линия под залог жилья (HELOC)

Если вы владеете домом с некоторым долевым капиталом, но не знаете, сколько вам нужно взять взаймы, тогда вам может подойти программа HELOC. Эти возобновляемые кредитные линии позволяют вам получать средства из капитала вашего дома в течение определенного периода времени, как кредитная карта. По истечении периода просадки начинается погашение основного долга в зависимости от суммы, которую вы заняли.