Оформить кредит на выгодных условиях: Подбор кредитов — сравнить условия 333 предложения и выбрать где лучше взять кредит

Содержание

Кредит на 10 лет — взять на выгодных условиях наличными или на карту

Кредит на 10 лет — взять на выгодных условиях наличными или на карту

Город

Москва

Санкт-Петербург

Волгоград

Воронеж

Екатеринбург

Казань

Красноярск

Нижний Новгород

Новосибирск

Омск

Пермь

Ростов-на-Дону

Самара

Уфа

Челябинск

Решили получить долгосрочный кредит на 10 лет? Найти оптимальное предложение с выгодными условиями можно на нашем сайте. Подробно изучите условия разных банков. Ознакомьтесь с программами и актуальными ставками.

Подробно изучите условия разных банков. Ознакомьтесь с программами и актуальными ставками.

- Крупная сумма кредитования

- Выгодные процентные ставки

- Длительный срок погашения

Подробнее

Скрыть

Сумма кредита, ₽

Срок по месяцам

Сбросить

Экперты ВЗО по кредитам

Александр Гайдаш

SEO-специалист

Мария Иванова

Контент-менеджер

Часто ищут

Смотреть все

Со 100% одобрением

Сроком от 3 лет

С 18 лет

Без посещения банка

С диф. платежами

платежами

Без отказа

С моментальным решением

Без подтверждения дохода

Топ предложений

Кредиты на 10 лет — рейтинг 2022

- УБРиР (Рефинансирование)

- Тинькофф (Под залог недвижимости)

- УБРиР (На любые цели)

- Норвик Банк (Залоговый+)

- Зенит (Под залог недвижимости)

- УБРиР (Наличными)

- Райффайзенбанк (Под залог жилья)

- Сбербанк (На Проект)

- Сбербанк (Инвестиционный)

- УБРиР (Без справок)

По умолчанию

По умолчанию

Больше сумма

Меньше сумма

Больше срок

Меньше срок

Ниже %

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Подробнее

Спасибо, ваша жалоба отправлена на рассмотрение

К5М® — рейтинг, с помощью которого мы оцениваем финансовые продукты (например, микрозаймы, кредиты или кредитные карты). Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Для объективной оценки используется сложная формула, которая учитывает большое число параметров (в сентябре 2016 года их было всего 5 штук, а через два года — уже более 80). В процессе оценки задействованы не только основные параметры продукта (такие как сумма или процентная ставка кредита), но и оценки клиентов.

Подробнее

+1

Очистить

Перейти

Итоговое сравнение кредитов на 10 лет

Популярные банки

Росбанк

4.8

419 отзывов

2272

Лицензия

6.9/10

Рейтинг К5М

Служба поддержки

8 (800) 234-44-34

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

Тинькофф Банк

4. 4

4

804 отзыва

2673

Лицензия

7.8/10

Рейтинг К5М

Служба поддержки

8 (800) 950-25-55

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

Ипотеки

РКО

Хоум Кредит Банк

4.5

189 отзывов

316

Лицензия

6.8/10

Рейтинг К5М

Служба поддержки

8 (495) 785-82-25

Контакты

Кредитные карты

Дебетовые карты

Автокредиты

Вклады

Кредиты

РКО

Этапы получения кредита

1

Выберите подходящий кредит

2

Нажмите кнопку «Оформить»

3

Заполните заявку на сайте банка

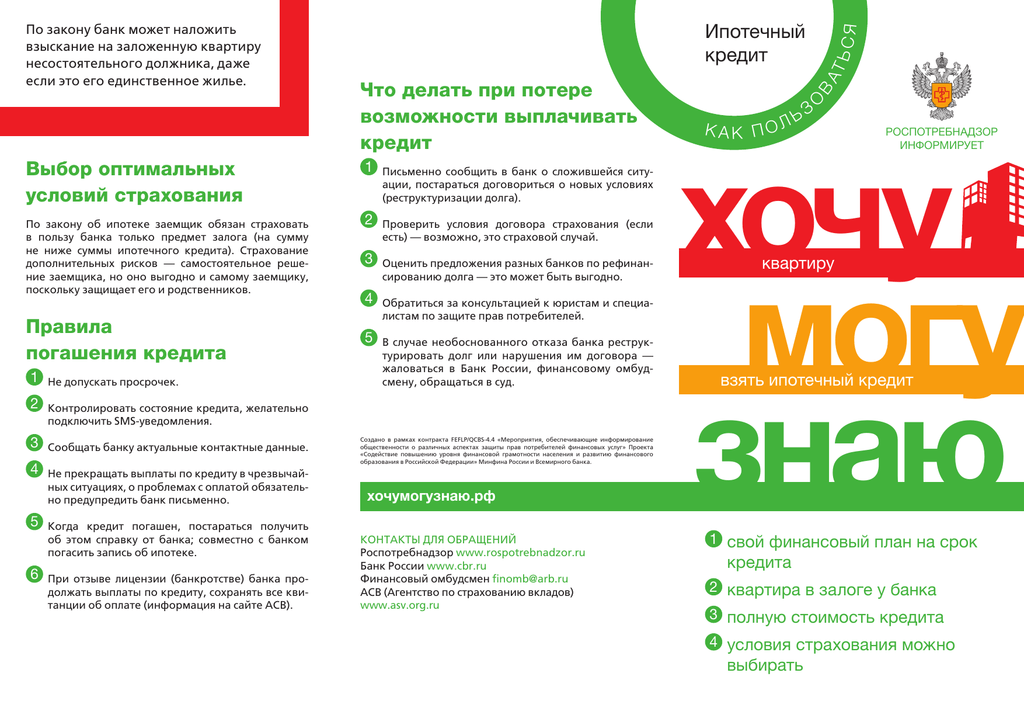

Кредиты со сроком погашения 10 лет относятся к долгосрочным. Как правило, по таким договорам банки предлагают более выгодные ставки. Это можно объяснить тем, что при значительном сроке действия договора учреждение гарантированно получает доход. Также по крупным кредитам на 10 лет предполагается обеспечение. Это может быть имущество заемщика или поручительство третьих лиц.

Как правило, по таким договорам банки предлагают более выгодные ставки. Это можно объяснить тем, что при значительном сроке действия договора учреждение гарантированно получает доход. Также по крупным кредитам на 10 лет предполагается обеспечение. Это может быть имущество заемщика или поручительство третьих лиц.

Условия получения кредита на 10 лет

На долгосрочный кредит можно подать заявку онлайн на сайте банка или посетить для этого его офис. Долгий срок погашения позволяет получить значительную сумму. Оформление небольшого кредита на 10 лет будет нецелесообразным для клиента.

Заемщик может получить деньги в кассе банка наличными. Однако в последнее время актуальным становится получение средств переводом на отдельный банковский счет.

По целевым программам необходимая сумма обычно сразу поступает продавцу. Например, при ипотеке, автокредите, кредите на покупку земли и прочим. Страхование по договору является обязательным только в случае предоставления залога. Полис оформляется на весь срок за счет заемщика. Страховка необходима для защиты интересов кредитора.

Страховка необходима для защиты интересов кредитора.

Получить деньги на 10 лет могут клиенты, которые соответствуют требованиям банка. К ним относятся:

- Гражданство России

- Наличие регистрации в регионе обращения (постоянной или временной)

- Официальная занятость не менее 6 месяцев до обращения за кредитом

- Общий стаж не менее 5 лет

- Возраст — от 21 года

- Стабильный доход, который можно официально подтвердить

Если договор предусматривает имущественное обеспечение, банк может выдвигать требования к залогу. Например, в его качестве нельзя использовать единственное жилье. Исключением является ипотечный договор.

Лучшие условия по кредитам на 10 лет

| 🟢 Сумма кредита: | до 600 000 000 ₽ |

| 🟢 Ставка по кредиту: | от 3% годовых |

| 🟢 Срок кредитования: | до 360 месяцев |

| 🟢 Возраст получения кредита: | с 18 лет |

Преимущества

- Очень большую сумму удобно выплачивать в течение длительного срока минимальными платежами

- У вас будет больше уверенности в том, что вы сможете полностью погасить долг без проблем

Недостатки

- Для оформления такого кредита требуются определенные стаж и уровень дохода, а также официальное трудоустройство

- Иногда также понадобятся залог или поручительство

Необходимые документы

Чтобы увеличить шансы на получение финансирования, важно заранее собрать нужные справки и бумаги. В каждом учреждении свои требования к оформлению заявки и пакету документов. В любом случае потребуются следующие бумаги:

В каждом учреждении свои требования к оформлению заявки и пакету документов. В любом случае потребуются следующие бумаги:

- Заполненное заявление

- Паспорт РФ

- Временная регистрация (при отсутствии постоянной) в регионе обращения

- Второй личный документ на выбор (загранпаспорт, ИНН, СНИЛС, военный билет, водительские права)

- Справка, подтверждающая доходы за последний год (2-НДФЛ или по форме банка)

- Копия трудового договора или трудовой книжки

При получении кредита на 10 лет под залог также предоставляются бумаги на имущество. Обеспечением может быть объект недвижимости, транспортное средство, ценные бумаги, земельный участок. Предмет залога должен являться собственностью заемщика. Если клиент привлекает поручителей, важно представить полный пакет документов на каждого участника сделки. Чем больше документов предоставит потенциальный заемщик, тем выше его шансы на одобрение заявки и выгодные условия.

Чем больше документов предоставит потенциальный заемщик, тем выше его шансы на одобрение заявки и выгодные условия.

Часто задаваемые вопросы

Можно ли оформить кредит на 10 лет наличными?

Долгосрочные программы предусматривают выдачу крупной суммы на конкретную цель. Чаще банки перечисляют деньги сразу продавцу или на банковский счет клиента. В индивидуальном порядке получить кредит наличными можно в кассе учреждения.

Какую сумму можно взять в кредит на 10 лет?

Лимит кредита зависит от условий конкретной программы и ежемесячного дохода клиента. Также на максимальную сумму влияет наличие или отсутствие обеспечения. В первом случае лимит будет выше.

Можно ли получить деньги без обеспечения договора?

Банки не всегда требуют залог или поручительство третьих лиц для выдачи кредита на 10 лет. Если заемщик имеет стабильный высокий доход и хорошее значение ПКР, он может рассчитывать на финансирование без обеспечения. Наиболее выгодные условия банки предлагают вкладчикам и зарплатным клиентам.

Наиболее выгодные условия банки предлагают вкладчикам и зарплатным клиентам.

В каком банке выдают потребительские кредиты на 10 лет?

Как правило, розничные программы имеют ограничение по сроку в 5–7 лет. Предоставить деньги на потребительские нужды на срок 10 лет готовы не все учреждения. Однако есть лояльные банки с гибкими условиями. К ним относятся, в частности, МКБ, Тинькофф, Норвик Банк.

Информация была полезна?

31 оценок, среднее: 4.1 из 5

Часто ищут

Рейтинг самых выгодных кредитов в России

По данным на начало октября 2021 года, суммарный долг по кредитам для населения в России составил ₽24,1 трлн. В среднем на каждого экономически активного жителя страны приходится ₽300 тыс. долга, а показатель закредитованности — соотношения долга к зарплате — вырос до 55%. Отчасти рост закредитованности связывают с более выгодными процентными ставками, которые устанавливали банки в условиях мягкой политики Центробанка. Сейчас же все изменилось, и проценты по многим займам (кроме, например, льготной ипотеки) выросли вслед за ней. Разбираемся в том, как можно удачно взять кредит и можно ли снизить свои переплаты.

Сейчас же все изменилось, и проценты по многим займам (кроме, например, льготной ипотеки) выросли вслед за ней. Разбираемся в том, как можно удачно взять кредит и можно ли снизить свои переплаты.

Содержание

- Что нужно знать

- Стоит ли жить в кредит

- Где самые выгодные условия

- Как можно снизить ставку по кредиту

- FAQ

Что нужно знать

Прежде чем продолжать, давайте разберемся в том, что обязательно надо знать о кредитах. Естественно, заемщик всегда старается найти самые выгодные для себя условия, а кредитор — сделать так, чтобы получить больше переплат с заемщика. Поэтому всегда следует пристально изучать все условия, которые прописаны в договоре с банком. Ни в коем случае не подписывайте документы, смысл которых вам не до конца ясен.

Под привлекательным процентом может скрываться совсем другая цифра — часто банки прибегают к уловке, когда самые выгодные условия доступны только при выполнении большого числа требований. Все эти мелочи прописаны в договоре, поэтому, если вам что-то непонятно, задавайте сотруднику банка вопросы до того момента, пока все не прояснится.

Все эти мелочи прописаны в договоре, поэтому, если вам что-то непонятно, задавайте сотруднику банка вопросы до того момента, пока все не прояснится.

Также помните, что финансовые организации могут рекламировать два вида ставки по кредиту — фиксированную и плавающую. В первом случае процент остается одинаковым на весь срок кредита, а во втором она может меняться. Некоторые банки применяют рекламируемую ставку только после определенного срока — например, со второго года кредита. Или только в первые месяцы.

При изучении условий кредита обращайте внимание и на то, каким требованиям нужно соответствовать, чтобы получить его. Есть ссуды, которые выдают только людям определенного возраста. Также изучите условия досрочного погашения кредита — не предусмотрены ли за это дополнительные переплаты. Например, ряд банков навязывает обязательное страхование жизни при выдаче кредита, а при досрочном погашении не торопится отменять страховку. Не забывайте, что финансовое учреждение не может навязать такие требования — согласно закону, обязательно только страхование недвижимости при оформлении ипотеки.

Наконец, не берите кредит, если ваше финансовое положение нестабильно, а кредитная история оставляет желать лучшего. Во-первых, мало кто согласится дать вам ссуду, а во-вторых, условия будут далеко не самыми привлекательными. Кроме того, велик шанс попасть в долговую яму, из которой будет сложно выбираться.

Стоит ли жить в кредит

Если коротко — то ни в коем случае. У постоянной закредитованности есть ряд минусов, главный из которых — переплаты во всем. Даже если ваше финансовое положение стабильно, полагаться на кредиты для большинства своих покупок может быть опасно.

В пример избыточного кредитования приведем период с 1989 по 2001 годы в США, когда в стране наблюдался бум покупок по кредитным картам. Общая сумма долгов американцев по карточным счетам за этот срок увеличились почти втрое — с $238 млрд до $692 млрд.

Принято считать, что рост долга по кредитным картам связан с беспечной тратой денег на обычные товары. Но, как выяснили специалисты агентства Demos, многие американские семьи тратили занятые средства на необходимость — например, на здоровье.

В результате к 2001 году средняя сумма долга перед банком одной американской семьи с учетом инфляции за этот срок выросла на 53% — с $2 697 до $4 126. Одновременно с этим суммы денег на накопительных счетах американцев стремительно сократились, а число подавших заявление о банкротстве людей увеличилось на 125%.

Где самые выгодные условия

Приведенные ниже данные актуальны на 8 декабря 2021 года. Для изучения рынка использовались данные агрегаторов Banki.ru, Sravni.ru и «Выбери».

Как уже было сказано выше, сейчас условия для кредитов в России стали хуже, чем раньше. Все дело в том, что Центробанк последовательно ужесточил кредитно-денежную политику, подняв ключевую ставку до 7,5%. Следовательно, ожидать кредитов по очень низким ставкам не стоит.

Учитывая это, мы подобрали самые выгодные предложения среди самых надежных банков России — при принятии решения мы руководствовались объемом их активов и рейтингом надежности Forbes.

Лучшие условия по кредитной карте

«Просто кредитная карта» — Citi

В Citi можно оформить «Просто кредитную карту» со следующими условиями:

Льготный период в 210 дней — деньги можно возвращать в течение больше полугода.

Здесь действует несколько важных условий: это правило не распространяется на операции по снятию наличных, денежные переводы, расходы в казино и переводы на счета других людей или в другие банки. Также льготный период не касается покупок по карте в рассрочку — по ней процент составляет от 7% до 28%.

Здесь действует несколько важных условий: это правило не распространяется на операции по снятию наличных, денежные переводы, расходы в казино и переводы на счета других людей или в другие банки. Также льготный период не касается покупок по карте в рассрочку — по ней процент составляет от 7% до 28%.От 20,9% до 32,9% годовых вы заплатите при условии неуплаты в льготный период. Стоит отметить, что по приведенным выше операциям процент будет начисляться сразу, поскольку льготный период для них не действует. Ставка подбирается индивидуально.

Бесплатное обслуживание на весь период пользования картой.

Отсутствие комиссии за снятие наличных — при этом на снятие наличных льготный период не распространяется. Клиентам банка доступна услуга «Быстрые наличные», они могут снять от ₽10 тыс. по ставке от 7% до 28% на срок от 12 до 60 месяцев.

Кредитный лимит до ₽450 тыс. для новых клиентов — в процессе пользования он может быть увеличен до ₽1,5 млн.

«Просто кредитная карта» доступна жителям Москвы, Московской области, Санкт-Петербурга, Ленинградской области, Екатеринбурга, Самары, Ростова-на-Дону, Уфы, Волгограда, Новосибирска, Казани, Нижнего Новгорода, Краснодара старше 20 лет и получающим зарплату больше ₽30 тыс. в месяц.

«Удобная» — Газпромбанк

Газпромбанк предлагает клиентам кредитную карту «Удобная». Ее ключевые особенности:

Льготный период до 180 дней — при условии, что вы будете тратить больше ₽60 тыс. за два месяца. Если меньше, то льготный период составит 90 дней.

От 11,9% до 25,9% годовых — с одним очень важным условием. Первая процентная ставка действительна только для покупок, которые вы совершите за первые два месяца пользования картой. После этого начинает действовать ставка в 25,9% годовых. Кроме того, за снятие наличных и переводы с карты предусмотрена повышенная ставка в 29,9%.

Бесплатное обслуживание — при условии, что вы будете тратить по карте больше ₽5 тыс.

в месяц. В остальных случаях будут взимать по ₽199 в месяц.

в месяц. В остальных случаях будут взимать по ₽199 в месяц.Отсутствие комиссии за снятие наличных — распространяется только на сумму до ₽100 тыс. в месяц и только по основной карте. В прочих случаях будет взиматься сбор в размере 3,9% и еще ₽390. За переводы будут брать такую же комиссию.

Кредитный лимит до ₽600 тыс.

Лучшие условия по потребительскому кредиту

Сразу оговоримся, что с потребительскими кредитами наличными в России сейчас дела не очень. Банки рекламируют низкие ставки, которые доступны только при подключении платных услуг. При этом сами услуги либо снижают переплаты незначительно, либо же делают их больше. Поэтому, вероятно, сейчас не лучшее время, чтобы брать потребительские кредиты.

Citi

В Citi доступно оформление потребительского кредита наличными со следующими условиями:

Ставка от 9,9% до 17,2% годовых — выбирается индивидуально.

Калькулятор на сайте банка подсказывает, что при выборе суммы в ₽1 млн на три года ставка для тех, кто не получает зарплату на карту Citi, составит не меньше 11,9%. Минимальная ставка для тех, у кого деньги приходят на карту банка, составит 10,9%.

Калькулятор на сайте банка подсказывает, что при выборе суммы в ₽1 млн на три года ставка для тех, кто не получает зарплату на карту Citi, составит не меньше 11,9%. Минимальная ставка для тех, у кого деньги приходят на карту банка, составит 10,9%.За просрочку платежа будут начислять пеню. Ее установят в индивидуальном порядке при заключении договора.

Максимальная сумма кредита для тех, кто не получает зарплату на карту Citi, — ₽3 млн. Минимальная составляет ₽100 тыс.

Срок кредита — от 1 года до 5 лет.

Citi выдает потребительские кредиты гражданам России, живущим в Москве, Московской области, Санкт-Петербурге, Волгограде, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону, Самаре, Казани или в Уфе. Заемщик должен работать не меньше трех месяцев на одном месте, а общий стаж должен составлять не меньше года. Также кредит недоступен индивидуальным предпринимателям.

UniCredit

UniCredit предлагает кредит на таких условиях:

Ставка от 5,5% до 20,9% годовых — выбирается индивидуально.

Стоит отметить, что пониженная ставка доступна только при оформлении страхования, более подробно такие примеры разберем чуть ниже. С помощью не являющегося офертой калькулятора на сайте UniCredit можно узнать, что для новых клиентов банка, которые хотят взять ₽1 млн на три года, минимальная ставка со страховкой составит 6,9%. Без страховки показатель будет не ниже 14,5%.

Стоит отметить, что пониженная ставка доступна только при оформлении страхования, более подробно такие примеры разберем чуть ниже. С помощью не являющегося офертой калькулятора на сайте UniCredit можно узнать, что для новых клиентов банка, которые хотят взять ₽1 млн на три года, минимальная ставка со страховкой составит 6,9%. Без страховки показатель будет не ниже 14,5%. За просрочку платежа будут начислять неустойку в размере 20% годовых. Считать ее сумму будут так: 20% годовых начислят с даты, когда нужно было совершить платеж, до даты фактической выплаты денег банку.

Максимальная сумма кредита для тех, кто не получает зарплату на карту UniCredit, — ₽2 млн. Минимальная составляет ₽60 тыс.

Срок кредита — от 2 до 5 лет.

Чуть подробнее о страховке. Она считается по формуле 0,3% от суммы страхования в месяц. Калькулятор на сайте банка подсказывает, что с учетом страховки ежемесячный платеж по кредиту в ₽1 млн на три года составит ₽34 593 — это как если бы вы взяли займ под 14,85% годовых.

UniCredit выдает потребительские кредиты гражданам России от 23 (21 для зарплатных клиентов) до 65 лет, живущим в регионах, где есть банки, и соседних с ними. Зарплатные клиенты могут получить кредит в банке, даже если не живут в таком регионе. Также в списке есть требование, что заемщик должен работать не меньше четырех месяцев на одном месте (три месяца для зарплатных клиентов). Минимальная зарплата для получения кредита — ₽30 тыс. после уплаты налогов для Москвы и области и ₽15 тыс. для жителей других регионов.

Как страховка меняет платеж по кредиту

Теперь разберем примеры, когда страховки меняют платежи по кредиту более радикально. Для начала возьмем «Райффайзенбанк», который предлагает клиентам потребительский кредит с фиксированной ставкой при условии оформления до конца 2021 года. Его ключевые особенности:

Ставка в 5,99% годовых — при одном условии. Выше мы писали, что некоторые банки навязывают клиентам дополнительное страхование жизни.

Так вот, «Райффайзен банк» относится к таковым. Ставка в 5,99% доступна только тем, кто оформит «финансовую защиту» — страхование жизни и от потери работы по ряду причин. Без подключения этой услуги ставка составит 16,99%.

Так вот, «Райффайзен банк» относится к таковым. Ставка в 5,99% доступна только тем, кто оформит «финансовую защиту» — страхование жизни и от потери работы по ряду причин. Без подключения этой услуги ставка составит 16,99%.Просрочка платежа грозит пеней в размере 0,1% от суммы задолженности. Начислять ее будут каждый день.

Максимальная сумма кредита — ₽3 млн. Минимальная составляет ₽30 тыс.

Срок кредита — от 13 месяцев до 7 лет.

Получить потребительский кредит от «Райффайзенбанка» может гражданин России в возрасте от 23 до 67 лет на дату окончания действия договора. Он должен работать на одном месте не меньше трех месяцев и получать не меньше ₽25 тыс. (в Москве и Петербурге и их областях) или ₽15 тыс. (во всех других регионах).

Предположим, что вы решили взять кредит на ₽1 млн на три года в «Райффайзенбанке». С учетом оформления финансовой защиты ежемесячный платеж, по данным онлайн-калькулятора банка, не являющегося публичной офертой, составит ₽36 835. Таким образом, за три года вы выплатите банку ₽1 326 060. При этом только по ставке в 5,99% вы бы выплатили ₽1 095 012. Переплата за страхование жизни на этот срок составит ₽231 053. То есть каждый год с учетом страхования вы будете переплачивать так, будто бы взяли кредит под 19,36% годовых.

Таким образом, за три года вы выплатите банку ₽1 326 060. При этом только по ставке в 5,99% вы бы выплатили ₽1 095 012. Переплата за страхование жизни на этот срок составит ₽231 053. То есть каждый год с учетом страхования вы будете переплачивать так, будто бы взяли кредит под 19,36% годовых.

При этом вернуть часть трат на страхование можно только в течение трех месяцев после получения кредита. Поэтому вариант с получением кредита в «Райффайзенбанке» стоит рассматривать тем, кто собирается взять деньги на короткий срок, чтобы успеть вернуть средства в течение первых трех месяцев.

Схожие предложения можно найти у ВТБ и «Уралсиба» — банки также рекламируют низкую процентную ставку, но только при условии оформления страховки. Например, у «Уралсиба» ежемесячный платеж по кредиту в ₽1 млн на три года со страховкой (по заявленной ставке в 5%) составит ₽34 724, а без нее — ₽34 180 (по ставке в 14%).

А у Home Credit Bank другая тактика — банк предлагает оформить кредит по ставке в 5,9% при условии, что вы согласитесь подключить услугу «гарантия низкой ставки». С ней ежемесячный платеж составит ₽34 318 (₽235 421 переплат за весь срок), а без — ₽34 640 (₽247 040 переплат по ставке в 15,9%).

С ней ежемесячный платеж составит ₽34 318 (₽235 421 переплат за весь срок), а без — ₽34 640 (₽247 040 переплат по ставке в 15,9%).

Лучшие условия по ипотеке

Выгоднее всего в России в 2021 году брать ипотеку для семей с детьми — такие займы попадают в категорию господдержки. Ипотека доступна для семей, у которых родился ребенок в период с 1 января 2018 года, или для семей, в которых живет ребенок с особыми потребностями в возрасте до 18 лет.

«Альфа-банк»

Наиболее выгодные условия по такой ипотеке предоставляет «Альфа-банк». Для займа будут действовать следующие условия:

Ставка от 4,79% годовых — выбирается индивидуально. Она доступна при условии оплаты первичным взносом 15% от стоимости жилья как в новостройках, так и на вторичном рынке.

Процентная ставка может вырасти за отказ от страховок. При оформлении ипотеки обязательно только страхование недвижимости. Также «Альфа-банк» предлагает застраховать жизнь и титул — последняя защитит, если сделку по покупке недвижимости признают недействительной или незаконной.

При отказе от этих страховок процентную ставку могут увеличить на 4 п.п.

При отказе от этих страховок процентную ставку могут увеличить на 4 п.п.Максимальная сумма кредита — ₽12 млн для Москвы, Санкт-Петербурга и их областей. Согласно расчетам через калькулятор на сайте, который не является публичной офертой, максимальная стоимость жилья для получения такой ипотеки с первичным взносом в 15% — ₽14 117 648. С учетом того, что ₽2 117 648 вы отдадите в качестве первичного взноса. Но всегда можно установить первичный взнос выше. Для других регионов максимальная сумма кредита — ₽6 млн.

Часть первичного взноса можно оплатить с помощью материнского капитала. По данным на 2021 год, выплата за первого ребенка составляет ₽483,8 тыс. При этом 10% стоимости недвижимости нужно внести другими деньгами.

Часть денег от покупки жилья и выплаты процентов можно будет вернуть с помощью налогового вычета.

Срок ипотеки — от 3 до 30 лет.

Ипотеку для семей с детьми выдают гражданам России с маленькими детьми — рожденными не раньше 1 января 2018 года. При этом условия льготной ипотеки применимы и к тем заемщикам, которые усыновили или удочерили ребенка подходящего возраста. Важно, что у ребенка должно быть российское гражданство.

При этом условия льготной ипотеки применимы и к тем заемщикам, которые усыновили или удочерили ребенка подходящего возраста. Важно, что у ребенка должно быть российское гражданство.

Дополнительное снижение процентной ставки можно получить, если покупать жилье у застройщиков-партнеров «Альфа-банка».

Такой займ доступен не только обычным физическим лицам, но и индивидуальным предпринимателям, а также владельцам бизнеса. Наемным работникам нужно выполнять обязанности на одном месте не меньше четырех месяцев.

«Сбербанк»

У «Сбербанка» также есть ипотека для семей с маленькими детьми на льготных условиях.

Ставка от 4,7% годовых — выбирается индивидуально. Минимальная ставка доступна при условии оплаты первичным взносом 15% от стоимости жилья как в новостройках, так и на вторичном рынке. Кроме того, для этого нужно получать зарплату на карту «Сбербанка» и зарегистрировать право собственности через интернет. Невыполнение любого из условий приведет к повышению ставки на 0,3 п.

п., двух — на 0,6 п.п.

п., двух — на 0,6 п.п.Процентная ставка вырастет при отказе от страхования жизни и здоровья. Она увеличится на 1 п.п.

Максимальная сумма ипотеки — ₽12 млн для Москвы, Санкт-Петербурга и их областей. Как и в случае с «Альфа-банком», максимальная стоимость жилья при оформлении льготной ипотеки с выплатой 15% в качестве первого взноса — ₽14 117 648. Но вы можете выбрать недвижимость дороже, если будете готовы увеличить первичный взнос. Для других регионов максимальная сумма ипотеки — ₽6 млн.

Первичный взнос можно оплатить материнским капиталом — частично или полностью.

Часть денег от покупки жилья и выплаты процентов можно будет вернуть с помощью налогового вычета.

Срок ипотеки — от года до 30 лет.

Во многом условия «Сбербанка» и «Альфа-банка» по ипотеке для семей с детьми схожи. Поэтому здесь стоит исходить из того, у какого застройщика вы собираетесь приобретать недвижимость — партнера того или иного банка.

Как можно снизить ставку по кредиту

Процентная ставка по кредитам в большинстве случаев представляет из себя диапазон — например, от 5,5% до 20,9% годовых. И дело не только в том, что банку надо показать число, которое пойдет в рекламу.

Ставка по кредиту зависит от нынешней ключевой ставки Центробанка. Но конкретный процент будет зависеть в первую очередь от вас. Банки делят граждан на две основные категории: клиенты с хорошей кредитной историей и люди, представляющие риски для финансовой организации.

Тем, кто регулярно вносил платежи по кредитам в прошлом и полностью соответствует критериям банка, предлагают более выгодные условия по кредитам. А клиентам, представляющим риски, достаются менее привлекательные предложения.

При этом учитывается не только история выплат по кредитам, но и, например, просрочка налоговых платежей. Если же к вам приходили судебные приставы, чтобы получить деньги по каким-либо платежам, то банк может отклонить вашу заявку.

Кроме того, процентная ставка вырастет, если вы не предоставите банку полный пакет необходимых для оформления займа документов. По закону кредит могут выдать только по паспорту и еще одному удостоверяющему личность документу. Но риски самой финансовой организации в таком случае существенно вырастают — она, например, не сможет проверить вашу платежеспособность.

Также на ставку может повлиять наличие поручителя или то, что вы предоставите свое имущество в залог. Но помните, что все изменения в процентной ставке рассматриваются согласно внутренним документам банка, поэтому вам могут отказать, даже если вы, как вам кажется, идеальный клиент.

FAQ

У какого из российских банков дольше всего льготный период по кредитке?

Самый долгий грейс-период (льготный период, когда на долг по карте не начисляются проценты) — у Citi. По «Просто кредитной карте» он составляет 210 дней.

Почему банки рекламируют низкие проценты по кредиту?

Сделать это позволяют условия договора. Например, банк может рекламировать чрезвычайно низкую ставку, но ежемесячный платеж будет существенно выше, чем должен быть. Дело в том, что многие организации предлагают льготные ставки, только если вы согласитесь, например, на страхование жизни на срок кредитования.

Например, банк может рекламировать чрезвычайно низкую ставку, но ежемесячный платеж будет существенно выше, чем должен быть. Дело в том, что многие организации предлагают льготные ставки, только если вы согласитесь, например, на страхование жизни на срок кредитования.

Как выгоднее всего взять ипотеку?

Самые выгодные условия по ипотеке в России в 2021 году предоставляются для семей с маленькими детьми, родившимися после 1 января 2018 года. Такие граждане имеют право оформить займ по ставке ниже 5% годовых.

По теме

Материалы, представленные на этом веб-сайте, предназначены только для информационных целей, не являются инвестиционным исследованием и не должны рассматриваться в качестве инвестиционного совета. Любое мнение, которое может быть представлено на этой странице, является субъективной точкой зрения на объект сообщения автора материала, не является рекомендацией Currency Com или его партнёров. Мы не делаем никаких заявлений и не даем никаких гарантий относительно точности или полноты информации, представленной на этой странице. Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Полагаясь на информацию на этой странице, вы признаете, что действуете осознанно и самостоятельно и принимаете соответствующий риск.

Специальные кредитные программы | Бюро финансовой защиты потребителей

Для людей, отвечающих требованиям, специальные кредитные программы могут быть более доступными, чем обычные кредиты или кредиты FHA, поэтому обязательно проверьте, соответствуете ли вы критериям.

Прежде чем принять окончательное решение, всегда сравнивайте официальные кредитные предложения, называемые оценкой кредита.

Ссуда VA

Департамент по делам ветеранов (VA) имеет программу ссуды для имеющих право ветеранов, нынешних военнослужащих и переживших супругов . Кредиты сделаны частными кредиторами и гарантированы VA.

Кредиты VA:

- Часто предлагают недорогие, оптимизированные варианты рефинансирования и дополнительную защиту, если у вас возникнут проблемы с выплатой ипотеки позже

- Не требуют ежемесячных страховых взносов по ипотечному кредиту, но обычно требуют предоплату при закрытии сделки

- Доступны с низким или даже нулевым первоначальным взносом, но могут быть дороже, чем обычные кредиты, если у вас есть значительные средства для первоначального взноса и хорошая кредитная история

Гарантия VA заменяет ипотечное страхование. Подробнее об ипотечном страховании.

Подробнее об ипотечном страховании.

Кредит Министерства сельского хозяйства США (или кредит на развитие сельских районов)

Министерство сельского хозяйства США предлагает программу, аналогичную FHA и VA, предназначенную для заемщиков с низким и средним доходом в сельской местности.

Кредиты USDA могут быть хорошим вариантом для заемщиков, у которых мало свободных сбережений. Они предлагают нулевой первоначальный взнос и обычно дешевле, чем кредиты FHA. Заемщики будут платить авансовый платеж, а также текущие взносы по ипотечному страхованию в USDA.

Узнайте, соответствуете ли вы требованиям.

Ипотечное страхование требуется для всех кредитов Министерства сельского хозяйства США. Подробнее об ипотечном страховании.

Государственные и местные программы

Многие штаты, местные органы власти и некоммерческие организации предлагают программы, которые делают домовладение более доступным. Многие из этих программ ориентированы на семьи с низким и средним доходом, покупающие свой первый дом, хотя некоторые из них могут быть доступны для семей, которые ранее владели домом. Другие программы предназначены для учителей, пожарных и других государственных служащих или людей, заинтересованных в покупке дома в определенном районе.

Многие из этих программ ориентированы на семьи с низким и средним доходом, покупающие свой первый дом, хотя некоторые из них могут быть доступны для семей, которые ранее владели домом. Другие программы предназначены для учителей, пожарных и других государственных служащих или людей, заинтересованных в покупке дома в определенном районе.

Многие программы предлагают помощь с первоначальным взносом, которую можно использовать вместе с обычным FHA или обычным кредитом. Некоторые программы предоставляют деньги напрямую через субсидируемые кредиты.

Если вы считаете, что можете соответствовать требованиям, изучите программы в вашем районе с помощью этого инструмента или свяжитесь с местным консультантом по жилищным вопросам, чтобы обсудить ваши варианты. Вы также можете узнать у местных кредиторов, предлагают ли они какие-либо специальные программы.

Ипотечное страхование требуется многими государственными и местными программами. Подробнее об ипотечном страховании.

Подробнее об ипотечном страховании.

Обычные кредиты | Бюро финансовой защиты прав потребителей

«Обычный» просто означает, что кредит не является частью конкретной государственной программы. Обычные кредиты обычно стоят меньше, чем кредиты FHA, но их сложнее получить.

Существуют две основные категории обычных кредитов:

Соответствующие кредиты

Соответствующие кредиты имеют максимальную сумму кредита, установленную правительством. Другие правила для соответствующих кредитов устанавливаются Fannie Mae или Freddie Mac, компаниями, которые предоставляют поддержку для соответствующих кредитов.

Несоответствующие кредиты

Несоответствующие кредиты менее стандартизированы. Право на участие, цены и функции могут сильно различаться в зависимости от кредитора, поэтому особенно важно присмотреться и сравнить несколько предложений.

Для некоторых обычных кредитов требуется ипотечное страхование. Подробнее об ипотечном страховании.

В соответствии с | |

|---|---|

Обычный (соответствующий) | 647 200 долларов США в большинстве округов

|

Соответствующий гигант | $647,200 to county limit

|

Несоответствующий | |

|---|---|

Джамбо (не соответствующий требованиям) | До 1–2 миллионов долларов США

|

Несоответствующие (прочие) |

|

Многие кредиты, из-за которых люди попали в беду во время кризиса, попали в категорию «несоответствующих (других)».