Оформить заявку на ипотечный кредит: Онлайн заявка на ипотеку — подать во все банки, оформить ипотеку онлайн под 1%

Содержание

Как подать заявку на льготную ипотеку

Как подать заявку на льготную ипотеку?

Чтобы получить льготную ипотеку в Тинькофф, обратитесь к застройщику объекта, который вы выбрали. Он расскажет об условиях, поможет сформировать заявку и будет сообщать о статусе ее рассмотрения.

Если застройщик пока не работает с нашим банком, он может подключиться, написав на [email protected].

Также вы можете написать в чат приложения Тинькофф — наши операторы ответят на все вопросы о льготной ипотеке.

Если банк предварительно одобрит вашу заявку, дальнейший процесс оформления ипотеки в Тинькофф будет выглядеть так:

Вы выбираете объект, который подходит под требования банка.

Застройщик направляет в банк документы по этому объекту.

Если вы состоите в браке, понадобится направить в банк нотариальное согласие супруга либо брачный договор.

Также нужно будет открыть счет эскроу в банке, который укажет застройщик, и отправить реквизиты в чат приложения Тинькофф. Что такое эскроу‑счет

После этого мы свяжемся с вами, чтобы согласовать условия кредитования.

Если вы согласитесь на предложенные условия, вам потребуется внести первоначальный взнос (не менее 15% от размера ипотечного кредита) на счет дебетовой карты Тинькофф. Если карты еще нет, наш представитель доставит ее в удобные для вас время и место.

После того как вы внесете на карту первоначальный взнос, наш представитель привезет вам документы, необходимые для выпуска электронной подписи.

Вам нужно будет подписать документы в приложении Тинькофф.Подпись — это происходит во время встречи с нашим представителем.

Активируйте ипотечный кредит — с этим вам также поможет наш представитель.

Мы отправим документы по сделке на регистрацию в Росреестр.

Когда сделка будет зарегистрирована, Тинькофф переведет деньги на аккредитив, а затем на эскроу‑счет вашего застройщика.

Готово! Ипотечная сделка будет считаться завершенной, а квартира — оплаченной за счет кредита от Тинькофф.

Какие данные и документы нужны для подачи заявки на льготную ипотеку?

Для оформления заявки на ипотеку потребуются:

Эти данные нужны для проверки надежности заемщика. Обычно такая проверка занимает один час, в редких случаях дольше.

Если заявку одобрят, для оформления сделки дополнительно понадобятся:

Как я узнаю, какие условия по ипотеке мне в итоге одобрят?

Обычно узнать решение по онлайн-заявке на ипотеку в Тинькофф можно в течение часа. В некоторых случаях банк рассматривает заявку дольше.

В некоторых случаях банк рассматривает заявку дольше.

Процесс выглядит так:

Сначала банк проверяет сведения, которые указаны в заявке.

Затем на основании этой информации банк устанавливает размер ипотечного займа, который готов предоставить заемщику.

Когда решение будет принято, заемщику на телефон придет уведомление.

Чтобы уточнить статус вашей заявки, напишите в чат со службой поддержки в приложении Тинькофф.

Почему банки отказывают в ипотеке?

Банк принимает решение об одобрении заявки на ипотеку, используя специальную математическую модель, которая учитывает очень большие объемы данных. Именно поэтому иногда сложно назвать конкретную причину отказа. Но если такая возможность есть, банк укажет ее в оповещении об отказе.

Вот что в числе прочего может повлиять на решение банка:

Как правильно подать заявление на ипотеку в банк, чтобы не получить отказ

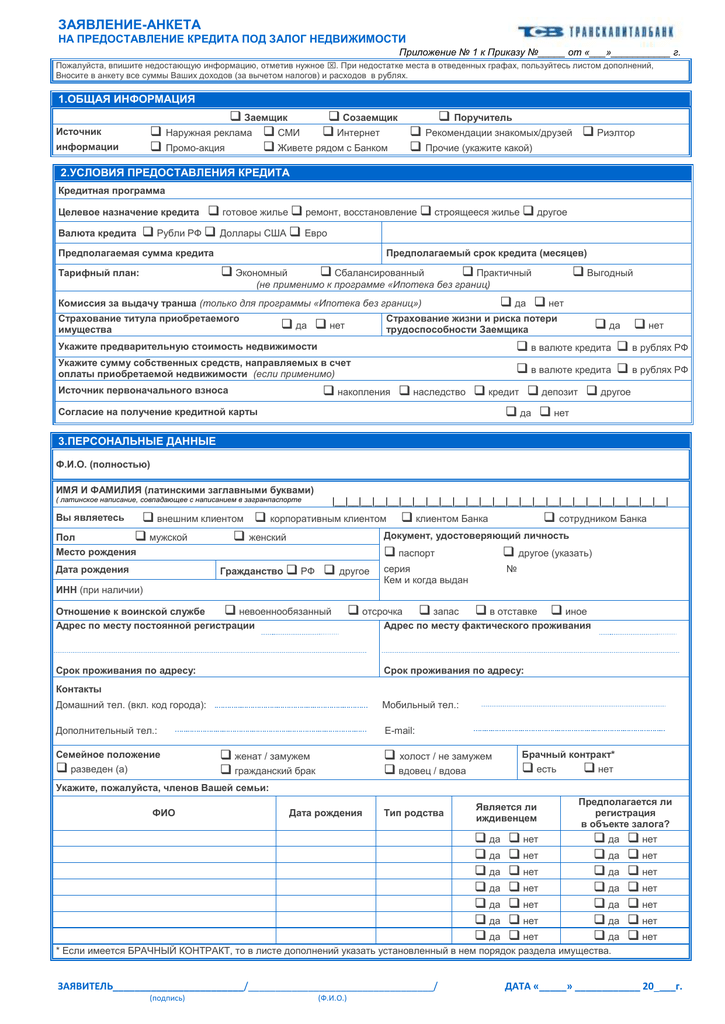

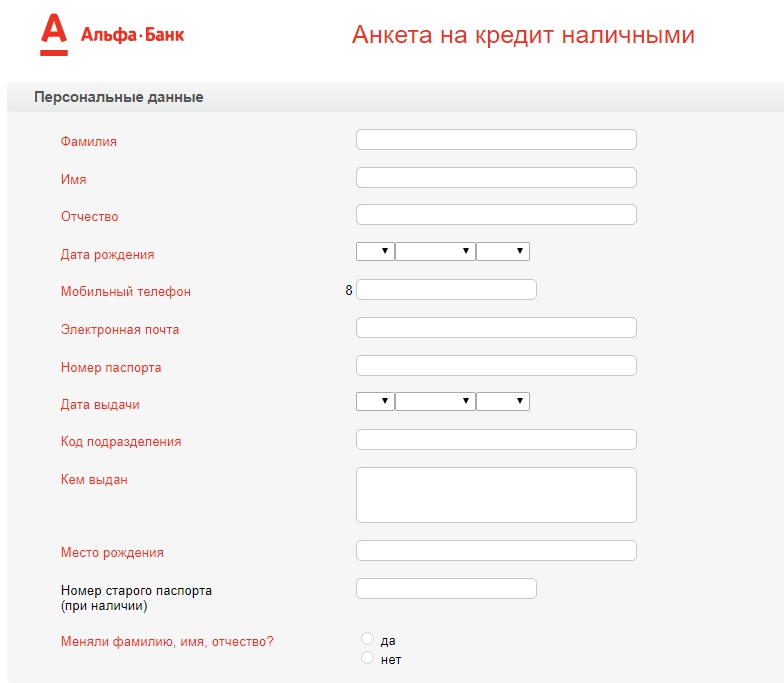

Театр начинается с вешалки, а ипотека — с подачи заявки в банк. При рассмотрении заявления-анкеты банкиры тщательно проверяют будущего ипотечника: посылают запрос в НБКИ, звонят работодателю, интересуются семейными обстоятельствами и наличием дополнительных источников дохода. Чтобы с первого раза правильно подать заявление и получить одобрение на выгодных условиях, нужно знать требования кредитной организации и хорошо подготовиться к первой встрече.

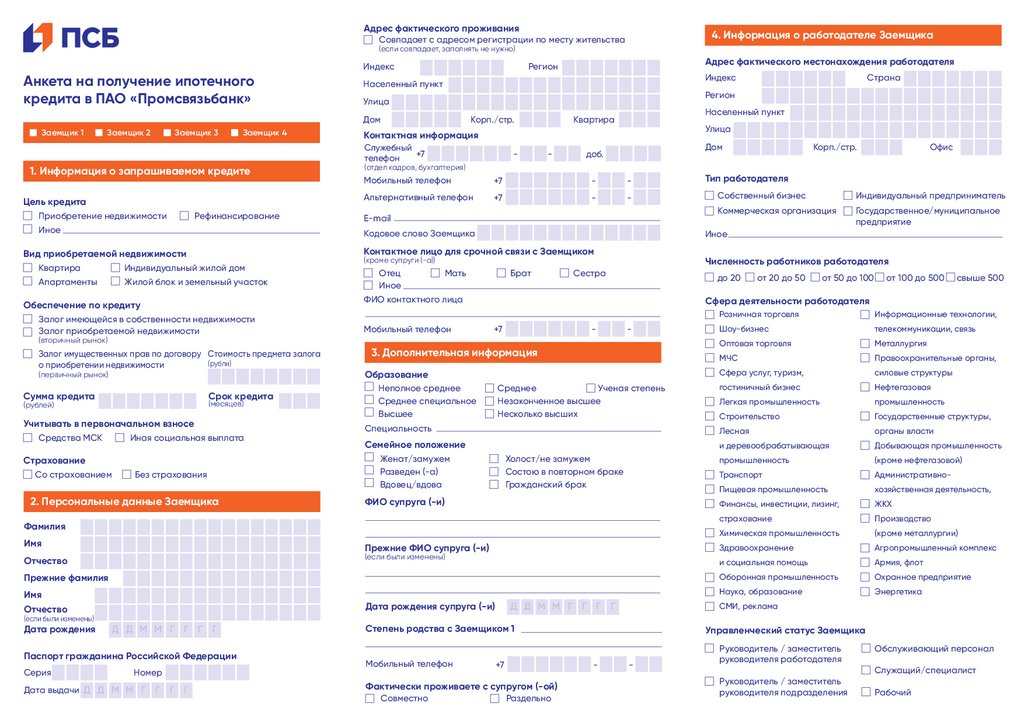

Список документов

Прежде чем отправиться в банковское отделение, соберите необходимые бумаги. У разных банков список варьируется, но базовый пакет выглядит следующим образом:

- паспорт гражданина РФ или загранпаспорт для иностранцев;

- справка 2-НДФЛ от работодателя. Если человек трудоустроен в нескольких местах, следует предоставить 2-НДФЛ с каждого места работы;

- справка о доходах по стандарту банка, если это предусмотрено условиями подачи заявки;

- заверенная работодателем копия трудовой книжки;

- анкета-заявление на получение ипотечного займа.

Возможно, потребуется подать дополнительные документы:

- военный билет для мужчин призывного возраста;

- Свидетельство о браке или разводе — в зависимости от семейного положения человека;

- Если у заемщика есть несовершеннолетние дети, потребуется свидетельство о рождении на каждого ребенка;

- водительские права при их наличии;

- справки из психоневрологического и наркологического диспансеров о том, что человек не стоит в этих заведениях на учете;

- СНИЛС;

- диплом об окончании высшего заведения и другие документы, подтверждающие наличие образования у соискателя;

- справки о полной выплате долга, если ранее человек оформлял займы в других банках;

- выписка из ЕГРН о праве собственности на недвижимое имущество (при наличии собственной квартиры, дома или иной недвижимости).

Чем больше доказательств платежеспособности и надежности предоставит будущий заемщик, тем быстрее ему одобрят кредит. Если собираетесь подавать заявления в разные банки, подготовьте несколько пакетов документов.

Если собираетесь подавать заявления в разные банки, подготовьте несколько пакетов документов.

Как увеличить шансы на одобрение

Банки при рассмотрении заявки изучают всю подноготную потенциального заемщика:

- семейное положение;

- количество иждивенцев;

- размер дохода;

- наличие работодателя;

- возраст;

- наличие «темных пятен» в кредитной истории;

- наличие недвижимой собственности.

У каждого банка есть система скоринга, которая присваивает соискателю баллы по ряду характеристик

Не раскрученные банки часто проводят скоринг по упрощенной схеме, чтобы конкурировать с крупными кредиторами. Если сомневаетесь в своем кредитном резюме, не игнорируйте «молодые» банки.

Несколько лайфхаков, которые помогут получить кредит на жилье:

- закройте «хвосты» в кредитной истории перед тем, как подать документы. Выплатите потребительские кредиты, откажитесь от кредитных карт.

Любой непогашенный кредит уменьшает количество свободных денег в бюджете. Если у вас были просрочки, следует при визите в банк предоставить платежки и объяснить, почему они возникли;

Любой непогашенный кредит уменьшает количество свободных денег в бюджете. Если у вас были просрочки, следует при визите в банк предоставить платежки и объяснить, почему они возникли; - долги по квартплате, штрафы за нарушение правил дорожного движения и налоговую задолженность нужно выплатить до подачи заявки в банк. Проверить отсутствие штрафов и долгов по налогам можно за несколько минут на сайте Госуслуг в личном кабинете. Там же можно оплатить задолженность онлайн;

- если планируете брать ипотеку с созаемщиком, поинтересуйтесь его кредитной историей и наличием непогашенных долговых обязательств. Это следует сделать независимо от того, будет ли созаемщик основным плательщиком по кредиту или нет.

Заключение

Если вы сами подаете документы в банк, даже при хорошем резюме есть вероятность отказа. Это может произойти из-за ошибки в документах, путаницы в кредитной истории или по вине работодателя, который не ответил на звонок ипотечного менеджера. Чтобы сэкономить время и правильно подать заявку, обратитесь к проверенным брокерам. Благодаря налаженным связям с кредитными структурами, брокер может гарантировать результат за короткий срок.

Чтобы сэкономить время и правильно подать заявку, обратитесь к проверенным брокерам. Благодаря налаженным связям с кредитными структурами, брокер может гарантировать результат за короткий срок.

Если вы планируете оформить ипотеку на жилье в Санкт-Петербурге и Ленобласти, обращайтесь в «Ипотекарь». С помощью агентства вы не только получите одобрение заявления, но и сможете выбрать оптимальные условия кредитования.

Shape Copy 9

Как взять ипотеку с «серой» зарплатой и без трудоустройства

Переоформляем ипотеку на другого заемщика

Shape Copy 8

Как финансово подготовиться к подаче заявки на ипотеку

Хотя покупка дома является огромным финансовым достижением, может показаться, что вам нужно многому научиться, чтобы ориентироваться в этом процессе, особенно когда речь идет о подготовке ваших финансов.

Ниже Select описывает несколько шагов, которые вы можете предпринять, чтобы максимально подготовиться к процессу покупки жилья.

Лучшие подборки в вашем почтовом ящике. Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

Рекомендации по покупкам, которые помогут улучшить вашу жизнь, доставляются еженедельно. Подпишите здесь.

Убедитесь, что ваш кредитный рейтинг и кредитный отчет в хорошем состоянии

Ваш кредитный рейтинг является одним из наиболее важных факторов, связанных с вашим финансовым здоровьем, поскольку кредиторы используют его — а также ваш кредитный отчет — для определения процентных ставок, которые вы будет претендовать на при подаче заявки на любой кредитной линии или займа.

Процентные ставки могут сделать займ еще дороже. Чем выше ставка, тем дороже будет взять этот кредит или кредитную линию. Та же идея верна и для ипотеки.

Имейте в виду, что некоторые ипотечные кредиторы обслуживают заемщиков с более низким кредитным рейтингом. При подаче заявки на новую кредитную линию или кредит с более низким кредитным рейтингом вы, скорее всего, получите более высокую процентную ставку, поскольку кредитор будет рассматривать вас как более рискованного.

И наоборот, более высокий кредитный рейтинг обычно приводит к более низкой процентной ставке, что делает более доступным получение кредита, поэтому в ваших интересах поработать над улучшением кредитного рейтинга, прежде чем подавать какие-либо заявки на ипотеку. Своевременная оплата счетов — это самое важное, что вы можете сделать, чтобы улучшить свой кредитный рейтинг.

Своевременная оплата счетов — это самое важное, что вы можете сделать, чтобы улучшить свой кредитный рейтинг.

Что касается вашего кредитного отчета, дважды проверьте его на наличие неточностей, которые могут привести к снижению вашего кредитного рейтинга и увеличению отношения долга к доходу, и убедитесь, что все выглядит правильно. Кредиторы захотят убедиться, что ваш общий долг не намного больше, чем вы можете себе позволить, прежде чем давать вам ипотечный кредит. Продукты кредитного мониторинга, такие как Experian (бесплатно) и IdentityForce® (платно), могут помочь вам контролировать ваш кредитный отчет на предмет любых неточностей, потенциального мошенничества и кражи личных данных.

Выплата любого существующего долга

Соотношение вашего долга к доходу обязательно будет тщательно изучено, когда вы подаете заявку на жилищную ссуду, поскольку кредиторы используют это, чтобы определить, действительно ли вы можете позволить себе покупку дома. Общее эмпирическое правило заключается в том, что отношение вашего долга к доходу не может превышать 43%, чтобы иметь право на покупку дома, и чем ниже это соотношение, тем лучше.

Одним из основных способов снизить соотношение долга к доходу является погашение любого существующего долга, включая любой долг по студенческому кредиту, долг по кредитной карте, персональные кредиты или другие кредитные линии, которые вы могли взять.

Метод долгового снежного кома – это одна из популярных стратегий для более быстрого погашения долга, которая включает в себя сначала устранение наименьшего остатка долга, а по всем остальным долгам выплачивается минимальная сумма. Наблюдение за тем, как небольшие остатки исчезают первыми, помогает сохранять мотивацию, позволяя вам работать до самых больших сумм, пока вы полностью не освободитесь от долгов.

Другая стратегия – метод долговой лавины – заключается в том, чтобы сначала избавиться от долга с самой высокой процентной ставкой, в то же время внося минимальные платежи по остальным и продвигаясь к долгу с самой низкой процентной ставкой. Этот метод действительно поможет вам сэкономить больше всего денег на процентных платежах.

Удостоверьтесь, что у вас есть резервный фонд

Непредвиденные расходы неизбежно возникнут, как только вы закроете свой дом — котел нужно заменить, крыша внезапно дает течь или половицы начинают выглядеть так, как будто они видели лучше дней.

Вот почему простое накопление достаточного количества денег для покрытия первоначального взноса и расходов на закрытие не поможет при покупке дома. Важно быть готовым покрыть любые непредвиденные расходы как можно скорее. Наличие экстренного фонда — запаса наличных, к которому вы можете получить доступ в случае тяжелой ситуации, — может помочь компенсировать эти непредвиденные расходы.

Сбережения на случай непредвиденных обстоятельств также могут помочь вам продолжать выплаты по ипотеке в случае увольнения после покупки дома.

Рекомендуется хранить свой резервный фонд на относительно доступном счете, таком как высокодоходный онлайн-сберегательный счет Marcus by Goldman Sachs или онлайн-сберегательный счет Ally. С помощью этих высокодоходных сберегательных счетов вам будут ежемесячно выплачиваться проценты только за поддержание баланса, что поможет увеличить ваш резервный фонд немного быстрее.

С помощью этих высокодоходных сберегательных счетов вам будут ежемесячно выплачиваться проценты только за поддержание баланса, что поможет увеличить ваш резервный фонд немного быстрее.

Эксперты обычно рекомендуют иметь резервный фонд, покрывающий расходы на проживание примерно за три-шесть месяцев, хотя сумма, которую вы должны откладывать, зависит от вашей индивидуальной ситуации и от того, насколько обычно заканчиваются ваши ежемесячные расходы.

Marcus by Goldman Sachs High Yield Online Savings

Узнать больше

Goldman Sachs Bank USA является членом FDIC.

Применяются условия.

Сберегательный счет Ally Bank Online

Подробнее

Ally Bank является членом FDIC.

3,30%

Нет

Без ежемесячной платы за обслуживание

D

10 долларов США за транзакцию

25 долларов США

Да

Да, при наличии расчетного счета Ally

Применяются условия.

Знайте свой бюджет

Важно знать, сколько вы действительно можете позволить себе потратить на новый дом. Предварительное одобрение ипотеки может помочь вам получить более точное представление о том, на какую сумму кредита вы будете претендовать, и как могут выглядеть ваши ежемесячные платежи.

Тем не менее, имейте в виду, что эта оценка не принимает во внимание другие финансовые обязательства, которые вы несете, такие как финансовая помощь вашей семье или другие ежемесячные платежи, которые не отображаются в вашем кредитном отчете.

По этой причине вам следует подумать о том, какую сумму ежемесячного платежа по ипотечному кредиту вы можете себе позволить. Это также может быть хорошим временем, чтобы переоценить свои ежемесячные расходы и выяснить, какие из них больше не служат вам, а какие вы можете позволить себе немного сократить.

Чтобы оценить, сколько вы можете позволить себе потратить на новый дом, обратитесь к специалисту по финансовому планированию или к агенту по недвижимости, чтобы более детально изучить его и посмотреть, как будет выглядеть реалистичный бюджет.

Сэкономьте на первоначальный взнос, расходы на закрытие и сборы

Первоначальный взнос, часть стоимости дома, является одной из самых больших первоначальных затрат при покупке дома. Он может составлять всего 0%, если вы имеете право на получение кредита VA, или 3,5%, если вы подаете заявление на получение кредита FHA. Имейте в виду, что для большинства обычных кредитов требуется первоначальный взнос в размере от 5% до 20% от стоимости дома.

Тем не менее, некоторые кредиторы предлагают специальные варианты кредита, такие как кредит DreaMaker от Chase Bank, который требует первоначального взноса всего в 3%.

Чейз Банк

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; Ипотечные кредиты с фиксированной скоростью и регулируемой скоростью включали

Обычные кредиты, кредиты FHA, VA Loans, Dreamaker℠ кредиты и ссуды Jumbo

10-30 лет

620

3%.

с кредитом DreaMaker℠

с кредитом DreaMaker℠

Применяются условия.

Заключительные расходы — это еще один набор расходов, которые вы должны быть готовы заплатить при покупке дома, и они могут составлять от 2% до 5% от суммы кредита к вашей окончательной цене. Они также включают сборы за оценку, сборы за андеррайтинг, сборы за инспекцию дома, сборы за проверку кредитоспособности, страхование правового титула и сборы за поиск титула, среди прочих сборов.

Сборы неизбежны при покупке дома, но может помочь подать заявку на ипотеку через кредитора, который уменьшает или отменяет их. Ally Bank, например, не будет взимать плату за подачу заявки, плату за создание, плату за обработку или плату за андеррайтинг.

В противном случае будьте готовы оплатить эти сборы, чтобы в последнюю минуту вам не пришлось искать дополнительные сбережения.

Ally Bank

Узнать больше

Подать заявку онлайн для получения индивидуальных тарифов; включены ипотечные кредиты с фиксированной и регулируемой процентной ставкой

Традиционные кредиты, займы HomeReady и Jumbo.

Просмотреть больше0071 , wellness and more, and follow us on Facebook , Instagram and Twitter to stay до настоящего времени.

Просмотреть больше0071 , wellness and more, and follow us on Facebook , Instagram and Twitter to stay до настоящего времени. Подробнее

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

Как подать заявку на ипотеку в 3 шага

Подать заявку на ипотеку просто

Подать заявку на ипотеку довольно просто. Вы выберете кредитора, запустите приложение (обычно онлайн) и предоставите подтверждающие документы, такие как налоговые декларации и банковские выписки, чтобы проверить свои финансы.

После этого игра в основном выжидательная. Кредитор проверит ваш кредит и документацию, а затем решит, утвердить ли вас. Если все в порядке, вы устанавливаете дату закрытия кредита — часто в течение 30 дней.

Многие кредиторы теперь используют онлайн-приложения, а некоторые даже предлагают предварительную квалификацию в тот же день. Таким образом, вы можете быстро оценить свою процентную ставку и посмотреть, сколько дома вы можете себе позволить.

В этой статье (Перейти к…)

- Как подать заявку

- Что дальше?

- Сколько времени это займет?

- Советы для получения одобрения

- Начало работы

Как подать заявку на ипотеку в 3 шага

Есть три основных шага для подачи заявки на ипотеку. Вам не нужно запоминать процесс, так как ваш кредитор проведет вас через каждый этап. Тем не менее, полезно знать, что произойдет, чтобы вы могли чувствовать себя подготовленными.

1. Выберите кредитора

Первый шаг к подаче заявки на ипотеку — решить, с каким кредитором вы будете работать. Крупные банки, кредитные союзы, онлайн-кредиторы и ипотечные брокеры предлагают ипотечные кредиты. В идеале вы хотите сравнить предложения по крайней мере от трех кредиторов, прежде чем принять решение; это поможет вам найти самую низкую процентную ставку и может легко привести к экономии тысяч долларов.

Чтобы сравнить кредиторов, выберите несколько компаний и пройдите предварительную квалификацию в каждой из них. (Например, вы можете связаться с вашим текущим банком, онлайн-кредитором и местным кредитным союзом). Предварительная квалификация включает в себя ответы на несколько простых вопросов, после чего кредитор должен дать вам оценку вашей ставки, суммы кредита и затрат на закрытие.

Вы выберете предложение, которое подходит вам лучше всего, а затем перейдете к полной заявке в этой ипотечной компании.

2. Подать заявку и подать финансовые документы

После того, как вы определились с кредитором, вы можете заполнить полную заявку на ипотеку.

Вы предоставите финансовые документы для проверки всей информации, которую вы предоставили во время предварительной квалификации. Это включает в себя банковские выписки, платежные квитанции, W-2 (или 1099, если вы работаете не по найму) и выписки с инвестиционного счета, среди прочего.

Вы предоставите финансовые документы для проверки всей информации, которую вы предоставили во время предварительной квалификации. Это включает в себя банковские выписки, платежные квитанции, W-2 (или 1099, если вы работаете не по найму) и выписки с инвестиционного счета, среди прочего.В это время кредитор также извлечет ваш кредитный отчет и оценку FICO, чтобы убедиться, что вы соответствуете минимальным требованиям кредитной оценки для выбранной вами ипотечной программы.

После проверки вашей кредитной истории и документов кредитор может выдать письмо с предварительным одобрением, которое необходимо для предложения дома. Если продавец примет ваше предложение, вы подпишете договор купли-продажи. Затем вы можете представить окончательную цену продажи и детали собственности вашему кредитору.

На этом ваша заявка на получение ссуды завершается, и ее можно перейти к стадии обработки.

3. Ответить на условия и дождаться утверждения

Остальная часть процесса подачи заявки на ипотеку в значительной степени представляет собой игру ожидания.

Вашему кредитору потребуется время, чтобы рассмотреть ваше заявление и личные финансы. Также будет проведена оценка дома. Это может занять как несколько дней, так и несколько недель.

Вашему кредитору потребуется время, чтобы рассмотреть ваше заявление и личные финансы. Также будет проведена оценка дома. Это может занять как несколько дней, так и несколько недель.При подаче заявления обязательно узнайте у своего кредитора об обычном времени закрытия; это влияет на то, как долго вам нужно заблокировать свою ставку, и продавец также захочет узнать дату закрытия.

Вы должны сохранять бдительность на этапе андеррайтинга. У вашего кредитора могут возникнуть дополнительные вопросы или запросить дополнительные документы в дополнение к вашему заявлению. Вы хотите отвечать на эти запросы как можно быстрее, чтобы избежать ненужных задержек с закрытием.

Когда все условия выполнены и кредит одобрен, вы и ваш кредитор назначите день закрытия. Именно тогда вы подпишете свои окончательные кредитные документы и оплатите первоначальный взнос и расходы на закрытие. (Хотя многие покупатели переводят деньги за несколько дней до закрытия, чтобы все их средства были готовы к важному дню.

)

)Что происходит после подачи заявки на ипотеку?

После того, как вы заполнили полную заявку на ипотеку, она должна пройти процесс андеррайтинга. На этом этапе команда андеррайтеров вашего кредитора тщательно изучит все ваши финансовые документы и кредитную историю, чтобы убедиться, что вы можете позволить себе новый ипотечный кредит. Они также закажут оценку дома, чтобы проверить текущую рыночную стоимость имущества.

После рассмотрения вашего кредитного пакета андеррайтеры выдают либо условное одобрение — это означает, что для продолжения необходимы дополнительные документы или письма с разъяснениями, — либо окончательное одобрение, означающее, что ваш кредит одобрен для закрытия.

Ваш кредитор отправит вам заключительную информацию за три дня до даты закрытия. В нем будут подробно описаны такие элементы, как цена покупки дома, процентная ставка, платежи по ипотеке, комиссия кредитора и расходы на закрытие, связанные с вашим жилищным кредитом.

Обязательно сравните заключительную информацию с оценкой кредита, чтобы увидеть, не изменились ли какие-либо цифры или условия.

Если есть какие-либо изменения, попросите вашего кредитного специалиста объяснить их вам.

Если есть какие-либо изменения, попросите вашего кредитного специалиста объяснить их вам.Сколько времени занимает получение ипотечного кредита?

Благодаря онлайн-формам и цифровой документации ваша первоначальная заявка на ипотеку может быть заполнена быстро. Но количество времени, необходимое для получения одобрения и фактического закрытия кредита, может сильно различаться в зависимости от типа ипотеки, которую вы используете, и ваших личных обстоятельств.

Большинство обычных кредитов могут быть закрыты в течение 30 дней, если заявка несложная. Но закрытие может занять до 60 дней и более в случаях, когда у заемщика сложное финансовое положение. Чрезвычайно занятый кредитор или домашний оценщик также может задержать процесс ипотечного кредита.

Закрытие некоторых видов ипотечных кредитов занимает немного больше времени, чем других. Например, кредиты, обеспеченные государством, имеют дополнительные этапы в процессе утверждения:

- Кредиты VA требуют специальной оценки жилья VA

- Аналогичным образом, кредиты FHA имеют свой собственный процесс оценки

- Кредиты USDA требуют, чтобы Министерство сельского хозяйства «подписало» заявку на кредит

Тем не менее, дополнительные шаги, необходимые для этих кредитные программы не должны вызывать слишком много задержек в процессе покупки жилья.

Советы по одобрению ипотечного кредита

Важно настроить себя на успех при подаче заявки на ипотеку. Вы хотите представить максимально сильную заявку, чтобы расширить возможности получения кредита и снизить процентную ставку.

Эти пять советов помогут вам легче получить одобрение на ипотеку и сократить расходы на покупку жилья:

- Проверьте свой кредитный отчет: Проверьте свою кредитную историю на наличие ошибок и по возможности повысьте свой балл перед подачей заявки

- Сравнительный магазин для вашего кредита: Получите несколько котировок ставок, чтобы найти самую низкую ставку по ипотеке, сборы и затраты на закрытие точно

- Избегайте просроченных платежей по аренде до закрытия : Просроченные платежи могут повлиять на ваш кредитный рейтинг и право на ипотеку

- Избегайте новых долгов до закрытия : Даже при наличии предварительного одобрения принятие нового долга может повлиять на ваши шансы на закрытие или на сумму, которую кредитор предоставит вам взаймы.

закрытие

закрытие

Вот что вы можете сделать, чтобы ваша заявка на ипотеку прошла как можно более гладко.

1. Проверьте свой кредит, прежде чем подавать заявку на ипотеку

Если вы ждете, пока подадите заявку на ипотеку, чтобы проверить свою кредитную историю, то вы ждете слишком долго. Это потому, что процентные ставки по ипотеке и квалификация по ипотеке зависят от вашего кредита. И ставки довольно высоки.

Если вы проверите свой кредит при подаче заявления и обнаружите, что он ниже, чем вы думали, вы, вероятно, получите более высокую процентную ставку и более дорогой ежемесячный платеж, чем вы надеялись. И если ваш кредитный рейтинг слишком низкий (ниже 580), вы можете вообще не претендовать на ипотеку.

Более высокий кредит означает более низкие процентные ставки

Имейте в виду, что более высокий кредитный рейтинг обычно означает более низкую ставку по ипотеке. Поэтому, если вы проверите свой балл и узнаете, что он сильный, вы все равно можете поработать над улучшением своего кредитного рейтинга перед покупкой.

Учтите, что ставки по ипотечным кредитам основаны на «уровнях» кредита, а более высокий уровень кредита означает более дешевую ипотеку. Например, если ваш кредитный рейтинг в настоящее время составляет 719, повышение его всего на один пункт может поднять вас на более высокий уровень и снизить процентную ставку.

Проверьте свой кредит досрочно

В идеале вы должны начать проверять свою кредитную историю заранее. Это может легко занять 12 месяцев или больше, чтобы решить серьезные кредитные проблемы. Так что чем раньше вы начнете, тем лучше.

Вы имеете законное право на получение бесплатных копий своих кредитных отчетов каждый год через Annualcreditreport.com. Эти отчеты жизненно важны, потому что они используются кредиторами для расчета вашей оценки. Тем не менее, одно исследование показало, что каждый пятый отчет содержит ошибки, достаточно серьезные, чтобы повлиять на кредитоспособность потребителя.

Итак, вам нужно просканировать свои данные, чтобы убедиться, что они на 100 % точны.

У Бюро финансовой защиты прав потребителей есть полезные советы, как оспорить ошибки в вашей кредитной истории.

У Бюро финансовой защиты прав потребителей есть полезные советы, как оспорить ошибки в вашей кредитной истории.Повысьте свой кредитный рейтинг, прежде чем подавать заявку, если это возможно

Если ваши кредитные отчеты точны, но ваша оценка ниже, чем могла бы быть, примите меры для ее улучшения. Есть три вещи, которые вы можете сделать немедленно, чтобы стать более квалифицированным заемщиком:

- Своевременно оплачивайте каждый счет

- Уменьшите остатки на кредитной карте: если они превышают 30% ваших кредитных лимитов, вы активно ухудшаете свой счет. Чем ниже, тем лучше

- Не открывайте и не закрывайте кредитные счета: подождите, пока не закроете

Эти три действия должны помочь вам со временем набрать очки. Вы также можете прочитать наше руководство по улучшению кредитного рейтинга.

2. Сравните ставки по ипотечным кредитам у нескольких кредиторов

Может быть большой ошибкой принять первое предложение по ипотечному кредиту, которое вы получите.

Многие покупатели жилья впервые не знают об этом, но ставки по ипотечным кредитам не установлены на камне. Кредиторы на самом деле имеют большую гибкость в отношении процентной ставки и сборов, которые они предлагают. Это означает, что кредитор, на которого вы смотрите, может предложить более низкую ставку, чем та, которую он вам показывает.

Покупки ведут к экономии

Для того, чтобы получить эти более низкие ставки, вы должны присмотреться к ценам и получить несколько различных котировок. Если вы получите более низкую ставку от одного кредитора, вы можете использовать ее в качестве козыря, чтобы уговорить других кредиторов.

Поиск ставок по ипотечным кредитам также позволяет узнать, выгодная ли у вас сделка. Например, ставка 7,5% и комиссия в размере 3000 долларов могут звучать нормально, если это первое предложение, которое вы получили. Но другой кредитор может предложить вам комиссию в размере 7,0% и 2500 долларов США. Это делает первое предложение намного менее привлекательным, но вы не узнаете об этом, пока не осмотритесь.

Получите не менее трех ипотечных котировок

Сравните индивидуальные расценки как минимум от трех-пяти кредиторов, чтобы убедиться, что вы получаете лучшее предложение. Внимательно читайте котировки, потому что такие вещи, как скидки, могут сделать предложение более привлекательным, чем оно есть на самом деле. Различные суммы первоначального взноса, условия кредита, суммы кредита и типы ипотечных кредитов также будут искажать оценки кредита.

Когда вы запрашиваете несколько котировок в течение одного и того же 14-дневного периода, это не должно отрицательно сказываться на вашей кредитной истории.

Кроме того, ипотечный брокер может помочь вам сравнить сразу несколько котировок.

3. Получите предварительное одобрение перед поиском дома

Предварительное одобрение ипотеки даст вам точную оценку суммы, которую кредитор готов предоставить вам взаймы. Многие покупатели жилья, впервые покупающие жилье, совершают ошибку, подавая заявку на ипотеку слишком поздно и не получая предварительное одобрение до того, как начнут искать дом.

Насколько поздно начинать процесс предварительного утверждения? Если вы уже серьезно присматриваетесь к домам, вы слишком долго ждали.

Вы действительно не знаете, что можете себе позволить, пока не получите официальное предварительное одобрение ипотечного кредитора. Они определят ваш точный бюджет на покупку дома, просмотрев ваш полный финансовый портфель, включая банковские выписки, налоговые декларации, платежные квитанции, кредитные отчеты и формы 1099 или отчеты о прибылях и убытках, если вы являетесь самозанятым заемщиком.

Даже если вы думаете, что знаете, что можете себе позволить, вы можете быть удивлены. Существующие долги могут снизить покупательную способность вашего дома на поразительную сумму. Вы также не можете быть уверены, как такие вещи, как кредит, повлияют на ваш бюджет, пока кредитор не скажет вам об этом.

Не получив предварительного одобрения на ипотеку до того, как вы начнете делать покупки, вы рискуете влюбиться в дом только для того, чтобы узнать, что не можете себе его позволить.

Кроме того, большинство продавцов и агентов продавцов не будут рассматривать предложение от покупателя, которое не было одобрено ипотечным кредитором.

Кроме того, большинство продавцов и агентов продавцов не будут рассматривать предложение от покупателя, которое не было одобрено ипотечным кредитором.4. Не опаздывайте с арендной платой

Просрочка с оплатой арендной платы — это серьезнее, чем вы думаете, и не только потому, что вы получите штраф за просрочку платежа от арендодателя. Просроченные платежи по аренде фактически могут помешать вам получить ипотечный кредит.

Ваша история арендной платы является самым важным показателем того, будете ли вы вовремя выплачивать ипотечные платежи. Несвоевременная или пропущенная проверка арендной платы может помешать вам купить дом.

Это имеет смысл, если подумать. Арендная плата – это крупная сумма денег, которую вы ежемесячно платите за жилье. Так и с ипотечным кредитом. Если у вас нестабильная история с арендными чеками, почему кредитор должен верить, что вы вовремя будете платить по ипотеке?

Когда вы подаете заявку на ипотеку, кредитор проверит вашу историю арендной платы за последний год или два.

Если вы просрочили платежи или, что еще хуже, пропустили их, есть шанс, что вас спишут как рискованное вложение. В конце концов, потеря права выкупа является дорогостоящей проблемой для кредиторов, а также для домовладельцев.

Если вы просрочили платежи или, что еще хуже, пропустили их, есть шанс, что вас спишут как рискованное вложение. В конце концов, потеря права выкупа является дорогостоящей проблемой для кредиторов, а также для домовладельцев.Аренда особенно важна для людей без обширной кредитной истории. Если вы не несете ответственности за такие вещи, как кредитные карты, кредиты или платежи за автомобиль, арендная плата будет самым большим показателем вашей кредитоспособности.

5. Не брать новых долгов

Возможно, вы слышали, что при подаче заявки на ипотеку не следует финансировать дорогую вещь. Но большинство людей не знают, что покупать что-то с большими платежами даже до годов, обращаясь за новым кредитом, — ошибка.

Это потому, что ипотечные страховщики смотрят на ваше «отношение долга к доходу» (DTI). Это сумма, которую вы платите в виде ежемесячных долгов по сравнению с вашим общим доходом. Чем больше вы каждый месяц должны за такие вещи, как оплата автомобиля и потребительские кредиты, тем меньше у вас остается каждый месяц на выплаты по ипотеке.

Это может серьезно ограничить количество жилья, которое вы можете себе позволить.

Это может серьезно ограничить количество жилья, которое вы можете себе позволить.Например, возьмем сценарий с двумя разными покупателями — они получают одинаковый доход, но у одного большой платеж за машину, а у другого нет.

Buyer 1 Buyer 2 Income $75,000 $75,000 Existing Debt $100/month $100/month Оплата автомобиля $ 500/месяц $ 0 Квалифицированная сумма ипотеки * $ 300 000 $ 390 000 9000 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007 9007. Ваша собственная сумма ипотечного кредита будет отличаться.

В этом сценарии оба покупателя имеют право на соотношение долга к доходу 36%. Но для Покупателя 1 большую часть этого ежемесячного пособия занимает ежемесячный платеж за автомобиль в размере 500 долларов. В результате у Покупателя 1 меньше возможностей для маневра при выплате ипотечного кредита, и в итоге он имеет право на получение ипотечного кредита почти на 100 000 долларов меньше.

Это большое дело: 100 000 долларов могут быть разницей между покупкой дома, который вы действительно хотите (что-то красивое, обновленное, в отличном месте), и необходимостью довольствоваться просто хорошим домом — может быть, тем, который нуждается в некоторой доработке или нет. в том месте, которое вы хотели.

6. Держите остатки на кредитной карте на низком уровне

Если вы уже взяли большой кредит, сейчас вы мало что можете с этим поделать. Но вы все равно можете рассчитывать на краткосрочные покупки в кредит. Старайтесь избегать финансирования или рефинансирования чего-либо до закрытия, если это возможно.

Конечно, заманчиво. Вам понадобится масса вещей для вашего нового дома — и вы, возможно, захотите начать запасаться мебелью, украшениями и так далее. Но в настоящее время кредитные инспекторы обычно проверяют ваш кредитный рейтинг в дни, предшествующие закрытию сделки. Любая новая учетная запись, которую вы открываете, или любая крупная покупка, которую вы совершаете с помощью своего пластика, может снизить этот балл настолько, что вам снова откроется ваше предложение по ипотеке.

Это может лишь немного увеличить вашу ипотечную ставку. Но в экстремальных обстоятельствах это может привести к тому, что все ваше одобрение будет снято, и ваш путь к домовладению застопорится. Так что избегайте делать эти покупки, пока вы не закроете. Если это поможет, представьте себе шоппинг, который вы можете совершить, когда станете домовладельцем.

Начните работу с ипотечной заявкой

Если вы планируете купить дом в ближайшее время, сейчас самое время подумать о вашей заявке на ипотеку.

Любой непогашенный кредит уменьшает количество свободных денег в бюджете. Если у вас были просрочки, следует при визите в банк предоставить платежки и объяснить, почему они возникли;

Любой непогашенный кредит уменьшает количество свободных денег в бюджете. Если у вас были просрочки, следует при визите в банк предоставить платежки и объяснить, почему они возникли;