Оформление заявки на кредит: Кредит наличными в день обращения до 10 млн рублей — оформить онлайн-заявку на экспресс-кредит по паспорту без справок

Содержание

Два способа оформления заявки на кредит: пошаговая инструкция

Все отлично понимают, что перед выдачей кредита на руки обязательно должна быть оформлена заявка на получение денежных средств в долг у банковского учреждения. Это является очень важным процессом, влияющим на решение банковского учреждения. Изучив информацию, оставленную в заявлении, банковская организация принимает решение – об одобрении кредита либо об отказе в его выдаче. В реальности же оформление заявки на кредит является совсем не трудной процедурой. Существуют различные варианты того, каким образом это можно осуществить.

Что является заявкой на кредит?

Заявкой называют заполненную анкету, отражающую главные сведения о потенциальном клиенте.

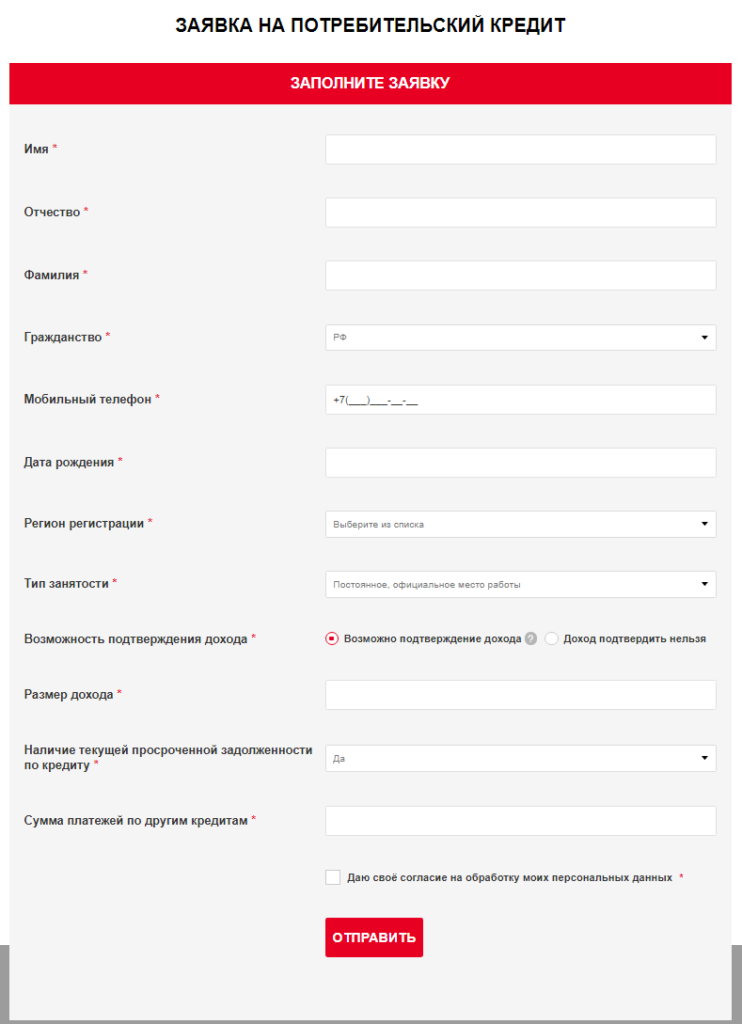

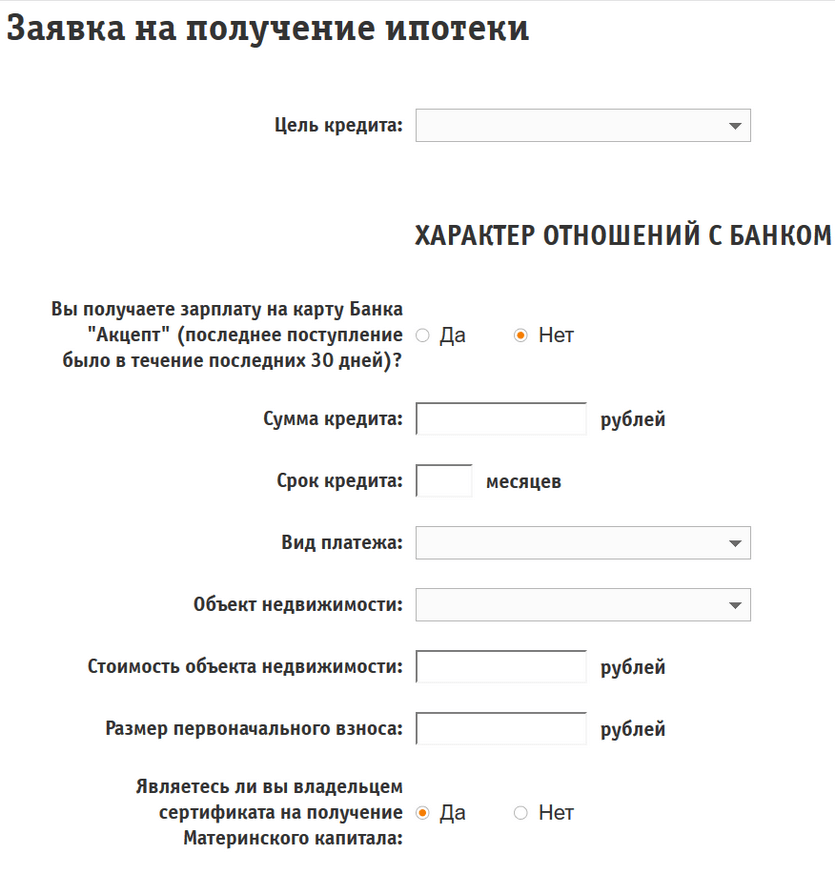

Конкретно должны быть отражены следующие сведения:

- Информация о его паспортных данных.

- О данных других документов, которые предъявляются для оформления.

- Информация о семейном положении.

- Сведения о рабочем месте и источнике дохода.

- О контактной информации.

- Об информации о собственности заявителя.

- Иные нюансы.

Исходя из той информации, которую предоставил заявитель, банковским учреждением принимается решение касательно того, одобрить либо отказать по заявке клиента. Заемщик должен сразу провести анализ того, какая информация будет сообщена им банковской организации. Должна быть проведена подготовка к анкетированию.

Довольно часто заявители не в курсе, какой стационарный рабочий номер либо юридический адрес у их организации. Когда проводится анкетирование, ими данные сведения начинают отыскиваться в срочном порядке. Поэтому, необходимо выписывать сведения о собственной организации на бумагу, и брать ее с собой при посещении банковского учреждения.

Также для оформления заявки на кредит наличными либо на другой вид займа, анкета должна содержать указание на информацию о некоторых контактных лицах. Они, как правило, являются родственниками или близкими друзьями заявителя (им есть чего бояться). Они могут подтвердить информацию о нем банковскому учреждению. Стоит подумать, кто может стать контактными лицами, очень часто банковские учреждения требуют, чтобы у них был стационарный телефонный номер. Стоит иметь в виду, что если будут просрочки – эти лица будут получать звонки с целью найти через них заемщика.

Они могут подтвердить информацию о нем банковскому учреждению. Стоит подумать, кто может стать контактными лицами, очень часто банковские учреждения требуют, чтобы у них был стационарный телефонный номер. Стоит иметь в виду, что если будут просрочки – эти лица будут получать звонки с целью найти через них заемщика.

Каким образом происходит оформление онлайн заявки на кредит?

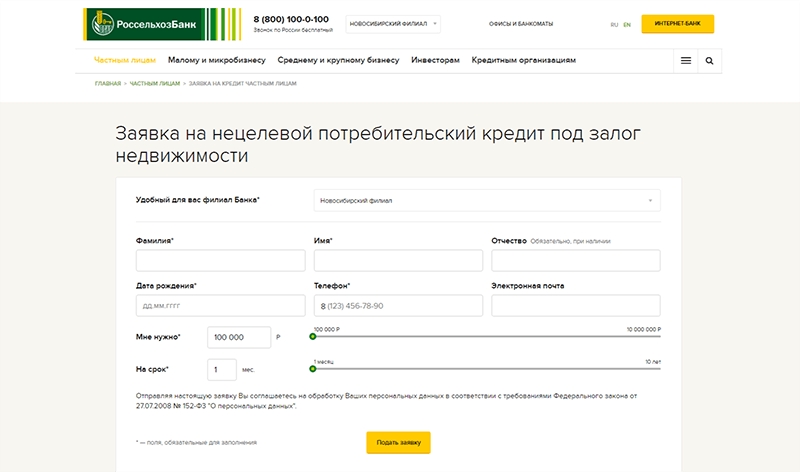

Изначально необходимо провести выбор банковского учреждения, в котором Вы планируете оформить заявку на выдачу кредита наличными. В данный временной период у каждого финансового учреждения существует свой собственный сайт, с размещением информации о тарифных планах на кредитные продукты и условия их предоставления. Поэтому выбор программы возможен прямо из дома, тем более, что сеть или банковские сайты обладают кредитными калькуляторами (они могут помочь с выбором оптимальных условий и с показом переплаты).

Также в обязательном порядке стоит посмотреть, какие документы необходимы для подачи заявления. В одном банковском учреждении требуется предъявление паспорта и второстепенного документа, в ином – пакета документов плюс справки о доходах. Стоит обязательно взять с собой все, что требуется в этом банковском учреждении.

В одном банковском учреждении требуется предъявление паспорта и второстепенного документа, в ином – пакета документов плюс справки о доходах. Стоит обязательно взять с собой все, что требуется в этом банковском учреждении.

Подача заявки возможна в любом отделении выбранного Вами банковского учреждения. В офисе с Вами будет общаться банковский менеджер. Он как раз и будет принимать заявление на выдачу кредита. Сначала идет выяснение Ваших потребностей и возможностей, далее, исходя из них, и идет подбор соответствующей кредитной программы.

После этого следует процесс заполнения анкеты. Менеджером задаются вопросы, ответы на которые заносятся им в специальную программу. Стоит давать предельно честные и внимательные ответы.

После этого происходит отправление Вашей анкеты на рассмотрение. Банковские работники могут обзванивать Вас, ваших контактных лиц. Время рассмотрения заявки зависит от самого банковского учреждения и желаемой Вами кредитной программы. В случае вынесения положительного решения, Вас снова пригласят в банк для подписания соглашения и выдачи наличных.

Подача заявки на кредит посредством интернета

Многими банками уже давно внедрен процесс принятия заявок от физлиц посредством интернета. Оформление кредита наличными происходит благодаря онлайн заявке, что существенно упрощает процесс для самого клиента – он может в любой момент зайти на сайт выбранного учреждения и оставить необходимое заявление.

В данной ситуации гражданином выбирается банк, кредитная программа и параметры нужного ему кредита. Оформляется онлайн-заявка – с указанием желаемой суммы и срока.

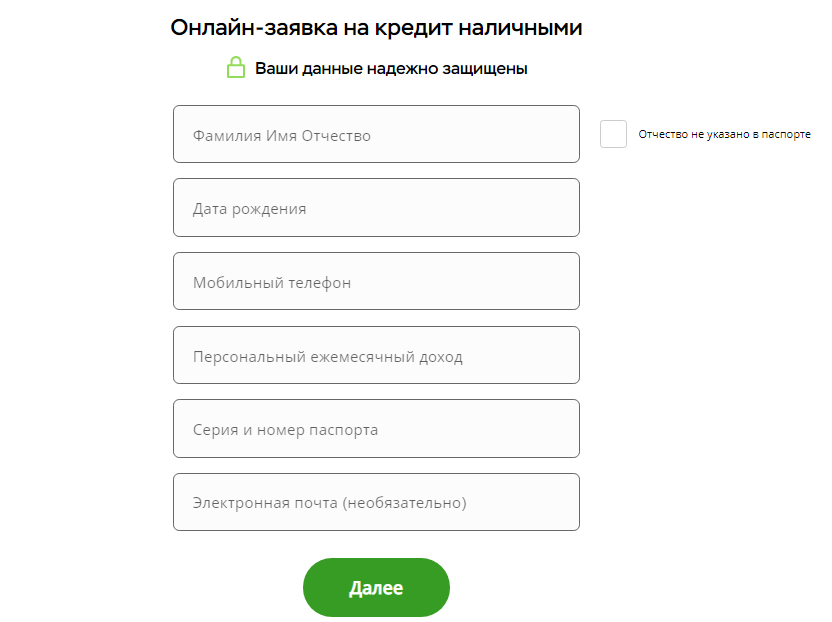

Стандартной онлайн-анкетой считают аналогичную заполняемой в банковском учреждении анкете. Только в этом случае интернет-заявителем информация вносится в самостоятельном порядке. Это гораздо удобнее, Вы не волнуетесь, спокойно заполняете анкету в комфортной обстановке.

Далее анкету рассматривают. Процесс является стандартным, могут поступать звонки из банковской организации. В обязательном порядке необходимо предупреждение контактных лиц о возможных звонках об оформлении заявки на потребительский кредит – чтобы звонок не застал их врасплох.

Если принято положительное решение, заемщик будет приглашен в банковский офис для последующей процедуры оформления договора. С собой обязательно берется весь пакет документов, упоминаемый в анкете либо первоначально считающийся обязательным для кредитной выдачи. Если банком сначала требовалась справка о доходах, ее обязательно нужно приносить – без нее произойдет аннулирование предложения.

Если банковская организация убедится в подлинности Вашей личности, подлинности Ваших документов и признает актуальной информацию в оставленной анкете, процедура будет оформлена. Вами будет подписан договор кредитования, после чего будут выданы деньги.

Обязывает ли оформление заявки на кредит к самому кредиту?

Здравствуйте, возможно вопрос по тупому задал. Допустим я оформлял заявку на кредит(покупка ноутбука). Мне одобрили это делалось онлайн через магазин ситилинк. Возникла ситуация при которой у меня отпала необходимость кредита. Я отказался. позвонил в магазин и отказался от заказа. В банк не звонил лишь написал им. Достаточно ли этого? Могут ли они что то с меня потребовать? Нигде никаких подписей я не оставлял в офис не ездил. Только лишь отправлял фотку паспорта что бы подтвердить свою личность. Вся информация у них обо мне есть. это АЛьфа банк я уже у них ранее брал кредит. То есть в целом я имел ввиду одобрение заявки не является обязанностью для заключения?

В банк не звонил лишь написал им. Достаточно ли этого? Могут ли они что то с меня потребовать? Нигде никаких подписей я не оставлял в офис не ездил. Только лишь отправлял фотку паспорта что бы подтвердить свою личность. Вся информация у них обо мне есть. это АЛьфа банк я уже у них ранее брал кредит. То есть в целом я имел ввиду одобрение заявки не является обязанностью для заключения?

Показать полностью

, Лев, г. Москва

заявка на кредитСитилинкАльфа Банк21 год кредит

Светлана Смирнова

Юридическая компания «АК-Консалт», г. Москва

Одобрение заявки не является обязательством заключить кредитный договор

Степан Солдат

Юрист, г. Геленджик

Здравствуйте Лев! Кредитный договор является реальной сделкой, считается заключенным с момента передачи денежных средств.

Похожие вопросы

700 ₽

Семейное право

Имею ли я право подать в суд на разделение данного кредита, т. к остаток большой, самого товара уже нет, деньги он в кредит не внес, кредит числиться на мне

к остаток большой, самого товара уже нет, деньги он в кредит не внес, кредит числиться на мне

Здравствуйте. 24 мая я развелась, в браке был взят кредит на ноутбук в размере 77000р. При разводе расходились обоюдно, разделения по суду не было. Помимо данного кредита были и другие кредитные продукты, которые уже на данный момент погашены и с его и с моей стороны. Сегодня остаток по кредиту составляет 50000, ноутбук бывший муж забрал себе. Сегодня он мне понадобился по работе и я попросила его взять, на что узнала, что он его продал. Имею ли я право подать в суд на разделение данного кредита, т.к остаток большой, самого товара уже нет, деньги он в кредит не внес, кредит числиться на мне.

, вопрос №3508280, Анастасия, г. Подольск

Кредитование

Добрый день банк тинькоф выставляет счет за просроченный платеж в 10 дней Обязывают оплатить в двойном

Добрый день банк тинькоф выставляет счет за просроченный платеж в 10 дней

Обязывают оплатить в двойном размере

Оплатил действующий просроченный платеж и отказался оплатить заранее требуемый следующий платеж

Теперь банк грозиться либо расторгнуть договор и соответственно забрать залоговый продукт (автомобиль)

Или возвращение всей суммы долга

Отсюда возникает вопрос , правомерно ли забрать залоговое имушество из за частых просрочках и по сути надуманного долга в 13200т р (тринадцать тыс двести руб)

С уважением Уразманов Рамиль (г. Уфа)

Уфа)

, вопрос №3507137, Рамиль, г. Казань

1000 ₽

Гражданское право

Ей нужна консультация и помощь в прохождении этапов, оформлении заявок и как это сделать — сформировать, подать запрос в архив и т.д

Необходимо помочь моей маме получить копию или первичный документ свидетельства о рожднении ее мамы из государственного архива.

Ей нужна консультация и помощь в прохождении этапов, оформлении заявок и как это сделать — сформировать, подать запрос в архив и т.д…

, вопрос №3507136, Майзель Борис, г. Москва

Кредитование

Здравствуйте может ли человек взять кредит по доверености

Здравствуйте может ли человек взять кредит по доверености

, вопрос №3506326, Алексей, г. Владивосток

Гражданское право

Здравствуйте у меня такая ситуация Если я взял кредит и отдал знакомому деньги сумма 100000₽, он обещал

Здравствуйте у меня такая ситуация

Если я взял кредит и отдал знакомому деньги сумма 100000₽ , он обещал выплачивать , но по итогу прошло 5 месяцев все платежи внес я сам , а не он

Что можно сделать если он отказывается выплачивать кредит

Никаких документов мы не подписывали , только лишь на устной договоренности

И есть переписка в одной из соц сетей где он кормил завтраками и обещал платить

, вопрос №3505845, Шахин, г. Москва

Москва

8 советов по успешной подаче заявки на кредит

Независимо от того, подаете ли вы заявку на получение личного кредита в первый раз и хотите знать, как повысить свои шансы на одобрение, или вам ранее отказывали в кредитах поставщики, это руководство может помочь вам понять, как успешно получить финансирование.

Если вам ранее отказывали в кредите, это не означает, что вы не сможете успешно подать заявку на кредит в будущем. Распространенные причины отказа включают плохую или ограниченную кредитную историю, слишком большое количество заявок за короткий промежуток времени или даже что-то столь же простое, как ошибка в заявке на получение кредита.

В некоторых случаях это можно исправить. И даже если исправление требует больше усилий, чем раньше вы начнете решать любые потенциальные проблемы, тем скорее вы сможете получить доступ к необходимым финансам.

Ниже приведены восемь советов, которые помогут повысить ваши шансы на получение кредита.

Проверьте свои финансы

Прежде чем подать заявку на получение кредита, убедитесь, что он вам нужен. Если вы можете позволить себе то, что хотите купить, не беря кредит, возможно, в долгосрочной перспективе будет лучше сделать это. Если вы не можете позволить себе что-то заранее, определите, сколько времени вам потребуется, чтобы накопить необходимые деньги, составив бюджет.

Если вы можете позволить себе то, что хотите купить, не беря кредит, возможно, в долгосрочной перспективе будет лучше сделать это. Если вы не можете позволить себе что-то заранее, определите, сколько времени вам потребуется, чтобы накопить необходимые деньги, составив бюджет.

Даже если вы решите взять кредит на покупку, тщательное составление бюджета поможет вам точно определить, какую сумму вы можете ежемесячно выплачивать. Это может затем помочь вам решить, какой кредит, если таковой имеется, подходит именно вам.

» ПОДСЧИТАТЬ: Узнайте, сколько вы можете позволить себе взять взаймы

Изучите свои варианты

Потратьте время на изучение рынка и изучите диапазон доступных вам вариантов кредита. Это может помочь вам узнать основы заимствования и понять, является ли кредит подходящей формой кредита для товаров или услуг, которые вы хотели бы купить.

Постарайтесь решить, какой тип кредита вы ищете и имеете ли вы право, прежде чем обращаться к кредитору. Например, вы можете предпочесть обеспеченный кредит, когда кредиторы потребуют некоторую форму обеспечения на случай, если вы не сможете погасить кредит, или необеспеченный кредит (также называемый личным кредитом), когда вы просто выплачиваете кредит каждый месяц.

Например, вы можете предпочесть обеспеченный кредит, когда кредиторы потребуют некоторую форму обеспечения на случай, если вы не сможете погасить кредит, или необеспеченный кредит (также называемый личным кредитом), когда вы просто выплачиваете кредит каждый месяц.

» БОЛЬШЕ: Различия между обеспеченными и необеспеченными кредитами

Проверьте свой кредитный рейтинг

Ваш кредитный отчет оказывает значительное влияние на вашу заявку на получение кредита и независимо от того, будет ли он успешным или нет. Он информирует кредиторов о риске, который представляет для них кредитование вас, и именно так они решают, сколько они готовы одолжить вам и готовы ли они вообще одолжить вам.

Проверка установленного законом кредитного отчета через бюро кредитных историй — это бесплатный, быстрый и простой способ выяснить, как кредиторы могут рассматривать ваше заявление. Он может выделить области, в которых вы могли бы улучшить свой балл, что может увеличить ваши шансы на получение кредита..jpg)

» ДОПОЛНИТЕЛЬНО: Как проверить свой кредитный рейтинг

Ваш кредитный рейтинг рассчитывается с использованием данных из вашего кредитного отчета и поможет кредиторам получить представление о вашей кредитоспособности. Некоторые кредитные справочные агентства могут взимать плату за доступ к вашему полному кредитному отчету и рейтингу.

Как правило, чем выше ваш кредитный рейтинг, тем больше вероятность того, что ваша заявка на получение кредита будет принята, и тем лучше условия, которые вы получите. Хотя в процессе принятия решения будут учитываться и другие факторы, такие как ваш доход и доступность самого кредита, поставщики кредитов часто резервируют свои лучшие предложения для тех, у кого отличный кредитный рейтинг.

Улучшите свою кредитную историю

Плохая кредитная история является одной из наиболее распространенных причин, по которым кредитор может отклонить вашу заявку на получение кредита. Это потому, что это предполагает, что вы не можете хорошо управлять кредитными договоренностями.

В таком случае есть несколько способов улучшить его. Проверка вашего кредитного рейтинга может выделить некоторые области, над которыми нужно поработать, и вы также можете убедиться, что в вашем кредитном отчете нет ошибок, которые могут повлиять на ваш балл.

Своевременная оплата счетов и других платежей, а также стремление сократить любую задолженность, которая у вас может быть, может помочь получить оценку, показывающую, что вы являетесь надежным потребителем, когда дело доходит до управления долгом.

» БОЛЬШЕ: Как улучшить свой кредитный рейтинг

Проверить непогашенный кредит

Если у вас уже есть несколько кредитных карт или других кредитов, это может повлиять на ваши шансы на получение следующего кредита.

Кредиторы могут опасаться давать вам больше денег, если у вас есть несколько непогашенных кредитов, поскольку они могут подумать, что существует более высокий риск того, что вы не сможете погасить кредит.

Однако наличие открытых форм кредита не обязательно помешает вам получить кредит. Это будет зависеть от конкретного кредитора, от того, как вы справились со своими кредитными обязательствами, какую часть имеющегося у вас кредита вы используете, а также от того, считает ли кредитор, что вы можете позволить себе взять больший кредит.

Это будет зависеть от конкретного кредитора, от того, как вы справились со своими кредитными обязательствами, какую часть имеющегося у вас кредита вы используете, а также от того, считает ли кредитор, что вы можете позволить себе взять больший кредит.

Если вы используете большую часть имеющегося у вас кредита, это может послужить предупреждающим знаком для кредитора. Например, если вы использовали 1500 фунтов стерлингов на кредитной карте с лимитом в 2000 фунтов стерлингов, коэффициент использования вашего кредита составляет 75%. Кредиторы, вероятно, будут более благосклонно относиться к тем, у кого коэффициент использования ниже.

Как правило, старайтесь поддерживать коэффициент использования кредита на уровне 30% или ниже.

Сравнить кредиторов

Сравнение кредиторов — это простой способ повысить вероятность того, что ваша заявка на получение кредита будет одобрена, путем подбора подходящего поставщика.

Некоторые провайдеры устанавливают требования к минимальному доходу и не будут предлагать кредиты людям с индивидуальными добровольными договоренностями (IVA) или решениями окружного суда (CCJs), например. Между тем, другие кредиторы специализируются на предоставлении кредитов людям с плохой кредитной историей.

Между тем, другие кредиторы специализируются на предоставлении кредитов людям с плохой кредитной историей.

Это означает, что важно сравнивать кредиторов и проверять их критерии приемлемости, чтобы убедиться, что вы подаете заявку только на те кредиты, которые подходят для вашей ситуации.

NerdWallet позволяет вам проверить, может ли вас принять кредит, нажав «Проверить право на участие». Это может уберечь вас от отказа кредитора и дать вам представление о том, может ли вам быть предложен кредит.

Проверка вашего права на участие таким образом является «мягкой» проверкой, которая не оставит следов в вашей кредитной истории.

» СРАВНИТЬ: Потребительские кредиты

Перепроверьте вашу заявку

Небольшая ошибка или несоответствие в вашей заявке на кредит может привести к отклонению. Убедитесь, что вы правильно вводите всю информацию, включая свой адрес, дату рождения и статус проживания, чтобы ваша заявка могла быть рассмотрена.

» ПОДРОБНЕЕ: Подача заявки на кредит — шаг за шагом

Пропуск заявок на получение кредита

Если вам отказали в выдаче кредита, хорошо подумайте, прежде чем подавать новую заявку. Чем больше «жестких» кредитных проверок кредитор увидит в вашем файле за короткий период времени, тем с большей осторожностью они, вероятно, будут относиться к кредитованию вас. Ваше желание получить кредит станет для кредиторов сигналом тревоги о вашей способности ответственно управлять своими финансами.

» ДОПОЛНИТЕЛЬНО: Что делать, если вам отказали в кредите

ВНИМАНИЕ: Хорошо подумайте, прежде чем застраховать свой дом от долгов. Ваш дом может быть конфискован, если вы не будете вносить платежи.

Источник изображения: Getty Images

Как запустить кредитное приложение: средняя стоимость и процесс разработки | CHI Software

В настоящее время получение кредита стало проще, чем когда-либо, благодаря инновационным мобильным приложениям для однорангового кредитования (P2P). Развивающиеся технологии делают процесс заимствования плавным и сокращают время получения необходимых денег.

Развивающиеся технологии делают процесс заимствования плавным и сокращают время получения необходимых денег.

Давайте рассмотрим системы кредитования P2P, их преимущества, функции и затраты на разработку, а также обсудим как запустить кредитное приложение .

Как работает система кредитования P2P?

Термин одноранговый означает, что кредиты выдаются и получаются физическими лицами напрямую — обычные финансовые учреждения не участвуют. Ставки по кредиту могут быть фиксированными или назначаемыми, а участниками являются юридические или физические лица любой из сторон сделки.

Приложения для однорангового кредитования больше всего нужны инвесторам-ангелам, инвестиционным брокерам, финансирующим стартапы, венчурным предпринимателям и подобным предприятиям. Получение кредита сводится к нескольким простым шагам:

- Онлайн-заявка на получение кредита с помощью мобильного приложения;

- Проверка кредитоспособности заемщика в соответствии с требованиями платформы;

- Получение кредитного решения — обычно это занимает 1–5 рабочих дней, но может быть и 10–40 минут;

- Подписание контракта и получение денег.

Преимущества и недостатки приложений для выдачи ссуд P2P

Приложения для выдачи ссуд доступны круглосуточно и без выходных и предоставляют возможности для быстрых и простых транзакций. Другие преимущества включают в себя:

- Отсутствие вовлеченных банков и отсутствие посредников, которые могут быть дорогими;

- Прозрачное определение условий: пользователи могут выбирать различные опции (если они разрешены), такие как срок, сумма и процентная ставка;

- Высокий уровень безопасности и конфиденциальности данных — зашифрованный маршрут, пароли и личные кабинеты;

- Преимущества для заемщиков — скорость и простота рассмотрения заявок, низкие требования, прозрачная отчетность, квалифицированный сервис и поддержка;

- Преимущества для кредиторов — доступ к широкой аудитории и возможность повысить клиентоориентированность благодаря инновационному платежному инструменту.

Кредитные приложения P2P также имеют недостатки. Для заемщика есть коллекторы, небольшие суммы кредита и риск попасть в «долговую яму». Недостатки для кредиторов заключаются в том, что они тратят много усилий на соблюдение законодательства и нанимают высококвалифицированных юристов и финансовых специалистов.

Для заемщика есть коллекторы, небольшие суммы кредита и риск попасть в «долговую яму». Недостатки для кредиторов заключаются в том, что они тратят много усилий на соблюдение законодательства и нанимают высококвалифицированных юристов и финансовых специалистов.

Особенности приложения для кредитования и регулирование

Сегодня многие игроки работают на кредитном рынке; такие компании включают Prosper, Upstart, Earnin, Brigit, Dave и другие. Эти и другие приложения имеют общий подход к функциональности и соответствию законодательству .

В большинстве приложений основные функции следующие:

- Регистрация и авторизация — инструменты для регистрации или авторизации по электронной почте, номерам телефонов и т. д. клиентов;

- Профиль пользователя (личный кабинет) для просмотра предоставленной информации, получения личных данных, а также управления и изменения информации профиля;

- Платежные шлюзы — интеграция с несколькими платежными инструментами и платформами обеспечивает быстрые и безопасные финансовые операции;

- Кредитный калькулятор для определения ежемесячных платежей, процентной ставки и комиссии за кредит;

- Управление приложениями для проверки различных запросов на получение кредита и отслеживания их статуса;

- Списки предложений по кредиту и поиск по кредитору;

- Чат, где пользователи могут отправлять сообщения и звонить; и

- Онлайн-поддержка 24/7 через приложение по телефону, онлайн-форму или чат.

Дополнительные функции повышают удобство для пользователей. В частности, есть информационные панели для заемщиков, кредиторов и администратора, интеграция с CMS, управление банками-партнерами, интеграция с облачным хранилищем, отчеты, аналитика и погашение.

Владельцы платформ должны обеспечить безопасность, отказоустойчивость и юридическое соответствие местным и/или международным законам, таким как GDPR и CCPA.

Разработка кредитного приложения: подготовка, создание и затраты

Прежде чем создавать кредитное приложение, вы должны начать бизнес, чтобы работать в качестве юридического лица. Процедура включает в себя выбор формы и названия компании, формирование первоначального капитала и подачу документации в местный орган власти.

Тогда вам нужно найти команду разработчиков, чтобы воплотить вашу бизнес-идею в жизнь. Лучший способ сделать это — сотрудничать с компанией-разработчиком программного обеспечения и ее квалифицированными менеджерами проектов, аналитиками требований, разработчиками Android/iOS, дизайнерами и специалистами по контролю качества.

Идея переходит на этап исследования, в котором участвуют бизнес-аналитики, архитекторы решений и технические эксперты. Правильный анализ рынка, определение бизнес-требований и дизайн пользовательского интерфейса отличает продукт от других и помогает определить уникальное торговое предложение. Следующие шаги:

- Определение архитектуры приложения , UI/UX и функций MVP, таких как целевые платформы (Android, iOS или гибрид), доступные SDK, API и библиотеки кода, облачные решения. , и другие важные моменты;

- Разработка мобильного кредитного приложения и, при необходимости, веб-сайта;

- Тестирование с помощью ручных и автоматизированных средств для получения качественного, стабильного и безошибочного приложения; и

- Запуск, последующее обслуживание и поддержка.

Стоимость разработки зависит от сложности и объема функций, используемых решений и возможностей приложения. Важным фактором, который следует учитывать, является местоположение: в разных регионах стоимость часа разработки приложения варьируется от 10 до 200 долларов США.