Онлайн заявка на кредит идея банк: онлайн заявка на кредит наличными — оформить без справок

Содержание

Идея Банк предлагает оформить карту єПідтримка в мобильном приложении O.Bank

- Главная/

- Спецпроекты/

- Банки/

- ИДЕЯ БАНК/

- ИДЕЯ БАНК

Понедельник, 31 января 2022 13:03

Автор

Финансовый клуб

Финансовый клуб

Идея Банк присоединился к государственной программе єПідтримка, которая предусматривает выплаты 1 000 грн совершеннолетним гражданам Украины, имеющим полный курс вакцинации и «зеленый» COVID-сертификат в приложении Дія.

Как оформить карту «єПідтримка» через O.Bank:

-

иметь установленное / установить мобильное приложение O.Bank;

-

оформить в O.Bank цифровую карту єПідтримка;

-

в приложении Дія войти в услугу Підтримка и выбрать карту єПідтримка от Идея Банка для зачисления средств.

Готово! Как только средства будут засчитаны, на ваш номер телефона поступит сообщение.

Средства от государства будут засчитаны в течение 10 календарных дней после выбора карты Идея Банка в приложении Дія, а потратить их можно будет исключительно на товары и услуги, определенные государством:

-

железнодорожные и авиабилеты в пределах Украины;

-

кинотеатры, театры, концерты, музеи, выставочные центры;

-

спортивные клубы, фитнес-центры, бассейны;

-

книжные магазины;

-

лекарство (для лиц старше 60 лет).

Ознакомиться с полным перечнем можно на сайте Дія по ссылке https://cutt.ly/zUfrfaV

Основные условия пользования картой єПідтримка:

-

бесплатное открытие и обслуживание;

-

средства можно потратить только по назначению;

-

другие операции, такие как: пополнение, переводы, снятие наличных денег и оплата других категорий товаров этой картой невозможны.

Средства, не израсходованные в течение 4 месяцев с момента их зачисления на карту, будут возвращены в государственный бюджет.

Заявку на получение государственной помощи по программе єПідтримка можно оформить до конца 2022 года.

Государственная программа єПідтримка действует в Украине с 19 декабря 2021 года, на сегодняшний день к ней подключены 10 банков.

Подписывайтесь на новости FinClub в Telegram, Viber, Twitter, Facebook

Теги

#идея банк

#єпідтримка

#obank

#1000 грн

Поделиться

Похожие материалы (по тегу)

Идея Банк занял 2 позицию среди наиболее эффективных банков в 2021 году по исследованию центра CASE Украина

Идея Банк в первой пятерке ежеквартального рэнкинга самых надежных украинских банков по исследованию YouControl

Идея Банк стал партнером проводимой Национальным банком кампании по платежной безопасности #ШахрайГудбай

Оплатить коммунальные услуги теперь можно картой єПідтримка от Альфа-Банка Украина

Альфа-Банк Украина начал оформлять карты єПідтримка подросткам

Підписатися на розсилку Фінклубу

Warning! JavaScript must be enabled for this form to work properly.

Присоединяйтесь

Идея-Банк интернет-банкинг: вход в личный кабинет

Автор Ангелина Якушева Просмотров 19.4к. Опубликовано

Обновлено

ЗАО «Идея банк» работает с 2004 года и входит в европейскую группу Getting Holding. Кроме Республики Беларусь, финансовые компании под брендом «Idea Bank» функционируют в Польше и на Украине. Кредитная организация предоставляет весь комплекс банковских услуг организациям и частным лицам. Сервис организован на качественном мировом уровне. Управлять денежными средствами можно из любой точки мира, без посещения офисов Идея банк. Интернет-банкинг помогает владельцу счета оперативно совершать платежи, переводить деньги, оформлять заявки на новые услуги. Программа работает на компьютерах, есть приложение для смартфонов и планшетов.

Содержание

- Возможности интернет-банкинга

- Вход в систему ДБО

- Через МСИ

- С помощью логина и пароля

- Как войти в систему юридическому лицу

- Процесс регистрации в интернет-банке, как зарегистрироваться?

- Регистрация физических лиц

- Регистрация юридических лиц и ИП

- Если Вы не клиент Идея Банка

- Как восстановить утраченный логин или пароль?

- Как работать в системе, рабочий стол пользователя

- Оплата коммунальных услуг, интернета и др.

- Мобильный банкинг

- Горячая линия

- Отзывы о банке

- Вывод

Возможности интернет-банкинга

Совершать операции с финансами в Идея банк интернет-банкинг достаточно просто благодаря понятному интерфейсу. Возможности личного кабинета позволяют проводить следующее операции:

- Оплачивать услуги предприятий, с использованием системы «Расчет» ЕРИП, включая коммунальные платежи;

- Открывать и закрывать вклады;

- Осуществлять операции с карточкой – блокировать или отменить блокировку, активировать сервис СМС-оповещения, установить ограничения на расходные операции.

- Отправлять переводы средств на платежные инструменты других клиентов, в том числе за границу, отправлять деньги по произвольным реквизитам компаний;

- Подавать онлайн-заявки на получение кредита и просматривать информацию об имеющейся задолженности, осуществлять погашение займов;

- Покупать и продавать валюту по курсам, установленным банком;

- Просматривать выписки по банковским счетам, анализировать расходные и приходные операции;

- Контролировать баллы, накопленные по программе лояльности «Моцная карта».

Часто совершаемые операции, можно сохранить в шаблон, чтобы в будущем быстро совершать платежи без ввода реквизитов.

Идея банк интернет-банкинг для юридических лиц предлагает пользователям операции в рамках расчетно-кассового обслуживания:

- Создание, отправка платежных поручений;

- Формирование ежедневных выписок по счету;

- Работа с картотекой.

Через интернет-банк организациям доступна онлайн-заявка на кредит предприятию и консультация по валютным операциям.

Вход в систему ДБО

Начать работать в онлайн-банкинге могут пользователи, которые используют банковскую карту с привязанным номером телефона, или новые клиенты, зарегистрированные в межбанковской системе идентификации.

Через МСИ

Для входа в личный кабинет можно выбрать два варианта авторизации. При выборе аутентификации с помощью МСИ, система перенаправить пользователя на страницу для входа в Idea Bank 24, на которой следует ввести данные зарегистрированные в МСИ, идентификатор, e-mail или номер телефона.![]()

После авторизации через МСИ, новым клиентам доступны сервисы по созданию карты, депозита, онлайн-заявки на кредит.

С помощью логина и пароля

Вход в систему банкинга следует осуществлять с официального сайта кредитной организации. Для авторизации следует указать данные, полученные при регистрации в интернет-банкинге. Вход в личный кабинет для предприятий осуществляется на официальном портале, для авторизации используется данные из договора или электронно-цифровая подпись, сгенерированная в банке.

Как войти в систему юридическому лицу

Юридические лица могут зайти в Интернет Банк с помощью:

- Логина и пароля, заданных при регистрации. Вводятся на главной странице Idea Bank Bisiness . Далее нужно вписать в окно указанные символы, нажать «Войти».

ЭЦП. Ввести USB-ключ-носитель ЭЦП и пароль для контейнера. Если у организации один банковский сертификат, вписывается только один пароль.

Вход по электронной подписи возможен только при подключении IdeaInternetBankAgent и средств криптзащиты Avest.

Если их нет, то ввести данные во вкладке «Вход по ЭЦП» не получится

Для получения ЭЦП необходимо провести следующие операции:

- Установить криптозащиту. На главной странице Личного кабинета кликнуть Настройки→Установка криптозащиты.

- Создать запрос на сертификат. Настройки → Запрос на сертификат → Создать → Ввести 2 раза пароль для хранилища. Дальше нужно подвигать мышкой. По окончании процесса формирования сертификата придет сообщение о том, что процесс завершен. В банк запрос отправляется автоматически. Банк выпускает сертификат открытого ключа для конкретного пользователя.

- Получить сертификат. Настройки → Мои сертификаты → Установить сертификат.

Полученный сертификат разрешается использовать для подписи банковских документов или входа в Идея Банк через интернет.

Процесс регистрации в интернет-банке, как зарегистрироваться?

Получить данные и начать работать в банкинге можно:

- самостоятельно на сайте банка;

- в банкоматах и устройствах самообслуживания;

- с помощью работников банка.

Зарегистрироваться самостоятельно могут клиенты, которые оформили в Идея банке карту, кредит или вклад и привязали телефонный номер к своим банковским услугам.

Регистрация физических лиц

Для самостоятельной регистрации в интернет-банкинге от Идея Банка для физических лиц, необходимо совершить 5 действий:

- На портале банка перейти по кнопке «Зарегистрироваться».

- Указать реквизиты паспорта, в системе определится телефон, привязанный к клиенту.

- Прочитать договор ДБО и согласится с условиями.

- На номер пользователя придет СМС с логином и паролем, которые необходимо ввести при входе в Идея банк 24.

- При первом входе, клиентам доступна ознакомительная экскурсия, из которой можно узнать основные функции сервиса, данный этап можно пропустить.

Регистрация юридических лиц и ИП

Юр. лицам для регистрации в онлайн-банкинге нужно подготовить формы документов и передать их работникам кредитной организации для составления договора.

Нужно заполнить регистрационную форму Администратора системы:

- Подключиться к интернету.

- Зайти на сайт Idea Bank Bisiness.

- Справа внизу (под окном Входа) нажать «Зарегистрироваться». На следующей странице система оповестит пользователя о дальнейших действиях. Ознакомиться с информацией и кликнуть «Приступить».

- Заполнить предложенную далее регистрационную форму: вписать наименование организации; расчетный счет или УНП; ФИО и должность администратора, номер, идентификационный номер, дата выдачи паспорта, а также орган, выдавший документ. Затем указать рабочий, мобильный телефоны, ввести 2 раза пароль и символы для проверки на робота.

Нажать «Далее».

Нажать «Далее».

Заполненную форму регистрации необходимо сохранить, распечатать, подписать и отнести в ближайшее отделение банка Идея. После заключения договора с кредитным учреждением возможна регистрация в системе. Активироваться нужно следующим образом:

- Зайти в Интернет-Банк для юридических лиц и ИП.

- Справа под «Входом» найти и выбрать пункт «Активация и доступ».

- На следующей странице отметить «Вы — новый администратор». Снизу нажать «Приступить».

- Далее нужно внести УНП/ расчетный счет и пароль, который был введен 2 раза при заполнении регистрационной формы. Вписать указанные символы, кликнуть «Далее».

- Придумать Логин, по которому будет осуществляться вход в систему, щелкнуть «Далее».

- Проверить правильность введенного Логина, запомнить его. Нажать «Завершить».

Если Вы не клиент Идея Банка

Если пользователь впервые сотрудничает с банком, он может зарегистрироваться через Межбанковскую систему идентификации, и через нее же заходить в Личный кабинет.

Как стать клиентом Идея Банка 24 через МСИ:

- Зайти на сайт идеябанк24 точка бай.

- Щелкнуть по блоку «Зарегистрироваться».

- На блоке «Стать клиентом банка» нажать «Регистрация».

- Выбрать «Пройти процедуру саморегистрации».

- На новой странице ввести фамилию, имя, идентификационный номер, затем номер телефона или адрес электронной почты. Поставить галочку напротив согласия с условиями договора. Кликнуть «Зарегистрироваться».

- На указанный номер придет сообщение, которое нужно вписать в пустое окно подтверждения.

- Придумать безопасный пароль, запомнить его и ввести дважды. Нажать «Войти».

- Зайти на страницу входа в личный кабинет Idea Bank для физических лиц.

- Под основным входом отметить надпись «Войти по МСИ».

- Ввести идентификационный номер и пароль, придуманный при регистрации в МСИ. Нажать «Войти».

- Приложение попросит разрешение доступа к аккаунту. Нужно кликнуть «Разрешить».

- Подтвердить желание открыть счет, щелкнув «Да, открыть».

Как восстановить утраченный логин или пароль?

Потерянные данные для авторизации в сервисе ДБО можно создать заново. Для этого следует перейти по кнопке «восстановление доступа», ввести реквизиты паспорта и согласится с правилами на оказание услуг.

В новом окне появится информация с логином, на телефон придет СМС с кодом, который необходимо указать в программе, чтобы установить новый пароль.

Как работать в системе, рабочий стол пользователя

На главной странице онлайн-банкинга пользователю доступна информация об открытых банковских картах и возможные действия с ними.

Ниже расположены разделы кредиты и депозиты. Справа банковские услуги сформированы по категориям:

- Платеж и переводы;

- Оплата услуг «Расчет»;

- Открытие депозита;

- Обмен валют;

- Заявки;

- История операций.

В правом нижней части присутствуют сохраненные в шаблоны операции пользователя, которые можно отсортировать, переставить или изменить название.

Разделы пластиковые карты и депозиты позволяют оформить новый банковский продукт, для этого следует нажать «Открыть новую карту» или «Открыть новый депозит» в нижней части раздела. Предварительно можно ознакомиться с условиями вкладом и карточек. В подробных характеристиках можно посмотреть размер начисляемых процентов и варианты возврата денег.

Основные функции системы ДБО сконцентрированы в разделе «Платежи и переводы», который включает в себя:

- Оплату услуг по системе «Расчет»;

- Переводы между своими счетами;

- Создание депозита;

- Валютно-обменные операции;

- Перевод на карту другим физ. лицам;

- Переводы на карточку по номеру телефона;

- Оплату кредитов;

- Платеж по произвольным реквизитам;

- Создание автоматических сделок и шаблонов.

Раздел «Заявки» позволяет отправить в банк запрос на получение нового кредита или кредитной карты. При положительном решении деньги или пластик клиенту доставит курьер..jpg) Через данный раздел можно записаться на определенное время к сотруднику финансовой компании.

Через данный раздел можно записаться на определенное время к сотруднику финансовой компании.

В меню «История операций» пользователю доступны выписки по счетам и просмотр чеков по отдельным транзакциям.

Также ЛК позволяет:

- Узнать баллы по программе лояльности «Моцная карта».

- Заблокировать или разблокировать карты;

- Настроить автоплатеж.

- Найти филиалы банка или банкоматы в конкретном населенном пункте (с указанием адреса).

- Выбирать язык интерфейса (английский, белорусский, русский).

Оплата коммунальных услуг, интернета и др.

Внести деньги в оплату коммунальных услуг через банкинг можно в режиме 24/7. Одновременно система позволяет указать данные контрольных приборов для правильного начисления в следующем месяце.

Для оплаты бытовых расходов следует перейти в меню «Платежи и переводы», раздел «оплата услуг по системе Расчет», найти поставщика услуг, ввести личный идентификатор, указать сумму и другие данные и подтвердить операция кодом из СМС. Для удобства пользователей все предприятия разделены по категориям, кроме этого, можно воспользоваться строкой поиска, в которую вводится наименование организации или ИНН.

Для удобства пользователей все предприятия разделены по категориям, кроме этого, можно воспользоваться строкой поиска, в которую вводится наименование организации или ИНН.

Погасить кредит можно через окно «Кредиты и кредитные карты», в котором отражаются действующие займы пользователя, выбрать нужный договор и нажать «погасить кредит» ввести сумму и способ оплаты. Платеж проводится моментально.

Заплатить за кредиты, оформленные в других банках, можно через меню «Платежи и переводы», раздел «Погашение кредита».

Мобильный банкинг

Основные функции личного кабинета реализованы в мобильном приложении для смартфонов и планшетов. Скачать Idea Bank можно из интернет-магазинов AppStore и PlayMarket, ссылки на программу есть на официальном сайте банка.

Из дополнительных возможностей необходимо отметить следующие:

- Мобильная версия поддерживает три языка – белорусский, английский и русский;

- Позволяет находить ближайшие офисы и банкоматы в соответствии с местоположением клиента;

- Друзей из телефонной книги можно отправить приглашения.

Программа скачивается бесплатно.

Загрузить для IOSЗагрузить для Андроид

Горячая линия

Связаться с сотрудниками кредитной организации можно по номеру 7555 для звонков с мобильных телефонов или по номерам

+375 17 306-33-14

+375 17 306-33-15

Служба поддержки работает круглосуточно, семь дней в неделю.

Задать свой вопрос можно на сайте банка в разделе «Помощь онлайн», сервис предлагает заказать консультацию или пообщаться с сотрудником в чате.

Отзывы о банке

Елена Бойко, 31 год, г.Могилев

Как-то мой папа взял в рассрочку садовые качели. Заявку одобрили быстро. Однако для нас загвоздка была в том, что долг нужно погашать не напрямую, а через пополнение банковского счета Идея, а потом уже с помощью функции погашения.

Кроме того, неудобно, что списание погашенной суммы происходит сразу, а зачет ее проходит в конце дня оплаты кредита. Чтобы проверить, прошла ли оплата, нужно смотреть выписку на следующий день. Еще банк не уведомляет клиента о необходимости погашения долга к конкретной дате – у других банков эта функция есть. А на 3-4 сутки после срока тут могут позвонить и сказать, что платеж не прошел. Как оказывается, система виновата – не выполнила гашение.

Еще банк не уведомляет клиента о необходимости погашения долга к конкретной дате – у других банков эта функция есть. А на 3-4 сутки после срока тут могут позвонить и сказать, что платеж не прошел. Как оказывается, система виновата – не выполнила гашение.

В других банках таких моментов не было — больше здесь не будем оформлять рассрочку.

Виктор Пенчук, 45 лет, г. Минск

Как-то подал заявку на кредит в Идея Банке — одобрили быстро, предоставили заем на хороших условиях. Я доволен.

Ольга Матвеева, 38 лет, г. Витебск

Мне нравится отношение сотрудников банка к клиентам. С супругом брали кредит: сначала полтора года платили вовремя, потом из-за снижения зарплат стали пропускать платежи. То платили, то не платили. Когда, после нескольких просрочек, пришла в банк, меня внимательно выслушали и приняли лояльное решение. Добавили к долгу небольшую сумму, но уплату процентов приостановили. Сейчас выплачиваю только начальную сумму. В суд обращаться не стали, а пытаются найти компромиссное решение с учетом интересов клиента – для меня это очень ценно.

Таня Матусевич, 33 года, г. Минск

Вчера 20 минут висела на телефоне, слушая милого робота Идея Банка24, который без конца повторял, что я четвертая в очереди. Уважающий себя и своих клиентов банк такого не допустит. Беспредел!

Андрей Веселков, 29 лет, Гомель

Мне здесь нравится абсолютно все: удобная оплата через ЕРИП, быстрые переводы на другие счета, выгодные условия кредиток (хороший кэш-бэк) и курсы валют.Легко узнать остаток по кредиту и тут же внести деньги. Порадовало удобное мобильное приложение. В общем, все для клиента – так держать, ребята!

Вывод

Зарегистрироваться и начать работу в системе онлайн-банка Идея Банка очень просто, с интерфейсом разберется даже неопытный пользователь компьютера. Все операции сгруппированы логично, а последовательность действий исключает возможные ошибки пользователя. Деньги, с использованием интернет-банкига, 24 часа находятся под контролем владельца и доступны к совершению операций.

( 6 оценок, среднее 4. 5 из 5 )

5 из 5 )

Как создать кредитное приложение: функции, процесс разработки, затраты

Константин Калинин

Руководитель отдела контента

22 июля 2020 г.

Что, если взять кредит было бы так же просто, как заказать пиццу с телефона?

Сегодняшние потребители, избалованные экономикой по требованию и обремененные ограничениями, связанными с пандемией, жаждут большего количества услуг, доступных, не выходя из дома. Вот почему разработка финтех-приложений, особенно кредитного приложения, которое позволяет кредитовать деньги по требованию, становится необходимостью для многих кредиторов.

Итак, если вы планируете создать приложение для кредита, лучшего времени выбрать нельзя. В этом руководстве мы расскажем вам о каждой мелочи создания надежного, персонализированного и в целом успешного кредитного опыта.

Основные выводы:

- Разработка приложений для однорангового кредитования является наиболее прибыльным направлением в индустрии разработки приложений для кредитования, обещая более чем двукратный рост к 2025 году.

- Прежде чем создавать приложение для кредитования, подумайте, хотите предложить уникальные мобильные возможности для кредиторов и заемщиков, и в этом случае вам понадобятся два отдельных приложения, работающих вместе.

- Как создать кредитное приложение, которое будет выделяться из толпы? Исследование рынка разработки кредитных приложений показывает, что решения, работающие на протоколах AI / ML и блокчейн, позволяющие одалживать / брать криптовалюту, создают наибольшую привлекательность.

Читайте дальше, чтобы узнать, как создать кредитное приложение.

Содержание :

1. Рынок приложений для кредитования в 2020 г.

- Приложения для кредитования по типам кредитов

- Приложения для кредитования по типам кредиторов0018

2. Почему вы должны создать приложение для кредит

- Преимущества для клиентов

- Преимущества для кредиторов

3. Лучшие приложения для кредитования потребительского кредитования

- .

4. Как работает приложение для кредитования денег

- Введение

- Ежедневное использование

5. Безопасность и соответствие требованиям законодательства

- Аутентификация

- Шифрование

- Юридическое соответствие

6. Необходимые функции

- Особенности MVP

- Дополнительные функции

7. 7 Шаги для создания приложения ссуда

- Выбрать платформу

- Выбрать платформу

- . список функций

- Просмотр доступных SDK/API и библиотек

- Отработка UX и UI

- Разработка MVP

- Повторение на основе отзывов пользователей

- Поддержание приложения в актуальном состоянии

8. Сколько стоит разработка мобильного приложения для кредитования?

9. Наш опыт разработки приложений для кредитования

10. Время создавать приложения для однорангового кредитования

Часто задаваемые вопросы

1.

Рынок приложений для кредитования в 2020 году

Рынок приложений для кредитования в 2020 годуДавайте быстро рассмотрим, как выглядит рынок приложений для кредитования как и в 2020 году.

По данным исследования Statista, стоимость сделки в сегменте рыночного кредитования (потребительского) достигнет 20,39 долларов США.1,5 млн в 2020 году.

И, как видно из графика, к 2024 году он будет неуклонно расти до 24 914,6 млн долларов США. Очевидно, что спрос есть. Но как сделать так, чтобы именно ваше кредитное приложение получило приличный кусок этого миллиардного пирога?

Ну, прежде всего, стоит изучить, какое кредитное приложение вы можете создать. Мы коснулись этого, когда говорили о том, как создать финтех-приложение, но давайте углубимся в подробности.

Кредитные приложения по типам кредитов

Прежде всего, кредитные приложения различаются по типам кредитов, которые они могут предложить заемщикам. Сегодня мы можем взять кредит практически на любую финансовую ситуацию:

- Ипотечные кредиты (жилищные кредиты)

- Автокредиты

- Студенческие кредиты

- Личные

- Кредиты для малого бизнеса

Стоит отметить, что потребительские кредиты являются наиболее универсальным видом кредитов на потребительском рынке.

Заемщики берут личные кредиты для решения всех видов чрезвычайных ситуаций: от ремонта автомобиля или дома до создания кредита для покрытия пробелов в ежедневных расходах до консолидации долга.

В отличие от личных кредитов, студенческие, автомобильные, жилищные и бизнес-кредиты должны использоваться для определенной цели. Мы также говорили о создании кредитного калькулятора в прошлом.

Кредитные приложения по типам кредиторов

Мы также можем дифференцировать кредитные приложения по кредиторам. Существует три типа организаций, которые предоставляют кредиты через мобильные и онлайн-приложения:

- Банки и другие традиционные финансовые учреждения

- Кредитные союзы

- Кредитные платформы P2P

Банки уже давно предлагают кредиты. Это один из их основных продуктов. И поэтому многие банки и другие финансовые организации добавляют опцию мобильного кредитования в качестве еще одной функции в свои мобильные банковские приложения.

К сожалению, такие функции часто служат только отправной точкой для потребителей, чтобы начать процесс кредита, и они все еще должны посетить банк, чтобы получить кредит.

Кредитные союзы аналогичны банкам; однако заемщику необходимо вступить в профсоюз и иногда проводить с ним некоторое время, чтобы взять кредит. Мы также обсуждали создание необанка в этом другом блоге, однако это относится к другому аспекту.

Компании, выдающие кредиты P2P, являются настоящими революционерами отрасли. Это платформы онлайн- и мобильного кредитования, которые подбирают инвесторов к заемщикам. Такие компании, как LendingClub и Prosper, увидели возможность провести клиентов через весь процесс кредитования на своих смартфонах и компьютерах.

Кредитные приложения по технологическому стеку

Кредитные заявки — важная часть финтех-революции, которая направлена на оцифровку финансовых отношений. Таким образом, они в полной мере используют новейшие технологии:

- Блокчейн и смарт-контракты

- Большие данные

- Машинное обучение и искусственный интеллект

- Чат-боты

Технология блокчейн лежит в основе тех кредитных приложений, которые предлагают заемщикам криптовалюты, например, биткойны.

, эфир или лайткоин. Большие данные в сочетании с алгоритмами искусственного интеллекта позволяют кредиторам принимать более обоснованные решения о наиболее подходящих процентных ставках и суммах кредита.

, эфир или лайткоин. Большие данные в сочетании с алгоритмами искусственного интеллекта позволяют кредиторам принимать более обоснованные решения о наиболее подходящих процентных ставках и суммах кредита.А чат-боты помогают снять нагрузку с фронт-офисов кредиторов и персонализировать опыт для клиентов.

2. Почему вам следует создать кредитное приложение

Теперь, когда мы знаем, что спрос на продукты мобильного кредитования, как ожидается, будет расти, давайте посмотрим, какую ценность они предлагают с обеих сторон.

Преимущества для клиентов

Кредитные приложения существуют по ряду причин. Они облегчают жизнь клиентов, устраняя необходимость личного взаимодействия с финансовыми организациями. Вот как заемщики получают выгоду от использования кредитной заявки:

- Подайте заявку на кредит практически из любого места, не посещая офис

- Получите деньги на банковский счет в течение дня

- Будьте уверены, что ваша личная информация защищена

- Выбирайте лучшие доступные варианты

- Быстро погасите кредит то же приложение

Преимущества для кредиторов

Кредиторы также получают выгоду от того, что их услуги доступны в Интернете и на мобильных устройствах.

Поскольку личное общение с клиентами отсутствует, кредиторы могут сократить свои операционные расходы и сосредоточиться на обслуживании большего количества кредитов.

Поскольку личное общение с клиентами отсутствует, кредиторы могут сократить свои операционные расходы и сосредоточиться на обслуживании большего количества кредитов.- Сократить операционные расходы

- Ускорить процедуры KYC

- Одновременно обслуживать больше клиентов

- Охватить недостаточно обслуживаемые рынки

- Улучшить кредитные продукты с помощью ИИ переносит его в облачные или мобильные технологии.

3. Лучшие приложения для потребительского кредитования

Перед разработкой кредитного приложения стоит потратить время на изучение конкурентов. Таким образом, вы можете опираться на их слабые стороны и думать об уникальных функциях, которые выделят ваше приложение среди других. Без лишних слов, вот несколько лучших приложений для кредитования денег, доступных сегодня.

Prosper

Штаб-квартира : Сан-Франциско, Калифорния.

Описание : платформа p2p-кредитования, которая существует на рынке с 2005 года.

Их платформа, связывающая деньги инвесторов с заемщиками, уже помогла более чем миллиону человек, предоставив кредит в размере 17 миллиардов долларов. Их приложение для онлайн-кредитования автоматически рекомендует кредиты на основе профиля заемщика.

Их платформа, связывающая деньги инвесторов с заемщиками, уже помогла более чем миллиону человек, предоставив кредит в размере 17 миллиардов долларов. Их приложение для онлайн-кредитования автоматически рекомендует кредиты на основе профиля заемщика.Мобильное присутствие : приложения для iOS и Android для инвесторов, но не для заемщиков. Последние могут использовать свое онлайн-приложение в десктопных и мобильных браузерах.

Upstart. Помимо рейтинга FICO и кредитной истории, система учитывает такие данные заемщика, как его образование и опыт работы, для прогнозирования его кредитоспособности.

Мобильное присутствие : мобильные приложения отсутствуют, доступны через мобильные браузеры.

ЛендингКлуб

Штаб-квартира : Сан-Франциско, Калифорния

Описание : веб-приложение для p2p-кредитования, которое существует с 2007 года. LendingClub специализируется на четырех типах кредитов: личные, бизнес, авто рефинансирование и медицинские кредиты.

Компания обслужила более трех миллионов клиентов, выдав кредиты на сумму более 50 миллиардов долларов.

Компания обслужила более трех миллионов клиентов, выдав кредиты на сумму более 50 миллиардов долларов.Мобильное присутствие : Приложения для iOS и Android для инвесторов, позволяющие им контролировать свои инвестиционные портфели. Заемщики могут использовать мобильную версию сайта компании.

Avant

Штаб-квартира : Чикаго, Иллинойс

Описание : Avant выделяется отдельным мобильным приложением для iOS и Android, которое заемщики могут использовать для отслеживания своей истории платежей, совершения платежей и получения уведомлений о своих Детали учетной записи. Компания также предлагает дополнительные опции, такие как фирменная кредитная карта.

Мобильное присутствие : автономные мобильные приложения для обеих платформ и мобильного Интернета.

Funding Circle. Услуга выделяется более низкими ставками, но требует хорошего личного кредита и налаженного бизнеса для владельцев малого бизнеса, чтобы соответствовать требованиям.

Мобильное присутствие : мобильные приложения (iOS и Android) для инвесторов и мобильный веб-интерфейс.

4. Как работает приложение для кредитования денег

Идеальное кредитное приложение должно сопровождать клиента через весь процесс получения кредита: от подачи заявки до финансирования.

Онбординг

Клиент попадал на страницу кредитного приложения в магазине приложений по ссылке в баннере с предложением установить. Это смарт-баннер, который появляется, когда пользователи просматривают сайт, связанный с родным мобильным приложением.

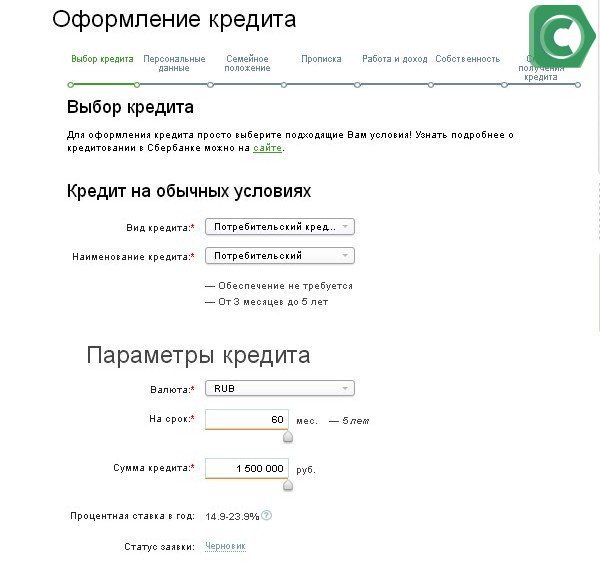

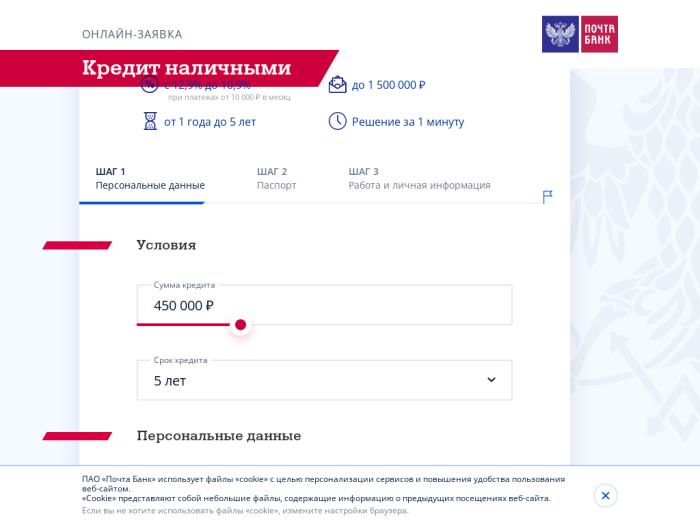

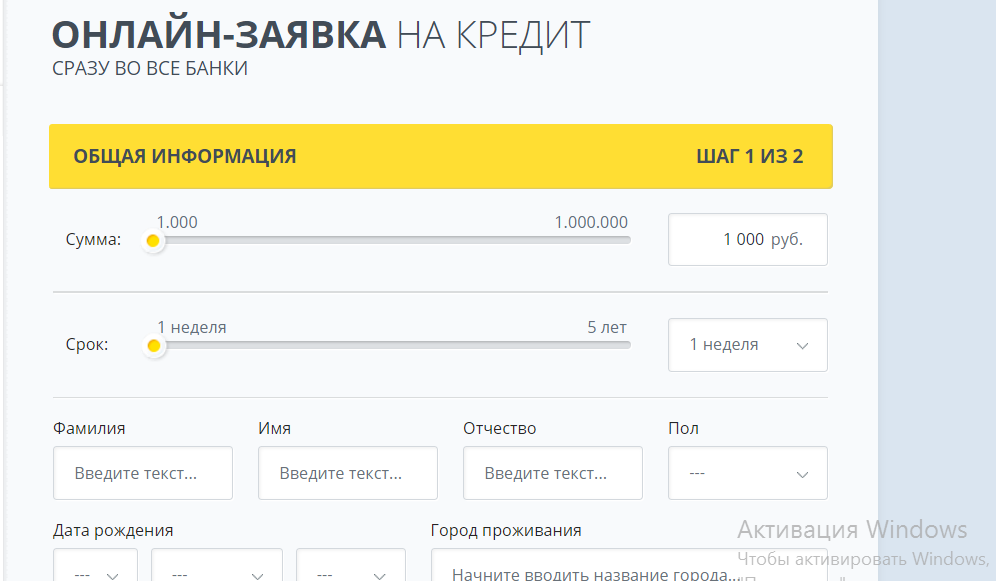

Попав в приложение, пользователи проходят процесс регистрации и попадают на экран с вариантами кредита. Есть несколько вариантов реализации вариантов кредита: это может быть каталог с различными типами кредитов или динамический экран, где пользователи могут выбирать различные параметры кредита.

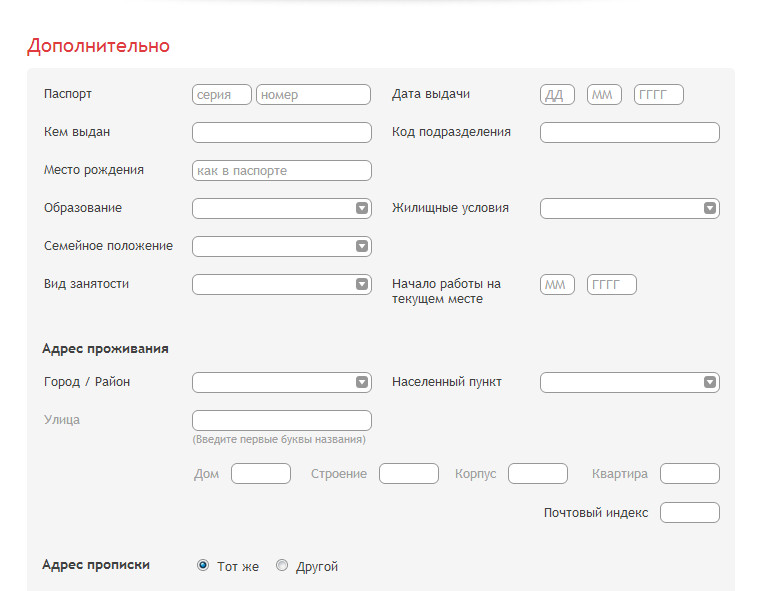

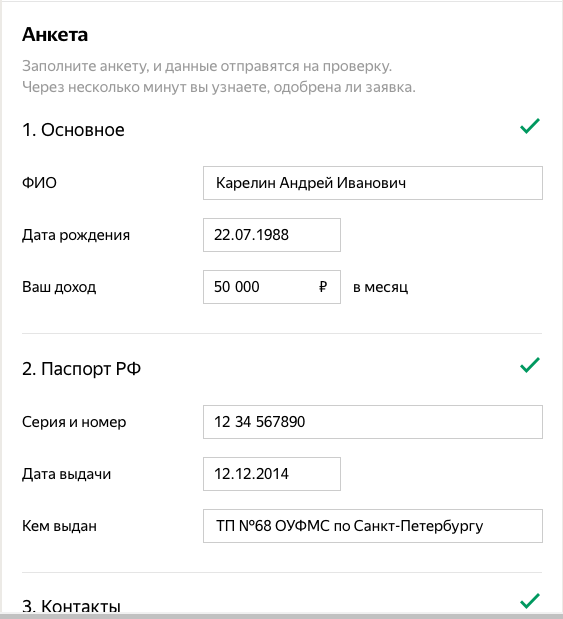

После выбора кредита пользователи должны предоставить свои личные данные, такие как:

- Образование

- Место жительства

- Трудовой стаж и т.

д.

д.

Ежедневное использование

реквизиты банковского счета и настроить автоплатежи. Необходимо включить погашение кредита, поскольку сроки выплаты процентов начинают наступать.

Теперь задача кредитного приложения — информировать пользователя об их платежах. Приложение должно отображать предстоящие и завершенные платежи, а также запускать уведомления. Пользователи должны иметь возможность корректировать даты платежей и совершать досрочные платежи прямо в приложении.

Некоторые кредитные приложения позволяют пользователям также управлять другими финансовыми продуктами, которые они получают от кредитной платформы. Например, пользователи кредитного приложения Avant могут управлять своими корпоративными кредитными картами:

• Планировать или отменять платежи

• Просматривать транзакции

• Добавлять или удалять способы оплаты5. Безопасность и соблюдение законодательства

Представьте, что вы обдумываете идею взятие кредита.

Что вы рассмотрите в первую очередь? Верно! Безопасность. Это важно для того, как клиенты выбирают, где брать взаймы.

Что вы рассмотрите в первую очередь? Верно! Безопасность. Это важно для того, как клиенты выбирают, где брать взаймы.Таким образом, ваше приложение для кредитования денег должно нести чувство безопасности и защищенности, чтобы завоевать доверие пользователей. Есть несколько способов сделать это. Некоторые из них ориентированы на клиентов, а другие остаются скрытыми.

Аутентификация

Само собой разумеется, что кредитное приложение должно обеспечивать безопасный способ аутентификации пользователей. Сегодня смартфоны оснащены различными средствами биометрической аутентификации, например, распознаванием лиц или сканированием отпечатков пальцев. Используйте их API для защиты пользовательских данных.

Такие службы, как Twilio или Duo, могут помочь вам еще больше повысить безопасность аутентификации с помощью двухфакторной аутентификации. Идеальный сценарий — это когда ваше кредитное приложение позволяет клиентам использовать надежный пароль и прибегает к короткому пин-коду или методам биологической аутентификации для более простой авторизации.

Шифрование

Поскольку клиенты будут отправлять конфиденциальную информацию через приложение, настоятельно рекомендуется шифровать все данные в состоянии покоя и при передаче, используя безопасное соединение с серверами.

Технологии, обеспечивающие шифрование на уровне банка, уже некоторое время присутствуют на рынке потребительских приложений. Так что нет никакого оправдания тому, чтобы не использовать такое шифрование в своем приложении для кредитования денег.

Юридическое соответствие

Помимо технических аспектов, вы также должны учитывать юридические вопросы. Как и любое финансовое приложение, кредитные приложения должны соответствовать нормативным требованиям, которые могут различаться в зависимости от штата и страны.

6. Обязательные функции

Чтобы создать приложение для выдачи кредитов, которое завоюет сердца пользователей, необходимо тщательно продумать набор его функций. Чтобы облегчить вам жизнь, давайте рассмотрим функции, которыми должно обладать кредитное приложение на этапе MVP, когда вы изучаете рынок, а затем рассмотрим некоторые дополнительные параметры.

Функции MVP

Кредитный продукт MVP должен предоставлять пользователям следующие функции.

Регистрация

Пользователи должны иметь возможность быстро зарегистрироваться в приложении, используя свои социальные идентификаторы или номер телефона. Чем меньше трений вы создадите на этом этапе, тем выше будет принятие пользователями. Помните, что вы можете получить данные пользователей позже, когда они начнут подавать заявку на кредит.

Профиль пользователя

Здесь пользователи могут загружать свою личную информацию и редактировать данные. Хорошей передовой практикой, которую вы можете применить при разработке профиля пользователя, является скрытие его данных по умолчанию. Но при первом использовании рассмотрите возможность добавления некоторой информации о шаблоне во все поля в качестве подсказки.

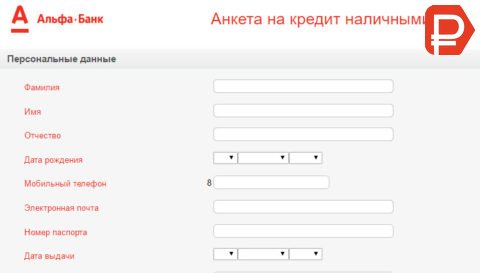

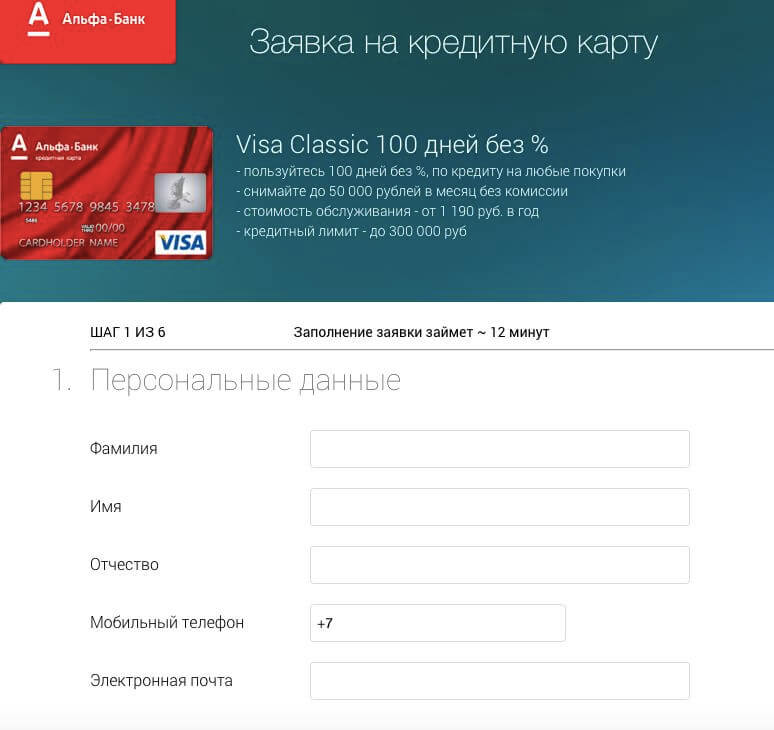

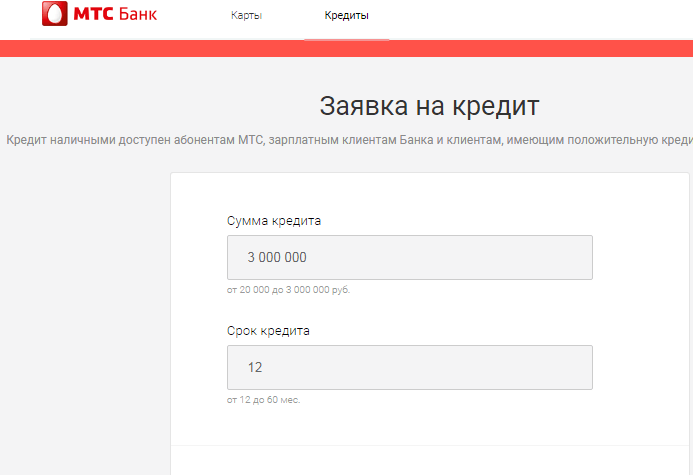

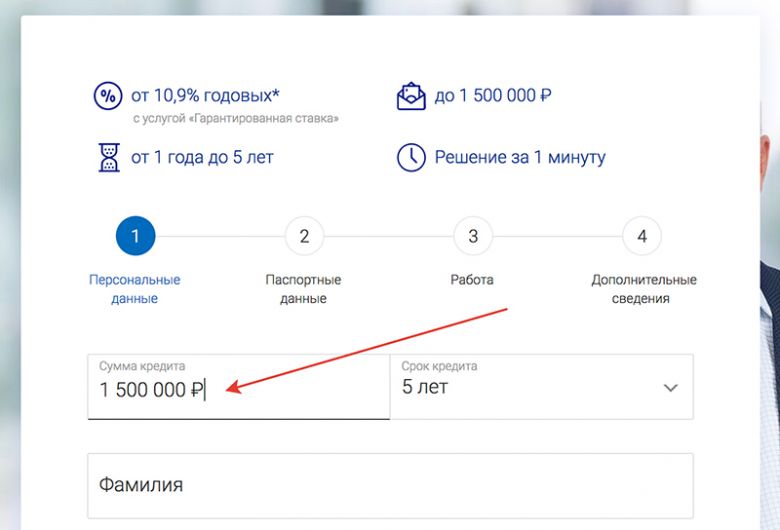

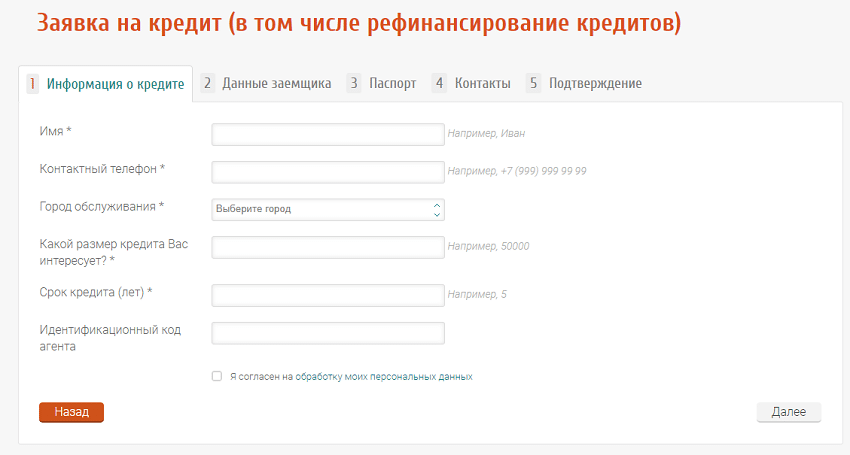

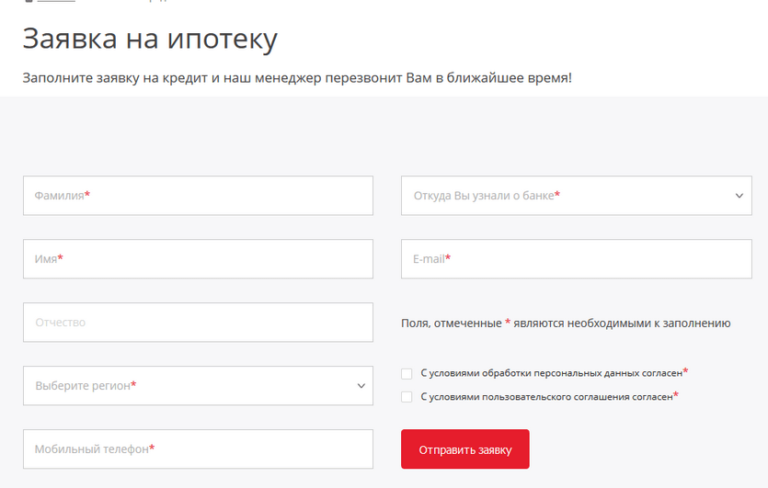

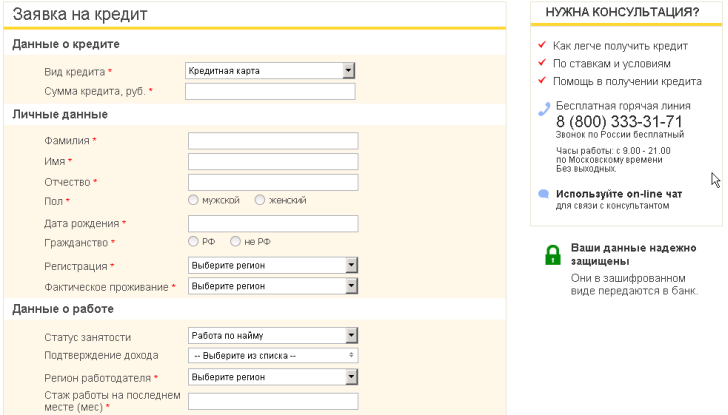

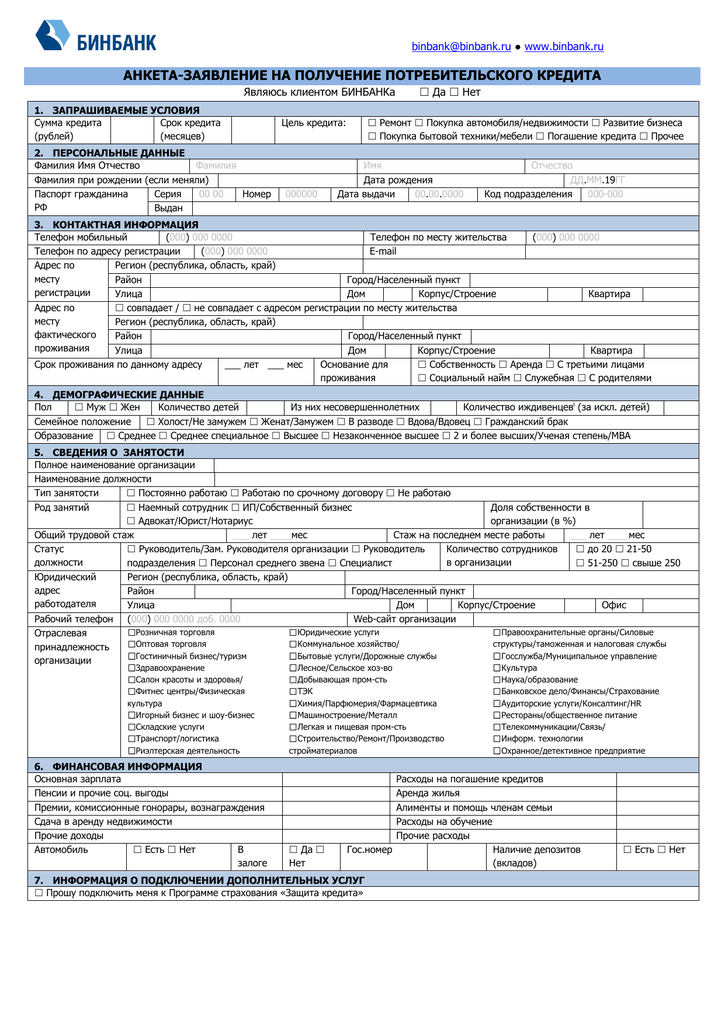

Форма заявки на получение ссуды

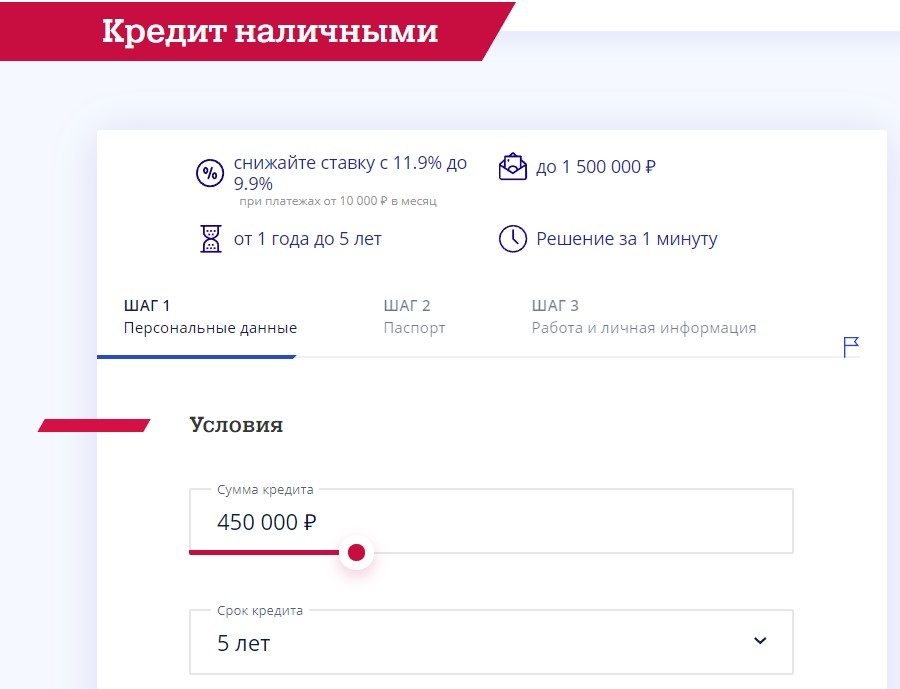

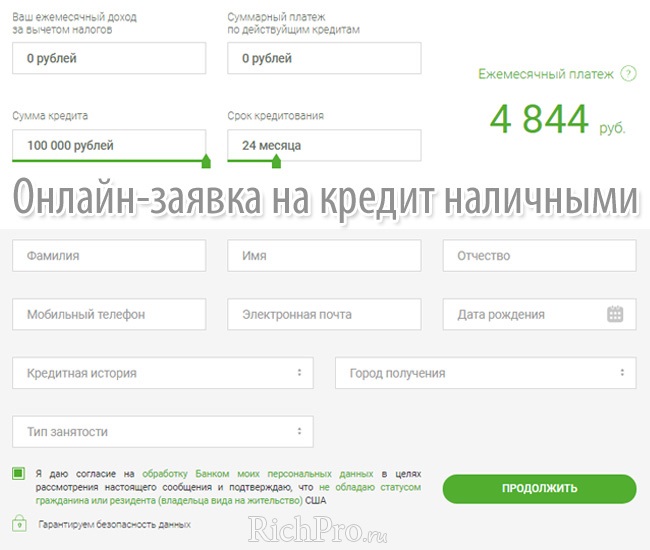

Эта функция станет основой вашего приложения. Пользователи оценят, если вы разобьете процедуру подачи заявки на кредит на отдельные этапы, будете направлять их на протяжении всего процесса и отображать прогресс.

Журнал платежей

После того, как кредит будет профинансирован, клиентам потребуется место для просмотра всех незавершенных и завершенных платежей. Они также должны иметь доступ к оставшейся сумме долга с первого взгляда.

Уведомления

Push-уведомления сообщат пользователям о следующих платежах. Вы даже можете добавить некоторую дополнительную логику, когда вы уведомляете за пару дней до платежа, в срок и если они пропустили платеж.

Связано: Руководство по разработке приложений MVP

Дополнительные функции

Способы оплаты

Разрешение пользователям добавлять и редактировать свои банковские счета гарантирует, что они смогут начать погашение кредита прямо из приложения. Вы можете пойти еще дальше, помогая своим пользователям зарегистрироваться в системе автооплаты.

Поддержка в чате

Несмотря на то, что приложения для выдачи займов превосходно устраняют необходимость личного общения с клерком, ваши клиенты все равно могут обратиться за помощью.

И живой чат с вашими представителями может стать отличным способом справиться с такими ситуациями.

И живой чат с вашими представителями может стать отличным способом справиться с такими ситуациями.Чат-бот

Когда представители службы поддержки недоступны, чат-бот поможет пользователям решить основные проблемы и объяснит, как работает приложение.

Геолокация

Если ваш продукт позволяет пользователям получать наличные через банкомат, вы можете использовать геолокацию, чтобы помочь им найти ближайшее место, где они могут это сделать.

Кредитный рейтинг

Вы также можете интегрировать свое приложение со службой кредитного рейтинга. Эта функция поможет клиентам лучше понять свои права на получение кредита.

7. 7 шагов для создания кредитного приложения

Здесь мы предполагаем, что вы уже проделали некоторую подготовительную работу, изучив портреты ваших покупателей, и поэтому определили свою целевую аудиторию. Что делать дальше?

#7.1: Выберите платформу

Чтобы создать мобильное приложение для кредитования денег, сначала нужно решить, какие платформы оно будет поддерживать.

Он будет доступен только в Интернете или вы планируете делать специальные мобильные приложения для заемщиков и инвесторов?

Он будет доступен только в Интернете или вы планируете делать специальные мобильные приложения для заемщиков и инвесторов?Поскольку вы, скорее всего, ориентируетесь на массовых потребителей, рекомендуется рассмотреть кроссплатформенные среды разработки приложений. Используя многоплатформенные инструменты разработки приложений, такие как React Native, вы можете ускорить разработку приложений для однорангового кредитования.

Статья по теме: Swift против React Native

#7.2: Составьте список функций

На этом этапе вы решаете, какие функции будет предоставлять ваше кредитное приложение и чем оно будет отличаться от конкурентов.

Мобильное приложение для заемщиков

Мы уже упоминали список обязательных и дополнительных функций выше. Этот список может служить хорошей отправной точкой. Просто убедитесь, что ваше приложение предоставляет некоторые уникальные функции.

Мобильное приложение для инвесторов

Не забывайте, что когда вы создаете приложение для p2p-кредитования, есть две части уравнения: заемщики и кредиторы (также известные как инвесторы).

Последним может понадобиться собственное приложение для управления своим инвестиционным портфелем и выбора вариантов кредита, в которые они хотят инвестировать.

Последним может понадобиться собственное приложение для управления своим инвестиционным портфелем и выбора вариантов кредита, в которые они хотят инвестировать.Веб-приложение для сотрудников бэк-офиса и администраторов

Веб-портал для управления кредитными приложениями — это то, что многие предприниматели упускают из виду. Помните, что вам нужно будет отслеживать запрашиваемые и финансируемые кредиты, платежи и управлять всем остальным, что происходит в мобильных приложениях.

#7.3: Обзор доступных SDK/API и библиотек

Вам не нужно изобретать велосипед. Существует множество компонентов, доступных на основе подключаемых модулей. Вот почему после того, как вы разобрались с функциями, вы должны потратить некоторое время на просмотр того, какие строительные блоки (в виде SDK, API и библиотек кода) для вашего приложения уже доступны. Вот несколько примеров:

- Plaid для безопасного подключения к банковским счетам

- Twilio для добавления чата и двухфакторной аутентификации

- Facebook/Twitter/Google/Apple для быстрого входа

Выбрав правильную комбинацию этих модулей, вы можете значительно сократить время выхода на рынок и в то же время сократить бюджет на разработку приложения.

#7.4: Доведите до совершенства UX и UI

UX и UI вашего кредитного приложения могут создать или разрушить весь бизнес. Переходите от каркасов с низкой точностью к макетам с высокой точностью, тщательно тестируя каждый экран с клиентами.

Интерактивный прототип поможет вам на этом пути к лучшему пользовательскому опыту.

#7.5: Разработка MVP

После того, как вы проверили UX и UI с тестовыми пользователями, пришло время создать версию MVP вашего кредитного приложения. Пригласите квалифицированного разработчика кредитного приложения для создания кредитного приложения и веб-портала для администрирования кредитов.

На этом шаге нужно добавить самые важные функции, которые помогут вам добиться успеха в коде.

Связано: прочтите наше руководство по найму разработчиков мобильных приложений , которые помогут вам создать выигрышное приложение.

#7.6: Итерация на основе отзывов пользователей

После того, как вы выпустили свое приложение и протестировали его с реальными клиентами, пришло время извлечь выгоду из отзывов пользователей.

Еще один инструмент для сбора сведений об областях, в которых можно улучшить ваше приложение, — это встроенная аналитика, которая отслеживает пути пользователя и помогает выявлять потенциальные препятствия.

Еще один инструмент для сбора сведений об областях, в которых можно улучшить ваше приложение, — это встроенная аналитика, которая отслеживает пути пользователя и помогает выявлять потенциальные препятствия.#7.7: Обслуживание приложения

Мобильные операционные системы постоянно развиваются, добавляются новые функции и появляются новые возможности для улучшения взаимодействия с пользователем. И поэтому очень важно поддерживать актуальность вашего кредитного приложения, максимально используя новые функции ОС.

Например, начиная с iOS 13 (которая существует уже почти год), ожидается, что ваше приложение будет поддерживать темный режим. А переходя на iOS 14, может быть полезно разработать клип приложения — расширение вашего приложения, которое позволяет клиентам использовать ваше кредитное приложение, даже не устанавливая его.

Другая идея заключается в реализации живого виджета для главного экрана, который показывает дату и сумму следующего платежа.

8.

Сколько стоит разработка мобильного приложения для кредитования?

Сколько стоит разработка мобильного приложения для кредитования?По нашему опыту, разработка кредитного приложения может стоить от 48 000 до 84 000 долларов США в зависимости от того, какие функции вам нужны. Если вы проделали домашнюю работу и тщательно изучили готовые SDK, бюджет разработки вашего кредитного приложения, скорее всего, уменьшится.

Некоторые из вариантов, которые имеют тенденцию увеличивать цену, включают:

- Машинное обучение

- Криптовалюта и смарт-контракты

- Интеграция больших данных мобильное приложение и серверная часть: от дизайна до фактической доставки. Сколько времени займет разработка вашего приложения, будет зависеть от множества факторов, от того, на какой стадии разработки вы находитесь, до того, какие функции вы ищете.

9. Наш опыт в разработке приложений для кредитования

В Topflight Apps мы работали над несколькими кредитными платформами. Одним из них является приложение на основе искусственного интеллекта для подачи заявок на получение кредита для малого и среднего бизнеса, оценки рисков и погашения.

Приложение использует специально разработанную нейронную сеть для оценки приемлемости заемщиков на основе банковских, бухгалтерских данных и данных из социальных сетей.

Приложение использует специально разработанную нейронную сеть для оценки приемлемости заемщиков на основе банковских, бухгалтерских данных и данных из социальных сетей.Другие примеры финтех-приложений, которые мы разработали и создали, включают проект развития рынка, который позволяет пользователям находить консультантов по финансовым инвестициям на основе портфолио и мобильных приложений для анализа покупательских привычек пользователей и прогнозирования их будущих расходов.

Мобильные приложения также сопровождаются веб-порталом для финансовых консультантов, которые могут консультировать клиентов и обучать их разумному бюджетированию.

10. Время создавать приложение для однорангового кредитования

Теперь, когда мы рассмотрели все, что вам нужно знать для индивидуальной разработки вашего приложения, пришло время приступить к работе. Мы разработчики приложений в Нью-Йорке, Лос-Анджелесе, Майами, и наша команда здесь, чтобы помочь вам. Сообщите нам, на каком этапе процесса вы находитесь и есть ли у вас вопросы, касающиеся затрат, дизайна и разработки или стратегий монетизации приложений, и наша команда экспертов проведет вас через все необходимые шаги, чтобы создать приложение для кредитования, которое будет выделяться.

Часто задаваемые вопросы о том, как создать кредитное приложение

Могу ли я разработать только мобильное приложение?

Нет, вам нужно создать серверную часть для управления кредитами и клиентами. Кроме того, вы также можете интегрировать приложение с существующей кредитной платформой.

Нужно ли мне разрабатывать кредитное приложение как родное мобильное приложение?

Вы можете предоставить клиентам возможность работать с мобильными устройствами, сделав свой кредитный продукт доступным через мобильные веб-браузеры. Кроме того, вы также можете разработать приложение для кредитования PWA. Конечно, нативные приложения способны предоставить вашим пользователям выдающийся опыт.

Могу ли я разработать приложение для существующей кредитной платформы?

Условия надо обсуждать с владельцами такой платформы. Вы не можете разрабатывать кредитное приложение по своему усмотрению и надеяться, что оно будет работать с кредитной платформой.

Вам понадобится доступ к API платформы, чтобы подключить к нему ваше приложение.

Вам понадобится доступ к API платформы, чтобы подключить к нему ваше приложение.Какие ресурсы мне нужны для разработки приложения для кредитования денег?

В идеале это команда финтех-разработчиков с полным стеком: мобильные разработчики, бэкенд-разработчики, инженер DevOps, инженеры по контролю качества и дизайнер UX/UI. О, и менеджер проекта, чтобы вся команда работала гладко.

Сколько времени занимает подача заявки на кредит?

3-4 месяца на получение MVP и 6-8 месяцев на полноценную систему.

Константин Калинин

Руководитель отдела контента

Константин работает с мобильными приложениями с 2005 года (эра до iPhone). Помогая стартапам и компаниям из списка Fortune 100 создавать инновационные приложения, работая в разных сферах (консультант, директор по доставке, владелец мобильного агентства и аналитик приложений), Константин глубоко разбирается в мобильных и веб-технологиях.

Он рад поделиться своими знаниями с партнерами Topflight.

Он рад поделиться своими знаниями с партнерами Topflight.Почему приложения для кредитования P2P становятся популярными

Приложения для однорангового кредитования — это относительно новый подход к кредитованию и заимствованию. Попрощавшись с традиционными финансовыми учреждениями, такими как банки, заемщики могут быстро получить доступ к средствам, и даже инвесторы могут получить приличный доход.

На платформах однорангового кредитования заемщики подают заявки на кредиты, в то время как инвесторы выбирают кредиты, которые выглядят как хороший риск. Инвестор может выбрать финансирование даже части кредита (или кредитов) в индивидуальном порядке. Заемщики могут получить средства от различных индивидуальных инвесторов.

Сегодня мы будем знать почти все о платформах однорангового кредитования, их работе, ключевых особенностях, плюсах и минусах и многом другом.

Давайте углубимся!

Что такое одноранговые (P2P) приложения для кредитования денег?

Кредитное приложение, также известное как приложение для однорангового кредитования или приложение для кредитования между физическими лицами, указывает на выдачу и получение кредитов непосредственно физическими лицами.

Человеку не нужно проходить через обычные финансовые учреждения, как посредник.

Человеку не нужно проходить через обычные финансовые учреждения, как посредник.Такие приложения напрямую связывают заемщиков с кредиторами, также известными как инвесторы, которые ссужают деньги квалифицированным кандидатам. Короче говоря, такие приложения связывают людей, заинтересованных в ссуде денег, с теми, кто хочет занять деньги.

Компании/посредники разрабатывают программное обеспечение P2P и получают доход как от кредиторов, так и от заемщиков. Его можно получить в формате фиксированных платежей, или они просто берут небольшой процент от суммы кредита кредитора или заемщика. Это показывает, что у вас будет сеть кредиторов, приложение для кредитования P2P, которое вы можете использовать.

Как работают приложения для кредитования в одноранговой сети (P2P)?

Для заемщиков:

Регистрация

Сначала заемщик регистрируется в приложении. Ему необходимо иметь управленческую информацию и финансовый счет годовой давности, чтобы иметь право зарегистрироваться.

Кроме того, заемщика попросят описать свой бизнес, чтобы кредиторы знали, безопасно ли кредитовать заемщика.

Кроме того, заемщика попросят описать свой бизнес, чтобы кредиторы знали, безопасно ли кредитовать заемщика.Кредитование

После регистрации заемщика администратор приложения сообщит кредиторам о преимуществах и рисках кредитования бизнеса заемщика.

Кредитный рынок

В приложении будет кредитный рынок, на котором кредит заемщика будет запущен сразу после утверждения. Здесь кредиторы начинают торги, чтобы заполнить кредит, конкурируя друг с другом, чтобы предложить наиболее конкурентоспособную цену. Наконец, принимается предложение с самой низкой процентной ставкой, которую заемщики должны заплатить за свой кредит.

Принять кредит

После получения кредита все средства, заемщик должен принять условия кредита. Приложение взимает сумму с заемщика при переводе денег на счет заемщика.

Погашение

Для каждого месяца устанавливается подходящая дата погашения кредита, чтобы заемщики знали даты погашения заранее.

Для кредиторов

Зарегистрироваться

Как и заемщики, инвесторы также регистрируются в качестве кредиторов в приложении в соответствии с классификацией и целесообразностью.

Выберите счет

Для кредиторов существуют разные типы счетов, например

- Счета роста, требующие быстрого и простого метода разработки диверсифицированного портфеля бизнес-кредитов,

- Счет доходов для тех, кто хочет получать постоянный уровень дохода от единовременной выплаты, или

- Счет для самостоятельного выбора, в котором инвесторы могут выбирать, какой компании они хотят одолжить деньги.

Добавьте свои средства

После выбора счета кредиторам необходимо добавить средства на свой счет, используя доступные способы оплаты.

Кредит заемщикам

Кредиторы могут участвовать в торгах по кредитам, на которые подали заявки заемщики.

Погашение

Кредиторы будут получать ежемесячные выплаты процентов и капитала от каждого бизнеса, которому они предоставили кредит.

Чтобы продолжать получать прибыль, кредиторы могут ссужать эти деньги и другим компаниям.

Чтобы продолжать получать прибыль, кредиторы могут ссужать эти деньги и другим компаниям.Какими ключевыми функциями должно обладать приложение для кредитования денег?

Концепция приложений для кредитования денег улучшила способ кредитования и банковского дела. Чтобы сделать такую идею приложения успешной, нам нужно включить некоторые ключевые функции в приложения для кредитования денег P2P. Давайте проверим несколько ниже:

Регистрация

Пользователь жизненно важен для любого бизнеса. Здесь также много значат для вас пользователи. Таким образом, первое впечатление о пользователе должно быть простым и легким. Попробуйте сделать процесс регистрации коротким и простым. Нет необходимости собирать всю информацию прямо во время регистрации. Вы можете накапливать данные о каждом пользователе позже, когда пользователь заполнит заявку на получение кредита.

В форме регистрации пользователя вашего приложения вы можете запросить имя пользователя, номер телефона, учетную запись в социальной сети и т.

д.

д. Профили пользователей

После того, как ваши пользователи зарегистрируются, пришло время для управления их профилями. Здесь вы можете запросить их личные данные и другую актуальную информацию. Кроме того, разрешите пользователям обновлять свою информацию позже, когда она им понадобится, поскольку со временем все меняется.

Предоставьте пользователям возможность просматривать данные своего банковского счета и получать доступ к другим важным функциям только со страницы профиля пользователя.

Заявка на получение кредита

При разработке приложения для личного кредита ваше приложение должно позволять пользователям выполнять все важные этапы подачи заявки на кредит напрямую с помощью своего мобильного устройства.

Чтобы улучшить взаимодействие с пользователем, вы можете разбить процесс приложения на несколько небольших разделов и направлять пользователей на протяжении всего процесса.

Запись транзакций

Кроме того, ваше приложение должно позволять вашим пользователям просматривать журналы своих транзакций.

Он включает в себя полученные денежные авансы, сделанные платежи по кредиту, оставшуюся задолженность и историю прямых депозитов. Все такие детали должны быть легко доступны и понятны.

Он включает в себя полученные денежные авансы, сделанные платежи по кредиту, оставшуюся задолженность и историю прямых депозитов. Все такие детали должны быть легко доступны и понятны.Способы оплаты

Ваше приложение может позволить заемщикам погасить остаток кредита непосредственно с помощью вашего приложения. На рынке доступно множество вариантов оплаты. Чем больше вы интегрируете в свое приложение, тем больше потребителей, вероятно, будут использовать ваше приложение.

Разрешите вашим пользователям совершать платежи с использованием их дебетовой карты, кредитной карты, банковского счета и альтернативного способа оплаты, такого как Биткойн.

Push-уведомления

Ключевой особенностью мобильных приложений являются push-уведомления. Уведомление может помочь пользователю напомнить о предстоящих платежах, одобрении кредита и многом другом.

Пользователи приложения ожидают получать push-уведомления. Таким образом, вам нужно включить его в свое приложение для кредитования денег P2P, чтобы ваш пользователь был хорошо информирован о важной информации.

Аналитика на основе искусственного интеллекта

И пользователи, и администраторы могут получать преимущества от аналитики в реальном времени. Инвесторы могут оценить детали KYC потенциальных заемщиков и оценить их кредитную историю. Кроме того, администраторы могут получить подробную аналитику по многим аспектам работы платформы, используя искусственный интеллект и большие данные для кредитования денег, чтобы получить полезную информацию и улучшить взаимодействие с пользователем.

Наградные баллы и рейтинги

Кредиторы и заемщики могут получать баллы за своевременное выполнение своих обязательств. Такие рейтинги помогают им проявить себя как надежные партнеры для будущих сделок.

Поддержка чата

Функция чат-бота поможет пользователям вашего приложения, когда у них возникнут какие-либо проблемы или вопросы. Когда речь идет о финансовых вопросах, ваше приложение будет завалено различными актуальными вопросами.

Таким образом, включение системы поддержки даст вашим пользователям понять, что вы готовы помочь им в их нуждах.

Таким образом, включение системы поддержки даст вашим пользователям понять, что вы готовы помочь им в их нуждах.Проверка кредитного рейтинга

Как мы знаем, кредитный рейтинг влияет на условия личного кредита и варианты погашения. Таким образом, интеграция бесплатной проверки кредитного рейтинга в ваше приложение позволит вашим пользователям узнать о своем праве на получение кредита.

Криптовалюта

Включение функций криптовалюты, таких как кошелек и другие варианты покупки и продажи криптовалюты, было бы полезно, поскольку в настоящее время такая функция довольно распространена.

Одноранговое кредитование: преимущества и недостатки

Преимущества денежного кредитования P2P

Для заемщиков

Одноранговые кредиты имеют несколько преимуществ по сравнению с другими видами займов, например, более конкурентоспособные процентные ставки, удобное и быстрое онлайн-приложение и гибкие условия.

Давайте рассмотрим их подробнее.

Удобное и быстрое приложение для кредитования P2P

Сегодня кредитные платформы P2P догнали онлайн-пространство; говорится, что процесс работы с приложением стал удобным и быстрым. Если вы хотите эффективно обезопасить свои средства, то это будет очень удобно.

Сочетание платформ P2P с автоматизированным процессом сделает трудоемкий процесс предоставления и получения денег относительно быстрым и легким.

Кредитный рейтинг не изменится при получении персонализированного предложения

Если вы заинтересованы в получении кредита через P2P-кредитование, вы можете получить первоначальный расчет, который не повлияет на ваш кредитный рейтинг. Таким образом, вы получите лучшее представление о ставке, которую вы получите, и о доступности предполагаемого кредита.

Первоначально при запросе кредита широко распространенные P2P-платформы будут просто выполнять «мягкий поиск» по вашим кредитным транзакциям, который останется скрытым при будущих поисках других поставщиков кредитов.

Он предложит вам необходимую информацию, не влияя на ваш кредитный рейтинг для будущих финансовых приложений.

Он предложит вам необходимую информацию, не влияя на ваш кредитный рейтинг для будущих финансовых приложений.Вы можете получить доступ к более низким ставкам

При индивидуальном кредитовании заемщики получат доступ к кредитам с более низкими процентными ставками, чем те, которые они обычно получают от традиционных кредиторов, таких как строительные общества и банки. Когда инвесторы предлагают деньги заемщикам напрямую с помощью платформы P2P, большинство поставщиков финансовых услуг не взимают накладных расходов. Таким образом, обе стороны получают выгоду.

Для кредиторов

Могут получить доступ к гораздо более высокой норме прибыли

Используя приложения для кредитования денег P2P, инвесторы получат возможность получить доступ к более высокой норме прибыли, чем другие инвестиции в настоящее время на рынке, такие как облигации или депозитные счета.

Некоторые веб-сайты предлагают резервные фонды

Некоторые платформы денежного кредитования P2P предлагают инвесторам резервные фонды, чтобы защитить их, если заемщики не выплатят кредиты.

Кредиторы могут выбрать уровень риска

При использовании приложения инвесторы могут выбрать уровень риска в соответствии с их удобством с точки зрения профилей заемщиков, которым они будут ссужать деньги.

Недостатки P2P-кредитования

Для заемщиков

Необходимость уплаты регистрационного взноса

Заемщики должны оплатить комиссию за организацию кредита при подаче заявки на кредит в строительном кооперативе, банке или других кредиторах. Однако кредиты P2P обычно взимают комиссию за организацию.

P2P-платформы кредитования денег зарабатывают деньги, организуя ссуду путем сопоставления заемщиков и кредиторов. Эта плата также может взиматься во имя защиты кредиторов от невыплаты кредитов.

Необходимо пройти проверку кредитоспособности и другие внутренние проверки для получения кредита

С помощью кредитных платформ P2P вы можете отказаться от традиционного банковского обслуживания.

Это не означает, что вы не обязаны следовать процессу андеррайтинга. Любая кредитная платформа P2P требует, чтобы вы прошли проверку кредитоспособности, чтобы убедиться, что вы кредитоспособны. Обычно это делается для защиты средств инвесторов, поскольку помогает выявить неплательщиков.

Это не означает, что вы не обязаны следовать процессу андеррайтинга. Любая кредитная платформа P2P требует, чтобы вы прошли проверку кредитоспособности, чтобы убедиться, что вы кредитоспособны. Обычно это делается для защиты средств инвесторов, поскольку помогает выявить неплательщиков.Для кредиторов

Схема компенсации финансовых услуг не распространяется на такие кредиты

Схема компенсации финансовых услуг не распространяется на кредиты, которые вы предлагаете через платформы однорангового кредитования. Таким образом, если заемщик не сможет погасить свой кредит, инвестор понесет финансовые убытки.

Процесс оформления кредита может занять время и будет взиматься плата

Платформы денежного кредитования P2P подбирают заемщика для кредитора, чтобы он мог одолжить свои деньги. Платформы взимают плату с обеих сторон за эти договоренности, и это может занять больше времени, чем ожидалось.

Более низкие доходы, если заемщики досрочно переиграют

Если заемщик досрочно погасит сумму кредита до даты погашения, кредитор может получить более низкие доходы, чем ожидалось.

Лучшие приложения для кредитования денег

SoFi: студенческие кредиты и рефинансирование

SoFi’s, сайт Social Finance, ведущий источник финансирования студенческих кредитов, предлагает студенческие кредиты, ипотечные кредиты и персональные кредиты.

Кредитный клуб: крупнейшая кредитная платформа P2P

Платформа однорангового кредитования Lending Club представляет собой веб-сайт, который объединяет заемщиков и кредиторов для получения выгоды путем получения и предложения кредитов. Весь процесс приложения выполняется на сайте и завершается всего за несколько минут.

Prosper: первая кредитная платформа P2P

Насчитывающая более 2 миллионов пользователей, этот широко известный веб-сайт для однорангового кредитования Prosper расширяется по всему миру. Весь процесс происходит в Интернете и в более быстром темпе.

Сбор средств: инвестиции в недвижимость

Эта платформа занимается недвижимостью.

Тот, кто хочет инвестировать в недвижимость, не выполняя повседневных обязанностей арендодателя, может инвестировать в Fundrise.

Тот, кто хочет инвестировать в недвижимость, не выполняя повседневных обязанностей арендодателя, может инвестировать в Fundrise.Круг финансирования: бизнес-кредиты

Веб-сайт кредитования P2P, Funding Circle, лучше всего подходит для тех, кто ищет бизнес-кредит. Малые предприятия могут воспользоваться этой платформой, поскольку банковская отрасль обычно не обслуживает их.

Заключение

Итак, являетесь ли вы заемщиком, кредитором или тем, кто хочет начать онлайн-бизнес по кредитованию денег, этот пост ответит почти на все соответствующие вопросы.

Следовательно, если вашему бизнесу требуется мобильное приложение, хорошей идеей будет связаться с компанией по разработке приложений, такой как Emizentech. Каждое путешествие требует правильных ресурсов, чтобы наверстать упущенное. Итак, начните свое путешествие по разработке приложений сегодня!

В Emizentech у нас большой опыт в создании масштабируемых мобильных приложений. Вы можете связаться с компанией по следующему адресу электронной почты.

Если их нет, то ввести данные во вкладке «Вход по ЭЦП» не получится

Если их нет, то ввести данные во вкладке «Вход по ЭЦП» не получится

Нажать «Далее».

Нажать «Далее».

Рынок приложений для кредитования в 2020 году

Рынок приложений для кредитования в 2020 году

, эфир или лайткоин. Большие данные в сочетании с алгоритмами искусственного интеллекта позволяют кредиторам принимать более обоснованные решения о наиболее подходящих процентных ставках и суммах кредита.

, эфир или лайткоин. Большие данные в сочетании с алгоритмами искусственного интеллекта позволяют кредиторам принимать более обоснованные решения о наиболее подходящих процентных ставках и суммах кредита. Поскольку личное общение с клиентами отсутствует, кредиторы могут сократить свои операционные расходы и сосредоточиться на обслуживании большего количества кредитов.

Поскольку личное общение с клиентами отсутствует, кредиторы могут сократить свои операционные расходы и сосредоточиться на обслуживании большего количества кредитов. Их платформа, связывающая деньги инвесторов с заемщиками, уже помогла более чем миллиону человек, предоставив кредит в размере 17 миллиардов долларов. Их приложение для онлайн-кредитования автоматически рекомендует кредиты на основе профиля заемщика.

Их платформа, связывающая деньги инвесторов с заемщиками, уже помогла более чем миллиону человек, предоставив кредит в размере 17 миллиардов долларов. Их приложение для онлайн-кредитования автоматически рекомендует кредиты на основе профиля заемщика. Компания обслужила более трех миллионов клиентов, выдав кредиты на сумму более 50 миллиардов долларов.

Компания обслужила более трех миллионов клиентов, выдав кредиты на сумму более 50 миллиардов долларов.

д.

д. Что вы рассмотрите в первую очередь? Верно! Безопасность. Это важно для того, как клиенты выбирают, где брать взаймы.

Что вы рассмотрите в первую очередь? Верно! Безопасность. Это важно для того, как клиенты выбирают, где брать взаймы.

И живой чат с вашими представителями может стать отличным способом справиться с такими ситуациями.

И живой чат с вашими представителями может стать отличным способом справиться с такими ситуациями. Он будет доступен только в Интернете или вы планируете делать специальные мобильные приложения для заемщиков и инвесторов?

Он будет доступен только в Интернете или вы планируете делать специальные мобильные приложения для заемщиков и инвесторов? Последним может понадобиться собственное приложение для управления своим инвестиционным портфелем и выбора вариантов кредита, в которые они хотят инвестировать.

Последним может понадобиться собственное приложение для управления своим инвестиционным портфелем и выбора вариантов кредита, в которые они хотят инвестировать.

Еще один инструмент для сбора сведений об областях, в которых можно улучшить ваше приложение, — это встроенная аналитика, которая отслеживает пути пользователя и помогает выявлять потенциальные препятствия.

Еще один инструмент для сбора сведений об областях, в которых можно улучшить ваше приложение, — это встроенная аналитика, которая отслеживает пути пользователя и помогает выявлять потенциальные препятствия. Сколько стоит разработка мобильного приложения для кредитования?

Сколько стоит разработка мобильного приложения для кредитования? Приложение использует специально разработанную нейронную сеть для оценки приемлемости заемщиков на основе банковских, бухгалтерских данных и данных из социальных сетей.

Приложение использует специально разработанную нейронную сеть для оценки приемлемости заемщиков на основе банковских, бухгалтерских данных и данных из социальных сетей.

Вам понадобится доступ к API платформы, чтобы подключить к нему ваше приложение.

Вам понадобится доступ к API платформы, чтобы подключить к нему ваше приложение. Он рад поделиться своими знаниями с партнерами Topflight.

Он рад поделиться своими знаниями с партнерами Topflight. Человеку не нужно проходить через обычные финансовые учреждения, как посредник.

Человеку не нужно проходить через обычные финансовые учреждения, как посредник. Кроме того, заемщика попросят описать свой бизнес, чтобы кредиторы знали, безопасно ли кредитовать заемщика.

Кроме того, заемщика попросят описать свой бизнес, чтобы кредиторы знали, безопасно ли кредитовать заемщика.