Онлайн заявка на кредитную карту по 2 документам: Кредитные карты по двум документам — 199 предложений в 54 банках, оформить кредитку по 2 документам

Содержание

Шаблоны форм авторизации кредитной карты [PDF]

Всякий раз, когда вы принимаете оплату кредитной картой, а карты нет, существует определенная степень риска. Чтобы защититься от этого риска, который включает в себя возвратные платежи, вы можете попросить своего клиента подписать документ, который дает вам разрешение снимать средства с его карты на постоянной основе. Этот документ называется формой авторизации кредитной карты.

Что такое форма авторизации кредитной карты?

Форма авторизации кредитной карты — это документ, подписанный держателем карты, который дает продавцу разрешение снимать средства со своей кредитной карты для регулярных платежей в течение периода времени, указанного в этом документе. Форма часто используется, чтобы дать предприятиям постоянное право взимать плату с держателя карты на регулярной основе — ежемесячно, ежеквартально или более спорадически.

Принимайте карты с чипом и Apple Pay везде.

Заказать Square бесконтактный и чип-считыватель.

Закажите ридер прямо сейчас

Помогают ли формы авторизации кредитной карты предотвратить злоупотребление возвратными платежами?

Возвратные платежи защищают потребителей от несанкционированных транзакций. Они возникают, когда клиент оспаривает комиссию вашей компании и просит эмитента карты отменить ее.

Однако возвратные платежи могут вызвать серьезные проблемы для бизнеса, в значительной степени потому, что спорные средства удерживаются у бизнеса до тех пор, пока эмитент карты не решит, что делать. Возвратные платежи также отнимают много времени у бизнеса и требуют большого количества документов.

Форма авторизации кредитной карты — это один из способов защитить себя от возвратных платежей. Если у вас есть подписанный документ от держателя карты, который дает вам разрешение списывать средства с его карты за оказанные услуги, ваши шансы выиграть дело с эмитентом карты гораздо более вероятны и менее сложны.

Узнайте о других способах защиты вашего бизнеса от возвратных платежей.

Если я продавец Square, когда мне следует использовать форму авторизации?

Формы авторизации кредитной карты очень полезны для повторяющихся транзакций, независимо от того, являются ли они повторяющимися транзакциями, введенными вручную при отсутствии карты, или повторяющимися транзакциями Card on File. Форма делает две вещи: она снижает риск того, что клиенты заявят, что с них сняли деньги, когда этого не следовало делать, и экономит всем много времени.

Допустим, вы работаете в ресторане, который раз в две недели готовит обед для местного офиса. Если у вас есть форма авторизации в файле, вы знаете, что каждый раз, когда этот офис запрашивает доставку, вы можете списать ее с их карты. Вам не нужно ходить туда-сюда о том, какую форму оплаты они хотят использовать, или просить клиентов каждый раз подписывать платеж.

Но периодическое выставление счетов — не единственная ситуация, когда пригодится форма авторизации. Вы также можете использовать форму авторизации кредитной карты, чтобы взять депозит для будущей покупки товаров, услуг или непредвиденных расходов.

Вы также можете использовать форму авторизации кредитной карты, чтобы взять депозит для будущей покупки товаров, услуг или непредвиденных расходов.

Это пригодится, если вы ведете какой-либо бизнес, связанный с арендой дорогостоящего оборудования. Вы можете использовать форму авторизации кредитной карты, чтобы приостановить действие карты до тех пор, пока оборудование не будет возвращено.

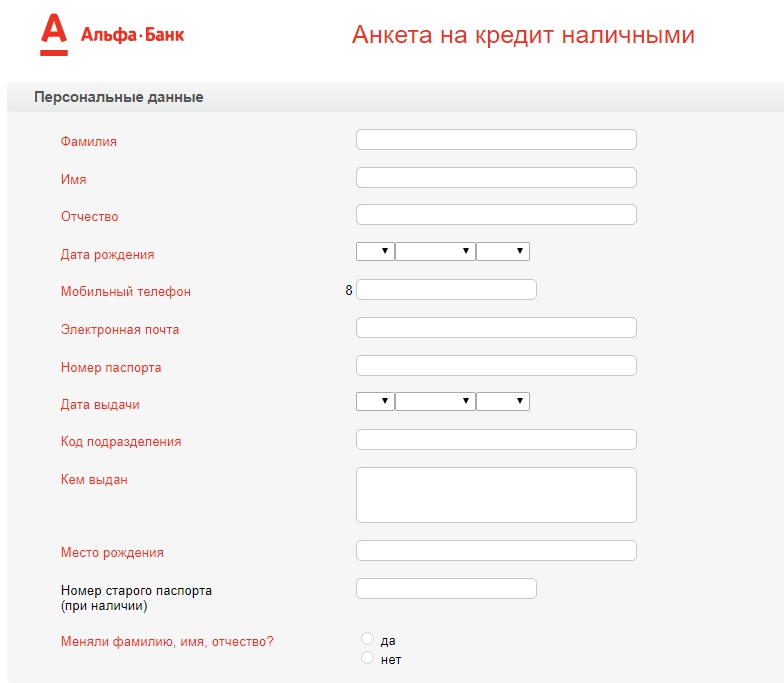

Что включено в форму авторизации кредитной карты?

Форма авторизации кредитной карты не должна быть сложным документом. Обычно он содержит:

- Информация о кредитной карте держателя карты

- Тип карты

- Имя на карточке

- Номер карты

- Срок годности

- Деловая информация продавца

- Платежный адрес держателя карты

- Язык, разрешающий продавцу списывать средства с карты покупателя в файле

- Имя и подпись держателя карты

- Дата

Загрузите наши шаблоны, чтобы приступить к работе

Square предлагает для загрузки две бесплатные стандартные формы авторизации кредитной карты. Вам не нужно обрабатывать платежи с помощью Square, чтобы использовать эти шаблоны.

Вам не нужно обрабатывать платежи с помощью Square, чтобы использовать эти шаблоны.

Вы можете использовать эти формы как есть или отредактировать их, включив в них название и логотип вашей компании или конкретный язык, связанный с использованием карты. Возможно, вы захотите поговорить со своим юристом о типе языка, который ваш бизнес должен включать в форму.

- Скачать бланк в формате Word

- Скачать форму в PDF

В дополнение к шаблону авторизации карты мы создали набор бесплатных шаблонов договоров, которые вы можете использовать для различных аспектов своего бизнеса.

Часто задаваемые вопросы:

Обязан ли я по закону использовать формы авторизации кредитной карты?

Формы авторизации кредитной карты являются оптимальным вариантом для продавцов. Хотя это не требуется по закону, вы должны спросить своего адвоката, когда они предложат его использовать.

Почему в этой форме авторизации кредитной карты нет места для CVV?

Запись CVV клиента является нарушением стандартов PCI, поэтому для нее нет места. Если вы хотите ввести платеж вручную, вам нужно будет запрашивать CVV непосредственно у продавца каждый раз, когда вы вводите карту. Если вы воспользуетесь функцией «Карточка в файле» Square, вам не нужно вручную вводить CVV.

Если вы хотите ввести платеж вручную, вам нужно будет запрашивать CVV непосредственно у продавца каждый раз, когда вы вводите карту. Если вы воспользуетесь функцией «Карточка в файле» Square, вам не нужно вручную вводить CVV.

Что такое карточка в файле?

Он позволяет владельцам бизнеса — с разрешения своих клиентов — безопасно хранить платежную информацию в Square. Это упрощает выставление счетов постоянным клиентам онлайн или лично через ваш POS, Square Invoices или наш API для электронной коммерции. Если вы регулярно выставляете счета клиентам удаленно (путем ввода информации о карте), вы можете использовать Card on File для выставления счетов клиентам в будущем без каких-либо дополнительных действий.

Как хранить подписанные формы и как долго?

Стандарты соответствия PCI требуют, чтобы все предприятия, обрабатывающие информацию о кредитных картах, «ограничивали физический доступ к данным держателей карт». Обеспечьте сохранность данных о держателях карт, храня заполненные формы в охраняемом помещении или картотеке, и ограничьте доступ только тем сотрудникам, которым они необходимы для выполнения своих должностных обязанностей. Вы также можете хранить заполненные формы на зашифрованном частном клиентском портале с помощью приложения для безопасной передачи файлов. Однако отправка PDF-файла по электронной почте может создать уязвимость. Если вы отправляете клиенту копию, защитите PDF паролем и отправьте его по защищенной и зашифрованной электронной почте. Поскольку сроки возврата платежей могут различаться, мы рекомендуем хранить все подписанные формы авторизации в течение 9 дней.0072 в течение двух-трех месяцев после того, как вы перестанете взимать плату с карты в файле. В качестве альтернативы, если вы используете Square, вы можете сохранить эту информацию о карте с помощью функции «Карта в файле» (см. Выше).

Вы также можете хранить заполненные формы на зашифрованном частном клиентском портале с помощью приложения для безопасной передачи файлов. Однако отправка PDF-файла по электронной почте может создать уязвимость. Если вы отправляете клиенту копию, защитите PDF паролем и отправьте его по защищенной и зашифрованной электронной почте. Поскольку сроки возврата платежей могут различаться, мы рекомендуем хранить все подписанные формы авторизации в течение 9 дней.0072 в течение двух-трех месяцев после того, как вы перестанете взимать плату с карты в файле. В качестве альтернативы, если вы используете Square, вы можете сохранить эту информацию о карте с помощью функции «Карта в файле» (см. Выше).

Статьи по теме

Торговые услуги 101: Как выбрать поставщиков торговых счетов

Что такое платежный шлюз? И нужен ли он вам вообще?

Что такое возвратный платеж? И как вы их предотвращаете?

Что такое платежи ACH и следует ли их принимать?

8 Общие комиссии по кредитным картам и способы их избежать

Несмотря на то, что кредитные карты являются большим преимуществом, они часто сопровождаются многочисленными сборами, которые могут привести к значительным расходам, если вы пропустите платеж, потратите больше своего лимита или предпримете другие действия, выходящие за рамки обычных покупок.

Когда вы подаете заявку на получение кредитной карты, вы должны принять множество условий, и если вы будете одобрены, вы получите по почте длинное соглашение держателя карты. В этих документах указаны все сборы, которые могут взиматься с вас при использовании кредитной карты.

Важно знать о различных сборах, которые могут взиматься с вас, чтобы свести их к минимуму или вообще избежать их.

Ниже мы расскажем о наиболее распространенных комиссиях по кредитным картам и о том, как их избежать, что может сэкономить вам сотни долларов.

8 комиссий за обычные кредитные карты

- Годовая комиссия

- Проценты

- Комиссия за просрочку платежа

- Комиссия за международную транзакцию

- Комиссия за перевод баланса

- Комиссия за выдачу наличных

- Over-limit0044

- Плата за возврат платежа

1. Ежегодная комиссия

Многие кредитные карты взимают комиссию каждый год только за то, что у них есть карта. Годовые сборы обычно варьируются от 95 до 500 долларов. Большинство карт взимают одинаковую плату каждый год, хотя некоторые карты могут не взимать ежегодную плату в течение первого года владения картой.

Годовые сборы обычно варьируются от 95 до 500 долларов. Большинство карт взимают одинаковую плату каждый год, хотя некоторые карты могут не взимать ежегодную плату в течение первого года владения картой.

Как избежать ежегодных комиссий: Если вы не хотите платить комиссию за получение кредитной карты, просто выберите карту без ежегодных комиссий. Карта Citi® Double Cash Card — лучший выбор для клиентов с отличной кредитной историей, которые хотят получить возврат наличных. В качестве альтернативы, если у вас справедливый или средний кредит, вы можете рассмотреть кредитную карту Capital One QuicksilverOne Cash Rewards.

А если у вас уже есть карта с годовой оплатой, подумайте о том, чтобы запросить предложение об удержании или перейти на более низкую альтернативу или альтернативу без годовой платы.

2. Начисление процентов

Кредитные карты начисляют проценты, если вы не погашаете свой баланс полностью в каждом платежном цикле. Сумма процентов, которую вы взимаете, указана в вашем соглашении с держателем карты как годовая процентная ставка (APR).

Большинство карт взимают переменную годовую процентную ставку, которая колеблется в зависимости от основной ставки, в то время как некоторые карты имеют фиксированную годовую процентную ставку, которая не меняется в зависимости от основной ставки. Но поскольку ваш годовой процент, скорее всего, является переменным, обратитесь к своей онлайн-учетной записи и/или вашему последнему счету, чтобы узнать, какой годовой процент списывается с вас в каждом платежном цикле.

Имейте в виду, что некоторые действия не включаются в льготный период, например получение наличного аванса. В этом случае проценты будут начисляться со дня снятия денег.

Как избежать начисления процентов: Ежемесячная полная оплата счетов — самый простой способ избежать процентов. Если вы не можете позволить себе оплатить счет в полном объеме, сократите свои расходы или рассмотрите карту с 0% годовых, которая не взимает проценты на срок до 21 месяца.

Если у вас удовлетворительный или средний кредит, воспользуйтесь кредитной картой Capital One QuicksilverOne Cash Rewards, а если у вас хороший или отличный кредит, вы можете рассмотреть карту Visa® Platinum банка США.

Имейте в виду, карты 0% годовых предоставляют временное освобождение от процентов. Они по-прежнему требуют, чтобы вы вносили минимальные платежи и полностью оплачивали свой баланс до окончания начального периода, чтобы полностью избежать процентов. (Узнайте больше о том, как работают карты с нулевой процентной ставкой.)

3. Комиссия за просрочку платежа

Каждый раз, когда вы оплачиваете счет по кредитной карте с опозданием, с вас будет взиматься комиссия в размере от 29 долларов США в первый раз и выше. до 40 долларов США за последующие нарушения, совершенные в течение шести циклов выставления счетов.

Как избежать штрафов за просрочку платежа: Вы можете открыть кредитную карту, по которой не взимается комиссия за просрочку платежа, например, кредитную карту Visa® Petal® 2 «Cash Back, No Fees», если у вас нет кредитной истории или карты Citi Simplicity. ® Карта для хорошего и отличного кредита.

Тем не менее, мы рекомендуем вам последовательно вносить как минимум минимальный платеж к установленному сроку. Это позволяет вам иметь положительную историю платежей, что является наиболее важным фактором вашего кредитного рейтинга. Вы можете настроить автоплатеж на минимальную сумму, чтобы никогда не опаздывать.

Это позволяет вам иметь положительную историю платежей, что является наиболее важным фактором вашего кредитного рейтинга. Вы можете настроить автоплатеж на минимальную сумму, чтобы никогда не опаздывать.

4. Комиссия за транзакцию за границей

При совершении покупок за пределами США с вас может взиматься дополнительная комиссия каждый раз, когда вы проводите карту. Как правило, эта комиссия составляет около 3% за транзакцию.

Как избежать комиссий за иностранные транзакции: Рассмотрите кредитные карты без комиссии за иностранные транзакции, такие как кредитная карта Capital One Platinum, если у вас средний кредит.

5. Комиссия за перевод баланса

Когда вы переводите задолженность с одной кредитной карты на другую, вы обычно платите комиссию в размере от 3% до 5% за перевод, минимальная комиссия составляет 5 или 10 долларов США.

Как избежать комиссий за перевод остатка: Хотя комиссия за перевод остатка часто может перевешиваться суммой денег, которую вы сэкономите в течение беспроцентного периода, вы можете проверить карты, на которых комиссия за перевод остатка не взимается. Эти карты обычно требуют хорошего или отличного кредита.

Эти карты обычно требуют хорошего или отличного кредита.

6. Плата за выдачу наличных

Выдача наличных может показаться простым способом быстрого получения наличных, но сопряжена с большими затратами. Эмитенты карт обычно взимают комиссию в размере 3% или 5% за выдачу наличных, которая может увеличиться, если вы снимаете сотни долларов.

Как избежать комиссий за выдачу наличных: Вместо выдачи наличных подумайте о том, чтобы одолжить деньги у семьи или друзей или взять личный кредит (который обычно предлагает более выгодные условия).

7. Плата за превышение лимита

Эмитенты карт могут взимать плату за превышение кредитного лимита, однако комиссия не может превышать сумму, которую вы тратите сверх лимита. Этот сбор немного отличается от других, поскольку в соответствии с Законом о платежных картах от 2009 года его необходимо подтвердить.. Обычно ваш кредитор отклоняет вашу транзакцию, когда вы пытаетесь потратить сверх установленного лимита, но за плату в размере до 35 долларов США вы можете согласиться на одобрение таких транзакций. Если вы не согласитесь, эмитент вашей карты просто отклонит любые покупки, которые вы пытаетесь совершить сверх установленного лимита.

Если вы не согласитесь, эмитент вашей карты просто отклонит любые покупки, которые вы пытаетесь совершить сверх установленного лимита.

Как избежать чрезмерных сборов: Не соглашайтесь на чрезмерные сборы, так как от этого мало пользы. Вы должны избегать расходов до вашего кредитного лимита и держать сумму кредита, который вы используете, ниже 10%. Вы также можете установить оповещения, когда вы приближаетесь к своему кредитному лимиту, чтобы вы могли легко отслеживать, сколько вы можете снять со своей карты.

8. Плата за возврат платежа

Если вы планируете оплатить счет по кредитной карте, но на вашем банковском счете недостаточно денег, ваш платеж может быть возвращен. В результате эмитент вашей карты может взимать с вас комиссию за возврат платежа, обычно до 40 долларов США.

Например, если вы запланировали платеж по счету в размере 750 долларов США, имея на своем расчетном счете всего 500 долларов США, вы можете получить комиссию в размере 40 долларов США от эмитента вашей карты, которая будет добавлена к вашему счету.

Как избежать комиссии за возврат платежа: Прежде чем планировать какие-либо платежи, убедитесь, что на вашем банковском счете достаточно средств.

Практический результат

Кредитные карты взимают большие комиссии, которые могут показаться незначительными в краткосрочной перспективе, но могут стоить вам в долгосрочной перспективе. Рекомендуется ознакомиться с комиссиями, которые мы объяснили выше, и действиями, которые вы можете предпринять, чтобы их избежать. Своевременная оплата, проверка наличия достаточного количества денег на банковском счете и расходы в пределах кредитного лимита — вот лишь несколько простых способов минимизировать дорогостоящие сборы.

Читать далее

Информация о кредитной карте Capital One QuicksilverOne Cash Rewards и кредитной карте Capital One Platinum была собрана компанией Select независимо и не проверялась и не предоставлялась эмитентом карты до публикации.

Petal 2 Кредитная карта Visa, выпущенная WebBank.