Отказаться от кредита: Отказ от кредита, образец заявления отказа

Содержание

отказ от страховки по кредиту и допустимые сроки

Мы уже давно привыкли к тому, что реклама банков направо и налево предлагает клиентам «счастливую жизнь уже сегодня»… в кредит. Сегодня в кредит приобрести можно практически любой товар от простого мобильного телефона до новой квартиры. Аргументируют банки это тем, что якобы нельзя копить деньги всю жизнь, что с их помощью вы можете позволить себе купить всё, что угодно. Что нужно пользоваться возможностями, пока есть силы, молодость, красота. Рано или поздно человек начинает понимать, что кредитование как банковская услуга ему не нужно. Что это лишь способ банка заработать собственные деньги. И принимает решение отказаться от кредита.

Как отказаться от страховки по кредиту

В какой срок можно отказаться от кредита

Как отказаться от оформленного кредита

Как отказаться от ипотечного кредита

Как отказаться от страховки по кредиту

Когда вы заполняете заявку на кредит наличными, нужно делать это крайне внимательно. Особенно вдумчиво относиться к тем пунктам, которые в форме заявки прописаны мелким шрифтом. К примеру, обратить внимание на тот факт, что вам не обязательно оплачивать страховку, что факт неоплаты не может сказаться на решении банка выдать вам займ. Банкам выгодно, чтобы клиенты приобретали страховку. Многие страховые компании платят банкам комиссионные за то, что они приводят клиентов. Естественно, менеджеры банка будут делать всё для того, чтобы вы приняли не всегда необходимые вам услуги страхования как должное. В бланке заявки на кредит будет пункт о том, что вы подтверждаете свой отказ от страховки – просто не пропустите его.

Особенно вдумчиво относиться к тем пунктам, которые в форме заявки прописаны мелким шрифтом. К примеру, обратить внимание на тот факт, что вам не обязательно оплачивать страховку, что факт неоплаты не может сказаться на решении банка выдать вам займ. Банкам выгодно, чтобы клиенты приобретали страховку. Многие страховые компании платят банкам комиссионные за то, что они приводят клиентов. Естественно, менеджеры банка будут делать всё для того, чтобы вы приняли не всегда необходимые вам услуги страхования как должное. В бланке заявки на кредит будет пункт о том, что вы подтверждаете свой отказ от страховки – просто не пропустите его.

В какой срок можно отказаться от кредита

Если вы уже заключили с банком кредитный договор, однако впоследствии приняли решение кредит не брать, вы можете от него отказаться – имеете на это законное право. Сегодня в нашей стране действуют правила ст. 807 ГК РФ, в которых прописаны все особенности договоров займа. В ней говорится и о кредитном договоре в том числе. Вам следует помнить, что договор считается заключённым не тогда, когда вы поставили под ним свою подпись, а когда получили деньги от банка. Другими словами, если договор уже подписан, а деньги по нему ещё не перечислены (или вы не забрали их в кассе банка, к примеру), то вы можете смело обращаться в банк и говорить о необходимости договор расторгнуть. Отказать в этом случае вам права не имеют. Если деньги уже поступили на ваш счёт, в течение десяти дней договор кредитования будет иметь обратную силу.

Вам следует помнить, что договор считается заключённым не тогда, когда вы поставили под ним свою подпись, а когда получили деньги от банка. Другими словами, если договор уже подписан, а деньги по нему ещё не перечислены (или вы не забрали их в кассе банка, к примеру), то вы можете смело обращаться в банк и говорить о необходимости договор расторгнуть. Отказать в этом случае вам права не имеют. Если деньги уже поступили на ваш счёт, в течение десяти дней договор кредитования будет иметь обратную силу.

Как отказаться от оформленного кредита

Рано или поздно человек начинает понимать, что кредитование как банковская услуга ему не нужно. Что это лишь способ банка заработать собственные деньги. И принимает решение отказаться от кредита.

Даже если кредит банком уже был оформлен, вы прошли все необходимые процедуры подготовки к кредитованию (к примеру, при ипотеке проводится оценка приобретаемой недвижимости и пр.), вы не обязаны подписывать договор кредитования, если передумали брать займ. Не важно, сколько на это было потрачено времени. Неподписанный договор – гарант отсутствия возникновения у вас и банка прав и обязанностей по сделке. Юридических последствия у вашего нежелания брать уже оформленный кредит не будет. Чтобы избежать таких ситуаций, просите менеджера банка предоставить вам образец кредитного договора заранее, чтобы вы могли внимательно изучить его в спокойной домашней обстановке.

Не важно, сколько на это было потрачено времени. Неподписанный договор – гарант отсутствия возникновения у вас и банка прав и обязанностей по сделке. Юридических последствия у вашего нежелания брать уже оформленный кредит не будет. Чтобы избежать таких ситуаций, просите менеджера банка предоставить вам образец кредитного договора заранее, чтобы вы могли внимательно изучить его в спокойной домашней обстановке.

Как отказаться от ипотечного кредита

Итак, представьте, что вы решили купить квартиру в кредит, успели оформить ипотеку и подписать с банком соответствующий кредитный договор. В этом случае, как правило, банк не переводит деньги на счёт клиента, а направляет их на приобретение жилья. И вот уже всё готово, но вечером вы с женой взвесили все «за» и «против» и приняли решение не «лезть» в ипотеку, а попробовать самостоятельно собрать деньги в течение нескольких лет и купить недвижимость самостоятельно. Если все сроки формального расторжения кредитного договора прошли, вам необходимо будет написать в банк заявление о досрочном погашении кредита с учётом того, что все свои деньги банк вернёт самостоятельно. В этом случае вам скорее всего придётся уплатить проценты за несколько дней пользования кредитом, но от сделки с банком вы сможете отказаться.

В этом случае вам скорее всего придётся уплатить проценты за несколько дней пользования кредитом, но от сделки с банком вы сможете отказаться.

Совет от Сравни.ру: Перед тем как подписывать с банком договора кредитования или брать в банке кредитную карту, внимательно читайте документы, которые дают вам на подпись. Часто менеджеры банков подсовывают документы с проставленными «галочками», где вам нужно поставить подпись. Не делайте этого до тех пор, пока не перечитаете весь документ целиком и не уточните данные по каждому пункту, который покажется вам непонятным.

как отказаться от оформленного кредита?

Вы взяли кредит и поняли, что что-то пошло не так: зарплата не потянет, у вас уже есть один и второго вам не надо, или вы просто решились на ссуду импульсивно. Несколько дней назад кредит был жизненно необходим, а тут нашёлся повод отказаться. Что делать, когда договор уже подписан и деньги банк вам выдал? «Выберу.ру» подготовил небольшую инструкцию по отказу от кредита.

Могу ли я отказаться от оформленного кредита?

Да, практика отказа от кредита с подписанным договором существует. На вашей стороне – правила ст. 807 Гражданского кодекса РФ. В этой статье прописаны особенности оформления договора займов и потребительских кредитов в том числе. Также регулирует такую форму отношений банк – клиент Федеральный закон «О потребительском кредите (займе)». Договор считается заключенным, когда вы получаете от банка деньги. То есть, подписанная бумага – это ещё не всё. До того, как банк перечислит вам деньги или вы заберёте их в кассе кредитной организации самостоятельно, вы можете обратиться к кредитору и заявить о желании расторгнуть договор.

В такой ситуации банк вам не может отказать – на вашей стороне закон. Вам понадобится обратиться в банк, объяснить ситуацию и указать, что вы отказываетесь от кредита на основании Федерального закона. Не забудьте получить документ, который будет подтверждать ваш отказ в кредите, расторжение договора и то, что вы не получали денежные средства.

Ещё не всё потрачено

Также есть второй вариант: дождаться выдачи кредитных средств и досрочно погасить ссуду за их счёт. Это работает, если вы успели передумать уже после того, как получили деньги.

В рамках ФЗ «О потребительском кредите (займе)» вы можете отказаться как от всей суммы, так и от части средств. Сделать это необходимо в течение 14 календарных дней с момента получения ссуды. Вам придется выплатить проценты за пользование средствами в течение этого времени, но это обычно небольшая сумма. Банк также не может препятствовать вашему решению досрочно вернуть деньги, так как это будет противоречить закону. В противном случае вы можете написать досудебную претензию.

Когда вы получили деньги, но потратить их не успели, воспользуйтесь досрочным погашением кредита. Обратитесь в банк, сообщите о том, что хотите досрочно выплатить ссуду. Но в этой ситуации большую роль играют условия досрочного погашения, прописанные в кредитном договоре. Банк может наложить мораторий на возврат займа, обычно он длится 2 – 3 месяца. Также может быть комиссия за досрочное погашение: но такая практика встречается редко.

Банк может наложить мораторий на возврат займа, обычно он длится 2 – 3 месяца. Также может быть комиссия за досрочное погашение: но такая практика встречается редко.

Отказ от кредита и досрочное погашение

Досрочное погашение кредита регулируют поправки в статьях 809 и 810 ГК РФ – заемщик имеет полное право на досрочное погашение кредита. Выплатить ссуду раньше сроков можно полностью или частями. В случае полного досрочного погашения закрывается кредитный договор.

Вы можете досрочно погасить ссуду без согласия банка, но уведомить кредитора о своём намерении выплатить заём вы должны за 30 дней до погашения. Изучите условия вашего кредитного договора – у некоторых банков этот срок может быть меньше.

По правилам досрочного погашения, деньги списываются строго по графику платежей. В этот момент и закрывается кредитный договор. Например, вы должны погашать кредит каждое 13 число месяца. Если вы вносите полную сумму 11 и 12, то спишутся средства в счёт погашения долга только 13 числа. Соответственно, 13 числа закроется кредитный договор.

Соответственно, 13 числа закроется кредитный договор.

Перед тем, как досрочно погасить кредит, обратитесь в банк и узнайте полную сумму долга, либо ознакомьтесь с условиями в мобильном приложении. Вам понадобится погасить всю сумму с учётом каждой копейки, чтобы кредитный договор считался закрытым. Иначе у вас образуется задолженность перед банком.

После того, как вы выплатите всю сумму займа, потребуйте в банке справку о том, что кредит погашен, а финансовое учреждение не имеет к вам претензий.

Страховка и отказ от кредита

Вы можете отказаться от страховки по кредиту, если таковую тоже оформили. Но, в отличие от кредитного договора, страховой договор вы заключаете не с банком, а со страховой компанией. Поэтому за возвратом средств за страховку придётся обращаться в СК.

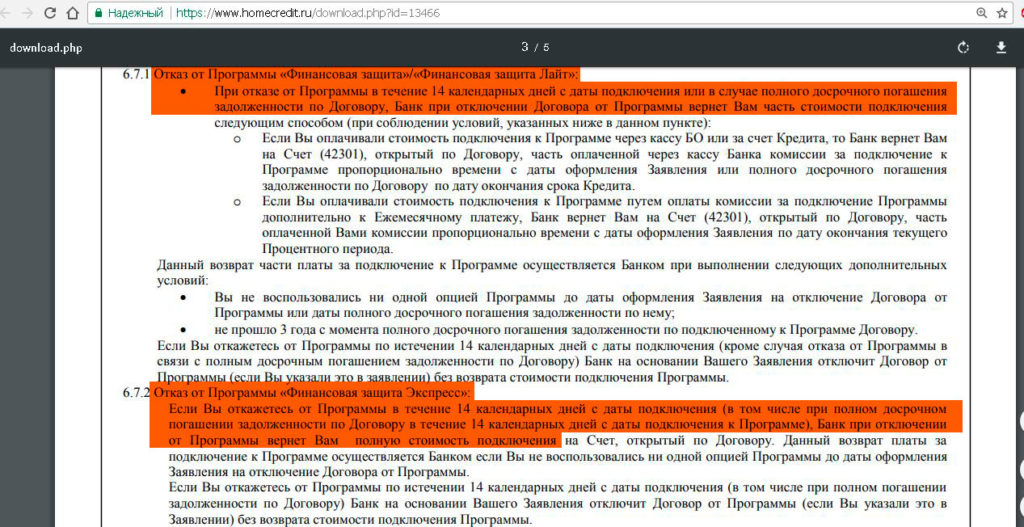

С 2019 года так называемый период охлаждения – срок, в течение которого вы можете отказаться от страховки по кредиту, – продлили с 5 до 14 дней. Поэтому вам придётся действовать оперативно:

Поэтому вам придётся действовать оперативно:

- если в течение этого срока вы не получили деньги, то вы можете отказаться от кредита, а также от страховки. Чтобы отказаться от полиса, обратитесь в СК и напишите заявление об отказе;

- если вы получили деньги и в течение 14 дней успели досрочно погасить кредит, то за это время также можете отказаться от страховки, так как всё еще длится период охлаждения.

В остальных случаях, когда вы погасили кредит быстрее на несколько лет или месяцев, но пропустили период охлаждения, деньги за страховку СК возвращают не всегда. В некоторых страховых документах прописано, что по правилам страхования вы можете вернуть часть премии при досрочном погашении кредита. Если же указано, что частичный возврат премии при досрочной выплате кредита не возможен, то вернуть деньги, к сожалению, не удастся.

«Погасить нельзя отказать»

В каких ситуациях отказываться уже поздно? По сути, вы можете отказаться от кредита только до получения ссуды. После уже будет использоваться формулировка «досрочное погашение». А в этом случае уже, как говорится, понять и простить: и себя, за необдуманное решение, и кредитора.

После уже будет использоваться формулировка «досрочное погашение». А в этом случае уже, как говорится, понять и простить: и себя, за необдуманное решение, и кредитора.

Наименее безболезненный способ – погасить ссуду за счёт выданных средств. Вам, конечно, придется выплатить процент за пользование деньгами, но чем быстрее вы передумаете, тем меньше он будет.

Помните, что досрочное погашение кредита может иногда иметь негативные последствия. Например, если у вас был конфликт с банком, просрочки и вы долгое время не выплачивали ссуду. Таким образом вы можете испортить не только отношения с кредитором, но и свою кредитную историю. Тогда проблематично будет оформить новый кредит в любом банке, так как информация о вас попадёт в бюро кредитных историй.

Рекомендуемые кредиты

Лиц. №354

Кредит наличными

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

1 г. 1 мес. – 7 лет

Ставка

от 4,4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 1 г.

1 мес. до 7 лет

1 мес. до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Онлайн решение

Лиц. №1000

«Наличными»

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

6 месяцев – 7 лет

Ставка

от 4,4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Подробнее Подать заявку

Лиц. №912

№912

Кредит наличными

Сумма

50 000 ₽ – 5 000 000 ₽ до 5 000 000 ₽

Срок

1 г. 1 мес. – 7 лет

Ставка

от 5,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 50 000 ₽ до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 5,5%

- Срок: от 1 г. 1 мес. до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: поручительство

- Решение: до недели

Подробнее Подать заявку

Лиц. №2673

№2673

«Под залог квартиры»

Сумма

200 000 ₽ – 15 000 000 ₽ до 15 000 000 ₽

Срок

3 месяца – 15 лет

Ставка

от 7,9%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 200 000 ₽ до 15 000 000 ₽ до 15 000 000 ₽

- Валюта: рубли

- Ставка: от 7,9%

- Срок: от 3 месяцев до 15 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог

- Решение: день в день

Подробнее Подать заявку

Выгодное предложение

Лиц. №1326

№1326

«Наличными»

Сумма

50 000 ₽ – 7 500 000 ₽ до 7 500 000 ₽

Срок

1 – 5 лет

Ставка

от 4,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 50 000 ₽ до 7 500 000 ₽ до 7 500 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 1 года до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до недели

Подробнее Подать заявку

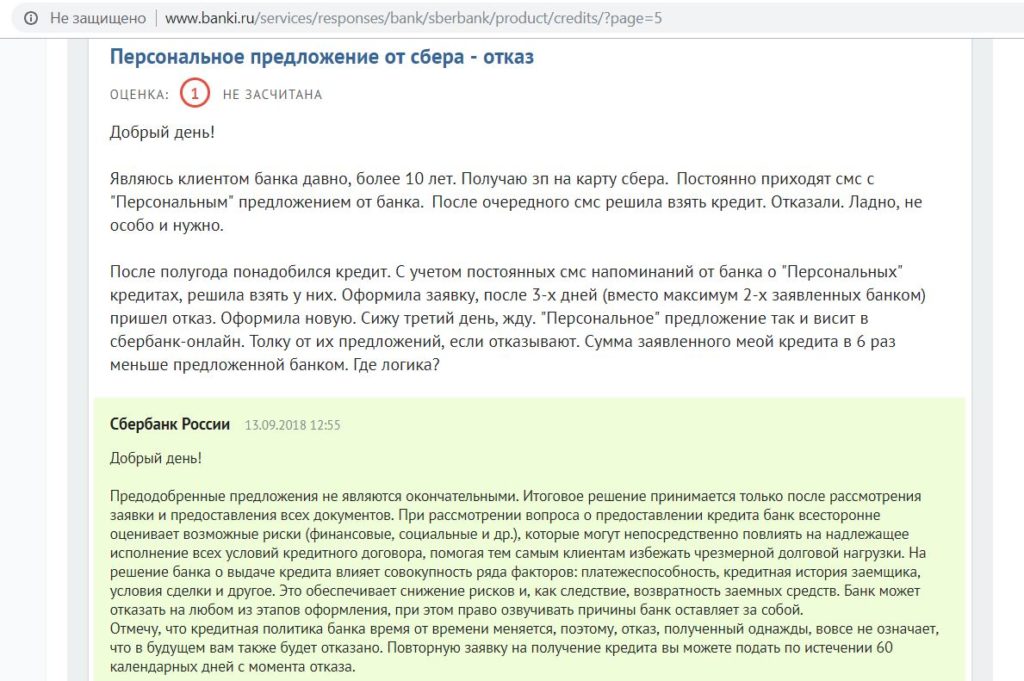

6 действий, которые следует предпринять, если вам отказали в кредите

В этой статье:

- 1.

Изучите причину отказа

Изучите причину отказа - 2. Заявите о своей правоте

- 3. Проверьте свой кредитный отчет и кредитный рейтинг

- 4. Решите проблемы с кредитом

- 5. Подайте заявку другому кредитору

- 6. Продолжайте следить за своим кредитом

- Сохраняйте долгосрочное мышление

Если вам отказали в кредите, может возникнуть соблазн немедленно дать его еще один выстрел. Однако прежде чем вы это сделаете, важно предпринять некоторые шаги, чтобы выяснить, почему вам было отказано, и решить потенциальные проблемы с вашей кредитной историей.

Если вы не внесете некоторые изменения перед отправкой другого приложения, вы, скорее всего, получите тот же результат. Вот шесть действий, которые вы можете предпринять, чтобы повысить свои шансы на успех в следующий раз.

1. Просмотрите причину отказа

Если кредитор отказывает вам в кредите из-за информации, найденной в вашем кредитном деле, Закон о достоверной кредитной отчетности и Закон о равных кредитных возможностях требуют, чтобы он сообщил вам причину.

Это объяснение будет представлено в форме уведомления о неблагоприятных действиях, которое может быть предоставлено в устной, электронной или письменной форме. В случае предоставления в виде письма вы получите его в течение семи-десяти рабочих дней с момента отклонения вашей заявки.

В письме о неблагоприятных действиях будет объяснено, почему вам было отказано, и включены полезные ресурсы, такие как оценка, использованная для принятия решения, и название бюро, которое предоставило кредитный отчет, используемый для расчета оценки. Знание этой информации может помочь вам понять вашу кредитную ситуацию и то, что вы должны сделать, чтобы улучшить свой кредит, прежде чем подавать заявку снова.

В зависимости от ситуации в вашем письме может быть указано до пяти причин отказа, которые могут включать:

- Слишком большой долг по отношению к вашему доходу

- Кредитный рейтинг слишком низкий

- Просроченные платежи

- Кредитная история слишком ограничена

- Слишком много недавних кредитных заявок

- Высокий коэффициент использования кредита

- Банкротство, короткая продажа или обращение взыскания

6

5 счетов или списаний

- Слишком большой доступный кредит у кредитора

2.

Обращение в суд

Обращение в суд

Если вам отказали в выдаче кредитной карты, вы можете обратиться в суд с эмитентом карты. Многие крупные эмитенты кредитных карт позволяют вам позвонить и поговорить с кредитным специалистом, который может дать вам больше информации о том, почему вам было отказано, и даже дать вам возможность убедить их отменить решение.

Нет никакой гарантии, что обращение к компании, выпустившей кредитную карту, даст положительный результат, но попытка не помешает.

3. Проверьте свой кредитный отчет и кредитный рейтинг

Как только вы узнаете, почему вам отказали, проверьте свой кредитный рейтинг и кредитный рейтинг, чтобы получить более конкретную информацию о вашей ситуации. Кредитные рейтинги предоставляют снимки вашего общего состояния кредитоспособности, а в вашем отчете вы найдете подробную информацию о своих счетах и истории платежей.

Если вам отказали в кредите, вы имеете право на бесплатную копию своего кредитного отчета. Воспользуйтесь возможностью, чтобы прочитать свой отчет и найти проблемные области, которые вы можете решить (например, остатки на счетах). В частности, найдите вопросы, указанные в письме о неблагоприятных действиях, чтобы понять, какие шаги вы должны предпринять.

В частности, найдите вопросы, указанные в письме о неблагоприятных действиях, чтобы понять, какие шаги вы должны предпринять.

Вы можете бесплатно проверить свой кредитный рейтинг через Experian. Если он низкий, вам будет сложнее претендовать на получение многих кредитных карт и займов. Учет факторов риска в вашем кредитном отчете может помочь вам повысить свой балл и, в свою очередь, расширить ваши возможности.

4. Решение проблем с кредитом

Используя письмо о неблагоприятных действиях и отчет о кредитоспособности в качестве руководства, начните предпринимать действия для улучшения своей кредитоспособности. Идеи включают в себя:

- Погасить просроченные платежи или погасить инкассо или списать счета.

- Поставьте перед собой цель всегда вовремя оплачивать счета.

- Погашайте высокие остатки по кредитным картам и избегайте замены их новыми задолженностями по кредитным картам.

- Оспаривать неточную или мошенническую информацию, которую вы найдете в своем кредитном отчете, с агентствами кредитной отчетности.

- Не закрывайте счета старых кредитных карт.

- Не подавайте заявку на новый кредит, пока не будете уверены, что у вас есть хорошие шансы на одобрение.

Вы также можете рассмотреть возможность поиска других способов увеличить свой кредит. Например, если у вас есть член семьи с отличной кредитной историей и кредитной картой, вы можете попросить его добавить вас в качестве авторизованного пользователя учетной записи. Как только ваш статус авторизованного пользователя будет сообщен бюро кредитных историй, вся история учетной записи будет отображаться в вашем кредитном отчете, что может улучшить вашу оценку. Обеспеченная кредитная карта или кредит на строительство кредита также могут хорошо подойти для вас.

Вы также можете использовать Experian Boost ® ø , который дает вам кредит на положительную историю платежей с коммунальными услугами, телефоном, Netflix ® и другими учетными записями, чтобы помочь увеличить ваш счет. Чтобы использовать этот инструмент, вы свяжете свои банковские счета и подтвердите платежи, которые хотите включить, что может помочь мгновенно повысить ваш кредитный рейтинг.

Чтобы использовать этот инструмент, вы свяжете свои банковские счета и подтвердите платежи, которые хотите включить, что может помочь мгновенно повысить ваш кредитный рейтинг.

5. Подайте заявку к другому кредитору

Если ваш кредитный рейтинг не идеален, проблема может заключаться просто в том, что вам нужно подать заявку к другому кредитору. Многие кредиторы специализируются на работе с заемщиками с хорошей или плохой кредитной историей. Если вам нужны деньги сейчас и вы не можете ждать, пока вы создадите свою кредитную историю, проверьте других кредиторов, которые могут быть более подходящими для вашей кредитной ситуации.

С Experian CreditMatch™ вы можете пройти предварительную квалификацию и сравнить кредитные карты, персональные кредиты и многое другое на основе вашей кредитной истории.

6. Продолжайте следить за своим кредитом

Работая над повышением своего кредита, следите за своим прогрессом, чтобы увидеть, как ваши действия влияют на ваш кредитный рейтинг. Служба кредитного мониторинга Experian предоставляет бесплатный доступ к вашему FICO ® Score ☉ , а также к вашему кредитному отчету Experian.

Служба кредитного мониторинга Experian предоставляет бесплатный доступ к вашему FICO ® Score ☉ , а также к вашему кредитному отчету Experian.

Кроме того, вы будете получать оповещения в режиме реального времени о новых кредитных запросах и счетах и многом другом. Как только ваш кредит будет в достаточно хорошем состоянии, чтобы подать заявку снова, найдите время, чтобы сравнить несколько вариантов, чтобы убедиться, что вы получаете лучший кредит или кредитную карту для ваших нужд.

Сохраняйте долгосрочное мышление

Если вам отказали в кредите, может возникнуть соблазн сделать все, что вам нужно, чтобы получить одобрение сейчас, и остановиться на этом. Но если вы предполагаете, что вам снова понадобится кредит в будущем, или вы хотите избежать высоких процентных ставок и сборов, крайне важно работать над долгосрочным кредитным здоровьем.

Это означает продолжение контроля вашего кредита после того, как вы были утверждены. Поддержание хорошего кредитного рейтинга облегчит получение одобрения в будущем и на выгодных условиях. Это может также обеспечить другие преимущества, такие как более низкие ставки автострахования и страхования домовладельцев и больше шансов получить работу или арендовать квартиру.

Поддержание хорошего кредитного рейтинга облегчит получение одобрения в будущем и на выгодных условиях. Это может также обеспечить другие преимущества, такие как более низкие ставки автострахования и страхования домовладельцев и больше шансов получить работу или арендовать квартиру.

Другими словами, уделение приоритетного внимания своей кредитной истории может облегчить вашу жизнь и сэкономить много денег в долгосрочной перспективе.

Определение отказа в кредите

Что такое отказ в кредите?

Термин «отказ в кредите» относится к отклонению кредитной заявки потенциальным кредитором. Финансовые компании выдают отказы заявителям, которые не являются кредитоспособными. Большинство отказов являются результатом предыдущих недостатков в кредитной истории заемщика. Отказ в кредите также может быть связан с неполной кредитной заявкой или отсутствием какой-либо истории заимствования, которая могла бы свидетельствовать о прошлом опыте погашения. В зависимости от обстоятельств потребители могут отменить отказ и по-прежнему получать кредит.

Key Takeaways

- Отказ в выдаче кредита — это отказ кредитора в предоставлении кредита.

- Отказ в кредите обычно случается с лицами, которые пропускают или задерживают платежи или полностью не выплачивают свои долги.

- Другие кредиторы отказывают потребителям в кредите из-за отсутствия или неправильной информации или отсутствия кредитной истории.

- Кредиторы должны уведомлять потребителей о причинах отказа в соответствии с Законом о равных кредитных возможностях.

- Вы можете обжаловать решение об отказе в кредите непосредственно через своего кредитора.

Понимание отказов в кредите

Если вы ищете новую кредитную карту, автокредит, ипотеку или любой другой вид кредита, кредитор требует, чтобы вы заполнили заявку на получение кредита. Вы должны указать свои личные данные, номер социального страхования (SSN), трудовую книжку и любую другую информацию, которая будет сочтена необходимой для облегчения процесса подачи заявления. Кредиторы одобряют и выдают кредит тем, у кого хорошие кредитные рейтинги и способность к погашению.

Кредиторы одобряют и выдают кредит тем, у кого хорошие кредитные рейтинги и способность к погашению.

Отказ в кредите является обычным явлением для лиц, которые пропускают или задерживают свои платежи или полностью не выполняют свои предыдущие долговые обязательства. Когда они подают заявку на новый кредит, например кредитную карту магазина для покупки нового телевизора, им, скорее всего, будет отказано, потому что продавец не хочет нести риск того, что покупатель не сделает некоторые или все запланированные платежи. оплата дорогого товара.

Отказ также может произойти по другим причинам, включая отсутствие или неверную информацию в кредитном отчете клиента. Отсутствие кредитной истории также является причиной для отклонения кредитной заявки, поскольку у кредитора просто недостаточно информации о прошлом поведении заявителя при погашении кредита, чтобы одобрить запрос на кредит. Это может произойти, когда кто-то только начинает свою деятельность в возрасте 20 лет, недавно переехал в США или никогда раньше не имел кредита.

Закон о равных кредитных возможностях (ECOA) требует, чтобы кредиторы, которые отказывают в кредите своим заявителям, должны указать причину отказа. Заемщики, которым отказали из-за неблагоприятных отчетов от других кредиторов, имеют право просмотреть копию своего кредитного отчета. Ниже приведена дополнительная информация о том, как превратить ваш отказ в одобрение.

Для кредиторов является незаконным дискриминация любого лица, обращающегося за кредитом, на основании их расы, цвета кожи, религии, страны происхождения, пола, семейного положения, возраста или получения государственной помощи. Если вы чувствуете, что кредитор дискриминирует вас, обратитесь в прокуратуру вашего штата.

Особые указания

Получение отказа в кредите не является безвыходной ситуацией. То, что вам отказали в кредите, не означает, что вы его вообще не получите. Но полезно рассмотреть причины, по которым вам отказали. Понимание логики кредитора может помочь вам избежать дальнейших отказов и предотвратить больший ущерб вашей кредитной истории.

Вы можете внести поправки в свою заявку, если в ней отсутствует или неверна информация, и довольно быстро превратить свой отказ в одобрение. Исправьте любые ошибки или предоставьте кредитору любую информацию, которую кредитор считает отсутствующей.

Если вам отказали из-за отсутствия кредитной истории, краткого кредитного отчета или неполной истории погашения, вам нужно будет поработать над своим кредитным рейтингом, чтобы достичь минимального порога, при котором их будущие кредитные заявки больше не будут отклонены.

В других случаях узнайте у кредитора, готов ли он предоставить вам форму обеспеченного долга, например обеспеченную кредитную карту. Это может потребовать от вас внесения депозита или внесения залога, который оценивается или стоит кредитной линии, чтобы получить доступ к вашему новому кредиту.

Вы также можете попросить поговорить непосредственно с кредитным отделом кредитора и подать апелляцию для утверждения. Другой вариант — обратиться к другому кредитору за тот же продукт.

1 мес. до 7 лет

1 мес. до 7 лет  Изучите причину отказа

Изучите причину отказа